Swap yani değiştirme ve takas

anlamına gelmekle birlikte en az bir

forward sözleşmesine dayanır.

Swap, alıcı ve satıcı arasında vadesi

önceden belirlenen tarihte finansal

akışların her iki tarafta lehine olan

karşılıklı değişimidir.

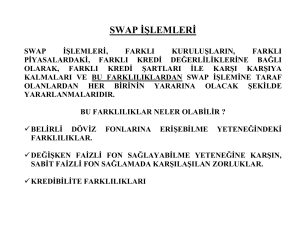

Swap İşlemeleri;

• Para ve faiz swap işlemleri en çok bilinenleridir .

Temel olarak tarafların nakdi ve faiz oranında

karşılıklı nakit değişim işlemleridir.

• Para swap işleminde, alım satıma konu olan dövizde:

tutarları aynı olan fakat pariteleri farklı olan alımsatımlar olduğu için tarafların, yatırımlarında aynı

miktarda dövizin el değişimiyle birlikte brüt

tutarlarında bir değişiklik olmamakta sadece net

pozisyonda değişiklik olmaktadır.

Faiz,

Anapara,

Hem faiz hem anapara

şeklinde yapmaktadırlar.

• Taraflar karşılıklı olarak fayda sağlamak için 2

yatırımcı taraf, aralarında faiz veya anapara

ödemelerinin, koşullarını önceden belirleyerek

sağlayabilir.

• Tarafların günlük ihtiyaçları doğrultusunda o gün

içerisinde bir döviz başka bir dövizle yer

değiştirirken organize olmuş piyasada yani

günlük olmayan ve vadeli işlemlerde swap

işlemi ile satılan döviz vadeli olacağı için ileriki

tarihli bir mali işlem olacaktır.

SWAP PİYASALARININ

İŞLEYİŞİ

Swap piyasasında işlem yapılması için:

Karşılıklı anlaşma ile belirlenen vadelerde 2 tarafın kura endeksli

varlıklarını bir araya getirmesi gerekir.

Anlaşma koşulları:

Tarafların ihtiyacı,

Bulundukları ülkelerin yasal düzenlemeleri,

Varlıklar ile bir çok değişken üzerinden çeşitlilik gösterir.

ARACI KURUM OLAN(FİNANSAL KURUMLAR):

Sözleşme yerine getirilmeden teminatların ödenmesi ile vadesi geldiğinde

takasın yapılmasını sağlar.

Swap işlemleri genellikle:

Orta vadeli olarak 3 ile 10 yıl arası süreyi kapsar.

Swap yapmak isteyen firmalar aynı sözleşme

kapsamında bir araya getirilmesinde sorunlar

oluşabilmektedir.

Eğer finansal aracı, swap yapmak isteyen müşteriye

sahipse fakat bu işlem için taraf olabilecek diğer

yatırımcıyı bulamıyorsa swap işleminde açık pozisyon

oluşma söz konusu olabilir.

Bu ihtimali kaldırmak için takas depoları

oluşturulmuş ve işlemlerin karşı taraf olmadan kabul

edilmesi olanaklı hale getirilmiştir.

• İşlemlerin kolay bir şekilde yürümesi ve uluslararası

entegrasyon uyumlaştırılması ile swapların fiyatlarının

belirlenmesi standart büyüklüklere getirilmiştir.

• Swap piyasalarında likidite artışına katkıda bulunanlar piyasa

yapıcılardır. Faiz-swap anlaşması yapıldığında varsayımı altında

faiz oranı değiştiğinde, swap oranı da değişir. Yani piyasa

yapıcılar için swap oranlarının da her işlem gününde değişiklik

göstermesi önem arz etmektedir. Faiz swap kontratlarındaki

durum futures veya forward kontratlardaki durumlar ile

benzerlik gösterir.

DÖVİZ SWAPLARI

ÖRNEK: Bir Amerikan şirketi olan M&C Türkiye’de satışını yaptığı ürünlerinden

gelecek 3 yılda toplam bugünkü değeri 3 milyon TL gelir elde edeceğini tahmin

etmektedir. Firma yetkilileri elde edecekleri bu gelirle LIBOR üzerinden

borçlandıkları 2 milyon ABD $’ı ödemeyi düşündüklerinden ürün gelirlerini TL’nin

olası bir değer kaybı durumuna karşı korumak istemektedir. Cari kur 1 ABD $ =

1,5 milyon TL olduğu için firmanın elde edeceği TL gelirlerinin bugünkü karşılığı 2

milyon ABD $’ dır. M&C firmasının çalıştığı BoE bankası kur riskine karşı bir swap

sözleşmesi düzenlenmesini teklif eder. Dolar kuru 1 ABD $ = 1,5 milyon TL olarak

belirlenen bu teklife göre banka 3 yıl boyunca her 6 ayda bir firmaya 2 milyon

ABD $’ın LIBOR üzerinden hesaplanan faizini verecek, karşılığında 3 milyon TL

üzerinden %40 faiz alacaktır. Vade sonunda ana paralar (nominal değerler) el

değiştirecektir. Başlangıçta anapara değişimi söz konusu değildir. BoE bankası bu

swap işlemi başka bir müşterisiyle eşleştirmiştir. Buna göre BMN adlı ihracatçı

Türk firması 3 milyon nominal değerli bir swap sözleşmesi için 3 yıl boyunca

LIBOR verip %35 sabit faiz almayı kabul ederek daha avantajlı olacağını

düşündüğü LIBOR üzerinden borçlanmayı hedeflemektedir. 3 yılın sonunda son

faiz ödemesiyle beraber anaparalar da el değiştirecektir. Böylece M&C firması

değişken ABD $ faizi üzerinden gerçekleştirdiği borçlanmasını sabit TL faizli borca

başarıyla çevirmiş, borcun anaparası olan 3 milyon TL’yi satış gelirleriyle finanse

etmeyi garantilemiştir. BoE bankası bu işlemin sabit faiz ayağından %5 kar elde

etmiştir, Türk BMN firması ise %40 sabit faizli TL borcunu LIBOR+5’e çevirerek

amacına ulaşmıştır.

SWAP OPSİYONLARI(SWAPTİONS)

Opsiyon, satın alan tarafa herhangi bir ürünün fiyatını bugünden

sabitlemek koşulu ile bu ürünü ileride bir vadede satın alama yada

satma hakkını veren bir anlaşmadır .

Swaption ise swap üzerine yapılan opsiyon sözleşmelerdir.

Opsiyon satın alan tarafa, belirli bir vadede veya swapın

vadesinden önce yada sonraki bir tarihte swap yapma hakkını verir.

Swaption, opsiyon ve swapın özelliklerine sahiptir.

Swaption, gelecekte herhangi bir tarihte yada başlangıç

döneminden sonra herhangi bir tarihte kullanılabilir. Opsiyon

sözleşmelerinde olduğu gibi opsiyon alanının riski ödediği pirimle

sınırlıdır.

Swaption faiz oranı swapı üzerine yapıldığı halde döviz ve mal

swapları üzerine de olabilmektedir. Bir diğer uygulaması da paralı

opsiyonun hedge edilmesidir.

SWAPLARDA RİSKLER

Swap işlemlerinde taraflar riskleri azaltmak isteseler dahi

işlem niteliği gereği ile aşağıdaki risklerle karşılaşabilir.

KREDİ RİSKİ(DEFAULT RİSK): Taraflardan birinin

yükümlülüğünü yerine getirmediği durumda karşılaşılır.

ÖRN:1998 yılında Rusya’da yaşanan ekonomik kriz

ülkedeki kuruluşlarla swap sözleşmesi yapan kuruluşları

zorda bırakmıştır.

POZİSYON RİSKİ(POSİTİON RİSK): Faiz oranlarının

veya döviz kurunun beklenenden daha yükseğe veya

alçağa inme durumudur. Sözleşmenin yapıldığı tarih ile

vade tarihi arasındaki zaman farklılığı buna yol açar.

FAİZ ORANI RİSKİ(İNTEREST RATE RİSK): Faiz

oranlarından beklenenden farklı değişiklik olma

durumudur.

DÖVİZ KURU RİSKİ(FOREİGN EXCHANGE RİSK):

Sözleşme yapılan para birimindeki değişikliğin etkisidir.

LİKİDİTE RİSKİ(LİQUİDİTY RİSK): Tarafların vadedeki

taahhütlerini, ilgili kıymetle açık pozisyonda olması

nedeniyle taahhütlerin yerine getirilmemesi ve teslim

konusu kıymetin piyasadan temin edilmesidir.

PİYASA RİSKİ(MARKET RİSK): Piyasanın kendine özgü

koşulları ile arz ve talep dengesinin istenilen seviyelerde

oluşmamasıdır.

HUKUKİ İSPAT RİSKİ(LEGAL PROOF RİSK): Swap

sözleşmeler, düzenli piyasaları olmayan(borsa), tarafların

iradelerini serbestçe yansıttıkları ve swap piyasaların

kurallarına uygun olarak oluşan sözleşmelerdir. Bu

nedenle, işlemlerin ispatında kullanılan belgeler future ve

option piyasalarda kullanılan belgelere kıyasla ispat

açısından daha zayıf bir nitelik taşıdığı veya en azından

mekanizmanın daha uzun olduğu belirtilmektedir.

TRANSFER RİSKİ(TRANFER RİSK): Swap anlaşması

yapan taraflar genelde farklı ülkelere mensup olması

dolayısıyla, kambiyo rejimlerinde farklı olması para

transferini zorlaştırmaktadır.

TESLİM RİSKİ(SETTLEMENT/DELİVERY RİSK): Mal veya

kıymetin teslim riskini ifade eder.

TEMİNAT RİSKİ(GUARANTEE RİSK): Swap sözleşmelerine taraf

olanlar bazen, taraflardan herhangi birinden(kredi değerliliği

düşük) ek teminat talep edebilmektedir . Sözleşme ve vade tarihi

arasında gerçekleşen ekonomik olaylar nedeniyle teminat riski

karşılayamayacak duruma gelmektedir.

TARAF BULAMAMA RİSKİ(MATCHİNG RİSK): Zaman zaman

swap işlemine aracılık eden bankalar bu işleme karşılık

bulmaksızın yani riski doğrudan kendi üstlenerek işlemi

gerçekleştirir.

YANLIŞ FİYATLANDIRMA SİSTEMİ(MODEL RİSK):

Sözleşmelerin dayanağı olan varsayımlarda yapılan halar

sonucunda yanlış swap fiyatlandırmaları ortaya çıkabilmektedir.

SWAPLARIN

YARARLARI

Makro düzeyde ülkelerin ödemeler bilançosunda kendini

göstermektir. Bu bilanço sayesinde;

1)Oluşan açıkları swap işlemleri ile kapatabilmekle birlikte,

2)Ulusal paradan spekülatif olan kaçışları swap işlemleri ile

önlemektedir.

Ülkenin Merkez Bankaları;

Ulusal para değerinin düşmeye başladığı noktada değeri daha

yüksek ve faiz oranları daha uygun bir para birimine yönelerek

ulusal para biriminin değer kaybetmesini önlemeye çalışırlar.

Swaplar Makro Düzeyde;

Ülkelerin merkez bankalarının para piyasasına müdahale

edecekleri zaman en önemli yatırım aracı olarak

kullanılabilmektedirler.

Swaplar bir yatırım aracı olarak kullanılırsa;

1)Finansalların aktif getiri oranların yükseltilmesini,

2)Kaynak kullanım maliyetlerinin düşülerek, risk

yönetiminin etkin biçimde sağlanması ile arbitrajında

olanaklı hale gelmesini sağlar.