PARA POLİTİKASI VE ARAÇLARI

Para politikasının hedefleri

1. Fiyat istikrarını sağlamak

2. Finansal istikrarı sağlamak

3. Ekonomik büyümeyi sağlamak

4. Tam istihdamı sağlamak

5. Döviz kurlarında istikrarı sağlamak

6. Faiz oranlarında istikrarı sağlamak

Para Politikasının Genel Araçları

1-Açık Piyasa İşlemleriMerkez Bankasının devlete ait kısa vadeli senetleri alıp satması

işlemine açık piyasa işlemleri denir.

Açık Piyasa İşlemlerinin Uygulanma Biçimleri

Doğrudan (kesin) Alım: Piyasada kalıcı bir likidite sıkışıklığı olması durumunda Merkez

Bankasının başvurduğu bir yöntemdir.

Repo (geçici satın alma işlemi): Piyasada geçici likidite sıkışıklığı olması durumunda

kullanılan bir araçtır. Merkez Bankası, APİ yapmaya yetkili bankalardan menkul kıymetleri

ilerde belirlenen bir tarihte belli bir fiyattan geri satmak taahhüdüyle belirli bir süre için satın

almaktadır.

Doğrudan (kesin) Satım: Piyasada kalıcı bir nitelikte likidite fazlası olması durumunda

başvurulan yöntemdir.

Ters Repo (geçici satış işlemi): Piyasada geçici bir likidite fazlası olması durumunda

başvurulan bir yöntemdir.

Açık Piyasa İşlemlerinin Etkileri

Miktar Etkisi Açık piyasa işlemleri vasıtasıyla banka rezervlerinin ve dolayısıyla da

kaydi para yaratma mekanizmasıyla para arzının etkilenmesidir.

Fiyat Etkisi Merkez Bankasının piyasada menkul kıymet alıp - satması, menkul

kıymetin denge fiyatını etkiler. Menkul kıymetlerin fiyatları ile faiz oranı arasında ters

yönlü bir ilişki mevcuttur.

Dinamik Açık Piyasa İşlemi: Uygulanan para politikasının amaçları yönünde

ekonomik faaliyetleri etkileyebilmek için Merkez Bankasının banka rezervlerini,

parasal tabanı ve para arzını değiştirmek amacıyla yürüttüğü açık piyasa işlemidir.

Defansif Açık Piyasa İşlemi: Merkez Bankasının kontrolü dışındaki faktörler

nedeniyle parasal tabanda ve banka rezervlerinde meydana gelen değişiklikleri

dengelemek amacıyla yürütülen açık piyasa işlemidir.

Açık Piyasa İşlemlerinin Ekonomi Üzerindeki Etkileri

Para Arzını Etkileme Kanalı

Menkul Kıymet Fiyatlarını Etkileme Kanalı

Ekonomik Birimlerin Beklentileri

Açık Piyasa İşlemlerinin Avantajları

o Tamamen Merkez Bankasının denetimindedir.

o Son derece esnektir.

o Yapılan hatalar hemen düzeltilebilir.

o Kapsamlı bürokrasi gerektirmeyen ve kolay icra edilen işlemlerdir.

2-Reeskont Politikasının

Merkez Bankasının fonksiyonlarından biri de bankaların bankası olmasıdır. Bu

fonksiyon kapsamında bankalar nakit ihtiyacı içinde oldukları zaman Merkez Bankası

bankalara borç verebilmektedir. Bu anlamda verilen krediye reeskont kredisi, bu

krediye uygulanan faiz oranına ise reeskont oranı adı verilmektedir.

Reeskont oranlarının Merkez Bankası tarafından yükseltilmesi, bankaların borçlanma

isteklerini azaltır. Bu şekilde Merkez Bankası para arzı artışını sınırlandırmış

olmaktadır.

Reeskont Politikasının Avantajları

Finansal paniklerin önlenmesinde son derece önemlidir.

Merkez Bankasının likiditenin son kaynağı olma fonksiyonunu yerine

getirmesine yardımcı olur.

Reeskont Politikasının Dezavantajları

Anons etkisi: Merkez Bankasının reeskont oranı aracılığıyla izlediği para

politikasındaki bir değişikliğin sinyalini piyasalara vermesidir. Bu etki

piyasalar tarafından yanlış yorumlanabilir.

Merkez Bankasının likiditenin son kaynağı olma fonksiyonu kötü niyet

sorunlarına (bir finansal işlemin gerçekleşmesinden sonra ortaya çıkan

sorunlar) neden olabilir. Bu politika, Merkez Bankasının likiditenin son

kaynağı olma fonksiyonunu gerçekleştirme amacıyla kullanıldığından kötü

niyet sorunlarına yol açabilir.

Piyasa faiz oranları değiştikçe reeskont politikasında da dalgalanmalar

oluşabilir.

3-Zorunlu Rezerv Politikası

Rezerv Politikası

Rezerv Arzı: Faiz oranı ile rezerv miktarı arasındaki doğru orantıya verilen isimdir.

Rezerv Talebi: Faiz oranı ile rezerv miktarı arasındaki ters orantıya verilen isimdir.

Rezerv Talebi:

Açık Piyasa İşlemleri

Alım → Rezerv arzı sağa kayar.

Satım → Rezerv arzı sola kayar.

Reeskont politikası

Reeskont oranı artarsa→ Rezerv arzı sola kayar.

Reeskont oranı düşerse → Rezerv arzı sağa kayar.

Zorunlu rezerv politikası

MB zorunlu rezerv oranını artırırsa → Rezerv talebi eğrisi sağa kayar.

MB zorunlu rezerv oranını azaltırsa → Rezerv talebi eğrisi sola kayar.

Hedef Kullanma Stratejisi

Faaliyet Hedefi: Para politikası araçları ile doğrudan etkilenebilecek değişkenlere

verilen isimdir.

Ara Hedef: Para politikası amaçlarını doğrudan etkileyen ve faaliyet hedefleri

tarafından etkilenebilecek değişkenleri kapsamaktadır.

Para Politikasının Hedef Değişkenleri: Merkez bankalarının hedef değişken olarak

kullanabileceği değişkenler iki ana başlıkta toplanır.

Parasal büyüklükler

Faiz oranı

Para Politikasında Ara Hedef Seçiminde Uygulanacak Kriterler

Tabloya göre

Ekonomide iki çeşit sektör geçerlidir.

Para piyasası

Mal piyasası (reel piyasa)

Mal piyasasında iki çeşit dengesizlik ortaya çıkabilir.

Harcama dengesizlikleri (toplam talepten kaynaklanır)

Arz şokları (toplam arzdan kaynaklanır)

Para piyasasında iki çeşit dengesizlik ortaya çıkabilir.

Portföy dengesizliği (para talebinden kaynaklanır)

Para arzı dengesizliği (para arzından kaynaklanır)

Bir tek para arzı dengesizliğinde merkez bankaları parasal büyüklük ve faiz oranı

konusunda seçim yapmaktadır.

İstikrar Politikaları

Ekonomi politikaları, her zaman makroekonomik hedefler olan tam istihdam

düzeyine ulaşma, fiyat istikrarını sağlama, ekonomik büyüme ve kalkınmayı

gerçekleştirme, gelir ve refah düzeyini artırmak gibi hedeflere varmak için

uygulanır. Bu hedeflere varmak için aşılması gereken en büyük engel

ekonomideki istikrarsızlıklardır. Bu istikrarsızlıkları gidermek için istikrar

politikaları uygulanır..

BÖLÜM IV

MERKEZ BANKASI VE FİNANSAL PİYASALAR

Merkez Bankası

Merkez Bankacılığının Geçmişi

1694 yılında kurulan İngiltere Bankası bazı iktisatçılara göre ilk Merkez

Bankası kabul edilirken, bazı iktisatçılar 1668 yılında kurulan İsveç Devlet

Bankasını ilk Merkez Bankası olarak kabul etmişlerdir.

Mülkiyet bakımından Almanya, İspanya, İrlanda, Kanada, Norveç gibi bir çok

ülkede Merkez Bankası tamamıyla devlet bankasıdır. Türkiye, Şili, Yunanistan

gibi bazı ülkelerde karma mülkiyet söz konusu iken, ABD ve İsviçre gibi bazı

ülkelerde Merkez Bankaları özel mülkiyete ait olma özelliklerini devam

ettirmektedir.

1930 yılında kurulan ve 1931 yılında faaliyete başlayan TCMB’nin sermaye

yapısı incelendiğinde 4 grup hisse senediyle karşılaşılır.

A Grubu: Devlete (Hazineye) aittir (% 51).

B Grubu: Millî bankalara aittir.

C Grubu: Diğer bankalar ve imtiyazlı şirketler

D Grubu: TTK’ye tabi gerçek kişiler

Merkez Bankasının temel görevleri:

Paranın iç ve dış değerinde istikrar sağlamak

Bankaların bankası olmak

Likiditenin son kaynağı olmak

Devletin bankacılığını yapmak

Bu görevler, ülkeler arasında farklılık gösterse de temelde merkez bankalarına yüklenen en

önemli görev, paranın iç ve dış değerini korumak yani fiyat istikrarını sağlamaktır.

Türkiye’de Merkez Bankacılığı

Osmanlı Dönemi: Ekonominin dışa açılmasının getirdiği zorunluluklardan dolayı ilk önce

1844 yılında “Usulü Cedide Üzere Tahsisi Ayar” kararnamesi yayınlandı. Bu kararnamenin

amacı iki metalli para sistemi oluşturup düzenlenmekti. 1847 yılına gelindiğinde ise “Bankı

Dersaadet” adı ile imparatorlukta ilk defa dış ödemeleri düzenleme işlemi üstlenen bir banka

kuruldu.

1856 yılında İngiliz sermayesiyle kurulan Ottoman Bank, Fransız ortakların katılımı

ve Osmanlı makamlarının muvafakati ile 4 Şubat 1863’te imzalanan sözleşme ile 1 Haziran

1863 tarihinde “Bank-ı Osmanî-i Şahane” (Osmanlı Bankası) olarak hizmet vermeye başladı.

Para basma imtiyazını eline alan Osmanlı Bankası devletin haznedarlığını yapma, devlet

gelirlerini toplama, hazine ödemelerini yapma ve hazine bonolarını iskonto etme gibi görevler

üstlenerek Merkez Bankası hüviyetini kazandı.

Cumhuriyet Dönemi: İzmir İktisat Kongresinden Merkez Bankasının kuruluşuna kadar

geçen süre zarfında birçok yabancı uzmandan da görüş alınıp zaman içerisinde oluşturulan

bilgi birikimi, 1929 ekonomik buhranının ekonomideki menfi tesirlerinden kaçınma isteği gibi

temel nedenlerin neticesinde nihayet 1930 yılında Maliye Bakanı Şükrü Saraçoğlu’nun

hazırladığı tasarının yasalaşması ile Türkiye Cumhuriyeti Merkez Bankası kurulmuş oldu.

TCMB’nin İdari Yapısı, Görevleri ve Yetkileri

TCMB’nin İdari Yapısı

TCMB’nin idari yapısını oluşturan birimler:

Banka Meclisi

Genel Kurul

Başkanlık

Denetleme Kurulu

Yönetim Komitesi

Para Politikası Kurulu

Şubeler

TCMB Başkanı, Banka Meclisinin önerisi üzerine Bakanlar Kurulu kararı ile 5 yıllık

süre için atanmaktadır.

2001 yılında yapılan değişiklikle TCMB teşkilat yapısına eklenen Para Politikası

Kurulu, başkanın başkanlığında, başkan yardımcıları, banka meclisi üyeleri arasından seçilen

bir üye ve başkanın önerisi üzerine müşterek kararla atanacak bir üyeden oluşmaktadır.

Temel Görev ve Yetkileri

Merkez Bankasının Temel Görevleri

Açık piyasa işlemleri yapmak

Hükümetle birlikte Türk lirasının iç ve dış değerini koruyan tedbirleri almak

Kur rejimi belirlemek Döviz ve efektiflerin vadesiz ve vadeli alım satımı

ile dövizlerin Türk lirası ile değişimi ve diğer türev işlemlerini yapmak

Zorunlu karşılıklar ve umumi disponibilite ile ilgili usul ve esasları belirlemek

Reeskont ve avans işlemleri yapmak

Ülke altın ve döviz rezervlerini yönetmek

Türk lirasının hacim ve tedavülünü düzenlemek

Finansal sistemde istikrar sağlayıcı ve para ve döviz piyasaları ile ilgili

düzenleyici tedbirleri almak

Mali piyasaları izlemek

Bankalardaki mevduatın vade ve türleri ile özel finans kurumlarındaki katılma

hesaplarının vadelerini belirlemek

Merkez Bankasının Temel Yetkileri

Tekelden banknot ihraç imtiyazına sahip olmak

Hükûmet ile birlikte enflasyon hedefini tespit etmek, buna uyumlu olarak para

politikasını belirlemek

Para politikasının uygulanmasında tek yetkili ve sorumlu olmak

Para politikası araçlarını doğrudan doğruya seçmek ve kullanmak

Olağanüstü hâllerde, Tasarruf Mevduatı Sigorta Fonunun kaynaklarının

ihtiyacı karşılamaması durumunda, bu fona avans vermek

Nihai kredi mercii olarak bankalara kredi vermek

Bankaların ödünç para verme işlemlerinde ve mevduat kabulünde

uygulayacakları faiz oranlarını, belirleyeceği usul ve esaslara göre bankalardan

istemek

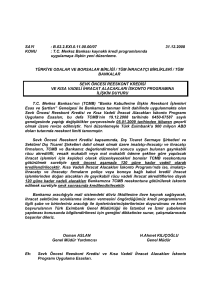

TCMB Yasasında Yapılan Değişiklikler

Güçlü Ekonomiye Geçiş Programı çerçevesinde 5 Mayıs 2001’de yürürlüğe

giren 4651 sayılı Kanunla, 1211 sayılı TCMB Kanunu’nun 14 maddesi

değiştirilmiş, 7 madde yürürlükten kaldırılmış ve kanuna 1 madde eklenmiştir

2001 yılında yapılan değişiklikler:

Araç bağımsızlığı (Bankanın temel amacının fiyat istikrarını sağlamak olması

ve para politikasını belirlemede ve uygulamada tek yetkili ve sorumlu banka

olması hükme bağlanmıştır.)

Hesap verilebilirlik ve kamuoyunun bilgilendirilmesi

“Para Politikası Kurulu” olarak görev yapması

Kamu kesimine kredi açılmaması

Son borç verme mercisi olması

Finansal sistemin ve ödeme sisteminin gözetimi

Görev süreleri ve güvencesi (Başkanın görev süresine paralel olarak başkan

yardımcılarının görev süreleri üç yıldan beş yıla çıkarıldı.)

TCMB Bilançosu

Bilançonun Aktif Hesapları

Altın Mevcudu

Uluslararası Standartta Olan

Uluslararası Standartta Olmayan

Döviz Alacakları

Madeni Para

Dahildeki Muhabirler

Menkul Değerler Cüzdanı

İç Krediler

Açık Piyasa İşlemleri

Dış Krediler

İştirakler

Gayrimenkuller ve Demirbaşlar

Takipteki Alacaklar

İtfaya Tabi Hesaplar ve Aktifleştirilen Alacaklar

Muvakkat Borçlular

Diğer Aktifler

Bilançonun Pasif Kalemleri

Bilançonun Pasif Kalemleri

Tedavüldeki Banknotlar

Altın

Diğer Kalemler

Döviz Borçları

Mevduat

Açık Piyasa İşlemleri

Dış Krediler

İthalat Akreditif Bedelleri, Teminat ve Depozitolar

Ödenecek Senet ve Havaleler

Sermaye

A Sınıfı Hisse Senetleri: Her biri 100 hisseliktir. Bu sınıf hisse

senetleri münhasıran hazineye ait olup sermayenin % 51’inden aşağıda

olamayacağı hükmü TCMB Kanunu’nda yer almaktadır.

B Sınıfı Hisse Senetleri: Türkiye’de faaliyette bulunan millî bankalara

aittir.

İhtiyat Akçesi

Karşılıklar

İtfaya Tabi Hesaplar

Muvakkat Alacaklılar

Diğer Pasifler