Ş. BOZOKLU, V. YILANCI

Reel Döviz Kurlarının Durağanlığı:

E7 Ülkeleri İçin Ampirik Bir İnceleme

Şeref BOZOKLU*

Veli YILANCI**

Özet

Bu çalışmanın amacı satın alma gücü paritesinin geçerliliğini Brezilya, Çin,

Endonezya, Hindistan, Meksika, Rusya ve Türkiye için analiz etmektir. Bu amaçla,

Lanne vd. (2002) ile Saikkonen ve Lutkepohl (2002) tarafından yakın zamanda

geliştirilen yapısal kırılmalı birim kök testi kullanılarak, Çin ve Meksika dışındaki

ülkelerde satın alma gücü paritesinin geçerli olmadığı sonucuna varılmıştır.

Anahtar Kelimeler: Satın Alma Gücü Paritesi, Reel Döviz Kuru, Birim Kök

Testi, Yapısal Kırılma

Stationarity of Real Exchange Rates: An Empirical Analysis for E7 Countries

Abstract

The aim of this study is to analyse the validity of purchasing power parity for

Brazil, China, India, Indonesia, Mexico, Russia and Turkey. For this purpose, we

employ a recently developed unit root test with structural breaks provided by Lanne

et al. (2002) and Saikkonen and Lutkepohl (2002). The results indicate no evidence

for purchasing power parity except China and Mexico.

Key Words: Purchasing Power Parity, Real Exchange Rate, Unit Root Test,

Structural Break

JEL Classification Codes: C22, F30, F31

Giriş

Reel döviz kurunun belirlenmesi, Bretton Woods sisteminin 1973 yılında ortadan

kalkmasıyla iktisatçıların ve politika uygulayıcılarının en önemli araştırma

*

Arş.Gör., İstanbul Üniversitesi, İktisat Fakültesi, İktisat Bölümü, sbozoklu@istanbul.edu.tr

Arş.Gör., İstanbul Üniversitesi, İktisat Fakültesi, Ekonometri Bölümü, yilanci@istanbul.edu.tr

**

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

587

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

alanlarından birini oluşturmuştur. Portföy yatırımlarındaki ve global ticaretteki

önemli rolü nedeniyle, sabit ve esnek kur sistemini uygulayan ülkelerde politika

yapıcılar, yatırımcılar ve araştırmacılar denge reel kur seviyesinden haberdar olmak

istemektedir. Bu duruma paralel olarak reel döviz kurunun denge değerinden

sapmaları iktisatçılar ve politika yapıcılar tarafından giderek artan ölçüde ölçülmeye

ve izlenmeye başlanmış, ayrıca gerek teorik gerekse uygulamalı pek çok çalışmanın

konusunu oluşturmuştur. Reel döviz kurunun denge değerinden sapması makro

politikaların sonuçlarını değerlendirebilmek için de önemli bir göstergedir. Edwards

(1989)’ın çalışması az gelişmiş ve gelişmekte olan ülkelerin ekonomik

performanslarının iyileştirilmesinde istikrarlı bir reel döviz kurunun hayati önemi

konusunda geniş bir uzlaşıya yol açmıştır. Satın Alma Gücü Paritesi (SAGP)

yaklaşımı sabit ya da en azından ortalama değerine dönme eğiliminde olan ve

stokastik trend içermeyen bir reel kur düzeyini gerektirmektedir. Denge SAGP’ye

doğru reel döviz kuru uyarlamalarının bilinmesi, uluslararası makroekonomik

sistemin ne ölçüde dengesizlikleri giderici olduğunun belirlenmesinde de önemli bir

rol oynamaktadır. Denge reel döviz kuru ve bu dengeden sapmaların sonuçlarına

ilişkin tartışmalar, özellikle finansal krizlerin yaşandığı dönemlerde öne çıkmıştır.

Reel döviz kurundaki yüksek dalgalanma SAGP hipotezi ile uyumlu değildir ve

kurdaki olası bir birim kök denge koşulunu bozmaktadır. SAGP’nin uzun dönemde

geçerli olabilmesi için reel döviz kuru durağan olmalı yani birim kök içermemelidir.

Eğer reel kur durağan değilse kurdaki sapmalar kalıcı olacak ve nominal kur fiyat

farklılıklarını giderecek şekilde hareket etmediği için SAGP geçerli olmayacaktır.

Reel döviz kurunun seyri rassal yürüyüşten (random walk) farksız ise, SAGP döviz

kurunun seyrini açıklamakta başarısız olmakta ve bu durum uluslararası rekabetin,

ülkeler arasındaki fiyat farklılığını ortadan kaldırma konusunda zayıf kaldığını ima

etmektedir. Böyle bir çıkarsama ise SAGP’nin bütünleşmiş bir dünyada gitgide daha

çok malın, hizmetin, sermayenin ve emeğin sınırları aşan bir biçimde ticarete konu

olmasının göreceli fiyatları keyfi biçimde dalgalanmaktan alıkoyacağını öngören

yaklaşımına açık olarak ters düşmektedir.

Döviz kurlarında kısa dönem dalgalanmaların gittikçe artmasına rağmen, uzun

dönem denge SAGP’den sapmalar, şokların etkisinin ne kadar sürdüğünün bir

göstergesi olan yarılanma süresi (half-life) açısından değerlendirildiğinde, literatürde

reel döviz kuru şoklarının 3-5 yıl arasında süren kalıcılık gösterdiğine dair bir

uzlaşıya varılmıştır. Reel döviz kurunun denge değerine bu denli uzun sürede

dönmesini kurlardaki kısa süreli dalgalanmalar ve paritenin denge kurun oluşumuna

ilişkin önemle vurgu yaptığı arbitraj kavramı ile bağdaştırmak zordur. Rogoff (1996)

tarafından SAGP bilmecesi (PPP Puzzle) olarak adlandırılan bu olgu, kısa dönemde

döviz kurlarındaki dalgalanmaların reel faktörlerden ziyade parasal faktörlerden

kaynaklandığını ifade etmektedir. Buna göre, parasal faktörlerde fiyat-ücret katılığı

söz konusu ise, döviz kurunun denge değerinden sapmasında önemli etkiler

yaratmakta, fakat uzun dönemde, katılıkların etkisinin ortadan kalkacağından

hareketle, olası nominal şokların varlığında, kurlarının denge değerine hızlıca

yönelmesi beklenirken, bu sürenin 3-5 yıl sürmesini açıklamak güç olmaktadır.

SAGP bilmecesi, genel SAGP pratiğini, döviz kuru ölçütü olması ve bir ülkenin

makroekonomik durumunun ölçülmesi açılarından tartışmaya açmıştır. Ayrıca ele

alınan konu, bölgesel bütünleşmeler ve krizlerin yayılma etkileri (contagion effects)

dikkate alındığında daha karmaşık bir hal almaktadır.

588

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

Günümüzde iktisatçıların önemli bir bölümü genelde kısa dönemli sapmanın

gerekçelerini, mal fiyatları kısa dönemde yapışkan olacağı için, daha çok temel

makroekonomik değişkenler dışındaki gelişmelerde veya krizler gibi beklenmedik

olaylarda aramakta; uzun dönemde ise fiyat katılıkları ortadan kalkacağından, temel

değişkenlerin ima ettiği satın alma gücü paritesinin sağlanacağına inanmaktadırlar.

Ancak, yine de bu konunun literatürde oldukça tartışmalı olduğunu söylemek gerekir

(Rogoff, 1996:647).

Reel döviz kurlarında görülen sapmalar, zayıf makroekonomik politikalara işaret

eden göreceli fiyatlardaki bozulmaları yansıtmaktadır. Paranın aşırı değer kazanması

ve bunun sonucunda rekabet gücündeki azalma, iktisadi faaliyet üzerinde olumsuz

bir etki yaratır ve bu durum zayıf makroekonomik temellerin ve uyumsuz döviz kuru

politikalarının bir sonucudur. Bununla beraber, yakın zamandaki çalışmalar, paranın

değer kaybetmesinin büyümeyi hızlandırdığına dair olumlu sonuçlar ortaya

koymaktadır (Hausmann, Pritchett ve Rodrik, 2005). Örneğin, reel döviz kurunun

eksik değerlenmesine yol açan aktivist kur politikaları, rekabet gücünü arttırarak

ihracatı olumlu etkileyebilir ve sonuçta büyümeyi hızlandırabilir. Dolayısıyla reel

kur dengesizliklerinin nedenlerini ve sonuçlarını iyi anlayabilmek önemlidir.

Çalışmamızın amacı gelişmekte olan seçilmiş yedi ülkenin (Brezilya, Çin,

Endonezya, Hindistan, Meksika, Rusya ve Türkiye)1 Amerikan doları temel alınarak

hesaplanan reel döviz kurlarının ortalamaya dönme eğilimlerini araştırmaktır.

Geleneksel birim kök testlerinin zaman serilerinde olası yapısal değişimleri dikkate

almaması, bu tür değişimlerin varlığında bu testlerin gücünü azaltmaktadır. Bu

durum, yapısal değişimin bir defaya mahsus olduğu ve önceden bilindiği

varsayımları altında Perron (1989) tarafından incelenmiş ve bu çalışmanın ardından

yapısal kırılmalı birim kök testleri değişimin birden çok olabileceği ve önceden

bilinmediği varsayımları ile geliştirilmiştir.2 Çalışmamızda, Lanne vd. (2002 ve

2003) tarafından geliştirilen ve yapısal değişimi doğrusal olmayan bir forma

genelleştiren LLS birim kök testi yardımıyla bahsi geçen ülkelerin reel döviz

kurlarının durağanlığı sınanacaktır.

Çalışmanın planı şu şekildedir: Birinci bölümde, reel döviz kurunun

hesaplanması ile birlikte satın alma gücü paritesine ilişkin açıklamalara yer

verilecektir. İkinci bölümde, reel döviz kurlarının durağanlığına ilişkin yapılan

uygulamalı çalışmaların sonuçları ortaya konulmuştur. Üçüncü ve dördüncü

bölümlerde sırasıyla, LLS yapısal kırılmalı birim kök testine ilişkin açıklamalar ile

ele alınan ülkelere ait veri seti ve LLS testinin sonuçları sunulmaktadır. Çalışma

LLS testinden elde edilen bulguların ve yapısal kırılma tarihlerinin

değerlendirilmesini içeren sonuç bölümü ile son bulmaktadır.

1. Satın Alma Gücü Paritesi ve Reel Döviz Kuru

Satın Alma Gücü Paritesi (SAGP)’nin ifade ettiği kur seviyesinin belirlenişine

ilişkin fikirlerin ortaya çıkması 16. yüzyılda Merkantalistlerin değerli madenlerin

piyasa değerlerini, ticaret yapan ülkelerin göreceli fiyat seviyeleri ile ilişkilendirme

yolundaki açıklamaları ile başlamasına rağmen (Kalamotousakis, 1978:163),

kavramsal olarak SAGP’yi ilk olarak Cassel (1918) analitik bir çerçeveye

1

2

Bahsi geçen bu ülkeler literatürde E7 ülkeleri olarak adlandırılmaktadır.

Yapısal kırılma ve birim kök testleri hakkında genel bir literatür taraması için: Perron (2007)

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

589

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

oturtmuştur. Döviz kurlarının değişimini açıklayan yaklaşımlardan biri olan SAGP3,

fiyat farklılıklarından yararlanarak getiri elde etmek amacıyla yapılan arbitraj

işlemlerinin sonucu olan Tek Fiyat Kanunu (TFK)’nun doğal bir sonucudur. SAGP

yaklaşımı döviz kurunda kısa dönemde meydana gelen değişimleri açıklamakta

yetersiz kalabilmesine karşın uzun dönemde denge döviz kurunu öngörebileceği

düşünülmektedir.

SAGP’nin temelini oluşturan TFK, dış ticaretin yapılabilmesi için herhangi bir

engelin ve taşıma maliyetlerinin olmadığı, piyasada var olan bilgiye önemsiz

maliyetlerle ulaşılabildiği, fiyat katılıklarının bulunmadığı ve ekonominin tam

istihdam seviyesinde bulunduğu rekabetçi piyasaların varlığında, benzer malların

fiyatının cari döviz kurlarından diğer ülkelerin parasına çevrilmesi halinde bu

ülkelerde de aynı olmasını ifade eder. Ülkeler arasında fiyatların aynı olması arbitraj

işlemi ile mümkün olmaktadır. Tek Fiyat Kanunu, tümü logaritmik olarak ifade

edildiğinde, e nominal döviz kurunu, pi malın yerli fiyatını ve

fiyatını göstermek üzere aşağıdaki gibi ifade edilebilir:

e = pi − pi*

pi* malın yurtdışı

(1)

TFK’ya göre malın yurt içi fiyatı yurt dışı fiyatından büyük olur ise, iktisadi

ajanlar için i malını fiyatı ucuz olan yabancı ülkeden satın alıp fiyatın yüksek

olduğu yurt içi piyasada satmak rasyonel olacaktır. Bu aşamada uygulanan döviz

kuru sistemi önem kazanmaktadır: Eğer sabit veya yönlendirilmiş kur sistemi

uygulanıyorsa, i malının yurt dışı fiyatı yükselirken yurt içi fiyatı düşecek, (1)’deki

eşitlik tekrar sağlanacaktır. Esnek kur sisteminin uygulanması durumunda, yerli

iktisadi ajanlar yabancı ülkeden görece ucuz olan i malını satın almak için yerli

parayı yabancı para ile değiştirecekler ve yerli para değer kaybedecektir. Sonuçta, i

malının fiyatı her iki ülkede aynı kalmasına rağmen, (1)’deki eşitlik döviz kurundaki

değişim ile sağlanacaktır.

SAGP’nin TFK’den temel farkı, ekonomideki tüm malları kapsamasıdır.

Dolayısıyla, tek bir malın fiyatı yerine fiyat endekslerinin kullanılması

kaçınılmazdır. Bu anlamda SAGP, ülkeler arasındaki fiyat farklılıklarını ortadan

kaldırarak para birimlerini birbirlerine dönüştüren orandır ve iki farklı biçimi vardır.

Mutlak SAGP’ye göre iki ülke ulusal parası arasındaki değişim oranı ilgili ülkelerin

fiyatları oranına eşittir. Diğer bir ifadeyle, bir ülkedeki herhangi bir mal sepetinin

fiyatı cari döviz kurundan diğer ülke parasına çevrildiğinde, diğer ülkede de bu mal

sepetinin fiyatı aynı olmalıdır. Mutlak SAGP, e nominal döviz kurunun, p yurt içi

p* yurt dışı fiyatları göstermek üzere aşağıdaki gibi ifade edilebilir:

e = p − p*

(2)

fiyatları ve

Bu yaklaşımda fiyat endeksinin seçimi önem kazanmaktadır. Çünkü

seçilebilecek fiyat endeksi birden fazla olabileceği gibi, bazı durumlarda iki ülke

arasında karşılaştırılabilir bir fiyat endeksi bulmak mümkün olmayabilir. Dış ticarete

konu olmayan birtakım mal ve hizmetlerin fiyat endekslerinde yer alıyor olması

3

Döviz kurlarının belirlenmesine ilişkin diğer yaklaşımlara örnek olarak, Parasalcı Yaklaşım, Portföy

Dengesi Yaklaşımı ve Genel Denge Yaklaşımı verilebilir. Bu yaklaşımların detayları için: Gandolfo

(2002).

590

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

mutlak SAGP’nin hesaplanmasına yönelik eleştirilerden biridir. Göreceli SAGP’de

ise döviz kurundaki değişim; iki ülke arasındaki enflasyon farklılığına göre

oluşmakta, dolayısıyla döviz kurunun seviyesini ülkelerin enflasyonlarındaki

değişim belirlemektedir. Göreceli SAGP:

∆e = ∆p − ∆p*

(3)

SAGP’ye yönelik bu açıklamaların ışığında reel döviz kurunu da, nominal

kurdan iki ülke fiyatlarının etkisinin arındırılmasıyla bulabilir ve q reel döviz

kurunun logaritmasını göstermek üzere aşağıdaki gibi ifade edilebiliriz:

q = e − pi + pi*

(4)

Reel döviz kuru sapmalarını SAGP’nin öngördüğü denge kur seviyesinden

sapma olarak değerlendirmek gerekmektedir. Reel döviz kuru göreceli rekabet

gücünü gösterdiğinden, bir ülkedeki fiyatlar dış ülkedeki fiyatlardan yüksek ise reel

döviz kuru cari döviz kurunun altına düşer, yerli para değer kazanır ve bu durumda

ithalat artar. Dolayısıyla, net ihracat dengesi, rekabet gücü reel kurun düşmesi

nedeniyle azaldığı için, olumsuz etkilenecektir. Tersi durumda da ülkenin dış

rekabet gücü artar ve dış ticaret dengesi bundan olumlu etkilenir.

SAGP, reel döviz kurunun ortalamaya dönme eğiliminde olmasını

gerektirmektedir. Fiyatlarda meydana gelen değişim nominal kuru da aynı oranda

etkileyeceği için reel kur uzun dönemde denge değerine yönelme eğilimde olmalıdır.

Bununla beraber, özellikle kısa dönemde SAGP’nin ifade ettiği denge kur

seviyesinden sapmaların ortaya çıkması muhtemeldir. Bunun nedenlerinden biri,

fiyat endekslerinin yapısı ile ilgilidir. Ülkelerin fiyat seviyelerini değerlendirmek

amacıyla kullanılan endekslerinin kapsamı ve bu kapsama giren mal ve hizmetlerin

ağırlığı farklı olabileceği gibi, mallara ilişkin kalite farklılığı da ülkeler arasında

dikkat çekici boyutta olabilir. Karşılaştırma yapılan ülkelerin gelişmişlik düzeyi de

fiyat endekslerinin hazırlanışında farklılıklar yaratabilir. Ayrıca, fiyat endekslerinin

dış ticarete konu olmayan malları da içermesi, SAGP’nin ifade ettiği ülkeler

arasında fiyatların eşitliği ilkesinin gerçekleşmesini engelleyebilir. SAGP’nin temel

varsayımlarından biri de tüm malların dış ticarete konu olabilmesidir. Fakat bunun

gerçekleşmesi mümkün olmadığından ticareti yapılamayan malların fiyatlarındaki

yükselme ilgili ülkenin fiyatlar genel seviyesini arttıracağı için ilgili ülkenin para

biriminin satın alma gücü düşecektir. Balassa (1964) ve Samuelson (1964), döviz

kurlarının belirlenişinde gelişmiş ve gelişmekte olan ülkelerde ticarete konu olan ve

olmayan malların yarattığı verimlilik ve fiyat etkilerine dikkat çekmektedir.

Samuelson-Balassa hipotezi; reel döviz kurlarındaki değişimi, ülkelerin ticarete

konu olan ve olmayan sektörlerinin göreceli fiyatları ve bu fiyatları belirleyen

göreceli verim hızlarındaki değişim ile açıklamaktadır. Buna göre, her iki grup

ülkede ticarete konu olmayan mallarda verimlilik benzer seviyedeyken, ticarete

konu olan mallarda gelişmiş ülkelerin üstünlüğü söz konusudur. Dolayısıyla, ticarete

konu olmayan mallarda gelişmekte olan ülkelerin görece fiyat üstünlüğü söz konusu

olmaktadır. Fiyat endekslerinin ticarete konu olan ve olmayan malları içerdiği

düşünüldüğünde, gelişmekte olan ülkelerde fiyatlar gelişmiş ülkelere göre görece

düşük bir seviyede oluşmakta ve nominal döviz kurunun ticarete konu olan malların

göreceli fiyatları olarak tanımlanması durumunda, nominal kur ile reel kur seviyesi

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

591

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

farklılaşmaktadır. Gelişmiş ülkeler açısından bu durumun bir sonucu, verimlilik

düzeyinin bu ülkelerde yüksek olması sonucunda reel döviz kurlarının değer

kazanmasıdır. Sonuç olarak, Samuelson-Balassa hipotezine göre iki ülkenin ticarete

konu olan ve olmayan sektörleri arasındaki göreceli verim farklılıkları, ülkelerin

ticarete konu olmayan sektörlerinin nispi fiyat yapısını, dolayısıyla reel kuru

değiştirir. Bu değişme verim artışı yüksek olan ülkenin parasının değerinin

artmasına neden olur.

SAGP’ye göre hesaplanacak olan denge döviz kurunun yalnızca cari işlemleri

dikkate alması fakat sermaye hareketlerini ihmal etmesi, kurların paritenin ifade

ettiği denge değerinden sapma göstermesine yol açan bir başka nedendir. Bu

anlamda finansal hareketlerin giderek serbestleşmesi de SAGP’den sapmaları

derinleştiren nedenlerden biri olmaktadır. SAGP’nin mal akımları üzerine kurulmuş

olması, paritenin ifade ettiği denge kurun ithalat ve ihracatı dengeleyecek kur

mekanizmasının sağlanmasına yönelik bir işlevi olmasına yol açmaktadır. Bu

anlamda paritenin ifade ettiği denge kur ithalat-ihracat dengesini sağlamayı ima

etmektedir. Ancak finansal hareketlerin yaygın bir şekilde serbestleşmesi cari işlem

dengesinin sürdürülebilirliğinin sermaye hareketleri ile beraber düşünülmesi

gerekliliğini ortaya koymaktadır. Ülkelerin izledikleri faiz politikalarının sermaye

akımlarının yönünü etkilemesi dolayısıyla örneğin herhangi bir ülkedeki aşırı döviz

arzının mevcut olması, kuru SAGP’nin ifade ettiği denge kurundan uzaklaştırabilir.

Bu durum süreklilik arz etmemekte ve kurun uzun dönem dengesine dönmesi

beklenmektedir (Hallwood ve MacDonald, 2000:125).

TFK’nin de geçerliliğine engel olabilecek olan tüm unsurlar, yani ülkeler

arasında fiyatların eşitlenmesini engelleyecek diğer faktörlerin varlığı da SAGP’nin

ifade ettiği denge kurdan sapmalara yol açabilir (Imls vd., 2002:7).

Döviz kurları SAGP’nin öngördüğü denge ilişkisine göre hareket ederlerse, fiyat

farklılıkları cari kura yansıyacak ve reel döviz kuru değişmeyeceği için ülkelerin

rekabet güçleri de kur değişimlerinden etkilenmeyecektir. Bununla birlikte kısa

dönemde kurlardaki değişimler SAGP’nin denge ilişkisini yansıtacak şekilde hareket

etmeyebilir ve reel döviz kuru denge seviyesinden reel ve parasal sebeplerle

sapmalar gösterebilir. Döviz kurları, örneğin parasal bir genişleme söz konusu

olduğunda, ekonomide var olan katılıklar nedeniyle fiyatlara göre daha hızlı hareket

ederse reel kur denge seviyesinden sapmış olacaktır.

Ülkelerin döviz kuru politikalarının ve merkez bankalarının özerkliğinin de reel

kur dengesizliklerinde önemli olduğu belirtilmelidir. Özerk merkez bankalarının

döviz kuru politikalarıyla tutarlı döviz kuru politikası izledikleri görülmektedir.

Merkez bankalarının özerklikleri azaldıkça genişletici makroekonomik politikaların

yol açtığı enflasyon döviz kurunun aşırı değerlenmesine yol açmakta ve reel döviz

kurunun SAGP’nin öngördüğü denge değerinden sapmalar göstermesine neden

olmaktadır (Doğanlar ve Özmen, 2000:112).

Reel kurda görülen sapmalar reel faktörlerden kaynaklanıyorsa yeni bir denge

kuru oluşacak ve SAGP’den sapma kalıcılık gösterecektir. Diğer bir ifadeyle, kurlar

ve fiyatlar birlikte hareket etmeyecek ve uzun vadede de SAGP geçerli

olmayacaktır. Dış ticaret hadlerindeki ve verimlilikteki değişimler reel faktörlerden

kaynaklanan sapmalara neden olabilirler. Bu durumda parasal faktörler kısa vadede

etkilidir ve SAGP’den geçici sapmalara yol açabilirler, fakat uzun vadede reel döviz

592

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

kuru denge seviyesine dönecektir. Reel faktörler ise denge döviz kurunu

değiştireceğinden, reel kur yeni bir denge noktasına doğru hareket edecektir.

Dış ticarete getirilen kısıtlamalar, ulaşım maliyetleri, teknoloji ve verimlilik

değişimleri, dış ticaret hadlerindeki değişimler, sermaye hareketlerinin varlığı,

hükümet politikalarındaki değişimler gibi reel faktörlerden dolayı da reel kur denge

seviyesinden sapmalar gösterebilir. Gelişmekte olan ülkelerin ekonomik şartları

dikkate alındığında sayılan unsurların denge kur üzerinde kalıcı değişimlere yol

açabileceği görülmektedir (Doğanlar ve Özmen, 2000:121).

Reel döviz kurunun denge seviyesinde ya da bu seviyeye dönme eğiliminde

olması, başta dış ticaret dengesi olmak üzere ekonomik istikrarın temelini teşkil

ederken aynı zamanda dış dengeye bağlı olarak gelir dağılımında da dolaylı etkilere

sahiptir. Aşırı değerlenmiş yerli para ithalatı özendirerek, ithalatçı kesimlere dolaylı

biçimde kaynak aktarımına yol açarken; ülkede göreceli olarak yoğunlukla sahip

olunan faktörün ihracat imkânlarını kısarak, kaynakların hem etkinsiz kullanımına

hem de adaletsizliğin derinleşmesine yol açabilmektedir.

Sermaye hareketlerini gözardı ederek mal hareketliliğini dayanak alan SAGP’ye

göre, döviz kuru sistemi olarak sabit kur rejimi uygulandığında, ülkeler arasındaki

fiyat farklılıklarının yaratacağı baskılar, devalüasyonu kaçınılmaz hale getirerek,

mal fiyatlarının döviz cinsinden farklılığının giderilmesine yol açacaktır. Esnek kur

sisteminin uygulandığı ülkelerde ise, kurların alacağı değer, ülkeler arasındaki

göreceli fiyat değişim oranlarının bir ölçüsü olacaktır.

Ayrıca SAGP’den sapmaların uygulanan kur sistemi ile yakından ilgisi vardır.

Esnek kur sisteminin uygulanması durumunda, bu sistem enflasyon oranının belli bir

patikayı takip etmesine yol açar. Çünkü reel kurun denge seviyesinden sapması

durumunda nominal kur büyük ölçüde düzeltici mekanizma olarak çalışacaktır.

Esnek kur sistemi, fiyat hareketliliğini gecikme olmaksızın kurlara yansıtılabilme

özelliğine sahipken, sabit ya da yönetimli kur sistemleri fiyat değişimlerinin kurlar

üzerindeki etkisi gecikmeli olmakta, bu durum sabit ya da yönetimli kur

sistemlerinde dengesizliklere yol açabilmektedir.

2. Reel Döviz Kurunun Durağanlığına İlişkin Uygulamalı Çalışmalar

SAGP’nin geçerliliğine ilişkin çalışmalar literatürde geniş bir tartışma alanı

bulmuştur. Uygulamalı çalışmaların paritenin geçerliliğine ilişkin genel geçer bir

sonuca varamadığı görülmektedir. Kullanılan ekonometrik yönteme göre sonuçların

değişebileceği dikkat çekmektedir.4

Lau (2009) çalışmasında, Danimarka, Norveç, Hollanda ve İspanya’nın

Amerikan doları temel alınarak hesaplanan reel döviz kurlarını 1950-1995 dönemi

için Im, Pesaran ve Shin (2001), Sarno ve Taylor (1998) ve Breuer vd. (2001)

panel birim kök testleri aracılığıyla sınamış ve ilk iki test, tüm ülkeler için

SAGP’nin geçerliliğine ilişkin kanıt olmadığını gösterirken, son test, İspanya

dışındaki tüm ülkeler için SAGP’yi destekler nitelikte kanıtlar ortaya koymuştur.

Hooi ve Smyth (2007), yapısal kırılmalı panel ve zaman serisi birim kök testleri

aracılığı ile ABD doları temel alınarak hesaplanan reel döviz kurlarını Endonezya,

4

Çalışmamızda yakın zamanda yapılan ve güncel ekonometrik modelleri içeren çalışmaların detaylarını

sunmayı amaçladık. Bu anlamda, SAGP’ye yönelik “uygulamalı” çalışmaların özeti için: Taylor ve

Taylor (2004) ile Taylor (2003, 2006).

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

593

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

Malezya, Filipinler, Güney Kore, Tayland, Bangladeş, Kamboçya, Hindistan, Laos,

Myanmar, Pakistan, Çin, Singapur, Sri Lanka ve Vietnam için Ocak 1995-Ekim

2004 dönemini kapsayan bir zaman aralığında test etmiş ve yapısal kırılmalı panel

birim kök testi sonuçları Endonezya, Güney Kore, Tayland, Kamboçya, Hindistan,

Laos ve Pakistan için reel kurların ortalamaya dönme eğiliminde olduklarını

göstermiştir. Baharumshah vd. (2007), heterojen panel veri için geliştirilen birim

kök testleri aracılığıyla, Endonezya, Malezya, Filipinler, Güney Kore, Tayland ve

Singapur için ABD doları ve Japon yeni temel alınarak hesaplanan reel döviz

kurlarının durağanlığını test etmişlerdir. Bahsi geçen ülkelerde dolar ve yen

cinsinden hesaplanan reel döviz kurlarının durağan olduğu sonucuna varılmıştır.

Birim kök testlerinin ele alınan zaman serisinde yapısal değişimi dikkate

almaması durumunda sapmalı sonuçlar vereceği bilinmektedir. Yoon (2009)’un

çalışmasında, Leybourne vd. (2007) tarafından geliştirilen, tarihi önceden

bilinmeyen birden çok yapısal değişimin test edilebildiği birim kök testi aracılığıyla,

Avustralya, Belçika, Danimarka, Fransa, İtalya, Japonya, Norveç, Portekiz, İspanya,

İsveç, İşviçre, İngiltere, Kanada, Finlandiya, Almanya ve Hollanda için 1870-1998

arası reel döviz kuru durağanlığı sınanmıştır. Örneklem, Altın Standardı dönemi, iki

dünya savaşı dönemi, Bretton Woods dönemi ve Bretton Woods sonrası dönem

olmak üzere dört alt aralığa ayrılmış ve uygulanan döviz kuru sistemleri ile

SAGP’nin ilişkisinin açığa çıkarılması hedeflenmiştir. Genel olarak Altın Standardı

ve Bretton Woods dönemlerinde reel döviz kurlarının durağan olduğu sonucuna

ulaşılmıştır.

Caporale ve Hanck (2009), eşbütünleşme analizi yardımıyla, Arjantin,

Avustralya, Belçika, Brezilya, Danimarka, Fransa, İtalya, Japonya, Meksika,

Norveç, Portekiz, İspanya, İsveç, İsviçre, İngiltere, Kanada, Finlandiya, Almanya,

Şili, Yeni Zelanda ve Hollanda için ABD doları temel alınarak nominal döviz kuru,

yerli ve yabancı fiyat seviyeleri arasında 1892-1996 dönemi için eşbütünleşme

ilişkisinin varlığını sınamıştır. Ele alınan dönemde SAGP’ye ilişkin sonuçlar alt

dönemler itibarıyla değerlendirilmiş ve paritenin geçerliliğinin alt dönemlere göre

değiştiği belirtilmiştir. Narayan vd. (2009) ve Carrion-i-Silvestre vd. (2005)

tarafından geliştirilen ve birden çok kırılmayı dikkate alan eşbütünleşme testi

yardımıyla, nominal döviz kuru ve göreceli fiyatlar arasında uzun dönem denge

ilişkisinin varlığını araştırmış ve Almanya, Avusturya, Belçika, Danimarka,

Finlandiya, Fransa, Hollanda, İtalya, Japonya, Norveç, Portekiz, İspanya, İsveç,

İsviçre ve Kanada için, İngiltere’nin fiyatlarını temel alarak gerçekleştirdikleri

analizde tüm ülkeler için eşbütünleşme ilişkisini destekler nitelikte bulgulara dikkat

çekmişlerdir. Kargbo (2009a), 1955-2005 dönemi için Arjantin, Brezilya, Şili,

Kolombiya, Mısır, Macaristan, Hindistan, Endonezya, İsrail, Ürdün, Kore, Malezya,

Meksika, Fas, Pakistan, Peru, Filipinler, Polonya, Singapur, Güney Afrika, Tayland,

Türkiye ve Venezüella için Johansen (1988, 2000) eşbütünleşme tekniği kullanarak

gerçekleştirdiği analizde tüm ülkeler için SAGP lehine kanıtlar bulmuştur. Kargbo

(2009b), gelişmekte olan 23 ülke (Arjantin, Brezilya, Şili, Kolombiya, Mısır,

Macaristan, Hindistan, Endonezya, İsrail, Ürdün, Kore, Malezya, Meksika, Fas,

Pakistan, Peru, Filipinler, Polonya, Singapur, Güney Afrika, Tayland, Türkiye ve

Venezüella) için ABD fiyat endeksi ile hesapladığı reel döviz kurlarının Johansen

(2000)’in yapısal kırılmayı dikkate alan eşbütünleşme testini kullanarak

594

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

gerçekleştirdiği çalışmasında, 1951-2005 dönemi için SAGP’nin tüm ülkeler için

geçerli olduğunu öne sürmüştür.

Akdi vd. (2009)’da Almanya, Kanada, Fransa, İtalya, Japonya ve İngiltere için

ABD doları temel alınarak, reel döviz kurlarının durağanlığı periodogram analizi ile

sınanmış ve geleneksel birim kök testleri ile karşılaştırma yapılmıştır. Geleneksel

birim kök testleri Fransa hariç SAGP’yi desteklemezken, periodogram analizi tüm

ülkeler için SAGP’nin geçerli olduğuna dair kanıtlar sunmuştur. Sephton (2008),

kırılmalı uzun bellek (long memory) modelleri aracılığıyla Avustralya, Belçika,

Danimarka, Fransa, İtalya, Japonya, Norveç, Portekiz, İspanya, İsveç, İsviçre,

İngiltere, Kanada, Finlandiya, Almanya ve Hollanda için ABD fiyatları ile

hesaplanan reel kurların durağanlığını test etmiş ve reel kurların durağan olduğunu

belirtmiştir.

Liew vd. (2009) ve Breitung (2001) tarafından geliştirilen parametrik olmayan

eşbütünleşme testi yardımıyla, Endonezya, Kore, Malezya, Singapur, Tayland ve

Filipinler için Japon yenini temel alarak gerçekleştirdikleri analizde, 1974-2004

arası dönemde nominal kurlar ile fiyat düzeyi arasında Malezya dışındaki ülkelerde

doğrusal olmayan bir formda uzun dönem denge ilişkisinin var olduğunu

göstermişlerdir. Bec vd. (2008), Kanada, Japonya, İngiltere, Almanya, Fransa ve

İtalya için ABD fiyatları, yerli fiyatlar ve nominal kurun uzun dönem denge

ilişkisini Eşik Vektör Hata Düzeltme (Threshold Vector Error Correction) modeli

aracığıyla test etmişlerdir. Bu yöntemle yapılan analizin SAGP’yi destekler sonuçlar

verdiği belirtilmektedir. Holmes ve Wang (2006), Bretton Woods sonrası esnek

döviz kuru sisteminin uygulandığı Hindistan, Endonezya, Japonya, Malezya,

Pakistan, Filipinler, Singapur, Güney Kore ve Tayland için yerli fiyatlar, ABD fiyatı

ve nominal kur seviyesi arasında asimetrik uyarlamayı dikkate alan ve Enders ve

Siklos (2001) ile Enders ve Dibooglu (2001) tarafından geliştirilen eşbütünleşme

testi aracılığıyla SAGP’nin geçerliliğini test etmiştir. Analizin sonuçlarına göre, reel

kurlarda sadece pozitif sapmalar ortalamaya dönme eğilimindedir.

Doğrusal olmayan birim kök testleri de SAGP’nin geçerliliğinin sınanmasında

yaygın olarak kullanılmaya başlanmıştır. Cuestas (2009), merkezi ve Doğu Avrupa

ülkeleri için Amerikan doları temel alınarak, Kapetanios vd. (2003) tarafından

literatüre kazandırılan üssel yumuşak geçişli (exponential smooth transition) KSS

birim kök testi ve Bierens (1997) tarafından geliştirilen doğrusal olmayan birim kök

testi aracılığıyla gerçekleştirdiği çalışmasında, doğrusal olmayan etkileri dikkate

alan yöntemlerin daha güvenilir sonuçlar vereceğini belirtmiş ve ele aldığı ülkeler

için SAGP’yi destekler kanıtlar sunmuştur. Oskoee, Kutan ve Zhou (2008),

gelişmekte olan 88 ülke için geleneksel birim kök testleri ve KSS birim kök testi

aracılığıyla SAGP’yi test etmiştir. Geleneksel birim kök testleri reel efektif döviz

kurunun 12 ülke için ortalamaya dönme eğilimde olmadığını gösterirken KSS testi

uygulandığında bu sayı 19’a çıkmıştır. Ahmad ve Rashid (2008), Bangladeş,

Hindistan, Pakistan, Sri Lanka ve Çin için reel döviz kurunun durağanlığını

geleneksel ve doğrusal olmayan birim kök testleri aracılığıyla sınamışlar ve

sonuçların seçilen fiyat endekslerine duyarlı olduğunu belirtmişlerdir. Liew vd.

(2004), KSS birim kök testi ile Hindistan, Endonezya, Japonya, Güney Kore,

Malezya, Nepal, Pakistan, Filipinler, Singapur, Sri Lanka ve Tayland için Japon yeni

ve ABD doları temel alınarak hesaplanan reel döviz kurlarının, dolar bazında Nepal,

Filipinler, Sri Lanka dışında durağan, yen bazında ise Hindistan, Nepal, Filipinler ve

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

595

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

Sri Lanka dışında durağan olduğunu belirtmişlerdir. Karşılaştırma amacıyla

Genişletilmiş Dickey Fuller (Augmented Dickey Fuller) testi de uygulanmış ve bu

test sonuçlarına göre tüm ülkeler için reel döviz kurunun durağan olmadığı sonucuna

varılmıştır.

Panel veriler için de doğrusal olmayan birim kök testleri SAGP’nin test

edilmesinde yaygın olarak kullanılmaktadır. Chang ve Su (2009), Petrol İhraç Eden

Ülkeler Birliği üyesi ülkeler için gerçekleştirdikleri çalışmalarında Breuer vd. (2001)

tarafından geliştirilen doğrusal olmayan panel birim kök testi aracılığıyla, ABD

doları temel alınarak hesaplanan reel döviz kurlarının durağanlığını test etmişler ve

Angola, Endonezya, İran ve Suudi Arabistan için SAGP’yi destekler kanıtlar ortaya

koymuşlardır.

Zaman serisi modellerinde uzun dönem denge ilişkisi araştırılırken karşılaşılan

sorunlardan biri, serilerin durağanlık derecelerinin farklılığıdır. Bu sorunun

üstesinden gelmek amacıyla Pesaran vd. (2001) tarafından literatüre kazandırılan ve

aynı dereceden bütünleşik olmayan zaman serilerinin eşbütünleşme ilişkisini

araştırmaya olanak tanıyan yeni bir yöntem de SAGP’nin test edilmesi amacıyla

kullanılmıştır. Narayan ve Smyth (2006), Çin ve ABD arasında reel döviz kuru, reel

faiz oranı ve döviz rezervleri arasındaki uzun ve kısa dönem dengesini araştırdıkları

çalışmalarında bahsi geçen yöntemi yapısal kırılmayı içerecek biçimde

genişletmişler ve ele alınan değişkenlerle uzun dönem denge ilişkisinin varlığı

ortaya konulmuştur. Oskooee ve Hegerty (2009), gelişmiş ve gelişmekte olan 123

ülke için ABD fiyatlarını temel alarak ve Pesaran et al. (2001) yöntemini kullanarak

gerçekleştirdikleri çalışmalarında genel olarak gelişmiş ülkelerde SAGP’nin geçerli

olduğunu, bununla beraber gelişmekte olan ülkelerde paritenin geçerli olmadığını

belirtmişlerdir.

Reel döviz kurlarının durağanlığının araştırılmasında rejim değişikliğini de

dikkate alan çalışmaların sayısının arttığı görülmektedir. Payaslıoğlu (2008),

Endonezya, Güney Kore ve Tayland için ABD doları temel alınarak hesaplanan reel

döviz kurunun durağanlığını araştırdığı çalışmasında, reel döviz kurlarındaki rejim

değişikliklerine ilişkin kanıtlar sunmuştur. Çalışma bu değişikliklerin 1997 Asya

Krizi ile ilişkili olduğunu ortaya koymaktadır. Kanas (2009) çalışmasında, 43

gelişmekte olan ülke için ABD fiyatları ile hesaplanan reel döviz kurunun

durağanlığını Markov geçişli ADF testi ile sınamış ve 36 ülkenin reel döviz kurunu

durağan çıkarmış, diğer ülkelerin reel döviz kurunun bir rejimde durağan olurken

başka bir rejimde durağan olmadığı sonucuna ulaşılmıştır. Buradan hareketle içinde

bulunulan rejime göre reel döviz kurlarının durağanlığının değiştiği yani kurların

rejim bağımlı olduğu sonucuna varılmıştır. Rejim değişikliği kavramını ele alan

çalışmalardan biri de Copeland ve Heravi (2009) tarafından gerçekleştirilmiştir. Bu

çalışmada, lojistik yumuşak geçiş (logistic smooth transition) modeli aracılığıyla,

İngiltere, Fransa ve Japonya için ABD doları temel alınarak hesaplanan reel döviz

kurlarının durağanlığı test edilmiş ve kurların seyrinin rejim değişikliği gösterdiği ve

her bir rejimde kurların ortalamaya dönme eğiliminde olduğu belirtilmiştir.

3. Ekonometrik Yöntem

Nelson ve Plosser (1982)’in Amerika Birleşik Devletleri’ne ait bazı makro

iktisadi zaman serilerinin durağanlığını sınadıkları çalışma, bu tür serilerin

durağanlığını sınayarak çeşitli iktisadi yorumlamalarda bulunan birçok akademik

596

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

çalışmaya öncü olmuştur. Perron (1989)’un yapısal değişimi dikkate alarak, Nelson

ve Plosser (1982)’in durağanlığını sınadığı serilere uyguladığı birim kök testi ise,

zaman serileri analizinde yapısal değişimin dikkate alınmasının önemini ortaya

koymuş ve literatüre yapısal değişimleri dikkate alan diğer birim kök testlerinin

kazandırılmasına ön ayak olmuştur.5 Bu testlerden bir kısmı yapısal değişimin dışsal

olarak belirlenmesine olanak sağlarken, bir kısmı ise değişimi içsel olarak

belirlemektedir. Zivot-Andrews (1992), Banerjee, Lumisdaine ve Stock (1992),

Perron ve Vogelsang (1992), Lumsdaine ve Papell (1997), Perron (1997) ile Lee ve

Strazicich (2003 ve 2004) literatürde sıkça kullanılan, yapısal değişimleri dikkate

alan birim kök testlerinden bazılarıdır. Bahsi geçen bu çalışmaların hepsi, yapısal

değişimin tek dönemlik diğer bir ifadeyle ani olarak gerçekleştiğini

varsaymaktadırlar. Fakat birçok iktisadi ve özellikle finansal seride meydana gelen

yapısal değişim Saikkonen ve Lütkepohl (2002)’de de belirtildiği gibi ekonomideki

tüm aktörler, meydana gelen değişimlere anlık ve eş zamanlı tepki vermedikleri için

bir dönemde değil, birden çok döneme yayılarak, doğrusal olmayan bir dinamiğe

sahip olarak gerçekleşmektedir.

Lanne vd. (2002) ile Saikkonen ve Lutkepohl (2002) tarafından geliştirilen birim

kök testi (LLS birim kök testi) yapısal değişimin doğrusal olmayan fonksiyonlarla

ifade edilmesine olanak sağladığı için yapısal değişimden sonraki yeni düzeye

geçişin düzgün olmasına izin vererek, yapısal değişimin etkisinin birden çok dönem

boyunca sürmesini sağlamaktadır.

Lanne vd. (2002) ile Saikkonen ve Lutkepohl (2002) aşağıda gösterilen modeli

temel alan birim kök testleri önermişlerdir:

yt = µ0 + µ1t + f t (θ )′ γ + xt

(5)

Bu modelde f t (θ ) ile gösterilen değişim fonksiyonu veri yaratma sürecinin

deterministik bileşenine ( µt ) eklenmiştir.

θ

ve

γ

bilinmeyen parametreler olup,

xt olası birim kök sürecine uygunluk gösteren bir AR(p) ile üretilen kalıntılardır.

Burada, öncelikle birim kök temel hipotezi altında Genelleştirilmiş En Küçük

Kareler (GEK) yöntemi ile deterministik kısım tahmin edilir. İkinci adımda, orijinal

seriler, tahmin edilen deterministik kısımdan çıkarılarak düzenlenmiş seri elde edilir.

Son aşamada ise düzenlenmiş serilere genişletilmiş Dickey Fuller testi uygulanarak,

test istatistikleri elde edilir (Lanne vd., 2002: 682).

(5)’te yer alan değişim fonksiyonunu 3 değişik formda tanımlamak mümkündür.

Bu fonksiyon doğrusal formda olabilir:

⎧0,

1

ft ( ) = d1t = ⎨

⎩1,

Burada,

t < TB

t ≥ TB

(6)

TB değişim tarihini göstermek üzere, değişim fonksiyonu bir kukla

değişken ile ifade edilmektedir. Bu fonksiyon

θ

parametresine bağlı değildir ve bu

5

Nelson-Plosser (1982) inceledikleri 14 zaman serisinin sadece birini durağan bulurken, Perron (1989)

yapısal değişimleri dikkate alarak, bu serilerin 11 tanesinin durağan olduğu sonucuna varmıştır.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

597

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

fonksiyonun farkının alınması halinde etki gölge değişkeni elde edilir (Tang, 2007:

252). Bu fonksiyon, aslında serinin değerlerinin yapısal değişme tarihini geçip

geçmemesine göre 1 veya 0 değerlerinden birini alan gölge değişkendir. Bu

fonksiyonda, yapısal değişme anlıktır ve bu değişmenin bir dönemde meydana

geldiği varsayılır.

(5)’te yer alan değişim fonksiyonu doğrusal olmayan, üssel bir formda da

olabilir:

ft (

2)

t < TB

⎧⎪0,

⎪⎩1 − exp ( −θ ( t − TB + 1) ) ,

(θ ) = ⎨

Bu değişim fonksiyonu,

TB

t ≥ TB

(7)

zamanında başlayan yeni düzeye doğrusal olmayan

kademeli bir geçişe izin veren üssel dağılım fonksiyonuna dayanmaktadır.

θ

ve

γ

skaler parametreler olup, θ > 0 kısıtı bulunmaktadır.

Son olarak, (5)’te yer alan değişim fonksiyonu oransal bir formda da olabilir:

ft

( 3)

d1,t −1 ⎤′

⎡ d1,t

,

(θ ) = ⎢

⎥

⎣1 − θ L 1 − θ L ⎦

Bu fonksiyon ise f t

bir

fonksiyon

(1)

(8)

fonksiyonuna uygulanan, gecikme operatöründeki oransal

olarak

görülebilir.

Gerçek

değişim

terimi

⎡γ 1 (1 − θ L ) + γ 2 (1 − θ L ) l ⎤ d1t şeklindedir. θ , 0 ile 1 arasında değişken

⎣

⎦

skaler bir parametre ve γ = ( γ 1 : γ 2 ) ise iki boyutlu parametre vektörüdür (Tang,

−1

−1

2007:252). Üçüncü form alternatif bir gösterimle aşağıdaki gibi ifade edilebilir

(Assaf, 2008:271):

⎧

⎪

⎪0,

⎪

( 3)

f t (θ ) = ⎨γ 1

⎪

t −TB

⎪γ 1 + ∑ θ j −1 (θγ 1 + γ 2 ) ,

⎪⎩

j =1

Üssel değişim fonksiyonu ( f t

fonksiyonu ( f t

( 3)

) ise

θ →0

( 2)

)

t < TB

t = TB

t ≥ TB

(9)

θ →∞

olması ve

γ

olması halinde, oransal değişim

’nin ikinci bileşeninin sıfır olması

halinde, tek dönemde gerçekleşen kırılmayı temsil eden f t

(Lanne vd., 2002:679). Dolayısıyla, f t

( 2)

ve f t

( 3)

(1)

fonksiyonuna yaklaşır

fonksiyonlarının

θ ’nın uygun

değerleri için tek zamanlı ani kırılmaları gösterebildikleri ifade edilebilir. Bu

nedenle her iki fonksiyon da kırılmanın ani ve tek dönemde tanımlandığı ilk

formdaki fonksiyonel yapıyı da ve yavaş geçişe izin veren yapıyı da karakterize

edebilmektedir.

598

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

LLS birim kök testinde üzerinde durulması gereken nokta, AR(p) modelin

mertebesine ve kırılma tarihinin seçimine karar verilmesidir. p mertebesinin seçimi

için Akaike, Hannan-Quinn gibi bilgi kriterleri kullanılabilirken, kırılma tarihi ise

genellikle birim kök temel hipotezini reddetmeyi en çok sağlayan tarih seçilebilir.

Bu amaçla, Lanne vd. (2003) öncelikle makul uzunlukta bir AR mertebeyi seçmeyi

ve daha sonra deterministik kısmın parametrelerini tahmin etmek amacıyla

kullanılan GEK amaç fonksiyonunu minimize eden tarihi seçmeyi önermişlerdir.

Kritik değerler için Lanne vd. (2002)’de yer alan tablolardan faydalanılmaktadır.

Bu çalışmadaki kritik değerler kırılma zamanının bilindiği varsayımı altında

üretilmiştir; fakat, Lanne vd. (2003)’de belirtildiği üzere, hem kırılma zamanının

bilindiği, hem de bilinmediği durumlarda hesaplanan testlerde kullanılan teoremlere

ait asimptotik dağılımlar birbirinin aynıdır. Hatta bu değerler, seride bir değişim

olmaması halinde bile kullanılabilmektedir (Lanne vd., 2003:98). Elde edilen test

istatistiğinin ilgili kritik değerden büyük olması halinde, birim kök temel hipotezi

reddedilmektedir.

4. Veri ve Ampirik Bulgular

Çalışmamızda gelişmekte olan yedi ülkenin (Brezilya, Çin, Endonezya,

Hindistan, Meksika, Rusya ve Türkiye) reel döviz kurlarının durağanlığı

sınanmaktadır. Veri aralığı olarak, Brezilya, Hindistan ve Rusya hariç olmak üzere

Ocak 1995-Aralık 2009 arası seçilmiştir. Yeterli veri elde edilemediğinden veri

aralığının başlangıcı Brezilya için Ocak 1996, Rusya için Haziran 1995 olarak

seçilmiş, veri aralığının bitişi ise Rusya ve Hindistan için Kasım 2009 olarak

belirlenmiştir. Çalışmada kullanılan veriler Uluslararası Para Fonu-Uluslararası

Finansal İstatistikler (International Monetary Fund-International Financial Statistics)

ve Ekonomik İşbirliği ve Kalkınma Örgütü-Temel Ekonomik Göstergeler Veritabanı

(Organization for Economic Cooperation and Development-Main Economic

Indicators Database)’ndan derlenmiştir.6

Maksimum gecikme uzunluğunu seçmek amacıyla literatürde değişik yöntemler

kullanılabilmektedir. Pratikte, T örnek boyutunu göstermek üzere

Schwert (1989) tarafından öne sürülen kmaks = 12 × ( T /100 )

1

4

3

T veya

gibi değerler

kullanılmaktadır. Çalışmamızda her iki yöntemle de elde edilen maksimum gecikme

uzunluğunu kullanarak seçilen uygun gecikmeli model otokorelasyon içerdiğinden,

en yüksek gecikme uzunluğu olarak 12 seçilecek ve uygun gecikme uzunluğunu

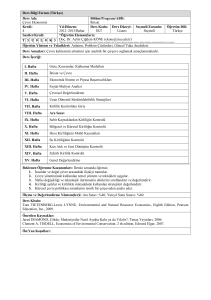

belirlemek amacıyla Akaike bilgi kriterinden faydalanılacaktır. Tablo 1, alternatif

fonksiyon biçimlerine göre reel döviz kurlarındaki kırılma tarihlerini, test

istatistiklerini, uygun gecikme sayılarını ve Ljung-Box otokorelasyon test istatistik

değerlerini göstermektedir.

6

Ek 1’de reel kurların, Çin hariç, normal dağılmadığı görülmektedir. Brezilya ve Türkiye’de değişim

katsayıları sırasıyla %35,8 ve %50,56’dır. Bu değerlerin dikkat çekici büyüklüğü kurlardaki yüksek

dalgalanmayı işaret etmektedir.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

599

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

Tablo 1: Birim Kök Test Sonuçları

Kırılma

Tarihi

Brezilya

Çin

Endonezya

Hindistan

Meksika

Rusya

Türkiye

Fonksiyon

Test

Tipi

İstatistiği

k

LB

Oca.99

Doğrusal Değişim

-0,6512

0

4,3846 [0,9755]

Oca.99

Üssel Değişim

-0,6483

0

17,6397 [0,1271]

Oca.99

Oransal Değişim

-1,2556

2

19,0113 [0,0883]

Şub.08

Doğrusal Değişim

-3,3813V

12

14,4924 [0,2704]

V

12

14,3262 [0,2804]

Şub.08

Üssel Değişim

-3,3353

Şub.08

Oransal Değişim

-3,4240 V

12

15,0740 [0,2374]

Oca.98

Doğrusal Değişim

-1,5958

9

1,5075 [0,9999]

Oca.98

Üssel Değişim

-1,5024

9

2,9408 [0,9959]

Oca.98

Oransal Değişim

-1,3296

9

3,2696 [0,9933]

May.09

Doğrusal Değişim

-0,7597

2

9,6995 [0,6423]

May.09

Üssel Değişim

-1,3432

2

9,5893 [0,6519]

May.09

Oransal Değişim

-1,3562

2

9,3877 [0,6695]

Eki.08

Doğrusal Değişim

-3,1934 V

0

19,6362 [0,0743]

V

0

20,0095 [0,0669]

Eki.08

Üssel Değişim

-3,1676

Eki.08

Oransal Değişim

-2,3010

0

9,4550 [0,6637]

Eyl.98

Doğrusal Değişim

-0,2841

1

10,7811 [0,5478]

Eyl.98

Üssel Değişim

-0,3264

1

9,0844 [0,6957]

Eyl.98

Oransal Değişim

-0,9270

0

18,7329 [0,0952]

Şub.01

Doğrusal Değişim

-0,6391

1

13,7624 [0,3161]

Şub.01

Üssel Değişim

-0,6004

1

15,7927 [0,2009]

Şub.01 Oransal Değişim

-0,9521

0

16,7690 [0,1585]

Not: k; akaike bilgi kriterine göre seçilmiş olan uygun gecikme uzunluğunu göstermektedir.

LB; 12 gecikmeye göre hesaplanmış olan Ljung-Box otokorelasyon istatistiğini

göstermektedir. Köşeli parantez içerisindeki değerler olasılık değerleridir. Kritik değerler %1,

%5, %10 seviyelerinde sırasıyla -3,58, -2,93 ve -2,62 (Lanne vd. 2002)’dir.

V

; %5 seviyesinde anlamlılığı, dolayısıyla ilgili serinin durağanlığını göstermektedir.

Tablo 1 incelendiğinde, ABD dolarının baz alındığı reel döviz kurunun Meksika

ve Çin dışındaki ülkeler için durağan olmadığı görülmektedir. Diğer bir ifadeyle,

reel kurlar ortalamaya dönme eğiliminde değildir ve dolayısıyla SAGP ele alınan

dönem itibarıyla geçerli bulunmamıştır. Reel döviz kurlarındaki yapısal kırılmalara,

risk algılamasının değişmesi sonucu oluşan ani sermaye hareketleri, finansal krizler

600

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

ve bunun sonucunda değişen faiz oranları, döviz kuru sistemindeki değişiklikler,

devalüasyon, enflasyonda beklenenin üzerinde gerçekleşen artışlar, spekülatif

ataklar, merkez bankalarının döviz piyasasına müdahaleleri ve gümrük sistemindeki

değişiklikler gibi etmenler neden olabilir. Brezilya, Ocak 1999’da ulusal parasında

%8 oranında bir devalüasyon gerçekleştirmiştir (Ferreira ve Tullio, 2002:144).

Endonezya 1997 Asya krizinden etkilenmiş ve ulusal parası Ocak 1998’de büyük

değer kaybına uğramıştır (Özel, 2005:74). Rusya, Asya krizinden hemen sonra

1998’de finansal krizle karşılaşmış ve ulusal para özellikle aynı yılın ikinci

çeyreğinden sonra değer kaybetmiştir (Özel, 2005:96). Türkiye ise Şubat 2001’de

ulusal paraya yönelik bir spekülatif atak sonucu uygulamış olduğu döviz kuruna

dayalı istikrar programından vazgeçmiş ve döviz kurunu dalgalanmaya bırakmak

zorunda kalmıştır. Hindistan, son yıllarda özellikle bilişim teknolojileri alanında

önemli gelişim gösteren bir ülke olmuştur. Bu sektörde elde edilen kazançların ABD

doları cinsinden elde ediliyor olması, sektör şirketlerinin hisse senetleri ile dolar

kuru arasında yakın bir ilişki olmasına yol açmaktadır. Mayıs 2009’da hisse senedi

piyasasında görülen bir daralma, ulusal paranın dolara göre değer kazanmasına yol

açmıştır. Çin’de 2008 başında ulusal para dolara göre değer kazanmış ve

Meksika’da ulusal para ABD’de ortaya çıkan kredi krizinin etkisiyle değer

kaybetmiştir.

Sonuç

Bu çalışma SAGP’nin, gelişmekte olan yedi ülke için geçerliliğini Lanne vd.

(2002) ile Saikkonen ve Lutkepohl (2002) tarafından geliştirilen yapısal kırılmalı

birim kök testi ile analiz etmiş ve yapısal kırılmaların nedenlerini tartışmıştır.

Analiz, gelişmekte olan ülkelerde reel kur gibi önemli bir makro iktisadi değişkeni

incelerken, stokastik trend ve yapısal değişimlerin gözardı edilemez önemini

vurgulamaktadır. İncelenen ülkelerde reel kurda görülen yapısal değişimlerin;

sürdürülemeyen kur çapası nedeniyle oluşan devalüasyon (Brezilya ve Türkiye),

herhangi bir finansal piyasada görülen bir dalgalanmanın diğer bir finansal piyasaya

etkisi (Hindistan), risk algılayışının ve beklentilerin değişmesi, sürdürülemez makro

politikalar ve ahlaki risk nedeniyle oluşan finansal krizler (Endonezya, Rusya ve

Meksika) ve piyasa arz ve talebinde meydana gelen değişiklikler (Çin) nedeniyle

oluştuğu göz önüne alındığında, bu ülkelerin çoğunda finansal piyasalarında

meydana gelen birtakım dalgalanmaların döviz kurunda önemli değişikliklere yol

açtığı görülmektedir.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

601

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

Ülke

Ortalama

Maksimum

Minimum

Standart

Sapma

Basıklık

Çarpıklık

Jarque Bera

Değişim

Katsayısı (%)

Ek 1: Reel Döviz Kurlarına Ait İstatistikler

Brezilya

0,350077

0,669000

0,177000

0,125522

0,255693

2,068424

7,905446 V

(0,019202)

35,85554

Çin

0,884272

0,990852

0,817542

0,033634

0,166313

3,091889

1,012215

(0,602838)

3,803581

Endonezya

3,965787

4,396128

3,781826

0,117829

0,629962

4,000194

19,40848 V

(0,000061)

2,971138

Hindistan

1,652491

1,712026

1,551529

0,036061

-0,770257

3,284149

18,30217 V

(0,000106)

2,182221

Meksika

1,063344

1,264869

0,980263

0,052725

1,160186

4,273445

52,54342 V

(0,000000)

4,958414

Rusya

1,500199

1,728822

1,281312

0,126904

0,301293

1,932633

10,89227 V

(0,004313)

8,459144

Türkiye

0,221479

0,454879

-0,009330

0,111998

-0,350472

2,068694

10,18989 V

(0,006128)

50,56823

Not: Jarque-Bera istatistiği, serinin normal dağılıma uygunluğunu test etmektedir ve 2

serbestlik dereceli ki-kare dağılmaktadır. V; %5 seviyesinde anlamlılığı, dolayısıyla serinin

normal dağılmadığını göstermektedir. Parantez içerisindeki değerler ise p olasılık değerlerini

göstermektedir.

Kaynakça

Ahmad, S. ve Rashid, A. (2008), "Non-linear PPP in South Asia and China"

Economics Bulletin, 6(17), 1-6.

Akdi, Y., Ozdemir, Z. A. ve Olgun, H. (2009), “Testing the PPP Hypothesis for G-7

Countries”, Applied Economics Letters, 2009, 16, 99–101.

Assaf, A. (2008), “Nonstationarity in Real Exchange Rates Using Unit Root Tests

with a Level Shift at Unknown Time”, International Review of Economics and

Finance, 17, 269-278.

Baharumshah, A. Z., Aggarwal, R. ve Haw, C. T. (2007), “East Asian Real

Exchange Rates and PPP: New Evidence from Panel-data Tests”, Global

Economic Review, Vol. 36, No.2, 103-119.

Balassa, B. (1964), “The Purchasing Power Parity Doctrine: A Reappraisal",

Journal of Political Economy, 72, 584-596.

Banerjee, A., Lumsdaine, R. L. ve Stock, J. H. (1992), “Recursive and Sequential

Tests of the Unit Root and Trend-Break Hypothesis: Theory and International

Evidence”, Journal of Business and Economic Statistics, 10, 271-287.

Bec, F., Salem, M. S. ve Rahbek, A. (2008) "Purchasing Power Parity: A Nonlinear

Multivariate Perspective" Economics Bulletin, Vol. 6, No. 39, 1-6.

Bierens, H. J. (1997), "Testing the Unit Root with Drift Hypothesis Against

Nonlinear Trend Stationarity, with an Application to the US Price Level and

Interest Rate" Journal of Econometrics, 81(1), 29-64.

Breitung, J. (2001), Rank Tests for Nonlinear Cointegration, Journal of Business

and Economic Statistics, 19, 331-40.

602

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

Breuer, J. B., McNown, R. ve Wallance, M. (2001) “Misleading ınferences from

panel Unit-Tests with an Illustration from Purchasing Power Parity”, Review of

International Economics, 9, 482-93.

Caporale, G. M. ve Hanck, C. (2009), “Cointegration Tests of PPP: Do They Also

Exhibit Erratic Behaviour?”, Applied Economics Letters, 16(1), 9-15.

Carrion-I-Silvestre, J. L., Barrio-Castro, T. D. ve Lopez- Bazo, E. (2005) Breaking

the Panels: an Application to the GDP per capita, Econometrics Journal, 8,

159-75.

Cassel, G. (1918), “Abnormal Deviations in International Exchanges”, Economic

Journal, 28, 413-415.

Chang, H. L. ve Su, C. W. (2009), “Revisiting Purchasing Power Parity for Major

OPEC Countries: Evidence Based on Nonlinear Panel Unit-Root Tests”, Applied

Economics Letters, 2009, 1–5, iFirst.

Chang, T., Lu, Y.C., Tang, D. P. ve Liu, W.C. (2009), “Long-Run Purchasing Power

Parity with Asymmetric Adjustment: Further Evidence from African Countries”,

Applied Economics, 2009, 1-12, iFirst.

Copeland, L. ve Heravi, S. (2009), “Structural Breaks in the Real Exchange Rate

Adjustment Mechanism”, Applied Financial Economics, 19, 121-134.

Cuestas, J. C. (2009), “Purchasing Power Parity in Central and Eastern European

Pountries: An Analysis of Unit Roots and Nonlinearities”, Applied Economics

Letters, 16, 87-94.

Doğanlar, M. ve Özmen, M. (2000), “Satınalma Gücü Paritesi ve Reel Döviz

Kurları: Gelişmekte Olan Ülkeler Üzerine Bir İnceleme”, İMKB Dergisi, 16(4),

111-122.

Edwards, S. (1988), “Real and Monetary Determinants of Real Exchange Rate

Behavior: Theory and Evidence from Developing Countries”, Journal of

Development Economics, 29(3), 311-341.

Edwards, S. (1989), Real Exchange Rates, Devaluation and Adjustment: Exchange

Rate Policy in Developing Countries, Cambridge, MIT Press.

Enders, W. ve Siklos, L, (2001), "Cointegration and Threshold Adjustment,"

Journal of Business & Economic Statistics, 19(2), 166-76.

Enders, W. ve Dibooglu, S. (2001) "Long-Run Purchasing Power Parity with

Asymmetric Adjustment," Southern Economic Journal, 68(2), 433-445.

Ferreira, A. ve Tullio, G. (2002), “The Brazilian Exchange Rate Crisis of January

1999”, Journal of Latin American Studies, 34(19), 143-164.

Gandalfo, G. (2002), International Finance and Open Economy Macro Economics,

Springer.

Hallwood, C. P. ve MacDonald, R. (2000), International Money and Finance,

Blackwell Publishing.

Hausmann, R., Pritchett, L. ve Rodrik, D. (2005), "Growth Accelerations," Journal

of Economic Growth, 10(4), 303-329.

Holmes, M. J. ve Wang, P. (2006), “Asymmetric Adjustment Towards Long-Run

PPP: Some New Evidence for Asian Economies”, International Economic

Journal, Vol.20, No.2, 161-177.

Hooi, L. ve Smyth, R. (2007), “Are Asian Real Exchange Rates Mean Reverting?

Evidence from Univariate and Panel LM Unit Root Tests with One and Two

Structural Breaks”, Applied Economics, 39, 2109-2120.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

603

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

Hyrina, Y. ve Serletis, A. (2010), “Purchasing Power Parity Over a Century”,

Journal of Economic Studies, 37(1), 117-144.

Imls, J., Mumtaz, H., Rawn, M. O. ve Rey, H. (2002), “PPP Strikes Back:

Aggregation and the Real Exchang Rate”, NBER Working Paper Series, w9372.

Im, K. S., Pesaran, M. H. ve Shin, Y. (2003), “Testing for Unit Roots in

Heterogeneous Panels”, Journal of Econometrics, 115 (1), 53-74.

International Monetary Fund International Financial Statistics, (2010):

http://www.imfstatistics.org/imf/

Johansen, S. (1988), Statistical Analysis of Cointegration Vectors, Journal of

Economic Dynamics and Control, 12, 231-54.

Johansen, S. (2000), Modelling of Cointegration in the Vector Autoregressive

Model, Economic Modelling, 17, 359-73.

Kalamotousakis, G. J. (1978), “Exchange Rates and Prices: The Historical

Evidence”, Journal of International Economics, 8(2), 163-167.

Kanas, A. (2009), “Real Exchange Rates and Developing Countries”, International

Journal of Finance and Economics”, 14:280-299.

Kapetanios, G., Shin, Y. ve Snell, A. (2003), “Testing for a Unit Root in the

Nonlinear STAR Framework”, Journal of Econometrics, 112, 359-379.

Kargbo, J. M. (2009a), “Financial Integration and Parity Reversion in Real

Exchange Rates of Emerging Markets”, Applied Economics Letters, 16(1), 2933.

Kargbo, J. M. (2009b), “Capital Flows, Real Exchange Rate Misalignment and PPP

Tests in Emerging Market Countries”, Applied Economics, 2009, 1-15.

Lanne, M., Lütkepohl, H. ve Saikkonen, P. (2002), “Comparison of Unit Root Tests

for Time Series with Level Shifts”, Journal of Time Series Analysis, 23 (6), 667685.

Lanne, M., Lütkepohl, H. ve Saikkonen, P. (2003), “Test Procedures for Unit Roots

in Time Series with Level Shifts at Unknown Time”, Oxford Bulletin of

Economics and Statistics, 65(1), 91-115.

Lau, C. (2009), “A More Powerful Panel Unit Root Test with an Application to

PPP”, Applied Economics Letters,16(1), 75-80.

Lee, J. ve Strazicich, M. C. (2003), “Minimum LM Unit Root Test with Two

Structural Breaks”, Review of Economics and Statistics, 63, 1082-1089.

Lee, J. ve Strazicich, M. C. (2004), “Minimum LM Unit Root Test with One

Structural Break”, Appalachian State University Working Papers, 04-17, 1-15.

Leynourne, S., Taylor, R. ve Kim, T. H. (2007), “CUSUM of Squares-Based Tests

for a Change in Persistence”, Journal of Time Series Analysis, 28(3), 408-433.

Liew, V. K. S., Lee, H. A. ve Lim K. P. (2009), “Purchasing Power Parity in Asian

Economies: Further Evidence from Rank Tests for Cointegration”, Applied

Economics Letters, 16, 51–54.

Liew, V. K. S., Baharumshah, A. Z. ve Chong, T. T. (2004), “Are Asian Real

Exchange Rates Stationary?, Economics Letters, 83 313-316.

Lumsdaine, R. L. ve Papell, D. H. (1997), “Multiple Trend Breaks and the Unit Root

Hypothesis”, Review of Economics and Statistics, 79 (2), 212-218.

Narayan, P. K. ve Smyth, R. (2006), “The Dynamic Relationship between Real

Exchange Rates, Real Interest Rates and Foreign Exchange Reserves: Empirical

Evidence from China”, Applied Financial Economics, 16, 639-651.

604

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010 Ş. BOZOKLU, V. YILANCI

Narayan, P. K., Narayan, S. ve Prada, A. (2009), “Evidence on PPP from a

Cointegration Test with Multiple Structural Breaks”, Applied Economics Letters,

16(1), 5-8.

Nelson, C. R. ve Plosser C. I. (1982), “Trends and Random Walks in

Macroeconomic Time Series”, Journal of Monterey Economics, 10, 139-162.

Organization for Economic Cooperation and Development-MainEconomic

Indicators Database (2010), http://stats.oecd.org/Index.aspx

Oskooee, M. B., Kutan, A. ve Zhou, S. (2008), “Do Real Exchange Rates Follow a

Nonlinear Mean Reverting Process in Developing Countries?”, Southern

Economic Journal, 74(4), 1049-1062.

Oskooee, M. B. ve Hegerty, S. W. (2009), “Bounds Testing Cointegration Methods

and PPP: Evidence from 123 Countries”, Applied Economics Letters, 2009, 1–6,

iFirst.

Özel, S. (2005), “Global Finansal Krizler”, Deniz Kültür Yayınları,

İstanbul,1.baskı.

Payaslioglu, C. (2008), “Revisiting East Asian Exchange Rates: the Same Spirit

under a Different Dky”, Applied Financial Economics, 18, 1263-1276.

Perron, P. (1989), “The Great Crash, the Oil Price Shock, and the Unit Root

Hypothesis”, Econometrica, 57, 1361-1401.

Perron, P. (1997), “Further Evidence on Breaking Trend Functions in

Macroeconomic Variables”, Journal of Econometrics, 80 (2), 355-385.

Perron, P. (2007), “Structural Change”, S.Durlauf ve L. Blume (der), The New

Palgrave Dictionary of Economics Online, Palgrave Macmillan,

www.dictionaryofeconomics.com

Pesaran, M. H., Shin, Y. ve Smith, R. J. (2001), “ Bounds Testing Approaches to the

Analysis of Level Relationships”, Journal of Applied Econometrics, 16, 289–

326.

Rogoff, K. (1996), "The Purchasing Power Parity Puzzle," Journal of Economic

Literature, 34(2), 647-668.

Saikkonen, P. ve Lütkepohl, H. (2002), “Testing for a Unit Root in a Time Series

with a Level Shift at Unknown Time”, Econometric Theory, 18 (2), 313-348.

Samuelson, P. (1964), “Theoretical Notes on Trade Problems, Review of Economics

and Statistics, 23, 145-154.

Sarno, L. ve Taylor, M. P. (1998) "The Behavior of Real Exchange Rates During the

Post-Bretton Woods Period," Journal of International Economics, 46(2), 281312.

Schwert, G. W. (1989). “Tests for Unit-Roots: A Monte Carlo Investigation”,

Journal of Business and Economic Statistics, 7(2), 147-159.

Sephton, P. (2008), “Exchange Rates and Fractional Integration Revisited”, Applied

Financial Economics Letters, 4, 383-387.

Tang, T. C. (2007), “Sustainability of Balancing Item of Balance of Payments

Accounts: Fresh Empirical Evidence for G7 Countries”, Applied Economics

Letters, 14(4), 251-254.

Taylor, A. M. ve Taylor, M. P. (2004) The Purchasing Power Parity Debate, Journal

of Economic Perspectives, 18, 135–58.

Taylor, M. P. (2003) Purchasing Power Parity, Review of International Economics,

11, 436-52.

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010

605

Reel Döviz Kurlarının Durağanlığı: E7 Ülkeleri İçin Ampirik Bir İnceleme

Taylor, M. P. (2006) Real Exchange Rates and Purchasing Power Parity: MeanReversion in Economic Thought, Applied Financial Economics, 16, 1-17.

Yoon, G. (2009), “Are Real Exchange Rates More Likely to Be Stationary During

the Fixed Nominal Exchange Rate Regimes?”, Applied Economics Letters,16(1),

17-22.

Zivot, E. ve Andrews, K. (1992), “Further Evidence on the Great Crash, the Oil

Price Shock, and the Unit Root Hypothesis”, Journal of Business and Economic

Statistics, 10(10), 251–70.

606

Maliye Dergisi y Sayı 158 y Ocak-Haziran 2010