Günlük Rapor - 12 Haziran 2017 Pazartesi Sayı: 1206 Sayfa: 1

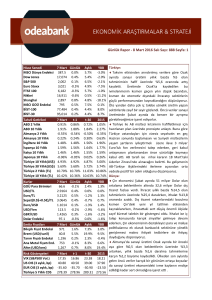

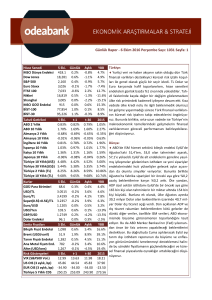

Hisse Senedi

MSCI Dünya Endeksi

Dow Jones

S&P 500

Euro Stoxx

FTSE 100

Nikkei

Shanghai

MSCI GOÜ Endeksi

BİST-100

BİST-30

9 Haz.

466.8

21,272

2,432

3,586

7,527

20,013

3,158

1,018

98,943

121,531

Günlük

-0.1%

0.4%

-0.1%

0.6%

1.0%

0.5%

0.3%

-0.1%

1.0%

1.0%

Aylık

1.5%

1.6%

1.3%

-1.6%

1.9%

0.6%

3.5%

2.3%

2.9%

2.6%

YBB

10.7%

7.6%

8.6%

9.0%

5.4%

4.7%

1.8%

18.1%

26.6%

27.3%

Tahvil Getirileri

ABD 2 Yıllık

ABD 10 Yıllık

Almanya 2 Yıllık

Almanya 10 Yıllık

İngiltere 10 Yıllık

İspanya 10 Yıllık

İtalya 10 Yıllık

Japonya 10 Yıllık

Türkiye 10 Yıllık(US$)

Türkiye 30 Yıllık(US$)

Türkiye 2 Yıllık (TL)

Türkiye 10 Yıllık (TL)

9 Haz.

1.34%

2.20%

-0.74%

0.26%

1.00%

1.43%

2.08%

0.05%

5.06%

5.75%

11.03%

10.49%

t-1

1.32%

2.19%

-0.74%

0.25%

1.03%

1.47%

2.17%

0.06%

5.06%

5.75%

11.03%

10.49%

t-30

1.36%

2.42%

-0.67%

0.42%

1.17%

1.59%

2.24%

0.03%

5.26%

5.89%

11.41%

10.61%

2016

1.19%

2.45%

-0.80%

0.20%

1.24%

1.38%

1.81%

0.04%

5.86%

6.67%

10.63%

11.42%

Kurlar

GOÜ Para Birimleri

USD/TL

Euro/TL

Sepet(0.5$+0.5€)/TL

Euro/USD

USD/Yen

GBP/USD

Dolar Endeksi

Emtia Fiyatları

Bileşik Fiyat Endeksi

Brent (USD/varil)

Tarım Fiyatı Endeksi

Ana Metal Fiyatı End.

Altın (USD/ons)

Risk Göstergeleri

VIX (S&P500 Vol.)

US OIS (3 aylık, bp)

EUR OIS (3 aylık, bp)

Türkiye 5 Yıllık CDS

9 Haz.

68.9

3.5373

3.9612

3.7493

1.1195

110.3

1.2746

97.3

9 Haz.

1,103

48.2

1,288

885

1,267

9 Haz.

10.70

114.12

-36.23

194.64

Günlük Aylık

YBB

-0.1%

1.6%

4.6%

0.4%

-1.4%

0.4%

0.1%

1.6%

6.9%

0.2%

0.2%

3.7%

-0.2%

3.0%

6.4%

0.3%

-3.5% -5.7%

-1.6% -1.5%

3.3%

0.4%

-2.4% -4.8%

Günlük Aylık

YBB

0.5%

-0.8% -4.9%

0.6%

-4.1% -15.3%

0.1%

-1.8% -4.2%

1.2%

2.4%

4.8%

-0.9%

3.9% 10.4%

t-1

t-30

2016

10.16 10.21 14.04

113.67 104.13 66.61

-36.12 -35.90 -34.70

196.36 205.53 273.17

Türkiye:

GSYH 2017 ilk çeyrekte bir önceki yılın aynı dönemine göre %5,0 ile beklentilerin oldukça üzerinde büyüdü. Takvim etkisinden arındırılmış verilerde yıllık büyüme hızı %4,7 olurken mevsimsellikten arındırılmış veriler ekonomik aktivitenin bir önceki döneme göre %1,4

büyüdüğüne işaret etti. Özel sektör tüketim harcamaları öncü verilerden gelen işaretlerin çok ötesinde %

5,1 büyürken toplam stok değişimi hariç iç talebin

büyümeye katkısı 5,1 puan oldu. Net dış talepten ise

büyümeye 2,2 puanlık pozitif katkı gelirken kalıntılardan elde edilen stok değişimleri büyümeyi sınırlayan

faktör oldu. Sektörel bazda bakıldığında tarımdan %

0,1 ile sınırlı bir katkı görülürken sanayi ve hizmetlerden sırasıyla %1,1 ve %1,2‘lik katkı geldi. Öncü veriler

hem iç hem de net dış talepten pozitif katkının gelmeye devam edeceğine işaret ederken yurtiçi belirsizliklerin azalması ile büyüme görünümündeki iyileşme

belirginleşiyor.

Nisan ayında toplam cari işlemler açığı 3,6 milyar

Dolar ile beklentilerle uyumlu gelirken enerji dışı denge 1,3 milyar Dolar açık verdi. Böylece Mart’ta 32,7

milyar Dolar olan 12 aylık toplam cari açık 33,2 milyar

Dolar’a yükselirken, enerji dışı cari açık ise 6,8 milyar

Dolar’dan 6,7 milyar Dolar’a indi. Nisan’da dış ticaret

açığındaki bozulmaya karşın bavul ticareti ve hizmet

dengesindeki iyileşme cari açıktaki bozulmayı sınırladı.

Bununla birlikte, 362 milyon Dolar’lık sınırlı net doğrudan yabancı yatırım girişine karşılık 3,3 milyar Dolar’lık

net portföy yatırımı girişi ve güçlü dış borçlanma cari

açığın finansmanında etkili oldu. Dış ticaret dengesi

üzerindeki yukarı yönlü risklerin kısmen dengeli olduğunu düşünsek de gelecek dönemde turizm gelirleri

kaynaklı hizmetler dengesindeki belirsizliklerin önemini korumaya devam edeceklerini düşünüyoruz. Gelişmekte olan ekonomilere yönelik sermaye akımlarındaki toparlanmanın ise finansman kalitemizdeki bozulmayı sınırlayacağını öngörüyoruz. Bu çerçevede 2017

yılında cari açığın 2016 yılındaki 32,6 milyar Dolar’dan

37 milyar Dolar’a yükseleceği yönündeki tahminimizi

koruyoruz.

Bugünkü önemli makroekonomik veri akışının ardından bu hafta yurtiçi gündemin bir diğer önemli

gündem başlığı ise TCMB’nin Para Politikası Kurulu

Günlük Rapor - 12 Haziran 2017 Pazartesi Sayı: 1206 Sayfa: 2

(PPK) toplantısı ve faiz kararı olacak. TCMB’nin sembolik bir faiz artırımı yapmasının kredibilitesini artırarak Türk

finansal varlık fiyatlarını destekleyebileceğini ve enflasyon dinamiklerindeki sınırlı iyileşmeyi bir miktar daha

güçlendirebileceğini düşünsek de 15 Haziran’daki toplantısında faizleri sabit tutacağını tahmin ediyoruz. Bununla birlikte, hafta içinde Hazine’nin yoğun borçlanma programının yanında Mayıs ayı merkezi yönetim bütçe gerçekleşmeleri ve Mart dönemi istihdam rakamları yayımlanacak.

Dünya:

Geçen haftaki görece sakin gündemin ardından küresel veri akışı açısından yeni hafta oldukça yoğun. Gündemin

ön sırasında ABD Merkez Bankası’nın (Fed) iki günlük toplantısının ardından Çarşamba günü vereceği faiz kararı

bulunuyor. Fed’in son dönemdeki zayıf verilere rağmen orta vadeli olumlu görünümü dikkate alarak bu toplantıda faizleri 25 baz puan artıracağını, ancak bir sonraki artırıma ve bilanço küçültmeye ilişkin somut bir tarih ortaya koymayacağını öngörüyoruz. İngiltere Merkez Bankası (BoE) ve Japonya Merkez Bankası’nın (BoJ) ise yapacakları toplantılarında mevcut para politikası duruşlarını değiştirmeyeceklerini düşünüyoruz. Bununla birlikte,

ABD’de açıklanacak Mayıs ayı ÜFE, TÜFE ve sanayi üretimi rakamları hafta genelinde yakından takip edilecek.

Küresel piyasalarda bu hafta politik ve jeopolitik gelişmelerin yerine ekonomik gündemin risk iştahına yön vereceğini düşünüyoruz.

Bugünkü Gündem

Saat

Ülke

Gündem

13:00

Türkiye

Hazine'nin 2018, 2022 ve 2023 Vadeli Tahvil İhraçları

14:30

Türkiye

TCMB Beklenti Anketi

Dönem

Tahmin

Önceki

Odeabank Ekonomik Araştırmalar ve Stratejik Planlama

Levent 199, Büyükdere Caddesi, No:199, 34394 Şişli /İstanbul

Telefon: +90 212 304 87 42 Faks: 0212 304 84 45

Ali Kırali, Stratejik Planlama Direktörü

Ali.Kirali@Odeabank.com.tr

Erkan Dernek, Stratejik Planlama Grup Müdürü Erkan.Dernek@Odeabank.com.tr

Kevser Öztürk, Stratejik Planlama Grup Müdürü Kevser.Ozturk@Odeabank.com.tr

Şakir Turan, Ekonomist

Sakir.Turan@Odeabank.com.tr

Kısaltmalar ve Açıklamalar: GOÜ: Gelişmekte Olan Ülkeler, D.: Değişim, YBB: Yıl Başından Beri, YS: Yıl Sonu, Ö: Önce bp: Baz puan.

Tabloda dünya ve GOÜ’de genel performansı göstermesi açısından; borsalarda MSCI, emtia fiyatlarında da UBS Bloomberg bileşik endeksi

kullanılmıştır.

Burada belirtilen bilgiler, Odea Bank A.Ş. tarafından, güvenilirliğine ve doğruluğuna inanılan kaynaklardan, okuyucuyu bilgilendirmek amacıyla derlenmiştir. Resmi kaynaklardan alınan bilgilere dayalı yapılan yorumlar ve tahminler, o tarihteki kanımızı yansıtmaktaysa da bu bilgiler,

hiçbir şekilde yatırım danışmanlığı faaliyeti olarak değerlendirilemeyecektir. Söz konusu kaynaklardaki hata ve eksikliklerden ve bu bilgilerin

kullanılmasından doğabilecek zararlardan dolayı, Odea Bank A.Ş. hiçbir sorumluluk kabul etmez. İşbu rapor içerisindeki bilgilere ait telif hakkı

Bankamıza ait olup, üçüncü kişilerce izinsiz kullanılamaz, çoğaltılamaz veya kopyalanamaz.