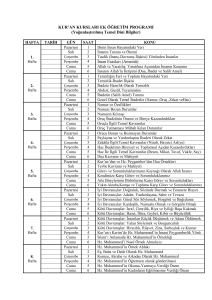

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

KÜÇÜK ŞEYLERE GEREĞİNDEN ÇOK ÖNEM VERENLER ELİNDEN

BÜYÜK İŞ GELMEYENLERDİR

EFLATUN

Okuduğunuz dijital

raporumuzda sadece

haftalık yorumlarımızı değil;

verilerle ilgili görüntü ve ses

kayıtlarımızı da

bulabilirsiniz. Bu sayede

vaktiniz olmadığında veya

sıkıldığınızda raporun ana

mesajlarını dinleme imkanı

da elde etmiş olursunuz.

Dijital raporlarımıza

abonelik için

sorulariniz

@spinnegiti

m.com adresine

mail atabilirsiniz.

HAFTANIN GÜNDEMİ JEOPOLİTİK

Hafta içerisinde önemli verileri takip edecek olmakla birlikte Kuzey

Kore gerginliği ve Türkiye-Almanya ilişkilerindeki gerginlik piyasaların

yönünü belirleyecek gibi görünüyor. Kuzey Kore’nin haftasonu ülkede

deprem yaratacak büyüklükte bir misil denemesi Amerika’nın sert

tepkisine neden oldu ancak henüz ülkeler diplomasi yollarını kapatmış

değil. Her ne kadar Çin üzerinden Kuzey Kore’ye mesaj verilmeye

çalışılsa da Amerika Kuzey Kore ile ticaret yapan ülkeler üzerinden de

ticari yaptırımlar uygulamak gibi seçenekleri de değerlendiriyor.

Pazartesi Türkiye piyasaları tatildi, bu yüzden raporumuzu Salı

gönderiyoruz. Veri akışı olarak yurtiçinde Çarşamba günü yayınlanacak

enflasyon verileri gündemi oluşturacakken yurtdışında Amerikan

dayalıklı mal siparişleri ve ISM hizmetler endeksi haftanın en önemli

verileri olacak.

OZLEM DERİCİ

ATİLLA

Raporumu

ŞENGÜL’ÜN

YEŞİLADA’NIN

MÜZİKLE

SESİNDEN

SESİNDEN

OKURUM

EYLÜL JEOPOLİTİK

ÇALKANTI

AYI

ALMANYA

İLE KRİZ

TL’NİN SEYRİ NE

OLACAK?

TL MEVDUAT

FAİZLERİ

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

: MERAL

AKŞENER

İÇ SİYASET

BEKLENECEK

DIBS

VE

BORSA

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

HAFTANIN GETİRDİKLERİ

Ozlem Derici Şengül

ozlem.sengul@spinnconsulting.com

SALI

Türkiye: Haftanın içeride en önemli verisi Salı saat 10:00’da yayınlanacak Ağustos ayı

enflasyon verisi olacak. Piyasa beklentisi aylık enflasyonun %0.15, yıllık enflasyonun

ise %10.2 olacağı yönünde. Bu şekilde bir gerçekleşme yıllık Temmuz ayında %9.79

olan enflasyonun yeniden çift haneye çıkmasına neden olacak. Çekirdek enflasyonla

ilgili bir beklenti bulunmuyor ancak C endeksinden takip ettiğimiz çekirdek enflasyon

Temmuz ayında %9.6 seviyesindeydi. Piyasa manşetten çok çekirdek enflasyondaki

artış trendinde bir değişiklik var mı bunu takip edecek.

Ayrıca gıda enflasyonu ile maliyet unsurlarını yansıtan üretici fiyatları enflasyonu da

yine yakından takip edilecek veriler olacak. Gıda ve alkolsüz içecek enflasyonu

Temmuz ayında %14.3’ten %10.1’e gevşeme göstermiş, yurtiçi ÜFE enflasyonu ise

%14.87’den %15.45’e yükselmişti. Bloomberg anketine göre yıllık ÜFE enflasyonunun

%15.45’ten %16.0’ya yükselmesi bekleniyor. Maliyet enflasyonu göstergelerinin

bozulmaya devam etmesi tüketici enflasyonu ile ilgili beklentilerin bozulmasına neden

olacaktır.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

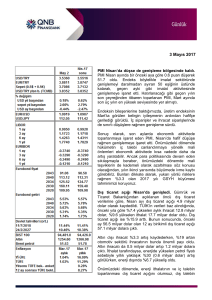

Son olarak hatırlatmak gerekirse tüm ülkelerin yayınlanan son enflasyon verilerine

göre Türkiye Temmuz enflasyonu olan %9.79 ile Mısır, Arjantin, Nijerya, Ukrayna ve

Gana’dan sonra dünyada en yüksek enflasyona sahip 6. ülke.

Ülke

Enflasyon

(yıllık, %)

Dönem

Mısır

33.0

07/17

Arjantin

22.9

07/17

Nijerya

16.1

07/17

Ukrayna

15.9

07/17

Gana

11.9

07/17

Türkiye

9.8

07/17

İran

8.6

08/17

Kenya

8.0

08/17

Moldova

7.3

07/17

Kazakistan

7.0

08/17

Meksika

6.4

07/17

Zambiya

6.3

08/17

Belarus

6.0

07/17

Sri Lanka

6.0

08/17

Ürdün

5.7

08/17

Tunus

5.6

07/17

Namibya

5.4

07/17

Guatemala

5.2

07/17

Tanzanya

5.2

07/17

Uganda

5.2

08/17

Kaynak: Bloomberg

Salı günü yayınlanacak bir diğer önemli veri Markit/ISO tarafından yayınlanan Ağustos

ayı Türkiye imalat PMI. Veri ile ilgili bir piyasa beklenmiyor ancak Temmuz ayında

endeks değeri 53.60 olmuştu. Endeksin yükseliş eğiliminin sürmesi kuvvetli büyüme

beklentilerini destekleyecektir.

Euro Bölgesi: Euro Bölgesi’ne dair ekonomik aktivite ile ilgili önemli verilerden bir

tanesi Salı saat 12:00’de açıklanacak perakende satışlar. Bloomberg anketine göre

perakende satışların Temmuz’da Mayıs ayındaki %3.1’lık atıştan yavaşlama

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

göstererek %2.6 artması bekleniyor. Verinin bu şekilde gerçekleşmesinin

EUR/USD’nin kuvvetli seyrine büyük etki etmesi beklenmemeli.

ABD: ABD’de haftanın ilk verisi piyasa etkisi bakımından oldukça önemli bir veri olan

nihai dayanıklı mal siparişleri olacak. Salı günü Türkiye saatiyle 17:00’de açıklanacak

dayanıklı mal siparişlerinin Temmuz’da %1.0 artması bekleniyor. Önceki ay

siparişlerde %6.8 düşüş yaşanmıştı. Piyasa tarafından daha yakından takip edilen

ulaştırma hariç çekirdek dayanıklı mal siparişlerine dair piyasa beklentisi bulunmuyor

ancak önceki ayın verisi %0.5 olarak açıklanmıştı.

ÇARŞAMBA

Türkiye: Piyasa etkisi açısından çok kayda değer bulunmamakla birlikte makro

dengeler açısından oldukça önemli bir veri olan Reel Efektif Kur Endeksi Çarşamba

günü saat 14:30’da açıklanacak. Endeks Ocak ayında 2002 yılından beri en düşük

seviyesi olan 87.5’i gördükten sonra Temmuz ayında 89.4 değerini almıştı. Nominal

kurlardaki değerlenmenin etkisine karşılık enflasyonda da olası bir yükseliş görülmesi

Ağustos ayında reel değerlenmenin devamını beraberinde getirebilir.

ABD: ABD’de piyasa etkisi sınırlı olsa da önemli verilerden hizmet PMI’ın Ağustos

ayına dair nihai verisi Salı günü Türkiye saatiyle 14:00’te açıklanacak. 56.9 olarak

açıklanan önceki verinin bir değişiklik göstermesi beklenmiyor.

Piyasa etkisi bakımından daha kuvvetli bir veri olan ISM hizmet endeksi ise aynı gün

saat 16:45’te açıklanacak. Oldukça kuvvetli bir görünüm sergileyen ISM imalat endeksi

sonrasında hizmetlerin de artış göstererek 53.9’dan 55.5’e yükselmesi bekleniyor.

Zayıf istihdam verisinin ardından daha çok jeopolitik gelişmelerle hareket etmesi

beklenen dolar endeksinin sınırlı da olsa veriye tepki vermesi beklenebilir. Benzer

şekilde ABD tahvil faizlerinin de kuvvetli bir veriyle hafif artış gösterdiğini görebiliriz.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

PERŞEMBE

Çin: Perşembe günü yayınlanacak Çin dış ticaret verilerine göre ihracatın Ağustos

ayında önceki aya göre %6.0, ithalatın ise %10.0 artış göstermesi bekleniyor. Çin’de iç

talepte hafif yavaşlama ile yılbaşından bu yana süren ithalat yavaşlamasının devam

etmesi beklenirken ihracattaki yavaşlamanın kuvvetli dış talep nedeniyle sınırlı kalması

bekleniyor. İhracatta beklenenin altında bir artış Çin büyümesi ile ilgili negatif sinyal

verebilir.

Euro Bölgesi: Perşembe günü Euro Bölgesi’nde büyüme ve Avrupa Merkez Bankası

(AMB) kararı takip edilecek. 2. Çeyrek Euro Bölgesi büyümesine dair nihai oranın daha

önce açıklanan %2.2’lik tahmin ile aynı gelmesi bekleniyor. Büyümenin %2’nin üzerine

çıkması Euro’nun kuvvetli seyretmesini sağlayan en önemli etken. Bu yüzden aşağı

yönlü ufak bir sürpriz bile EUR/USD paritesinde negatif tepkiye neden olur. Ancak

EUR/USD paritesini asıl etkileyecek olan saat 15:30’da konuşacak AMB Başkanı

Draghi’nin konuşması. Draghi’nin ekonomik aktivitedeki güçlenmeye dikkat çekmekle

birlikte QE’den çıkışla ilgili piyasaların rahatını kaçıracak bir açıklama yapmasını

beklemiyoruz. ABD tarafında risklerin devam ettiği ve jeopolitik risklerin de kurlar

üzerinde baskı yaratma ihtimali olan bir dönemde Draghi 2011’deki QE’den erken

çıkma hatasına tekrar düşme riskini almak istemeyecektir. Bu nedenle EUR/USD’de

aşağı yönlü ciddi bir hareket beklemiyoruz.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

CUMA

Japopnya: Türkiye saatiyle 02:50’de yayınlanacak Japonya 2Ç GSYH büyümesine dair

son tahminin %3.0’e revize edilmesi bekleniyor. Önceki açıklanan büyüme oranı

%4.0’tü. Zayıflığın %0.9 büyüme göstermesi beklenen tüketimden değil %2.40 yerine

%0.6 artış göstermesi beklenen iş dünyası harcamalarından kaynaklanması

bekleniyor. Beklendiği gibi zayıf bir büyüme performansı jeopolitik endişelerde değer

kazanma eğilimi göstermesi beklenen Yen’in Dolar’a karşı değer kaybetmesine neden

olabilir.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Türkiye: Günün verisi Temmuz sanayi üretim artışı olacak. Saat 10:00’da yayınlanacak

veri ile ilgili takvim etkisinden arındırılmış yıllık artış beklentisi %9.0. Önceki ayın

büyümesi %3.4’tü. Sanayi üretiminin metodolojik sorunlarına ve GSYH’yi temsil

gücündeki zaafiyete rağmen yüksek oranlı bir artış üçüncü çeyrekle ilgili kuvvetli

büyüme beklentilerini destekleyecektir. Bu derece kuvvetli bir sanayi üretimi

büyümesinin piyasada pozitif reaksiyon görmesini bekleriz.

İngiltere: Cuma günü saat 11:30’da yayınlanacak Temmuz ayı sanayi üretiminin geçen

senenin aynı ayına göre %0.3 gibi zayıf bir artış göstermesi bekleniyor. Haziran ayında

da sanayi üretimi aynı oranda büyüme göstermişti. Brexit sonrası İngiltere

ekonomisindeki yavaşlama daha gözle görülür hale gelmeye başladı. Bunu teyit

edecek her veri GBP/USD paritesinde zayıflığa neden olacaktır.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Atilla Yeşilada

ayesilada@gmail.com

EYLÜL TAHMİNLERİ: JEO-POLİTİK ÇALKANTI, DOLARIN

DİBİ VE EKONOMİDE YAVAŞLAMA

Eylül jeo-politik çalkantı ayı olacak

Kuzey Kore Pazartesi günü ülkede iki ufak deprem yaratacak güçte bir nükleer deney yaptı.

Resmi haber ajansına göre, füze başlığına yerleştirilecek boyutta bir hidrojen bombası

üretmeyi başardı. Bu iddialar teyit edilemiyor, ama bizce Çin ambargosundan bunalan Kim

Yong-Un’un ekonomik rahatlama sağlamak için bölgeyi yıl boyunca taciz edeceği kesin.

ABD ve Japonya geri adım atmayacak. Trump sorunu Çin’e ticari yaptırımlarla baskı

uygulayarak çözmeye çalışacak. Kuzey Kore’nin teslim olacağını pek sanmıyoruz. Ama

ABD-Çin ilişkilerinde bozulma mümkün.

Asıl jeo-politik çalkantı kaynağı ise Washington’da bu ay karara bağlanması şart olan ek

bütçe ve borç limitinin yükseltilmesi. Bu hususlarda Trump’ın veto blöflerini ciddiye

almıyoruz. Ancak, Trump’tan cesaret alan, her şartta federal harcamaları kesmek isteyen

Tea Parti ve diğer aşırı tutucu Cumhuriyetçilerin liderliğe kazan kaldırarak taslakları

geciktirmesi olasılığı en az %30. Federal hükümetin birkaç günlüğüne dahi paydos etmesi

bizi çok şaşırtmaz, ancak uzun sürecek bir inatlaşma olası değil, Cumhuriyetçi liderler

Demokratlarla uzlaşır.

Sonuçlar ne olur?

Riskli varlıklarda sık sık kısa süreli sert satışlar yaşanır, ancak boğa trendi

bozulmaz.

Dolar Endeksi 90’a kadar geriler, fakat ABD DİBS getirilerinin yükselmesi çok

yüksek olasılık.

Yen hususunda görüş değiştirdik, yerli yatırımcıların “yurda dönmeleri” ağır basar

ve Kuzey Kore krizi Yen’e prim yaptırır.

Altın yükseliş trendini sürdürür.

Gelişmekten Olan Piyasalar’da (GOP) boğa trendi bozulmaz, ama VIX yükselir.

FED bilanço daraltmaya başlar, AMB kararını erteler

1 Eylül Cuma günü açıklanan tarım-dışı istihdamda aylık artış 156 binle konsensusun

gerisinde kaldı ve son 3 aylık ortalama 180 bine geriledi. Y/Y ücret artışları da sadece %2.5.

Ancak, Fed piyasa beklentilerinden kerteriz almıyor. İmalat sanayi ISM 6 yıllık zirve

yaparken, PMI iş dünyasının moralinin yerinde olduğunu gösteriyor. Atlanta Fed’in 3Ç2017

GSYIH tahmin modeli %3.2 Y/Y büyüme gösterirken, özel sektör nihai talebi adeta patlama

yapıyor. Finansal koşullar Fed bu yıl hiç faiz artırmamışcasına gevşek.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Dolayısı ile bilanço küçültme Eylül toplantısında karara bağlanır. İlk aylarda riskli varlıklar

üstünde olumsuz etki yapmaz, 2018’de finansal koşulları sıkılaştırır (küresel “benchmark”

faizleri yükselir).

Euro-bölgesinde (EB) büyüme %2’yi aşarken, imalat sanayi PMI’lar iyice coştu ve yer yer

de fiyat baskıları rapor edildi. EB Ağustos TÜFE %1.5’a yükseldi ( fakat çekirdek %1.2’yle

statikti).

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

AMB “yakında” tahvil alım programında kısıntıya gidecek, çünkü ekonominin artık bu denli

yaygın parasal teşviğe ihtiyacı yok. Fakat, şu anda Euro’nun daha fazla güçlenmesi

dezenflasyona neden olur. AMB QE’den çıkışını ilan etmek için muhtemelen Washington’da

fırtınanın yatışıp Fed’in faiz artırımlarına devam kararını bekleyecek.

Özet olarak, artık Euro/dolar’da yeni bant 1.20 ve üstü. Ama 1.25’in üstü kesin müdahaleye

yol açar.

Almanya ile krize gidiyoruz

Bayram’da bir Alman çift daha “siyasi gerekçelerle” tutuklandı. Merkel Pazar günü Schultz

ile yaptığı seçim tartışmasında kazanırsa müzakereleri durdurmak için çaba göstereceğini

beyan ederek bombayı patlattı.

Ama, Ankara Almanya’da iyice köklenen FETÖ ve PKK yapılanmasından çok tedirgin. Yani

bu krizde, iki tarafın da ulusal çıkarlarına tehdit gördüğü için geri adım atması zor. Merkel’in

tehdidi ne denli ciddi, ancak bir sonraki raporumuzda ölçeriz, ama Berlin ilk aşamada

vatandaşlarına Türkiye’ye seyahatin çok riskli olduğunu tebliğ ederek turizme zarar verebilir.

Seçimlerden sonra ise diğer AB üyelerini ikna edip daha geniş kapsamlı ekonomik

yaptırımlar gündeme getirecek. Kısa vadede ekonomik yaptırımlar ekonomimizi çok fazla

sarsamaz, ama bunların genişletileceği algısının yerleşmesi psikolojiyi değiştirerek ticaret

ve finans ilişkilerini bozabilir.

Türkiye’nin Batı’dan kopuş yoluna girdiğini öngörüyoruz, seçmen veya ekonomiden sert bir

tepki gelmeden de bu yoldan dönülmez.

Irak ve Suriye artık acil sorun boyutuna yükseldi

Türkiye’nin Güney’de ihmal edilemeyecek varoluşsal problemleri var ve bunlar gittikçe

aciliyet kazanıyor. Pazarlıklar sonuç vermiyor, çünkü Rusya, İran ve Esad, oyunu

kaybettiğimize emin. ABD ise DAEŞ’le mücadeleden başka bir şey düşünmüyor. Maalesef,

Ankara yakında askeri müdahale seçeneğine başvurmak zorunda kalacak. Şimdi bu

tehditlere sırasıyla göz atalım:

Irak Kürt Federal Bölgesi Referandumu: Barzani geri adım atarsa, ailesinin siyasi istikbali

biter. Referandum yapılacak ve bağımsızlık oyları yüksek farkla kazanacak. Barzani

bağımsızlık peşinde değil, Şiilerin DAEŞ’in son kalesi Havice’yi de ele geçirdikten sonra

Kürt, Sünni ve Türkmenleri sindirip ülkeyi Şii hakimiyetine geçirmek istediklerini biliyor.

Özellikle Kerkük’e saldırı olacağı kesin, bağımsızlık bu senaryoda bir sigorta. Türkiye de Şii

saldırganlığı durumunda Iraklı müttefiklerini savunmaya zorlanacak, ya da ülkeyi tamamen

İran’a kaybedecek.

Suriye’de ise ABD’li komutan Rakka’dan sonra Dar-ez-Zor’un kurtarılmasında da YPG

önderliğindeki Suriye Savunma Güçleri ile işbirliği yapılacağını beyan etti. PYD-YPG hızla

Doğu-Güneydoğu’daki Arap aşiretlerini örgütleyerek devlet olma yolunda. Ankara’nın Afrin

ve İdlip’e müdahale çabaları Rusya, İran ve ABD tarafından veto ediliyor. Özetle, Suriye

de kontrolümüzden sıyrılmak üzere. Sınırımız Şii-PKK güçleri tarafından kontrol edilecek.

Ankara ne kadar sabreder bilemiyoruz, ama savaşmamanın maliyeti çok net: Türkiye ile

Sünni Arap dünyasının fiziksel bağı kesilir.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

İç siyaset: Meral Akşener beklenecek

2018 ortasında seçim dedik, ama AKP önce teşkilat yenileyip seçmenini geri kazanmaya

çabalayacak. Erdoğan siyasi bir deha, belki de başarır, ama bahse girmek gerekirse reform

hamlesinin

yeni küskünler yaratacağı,

daha saldırgan ve rant düşkünü Reisçilerin teşkilata hakim olması sonucunu

getireceğine oynarız.

Bu durumda AKP’nin desteği daha da düşer. Ekonomide çok tedrici bir yavaşlamanın izlerini

tespit ediyoruz, anlatırız.

Eylül’de asıl heyecan Meral Akşener’in Merkez Demokrat Partisi’nin (MDP) şekil ve program

kazanması olacak. Parti belki resmi anketlerde de kendini gösterir. Halen MDP’nin %10

civarında anketlere girmesini bekiyoruz. MHP çok oy kaybeder. Eğer AKP’deki reform

teşkilatı küstürürse, Saadet ve MDP’ye oy kayması olur.

Türkiye Ekonomisi: Yavaşlama başladı galiba

11 Eylül’de açıklanacak 2Ç2017 milli gelir büyümesi bir kez daha %5’i aşacak. 3Ç’de ise

ivme %7’yi bulur. Bu rakamlar anlamlı mı? Hayır. TUIK’in ölçüm yönteminin hatalı olduğunu

defalarca ifade ettik, bir yeni itiraz da kıdemli ekonomist Fatih Özatay’dan geldi.

Ekonomide büyüme var, ama ölçülenden çok daha düşük. Ağustos ayında Ekonomik Güven

Endeksi 4 yıllık zirve yaptı, ama endeksi iki kısımda incelemek lazım.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Üretim ve toptan satışlara yönelik anketler güçlü, fakat sahadan gelen verilerle anketlerdeki

iyimserlik örtüşmüyor. Bu konuda Paraanaliz’de geniş bir inceleme yazdık, linki burada.

Özetleyelim. 2Ç sanayi, inşaat ve ticaret ve hizmetler anketlerinde istihdamda net-net

daralma var, net ücretler de reel bazda geriliyor. Ekonomide verimlilik, aniden yüksek

teknolojiye geçmediğimize göre yükselmedi. O zaman daha az çalışılan saat ve istihdam

daha az üretim demektir. TUIK’in bu çelişkiyi açıklaması lazım. Bu çelişki çok önemli,

açıklayacağız.

Gelelim sanayi tarafına. İhracatta TİM rakamlarına göre Ağustos’ta da çift haneli artış sürdü.

Ama ithalat daha hızlı artıyor, milli gelire net katkı 3Ç’de azalacak. Kapasite kullanım

oranında gerileme sanayi üretiminde zirvenin geride kaldığının bir göstergesi olabilir:

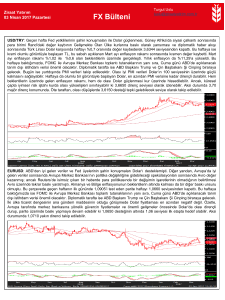

Nihayetinde ekonomide yavaşlama tezimiz için en sağlam delil tüketim tarafı. Aşağıda TUIK

Tüketici Güven Endeksi’nin seyrini gösterdik (kırmızı çizgi, sol eksen):

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Tüketicinin son 3 ayda moralini bozulduğunu çok net şekilde görüyoruz. Aşağıda ise daha

eski geçmiş olan BloombergHT (öncü) tüketici güven endeksi var, orada güven eksikliği çok

daha net:

Her zaman tüketim eğilimi alt-endeksinin harcamalarla sıkı bağlantısı olduğunu iddia ettik,

eğer haklıysak, ekonomide yavaşlama belirgin.

En son olarak kredilerde büyüme iyice yavaşladı. Özellikle, piyasa şartlarına göre hareket

ettiğini varsaydığımız özel bankaların Y/Y kredi büyüme hacmi %10’a düştü. Bize göre

ekonomide ivme kaybı çok belirgin.

Bir kez daha sektörel istihdam anketlerine dönelim. İstihdam ve ücretlerin gerilemesi

ekonominin bel kemiği olan hane halkı tüketiminin yakın zamanda toparlanmasının çok zor

olduğunu gösterir, çünkü harcama gücü eksiliyor.

Ekonomide ani duruş beklemiyoruz. Ne de olsa, bütçe yardıma koşacak. Turizm ve tarım

da harcamalara destek verecek. Fakat kış aylarına girerken frenin acı seslerini

duyacağız.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Dış kırılganlık hortladı

Temmuz ayında %80 genişleyen dış ticaret açığı hortlayan ödemeler dengesi

“kırılganlığın” habercisi. Tabii, geçen sene darbe yaşanması ve altın ithalatı dış açığın bu

denli genişlemesinde önemli rol oynadı.

Yine de, verileri mevsim ve takvim etkisinden arındırdığımızda ithalat ivmesinin ihracat

ivmesinin ötesine geçtiğini görürüz. Altın etkisini dışlasak dahi, ithalat ihracatla başabaş.

İthalat ihracattan çok daha büyük bir meblağ tuttuğu için dış ticaret açığı mecburen

genişleyecek. Turizm bu sene turist sayısı olarak bereketli geçiyor, ama turist başı hasılat

%15 kadar zayıfladı. Almanya ile gerileyen ilişkiler yüksek randımanlı turist sayısını bir

miktar daha azaltabilir. Hizmet gelirleri geçen yılı aşar, ama ödemeler dengesini düze

çıkartmaz.

Ancak kırılganlığın asıl nedeni, finans-dışı firmalar dış borçlarda net ödeme yapmaya

başlarken, bankalarımızın da tahvil ihraçları dahil artık net F/X borç almaması. Zaten bu

gelişmeyi TCMB’nin bir türlü rezerv biriktirememesinden de tespit ediyoruz.

Sıcak para akımları sürdükçe ödemeler dengesi finansmanı sorun olmaz. Ama işte

“kırılganlık” budur. Şoklar vurduğu anda hasar görmek. Finansal sistemin oynak ve kaprisli

sıcak para akımlarının merhametine kalması arzulanan bir durum değil. Eylül’de sorun

beklemiyoruz. Dolar’ın dirilmesinin mümkün olduğu Ekim ve sonrasında, TL için biraz

daha karamsarız.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

Efektif fonlama faizi düşer mi?

TL’nin Dolar’a karşı hızlı değer kazancı TCMB’nin efektif fonlama faizini indirilebileceği

umudunu gündeme getirmiş olabilir. Bizce böyle bir adım çok erken olur. Öngörümüz Salı

günü açıklanacak Ağustos TÜFE’nin A/A %0.1 yükselerek yıllığı %10’un üstüne taşıması.

Efektif fonlamanın gerilemesi belki carry trade’i çok etkilemez, ama yerliler döviz/TL tercihini

döviz lehine değiştirebilir. Ayrıca TL Döviz Sepeti’ne karşı henüz kayda değer ölçüde değer

kazanmadı. Ufak bir sarsıntı dahi enflasyonun 2018’de de çift hanede kalması sonucunu

doğurabilir. Bizce TCMB en az iki PPK toplantısı daha faizlerle oynamaz.

TL’nin seyri ne olacak?

Dolar hakkındaki Eylül ayına özel karamsar görüşümüzü ve Gelişmekte Olan Piyasalar’da

(GOP, Ülkeler = GOÜ) boğa trendinin devam edeceğini vurguladık. Bu şartlar altında

Dolar/TL 3.40 veya biraz altına sarkarsa şaşırmayız. Öte yanda, döviz girişleri cari dengede

bozulmaya paralel azalırken, yerlilerin hala döviz almaya devam edeceği görüşündeyiz. Bu

gelişmeler TL’nin Döviz Sepeti’ne karşı performansını sınırlar.

Merkel’in üyelik müzakerelerini dondurma tehdidinin henüz piyasalar tarafından ciddiye

alınacağını sanmıyoruz, ama şu kadarı kesin ki Ekim’den itibaren yalnız TL değil, tüm mali

varlıklar için riskli bir dönem başlıyor. Dolar/TL de artık alıcı konuma geçeriz.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

TL mevduat faizleri

Bankaların kredileri kısması ile pahalı TL mevduata ihtiyaç azalacak. Hazine’nin yüksek net

borçlanma ihtiyacını büyük ölçüde sıcak paranın karşılayacağı düşüncesindeyiz. Eurotahvillerinde yeterince getiri bulmayan fonlar artık GOP yerel para cinsinden tahvillerde

şanslarını deniyorlar ve 10 yıllık TL DİBS getiri çok yüksek, TL opsiyon volatilitesi ise çok

düşük.

Öte yandan, yerli mudi yüksek enflasyondan dolayı artık reel TL faizde ısrarcı ve hala dövizi

tercih ediyor. Bu nedenle TL mevduat faizlerinde fazla gerilemeye de alan yok. Eğer

hükümet yeni bir KGF dilimi başlatmazsa (ki bizce başlatsa da yekünü çok kısıtlı tutulacak),

TL mevduat faizlerinde zirve %13 civarında kalacaktır.

DIBS ve Borsa

DİBS’de çok fazla prim ihtimali yok, belki 20-30 baz puan bir ralli daha görebiliriz. Hazine’nin

borçlanma ihtiyacı yıl boyunca yüksek kalacak. Yabancılar bu kağıtlara talip, ama arz fazlası

ikincil piyasada ralliye engel. TCMB’nin fonlamayı yüksek faizde tutması yerli traderların

kağıda talebini azaltıyor.

Borsa MSCI GOP Hisse Endeksine iskonto ile fiyatlanıyor. Bu iskonto da %25’in altına

düşmediği için F/K ne olursa olsun, hisselerimiz hep cazip. Ayrıca her TCMB anketinde

2018 büyüme beklentisi de yukarı revize edildiği için kar tahminleri de paralel olarak yukarı

revize edilir kanaatindeyiz. Değer kazanan TL ve durağan faizler de Borsa’ya destek olur.

Bizce Endeks için hedef vermek çok manasız. Küresel risk iştahı sürdükçe BİST-100

yükselecek. Tek engel takasta payı %65’i aşan yabancı fonların mal bulmakta zorlanması

olur.

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70

SPINN HAFTAYA BAKIŞ

5 Eylül 2017 Salı

ÖNEMLİ: Bu gönderiyi başkaları ile paylaşmayalım lütfen. Raporlarımıza abone olmak isteyen

dostlarınız ozlem.sengul@spinnconsulting.com‘a e-posta atarak abonelik şartlarımızı öğrenebilir.

Fikri emeğimize saygınız için şimdiden teşekkür ederiz.

Bu rapordaki veriler düzenli bir şekilde halka açık kaynaklardan elde edilip, yalnızca bu bilgilere yönelik yorumları iletmek üzere

hazırlanmıştır. Rapordaki bilgilerin kullanımından doğacak sorumluluklar, ve olası zararlardan belge yazarı sorumlu tutulamaz. Bu

yayın iznimiz olmadan, kopyalanamaz ve/veya dağıtılamaz; bilgisayar sistemlerine aktarılamaz

Spinn Eğitim, Danışmanlık ve Teknoloji

0 212 270 55 70