2. Ulusal ktisat Kongresi / 20-22

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

TÜRK RES M P YASASI LE

ULUSLARARASI RES M P YASALARI ARASINDAK

F YAT ETK LE MLER N N ANAL Z

Dr. Erdal Atukeren1

Yrd. Doç. Dr. Aylin Seçkin2

ÖZET

Bu çal mada, Türkiye’de resim müzayedeleri piyasas ndaki fiyat dinamikleri uluslararas

sanat piyasalar ndaki geli meler çerçevesinde incelenmektedir. Veri seti olarak, Seçkin ve

Atukeren’nin (2007) dollar baz nda hesaplanan “Türk Resim Müzayedeleri Fiyat Endeksi” ve Mei ve

Moses (2002, American Economic Review)’de yay nlanan ve 2005’de güncelle tirilen “Dünya Güzel

Sanatlar Piyasalar Fiyat Endeksi” kullan lmaktad r. Yöntem olarak, 1990-2004 dönemi için e bütünle me ve Granger-nedensellik s namalar kullan lmakta ve Türk resim piyasas ndaki fiyatlar n

dünya resim piyasalar ndaki fiyat hareketleri ile olan ili kisi analiz edilmektedir. Çal mam zda,Türk

resminin uluslararas sanat eserlerinden olu an bir portföye dahil edilmesinin, böyle bir portföy

üzerinde yat r m çe itlendirici etkisi olup olmad ; finansal varl k fiyatlama modeli (FVFM) ile de

incelenmektedir. Elde edilen sonuçlar, Türk resim piyasas n n uzun dönemde uluslararas sanat

piyasalar ndaki hareketlerden etkilendi;ini, fakat FVFM beta’s n n dü ük olmas nedeniyle sanat

eserlerinden olu an uluslararas bir yat r m portföyünü çe itlendirici etkisi oldu;unu göstermektedir.

Anahtar Kelimeler: Sanat ekonomisi, Türk resim piyasas , Uluslararas sanat piyasalar , Zaman

serileri analizi, Porföy çe itlendirme etkileri

JEL S!n!fland!rmas!: G11, Z11

ABSTRACT

AN ANALYSIS OF THE PRICE INTERLINKAGES BETWEEN THE TURKISH AND THE

INTERNATIONAL PAINTINGS MARKETS

We examine the price dynamics in Turkish paintings market vis-à-vis the international art

markets for the 1990 – 2004 period. We use the paintings price index calculated by Seçkin and

Atukeren (2006b) for Turkey and the 2005 update of the Mei & Moses (AER, 2002) international

fine art market price index. We employ cointegration tests and Granger-causality analysis and

investigate whether the prices of Turkish paintings move independently of the international art

markets. We also estimate the CAPM relationship. We find that the prices in the Turkish paintings

market move in line with the international art markets in the long run. Nevertheless, the CAPM

beta is found to be low. Hence, we conclude that the inclusion of Turkish paintings in an

international art investment portfolio can lead to portfolio diversification benefits.

Key words: Economics of arts, Turkish paintings market, International art markets, time series

analysis, portfolio diversification effects

JEL Classification: G11, Z11

1

ETH Zürich, KOF Swiss Economic Institute, atukeren@kof.ethz.ch

2

stanbul Bilgi Üniversitesi, Ekonomi Bölümü, aseckin@bilgi.edu.tr

1

Türk Resim Piyasas0 le Uluslararas0 Resim Piyasalar0 Aras0ndaki Fiyat Etkile3imlerinin Analizi

1. Giri.

Sanat eserleri al c s na hem estetik yönleriyle hem de bir alternatif finansal yat r m

arac olarak hizmet etmektedir. Sanat piyasalar n n ekonomik ve f nansal analizi

konusunda son 20 – 30 y l içinde önemli geli meler kaydedilmi tir. Literatürde elde edilen

sonuçlar, sanat eserlerine yap lan yat r mlar n getirisinin genelde hisse senetleri ve

tahvillerin getirisinin alt nda ve volatilitesinin yüksek oldu;u yönündedir. Fakat, sanat

eserleri piyasalar n n kendine has özellikleri nedeniyle, bu piyasalarla di;er finansal

piyasalar aras nda uzun dönemde korrelasyon dü üktür. Bu nedenle, sanat eserlerine

yap lan yat r mlar n genel bir mali portföyü çe itlendirme özelli;ine sahip olabilece;inden

söz edilebilir. Ancak, bu konuda yap lan çal malar n büyük ço;unlu;u sanat ve finansal

piyasalar derin ve ekonomik istiktar sahibi geli mi ülkeleri kapsamaktad r. Geli mekte

olan ülkelerin sanat piyasalar nda risk – getiri ili kisi üzerine yap lan çal malar, uzun

süreli ve düzenli veri gereksinimi nedeniyle çok s n rl say dad r. Bu çal malardan baz lar

da (Edwards, 2004), geli mekte olan ülkelerin kendi iç sanat piyasalar na de;il, bu

ülkelerin tan nm

sanatç lar n n eserlerinin uluslararas müzayedelerdeki fiyatlar na

dayanmaktad r. Bu konudaki literatür, Frey ve Pommerehne (1989), Baumol (1986),

Goetzman (1993), Burton ve Jacobsen (1999), ve Ashenfelter and Graddy (2003)

tarafindan geni kapsaml olarak taramaktad r. Frey ve Eichenberger (1995) ise sanat

ekonomisi literatüründe elde edilen ampirik sonuçlar gözden geçirmekte ve bu

çal malar n genel bir kriti;ini yapmaktad r.

Türkiye’de resim piyasas için fiyat endeksi Seçkin ve Atukeren (2006, 2007)

taraf ndan hesaplanm t r. Bu çal malarda, 13 Türk sanatç s n n sadece Türkiye’de

yap lan müzayedelerde sat lan eserlerinden olu an (toplam 1030 sat verisi) bir örnek

kullan lm t r. Hedonik fiyat modeli kullan larak elde edilen sonuçlar, resim piyasas na

yap lan yat r mlar n getirisinin Mstanbul Menkul K ymetler Borsas na (MMKB 100) göre daha

dü ük, fakat alt n, döviz, ve banka mevduat hesab gibi di;er yat r m araçlar na gore

daha yüksek oldu;unu göstermektedir. Ayr ca, finansal varl k fiyatlama modeli (FVFM)

kullan larak yap lan analizler, Türkiye’de resim piyasas n n 1990-2005 dönemi için

beta’s n n dü ük (0.35) oldu;unu göstermi tir. Fakat, piyasalar n s ;l ; ve ekonomik

krizlerin s kl ; nedeniyle resim piyasas makroekonomik geli melerden etkilenmektedir.

Elde edilen bu sonuçlar uluslararas literatürde belirtilen sonuçlarla genelde uyumludur.

Finansal sanat ekonomisi literatüründe ele al nan di;er bir konu da, sadece sanat

eserlerinden olu an bir yat r m portföyünün nas l çe itlendirilebilece;idir. Di;er finansal

yat r m portföylerinde oldu;u gibi, sanat eserlerinden olu an bir portföyde de risk – getiri

ili kisi portföyü olu turan yat r m araçlar n n birbiri ile ili kisine ba;l d r. Sanat

yat r mlar nda, farkl sanatç lar, farkl türde ve ortamlardaki resimler, farkl dönemlere ait

resimler, veya farkl fiyat kategorilerindeki resimler yat r mc n n sanat eserleri portföyünü

çe itlendirmede rol oynayabilir. Bunun nedeni, sanat piyasalar n n farkl segmentlerinin

kendilerine ait özellikleri olmas ve risk – getiri ili kisinin di;er kategorilerden de;i ik

seyredebilmesidir. Sanat piyasalar n n kendine has iç dinamikleri, sanat yat r mlar

portföylerinin çe itlendirilebilmesine olanak tan maktad r.

Worthington ve Higgs (2003), uluslararas sanat piyasalar aras ndaki ili kileri

incelemi tir. Worthington ve Higgs (2003) sekiz resim kategorisine ait fiyat indeksleri

aras ndaki ba;lant lar ve bunlar n global hisse sendi piyasalar ndaki geli melerden ne

derecede etkilendi;ini ara t rm t r. Mncelenen sekiz resim kategorisi unlard r: “ça;da

ustalar”, “Frans z empresyonistleri”, “Avrupal modern ressamlar”, “19. yüzy l Avrupal

ressamlar, “eski ustalar”, “sürrealistler”, “20. yüzy l Mngiliz ressamlar ”, ve “Amerikal

modern resssamlar” d r. Wortington ve Higgs (2003) e -bütünle me analizi, Grangernedensellik s namalar , vektör otoregresyon modelleri, ve genelle tirilmi varyans

ayr t rmas (generalised variance decomposition) yöntemlerini kullanm t r. Elde edilen

sonuçlar, uluslararas resim piyasas nda hem k sa hem de uzun vadede yüksek derecede

entegrasyon oldu;u ve sanat piyasalar n n sermaye piyasalar ndaki hareketlerden önemli

2

2. Ulusal ktisat Kongresi / 20-22

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

derecede etkilendi;i yönündedir. Örne;in, Frans z empresyonist resimleri, Japonya’n n

ekonomik krize girmesi nedeniyle uluslararas resim piyasas nda 1990’da ya anan

çökü ten en çok etkilenenlerden biridir. Uluslararas resim piyasas n n tekrar yükselmeye

ba lamas nda ise Avrupal eski ustalar n resimleri öncülük etmektedir. Yine de, resim

piyasas içindeki baz kategorilerin di;er resim kategorilerindeki geli melerden daha

ba; ms z hareket etti;i tespit edilmi tir. Buna örnek olarak, Frans z empresyonistlerine

ait res mler verilebilir. Bu sonuç, Frans z empresyonistlerine ait resimlerin fiyatlar nda

meydana gelen de;i melerin varyans n n ancak çok az bir k sm n n resim piyasas ndaki

di;er yedi kategorideki fiyat de;i ikleri taraf ndan aç klanmas na dayanmaktad r.

Worthington ve Higgs’in (2003) analizi belirli bir ülkeye ait ressamlara (Frans z, Mngiliz, ve

Amerika’l ressamlar) ait eserlerin uluslararas resim piyasalar ve sanat eserlerinden

olu an bir portföy içindeki yerinin analizi konusunda yap lan nadir çal malardan biridir.

Geli mekte olan ülkelerin sanatç lar n n uluslararas sanat piyasalar içindeki yerini

inceleyen çal malar Edwards (2004) ile s n rl d r. Edwards (2004), önce Latin Amerikal

ressamlar n ya lar ve yarat c kl klar aras ndaki ili kiyi incelemi , daha sonra da Latin

Amerikal ressamlar n eserlerine ait bir fiyat endeksi olu turarak bu portföyün uluslararas

sermaye piyasalar ndaki geli melerle ili kisini s nam t r. Edwards’ n (2004) FVFM betas

tahminleri Latin Amerika’l ressamlar n eserlerine yap lan yat r mlar n uluslararas bir

hisse senedi portföyünü çe itlendirici etki yapabilece;ini göstermi tir. Fakat, Edwards

(2004) Latin Amerika’l ressamlar n eserlerinin di;er sanat eserleri piyasalar ile olan

ba;lant lar n irdelememi tir.

Bu çal man n amac , Türkiye’deki resim müzayedeleri piyasas nda olu an fiyatlar n

uluslararas resim piyasalar nda olu an fiyatlarla ili kisini incelemektir. Çal mam zda,

1990 – 2004 dönemi için y ll k veriler kullan larak, e -bütünle me ve Granger-nedensellik

analizi yap lmaktad r. Ayr ca, Türk resminin uluslararas sanat eserlerinden olu an bir

portföye dahil edilmesinin, böyle bir portföy üzerinde yat r m çe itlendirici etkisi olup

olmad ; finansal varl k fiyatlama modeli (FVFM) ile de incelenecektir. Elde edilen

sonuçlar, Türk resim piyasas n n uzun dönemde uluslararas sanat piyasalar ndaki

hareketlerden etkilendi;ini, fakat FVFM beta’s n n dü ük olmas nedeniyle sanat

eserlerinden olu an uluslararas bir yat r m portföyünü çe itlendirici etkisi oldu;unu

göstermektedir.

2.

2.1

Türk Resim Piyasas! ile Uluslararas! Resim Piyasalar!

aras!ndaki ili.kinin Zaman-Serileri Analizi ile ncelenmesi

Verilerin Tan!m!

Sanat ekonomisi literatüründe, sanat eserlerine yap lan yat r mlar n n getirisinin

hesaplanmas nda çe itli yönetemler kullan lmaktad r. En s k olarak kullan lan

yöntemlerden birisi hedonik fiyat regresyonu modelidir. Bu yöntem, bilgisayar, otomobil,

ve gayri menkul piyasalar ile ilgili fiyat endeklerinin olu turulmas nda yayg n olarak

kullan lmaktad r. Temel fikir, incelemeye konu olan varl ; n fiyat na etki edebilecek

(fiziksel) özellikleri regresyon denkleminde kontrol etmektir. Böylece elde edilen endeks

piyasay genelde temsil etmektedir. Sanat piyasalar ele al nd ; nda, eserleri genellikle

yüksek fiyata sat lan bir ressam n eserleri belli bir y lda di;er y llara göre daha fazla

sat lm sa, bu o y l piyasada fiyatlar yükselmi anlam na gelmez. Hedonik fiyat endeksi,

piyasadaki fiyat geli melerini bu tür etkenlerden ar nd rmaktad r.

Hedonik fiyat regresyonunda, eserin sat ld ; dönemi temsil eden kukla de;ikenler

de yer almaktad r. Fiyat endeksi, zincirleme olarak, bu kukla de;i kenlerin tahmin edilen

katsay lar ndan hesaplanmaktad r. Genel olarak, M say da fiziksel özellik, K say da sat

verisi, ve T say da gözlem aral ; oldu;u varsay larak, hedonik fiyat modeli (1) no’lu

denklemdeki formda ifade edilebilir.

3

Türk Resim Piyasas0 le Uluslararas0 Resim Piyasalar0 Aras0ndaki Fiyat Etkile3imlerinin Analizi

log(Pkt) = R1X11t + R2X21t + … + RMXMKT + V1Z1 + V2Z2 + … + VTZT + Wkt

(1)

log (Pkt): t zaman nda (t = 1,…,T) sat lan k eserinin (k = 1,…, K) fiyat n n do;al

logaritmas , Xmkt gözlenebilen fiziksel özellikler (m = 1,…,M), ve Wkt hata terimidir.

Resim piyasas söz konusu oldu;unda, gözlenebilen özellikler ressam n ismi,

resmin yap ld ; tarih, resmin imzal olup olmad ; , resmin bir ismi olup olmad ; , resmin

boyutlar , resmin türü, resmin yap ld ; ortam (tuval, ka; t, vb..), resmin yap ld ; teknik

(ya;l boya, suluboya, bask , vb..), müzayedeci kurulu , ve resim ve ressam hakk nda

(ressam n açt ; ki isel ve karma sergilerin say s , yar malarda ödül al p almad ; , belirli

bir resim ak m grubu içinde olup olmad ; , vb..) mevcut di;er bilgilerden olu maktad r.

Yukar daki regresyon ili kisinde fiyat de;i keni yar -logaritmik formda oldu;undan, belirli

bir özelli;in di;er özelliklere göre eserin fiyat na ne kadar etki etti;i eRj –1 formülünden

hesaplanabilir. Y llar aras ndaki ortalama fiyat de;i iklikleri için de e(Vt+1- Vt) –1 formülü

kullan lmaktad r. Bu

ekilde hesaplanan zamanlar aras fiyat de;i meleri getiri

oranlar ndan ilk y l 100 olarak kabul ederek zincirleme hesapla ilgili piyasa için bir fiyat

endeksi olu turulabilir. Y llar aras ndaki fiyat de;i meleri de getiri oran olarak

yorumlanmaktad r. Bu getiri oranlar n n di;er alternatiflerin (döviz, hisse senedi, tahvil,

alt n, vb..) getiri oran yla tutarl olarak kar la t r lmas nda dikkat edilecek nokta, bu

alternatiflerin y llar aras nda y l-sonu itibar yle olan de;erlerinin de;il, y ll k ortamala

de;erlerinin kullan lmas d r.

Türkiye için resim piyasas üzerine yap lan ilk fiyat endeksi çal malar Seçkin ve

Atukeren (2006, 2007)’dir. Seçkin ve Atukeren (2006, 2007)’de yukar da aç klanan

hedonik fiyat endeksi kullan lm t r. Mndekse dahil olan ressam say s 13 ve müzayede

sat verisi say s 1030’dur. Örne;e dahil edilen ressamlar: Osman Hamdi Bey, Mbrahim

Çall , Fikret Mualla, Bedri Rahmi Eyübo;lu, Abidin Dino, Nejad Melih Devrim, Erol Akyava ,

Avni Arba , Nuri Myem, Burhan Do;ançay, Mehmet Güleryüz, Komet (Co kun Gürkan), ve

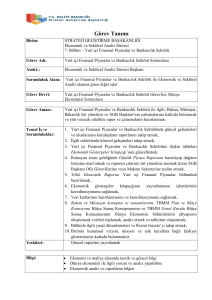

Bedri Baykam’d r. Tablo 1. Türkiye’de resim müzayedeleri piyasas ndaki fiyat

de;i melerini, MMKB’deki dolar baz ndaki getiriyi, ve reel ekonomideki geli meleri

göstermektedir.

Elde edilen sonuçlar, resim piyasas na yap lan yat r mlar n reel getirisinin küçük

fakat pozitif, Mstanbul Menkul K ymetler Borsas na (MMKB 100) göre daha dü ük, ve MMKB

100 endeksi ile olan korrelasyonunun özellikle 1995-2005 döneminde yüksek oldu;unu

göstermi tir. Ancak, resim piyasas ndaki getiri döviz, alt n, ve banka faizi gibi di;er klasik

yat r m araçlar n n getirisine göre daha yüksek ve bunlarla olan korrelasyonu dü ük –

hatta negatiftir. Bu sonuçlara göre, Türkiye’de resim piyasas na yat r m yapman n, borsa

ve sanat toplam artmamak üzere, döviz, alt n, ve mevduattan olu an bir portföyü

çe itlendirece;i ve toplam riski azaltabilece;i söylenebilir (Atukeren ve Seçkin, 2006: 4).

4

2. Ulusal ktisat Kongresi / 20-22

Tablo 1.

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

Türk Resim Piyasas!nda ve MKB’de Dolar Baz!nda Getiri Oranlar!

ve Reel Ekonomideki Geli.meler (1990 – 2005)

(y ll k ortalamalar kullan larak y ll k % de;i me)

Türk Resim

Türk Resim

Piyasas Mndeksi

Piyasas nda USD

(USD Baz nda)

baz nda (%)

(1989 = 100)

1990

204.92

104.9

1991

123.60

-39.7

1992

104.78

-15.2

1993

56.94

-45.7

1994

98.24

72.5

1995

136.95

39.4

1996

150.93

10.2

1997

248.93

64.9

1998

218.53

-12.2

1999

204.94

-6.2

2000

304.58

48.6

2001

173.94

-42.9

2002

246.74

41.9

2003

280.06

13.5

2004

337.01

20.3

2005

307.71

-8.7

MMKB 100

Mndeksinde USD

Baz nda Getiri (%)

242.64

-39.84

-36.6

64.74

-25.16

26.12

-6.05

58.21

-7.23

11.03

63.62

-61.27

-17.36

16.97

66.89

58.44

Kaynak: Aylin Seçkin and Erdal Atukeren (2007, Tablo 3), MMKB, ve TCMB.

Reel GSMH

Büyüme Oran

(%)

9.3

0.9

6.0

8.0

-5.5

7.2

7.0

7.5

3.1

-4.7

7.4

-7.5

7.9

5.8

8.9

7.4

Türkiye’de resim piyasas na yap lan yat r mlar n Mstanbul Menkul K ymetler

Borsas na (MMKB 100) yap lan yat r mlar çe itlendirici etkisi olup olmad ; Atukeren ve

Seçkin (2006)’da FVFM kullan larak ara t r lm t r. Modelin tahmininden elde edilen

sonuçlar, beta’lar n istatistiksel olarak anlaml ve alfa’n n s f rdan farkl olmamas

nedeniyle, FVFM modelinin Türkiye’de resim müzayedeleri piyasas nda geçerli oldu;unu

göstermektedir. 1990-2005 dönemi bir bütün olarak ele al nd ; nda, beta’n n de;eri 1’in

alt nda bulunmu tur. Bu bulgu, resim piyasas na yap lan yat r mlar n MMKB ile olan bir

portföyü çe itlendirici etkisi olabilece;ini göstermektedir. Ancak, FVFM literatüründe

beta’n n zaman içindeki de;i kenli;i önemli bir konudur. Nitekim, 1995 – 2005

döneminde, beta’n n de;eri 1’den farkl de;ildir. Bu nedenle, resim piyasas na yap lan

yat r mlar n bu dönemde MMKB ile olan bir portföyü çe itlendirmedi;i söylenebilir. Sonuç

olarak, beta’n n de;erinin daha uzun dönemde 1’in alt nda olmas , sanat ekonomisi

literatüründeki genel kan yla uyumlu olarak, sanata yap lan yat r mlar n uzun dönemli bir

yat r m arac olarak dü ünülmesi gerekti;ine dikkat çeker. (Atukeren ve Seçkin, 2006:

12-13).

Çal mam zda, uluslararas sanat piyasalar ndaki fiyat geli melerinin bir göstergesi

olarak Mei ve Moses’ n 2002’de American Economic Review’de yay nlanlad klar “Art as an

Investment and the Underperformance of Masterpieces“

makalesinde geli tirilen

“uluslararas güzel sanatlar piyasalar fiyat indeksi“ seçilmi tir. 3 Mei ve Moses (2002),

hesaplama tekni;i olarak tekrarl -sat

(repeat-sales) yöntemini kullanmaktad r. Bu

yöntem hedonik fiyat yönteminin ba l ca alternatifidir. Mei ve Moses’ n 2002 indeksine

temel olan veri seti 1875-2000 döneminde birden fazla defa sat

yap lan 4896 tabloyu

içermektedir. Bu veri setinin 2005 güncelle tirmesinden elde eldilen sonuçlar, son 50

y lda uluslararas resim piyasas nda

y ll k ortalama getirinin %10.5 oldu;unu

göstermektedir. “Empresyonist resimler“ ve “eski ustalar“ alt kategorilerinde ise getiri

3

Mei ve Moses (2002) indeks http://s107117993.onlinehome.us/ sayfas ndaki bilgiler kullan larak 2005 y l na kadar güncelle'tirilmi'tir.

5

Türk Resim Piyasas0 le Uluslararas0 Resim Piyasalar0 Aras0ndaki Fiyat Etkile3imlerinin Analizi

oran s ras yla %10.7 ve %10.0 olarak tahmin edilmi tir. Bu getiri oranlar hisse

senetlerinin (S&P 500) getirisinin (%10.9) alt nda olmakla birlikte, 10-y ll k Amerikan

Hazine bonolar n n (% 6.6) ve k sa vadeli Amerikan Hazine tahvillerin getirisinin (%5.4)

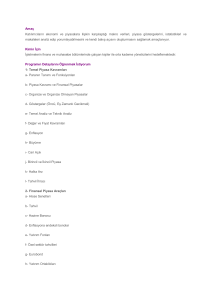

üzerindedir. Çal mam zda kullan lan Türk resim piyasas fiyat endeksi ve Mei & Moses

uluslararas resim piyasas indeksi [ekil 1’de gösterilmi tir.

ekil 1.

Türk Resim Piyasas! Fiyat Endeksi (TPMI) ve Mei & Moses

Uluslararas! Güzel Sanatlar Piyasas! Fiyat Endeksi (MMFAI)

400

350

MMFAI

TPMI

1989 = 100

300

250

200

150

100

50

0

2005

2004

2003

2002

2001

2000

1999

1998

1997

1996

1995

1994

1993

1992

1991

1990

1989

2.2

Verilerin Zaman Serileri Özellikleri ve E.-bütünle.me Analizi

[ekil 1’de gösterilen Türk ve uluslararas resim piyasas indeksleri aras ndaki

ili kiyi inceleyebilmek için öncelikle, bu verilerin zaman serileri özelliklerinin analizi

gereklidir. Her iki serinin de pozitif bir trend’e sahip oldu;u gözükmektedir. Soru, bu iki

serinin 1989 – 2004 döneminde istatistiksel olarak beraber hareket edip etmedi;idir. Bu

fikir, zaman serileri literatüründe “e -bütünle me” (cointegration) analizi olarak

bilinmektedir. Tan m olarak, bütünle me (integration) derecesi 1 veya daha fazla olan iki

serinin (rastsal yürüyü ) kombinasyonundan olu an yeni bir serinin bütünle me derecesi

kendisini olu turan serilerin bütünle me derecesinden dü ükse, bu iki serinin e bütünle me özelli;i gösterdi;i söylenebilir. E -bütünle me özelli;i gösteren seriler k sa

vadede birbirinden ayr hareket ediyor gibi gözükselerde, uzun vadede iki seri hatadüzeltme (error correction) mekanizmas sayesinde beraber hareket ederler ve

aralar ndaki fark n varyans matematiksel olarak s n rl d r. (Bkz. Banarjee, et al. 1993).

E -bütünle

içermedikleri test

al nm de;erleri

Phillips ve Perron

göstermektedir.

me analizi için öncelikle eldeki serilerin birim kök (unit root) içerip

edilmelidir. Bunun için, TPMI ve MMFAI de;i kenlerinin logaritmalar

üzerinde art r lm Dickey-Fuller (augmented Dickey-Fuller, ADF) ve

(1988) birim kök testleri kullan lm t r. Tablo 2 bu testlerin sonuçlar n

6

2. Ulusal ktisat Kongresi / 20-22

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

Tablo 2. Türk Resim Piyasas! (TPMI) ve Mei & Moses Uluslararas! Güzel

Sanatlar Piyasas! Fiyat Endekslerinin (MMFAI) Birim Kök Analizi

( TPMI: 1989 – 2005; MMFAI: 1989 – 2004)

Log-Düzey

1. Farklar

ADF Test PhillipsADF Test Phillips-Perron

Perron Test

Test

(TPMI)

-2.7178

-5.4921***

3.6175*

5.4021*

**

(MMFAI)

-2.3215

-3.0366

-4.5868***

4.1675*

**

Not: Log-düzeyler üzerinde yap lan test sabit terim ve do;rusal trend içermektedir. Test

edilen hipotez söz konusu serilerin dura;an olmad ; d r (nonstationarity). (***), (**), ve

(*), s ras yla, %1, % 5 , ve %10 istatistiksel anlaml l k derecesini göstermektedir.

ADF ve Phillips-Perron testlerine göre, her iki de;i ken de %5 anlaml l k

derecesinde dura;an de;ildir. Fakat, %10 anlaml l k derecesinde Türk resim piyasas fiyat

endeksinin dura;an olmad ; reddedilmektedir. Deterministik trend ihtiva eden serilerin

dura;an olup olmad ; n n s nanmas nda Elliot, Rotenberg ve Stock’un (1996) “GLSdetrended Dickey-Fuller (DF-GLS)” testi daha güçlü sonuçlar vermektedir. Bu nedenle

DF-GLS testi log(TPMI) üzerine uyguland ve log-düzey seviyesinde DF-GLS t-istatisti;i 2.2971 olarak bulundu. Kritik de;er %5 anlaml l k derecesinde -3.14 oldu;undan, Türk

resim piyasas fiyat endeksinin birim kök içerdi;ini sonucuna var ld .

Hem TPMI hem de MMFAI serileri bir birim kök sürec oldu;undan, bu iki seri

aras nda e -bütünle menin olup olmad ; test edilebilir. E -bütünle me s namas olarak

Johansen’in (1995) kitab nda detaylar verilen iz (trace) ve öz-de;er (eigenvalue)

istatistiklerini kulland k. Tablo 3 bu testlerin sonuçlar n göstermektedir.

Tablo 3.

Türkiye Resim Piyasas! Fiyat Endeksi ile Mei & Moses

Ulusalararas! Güzel Sanatlar Piyasalar! Fiyat Endeksi aras!nda

Johansen E.-bütünle.me Testleri

E.bütünle.en

vektör say!s!

Yok*

En çok 1

Öz-deCer

z statistiCi

0.830498

0.383355

31.61694

6.768457

E.bütünle.en

vektör aay!s!

Yok *

En çok 1

Öz-DeCer

z statistiCi

0.830498

0.383355

24.84849

6.768457

Kritik

DeCer

(5%)

25.87211

12.51798

Olas!l!k

Kritik

DeCer

(5%)

19.38704

12.51798

Olas!l!k

0.0086

0.3693

0.0072

0.3693

Not: “Olas l k” MacKinnon-Haug-Michelis (1999) p-de;erleridir. (*) hipotezin %5

nlaml l k derecesinde reddedildi;ini göstermektedir.

Johansen testi sonuçlar , Türk resim piyasas ile uluslararas resim piyasalar

aras nda bir e -bütünle me özelli;i oldu;unu göstermektedir. Bu nedenle, dura;an

olmamalar na ra;men bu iki serinin log-düzeyleri aras nda uzun vadeli bir ili ki mevcuttur.

Bu ili ki a a; daki regresyon denkleminde tahmin edilmi tir. Tahmin edilen regresyon

katsay lar istatistiksel olarak süper-tutarl l k özelli;ine sahiptir.

7

Türk Resim Piyasas0 le Uluslararas0 Resim Piyasalar0 Aras0ndaki Fiyat Etkile3imlerinin Analizi

log (TPMI) = 0.6112 + 0.9160*log(MMFAI) + 0.0375*Trend

(2)

(0.4593)

(0.0258)

[1.9944]

[1.4506]

R2 = 0.6478, Adj-R2= 0.5936, Durbin-Watson = 1.7497, F = 11.9528 (Prob.= 0.0011).

Not: (.) içindeki rakamlar standard hatalar

göstermektedir.

ve [.] içindeki rakamlar t-de;erlerini

Elde edilen sonuçlar, Türk resim piyasas ndaki fiyatlar n uzun vadede

piyasalar ndaki geli melerle bire bir hareket etti;ine i aret etmektedir. Bu

resim piyasas n n genelde küçük ve yerel olarak bilinmesi nedeniyle a

Goetzman’ n (1993) sanat piyasalar n n ve zevklerin giderek globalle mesi

tutarl d r.

dünya sanat

sonuç, Türk

rt c , ancak

argüman yla

[ekil 1, görsel olarak, Türk ve dünya sanat piyasalar ndaki fiyatlar n sanki

uzakla t ; imaj n vermektedir. Bu imaj her iki serideki deterministik trend’ n varl ; ndan

ileri gelmektedir. (Uygulad ; m z Johansen testinde ve uzun dönemli ili ki regresyonunda

do;rusal trend bulunmaktad r.) [ekil 2, Türk ve dünya resim piyasalar ndaki fiyat

geli melerini trend’den ar nd r lm olarak göstermektedir. [ekil 2’deki görsel imaj da e bütünle me analizinden elde edilen sonuçlarla uyum içindedir.

ekil 2.

Türk ve Dünya Resim Piyasalar!ndaki Fiyatlar!n

Trend’den Ar!nd!r!lm!. DeCerleri (log-düzey)

0.8

0.6

0.4

0.2

0

-0.2

-0.4

-0.6

Trend'den ar nd r lm ' MMFAI (log-düzey)

-0.8

Trend'den ar nd r lm ' MMFAI (log-düzey)

-1

2005

2004

2003

2002

2001

2000

1999

1998

1997

1996

1995

1994

1993

1992

1991

1990

1989

2.3

Granger-nedensellik S!namalar!

E -bütünle en iki (veya daha fazla) seri aras nda en az bir yönde nedensellik

ili kisi oldu;u gösterilmi tir (Granger representation theorem). (Bkz. Banarjee, et

al.,1993: 146-152). Granger’ n (1969) tan m na göre, e;er (zay f dura;an) bir X

de;i keninin gecikmeli de;erleri (lags) di;er bir (zay f dura;an) Y de;i keninin tahmin

varyans n n (Y de;i kenin geçmi i ve di;er bütün ilgili veri ve bilgiler dikkate al nd ktan

sonra) dü ürüyorsa, X de;i keni Y de;i keninin Granger-nedenidir. Bir çok varyantlar

olmas na ra;men, Granger-nedensellik testi pratikte en çok, Y’nin ba; ml de;i ken

oldu;u bir regresyon modelinde, Y’nin ve X’in gecikmeli de;erlerinin aç klay c de;i ken

olarak kullan lmas ve X’in gecikmeli de;erlerinin beraber olarak anlaml olup olmad ; n n

8

2. Ulusal ktisat Kongresi / 20-22

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

F-testi ile s nanmas olarak uygulanmaktad r. Granger-nedensellik testlerinden al nan

sonuçlar model spesifikasyonuna (gecikme seçimi) duyarl d r. Bu nedenle, Akaike,

Schwarz, FPE gibi farkl model seçme kriterleri de Granger-nedensellik s namalar nda

kullan lmaktad r. Mki seri aras nda e -bütünle me özelli;i oldu;unda Granger-nedensellik

testi daha kompleks hale gelmektedir. Çünkü, iki seri aras ndaki hata-düzeltme terimi ya

da mekanizmas da dikkate al nmal d r. Bu terimin dikkate al nmamas ve analizin birinci

farklar düzeyinde (ya da, büyüme oranlar ) yap lmas bilgi kayb na neden olmaktad r.

Granger-nedensellik s namalar n uygulamadan önce beklentilerin ve hipotezlerin

ortaya konmas gerekmektedir. Zira, Granger-nedensellik testleri ve ilgili vektör

otoregresyon modelleri “a-teorik iktisat” olarak görülebilmektedir. Bütün bunlar dikkate

alarak, çal mam z n bu a amas nda Türk resim piyasas ndaki fiyatlar ile uluslararas

resim piyasalar ndaki fiyatlar aras nda Granger-nedensellik analizi yap lacakt r.

A priori olarak Türk resim piyasas ndaki geli melerinin dünya resim piyasas n

harekete geçirece;ini beklememekteyiz. Bunun nedeni Türk resim piyasas n n yerel ve

nispeten küçük olmas d r (y ll k sat hacmi 20-25 milyon dolar olarak tahmin ediliyor).

Bilgimiz dahilinde, Türk resim piyasas n n dünya resim piyasas için öncü gösterge olma

özelli;i de yoktur (böyle bir özellik Granger-nedensellik testlerinde nedensellik bulgusu

olarak yans yabilir). Normal olarak, dünya sanat piyasalar ndan Türk resim piyasalar na

tek yönlü bir nedensellik ili kisinin olmas ve iki piyasa aras ndaki e -bütünle me

ili kisinin Türk resim piyasas n n uzun dönemde dünya piyasalar ndaki geli meleri takip

etti;i eklinde yorumlababilece;i beklentisindeyiz. Ancak, analizimiz bu a amada ikide;i kenli oldu;undan, analizde bulunmayan fakat her iki de;i keni de etkileyebilecek

ortak bir faktörün olmas ihtimali nedeniyle, bir kar l kl -nedensellik ili kisi (feedback) de

göz ard edilemez.

Ayr ca, elimizdeki veriler sadece 1989-2004 aras n kapsamakta ve de;i kenlerin

gecikmeli de;erlerinin de regresyonda yer almas gerekmesi nedeniyle tahminde

kullan lan serbestlik derecesi azalmaktad r. Nedensellik s namalar ndaki serbestlik

derecesini art rmak için, istatistiksel olarak anlaml olsun olmas n regresyonda sabit

say da gecikmeli de;i ken kullanmak yerine, Penm ve Terrell (1984) ve Kang (1989)

taraf ndan önerilen “alt-küme otoregresyonu“ (subset autoregression) ve “alt-küme

transfer fonksiyonu“ (subset transfer function) yakla m n kulland k. Bu yöntemde, ttestleri veya bir model seçim kriteri kullanarak, modelin tahmin gücüne katk sa;lamayan

gecikmeler elimine edilmekte ve nihai modelde sadece belli bir kritere göre en anlaml

oldu;u kabul edilen gecikmeler bulunmaktad r. Tabii ki, Y’nin ba; ml de;i ken oldu;u bir

regresyonda Y’nin optimal gecikmeli de;erleri kullan larak olu turulan alt-küme

otoregresyonun üzerine X’in gecikmeli de;erleri eklendi;inde, bu gecikmeli de;erler Y’nin

otoregresyon yoluyla tahminini iyile tirmeyebilir. Bu durumda X’in Y’nin Granger-nedeni

oldu;u hipotezi reddedilecektir.

Türk resim piyas ndaki fiyatlar ile uluslararas resim piyasalar ndaki fiyatlar

aras ndaki Granger-nedensellik ili kisinin s nanmas için olu turdu;umuz alt-küme

transfer fonksiyonlar n n tahmin sonuçlar (3) ve (4) no.’lu regresyon denklemlerinde

gösterilmektedir.

dlog(MMFAI) = 0.0454 + 0.2244*dlog(TPMIt-1)

(0.0860)

[2.6079]

(3)

R2= 0.4048 Adj- R2= 0.3453 Durbin-Watson= 1.8984, F = 6.8011 SBIC = -1.3405

9

Türk Resim Piyasas0 le Uluslararas0 Resim Piyasalar0 Aras0ndaki Fiyat Etkile3imlerinin Analizi

dlog(TPMI) = 0.0454 – 0.5945*ECT + 0.9376*dlog(MMFAI t-2)

(0.2774)

(0.4172)

[-2.1432]

[2.2472]

(4)

R2= 0.5193 Adj- R2= 0.4231 Durbin-Watson= 1.7523, F = 5.4012, SBIC = 0.6167

(.) içindeki rakamlar standart hatalar , [.] içindeki rakamlar t-istatisti;i de;erlerini

göstermektedir. ECT de;i keni (2) no.lu regresyon denkleminden elde edilen hata

teriminin (-1) ile çarp lmas yla olu turulan “hata düzeltme terimi”dir. dlog(.)

de;i kenlerin logaritmalar n n ilk farklar eklinde ifade edildi;ini göstermektedir.

Granger-nedensellik s namalar ndan elde edilen sonuçlar, Türk resim piyasas ndaki

fiyatlar ile dünya piyasalar ndaki fiyatlar aras nda pozitif bir kar l kl -nedensellik

oldu;una i aret etmektedir. Fakat, Türk resim piyasas ndan dünya piyasalar na olan etki

sadece k sa dönemlidir. Buna kar l k, hata düzeltme teriminin Türk resim piyasas ndaki

fiyatlar n aç kland ; denklemde istatistiksel olarak anlaml olmas uluslararas resim

piyasalar ndaki fiyat geli melerinin Türk resim piyasas na sadece k sa dönemde de;il

uzun dönemde de etki etti;ini göstermektedir. K sa dönemde çe itli nedenlerle olu an

getiri farklar uzun vadede raksamamaktad r. Ancak, bu bulgu iki piyasa aras nda uzun

vadede getiri fark n n olmamas n n de;il, sadece aradaki getiri farklar n n varyans n n

sonsuza gitmedi;inin göstergesidir.

Türk resim piyasas n n dünya resim piyasalar üzerinde gerçekten k sa vadede de

olsa bir etkisi olup olmad ; tart maya aç k bir konudur. Daha once belirtt;imiz gibi, bu

sonuç her iki piyasay da etkileyen bir ortak bir de;i kenin modelde bulunmamas ndan

kaynaklanabilir (örne;in, global hisse senedi piyasalar nda meydana gelen önemli

de;i meler). Yine de, Türk resim piyasas ndan dünya resim piyasalar na uzun vadede bir

etki geçi i olmamas , uluslararas bir resim portföyünde Türk resimlerin uzun vadede

çe itlendirme etkisi yapabilece;i kan s n vermektedir.

3.

Türk Resim Piyasas! ile Uluslararas! Resim Piyasalar!

aras!ndaki ili.kinin Finansal Varl!k Fiyatlama Modeli ile

ncelenmesi

Bu bölümde, Türk resmine yap lan yat r mlar n uluslararas bir sanat eserleri

portföyünü çe itlendirici etki yap p yapamayaca; n finansal varl k fiyatlama modeli

(FVFM) çerçevesinde inceleyece;iz. FVFM’de belirli bir finansal varl ; n getirisi ile bir

piyasa portföyünün getirisi aras ndaki ili kisi irdelenir. Bunu yaparken, risksiz kabul

edilecebilecek ba ka bir yat r m arac n n getirisi de göz önüne al n r. FVFM’nin çe itli

versiyonlar vard r. FVFM’nin zaman serileri kullan larak tahmin edilen versiyonu Jensen

(1968) taraf ndan geli tirilmi tir. (FVFM modelinin türetilmesi ve detayl analizi için, bkz.

Bailey, 2005.)

FVFM ekonometrik olarak a a; daki ekilde ifade edilebilir:

(Rit – Rft)= Ri + ViM (RMt – Rft) + Wit

(5)

Bu denklemde:

Rit

Rft

RMt

: Belirli bir finansal varl ; n (i) getirisine ait zaman serisi,

: Risksiz kabul edilen bir finansal varl ; n (f) getirisine ait zaman serisi

(Risksiz faiz oran ),

: Belirli bir piyasa portföyünün (M) getirisine ait zaman serisi,

10

2. Ulusal ktisat Kongresi / 20-22

ViM

R

Wit

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

: “i“ finansal varl ; n n getirisinin piyasa portföyü ile olan ili kisinin hassasiyetini

(risk ili kisini) gösteren parametre,

: “i“finansal varl ; n n piyasa portföyü ile olan risk ili kisi ile aç klanamayan k sm ,

ve

: regresyonun hata terimidir.

Sanat ekonomisi literatüründe FVFM’yi ilk uygulayan

(1993), Chanel et al. (1994), Hodgson ve Vorkink (2004),

piyasalar ile hisse senedi piyasalar aras ndaki FVFM

çal malardand r. Atukeren ve Seçkin (2006) bu çal malar n

olarak aktarmaktad r.

Stein (1977)’d r. Pesando

ve Edwards (2004) sanat

ili kisini inceleyen di;er

belli ba l sonuçlar n özet

FVFM’de tahmin edilen beta (V) parametresi, “i“ finansal varl ; n n piyasa

portföyüne göre sistematik riskini gösterir. E;er, V > 1 ise, “i“ varl ; piyasaya göre daha

riskli (ve bu nedenle de getirisi yüksek olabilir); V = 1 ise, “i“ varl ; n n sistematik riski

piyasa portföyü ile ayn ; V < 1 ise, “i“ varl ; piyasa portföyüne göre daha risksiz

demektir. Bu son halde (V < 1), “i“ varl ; n n n getirisinin piyasa portföyünün getirisi ile

olan korrelasyonunun dü ük oldu;u ve “i“ finansal varl ; n da içeren bir yat r m

portföyünün toplam riski azaltaca; söylenebilir.

FVFM, tamamen finansal nitelikli varl klara uyguland ; nda, alfa’n n (Ri) s f r

olmas n gerektirir. Pozitif de;erli ve s f rdan istatistiksel olarak anlaml farkl olan bir alfa

de;eri, “i“ finansal varl ; n n risksiz faiz oran na göre ekstra getirisinin piyasa

portföyünün ekstra getirisine olan risk ili kisinden portföy yöneticisinin kabiliyeti vb.

nedenlerle sapt ; eklinde yorumlanabilir.

Burada, Türk resim piyasas ile Mei & Moses uluslararas resim piyasas fiyat

endeksi aras ndaki FVFM ili kisini inceleyece;iz. FVFM’nin tahmininde uluslararas risksiz

getiri oran olarak hem k sa vadeli (3-ayl k) Amerikan Hazine tahvili getirisini hem de

uzun vadeli (10-y ll k) Amerikan Hazine bonosu getirisini kullanaca; z. Ayr ca, Türkiye’de

beta’n n 1994 krizinden önce ve sonraki dönemlerde (MMKB’ye göre) de;i ti;ini önceki

çal malarda görmü tük. Bu nedenle, Türk ve dünya resim piyasalar aras ndaki FVFM

ili kisini 1990-2004 ve 1995-2004 dönemleri için tahmin ederek, beta’n n bu dönemlerde

farkl de;erlere sahip olup olmad ; n test edece;iz. Bu uygulamalardan elde edilen

sonuçlar Tablo 4A, 4B, 5A, ve 5B’de gösterilmektedir.

Tablo 4A.

Türk Resim Piyasas! ve Mei & Moses Uluslararas! Güzel

Sanatlar Piyasas! aras!ndaki FVFM li.kisinin Tahmini (1990-2004)

(Uluslararas risksiz getiri: 3-ayl k Amerikan Hazine Tahvili oran )

De;er

Standart

t-istati;i

Olas l k

Hata

Alfa

12.5115

11.8327

1.0573

0.3096

Beta

0.3361

0.6963

0.4827

0.6373

N = 15, R2 = 0.0176, Durbin-Watson = 2.3650, F-Stat. =

0.2330 (Prob. = 0.6373)

11

Türk Resim Piyasas0 le Uluslararas0 Resim Piyasalar0 Aras0ndaki Fiyat Etkile3imlerinin Analizi

Tablo 4B. Türk Resim Piyasas! ve Mei & Moses Uluslararas! Güzel

Sanatlar Piyasas! aras!ndaki FVFM li.kisinin Tahmini (1995-2004)

(Uluslararas risksiz getiri: 3-ayl k Amerikan Hazine Tahvili oran )

De;er

Standart

t-istati;i

Olas l k

Hata

16.6337

11.9280

1.3945

0.2007

Alfa

Beta

-0.4127

0.8245

-0.5005

0.6302

2

N = 10, R = 0.0304, Durbin-Watson = 2.9750, F-Stat. = 0.2505

(Prob. = 0.6302)

Tablo 5A. Türk Resim Piyasas! ve Mei & Moses Uluslararas! Güzel

Sanatlar Piyasas! aras!ndaki FVFM li.kisinin Tahmini (1990-2004)

(Uluslararas risksiz getiri: 10-y l k Amerikan Hazine Bonosu oran )

De;er

Standart

t-istati;i

Olas l k

Hata

Alfa

11.1935

11.8827

0.9420

0.3634

Beta

0.3830

0.6888

0.5561

0.5876

N = 15, R2 = 0.0232, Durbin-Watson = 2.3520, F-stat: 0.3092

(Prob. = 0.5876)

Tablo 5B. Türk Resim Piyasas! ve Mei & Moses Uluslararas! Güzel

Sanatlar Piyasas! aras!ndaki FVFM li.kisinin Tahmini (1995-2004)

(Uluslararas risksiz getiri: 10-y l k Amerikan Hazine Bonosu oran )

De;er

Standart

t-istati;i

Olas l k

Hata

Alfa

14.1662

11.3298

1.2503

0.2465

Beta

-0.4064

0.8169

-0.4975

0.6322

N = 10, R2 = 0.0300, Durbin-Watson = 3.0000, F-Stat. =

0.2475 (Prob. = 06322)

Tablo 4 ve 5’de gösterilen sonuçlara göre, Türk resim ve dünya resim

piyasalar ndaki getirilerin FVFM ile tahmini istatistiksel olarak anlams z sonuç vermektedir.

(Regresyonlar n F-istati;i de;erleri % 5 seviyesinde anlaml bulunmad .) Bu sonuç,

risksiz getiri oran n n seçimine göre farkl l k göstermemektedir. Bu bulgular iki ekilde

yorumlanabilir.

Birincisi, FVFM’nin Türk ve dünya resim piyasalar aras ndaki risk – getiri ili kisini

aç klamak için geçerli bir çerçeve olu turmad ; d r. Bu yorum, FVFM’ye genel olarak

yöneltilen kritiklerle ayn do;rultudad r. Ancak, bu Türk ve dünya resim piyasalar

aras nda ba ka bir ili ki olmad ; n göstermez.

Mkinci yorum, FVFM’nin Türk ve dünya resim piyasalar aras ndaki risk – getiri

ili kisi için geçerli bir model oldu;u ve bu iki piyasa aras nda gerçekten bir ortagonalite

bulundu;udur. Bu yoruma göre, iki piyasa aras ndaki beta s f r’dan farkl de;ildir. Bu

aç dan hareketle, FVFM’nin beta nokta tahmin de;erlerine bak nca, beta’n n de;erinin

1990-2004 döneminde dü ük ve pozitif, 1995-2004 döneminde ise negatif oldu;unu

görmekteyiz. Elde edilen sonuçlar n bu ekilde de;erlendirilmesi, Türk resim piyasas na

yap lan

yat r mlar n

uluslararas

resim

piyasalar na

yap lan

yat r mlar

çe itlendirebilece;ine i aret etmektedir. Bu yorum, e -bütünle me analizi ve Grangernedensellik s namalar ndan elde edilen sonuçlarla da uyumludur.

12

2. Ulusal ktisat Kongresi / 20-22

4.

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

Sonuç

Sanat ekonomisi literatüründe, sanat eserlerinin finansal bir portföyü çe itlendirici

etki yap p yapmayaca; n incelenmektedir. Bu çal malardan ç kan sonuç genelde

olumludur. Ancak, bu cevap kendi ba na yeterli de;ildir. E;er sanat eserleri bir finansal

yat r m arac olarak kullan lacaksa, bu sanat eserlerinin seçilerek kendi içinde bir yat r m

portföyünün olu turulmas n gerektirir. Bu portföyün risk – getiri ili kisi de, di;er finansal

portföylerde oldu;u gibi, portföye dahil olan yat r m araçlar n n biribirleriyle ili kisine

ba;l d r.

Bu aç dan bak ld ; nda, uluslararas literatürde de;i ik sanat eserleri

kategorilerindeki getirilerin birbirleri ile ili kisini inceleyen çal malar n say s çok s n rl d r.

Bu çal mada, Türk resim piyasas ndaki fiyat geli melerinin uluslararas resim

piyasas ndaki fiyat dinamikleri ile olan ili kileri e -bütünle me ve Granger-nedensellik

s namalar yoluyla incelenmekte ve Türk resminin uluslararas sanat yat r mlar

portföyünü çe itlendiri etkisi olup olamayca; da finansal varl k fiyatlama modeli

çerçevesinde analiz edilmektedir.

Elde etti;imiz sonuçlar, Türk resim piyasas ile dünya resim piyasas aras nda uzun

dönemli bir denge ili kisi oldu;unu, Türk piyasas ndaki fiyatlar n k sa vadede olabilecek

sapmalara ra;men uluslararas sanat piyasalar ndaki fiyat geli melerine do;ru

yönlendi;ini göstermektedir. Mzledi;imiz yöntem, Granger-nedensellik s namalar n n e bütünle me analiziyle birlikte tamamlay c olarak kullan lmas na da bir örnek te kil

etmektedir.

FVFM tahmininden elde edilen sonuçlar n yukar da belirtti;imiz sonuçlar

çerçevesinde de;erlendirilmesinden, Türk resim piyasas na yap lan yat r mlar n sadece

sanat eserlerinden olu an uluslararas bir portföyü çe itlendirme etkisi yapaca; sonucuna

var yoruz. Ancak, Türk resim

piyasas n n s ;l ; nedeniyle Türk resim piyasas n n

ekonomik krizlerden kolay etkilendi;i de göz önünde bulundurulmal d r. Bu konuda da,

sanat yat r mlar için genelde geçerli olan, yat r m n zaman boyutunun de;erlendirilmesi

önem ta maktad r.

Kaynakça

ASHENFELTER, Orley ve Kathryn GRADDY (2003); “Auctions and the Price of Art”,

Journal of Economic Literature, 41, ss.763-786.

ATUKEREN, Erdal ve Aylin SEÇKMN (2006); “Türkiye’de Resim Piyasas nda Risk – Getiri

Mli kisinin Tahmini ve FVFM Uygulamas ”, 10. Ulusal Finans Sempozyumu,

Selçuk – Izmir, 1-4 Kas m 2006.

BAILEY, Roy. E. (2005); The Economics of Financial Markets, Cambridge University

Press, Cambridge, UK.

BANERJEE, Anindya, Juan DOLADO, John W. GALBRAITH ve David F. HENDRY (1993);

Co-Integration, Error-Correction, and the Econometric Analysis of NonStationary Data, Oxford University Press, Oxford, UK.

BAUMOL, William J. (1986); “Unnatural Value: or Art Investment as Floating Crap Game”,

American Economic Review, 76:2, ss.10-14.

BURTON, Benjamin, J. ve Joyce P. JACOBSEN (1999), “Measuring Returns on Investment

in Collectibles”, Journal of Economic Perspectives, 13:4, ss.193-212.

13

Türk Resim Piyasas0 le Uluslararas0 Resim Piyasalar0 Aras0ndaki Fiyat Etkile3imlerinin Analizi

CHANEL, O. L., A. GERARD-VARET, ve V. GINSBURGH (1994); “Prices and Returns on

Paintings: An Exercise on How to Price the Priceless”, Geneva Papers on Risk and

Insurance Theory, 19, ss.7-21.

EDWARDS, Sebastian. (2004); “On the Economics of Latin American Art: Creativity

Patterns and Rates of Return”, Economia (Journal of the Latin American and

Caribean Economics Association), Spring Issue, ss.1-35.

ELLIOT, Graham., Thomas J. ROTHENBERG, ve James H. STOCK. (1996); “Efficient Tests

for an Autoregressive Unit Root”, Econometrica, 64, ss.813-836.

FREY, Bruno, S. ve Reiner EICHENBERGER (1995); “On the Return of Art Investment

Return Analyses”, Journal of Cultural Economics, 19, ss.207-220.

FREY, Bruno S. ve Werner, W. POMMEREHNE (1989); “Art Investment: An Empirical

Inquiry”, Southern Economic Journal, 56:2, ss.396-409.

GOETZMANN, William N. (1993); “Accounting For Taste: Art and the Financial Markets

Over Three Centuries”, American Economic Review, 83:5, ss.1370-1376.

GRANGER, Clive W. J. (1969); “Investigating Causal Relationships by Econometric Models

and Cross-Spectral Methods”, Econometrica, 36, ss.424-438

HODGSON, Douglas J. ve Keith P. VORKINK (2004); “Asset Pricing Theory and the

Valuation of Canadian Paintings”, Canadian Journal of Economics, 37:3,

ss.629-655.

JENSEN, Michael. C. (1968); “The Performance of Mutual Funds in the Period 1945-1964”,

Journal of Finance, 23:2, ss.389-416.

JOHANSEN, Søren (1995). Likelihood-Based Inference in Cointegrated Vector

Autoregressive Models. Oxford University Press, Oxford, UK.

KANG, Heejoon (1989); “The Optimal Lag Selection and Transfer Function Analysis in

Granger-Causality Tests,” Journal of Economic Dynamics and Control, 13,

ss.151-169.

MACKINNON, James G., Alfred A. HAUG, ve Leo MICHELIS (1999); “Numerical

Distribution Functions of Likelihood Ratio Tests for Cointegration”, Journal of

Applied Econometrics, 14, ss.563-577.

MEI, Jianping ve Michael MOSES (2002); “Art as an Investment and the

Underperformance of Masterpieces”, American Economic Review, 92:5,

ss.1656-1668.

PENM, Jack H. W. ve R. Deane TERRELL (1984); “Multivariate Subset Autoregressive

Modelling with Zero Constraints for Detecting ‘Overall Causality’ ”, Journal of

Econometrics, 24, ss.311-330.

PESANDO, James E. (1993); “Art as Investment: The Market for Modern Prints”,

American Economic Review, 83:5, ss.1075-1089.

PHILLIPS, Peter C.B. ve Pierre PERRON (1988); “Testing for a Unit Root in Time Series

Regression”, Biometrika, 75, ss.335-346.

14

2. Ulusal ktisat Kongresi / 20-22

ubat 2008 / DEÜ

BF ktisat Bölümü / zmir -Türkiye

SEÇKMN, Aylin ve Erdal ATUKEREN (2006); “Art and the Economy: A First Look at the

Market for Paintings in Turkey”, Economics Bulletin, 26:3, ss.1-13.

[http://economicsbulletin.vanderbilt.edu/2006/volume26/EB-06Z10130A.pdf]

SEÇKMN, Aylin ve Erdal ATUKEREN (2007); “Is Art an Investment Alternative in Turkey?

Evidence from the Turkish Paintings Market”, Investment Management and

Financial Innovations, 4(4-Part II); Yay nda.

STEIN, John Picard (1977); “The Monetary Appreciation of Paintings”, Journal of

Political Economy, 85:5, ss.1021-1035.

WORTHINGTON, Andrew C. ve Helen HIGGS (2003); “Art as an Investment: Short and

Long-term Comovements in Major Painting Markets”, Empirical Economics, 28,

ss.649-668.

15