NUROL YATIRIM BANKASI

ANONĠM ġĠRKETĠ

1 OCAK – 30 EYLÜL 2012

ARA HESAP DÖNEMĠNE AĠT

BAĞIMSIZ SINIRLI

DENETĠM RAPORU,

KONSOLĠDE OLMAYAN

FĠNANSAL TABLOLAR VE

FĠNANSAL TABLOLARA

ĠLĠġKĠN DĠPNOTLAR

Nurol Yatırım Bankası Anonim ġirketi

Yönetim Kurulu‟na;

Ġstanbul

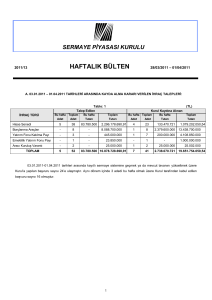

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

1 OCAK-30 EYLÜL 2012 ARA HESAP DÖNEMĠNE AĠT

BAĞIMSIZ SINIRLI DENETĠM RAPORU

1.

Nurol Yatırım Bankası Anonim ġirketi‟nin (“Banka”) 30 Eylül 2012 tarihi itibarıyla hazırlanan bilançosu ile

aynı tarihte sona eren döneme ait gelir tablosu, nakit akıĢ tablosu ve özkaynak değiĢim tablosunu sınırlı

denetime tabi tutmuĢ bulunuyoruz. Rapor konusu finansal tablolar Banka yönetiminin sorumluluğundadır.

Bağımsız sınırlı denetimi yapan kuruluĢ olarak üzerimize düĢen sorumluluk, gerçekleĢtirilen sınırlı denetime

dayanarak bu finansal tablolar üzerine rapor sunmaktır.

2.

Sınırlı denetim, 5411 sayılı Bankacılık Kanunu uyarınca yürürlüğe konulan hesap ve kayıt düzeni ile

muhasebe ve bağımsız denetim ilkelerine iliĢkin düzenlemelere uygun olarak gerçekleĢtirilmiĢtir. Bu

düzenlemeler, sınırlı denetimin finansal tablolarda önemli bir yanlıĢlığın bulunup bulunmadığına dair sınırlı bir

güvence verecek Ģekilde planlanmasını ve yapılmasını öngörür. Sınırlı denetim, temel olarak finansal

tabloların analitik yöntemler uygulanarak incelenmesi, doğruluğunun sorgulanması ve denetlenenin yönetimi

ile görüĢmeler yapılarak bilgi toplanması ile sınırlı olduğundan, tam kapsamlı denetime kıyasla daha az

güvence sağlar. Tam kapsamlı bir denetim çalıĢması yürütülmemesi nedeniyle bir denetim görüĢü

bildirilmemektedir.

3.

GerçekleĢtirmiĢ olduğumuz sınırlı denetim sonucunda, iliĢikteki finansal tabloların, Nurol Yatırım Bankası

A.ġ.‟nin 30 Eylül 2012 tarihi itibarıyla mali durumunu ve aynı tarihte sona eren döneme ait faaliyet

sonuçlarını ve nakit akımlarını 5411 sayılı Bankacılık Kanunu‟nun 37‟inci maddesi gereğince yürürlükte

bulunan düzenlemelerde belirlenen muhasebe ilke ve standartlarına ve Bankacılık Düzenleme ve Denetleme

Kurulu tarafından muhasebe ve finansal raporlama esaslarına iliĢkin yayımlanan diğer yönetmelik, tebliğ ve

genelgeler ile Bankacılık Düzenleme ve Denetleme Kurumu tarafından yapılan açıklamalara uygun olarak

doğru bir biçimde yansıtmadığına dair önemli herhangi bir hususa rastlanmamıĢtır.

4.

Raporumuzu etkilememekle birlikte aĢağıdaki hususa dikkat çekilmesi gerekli görülmüĢtür:

Banka, bilanço tarihi itibarıyla, bankacılık iĢlemlerinin önemli bir bölümünü iliĢkili Ģirketler (Nurol Grubu) ile

gerçekleĢtirmiĢtir.

DRT BAĞIMSIZ DENETĠM VE SERBEST MUHASEBECĠ MALĠ MÜġAVĠRLĠK A.ġ.

Member of DELOITTE TOUCHE TOHMATSU LIMITED

Müjde ġehsuvaroğlu

Sorumlu Ortak BaĢdenetçi, SMMM

Ġstanbul, 13 Kasım 2012

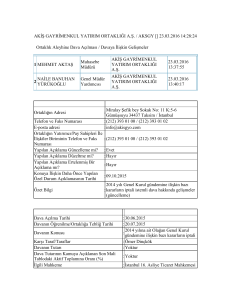

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA HAZIRLANAN ALTI AYLIK

KONSOLĠDE OLMAYAN FĠNANSAL RAPORU

Banka‟nın Yönetim Merkezinin Adresi :Maslak Mah. Büyükdere Cad. Nurol Plaza No: 257 B Blok Kat:15,

Ġstanbul ġiĢli Maslak

Banka‟nın Telefon ve Fax Numaraları : (212) 286 81 00, (212) 286 80 01

Banka‟nın Ġnternet Sayfası Adresi

: www.nurolbank.com.tr

Ġrtibat için Elektronik Posta Adresi

: nurolbank@nurolbank.com.tr

Bankacılık Düzenleme ve Denetleme Kurumu tarafından düzenlenen “Bankalarca Kamuya Açıklanacak Finansal

Tablolar ile Bunlara ĠliĢkin Açıklama ve Dipnotlar Hakkında Tebliğ”e göre hazırlanan altı konsolide olmayan

finansal rapor aĢağıda yer alan bölümlerden oluĢmaktadır.

BANKA HAKKINDA GENEL BĠLGĠLER

BANKA‟NIN KONSOLĠDE OLMAYAN FĠNANSAL TABLOLARI

ĠLGĠLĠ DÖNEMDE UYGULANAN MUHASEBE POLĠTĠKALARINA ĠLĠġKĠN AÇIKLAMALAR

BANKA‟NIN MALĠ BÜNYESĠNE ĠLĠġKĠN BĠLGĠLER

KONSOLĠDE OLMAYAN FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE DĠPNOTLAR

BAĞIMSIZ SINIRLI DENETĠM RAPORU

Bu raporda yer alan konsolide olmayan altı aylık finansal tablolar ile bunlara iliĢkin açıklama ve dipnotlar

Bankaların Muhasebe Uygulamalarına ve Belgelerin Saklanmasına ĠliĢkin Usul ve Esaslar Hakkında

Yönetmelik, Türkiye Muhasebe Standartları, Türkiye Finansal Raporlama Standartları, bunlara iliĢkin ek ve

yorumlar ile Bankamız kayıtlarına uygun olarak, aksi belirtilmediği müddetçe bin Türk Lirası cinsinden

hazırlanmıĢ olup, bağımsız sınırlı denetime tabi tutulmuĢ ve iliĢikte sunulmuĢtur.

13 Kasım 2012

Nurettin Çarmıklı

Yönetim Kurulu BaĢkanı

Pınar Cengiz

Genel Müdür

Semih Subutay Nezir

Genel Müdür Yardımcısı

Talat Saral

Denetim Komitesi Üyesi

Prof. Dr. Dursun Ali Alp

Denetim Komitesi Üyesi

Tamer Diri

Mali Kontrol Müdürü

Bu finansal rapor ile ilgili olarak soruların iletilebileceği yetkili personele iliĢkin bilgiler:

Ad-Soyad / Unvan

: Tamer Diri / Mali Kontrol Müdürü

Telefon numarası

Faks numarası

: (212) 286 81 00

: (212) 286 80 01

BĠRĠNCĠ BÖLÜM

Genel Bilgiler

I.

II.

III.

IV.

V.

Banka‟nın kuruluĢ tarihi, baĢlangıç statüsü, anılan statüde meydana gelen değiĢiklikleri ihtiva eden Banka‟nın tarihçesi ......................................

Banka‟nın sermaye yapısı, yönetim ve denetimini doğrudan veya dolaylı olarak tek baĢına veya birlikte elinde bulunduran ortakları,

varsa bu hususlarda yıl içindeki değiĢiklikler ile dahil olduğu gruba iliĢkin açıklama.............................................................................................

Banka‟nın yönetim kurulu baĢkan ve üyeleri, denetim komitesi üyeleri ile genel müdür ve yardımcılarının varsa Banka‟da sahip oldukları paylara

ve sorumluluk alanlarına iliĢkin açıklamalar ...........................................................................................................................................................

Banka‟da nitelikli pay sahibi olan kiĢi ve kuruluĢlara iliĢkin açıklamalar ...............................................................................................................

Banka‟nın hizmet türü ve faaliyet alanlarını içeren özet bilgi..................................................................................................................................

Sayfa No:

1

1

1

2

2

ĠKĠNCĠ BÖLÜM

Konsolide Olmayan Finansal Tablolar

I.

II.

III.

IV.

V.

VI.

Bilanço (Finansal durum tablosu)............. ..............................................................................................................................................................

Nazım hesaplar tablosu ...........................................................................................................................................................................................

Gelir tablosu............................................................................................................................................................................................................

Özkaynaklarda muhasebeleĢtirilen gelir gider kalemlerine iliĢkin tablo ..................................................................................................................

Özkaynak değiĢim tablosu ......................................................................................................................................................................................

Nakit akıĢ tablosu ....................................................................................................................................................................................................

ÜÇÜNCÜ BÖLÜM

4-5

6

7

8

9

10

Muhasebe Politikaları

I.

II.

III.

IV.

V.

VI.

VII.

VIII.

IX.

X.

XI.

XII.

XIII.

XIV.

XV.

XVI.

XVII.

XVIII.

XIX.

XX.

XXI.

XXII.

XXIII.

Sunum esaslarına iliĢkin açıklamalar.......................................................................................................................................................................

Finansal araçların kullanım stratejisi ve yabancı para cinsinden iĢlemlere iliĢkin açıklamalar ................................................................................

Vadeli iĢlem ve opsiyon sözleĢmeleri ile türev ürünlere iliĢkin açıklamalar ............................................................................................................

Faiz gelir ve giderine iliĢkin açıklamalar .................................................................................................................................................................

Ücret ve komisyon gelir ve giderlerine iliĢkin açıklamalar......................................................................................................................................

Finansal varlıklara iliĢkin açıklamalar .....................................................................................................................................................................

Finansal varlıklarda değer düĢüklüğüne iliĢkin açıklamalar ....................................................................................................................................

Finansal araçların netleĢtirilmesine iliĢkin açıklamalar ...........................................................................................................................................

SatıĢ ve geri alıĢ anlaĢmaları ve menkul değerlerin ödünç verilmesi iĢlemlerine iliĢkin açıklamalar .......................................................................

SatıĢ amaçlı elde tutulan ve durdurulan faaliyetlere iliĢkin duran varlıklar ile bu varlıklara iliĢkin borçlar hakkında açıklamalar...........................

ġerefiye ve diğer maddi olmayan duran varlıklara iliĢkin açıklamalar ....................................................................................................................

Maddi duran varlıklara iliĢkin açıklamalar ..............................................................................................................................................................

Yatırım amaçlı gayrimenkullere iliĢkin açıklamalar ................................................................................................................................................

Kiralama iĢlemlerine iliĢkin açıklamalar .................................................................................................................................................................

KarĢılıklar ve koĢullu yükümlülükler ve varlıklara iliĢkin açıklamalar....................................................................................................................

ÇalıĢanların haklarına iliĢkin yükümlülüklere iliĢkin açıklamalar ...........................................................................................................................

Vergi uygulamalarına iliĢkin açıklamalar ................................................................................................................................................................

Borçlanmalara iliĢkin ilave açıklamalar ..................................................................................................................................................................

Ġhraç edilen hisse senetlerine iliĢkin açıklamalar .....................................................................................................................................................

Aval ve kabullere iliĢkin açıklamalar ......................................................................................................................................................................

Devlet teĢviklerine iliĢkin açıklamalar ....................................................................................................................................................................

Raporlamanın bölümlemeye göre yapılmasına iliĢkin açıklamalar ..........................................................................................................................

Diğer hususlara iliĢkin açıklamalar .........................................................................................................................................................................

11

11

12

12

12

12

14

14

14

14

14

15

15

15

15

16

16

17

17

18

18

18

18

DÖRDÜNCÜ BÖLÜM

Mali Bünyeye ĠliĢkin Bilgiler

I.

II.

III.

IV.

V.

VI.

VII.

VIII.

IX.

X.

XI.

XII.

Sermaye yeterliliği standart oranına iliĢkin açıklamalar ..........................................................................................................................................

Kredi riskine iliĢkin açıklamalar..............................................................................................................................................................................

Piyasa riskine iliĢkin açıklamalar ............................................................................................................................................................................

Operasyonel riske iliĢkin açıklamalar ......................................................................................................................................................................

Kur riskine iliĢkin açıklamalar ................................................................................................................................................................................

Faiz oranı riskine iliĢkin açıklamalar .......................................................................................................................................................................

Likidite riskine iliĢkin açıklamalar ..........................................................................................................................................................................

Menkul kıymetleĢtirme pozisyonlarına iliĢkin açıklamalar .....................................................................................................................................

Kredi risk azaltım tekniklerine iliĢkin açıklamalar ..................................................................................................................................................

Risk yönetim hedef ve politikalarına iliĢkin açıklamalar .........................................................................................................................................

Finansal varlık ve borçların gerçeğe uygun değeri ile gösterilmesine iliĢkin açıklamalar ........................................................................................

Faaliyet bölümlerine iliĢkin açıklamalar..................................................................................................................................................................

19

22

22

23

23

25

29

29

30

30

31

32

BEġĠNCĠ BÖLÜM

Konsolide Olmayan Finansal Tablolara ĠliĢkin Açıklama ve Dipnotlar

I.

II.

III.

IV.

V.

Bilançonun aktif hesaplarına iliĢkin açıklama ve dipnotlar......................................................................................................................................

Bilançonun pasif hesaplarına iliĢkin açıklama ve dipnotlar .....................................................................................................................................

Nazım hesaplara iliĢkin açıklama ve dipnotlar .......................................................................................................................................................

Gelir tablosuna iliĢkin açıklama ve dipnotlar ..........................................................................................................................................................

Bankanın dahil olduğu risk grubuna iliĢkin açıklamalar ..........................................................................................................................................

34

43

47

48

52

ALTINCI BÖLÜM

Diğer Açıklamalar

I.

II.

Bankanın faaliyetine iliĢkin diğer açıklamalar.........................................................................................................................................................

Bilanço tarihinden sonra ortaya çıkan hususlara iliĢkin açıklamalar ........................................................................................................................

53

53

YEDĠNCĠ BÖLÜM

Bağımsız Sınırlı Denetim Raporu

I.

II.

Bağımsız sınırlı denetim raporuna iliĢkin olarak açıklanması gereken hususlar ......................................................................................................

Bağımsız denetçi tarafından hazırlanan açıklama ve dipnotlar ................................................................................................................................

53

53

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA FĠNANSAL TABLOLARA ĠLĠġKĠN

AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

BĠRĠNCĠ BÖLÜM

GENEL BĠLGĠLER

I.

Banka’nın kuruluĢ tarihi, baĢlangıç statüsü, anılan statüde meydana gelen değiĢiklikleri ihtiva eden

Banka’nın tarihçesi

Banka, 6 Ağustos 1998 tarih ve 98/11565 sayılı Bakanlar Kurulu kararı ile “yatırım bankası” statüsünde

kurulmuĢ olup, 1999 yılı Mayıs ayında bankacılık iĢlemlerine baĢlamıĢtır.

Banka, yetkili makamlardan gerekli izinleri almak koĢulu ile sermaye piyasalarında faaliyet göstermek,

sermaye piyasaları araçlarını kullanarak sağlanan kaynaklarla yatırım yapmak, iĢletmelerin etkin bir yönetime

ve sağlıklı mali yapıya kavuĢmaları amacıyla devir ve birleĢme konuları dahil danıĢmanlık hizmetleri vermek

suretiyle yatırım bankacılığı yapmak ve yatırım bankacılığı ile ilgili tüm sahalarda faaliyette bulunmak için

kurulmuĢtur.

II.

Banka’nın sermaye yapısı, yönetim ve denetimini doğrudan veya dolaylı olarak tek baĢına veya birlikte

elinde bulunduran ortakları, varsa bu hususlarda yıl içindeki değiĢiklikler ile dahil olduğu gruba iliĢkin

açıklama

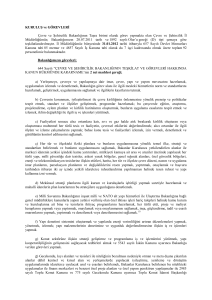

Ad soyad /Ticari unvanı

Pay

Tutarları

Pay

Oranları (%)

ÖdenmiĢ

Paylar

ÖdenmemiĢ

Paylar

Nurol Holding A.ġ.

Nurol ĠnĢaat ve Tic. A.ġ.

Diğer

35,169

7,180

2,651

78.15

15.96

5.89

35,169

7,180

2,651

-

Banka‟nın sermayesinde doğrudan veya dolaylı hakimiyeti söz konusu olan sermaye grubu Nurol Grubu‟dur.

Nurol ġirketler Topluluğu bünyesinde 22 Ģirketi ve 30 yurt içi - yurt dıĢı iĢtirak ve bağlı ortaklık ile baĢta inĢaat

olmak üzere savunma sanayi, finans, turizm, madencilik, gayrimenkul, pazarlama ve imalat sanayinde faaliyet

göstermektedir.

III.

Banka’nın Yönetim Kurulu BaĢkan ve üyeleri, Denetim Komitesi üyeleri ile Genel Müdür ve

yardımcılarının varsa Banka’da sahip oldukları paylara ve sorumluluk alanlarına iliĢkin açıklamalar

Tahsil

Göreve atanmadan

önceki bankacılık ve

iĢletmecilik deneyimi

Sahip

oldukları

pay (%)

Adı soyadı

Görevi

Göreve

atanma tarihi

Yönetim Kurulu Üyeleri

Nurettin ÇARMIKLI

Erol ÇARMIKLI

M. Oğuz ÇARMIKLI

Dr. Ahmet PAġAOĞLU

S. Ceyda ÇARMIKLI

Talat SARAL

Yusuf SERBEST

Prof. Dr. Dursun Ali ALP

Pınar CENGĠZ

Ahmet Kerim Kemahlı

BaĢkan

BaĢkan Vekili

BaĢkan Vekili

Üye

Üye

Üye (Denetim Komitesi Üyesi)

Üye

Üye (Denetim Komitesi üyesi)

Üye - Genel Müdür

Üye

27.05.1999

27.05.1999

27.05.1999

12.08.1999

15.09.2008

27.05.1999

22.06.2001

18.05.2006

01.01.2009

10.03.2010

Ortaokul

Lise

Lisans

Doktora

Lisans

Lisans

Lisans

Doktora

Lisans

Lisans

34 yıl

34 yıl

34 yıl

26 yıl

20 yıl

36 yıl

12 yıl

20 yıl

15 yıl

20 yıl

0.88

0.88

0.88

-

03.04.2009

27.06.2009

Lisans

Lisans

16 yıl

16 yıl

-

Yasal Denetçiler

AĢkın YILMAZ

Serhan SONAER

1

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA FĠNANSAL TABLOLARA ĠLĠġKĠN

AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

BĠRĠNCĠ BÖLÜM (Devamı)

GENEL BĠLGĠLER (Devamı)

IV.

Bankada nitelikli pay sahibi olan kiĢi ve kuruluĢlara iliĢkin açıklamalar

Banka‟nın nitelikli paya sahip kiĢi ve kuruluĢları aĢağıda açıklanmıĢtır:

V.

Ad soyad /Ticari unvanı

Pay

Tutarları

Pay

Oranları (%)

ÖdenmiĢ

Paylar

ÖdenmemiĢ

Paylar

Nurol Holding A.ġ.

Nurol ĠnĢaat ve Tic. A.ġ.

Nurettin Çarmıklı

Erol Çarmıklı

Mehmet Oğuz Çarmıklı

35,169

7,180

14,502

14,502

14,502

78.15

15.96

32.23

32.23

32.23

35,169

7,180

14,502

14,502

14,502

-

Banka’nın hizmet türü ve faaliyet alanlarına iliĢkin özet bilgi

Banka‟nın faaliyet alanları aĢağıdaki Ģekilde özetlenebilir:

Sanayi, gıda, mali, maden, turizm, enerji, inĢaat, taahhüt, taĢımacılık, ihracat ve ithalat iĢleriyle iĢtigal eden

kurum ve kuruluĢların yatırım ve iĢletme kredilerini sağlamak, teminat ve kefalet mektuplarını vermek.

Ticari mümessillik, ticari vekalet, sigorta acentelikleri ve her nevi komisyonculuk iĢlemleri yapmak.

Türkiye Cumhuriyeti Devlet tahvilleri ile Hazine tarafından veya Hazine kefaleti ile çıkartılan her türlü

hisse senedi, tahvil ve bonolar ile diğer kamu ve özel sektör hisse senedi, tahvil ve bonoları ile basılı-külçe

altın satın almak ve satmak, altın sertifikaları çıkartmak, almak ve satmak ve bu sertifikalar üzerinde

baĢkaca iĢlemler yapmak.

Her türlü proje ve ekipmanların kısa, orta ve uzun vadeli finansmanını, her çeĢit mal ve vesaik karĢılığı ve

diğer akreditif iĢlemlerini ve garantilerini sağlamak, teminat mektupları vermek ve diğer gayri nakdi

krediler açmak, ihracatın ve ithalatın finansmanını temin etmek, mal ve hizmet ihracatından doğan belli

ödeme planlı alacakları satın almak (faktoring, forfaiting) ve inĢaatın, inĢaat öncesi ve inĢaat sırasındaki

finansmanını sağlamak.

Ġlgili mevzuat gereği hisse senedi dıĢındaki menkul kıymetlerin alım satım aracılığı hizmetleri: Tasarrufçu

kiĢi ve kuruluĢlar adına para ve sermaye piyasalarında devlet ve özel sektör menkul kıymetlerinin alımsatımında kendi baĢına veya birkaç aracı ile birlikte aracılık faaliyetleri yürütmek. Yürürlükteki mevzuat

çerçevesinde yeniden satma/satın alma taahhüdü ile menkul kıymet alım-satımı yapmak.

Hisse senedi, tahvil, ticari senet ve diğer sermaye ve para piyasası araçlarının piyasaya çıkartılmasında

yöneticilik ve/veya satıcılık yapmak, birinci veya ikinci derece alım/satım taahhüdü ile satıĢına aracılık

etmek (underwriting ve subunderwriting), ticari, kalkınma ve/veya yatırım bankaları ve diğer yatırım

kuruluĢları ile sendikasyon ve plasman bazında, kamu, özel ve yabancı sermayeli Ģirketlerin bankacılık

iĢlemleri için iĢbirliği yapmak.

Menkul kıymet alım-satım faaliyetleri:

Alım-satım marjları ve ticari karlar sağlamak amacıyla özel ve kamu sektörünce ihraç edilen uzun,

orta ve kısa vadeli para ve sermaye piyasası araçlarının alım ve satımını yapmak.

Portföy yönetimi ve yatırım danıĢmanlık hizmetleri:

Özel Ģahıslara, tasarrufçu kuruluĢlara, vakıflara, mesleki kuruluĢlara, kamu kurum ve kuruluĢları ve

Kamu Ġktisadi TeĢebbüslerine, ücret karĢılığı yatırım danıĢmanlığı hizmetleri sunmak.

Sigorta Ģirketleri, yatırım fonları, emekli ve yardımlaĢma sandıkları ve diğer tüm yatırımcılar adına

yatırım portföylerini ücret karĢılığı yönetmek.

Ġlgili mevzuat çerçevesinde kendi menkul ve gayrimenkul yatırım fonlarını ve yatırım ortaklıklarını

oluĢturmak, yaymak ve yönetmek.

MüĢterilerine ücret karĢılığı idari, muhasebe, emanet ve yeddi emin hizmetleri sunmak.

5411 sayılı Bankacılık Kanunu‟nun ilgili madde hükümleri saklı kalmak kaydıyla, milli ve

milletlerarası müĢterilerden fon sağlamak.

2

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA FĠNANSAL TABLOLARA ĠLĠġKĠN

AÇIKLAMA VE DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

BĠRĠNCĠ BÖLÜM (Devamı)

GENEL BĠLGĠLER (Devamı)

V.

Banka’nın hizmet türü ve faaliyet alanlarına iliĢkin özet bilgi (Devamı)

ġirketlere danıĢmanlık hizmetleri:

Özel ve kamu sektörü Ģirketlerine finansal hizmetler sunmak, bu çerçevede uygun sermaye yapısı, borç

erteleme, birleĢme ve Ģirket satın alma, finansal paketler ve kiĢisel yatırımlar alanlarındaki hizmetlerin

yanında, fizibilite çalıĢmaları, tanıtma broĢürü ve yatırım muhtıraları gibi hizmetleri sunmak.

Kamu iktisadi teĢebbüslerinin özelleĢtirmesine iliĢkin tüm hizmetleri sunmak.

DemirbaĢ kiralaması:

Türkiye Cumhuriyeti Kanunları‟nın izin verdiği ölçüde demirbaĢların kiralanması konusunda hizmet

sunmak.

Operasyonel ve finansal kiralama:

Sınır aĢırı (crossborder) olanlar da dahil olmak üzere operasyonel ve finansal kiralama alanında her tür

“Leasing” iĢlemlerini yapmak.

Proje finansmanı ve diğer finansman iĢlemleri:

Sabit sermaye yatırımı ve altyapı projelerinin finansmanı için sendikasyon kredilerine yöneticilik de

dahil olmak üzere katılmak, müĢterilerine her türlü finansman paketi temininde ücret karĢılığı, ajan

ve/veya danıĢman olarak hizmet vermek.

Özel Ģirketlerce çıkarılan menkul kıymetlere teminat sağlanması:

Özel Ģirketler tarafından çıkarılan tahvil ve hisse için ödeme teminatı sağlamaktır.

Banka yukarıda sayılanlar dahil ve bunlara ilaveten yürürlükteki mevzuatın yasaklamadığı her türlü

yatırım bankacılığı faaliyetini gerçekleĢtirebilecektir.

Türkiye Cumhuriyeti Merkez Bankası ile bankacılık iliĢkilerinde bulunmak.

Bankalararası piyasalarda Türk Lirası ve döviz cinsinden faaliyette bulunmak.

Para ve sermaye piyasalarından finansman sağlamak ve borç vermek.

Kendi faaliyetleri için ihtiyaç duyacağı, mevduat hariç, her türlü borçlanmaya girmek, hisse senetleri,

tahviller ve diğer tüm menkul kıymetleri ihraç etmek.

Kefalet, teminat, banka teminat mektupları, kredi mektupları, rehin, ticari ve kıymetli evrak da dahil olmak

üzere her türlü teminat, ipotek ve rehin kabul etmek.

Banka gayrimenkul satın alabilir, gayrimenkuller üzerinde her türlü tasarrufta bulunabilir, inĢaat yapabilir,

bunları gerektiğinde satabilir. Bu gayrimenkuller arsa ve arazi ise bunların parselasyonunu, birleĢtirme ve

ayırma iĢlemlerini, cins tashihi iĢlemlerini yapabilir, kat irtifakı veya mülkiyeti tesis edebilir.

Banka sahibi bulunduğu gayrimenkuller üzerinde mülkiyetten gayri her türlü ayni haklar ve ipotek tesis

edebilir. Ayni ve Ģahsi kefalet ve teminat ve garanti verebilir. Banka alacaklarından dolayı baĢkalarına ait

gayrimenkuller üzerinde Banka lehine ipotek alabileceği gibi baĢkalarının borçlarının teminatını teĢkil

etmek üzere Banka‟ya ait gayrimenkuller üzerinde üçüncü Ģahıslar lehine ipotek verebilir. Sahibi

bulunduğu menkul ve gayrimenkuller ile sair varlıkları teminat göstererek istikrazda bulunabilir, iĢletme

rehni tesis edebilir. Tesis edilenleri kabul edebilir, tesis ettiği iĢbu iĢlemleri dilediği Ģekilde tadil, fesh ve

fek edebilir. Gayrimenkulleri kiralayabilir, kiraya verebilir, tapuya Ģerh edebilir ve ettirebilir.

Her türlü araç ve taĢınır mallarla, gayrinakdi haklar satın almak ve tasarruf etmek, bu mal ve hakları

yönetim kurulu kararı ile karĢılık göstermek, rehin etmek, kısmen veya tamamen kiralamak ve kiraya

vermek.

Bankalar hakkındaki mevzuat ve Türk Ticaret Kanunu hükümleri uyarınca ve gerekli kanuni izinler

alınarak Türk parası ve döviz cinsinden banka bonosu, tahvil, hisse senetlerine çevrilebilir tahvil, kara

iĢtirakli tahvil, katılma intifa senedi, kar-zarar ortaklığı belgeleri ve diğer menkul kıymetler ve kıymetli

evrak da çıkarıp ihraç etmek, bunlar üzerinde alım, satım ve sair iĢlemlerde bulunmak.

Gayrimenkul yatırımlarına, gayrimenkul fonlarına veya bunların yönetimine katılmak.

Milli ve milletlerarası bankalararası mevduat ve interbank iĢlemleri faaliyetlerini yürütmek.

3

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA

KONSOLĠDE OLMAYAN BĠLANÇO (FĠNANSAL DURUM TABLOSU)

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

AKTĠF (VARLIKLAR)

I.

II.

2.1

2.1.1

2.1.2

2.1.3

2.1.4

2.2

2.2.1

2.2.2

2.2.3

2.2.4

III.

IV.

4.1

4.2

4.3

V.

5.1

5.2

5.3

VI.

6.1

6.1.1

6.1.2

6.1.3

6.2

6.3

VII.

VIII.

8.1

8.2

IX.

9.1

9.2

9.2.1

9.2.2

X.

10.1

10.2

XI.

11.1

11.2

11.2.1

11.2.2

XII.

12.1

12.2

12.3

12.4

XIII.

13.1

13.2

13.3

XIV.

XV.

15.1

15.2

XVI.

XVII.

17.1

17.2

XVIII.

18.1

18.2

XIX.

Dipnot

NAKĠT DEĞERLER VE MERKEZ BANKASI

GERÇEĞE UYGUN D FARKI K/Z'A YANSITILAN FV (Net)

Alım Satım Amaçlı Finansal Varlıklar

Devlet Borçlanma Senetleri

Sermayede Payı Temsil Eden Menkul Değerler

Alım Satım Amaçlı Türev Finansal Varlıklar

Diğer Menkul Değerler

Gerçeğe Uygun Değer Farkı Kar/Zarara Yansıtılan O.Sınıflandırılan FV

Devlet Borçlanma Senetleri

Sermayede Payı Temsil Eden Menkul Değerler

Krediler

Diğer Menkul Değerler

BANKALAR

PARA PĠYASALARINDAN ALACAKLAR

Bankalararası Para Piyasasından Alacaklar

ĠMKB Takasbank Piyasasından Alacaklar

Ters Repo ĠĢlemlerinden Alacaklar

SATILMAYA HAZIR MENKUL DEĞERLER (Net)

Sermayede Payı Temsil Eden Menkul Değerler

Devlet Borçlanma Senetleri

Diğer Menkul Değerler

KREDĠLER VE ALACAKLAR

Krediler ve Alacaklar

Bankanın Dahil Olduğu Risk Grubuna Kullandırılan Krediler

Devlet Borçlanma Senetleri

Diğer

Takipteki Krediler

Özel KarĢılıklar (-)

FAKTORĠNG ALACAKLARI

VADEYE KADAR ELDE TUTULACAK YATIRIMLAR (Net)

Devlet Borçlanma Senetleri

Diğer Menkul Değerler

ĠġTĠRAKLER (Net)

Özkaynak yöntemine göre konsolide edilenler

Konsolide Edilmeyenler

Mali ĠĢtirakler

Mali Olmayan ĠĢtirakler

BAĞLI ORTAKLIKLAR (Net)

Konsolide Edilmeyen Mali Ortaklıklar

Konsolide Edilmeyen Mali Olmayan Ortaklıklar

BĠRLĠKTE KONTROL EDĠLEN ORTAKLIKLAR (Net)

Özkaynak yöntemine göre muhasebeleĢtirilenler

Konsolide Edilmeyenler

Mali Ortaklıklar

Mali Olmayan Ortaklıklar

KĠRALAMA ĠġLEMLERĠNDEN ALACAKLAR (Net)

Finansal Kiralama Alacakları

Faaliyet Kiralaması Alacakları

Diğer

KazanılmamıĢ Gelirler (-)

RĠSKTEN KORUNMA AMAÇLI TÜREV FĠNANSAL VARLIKLAR

Gerçeğe Uygun Değer Riskinden Korunma Amaçlılar

Nakit AkıĢ Riskinden Korunma Amaçlılar

YurtdıĢındaki Net Yatırım Riskinden Korunma Amaçlılar

MADDĠ DURAN VARLIKLAR (Net)

MADDĠ OLMAYAN DURAN VARLIKLAR (Net)

ġerefiye

Diğer

YATIRIM AMAÇLI GAYRIMENKULLER (Net)

VERGĠ VARLIĞI

Cari Vergi Varlığı

ErtelenmiĢ Vergi Varlığı

SATIġ AMAÇLI ELDE TUTULAN VE DURDURULAN

FAALĠYETLERE ĠLĠġKĠN DURAN VARLIKLAR (Net)

SatıĢ amaçlı

Durdurulan faaliyetlere iliĢkin

DĠĞER AKTĠFLER

I-1

I-2

I-3

I-4

I-5

I-6

I-7

I-8

I-9

I-10

I-11

I-12

I-13

I-14

I-15

AKTĠF TOPLAMI

Bağımsız Sınırlı

Denetimden GeçmiĢ

Cari Dönem

30.09.2012

TP

YP

Toplam

1,691

7,880

7,880

7,880

70

67,470

55,447

6,859

5,164

109,791

109,625

52,651

56,974

470

(304)

878

332

332

3

3

-

4,665

9,131

940

940

12,345

12,345

8,990

3,355

-

6,356

7,880

7,880

7,880

9,201

68,410

55,447

6,859

6,104

122,136

121,970

61,641

60,329

470

(304)

878

332

332

3

3

-

1,737

5,866

5,866

5,866

8,930

26,781

10,361

8,129

8,291

113,150

112,909

46,433

66,476

22,613

(22,372)

646

536

536

588

2

586

3,972

2,690

933

933

3,735

3,735

3,735

38

39

(1)

-

5,709

5,866

5,866

5,866

11,620

27,714

10,361

8,129

9,224

116,885

116,644

46,433

70,211

22,613

(22,372)

38

39

(1)

646

536

536

588

2

586

2,033

9,500

11,533

1,973

11,026

12,999

190,148

36,581

226,729

160,207

22,394

182,601

ĠliĢikteki notlar bu finansal tabloların tamamlayıcı parçalarıdır.

4

Bağımsız Denetimden

GeçmiĢ

Önceki Dönem

31.12.2011

TP

YP

Toplam

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA

KONSOLĠDE OLMAYAN BĠLANÇO (FĠNANSAL DURUM TABLOSU)

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

PASĠF (YÜKÜMLÜLÜKLER)

I.

1.1

1.2

II.

III.

IV.

4.1

4.2

4.3

V.

5.1

5.2

5.3

VI.

6.1

6.2

VII.

VIII.

IX.

X.

10.1

10.2

10.3

10.4

XI.

11.1

11.2

11.3

XII.

12.1

12.2

12.3

12.4

12.5

XIII.

13.1

13.2

XIV.

14.1

14.2

XV.

XVI.

16.1

16.2

16.2.1

16.2.2

16.2.3

16.2.4

16.2.5

16.2.6

16.2.7

16.2.8

16.2.9

16.2.10

16.3

16.3.1

16.3.2

16.3.3

16.3.4

16.4

16.4.1

16.4.2

16.5

Dipnot

MEVDUAT

Bankanın Dahil Olduğu Risk Grubunun Mevduatı

Diğer

ALIM SATIM AMAÇLI TÜREV FĠNANSAL BORÇLAR

ALINAN KREDĠLER

PARA PĠYASALARINA BORÇLAR

Bankalararası Para Piyasalarından Borçlar

ĠMKB Takasbank Piyasasından Borçlar

Repo ĠĢlemlerinden Sağlanan Fonlar

ĠHRAÇ EDĠLEN MENKUL KIYMETLER (Net)

Bonolar

Varlığa Dayalı Menkul Kıymetler

Tahviller

FONLAR

Müstakriz Fonları

Diğer

MUHTELĠF BORÇLAR

DĠĞER YABANCI KAYNAKLAR

FAKTORĠNG BORÇLARI

KĠRALAMA ĠġLEMLERĠNDEN BORÇLAR (Net)

Finansal Kiralama Borçları

Faaliyet Kiralaması Borçları

Diğer

ErtelenmiĢ Finansal Kiralama Giderleri (-)

RĠSKTEN KORUNMA AMAÇLI TÜREV FĠNANSAL BORÇLAR

Gerçeğe Uygun Değer Riskinden Korunma Amaçlılar

Nakit AkıĢ Riskinden Korunma Amaçlılar

YurtdıĢındaki Net Yatırım Riskinden Korunma Amaçlılar

KARġILIKLAR

Genel KarĢılıklar

Yeniden Yapılanma KarĢılığı

ÇalıĢan Hakları KarĢılığı

Sigorta Teknik KarĢılıkları (Net)

Diğer KarĢılıklar

VERGĠ BORCU

Cari Vergi Borcu

ErtelenmiĢ Vergi Borcu

SATIġ AMAÇLI ELDE TUTULAN VE DURDURULAN

FAALĠYETLERE ĠLĠġKĠN DURAN VARLIK BORÇLARI (Net)

SatıĢ amaçlı

Durdurulan faaliyetlere iliĢkin

SERMAYE BENZERĠ KREDĠLER

ÖZKAYNAKLAR

ÖdenmiĢ Sermaye

Sermaye Yedekleri

Hisse Senedi Ġhraç Primleri

Hisse Senedi Ġptal Karları

Menkul değerler değerleme farkları

Maddi duran varlıklar yeniden değerleme farkları

Maddi olmayan duran varlıklar yeniden değerleme farkları

Yatırım Amaçlı Gayrimenkuller Yeniden Değerleme Değer ArtıĢları

ĠĢtirakler, Bağlı Ort. ve Birlikte Kontrol Edilen Ort. Bedelsiz Hisse Senetleri

Riskten Korunma Fonları (Etkin kısım)

SatıĢ amaçlı elde tutulan ve durdurulan faaliyetlere iliĢkin duran

varlıkların birikmiĢ değerleme farkları

Diğer Sermaye Yedekleri

Kar Yedekleri

Yasal Yedekler

Statü Yedekleri

Olağanüstü Yedekler

Diğer Kâr Yedekleri

Kâr veya Zarar

GeçmiĢ Yıllar Kâr ve Zararları

Dönem Net Kâr ve Zararı

Azınlık Payları

PASĠF TOPLAMI

II-1

II-2

II-3

II-4

II-5

II-6

II-7

II-8

II-9

II-10

II-11

Bağımsız Sınırlı

Denetimden GeçmiĢ

Cari Dönem

30.09.2012

TP

YP

Toplam

3

11,104

54,428

40,031

14,397

3,373

3,373

941

36

4,799

2,701

801

1,297

2,984

581

2,403

23,007

13,204

13,204

2,273

9

-

3

34,111

54,428

40,031

14,397

16,577

16,577

3,214

45

4,799

2,701

801

1,297

2,984

581

2,403

176

60,289

15,734

15,734

3,023

3,023

603

137

4,710

2,327

943

1,440

587

587

-

22,428

10,486

10,486

454

9

-

176

82,717

15,734

15,734

13,509

13,509

1,057

146

4,710

2,327

943

1,440

587

587

-

110,544

45,000

57,103

50,619

-

24

24

24

-

110,568

45,000

57,127

50,643

-

63,987

45,000

7,483

7,483

-

(22)

(22)

(22)

-

63,965

45,000

7,461

7,461

-

6,484

988

988

7,453

4,032

3,421

188,212

38,517

6,484

988

988

7,453

4,032

3,421

226,729

664

664

10,840

4,359

6,481

149,246

33,355

664

664

10,840

4,359

6,481

182,601

ĠliĢikteki notlar bu finansal tabloların tamamlayıcı parçalarıdır.

5

Bağımsız Denetimden

GeçmiĢ

Önceki Dönem

31.12.2011

TP

YP

Toplam

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA

KONSOLĠDE OLMAYAN BĠLANÇO DIġI YÜKÜMLÜLÜKLER TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

Bağımsız Sınırlı

Denetimden GeçmiĢ

Cari Dönem

30.09.2012

Dipnot

A.

I.

1.1

1.1.1

1.1.2

1.1.3

1.2

1.2.1

1.2.2

1.3

1.3.1

1.3.2

1.4

1.5

1.5.1

1.5.2

1.6

1.7

1.8

1.9

II.

2.1

2.1.1

2.1.2

2.1.3

2.1.4

2.1.5

2.1.6

2.1.7

2.1.8

2.1.9

2.1.10

2.1.11

2.1.12

2.1.13

2.2

2.2.1

2.2.2

III.

3.1

3.1.1

3.1.2

3.1.3

3.2

3.2.1

3.2.1.1

3.2.1.2

3.2.2

3.2.2.1

3.2.2.2

3.2.2.3

3.2.2.4

3.2.3

3.2.3.1

3.2.3.2

3.2.3.3

3.2.3.4

3.2.3.5

3.2.3.6

3.2.4

3.2.4.1

3.2.4.2

3.2.5

3.2.5.1

3.2.5.2

3.2.6

B.

IV.

4.1

4.2

4.3

4.4

4.5

4.6

4.7

4.8

V.

5.1

5.2

5.3

5.4

5.5

5.6

5.7

VI.

BĠLANÇO DIġI YÜKÜMLÜLÜKLER (I+II+III)

GARANTĠ ve KEFALETLER

Teminat Mektupları

Devlet Ġhale Kanunu Kapsamına Girenler

DıĢ Ticaret ĠĢlemleri Dolayısıyla Verilenler

Diğer Teminat Mektupları

Banka Kabulleri

Ġthalat Kabul Kredileri

Diğer Banka Kabulleri

Akreditifler

Belgeli Akreditifler

Diğer Akreditifler

Garanti Verilen Prefinansmanlar

Cirolar

T.C. Merkez Bankasına Cirolar

Diğer Cirolar

Menkul Kıy. Ġh. Satın Alma Garantilerimizden

Faktoring Garantilerinden

Diğer Garantilerimizden

Diğer Kefaletlerimizden

TAAHHÜTLER

Cayılamaz Taahhütler

Vadeli, Aktif Değer Alım Taahhütleri

Vadeli, Mevduat Al.-Sat. Taahhütleri

ĠĢtir. ve Bağ. Ort. Ser. ĠĢt. Taahhütleri

Kul. Gar. Kredi Tahsis Taahhütleri

Men. Kıy. Ġhr. Aracılık Taahhütleri

Zorunlu KarĢılık Ödeme Taahhüdü

Çekler Ġçin Ödeme Taahhütlerimiz

Ġhracat Taahhütlerinden Kaynaklanan Vergi ve Fon Yükümlülükleri

Kredi Kartı Harcama Limit Taahhütleri

Kredi Kartları ve Bankacılık Hizmetlerine ĠliĢkin Promosyon Uyg. Taah

Açığa Menkul Kıymet SatıĢ Taahhütlerinden Alacaklar

Açığa Menkul Kıymet SatıĢ Taahhütlerinden Borçlar

Diğer Cayılamaz Taahhütler

Cayılabilir Taahhütler

Cayılabilir Kredi Tahsis Taahhütleri

Diğer Cayılabilir Taahhütler

TÜREV FĠNANSAL ARAÇLAR

Riskten Korunma Amaçlı Türev Finansal Araçlar

Gerçeğe Uygun Değer Riskinden Korunma Amaçlı ĠĢlemler

Nakit AkıĢ Riskinden Korunma Amaçlı ĠĢlemler

YurtdıĢındaki Net Yatırım Riskinden Korunma Amaçlı ĠĢlemler

Alım Satım Amaçlı ĠĢlemler

Vadeli Döviz Alım-Satım ĠĢlemleri

Vadeli Döviz Alım ĠĢlemleri

Vadeli Döviz Satım ĠĢlemleri

Para ve Faiz Swap ĠĢlemleri

Swap Para Alım ĠĢlemleri

Swap Para Satım ĠĢlemleri

Swap Faiz Alım ĠĢlemleri

Swap Faiz Satım ĠĢlemleri

Para, Faiz ve Menkul Değer Opsiyonları

Para Alım Opsiyonları

Para Satım Opsiyonları

Faiz Alım Opsiyonları

Faiz Satım Opsiyonları

Menkul Değerler Alım Opsiyonları

Menkul Değerler Satım Opsiyonları

Futures Para ĠĢlemleri

Futures Para Alım ĠĢlemleri

Futures Para Satım ĠĢlemleri

Futures Faiz Alım-Satım ĠĢlemleri

Futures Faiz Alım ĠĢlemleri

Futures Faiz Satım ĠĢlemleri

Diğer

EMANET VE REHĠNLĠ KIYMETLER (IV+V+VI)

EMANET KIYMETLER

MüĢteri Fon ve Portföy Mevcutları

Emanete Alınan Menkul Değerler

Tahsile Alınan Çekler

Tahsile Alınan Ticari Senetler

Tahsile Alınan Diğer Kıymetler

Ġhracına Aracı Olunan Kıymetler

Diğer Emanet Kıymetler

Emanet Kıymet Alanlar

REHĠNLĠ KIYMETLER

Menkul Kıymetler

Teminat Senetleri

Emtia

Varant

Gayrimenkul

Diğer Rehinli Kıymetler

Rehinli Kıymet Alanlar

KABUL EDĠLEN AVALLER VE KEFALETLER

TP

III-2

III-1

BĠLANÇO DIġI HESAPLAR TOPLAMI (A+B)

YP

Bağımsız Denetimden

GeçmiĢ

Önceki Dönem

31.12.2011

Toplam

YP

Toplam

2,195,369

122,234

122,234

2,237

119,997

2,069,654

299

299

2,069,355

2,069,355

3,481

3,481

3,481

3,481

87,363

24,138

12,863

11,275

63,225

607

17,120

45,498

-

251,877

248,409

226,778

117,276

109,502

6,079

6,079

15,552

15,552

3,468

3,468

3,468

3,468

103,610

2,287

899

1,388

101,323

26,761

74,562

-

2,447,246

370,643

349,012

119,513

229,499

6,079

6,079

15,552

15,552

2,069,654

299

299

2,069,355

2,069,355

6,949

6,949

6,949

3,468

3,481

190,973

26,425

13,762

11,275

1,388

164,548

27,368

17,120

120,060

-

2,242,905

134,438

134,438

2,295

132,143

2,096,774

230

230

2,096,544

2,096,544

11,693

11,693

5,745

5,745

5,948

5,948

59,084

26,791

3,275

23,455

61

32.293

757

17,120

14,416

-

233,208

221,692

210,491

125,873

84,618

11,201

11,201

11,516

11,516

5,655

5,655

5,861

5,861

88,711

2,398

943

1,455

86,313

31,570

54,743

-

2,476,113

356,130

344,929

128,168

216,761

11,201

11,201

2,096,774

230

230

2,096,544

2,096,544

23,209

23,209

11,400

5,655

5,745

11,809

5,861

5,948

147,795

29,189

4,218

23,455

1,516

118,606

32,327

17,120

69,159

-

2,282,732

355,487

2,638,219

2,301,989

321,919

2,623,908

ĠliĢikteki notlar bu finansal tabloların tamamlayıcı parçalarıdır.

6

TP

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠNDE SONA EREN DOKUZ AYLIK ARA HESAP DÖNEMĠNE AĠT

KONSOLĠDE OLMAYAN GELĠR TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

Dipnot

FAĠZ GELĠRLERĠ

Kredilerden Alınan Faizler

Zorunlu KarĢılıklardan Alınan Faizler

Bankalardan Alınan Faizler

Para Piyasası ĠĢlemlerinden Alınan Faizler

Menkul Değerlerden Alınan Faizler

Alım Satım Amaçlı Finansal Varlıklardan

Gerçeğe Uygun Değer Farkı Kâr veya Zarara Yansıtılan FV

Satılmaya Hazır Menkul Değerlerden Alınan Faizler

Vadeye Kadar Elde Tutulacak Menkul Değerlerden

Finansal Kiralama Gelirleri

Diğer Faiz Gelirleri

FAĠZ GĠDERLERĠ

Mevduata Verilen Faizler

Kullanılan Kredilere Verilen Faizler

Para Piyasası ĠĢlemlerine Verilen Faizler

Ġhraç Edilen Menkul Kıymetlere Verilen Faizler

Diğer Faiz Giderleri

NET FAĠZ GELĠRĠ [ I - II ]

NET ÜCRET VE KOMĠSYON GELĠRLERĠ

Alınan Ücret ve Komisyonlar

Gayri Nakdi Kredilerden

Diğer

Verilen Ücret ve Komisyonlar

Gayri Nakdi Kredilere Verilen

Diğer

TEMETTÜ GELĠRLERĠ

NET TĠCARĠ KAR/ZARAR

Sermaye Piyasası ĠĢlemleri Kârı/Zararı

Türev Finansal ĠĢlemlerden Kâr/Zarar

Kambiyo ĠĢlemleri Kârı/Zararı

DĠĞER FAALĠYET GELĠRLERĠ

FAALĠYET GELĠRLERĠ TOPLAMI(III+IV+V+VI+VII)

KREDĠ VE DĠĞER ALACAKLAR DEĞER DÜġÜġ

KARġILIĞI (-)

X.

DĠĞER FAALĠYET GĠDERLERĠ (-)

XI.

NET FAALĠYET KÂRI/ZARARI (VIII-IX-X)

XII.

BĠRLEġME ĠġLEMĠ SONRASINDA GELĠR OLARAK

KAYDEDĠLEN FAZLALIK TUTARI

XIII.

ÖZKAYNAK YÖNTEMĠ UYGULANAN

ORTAKLIKLARDAN KÂR/ZARAR

XIV.

NET PARASAL POZĠSYON KÂRI/ZARARI

XV.

SÜRDÜRÜLEN FAALĠYETLER VERGĠ ÖNCESĠ K/Z

(XI+…+XIV)

XVI.

SÜRDÜRÜLEN FAALĠYETLER VERGĠ KARġILIĞI (±)

16.1

Cari Vergi KarĢılığı

16.2

ErtelenmiĢ Vergi KarĢılığı

XVII. SÜRDÜRÜLEN FAALĠYETLER DÖNEM NET K/Z (XV±

XVI)

XVIII. DURDURULAN FAALĠYETLERDEN GELĠRLER

18.1

SatıĢ Amaçlı Elde Tutulan Duran Varlık Gelirleri

18.2

ĠĢtirak, Bağlı Ortaklık ve Birlikte Kontrol Edilen Ortaklıklar (ĠĢ

Ort.) SatıĢ Karları

18.3

Diğer Durdurulan Faaliyet Gelirleri

XIX.

DURDURULAN FAALĠYETLERDEN GĠDERLER (-)

19.1

SatıĢ Amaçlı Elde Tutulan Duran Varlık Giderleri

19.2

ĠĢtirak, Bağlı Ortaklık ve Birlikte Kontrol Edilen Ortaklıklar (ĠĢ

Ort.) SatıĢ Zararları

19.3

Diğer Durdurulan Faaliyet Giderleri

XX.

DURDURULAN FAALĠYETLER VERGĠ ÖNCESĠ K/Z

(XVIII-XIX)

XXI.

DURDURULAN FAALĠYETLER VERGĠ KARġILIĞI (±)

21.1

Cari Vergi KarĢılığı

21.2

ErtelenmiĢ Vergi KarĢılığı

XXII. DURDURULAN FAALĠYETLER DÖNEM NET K/Z

(XX±XXI)

XXIII. NET DÖNEM KÂRI/ZARARI (XVII+XXII)

Hisse BaĢına Kâr / Zarar

I.

1.1

1.2

1.3

1.4

1.5

1.5.1

1.5.2

1.5.3

1.5.4

1.6

1.7

II.

2.1

2.2

2.3

2.4

2.5

III.

IV.

4.1

4.1.1

4.1.2

4.2

4.2.1

4.2.2

V.

VI.

6.1

6.2

6.3

VII.

VIII.

IX.

IV-1

IV-2

IV-3

IV-4

IV-5

IV-6

IV-7

IV-8

IV-9

IV-10

Bağımsız

Sınırlı

Denetimden

GeçmiĢ

Cari Dönem

(01.01.2012

30.09.2012)

Toplam

Bağımsız

Sınırlı

Denetimden

GeçmiĢ

Önceki Dönem

(01.01.2011

30.09.2011)

Toplam

Bağımsız

Sınırlı

Denetimden

GeçmiĢ

Önceki Dönem

(01.07.2011

30.09.2011)

Toplam

14,420

12,327

303

1,782

837

945

3

5

6,111

5,367

744

8,309

1,895

2,514

1,911

603

(619)

(408)

(211)

1,291

1,287

(600)

604

1,648

13,143

8,489

7,060

309

1,092

49

1,002

41

18

10

4,347

3,830

517

4,142

1,710

2,271

1,647

624

(561)

(369)

(192)

1,601

1,988

(734)

347

9,243

16,696

4,787

4,143

17

625

461

164

1

1

1,741

1,523

218

3,046

808

1,041

785

256

(233)

(157)

(76)

155

(3)

286

(128)

345

4,354

3,363

2,831

36

488

(33)

521

5

3

1,171

1,022

149

2,188

592

804

534

270

(212)

(297)

85

1,220

803

(362)

779

1,400

5,400

(513)

(8,311)

4,319

(1,953)

(7,249)

7,494

(221)

(3,028)

1,105

1,568

(2,600)

4,368

-

-

-

-

-

-

-

-

4,319

(898)

(224)

(674)

7,494

(368)

(368)

1,105

(304)

(222)

(82)

4,368

15

15

3,421

-

7,126

-

801

-

4,383

-

-

-

-

-

-

-

-

-

-

-

-

-

3,421

7,126

801

4,383

ĠliĢikteki notlar bu finansal tabloların tamamlayıcı parçalarıdır.

7

Bağımsız

Sınırlı

Denetimden

GeçmiĢ

Cari Dönem

(01.07.2012

30.09.2012)

Toplam

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠNDE SONA EREN DOKUZ AYLIK ARA HESAP DÖNEMĠNE AĠT

ÖZKAYNAKLARDA MUHASEBELEġTĠRĠLEN GELĠR GĠDER KALEMLERĠNE ĠLĠġKĠN TABLO

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

Bağımsız Sınırlı

Denetimden GeçmiĢ

Cari dönem

(01.01.2012

30.09.2012)

ÖZKAYNAKLARDA MUHASEBELEġTĠRĠLEN GELĠR GĠDER KALEMLERĠ

VII.

VIII.

IX.

X.

XI.

11.1

11.2

11.3

11.4

MENKUL DEĞERLER DEĞERLEME FARKLARINA SATILMAYA HAZIR FĠNANSAL VARLIKLARDAN EKLENEN

MADDĠ DURAN VARLIKLAR YENĠDEN DEĞERLEME FARKLARI

MADDĠ OLMAYAN DURAN VARLIKLAR YENĠDEN DEĞERLEME FARKLARI

YABANCI PARA ĠġLEMLER ĠÇĠN KUR ÇEVRĠM FARKLARI

NAKĠT AKIġ RĠSKĠNDEN KORUNMA AMAÇLI TÜREV FĠNANSAL VARLIKLARA ĠLĠġKĠN KÂR/ZARAR

(Gerçeğe Uygun Değer DeğiĢikliklerinin Etkin Kısmı)

YURTDIġINDAKĠ NET YATIRIM RĠSKĠNDEN KORUNMA AMAÇLI TÜREV FĠNANSAL VARLIKLARA ĠLĠġKĠN KÂR/ZARAR

(Gerçeğe Uygun Değer DeğiĢikliklerinin Etkin Kısmı)

MUHASEBE POLĠTĠKASINDA YAPILAN DEĞĠġĠKLĠKLER ĠLE HATALARIN DÜZELTĠLMESĠNĠN ETKĠSĠ

TMS UYARINCA ÖZKAYNAKLARDA MUHASEBELEġTĠRĠLEN DĠĞER GELĠR GĠDER UNSURLARI

DEĞERLEME FARKLARINA AĠT ERTELENMĠġ VERGĠ

DOĞRUDAN ÖZKAYNAK ALTINDA MUHASEBELEġTĠRĠLEN NET GELĠR/GĠDER (I+II+…+IX)

DÖNEM KÂRI/ZARARI

Menkul Değerlerin Gerçeğe Uygun Değerindeki Net DeğiĢme (Kar-Zarara Transfer)

Nakit AkıĢ Riskinden Korunma Amaçlı Türev Finansal Varlıklardan Yeniden Sınıflandırılan ve Gelir Tablosunda Gösterilen Kısım

YurtdıĢındaki Net Yatırım Riskinden Korunma Amaçlı Yeniden Sınıflandırılan ve Gelir Tablosunda Gösterilen Kısım

Diğer

XII.

DÖNEME ĠLĠġKĠN MUHASEBELEġTĠRĠLEN TOPLAM KÂR/ZARAR (X±XI)

I.

II.

III.

IV.

V.

VI.

ĠliĢikteki notlar bu finansal tabloların tamamlayıcı parçalarıdır.

8

Bağımsız Sınırlı

Denetimden GeçmiĢ

Önceki dönem

(01.01.2011

30.09.2011)

46,730

-

3,877

-

-

-

(2,324)

44,406

(1,224)

(1,224)

-

(224)

3,653

53

53

-

43,182

3,706

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠNDE SONA EREN DOKUZ AYLIK ARA HESAP DÖNEMĠNE AĠT

KONSOLĠDE OLMAYAN ÖZKAYNAK DEĞĠġĠM TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

ÖdenmiĢ

Sermaye

I

II.

III.

IV.

4.1

4.2

V.

VI.

VII.

VIII.

IX.

X.

XI.

XII.

12.1

12.2

XIII.

XIV.

XV.

XVI.

XVII.

XVIII.

18.1

18.2

18.3

I

II.

III.

IV.

4.1

4.2

V.

VI.

VII.

VIII.

IX.

X.

XI.

XII.

12.1

12.2

XIII.

XIV.

XV.

XVI.

XVII.

XVIII.

18.1

18.2

18.3

ÖdenmiĢ

Sermaye Enf.

Düzeltme

Farkı

Hisse

Senedi

Ġhraç

Primleri

Hisse

Senedi

Ġptal

Karları

Yasal

Yedek

Akçeler

Olağanüstü

Yedek

Akçe

Statü

Yedekleri

Dönem

Net

Karı/

(Zararı)

Diğer

Yedekler

GeçmiĢ

Dönem

Karı /

(Zararı)

Menkul

Değer

Değerleme

Farkı

Ortaklık.

Bedelsiz

Hisse

Senetleri

Maddi ve Maddi

Olmayan Duran

Varlık YDF

SatıĢ A. /

Durdurulan F.

ĠliĢkin Dur. V.

Bir. Değ. F.

Riskten

Korunma

Fonları

Toplam

Özkaynak

01.01.2011 – 30.09.2011

Dönem baĢı bakiyesi

Dönem içindeki değiĢimler

BirleĢmeden kaynaklanan artıĢ / azalıĢ

Menkul değerler değerleme farkları

Riskten korunma fonları (etkin kısım)

Nakit akıĢ riskinden korunma amaçlı

YurtdıĢındaki net yatırım riskinden korunma amaçlı

Maddi duran varlıklar yeniden değerleme farkları

Maddi olmayan duran varlıklar yeniden değerleme farkları

ĠĢtirakler, bağlı ort. Ve birlikte kontrol edilen ort. (ĠĢ ort.) bedelsiz h.s

Kur farkları

Varlıkların elden çıkarılmasından kaynaklanan değiĢiklik

Varlıkların yeniden sınıflandırılmasından kaynaklanan değiĢiklik

ĠĢtirak özkaynağındaki değiĢikliklerin banka özkaynağına etkisi

Sermaye artırımı

Nakden

Ġç kaynaklardan

Hisse senedi ihraç primi

Hisse senedi iptal karları

ÖdenmiĢ sermaye enflasyon düzeltme farkı

Diğer

Dönem net kârı ve zararı

Kâr dağıtımı

Dağıtılan temettü

Yedeklere aktarılan tutarlar

Diğer

45,000

-

-

-

-

664

-

-

-

-

333

7,126

(333)

(333)

4,026

333

333

5,527

3,706

-

-

-

-

-

55,550

3,706

7,126

-

Dönem sonu bakiyesi

45,000

-

-

-

664

-

-

-

7,126

4,359

9,233

-

-

-

-

66,382

01.01.2012 – 30.09.2012

Dönem baĢı bakiyesi

Dönem içindeki değiĢimler

BirleĢmeden kaynaklanan artıĢ / azalıĢ

Menkul değerler değerleme farkları

Riskten korunma fonları (etkin kısım)

Nakit akıĢ riskinden korunma amaçlı

YurtdıĢındaki net yatırım riskinden korunma amaçlı

Maddi duran varlıklar yeniden değerleme farkları

Maddi olmayan duran varlıklar yeniden değerleme farkları

ĠĢtirakler, bağlı ort. Ve birlikte kontrol edilen ort. (ĠĢ ort.) bedelsiz h.s

Kur farkları

Varlıkların elden çıkarılmasından kaynaklanan değiĢiklik

Varlıkların yeniden sınıflandırılmasından kaynaklanan değiĢiklik

ĠĢtirak özkaynağındaki değiĢikliklerin banka özkaynağına etkisi

Sermaye artırımı

Nakden

Ġç kaynaklardan

Hisse senedi ihraç primi

Hisse senedi iptal karları

ÖdenmiĢ sermaye enflasyon düzeltme farkı

Diğer

Dönem net kârı ve zararı

Kâr dağıtımı

Dağıtılan temettü

Yedeklere aktarılan tutarlar

Diğer

45,000

-

-

-

-

664

324

324

-

-

-

6,484

6,484

-

6,481

3,421

(6,481)

(6,481)

4,359

(327)

(6,808)

6,481

7,461

43,182

-

-

-

-

-

63,965

43,182

3,421

-

Dönem sonu bakiyesi

45,000

-

-

-

988

-

-

6,484

3,421

4,032

50,643

-

-

-

-

110,568

ĠliĢikteki notlar bu finansal tabloların tamamlayıcı parçalarıdır.

9

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠNDE SONA EREN DOKUZ AYLIK ARA HESAP DÖNEMĠNE AĠT

KONSOLĠDE OLMAYAN NAKĠT AKIġ TABLOSU

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

Dipnot

A.

1.1

1.1.1

1.1.2

1.1.3

1.1.4

1.1.5

1.1.6

1.1.7

1.1.8

1.1.9

BANKACILIK FAALĠYETLERĠNE ĠLĠġKĠN NAKĠT AKIMLARI

Bankacılık Faaliyet Konusu Aktif ve Pasiflerdeki DeğiĢim Öncesi Faaliyet Kârı

Alınan Faizler

Ödenen Faizler

Alınan Temettüler

Alınan Ücret ve Komisyonlar

Elde Edilen Diğer Kazançlar

Zarar Olarak MuhasebeleĢtirilen Donuk Alacaklardan Tahsilatlar

Personele ve Hizmet Tedarik Edenlere Yapılan Nakit Ödemeler

Ödenen Vergiler

Diğer

1.2

1.2.1

1.2.2

1.2.3

1.2.4

1.2.5

1.2.6

1.2.7

1.2.8

1.2.9

1.2.10

Bankacılık Faaliyetleri Konusu Aktif ve Pasiflerdeki DeğiĢim

Alım Satım Amaçlı Menkul Değerlerde Net (ArtıĢ) AzalıĢ

Gerçeğe Uygun Değer Farkı Kâr veya Zarara Yansıtılan FV Net (ArtıĢ) AzalıĢ

Bankalar Hesabındaki Net (ArtıĢ) AzalıĢ

Kredilerdeki Net (ArtıĢ) AzalıĢ

Diğer Aktiflerde Net (ArtıĢ) AzalıĢ

Bankaların Mevduatlarında Net ArtıĢ (AzalıĢ)

Diğer Mevduatlarda Net ArtıĢ (AzalıĢ)

Alınan Kredilerdeki Net ArtıĢ (AzalıĢ)

Vadesi GelmiĢ Borçlarda Net ArtıĢ (AzalıĢ)

Diğer Borçlarda Net ArtıĢ (AzalıĢ)

I.

Bankacılık Faaliyetlerinden Kaynaklanan Net Nakit Akımı

B.

YATIRIM FAALĠYETLERĠNE ĠLĠġKĠN NAKĠT AKIMLARI

II.

Yatırım Faaliyetlerinden Kaynaklanan Net Nakit Akımı

2.1

2.2

2.3

2.4

2.5

2.6

2.7

2.8

2.9

Ġktisap Edilen Bağlı Ortaklık ve ĠĢtirakler ve Birlikte Kontrol Edilen Ortaklıklar

Elden Çıkarılan Bağlı Ortaklık ve ĠĢtirakler ve Birlikte Kontrol Edilen Ortaklıklar

Satın Alınan Menkuller ve Gayrimenkuller

Elden Çıkarılan Menkul ve Gayrimenkuller

Elde Edilen Satılmaya Hazır Finansal Varlıklar

Elden Çıkarılan Satılmaya Hazır Finansal Varlıklar

Satın Alınan Yatırım Amaçlı Menkul Değerler

Satılan Yatırım Amaçlı Menkul Değerler

Diğer

C.

FĠNANSMAN FAALĠYETLERĠNE ĠLĠġKĠN NAKĠT AKIMLARI

III.

Bağımsız Sınırlı

Denetimden

GeçmiĢ

Cari Dönem

(01.01.2012

30.09.2012)

Bağımsız Sınırlı

Denetimden

GeçmiĢ

Önceki Dönem

(01.01.2011

30.09.2011)

5,845

14,574

(5,360)

2,514

3,913

(6,909)

(19)

(2,868)

(2,996)

6,442

(4,420)

2,275

6,368

2,780

(2,815)

(1)

(13,625)

(12,874)

(2,053)

(5,848)

777

(7,595)

1,845

(30,747)

(2,163)

47,202

7,488

(83,192)

(82)

(7,029)

(33,743)

4,870

(7,448)

(425)

(35,972)

41,308

(41)

(492)

112

(81,184)

74,198

(82)

Finansman Faaliyetlerinden Sağlanan Net Nakit Akımı

-

-

3.1

3.2

3.3

3.4

3.5

3.6

Krediler ve Ġhraç Edilen Menkul Değerlerden Sağlanan Nakit

Krediler ve Ġhraç Edilen Menkul Değerlerden Kaynaklanan Nakit ÇıkıĢı

Ġhraç Edilen Sermaye Araçları

Temettü Ödemeleri

Finansal Kiralamaya ĠliĢkin Ödemeler

Diğer

-

-

IV.

Döviz Kurundaki DeğiĢimin Nakit ve Nakde EĢdeğer Varlıklar Üzerindeki Etkisi

V.

(295)

4,715

Nakit ve Nakde EĢdeğer Varlıklardaki Net ArtıĢ/(AzalıĢ)

(2,454)

(36,476)

VI.

Dönem BaĢındaki Nakit ve Nakde EĢdeğer Varlıklar

13,596

51,312

VII.

Dönem Sonundaki Nakit ve Nakde EĢdeğer Varlıklar

11,142

14,836

ĠliĢikteki notlar bu finansal tabloların tamamlayıcı parçalarıdır.

10

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE

DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

ÜÇÜNCÜ BÖLÜM

MUHASEBE POLĠTĠKALARI

I.

Sunum esaslarına iliĢkin açıklamalar

Finansal tablolar ile bunlara iliĢkin açıklama ve dipnotların Türkiye Muhasebe Standartları ve Bankaların

Muhasebe Uygulamalarına ve Belgelerin Saklanmasına ĠliĢkin Usul ve Esaslar Hakkında Yönetmeliğe

uygun olarak hazırlanması

Konsolide olmayan finansal tablolar, 5411 Sayılı Bankacılık Kanununa ĠliĢkin olarak 1 Kasım 2006 tarih ve

26333 sayılı Resmi Gazete‟de yayımlanan Yönetmelikler‟den Bankaların Muhasebe Uygulamalarına ve

Belgelerin Saklanmasına ĠliĢkin Usul ve Esaslar Hakkında Yönetmelik (“Yönetmelik”) hükümleri çerçevesinde,

Bankacılık Düzenleme ve Denetleme Kurulu (“BDDK”) tarafından muhasebe ve finansal raporlama esaslarına

iliĢkin yayımlanan tebliğ, yönetmelik ve diğer açıklamalar ile Türkiye Muhasebe Standartları Kurulu (“TMSK”)

tarafından yürürlüğe konulan Türkiye Muhasebe Standartları (“TMS”) ve Türkiye Finansal Raporlama

Standartları (“TFRS”) ile bunlara iliĢkin ek ve yorumlara (tümü “Raporlama Standartları”) uygun olarak

hazırlanmıĢtır. Banka, muhasebe kayıtlarını Türk Lirası olarak tutmaktadır.

Finansal tablolar, gerçeğe uygun değerleri ile gösterilen finansal varlık ve yükümlüklülerin dıĢında, tarihi maliyet

esası baz alınarak Bin Türk Lirası olarak hazırlanmıĢtır.

II.

Finansal araçların kullanım stratejisi ve yabancı para cinsinden iĢlemlere iliĢkin açıklamalar

Finansal araçların kullanım stratejisi

Banka, faaliyetlerini kurumsal bankacılık ve yatırım bankacılığı alanında yoğunlaĢtırmaktadır.

Banka‟nın, finansal piyasalarda alabileceği riskler Yönetim Kurulu ve Aktif Pasif Komitesi (“APKO”) kararları

ile belirlenmektedir. Yönetim Kurulu kararı ile Hazine ve Finansal KuruluĢlar Bölüm BaĢkanlığı‟nın

taĢıyabileceği pozisyon limitleri sınırlandırılmıĢtır. Gün içi limit, gecelik taĢıma limiti ve zarar durdurma limitleri

yetki bazında belirlenmiĢ olup, bunların kontrolleri Ġç Kontrol Bölümü tarafından yapılmaktadır.

Aylık olarak yapılan APKO toplantılarında piyasalar, bankanın aktif pasif yapısı ve taĢınmakta olan riskler detaylı

olarak tartıĢılarak strateji belirlenmektedir.

Standart metoda göre haftalık bazda kur riski hesaplanmakta olup, uzun ve kısa pozisyonun dengeli olmasına

dikkat edilmektedir. Kur riskinden korunmak amacıyla ağırlıklı olarak ABD Doları ve Avro pozisyonu, değiĢen

piyasa koĢulları takip edilerek dengede tutulmaktadır.

Banka, kur riskine karĢı geçmiĢ yıllarda yaĢanan ekonomik olumsuzlukları da dikkate alarak genelde döviz

pozisyonunu dengede tutmaya ve çapraz kur riski almamaya çalıĢmaktadır.

Yabancı para cinsinden iĢlemlere iliĢkin açıklamalar

Yabancı para iĢlemlerden doğan kur farkı gelirleri ve giderleri iĢlemin yapıldığı dönemde kayıtlara intikal

ettirilmiĢtir. Dönem sonlarında, yabancı para aktif ve pasif hesapların bakiyeleri, dönem sonu Banka giĢe döviz

alıĢ kurlarından evalüasyona tabi tutularak TL‟ye çevrilmiĢ ve satılmaya hazır menkul değerler portföyünde yer

alan sermayede payı temsil eden menkul değerlerden kaynaklanan kur farkları haricinde diğer oluĢan kur farkları,

kambiyo karı veya zararı olarak kayıtlara yansıtılmıĢtır.

11

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE

DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

III.

Vadeli iĢlem ve opsiyon sözleĢmeleri ile türev ürünlere iliĢkin açıklamalar

“Finansal Araçlar: Muhasebe ve Ölçmeye ĠliĢkin Türkiye Muhasebe Standardı” – (“TMS 39”) hükümleri uyarınca

vadeli döviz alım-satım sözleĢmeleri, swap ve opsiyon iĢlemleri “Alım satım amaçlı” iĢlemler olarak

sınıflandırılmaktadır. Türev iĢlemlerden doğan yükümlülük ve alacaklar sözleĢme tutarları üzerinden nazım

hesaplara kaydedilmektedir. Türev iĢlemler rayiç değer ile değerlenmekte ve rayiç değerin pozitif veya negatif

olmasına göre Alım Satım Amaçlı Türev Finansal Varlıklar veya Türev Finansal Borçlar hesaplarında bilanço

içerisinde gösterilmektedir. Yapılan değerleme sonucu rayiç değerde meydana gelen farklar gelir tablosuna

yansıtılmaktadır.

IV.

Faiz gelir ve giderine iliĢkin açıklamalar

Faiz, TMS 39‟da belirlenen etkin faiz yöntemine göre muhasebeleĢtirilir.

Faiz içeren bir menkul kıymetin ediniminden önce ödenmemiĢ faizin tahakkuku durumunda; sonradan tahsil

edilen faiz, edinim öncesi ve edinim sonrası dönemlere ayrılır ve yalnızca edinim sonrasına ait kısım faiz geliri

olarak gelir tablosuna yansıtılır.

Ġlgili mevzuat gereğince, donuk alacak haline gelmiĢ kredilerin ve alacakların faiz tahakkuk ve reeskontları iptal

edilmekte, tahsil edildikleri zaman faiz geliri olarak kaydedilmektedir.

V.

Ücret ve komisyon gelir ve giderlerine iliĢkin açıklamalar

Esas olarak ücret ve komisyon gelirleri ve giderleri tahakkuk esasına göre muhasebeleĢtirilmektedir. Diğer

finansal kurum ve kuruluĢlara sağlanan fonlarla ilgili olarak ödenen kredi ücret ve komisyon giderleri iĢlem

maliyeti olarak dikkate alınmakta ve “Etkin faiz oranı yöntemi”ne göre muhasebeleĢtirilmektedir. Gerek belirli bir

süre için sunulan hizmetler için olmayan gerekse de etkin faiz oranı yönteminin bir parçası olmayan; sözleĢmeler

yoluyla sağlanan hizmetler ya da üçüncü Ģahıslar için fon sağlama gibi varlık alım satımına aracı olunması

durumunda alınan ücret ve komisyonlar tahsil edildikleri tarihlerde gelir olarak kaydedilmektedir.

VI.

Finansal varlıklara iliĢkin açıklamalar

Finansal varlıklar; nakit mevcudunu, sözleĢmeden doğan ve karĢı taraftan nakit veya baĢka bir finansal varlık

edinme veya karĢılıklı olarak finansal araçları değiĢtirme hakkını ya da karĢı tarafın sermaye aracı iĢlemlerini

ifade eder. Finansal varlıklar, gerçeğe uygun değer farkı kar veya zarara yansıtılan finansal varlıklar, vadeye kadar

elde tutulacak yatırımlar, satılmaya hazır finansal varlıklar ve krediler ve alacaklar olarak dört grupta

sınıflandırılabilir.

Finansal varlıklar, ilk kayda alınmalarında iĢlem maliyetlerini de içeren elde etme maliyeti ile

muhasebeleĢtirilmektedir.

Gerçeğe uygun değer farkı kar veya zarara yansıtılan finansal varlıklara iliĢkin açıklamalar

Gerçeğe uygun değer farkı kar veya zarara yansıtılan finansal varlıklar, rayiç değer esasına göre değerlemeye tabi

tutulmakta ve değerleme sonucunda oluĢan kazanç ya da kayıplar kar/zarar hesaplarına yansıtılmaktadır. Alım

satım amaçlı menkul değerlerin elde tutulması süresince kazanılan faiz gelirleri ile elde etme maliyeti ile rayiç

değerlerine göre değerlenmiĢ değerleri arasındaki fark, gelir tablosunda faiz gelirleri içinde gösterilmekte olup,

söz konusu finansal varlıkların vadesinden önce elden çıkarılması sonucunda oluĢan kar veya zarar sermaye

piyasası iĢlemleri karı / zararı içinde değerlendirilmektedir.

12

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE

DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

VI.

Finansal varlıklara iliĢkin açıklamalar (devamı)

Vadeye kadar elde tutulacak yatırımlar, satılmaya hazır finansal varlıklar ve krediler ve alacaklara iliĢkin

açıklamalar

Vadeye kadar elde tutulacak yatırımlar, vade sonuna kadar elde tutulma niyetiyle edinilen, fonlama kabiliyeti

dahil olmak üzere vade sonuna kadar elde tutulabilmesi için gerekli koĢulların sağlanmıĢ olduğu, sabit veya

belirlenebilir ödemeleri ile sabit vadesi bulunan ve krediler ve alacaklar dıĢında kalan finansal varlıklardan

oluĢmaktadır.

Önceden vadeye kadar elde tutulan yatırımlar arasında sınıflandırılan ancak, sınıflandırma esaslarına

uyulmadığından iki yıl boyunca bu sınıflandırmaya tabi tutulmayacak finansal varlıklar bulunmamaktadır.

Vadeye kadar elde tutulacak yatırımlar ve krediler ve alacaklar ilk kayda alımdan sonra, var ise değer azalıĢı için

ayrılan karĢılık düĢülerek, etkin faiz yöntemiyle hesaplanan iskonto edilmiĢ maliyeti ile muhasebeleĢtirilmektedir.

Satılmaya hazır finansal varlıklar, krediler ve alacaklar, vadeye kadar elde tutulacak yatırımlar ve alım satım

amaçlılar dıĢında kalan finansal varlıklardan oluĢmaktadır.

Satılmaya hazır finansal varlıkların ilk kayda alınmalarını müteakip eden dönemlerde değerlemesi rayiç değeri

üzerinden yapılmaktadır. Aktif bir piyasada iĢlem görmeyen yatırımlar için gerçek değer değerleme yöntemleri

kullanılarak hesaplanmakta; faiz, vade ve benzeri diğer koĢullar bakımından aynı nitelikli piyasalarda iĢlem gören

benzer menkul değerlerin piyasa fiyatları baz alınarak veya indirgenmiĢ nakit akımı ve diğer değerleme

yöntemleri ile rayiç değer tespiti yapılmaktadır. Satılmaya hazır finansal varlıkların rayiç değerlerindeki

değiĢikliklerden kaynaklanan ve menkullerin, etkin faiz yöntemiyle hesaplanan iskonto edilmiĢ maliyeti ile rayiç

değeri arasındaki farkı ifade eden gerçekleĢmemiĢ kâr veya zararlar özkaynak kalemleri içerisinde “Menkul

Değerler Değerleme Farkları” hesabı altında gösterilmektedir. Satılmaya hazır finansal varlıklar elden çıkarılması

durumunda rayiç değer uygulaması sonucunda özkaynak hesaplarında oluĢan değer, gelir tablosuna

yansıtılmaktadır. TeĢkilatlanmıĢ piyasalarda iĢlem görmeyen ve gerçeğe uygun değeri güvenilir bir Ģekilde

belirlenemeyen satılmaya hazır finansal varlıkların maliyet bedellerinden varsa değer kaybı ile ilgili karĢılık

düĢüldükten sonra, maliyet bedelleri ile finansal tablolara yansıtılmıĢtır.

Menkul değerlerin alım ve satım iĢlemleri, teslim tarihinde muhasebeleĢtirilmektedir. Alım-satım amaçlı finansal

varlık ve yükümlülükler ile satılmaya hazır finansal varlıların iĢlem tarihi ile teslim tarihi arasında oluĢan değer

farkları finansal tablolara yansıtılmaktadır.

Banka kaynaklı krediler elde etme maliyeti ile muhasebeleĢtirilmekte, iskonto edilen değerleri üzerinden

değerlenmektedir. Bunların teminatı olarak alınan varlıklarla ilgili olarak ödenen harç, iĢlem gideri ve bunun gibi

diğer masraflar iĢlem maliyetinin bir bölümü olarak kabul edilmektedir.

Nakdi krediler içerisinde izlenen bireysel ve kurumsal krediler içeriklerine göre, Tek Düzen Hesap Planı (THP) ve

Ġzahnamesinde belirtilen hesaplarda orijinal bakiyelerine göre muhasebeleĢtirilmektedir.

Sorunlu hale gelmiĢ olarak kabul edilen krediler, 1 Kasım 2006 tarih 26333 sayılı Resmi Gazete‟de yayımlanarak

yayımı tarihinde yürürlüğe giren “Bankalarca Kredilerin ve Diğer Alacakların Niteliklerinin belirlenmesi ve

Bunlar için Ayrılacak KarĢılıklara ĠliĢkin Usul ve Esaslar Hakkında Yönetmelik‟‟te yer alan esaslar çerçevesinde

sınıflandırılmakta ve buna göre özel karĢılıklar ayrılmaktadır. Özel karĢılıklar 820- Provizyonlar / 820 00 Tasfiye

Olunacak Alacaklar (Tahsili ġüpheli Alacaklar dahil) ile Zarar Niteliğindeki Krediler ve Diğer Alacaklar

Provizyonu – Türk Parası Hesabı‟na aktarılmaktadır.

Finansal kiralama faaliyetleri, minimum kira ödemelerinin toplamı faiz ve anapara tutarlarını kapsayan bir Ģekilde

brüt olarak “finansal kiralama alacakları” hesabında yer almaktadır. Kira ödemelerinin toplamı ile söz konusu

sabit kıymetlerin maliyeti arasındaki fark olan faiz ise “kazanılmamıĢ gelirler” hesabına yansıtılmaktadır. Kira

ödemeleri gerçekleĢtikçe, kira tutarı “finansal kiralama alacakları” hesabından düĢülmekte; içindeki faiz bileĢeni

ise gelir tablosuna faiz geliri olarak yansıtılmaktadır.

Diğer varlıklar, ilk defa kayıtlara alındıktan sonra, kısa vadeli olmalarından dolayı maliyet değerleri üzerinden

değerlenir.

13

NUROL YATIRIM BANKASI ANONĠM ġĠRKETĠ

30 EYLÜL 2012 TARĠHĠ ĠTĠBARIYLA FĠNANSAL TABLOLARA ĠLĠġKĠN AÇIKLAMA VE

DĠPNOTLAR

(Tutarlar aksi belirtilmedikçe Bin Türk Lirası (Bin TL) olarak ifade edilmiĢtir.)

VII.

Finansal varlıklarda değer düĢüklüğüne iliĢkin açıklamalar

Banka, her bilanço döneminde, bir finansal varlık veya finansal varlık grubunun değer düĢüklüğüne uğradığına

iliĢkin ortada tarafsız göstergelerin bulunup bulunmadığı hususunu değerlendirir. Anılan türden bir göstergenin

mevcut olması durumunda, Banka ilgili değer düĢüklüğü tutarını tespit eder.

Bir finansal varlık veya finansal varlık grubunun güvenilir bir biçimde tahmin edilebilen gelecekteki tahmini nakit

akıĢlarının bugünkü değerinin kayıtlı değerinin altında kalması halinde ilgili finansal varlıkta bir zafiyet oluĢtuğu

kabul edilir ve bununla ilgili değer düĢüklüğü kayıtlara yansıtılır.

Kullandırılan kredilerin tahsil edilemeyeceğine iliĢkin bulguların varlığı halinde ilgili krediler; 1 Kasım 2006 tarih

2633 sayılı Resmi Gazete‟de yayımlanan “Bankalarca Kredilerin ve Diğer Alacakların Niteliklerinin Belirlenmesi

ve Bunlar Ġçin Ayrılacak KarĢılıklara ĠliĢkin Usul ve Esaslar Hakkında Yönetmelik” çerçevesinde sınıflandırılan

krediler için ayrılması gerekli özel ve genel karĢılıklar ayrılmakta olup, ayrılan karĢılıklar ilgili dönemin kar/zarar

hesaplarına aktarılmaktadır.

VIII.

Finansal araçların netleĢtirilmesine iliĢkin açıklamalar

Finansal varlıklar ve borçlar, Banka‟nın netleĢtirmeye yönelik yasal bir hakka ve yaptırım gücüne sahip olması ve

ilgili finansal aktif ve pasifi net tutarları üzerinden tahsil etme/ödeme niyetinde olması, veya ilgili finansal varlığı

ve borcu eĢzamanlı olarak sonuçlandırma hakkına sahip olması durumlarında bilançoda net tutarları üzerinden

gösterilir.

IX.

SatıĢ ve geri alıĢ anlaĢmaları ve menkul değerlerin ödünç verilmesi iĢlemlerine iliĢkin açıklamalar

Tekrar geri alım anlaĢmaları çerçevesinde satılan menkul kıymetler (“repo”), ilgili menkul değer hesapları altında

“Repoya Konu Edilenler” olarak sınıflandırılmakta ve Banka, portföyünde tutuluĢ amaçlarına göre rayiç değerleri

veya iç verim oranına göre iskonto edilmiĢ bedelleri ile değerlenmektedir. Repo iĢlemlerinden elde edilen fonlar

ise pasif hesaplarda ayrı bir kalem olarak yansıtılmakta ve faiz gideri için reeskont kaydedilmektedir.