TÜRK YE’DE ESNEK DÖV Z KURU REJ M ALTINDA DI

AÇIKLARIN BEL RLEY C LER : SINIR TEST YAKLA IMI

Sevda Yaprakl

*

ÖZET

Çal man n amac , Türkiye’nin d ticaret aç klar n etkileyen temel faktörleri, maliye, para

ve döviz kuru politikas çerçevesinde incelemektir. Bu amaçla çal mada, esnek döviz kuru rejiminin

uyguland $ 2001:3-2007:5 dönemine ait ayl k zaman serileri kullan larak reel bütçe aç $ , reel para

arz ve reel efektif döviz kuru endeksinin reel d ticaret aç $ üzerindeki etkileri s n r testi yakla m

kullan larak ekonometrik aç dan incelenmektedir. Analiz sonuçlar na göre uzun dönemde d ticaret

aç $ ; bütçe aç $ ve para arz ndan negatif ve istatistiki olarak anlaml , reel efektif kur endeksinden

ise pozitif ve istatistiki aç dan anlams z olarak etkilenmektedir. Öte yandan k sa dönemli analiz

sonuçlar , para arz n n d

ticaret aç $ n pozitif ve istatistiki olarak anlaml etkiledi$ini

göstermektedir. Bütçe aç $ ve reel efektif kur endeksine ait k sa dönemli analiz sonuçlar ise uzun

dönemli ili ki sonuçlar yla paralellik arz etmektedir.

Anahtar Kelimeler: D Aç k, Bütçe Aç $ , Para Arz , Reel Kur, ADRL Yakla m , S n r Testi

JEL Kodu: C32, F13, F32, E52, E62

The Determinants of Foreign Trade Deficits Under Floating

Exchange Rate Regime: Bounds Test Approach

ABSTRACT

The purpose of this paper is to investigate fundamental factors affecting foreign trade

deficit of Turkey that in the content of fiscal, monetary and exchange rate policies. For this

purpose, the effects of real budget deficit, real monetary supply and real effective exchange rate

index on real foreign trade deficit are analyzed econometrically by using bounds test by using

monthly series belonging to the period of 2001:3-2007:5 that floating exchange rate regime is

implemented. According to the analysis results, foreign trade deficit is negatively and statistically

significant effected by budget deficit and monetary supply, and posivitely and not statistically

significant by real effective exchange rate index in the long run. Furthermore, analysis results in

short run show that foreign trade deficit is posivitely and statistically significant effected by

monetary supply. Analysis results in short run belonging to budget deficit and real effective

exchange rate index are demonstration parallel with the relationship results in long run.

Key Words: Foreign Trade Deficit, Budget Deficit, Monetary Supply, Real Exchange, ADRL

Approach, Bounds Test

JEL Classification: C32, F13, F32, E52, E62

* Yrd.Doç.Dr., Atatürk Üniversitesi, ?ktisadi ve ?dari Bilimler Fakültesi, ?ktisat Bölümü, sevda1@atauni.edu.tr

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

1. G R

D

ticaret dengesini etkileyen faktörler ve d

dengesizliklerin giderilmesine

yönelik politika önlemeleri uluslararas iktisat literatürünün önemli tart ma konular ndan

biridir. Toplam mal ithalat ile toplam ihracat aras ndaki fark olarak ifade edilen d

ticaret dengesinde ortaya ç kan aç k ve/veya fazla eklindeki d dengesizlikler, gerek

geli mi gerekse geli mekte olan ülkelerde farkl boyutlarda olmak üzere ekonomik ve

mali bir sorun olarak görülmektedir. Ülkeler, ödemeler dengesinin bir parças olan d

ticaret dengesizliklerinin, döviz rezervlerini tüketmesi ve d itibar dü ürmesi bak m ndan

dengede olmas na büyük önem vermektedirler.

D

dengenin sa$lanmas na yönelik ilgi, d ticaret politikas n n temel amac n

ödemeler dengesinde fazlal klar olu turmak olarak belirleyen 17. ve 18. as rdaki

Merkantilistlere kadar uzanmaktad r. Sanayi devriminden sonra Klasik Liberalizm ile

birlikte, d ticarette koruyucu politikalardan vazgeçilmi ve d ticaret serbestle meye

ba lam t r. Özellikle II. Dünya Sava ’ndan sonra ortaya ç kan dünya ticaretini

serbestle tirme çabalar günümüzde de h zl bir ekilde devam etmektedir. Ticari

serbestle menin önemli bir ko ulu, esnek döviz kuru rejimine geçilerek, sabit döviz kuru

rejiminin özelli$i olan ulusal paran n d de$erindeki a r de$erlenmelerin önlenmesidir.

1970’li y llar n ba lar ndan itibaren iktisat literatüründe esnek döviz kuru rejiminin, dünya

ekonomisi ve sonuç olarak bütün ülkeler için uygun oldu$una yönelik görü ler

yayg nla maya ba lam t r. 1980’li y lardan itibaren ise serbest ticaret ile birlikte esnek

döviz kuru rejiminin, dünya ekonomisi ve sonuç olarak bütün ülkeler için uygun oldu$una

yönelik görü ler yayg nla maya ba lam ve dünya ticaretinin art r lmas için esnek döviz

kuru rejimi uygulanmas n n gerekti$i yönünde görü birli$i olu mu tur (Srinivasan ve

Bhagwati, 1980; 345). Ticaret ve döviz kuru rejimindeki serbestle me ile birlikte d

ticarete a r ba$ ml hale gelen geli mekte olan ülkelerde d ticaret aç $ sorunlar

ba lam ve bu durum söz konusu ülkelerin d aç klar n ekonomik etkilerinden olumsuz

yönde etkilenmelerine neden olmu tur.

D

dengenin sa$lanmas ; bir ülkenin d

ekonomik ili kilerinin iyile mesi,

uluslararas alandaki mali ve ekonomik itibar n n artmas , ülkede uygulanan politikalar n

ba ar l olmas ve ekonomik geli mi li$in sa$lanmas aç s ndan önem arz etmektedir. Bu

yönüyle d

ticaret dengesini etkileyen faktörler, sadece bu konuyu inceleyen

akademisyenlerin temel ilgi alanlar ndan birini olu turmakla kalmamakta, ekonomik

politikalar olu turanlar n da ba l ca dayanaklar ndan biri olmaktad r (Seyido$lu, 1999:

15, 382, 391).

Bu kapsamda, özellikle d

ticaret aç klar n n giderilmesi ve d

dengenin

sa$lanmas na yönelik olarak literatürde Keynesyen, Parasalc ve Esneklikler yakla m

olmak üzere üç temel teorik yakla m bulundu$u görülmektedir. Keynesyen yakla ma

göre; bütçe aç klar veya fazlalar d

dengeyi belirlemektedir ve d

aç klar n

kapat lmas nda maliye politikas etkili bir politikad r. Parasalc yakla ma göre; cari aç $ n

sebebi a r para arz d r ve para politikas cari aç klar kapatmada en etkili iktisat

politikas d r. Esneklikler yakla m na göre ise; döviz kuru d dengeyi belirleyen temel

unsurdur ve d

aç klar n giderilmesinde kur ayarlamalar etkili bir politika arac d r

(Utkulu, 2001: 114).

Keynesyen Görü ’e göre, esnek döviz kuru ve sermaye hareketlili$inin geçerli

oldu$u bir ekonomide, kamu harcamalar n n artmas ulusal tasarruflar azaltacakt r. Ulusal

tasarruflar n azalmas ise faiz oranlar n yükseltecektir. Faiz oranlar n n yükselmesi, d

yat r mc lar çekerek ulusal paraya de$er kazand racakt r. Daha de$erli hale gelen ulusal para

ise ihracat aleyhine cari i lemler dengesinin bozulmas na neden olacak ve ticaret aç $

meydana gelecektir (Froyen, 1999: 396). Kamu harcamalar n n artmas na ba$l olarak

olu an bütçe aç $ n n cari i lemler dengesini olumsuz yönde etkilendi$i bu duruma "ikiz

aç k" ad verilmektedir (Parkin, 2000: 848).

2

2. Ulusal &ktisat Kongresi / 20-22 ,ubat 2008 / DEÜ &&BF &ktisat Bölümü / &zmir - Türkiye

Parasalc Yakla ma göre, esnek döviz kuru rejimi alt nda, para arz ile döviz kuru

aras nda düzenli ve s k bir ili ki mevcuttur. Para talebinde herhangi bir de$i me yokken

para arz n n artmas nominal geliri artacakt r. Artan nominal gelir tasarruf edilecek veya

tüketilecektir. Talep art n n ithal mallar üzerinde yo$unla mas beklenmektedir. Bunun

yan s ra tasarruf edilen paran n bir k sm da yurt d na yat r lacak ve sermaye ihrac

yap lacakt r. Bu durum döviz talebinin artmas na yani cari döviz kurunun yükselmesine

(ulusal paran n de$er kaybetmesine) neden olacakt r. Ulusal paran n de$er kaybetmesi

ise ihracat lehine cari i lemler dengesinin düzelmesine neden olacak ve ticaret aç $

azalacakt r (Bahmani-Oskooee, 1989: 79-81).

Esneklik yakla m na göre, cari i lemler dengesinin ba l ca alt kalemlerinden d

ticaret dengesini belirleyen en temel etmen göreli uluslararas fiyatlard r. Buna göre

ulusal paran n yabanc paralar kar s nda de$erinin dü mesi ithal mallar n n fiyat n

artt rmakta ve talep azalmas yoluyla ithalat k smaktad r. Bu s rada ihraç mallar n n fiyat

dü mekte ve yurtd

talebin de artmas yla ihracat artmaktad r. Böylece ithal giderlerinin

azal p ihraç gelirlerinin artmas ile d ticaret aç $ kapanacakt r. Bu ba$lamda ulusal

paran n de$er kaybetmesinin d

ticaret dengesini iyile tirici bir sonuç do$urmas

uluslararas iktisat literatüründeki Marshall-Lerner Ko ulu’na ba$l d r. Arz esnekliklerinin

sonsuz olmas varsay m alt nda, bu ko ul ithal mallar n n yurtiçi talep esnekli$i (em) ile

ihraç mallar d talep esnekli$i (ex) toplam n n 1’e e it veya 1’den büyük olmas eklinde

ifade edilir (Adedeji, vd., 2005: 35-40).

D dengenin ülke ekonomilerindeki öneminden hareketle yap lan bu çal man n

temel amac , esnek döviz kuru rejimi alt nda Türkiye’nin d ticaret aç klar n etkileyen

temel faktörleri, maliye, para ve döviz kuru politikas çerçevesinde zaman serileri

analizleri ile ekonometrik aç dan incelenmek ve d ticaret aç klar n gidermek için söz

konusu politikalardan hangisi(leri)nin kullan lmas n n uygun olaca$ n belirlemektir. Bu

amaç do$rultusunda, çal mada öncelikle konuyla ilgili literatürde yer alan çal malara

de$inilmekte ve daha sonra ara t rmada kullan lan veriler ve yöntem tan t lmaktad r. Son

k s mda ise uygulama sonucu ula lan bulgular verilmekte ve çal ma genel bir

de$erlendirmenin yap ld $ sonuç bölümüyle sona ermektedir.

2. L TERATÜR ÖZET

?ktisatç lar, ülke ekonomileri üzerindeki kritik öneminden dolay d

dengeyi

etkileyen faktörlere yönelik tahminlere büyük önem vermektedirler. Bu nedenle d

dengeyi etkileyen faktörleri belirlemek için yap lan uygulamal çal malarda kullan lan

yöntembilimde zaman içinde önemli geli meler sa$lanm t r. 1970’li y llar n ortalar na

kadar tahminlerde tek denklemli basit regresyon yöntemi kullan l rken, 1974 y l nda

itibaren e anl denklemler modeline a$ rl k verildi$i, 1980’li y lar n ortalar ndan itibaren

ise modern zaman serisi analizleri kullan larak tahminler yap lmaya ba land $

görülmektedir. Söz konusu çal malar n sonuçlar n n birbirleriyle tam uyumlu olmad $ n

ve bu de$i ik sonuçlar n; veri ölçümlerinden ve incelenen dönem ve örnek grubu

farkl l klar ndan kaynakland $ n söylemek mümkündür. Çal ma kapsam nda ele al nan

bütçe aç $ , para arz ve döviz kurunun d aç k üzerindeki etkilerine yönelik olarak

yap lan belli ba l çal malar sonuçlar itibariyle u ekilde özetlemek mümkündür:

Bütçe aç $ ile d aç k aras ndaki ili ki konusunda literatürde yap lm çok say da

çal ma bulundu$u görülmektedir. Konuyla ilgili olarak literatürde yer alan belli ba l

çal malar n (Khan ve Knight, 1983; Hooper ve Tyron, 1984; Karunaratne, 1988;

Howard, 1989; Enders ve Lee, 1990; Egwaikhide, 1999; Bagnai ve Manzocchi, 1999;

Chinn ve Prasad, 2000; Zanghiere, 2004; Bussiere vd., 2005; Corsetti ve Mülller,2006)

tamam na yak n nda bütçe aç $ n n d

aç $ art rmak suretiyle d

ticaret dengesini

olumsuz etkiledi$i yönünde bulgulara ula lm t r. Bununla birlikte, Anoruo ve

Ramchander (1998) ile Alkswani (2000) taraf ndan yap lan çal malarda ise bütçe aç $ n n

d denge üzerinde etkisinin olmad $ ve dolay s yla maliye politikas uygulamalar n n d

denge için kullan lmas n n uygun olmad $ yönünde bulgulara ula lm t r.

3

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

Çal mada para arz de$i keni ile temsil edilen para politikas n n d

denge

üzerindeki etkisine yönelik olarak, Sarcinelli (1982), Krugman ve Baldwin (1987),

Bahmani-Oskooee (1995), Christiona vd. (1999), Clarida vd. (2000), Gali vd. (2003),

Perotti (2004) ve Boivin ve Giannoni (2006), Prati ve Tressel (2006) taraf ndan yap lan

çal malarda para arz n n uzun dönemde d dengesizlikleri giderici yönde hareket etti$i

ve bu nedenle para politikas n n d

denge amac yla kullan labilece$i sonucuna

ula lm t r. Bununla birlikte, Kim (2000), Fraga (2000) ve Lardy (2005) taraf ndan

denge üzerinde etkili olmad $ yönünde

yap lan çal malarda para politikas n n d

sonuçlar elde edilmi tir.

Ticaret bilançosu ile döviz kuru aras ndaki ili kiyi inceleyen çal malarda, 1973

y l na kadar yo$un bir ekilde esneklik art n n ara t r ld $ , 1973 y l ndan itibaren de

özellikle Magee (1973) taraf ndan yap lan çal mayla birlikte de$i kenler aras ndaki

do$rudan ili kinin ara t r lmaya ve do$rudan ili ki olmas durumunun esneklik art n n

geçerlili$inin göstergesi olarak kabul edilmeye ba land $ görülmektedir (BahmaniOskooee, 2004: 1). Bu kapsamda, Houthakker ve Magee (1969), Warner ve Kreinin

(1983), Bahmani-Oskooee (1986), Bahmani-Oskooee ve Niroomand (1998), Onafowora

(2003) taraf ndan yap lan çal malarda genellikle geli mi ülkelerde esneklik art n n

sa$land $ ve ulusal paran n de$er kaybetmesinin d denge üzerinde pozitif etkisinin

oldu$u yönünde bulgular elde edilmi tir. Khan ve Knight (1983), Hooper ve Tyron

(1984), Howard (1989), Freund (2000), Kandil ve Greene (2002), Calderon vd. (2002),

Lane vd. (2002), Ganesh ve Srivyal (2003), Sugema (2005) taraf ndan yap lan ve

do$rudan ili kiyi inceleyen belli ba l çal malarda ise döviz kurunun d dengeyi etkiledi$i

ve bu nedenle döviz kuru politikas n n d denge amac yla kullan labilece$i yönünde

bulgular elde edilmi tir. Bununla birlikte Rose (1990), Upadhyay ve Dhakal (1997) ve

Duasa (2007) taraf ndan geli mekte olan ülkeler üzerine yap lan çal malarda ise döviz

kurunun d denge üzerinde etkisinin olmad $ sonucuna ula m t r.

Çal mada ele al nan de$i kenler kapsam nda yap lan baz

uygulamal

çal malarda, maliye ve döviz kuru politikas n n (Krugman ve Baldwin, 1987); maliye,

para ve döviz kuru politikalar n n (Darrat, 1988; Kyereme, 2002); maliye ve para

politikalar n n (Bahmani-Oskooee, 1989; Bems vd., 2006 ve Duasa, 2007) d denge

amac yla kullan labilece$i sonucuna ula lm t r.

D

aç $ n belirleyicilerine yönelik olarak Türkiye üzerine yap lan az say daki

çal may , elde edilen sonuçlar itibariyle u ekilde özetlemek mümkündür:

Bütçe aç $ ve d ticaret aç $ aras ndaki ili ki kapsam nda Kutlar ve Pim ek

(2001), Yücel ve Ata (2003), Utkulu (2003) ve Yald z (2006) taraf ndan yap lan

çal malarda bütçe aç $ n n d dengeyi olumsuz yönde etkiledi$i; Akbostanc ve Tunç

(2002) ve Erk l ç (2006) taraf ndan yap lan çal malarda ise ili kinin yönünün belirsiz

oldu$u tespit edilmi tir. Utkulu (2001), Kutlar ve Pim ek (2001), Ayd n vd. (2004),

Baldemir ve Keskiner (2004) ve Yald z (2006) taraf ndan yap lan çal malarda para

politikas n n d denge üzerinde etkili oldu$u yönünde bulgular elde edilmi tir. Döviz kuru

politikas aç s ndan ise ulusal paran n de$er kayb n n d denge üzerinde pozitif etkisi

oldu$u sonucuna ula an çal malar n (Eken, 1990; Do$anlar vd., 2004; Erk l ç, 2006)

yan s ra de$i kenler aras nda anlaml bir ili ki olmad $ n tespit eden çal malar da

(Utkulu, 2001; Yücel, 2003 ve Yald z, 2006) mevcuttur.

Özetlenecek olursa, d

aç klar etkileyen faktörlere yönelik olarak yap lan

uygulamal çal malarda, ba lang çta bütçe aç $ ve döviz kurunun etkilerinin ara t r ld $ ,

sonralar para arz n n etkilerinin de dikkate al narak söz konusu de$i kenlerin d denge

üzerindeki etkilerinin irdelendi$i ifade edilebilir. Özellikle zaman serisi analizlerindeki son

geli meler, d aç klar etkileyen temel de$i kenlerin daha ayr nt l olarak incelenmesine

olanak tan m t r. Söz konusu çal malar n tamam dikkate al nd $ nda, literatürde bütçe

aç $ d aç k ili kisi konusunda genel bir görü birli$inin sa$land $ ancak para arz ve

döviz kuru aç s ndan net bir görü birli$ine var lamad $ söylenebilir.

4

2. Ulusal &ktisat Kongresi / 20-22 ,ubat 2008 / DEÜ &&BF &ktisat Bölümü / &zmir - Türkiye

Türkiye üzerine yap lan di$er çal malara göre bu çal man n, ele al nan verilerin

esnek döviz kuru rejimi dönemi ile kullan lan s n r testi yakla m aç s ndan farkl l k arz

etti$ini ifade etmek mümkündür. Di$er taraftan bu çal mada elde edilen bulgular,

ekonomi politikas n olu turanlar n, para ve maliye politikalar n n enflasyona odakl

ekonomik programla uyumlu bir ekilde yürütülmesine yönelik politikalar üretmelerinin

Türkiye’nin d aç klar n n kapat lmas aç s ndan uygun olaca$ na i aret etmektedir.

3. EKONOMETR K ANAL Z: SINIR TEST YAKLA IMI

Bu çal mada, esnek döviz kuru rejimi döneminde Türkiye’nin d ticaret aç klar n

etkileyen temel faktörler, maliye, para ve döviz kuru politikas çerçevesinde

incelenmektedir. Bu çerçevede, Türkiye’nin d ticaret aç klar n gidermek için söz konusu

politikalardan

hangisi(leri)nin

kullan lmas n n

uygun

olaca$ n

belirlemek

amaçlanmaktad r.

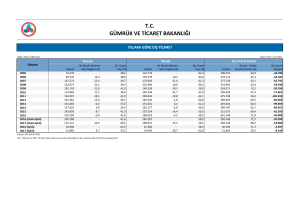

3.1. Kapsam ve Veri Seti

Bu çal mada, esnek döviz kuru rejimi döneminde Türkiye için reel bütçe aç $ ,

reel para arz ve reel efektif döviz kuru endeksinin reel d ticaret aç $ üzerindeki etkileri

ekonometrik olarak incelenmektedir. Söz konusu etkilerin tahmininde, Türkiye için

2001:3-2007:5 dönemine ait ayl k zaman serileri kullan lm t r. Uygulaman n verileri; reel

d ticaret aç $ (DTA), reel bütçe aç $ (BTA), reel para arz (M1) ve reel efektif kur

endeksi (DK) de$i kenlerine ait zaman serisi verilerinden olu maktad r.

Reel d ticaret aç $ , toplam ithalat ve ihracat, ithalat ve ihracat birim de$er

endekslerine oranlanarak reel de$erlere dönü türüldükten sonra ithalattan ihracat n

ç kar lmas yla elde edilmi tir. Reel bütçe aç $ , nominal bütçe gelirlerinden bütçe

giderlerinin ç kar lmas ndan sonra TÜFE’ye bölünerek hesaplanm t r. Para arz ise

nominal M1 para arz TÜFE’ye oranlanarak reelle tirilmi tir. Reel efektif kur endeksi zaten

reel bir endeks oldu$u için ayr bir reelle tirme i lemine gerek duyulmam t r. Reel efektif

kur endeksindeki art lar, Türk liras n n yabanc paralar kar s nda reel olarak de$er

kazand $ n , azal lar ise de$er yitirdi$ini ifade etmektedir.

Tüm veriler YTL cinsinden ifade edilmi olup, verilerin reelle tirilmesinde 2003 baz

y l esas al nm t r. Çal mada kullan lan verilerin tamam hareketli ortalamalar yöntemi

kullan larak mevsimsellikten ar nd r lm t r. Verilerin derlenmesinde, Maliye Bakanl $ ,

Hazine Müste arl $ , D

ticaret Müste arl $ , Türkiye ?statistik Kurumu ve Türkiye

Cumhuriyet Merkez Bankas istatistiklerinden yararlan lm t r.

3.2. Yöntem

Bu çal mada, esnek kur rejimi alt nda maliye, para ve döviz kuru politikalar n n

d ticaret aç $ üzerindeki etkileri Türkiye için ara t r lmaktad r. Söz konusu etkilerin

tahmin edilmesinde Adedeji vd.’nin geli mekte olan ülkelere ili kin çal mas nda

kulland $ benzer yap sal ekonometrik modelden yararlan lm t r (Adedeji vd., 2005: 3540). Söz konusu temel e itlik a a$ daki gibidir:

DTAt = S0 + S 1BTAt + S 2M1t + S 3DKt + et

(3.1)

Bu modelde DTA, reel d ticaret aç $ n ; BTA, reel bütçe aç $ n ; M1, reel para

arz n ; DK, reel efektif kur endeksini ve e ise hata terimini temsil etmektedir.

Zaman serisi analizlerinde verilerin dura$an olmas gerekmektedir. Dura$an

olmayan verilerle tahmin edilen bir model, genellikle sahte regresyona neden olmaktad r.

Regresyonun gerçek bir ili kiyi yans t p yans tmad $ zaman serilerinin dura$an olmas yla

yak ndan ili kilidir (Gujarati, 1999: 713, 726). Bu nedenle çal mada öncelikle ele al nan

de$i kenler kullan larak ilgili veriler “dura$anl k” s namas na tabi tutulmu tur. Bu amaçla

kullan lan de$i kenlerin dura$an olup olmad klar ve dura$an iseler hangi seviyede

dura$an olduklar Phillips-Perron (PP) taraf ndan geli tirilen birim kök testi ile s nanm t r.

Ancak, PP birim kök testi sonucunda de$i kenlerin bütünle me derecelerinin ayn

5

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

olmad $ tespit edilmi tir. Bunun yan s ra, çal mada ele al nan veri say s n n s n rl

olmas da, Engle-Granger ve Johansen e -bütünle me testlerinin güvenli bir ekilde

yap lmas na imkan tan mamaktad r.

Ancak Pesaran, Shin ve Smith (2001) taraf ndan geli tirilen Wald veya F

istatisti$ine dayal s n r testi yakla m sayesinde, de$i kenlerin bütünle me dereceleri

dikkate al nmadan de$i kenlerin düzey de$erleri aras nda e -bütünle me ili kisinin var

olup olmad $ n test etmek mümkündür (Pesaran, Shin ve Smith,: 2001; 289-326). S n r

testinin, serilerin bütünle me dereceleri ile ilgili bir k s tlama getirmemesinin yan nda

di$er bir avantaj da, az say da gözleme sahip olan çal malarda da güvenilir sonuçlar

vermesidir (Narayan and Narayan, 2004: 98).

S n r testi, EKK tahmincisi ile k s ts z hata düzeltme modelinin tahminine

dayanmaktad r. (1) nolu denklemin e -bütünle me ili kisi, k s ts z hata düzeltme

modelinin s n r testi yakla m ile tahmin edilmesiyle tespit edilebilmektedir. Söz konusu

model a a$ daki gibidir:

XDTA = S +

t

0

m

i=1

S XDTA

+

1i

t -i

m

m

m

S XBTA

+

S XM1

+

S XDK

+ S DTA

2i

t -i

3i

t -i

4i

t -i

5

t -1

i=0

i=0

i=0

+ S BTA

+ S M1

+ S DK

+ et

6

t -1

7 t -1

8 t -1

(3.2)

(3.2) nolu model önce en küçük kareler (EKK) yöntemiyle tahmin edilerek modelde

“m” olarak gösterilen gecikme uzunlu$u belirlenmektedir. Modeldeki gecikme say s

belirlenirken AIC, SC, FPE ve HQ gibi bilgi kriterlerinden yararlan l r. F testinin sa$l kl

sonuç vermesi için hata terimlerinde otokorelasyon olmamas gerekmektedir. Modelde

ba$ ml de$i ken XY’nin gecikmeli de$eri de yer ald $ için otokorelasyon için DW testi

yerine, Breusch ve Godfrey’in geli tirdi$i otokorelasyon testi kullan lm t r.

Sonra uzun dönemli ili kinin bulunmad $ n ifade eden s f r hipotezi; (3.2) numaral

modeldeki DTAt-1, BTAt-1, M1t-1 ve DKt-1 gecikmeli de$i kenlerinin katsay lar na s f r k s t

getirilerek test edilmektedir. S f r hipotezi, tüm s namalarda incelenen seriler aras nda koentegrasyon ili kisi bulunmad $ n ifade etmektedir. (3.2) nolu regresyon denklemindeki

de$i kenlerin seviye de$erlerine ait katsay lar, F testi yard m ile (H0: S5 = S6 = S7 = S8

=0) hipotezi alt nda e anl olarak test edilmektedir. Bu süreçte kullan lan F istatisti$inin

asimptotik da$ l m , standart F da$ l m na uymad $ için Peseran vd.’nin, çe itli güven

düzeyleri için alt ve üst s n r de$erlerinden olu an kritik de$erler seti kullan lmaktad r.

Hesaplanan F istatisti$i kritik üst s n r de$erinden daha büyükse s f r hipotezi

reddedilmekte, alt s n r de$erinden daha küçükse s f r hipotezi kabul edilmekte, s n r

kritik de$erlerinin aras na dü erse e -bütünle me ile ilgili olarak karar verilememektedir.

Di$er taraftan uzun ve k sa dönem katsay lar da s n r testi yard m ile

hesaplanabilmektedir. Aç klay c de$i kenlerin seviye de$erlerine ait katsay lar n i aretleri

de$i tirildikten sonra, ba$ ml de$i kenin seviye de$erine ait katsay ya bölünmeleri

suretiyle uzun dönem katsay lar na ula lmaktad r (Bardsen, 1989: 345-50). Aç klay c

de$i kenlerin cari dönem farklar na ait katsay lar ise, do$rudan k sa dönem katsay lar n

temsil etmektedir.

De$i kenler aras ndaki uzun dönem ili kisi, gecikmesi da$ t lm otoregresif model

(autoregressive distrubuted lag; ARDL) yöntemiyle incelenmi tir. Kullan lan ARDL modeli

a a$ da gösterilmi tir:

XDTA = S +

t

0

m

i=1

S XDTA

+

1i

t -i

m

m

m

S XBTA

+

S XM1

+

S XDK

+ et

2i

t -i

3i

t -i

4i

t -i

i=0

i=0

i= 0

6

(3.3)

2. Ulusal &ktisat Kongresi / 20-22 ,ubat 2008 / DEÜ &&BF &ktisat Bölümü / &zmir - Türkiye

ARDL modelinde gecikme uzunluklar AIC kullan larak Kamas ve Joyce (1993)’un

nedensellik analizlerinde gecikme uzunlu$unun belirlenmesi için önerdi$i bir yöntemle

yap lm t r. Bu yöntem çerçevesinde, ilk önce belirlenen en büyük gecikme uzunlu$u

üzerinden ba$ ml de$i kenin sadece kendi gecikmeli de$erlerine göre regresyonu

gerçekle tirilmi ve en küçük AIC de$erine sahip olan gecikme say s seçilmi tir. Daha

sonra ba$ ml de$i kenin seçilen gecikme say s sabit tutulup birinci ba$ ms z de$i kenin

olas tüm gecikmeleri ile regresyon modelleri olu turulmu ve en küçük AIC de$eri

dikkate al narak bu ba$ ms z de$i kenin gecikme say s belirlenmi tir. Di$er de$i kenler

için de ayn süreç i letilmi tir.

De$i kenler aras ndaki k sa dönem ili kisi ise ARDL yakla m na dayal bir hata

düzeltme modeli ile ara t r lm t r. Söz konusu model a a$ da gösterilmi tir:

XDTA = S + S1EC t-1 +

t

0

m

i =1

S XDTA

+

2i

t -i

m

m

m

S XBTA

+

S XM1

+

S XDK

+ et

3i

t -i

4i

t -i

5i

t -i

i=0

i= 0

i=0

(3.4)

Modelde yer alan ECt-1, uzun dönem ili kisinden elde edilen hata terimleri serisinin

bir dönem gecikmeli de$erini temsil etmektedir. (4) nolu modeldeki gecikme uzunluklar

da AIC vas tas yla ve uzun dönem ili kisinin ara t r lmas s ras nda kullan lan yöntemle

belirlenmi tir.

3.3. Analiz Sonuçlar;

Çal mada, Türkiye’de maliye, para ve döviz kuru politikalar n n d ticaret aç $

üzerindeki etkilerini tespit etmek için, PP birim kök testi uygulanarak model tahmininde

yer alan verilerin zaman içinde dura$an olup olmad klar ve dura$an iseler hangi seviyede

dura$an olduklar ara t r lm t r.

Tablo 1 PP birim kök testi sonuçlar n göstermektedir. Parantez içindeki rakamlar

de$i kenler için gecikme de$erleri olup, Schwartz Bilgi Kriteri (SIC)’ne göre

otokorelasyonun bulunmad $ minimum gecikmeler olarak belirlenmi tir.

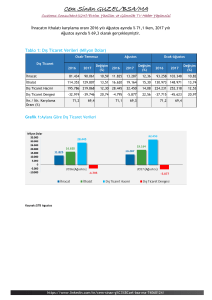

Tablo 1: PP Birim Kök Testi Sonuçlar

Seviyeler

De>i?ken Ad;

DTA

Sabitli

Sabitli ve

Trendli

Sabitli

Sabitli ve

Trendli

-3.531 (5)(**)

-7.228 (4)(*)

-

-

(*)

-

(*)

BTA

I. Farklar

-6.995 (5)

-9.428 (3)

-

M1

-0.264 (3)

-2.526 (4)

-8.793 (3)

-8.750 (3)(*)

DK

-1.333 (1)

-3.112 (1)

-6.321 (5)(*)

-6.248 (6)(*)

a=%1

-3.522

-4.087

-3.523

-4.089

b=%5

-2.901

-3.472

-2.902

-3.473

c = % 10

-2.588

-3.163

-2.588

-3.163

Not:

(*)

(*)

ve (**), % 1 ve % 5 önem düzeyinde de$i kenin dura$an oldu$unu

göstermektedir.

Tablo 1’de, 2001:3-2007:5 dönemi için çal mada kullan lan reel d ticaret aç $

ve reel bütçe aç $ de$i kenlerinin % 1 ve % 5 önem düzeylerinde seviye de$erleri ile

[I(0)]; reel para arz ve reel efektif kur endeksi de$i kenlerinin ise % 1 önem düzeyinde

birinci farklar [I(1)] ile dura$an hale geldikleri veya birim kök içermedikleri

gözlenmektedir.

7

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

PP birim kök testi sonuçlar na göre de$i kenlerin farkl derecede dura$an olmalar

ve ele al nan veri say s n n s n rl olmas , Engle-Granger ve Johansen e -bütünle me

testlerinin güvenli bir ekilde yap lmas na imkan tan mamaktad r. Bu nedenle çal mada

Pesaran, Shin ve Smith (2001; 289-326) taraf ndan geli tirilen ve de$i kenlerin

bütünle me derecelerini dikkate almadan de$i kenlerin düzey de$erleri aras nda e bütünle me ili kisinin ara t r lmas na imkan tan yan s n r testi yakla m uygulanm t r.

Ayr ca s n r testi yakla m , az say da gözleme sahip olan çal malarda da güvenilir

sonuçlar vermektedir (Narayan and Narayan, 2004: 98).

S n r testi yönteminin uygulamas s ras nda ilk olarak gecikme uzunlu$unun

belirlenmesi gerekmektedir. Gecikme uzunluklar n n belirlenmesinde maksimum gecikme

uzunlu$u 8 olarak al nm ve her gecikme için AIC de$erleri hesaplanm t r. Ayr ca hata

teriminde ard k ba$ ml l k bulunup bulunmad $ da ara t r lm t r. Tablo 2’de s n r testi

için gecikme uzunluklar n n tespitinde kullan lan AIC ve bu kritere göre olu an gecikme

uzunluklar ile Breusch-Godfrey otokorelasyon testi sonuçlar sunulmu tur.

Tablo 2: Gecikme Uzunlu$unun Belirlenmesi

Gecikme

Say;s; (m)

AIC

Breusch-Godfrey

Otokorelasyon Testi

1

-0.743

0.087

2

-0.748

0.153

3

-0.767

2.006

4

-0.738

3.760(**)

5

-0.756

2.589(***)

6

-0.741

2.597(***)

7

-0.726

2.051

8

-0.721

2.601(**)

Not: (**) ve (***), % 5 ve % 10 önem düzeyinde hata teriminde

otokorelasyon oldu$unu ifade etmektedir.

Tablo 2’deki sonuçlara göre en küçük AIC de$eri, 3 gecikme için söz konusudur.

Bu gecikme say s için % 5 önem düzeyinde hata teriminde otokorelasyonun da olmad $

görülmektedir.

Gecikme say s belirlendikten sonra s n r testi yakla m yla seriler aras nda e bütünle me ili kisinin ara t r lmas na geçilmi tir. Tablo 3 s n r testi sonuçlar n

göstermektedir.

Tablo 3: S n r Testi Sonuçlar

k(*)

F istatisti>i

3

11.481

Kritik De>er: % 5 önem düzeyi

Alt S;n;r

Üst S;n;r

2.79

3.63

(*)

: (3.2) nolu denklemdeki ba$ ms z de$i ken say s d r.

Tablo 3, (3.2) nolu denklemin 3 gecikme ile tahmin edilmesinden sonra

hesaplanan F istatisti$i de$eri ile Pesaran vd.(2001:300)’den al nan kritik de$erleri

göstermektedir. Bu kritik de$erler üç ba$ ms z de$i ken ve % 5 anlaml l k düzeyi için

geçerlidir. Tablo 3’te hesaplanan F istatisti$inin (11.48) Pesaran vd.’nden elde edilen üst

kritik de$erden (3.63) büyük oldu$u görülmektedir. Bu ise ele al nan dört de$i ken

aras nda e -bütünle me ili kisinin var oldu$u anlam na gelmektedir. Bu sonuç çal mada

8

2. Ulusal &ktisat Kongresi / 20-22 ,ubat 2008 / DEÜ &&BF &ktisat Bölümü / &zmir - Türkiye

ele al nan de$i kenlerin düzey de$erleri ile yap lacak

problemiyle kar la lmayaca$ na i aret etmektedir.

analizde

sahte

regresyon

Çal mada kullan lan de$i kenler aras ndaki uzun dönem ili kinin incelenmesi için

(3.3) nolu ARDL modelindeki gecikme uzunluklar AIC yard m yla belirlenmi tir.

Maksimum gecikme uzunlu$unun 8 olarak al nd $ bu analizin sonucunda, ARDL (3,3,3,4)

modelinin tahmin edilmesine karar verilmi tir. Tablo 4’te ARDL (3,3,3,4) modelinin

tahmin sonuçlar ve bu sonuçlara dayan larak hesaplanan uzun dönem katsay lar

verilmi tir.

Tablo 4: ARDL (3,3,3,4) Modeli Sonuçlar ve

Hesaplanan Uzun Dönem Katsay lar

De>i?ken Ad;

Katsay;

t-ist. (p de>eri)

C

1.203

2.176 (0.033)

DTA (-1)

0.276

1.615 (0.101)

DTA (-2)

0.210

1.444 (0.153)

DTA (-3)

0.349

1.893 (0.062)

BTA

0.177

2.341 (0.022)

BTA (-1)

0.199

1.684 (0.096)

BTA (-2)

1.385

2.304 (0.020)

BTA (-3)

-0.178

-1.601 (0.114)

M1

-0.204

1.897 (0.063)

M1 (-1)

-0.0006

2.121 (0.038)

M1 (-2)

0.0007

1.120 (0.267)

M1 (-3)

-0.0005

1.723 (0.089)

DK

-0.001

-0.006 (0.995)

DK (-1)

-0.003

-0.948 (0.364)

DK (-2)

0.011

0.410 (0.689)

DK (-3)

0.025

0.894 (0.389)

DK (-4)

0.071

0.914 (0.305)

R 2 = 0.849

F(p) = 9.473(0.000)

DW ?st.=2.073

_2WHITE (1) = 2.675 (0.002)

X2BG = 0.804 (0.497)

ARDL ile Hesaplanan Uzun Dönem Denklemi

BTA

1.896

2.376 (0.036)

M1

-0.246

-2.454 (0.028)

DK

0.123

0.436 (0.664)

C

0.126

2.904 (0.005)

Tablo 4’teki uzun dönem denkleminin sonuçlar na göre, d

ticaret aç $ n n

gecikmeli de$erleri ile kendisi aras nda anlaml ve pozitif bir ili ki vard r. Bu sonuç,

Türkiye’de d ticaret aç $ olgusunun yap sal oldu$una ve beklentilerin geçmi dönem d

aç k rakamlar na göre

ekillendi$ine i aret etmektedir. Ayr ca Türkiye’de bütçe

aç klar ndaki bir birimlik bir art n d

ticaret aç $ n yakla k 1.90 birim art rd $

görülmektedir. Dolay s yla bütçe aç $ ndaki art , d ticaret aç $ n art rmak suretiyle d

9

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

ticaret dengesini olumsuz yönde etkilemektedir. Buna göre Keynesyen öngörü

çerçevesinde d ticaret aç klar n n kapat lmas nda, bütçe aç $ de$i keni ile temsil edilen

maliye politikas n uygulaman n etkili olaca$ söylenebilir. Parasalc yakla ma göre esnek

döviz kuru rejimi alt nda, para talebi sabitken para arz n n artmas , ulusal paran n de$er

ticaret aç $ n n

kaybetmesine ve ithalat n azalmas na yol açacakt r. Bu durum d

azalmas yla sonuçlanacakt r (Bahmani-Oskooee, 1989; 79). Bu yakla ma göre ödemeler

dengesindeki bir dengesizlik ancak para arz n de$i tirmekle dengelenebilmektedir. Para

arz ile d ticaret aç $ aras ndaki ili ki incelendi$inde ise iki de$i ken aras nda % 5 önem

düzeyinde istatistiki aç dan anlaml ve negatif bir ili ki oldu$u görülmektedir. Dolay s yla,

para arz ndaki bir birimlik bir art , d ticaret aç $ n n 0.25 birim azalmas na yol açmakta

ve d ticaret dengesini olumlu yönde etkilemektedir. Bu kapsamda d ticaret aç klar n

kapatmada para politikas n n da etkili oldu$unu söylemek mümkündür. Ayr ca bu sonuç,

parasalc lar n cari i lemler dengesi ile ilgili görü leriyle de tutarl d r.

Di$er taraftan Tablo 4’te yer alan uzun dönem denkleminde, d ticaret aç $ ile

reel efektif kur aras nda pozitif ancak istatistiki aç dan anlaml olmayan bir ili ki oldu$u

görülmektedir. Katsay istatistiki olarak anlaml ç kmad $ için, “reel efektif kurdaki

yükselme (ulusal paran n de$er kazanmas ) d ticaret aç $ n art rmakta ve d ticaret

dengesini olumsuz yönde etkilemektedir” eklinde bir yorum yap lamamaktad r. Bu

durum, d ticaret aç klar n n kapat lmas nda kur ayarlamalar eklindeki politika arac n n

etkin olmad $ na ve ancak ek bir politika arac olarak kullan labilece$ine i aret

etmektedir. Ayr ca, reel DTA ve DK aras nda anlaml bir ili ki olmamas Türkiye için esnek

döviz kuru döneminde Marshall-Lerner ko ulunun da geçerli olmad $ n n bir göstergesi

olarak kabul edilebilir. Elde edilen sonuçlar n, Türkiye üzerine yap lan di$er çal malar n

sonuçlar ile uyumlu oldu$u gözlenmektedir.

De$i kenler aras ndaki k sa dönem ili kisi ise (4.3) nolu ARDL yakla m na dayal

bir hata düzeltme modeli ile ara t r lm t r. Modelde maksimum gecikme uzunlu$u yine 8

olarak al nm ve k sa dönem ili kisinin ARDL (2,2,2,3) modeli ile ara t r lmas gerekti$i

sonucuna var lm t r. Bu modelin tahmin sonuçlar Tablo 5’te sunulmu tur.

Tablo 5: ARDL Yakla m na Dayal Hata Düzeltme

Modeli Sonuçlar

De>i?ken Ad;

Katsay;

t-ist. (p de>eri)

C

0.695

1.713 (0.092)

XDTA (-1)

0.382

1.869 (0.081)

XDTA (-2)

0.765

2.237 (0.041)

XBTA

0.526

2.080 (0.055)

XBTA (-1)

-0.466

-2.124 (0.051)

XBTA (-2)

0.245

1.904 (0.076)

XM1

0.234

2.174 (0.046)

XM1 (-1)

0.203

1.589 (0.133)

XM1 (-2)

0.195

2.620 (0.011)

XDK

-0.003

-0.948 (0.358)

XDK (-1)

-0.006

-1.298 (0.214)

XDK (-2)

0.008

1.822 (0.088)

XDK (-3)

0.007

2.975 (0.009)

ECM (-1)

-0.196

-2.612 (0.014)

10

2. Ulusal &ktisat Kongresi / 20-22 ,ubat 2008 / DEÜ &&BF &ktisat Bölümü / &zmir - Türkiye

Tablo 5’teki hata düzeltme modeli sonuçlar , para arz hariç, Tablo 4’te sunulan

sonuçlarla paralellik arz etmektedir. Buna göre k sa dönemde para arz ndaki art n, d

aç $ n artmas na yol açt $ n söylemek mümkündür. Bu kapsamda para politikas n n k sa

dönemde d

denge üzerinde negatif, uzun dönemde ise pozitif etkisinin oldu$u

görülmektedir. Ayr ca tablodaki hata düzeltme de$i keninin katsay s , negatif ve istatistiki

olarak anlaml d r. Bu sonuca göre hata düzeltme terimi, d ticaret aç $ n n bütçe aç $ ,

para arz ve döviz kurundaki de$i meye göre düzeltildi$ini göstermektedir.

Elde edilen tahmin sonuçlar bir bütün olarak de$erlendirildi$inde, esnek kur

rejimi döneminde, bütçe aç $ de$i keni ile temsil edilen maliye politikas ile para arz

de$i keni ile temsil edilen para politikas n n Türkiye’nin d aç k sorunlar n gidermede

anlaml ve etkili iktisat politikalar oldu$u söylenebilir. Bu çerçevede Türkiye’de d

aç klar n azalt lmas için para ve maliye politikalar n n birlikte ve koordineli olarak

kullan lmas n n ve enflasyona odakl

ekonomik programla uyumlu bir

ekilde

yürütülmesinin gerekli oldu$u ifade edilebilir. Kur ayarlamalar eklindeki politika arac n n

ise d

aç klar n giderilmesinde etkin olmad $ , ancak ek bir politika arac olarak

kullan labilece$i söylenebilir.

4. SONUÇ

Bu çal mada Türkiye için esnek döviz kuru rejiminin uyguland $ 2001:3-2007:5

dönemine ait ayl k zaman serileri kullan larak, reel bütçe aç $ , reel para arz ve reel

efektif döviz kuru endeksinin reel d ticaret aç $ üzerindeki etkileri birim kök testi ve

s n r testi yakla m kullan larak ekonometrik aç dan incelenmi tir.

Birim kök testi sonuçlar na göre, reel d

ticaret aç $ ve reel bütçe aç $

de$i kenleri seviye de$erleri ile, reel para arz ve reel efektif kur endeksi de$i kenleri ise

birinci farklar ile dura$an hale gelmektedirler. De$i kenlerin farkl derecede dura$an

olmalar ve ele al nan veri say s n n s n rl olmas nedeniyle söz konusu de$i kenler

aras ndaki ili kiler, Pesaran, vd. taraf ndan geli tirilmi olan s n r testi yakla m ile

incelenmi tir.

S n r testi sonuçlar , uzun dönemde d ticaret aç $ n n; bütçe aç $ ndan pozitif ve

istatistiki olarak anlaml , para arz ndan negatif ve istatistiki olarak anlaml , reel efektif

kur endeksinden ise pozitif ve istatistiki aç dan anlams z olarak etkilendi$ini

göstermektedir. Öte yandan k sa dönem analizi sonuçlar na göre, para arz d aç $

pozitif ve istatistiki olarak anlaml etkilemektedir. Bütçe aç $ ve reel efektif kur endeksine

ait k sa dönemli analiz sonuçlar ise uzun dönemli ili ki sonuçlar yla paralellik arz

etmektedir.

Çal madan elde edilen bu sonuçlara göre, esnek döviz kuru rejimi alt nda

Türkiye’nin d ticaret aç klar n etkileyen temel faktörler, bütçe aç $ ve para arz d r.

Bütçe aç $ hem k sa hem de uzun dönemde d aç $ pozitif yönde etkilerken, para arz

k sa dönemde pozitif, uzun dönemde ise negatif olarak etkilemektedir. Analiz

sonuçlar ndan hareketle, Türkiye’nin d ticaret aç $ sorununu gidermede, bütçe aç $

de$i keni ile temsil edilen maliye politikas ile para arz de$i keni ile temsil edilen para

politikas n n anlaml ve etkili iktisat politikalar oldu$u ifade edilebilir. Bu nedenle,

Türkiye’de d aç klar n azalt lmas için para ve maliye politikalar n n birlikte ve koordineli

olarak kullan lmas n n ve enflasyona odakl ekonomik programla uyumlu bir ekilde

yürütülmesinin gerekli oldu$unu söylemek mümkündür. Kur ayarlamalar

eklindeki

politika arac n n ise d aç klar n giderilmesinde etkin olmad $ , ancak ek bir politika arac

olarak kullan labilece$i söylenebilir. Bu kapsamda politika yap c lar n fiyat istikrar n n yan

s ra d

denge gibi hedefleri de göz önünde bulundurmalar n n ve d

denkle me

sorunlar n n giderilmesinde maliye ve para politikalar n bir arada kullanmalar n n

gereklilik arz etti$i ifade edilebilir.

11

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

KAYNAKÇA

ADEDEJI, O.S., HANDA, J and DARKU, A.B. (2005); The Balance of Payments

Analysis of Developing Economies: Evidence from Nigeria and Ghana,

Ashgate Publishing Ltd., England.

AKBOSTANCI, E. ve TUNÇ, G.I. (2002); “Turkish Twin Deficits: an Error Correction Model

of Trade Balance”, ERC Working Papers, WPN: 01/06.

ALKSWANI, A.M. (2000); “The Twin Deficit Phenomenon in Petroleum Economy: Evidence

from Saudi Arabia”, Seventh Annual Conference, Economic Research Forum,

Amman.

ANORUO, E. and RAMCHANDER, S. (1998); “Current Account and Fiscal Deficits:

Evidence from developing Economies of Asia”, Journal of Asian Economics, 9:3,

ss.487-501.

ARIZE, A.C. (1994); “Cointegration Test of a Long-run Relation between the Real

Effective Exchange Rate and the Trade Balance”, International Economic

Journal, 8:3, ss.1-9.

AYDIN, M.F., ÇIPLAK, U. ve YUCEL, M.E. (2004); “Export Supply and Import Demand

Models for the Turkish Economy”, The Central Bank of the Republic of Turkey

Research Department Working Paper, No.04/09.

BAGNAI, A. and MANZOCCHI S. (1999); “Current-Account Reversals in Developing

Countries: The Role of Fundemantals”, Open Economic Review, 10, ss.143-163.

BAHMANI-OSKOOEE, M. (1986); “Determinants of International Trade Flows: The Case of

Developing Countries”, Journal of Development Economics, 20, ss. 107-123.

_______ (1989); “Effects of the US Government Budget on its Current Account: An

Empirical Inquiry”, Quarterly Review of Economics and Business, 29, ss.7691

_______ (1995); “The Long-Run Determinations of the US Trade Balance Revisited?”,

Journal of Post Keynesian Economics, 17, ss.457-465.

_______ (2004); “Dynamics of the U.S. Trade With Developing Countries”, The Journal

of Developing Areas, 37:2, ss.1-11.

BAHMANI-OSKOOEE, M. and NIROOMAND, F. (1998); “Long-Run Price Elasticities and

The Marshall-Lerner Condition Revisited”, Economics Letters, 61, ss.101-109.

BALDEMIR, E. ve KESKINER, A. (2004); “Devalüasyon, Para, Reel Gelir De$i kenlerinin

D Ticaret Üzerine Etkisinin Panel Data Yöntemiyle Türkiye ?çin ?ncelenmesi”,

Dokuz Eylül Üniversitesi, SBE Dergisi, 6:4, ss.44-59.

BARDSEN, G. (1989); “Estimation of Long Run Coefficient in Error Correction Models”,

Oxford Bulletin of Economics and Statistics, 51, ss.345-350.

BEMS, R., DEDOLA, L. and SMETS, F. (2006); “US Imbalances: The Role of Technology

and Fiscal and Monetary Policy”, European Central Bank Paper, PN. 5/2006,

Eri im

Tarihi:

02.08.2007;

http://sccie.ucsc.edu/webpages/conf/EuroDollar/2006/Smets_paper.pdf

BOIVIN, J. and GIANNONI, M.P. (2006); “Has Monetary Policy Become More Effective?”,

The Review of Economics and Statistics, 88(3), ss.445-462.

BUSSIÉRE, M., FRATZSCHER, M. and MULLER, G.J. (2004); ‘‘Current Account Dynamics

in OECD and AB Acceding Countries-An Intertemporal Approach’’, ECB Working

Paper Series, WPN: 311.

12

2. Ulusal &ktisat Kongresi / 20-22 ,ubat 2008 / DEÜ &&BF &ktisat Bölümü / &zmir - Türkiye

CALDERON, C.A., CHONG, A. and LOAYZA, N. (2002); “Determinants of Current Account

Deficits in Developing Countries”, Contributions to Macroeconomics, 2, ss.135.

CHINN, M.D. and PRASAD, E.S. (2000); ‘‘Medium-Term Determinants of Current

Accounts in Industrial and Developing Countries: An Empirical Eploration”, IMF

Working Paper, WP No: 2000/46.

CHRISTIANO, L.J., EICHENBAUM, M. and EVANS, C.L. (1999); “Monetary Policy Shocks:

What Have We Learned and To What End?” Handbook of Macroeconomics, Eds.

J.B. Taylor and M. Woodford, Amsterdam: Elsevier, ss.65-148.

CLARIDA, R., GALI, J. and GERTLER, M. (2000); “Monetary Policy Rules and

Macroeconomic Stability: Evidence and Some Theory”, Quarterly Journal of

Economics, CXV:1, ss.47-180.

CORSETTI, G. and MULLER, G.J. (2006); “Twin Deficits: Squaring Theory, Evidence and

Common Sense”, Economic Policy, 21:48, ss.598–638.

DARRAT, D.A. (1988); “Have Large Budget Deficits Caused Rising Trade Deficits?”,

Southern Economic Journal, 54, ss.879-887.

DOfANLAR, M., BAL H. ve OZMEN, M. (2004); “Uluslararas Ticaret ve Türkiye’nin ?hracat

Fonksiyonu”, Manas Üniversitesi, S.B.E. Dergisi, 7, ss.83-109.

DUASA, J. (2007); “Determinants of Malaysian Trade Balance: An ARDL Bound Testing

Approach”, Global Economic Review, 36:1, ss.89-102.

EGWAIKHIDE, F.O. (1999); “Effects of Budget Deficit on Trade Balance in Nigeria: A

Simulation Exercise”, African Development Review, 11:2, ss.265-289.

EKEN, A. (1990); “Cari ? lemler Dengesi Üzerine Model Çal mas ”, Türkiye Cumhuriyet

Merkez Bankas; Ekonomik Ara?t;rmalar Dergisi, I:2, ss.73-87.

ENDERS, W. and LEE, B.S. (1990); “Current Account and Budget Deficits: Twins or

Distant Cousins?”, Review of Economics and Statistics, 72:3, ss.373-381.

ERKILIÇ, S. (2006); Türkiye’de Cari Aç;>;n Belirleyicileri, Uzmanl k Yeterlilik Tezi,

Türkiye Cumhuriyet Merkez Bankas ?statistik Genel Müdürlü$ü, Ankara.

FRAGA, A. (2000); “Monetary Policy During the Transition to a Floating Exchange Rate:

Brazil's Recent Experience”, Finance and Development, 37:1, ss.1-5.

FREUND, C.L. (2000); “Current Account Adjustment in Industrial Countries”, World BankDevelopment Economics Research Group, International Finance Discussion

Paper, DP No: 692.

FROYEN, R.T. (1999); Macroeconomics Theories and Policies, Sixth Edition,

Prentice Hall Inc., New Jersey.

GALI, J., LOPEZ-SALIDO, J.D. and VALLES, J. (2003); “Technology Shocks and Monetary

Policy: Assessing the Fed's Performance”, NBER Working Papers, 8768, Eri im

Tarihi: 05.07.2007, http://www.nber.org/papers/w8768.

GANESH, S.M. and SRIVYAL, V. (2003); “Revisiting the Relationship Between Real

Exchange Rate and Trade Balances”, Economic Studies, 2, ss.34-44.

GHOSH, A.R. and OSTRY, J.D. (1995); “The Current Account in Developing Countries: A

Perspective from the Consumption-Smoothing Approach”, The World Bank

Economic Review, IX:2, ss.303-333.

HOOPER, P. and TYRON, R. (1984); “The Current Account of the United States, Japan,

and Germany: A Cyclical Analysis”, Board of Governors International Finance

Discussion Papers, No: 236, ss.1-39.

13

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

HOUTHAKKER, H.S. and MAGEE, S.P. (1969); “Income and Price Elasticities in World

Trade,", Review of Economics and Statistics, 51, ss.111-125.

HOWARD, D.H. (1989); “Implications of the U.S. Current Account Deficit”, Journal of

Economic Perspectives, III:4, ss.153-165.

KANDIL, M. and GREENE, J. (2002); ‘‘The Impact of Cyclical Factors on the U.S. Balance

of Payments’’, IMF Working Paper, WP No: 02/05.

KARUNARATNE, N.D. (1988); “Macro-Economic Determinants of Australia's Current

Account, 1977-1986”, Weltwirtschaftliches Archiv, 124:4, ss.713-728.

KHAN, M.S. and KNIGHT, M.D. (1983); “Determinants of Current Account Balances of

Non-Oil Developing Countries in the 1970s”, IMF Staff Papers, IV:30, ss.819842.

KIM, S.(2001); “Effects of Monetary Policy Shocks on the Trade Balance in Small Open

European countries”, Economics Letters, 71:2, ss.197-203.

KIMBUGWE, H. (2006), “The Bilateral J-Curve Hypothesis Between Turkey and Her 9

Trading Partners”, MPRA Paper, PN. 4254, Eri im Tarihi: 08.07.2007, http://

mpra.ub.uni-muenchen.de/4254/

KRUGMAN, P. and BALDWIN, R. (1987); “The Persistence of the U.S. Trade Deficit”,

Brookings Papers on Economic Activity, 1, ss.1-43.

KUTLAR, A. ve PIMPEK, M. (2001); “Türkiye’de Bütçe Aç klar n n D Ticaret Aç klar na

Etkileri, Ekonometrik Bir Yakla m: 1984(4)-2000(2)”, Dokuz Eylül Üniversitesi

BF Dergisi, 16:1, ss.1-13.

KYEREME, S.S. (2002); “Determinants of United States’ Trade Balance with Australia”,

Applied Economics, 34:10, ss.1241-1250.

LANE, P.R. and MILESI-FERETTI, G.M. (2002); “External Wealth, the Trade Balance, and

the Real Exchange Rate”, IMF Working Paper, WP No. 02/51, Eri im Tarihi:

03.07.2006, http://ssrn.com/abstract=879454.

LARDY, N.R. (2005); “Exchange Rate and Monetary Policy in China”, Cato Journal, 25:1,

ss.41-47.

LEE, J. and CHINN, M.D. (1998); ‘‘The Current Account and The Real Echange Rate: A

Structural VAR Analysis Of Major Currencies’’. NBER Working Papers, 6495,

Eri im Tarihi: 05.07.2007, http://www.nber.org/papers/w6495.

MAGEE, S.P. (1973); “Currency Contracts, Pass-Through, and the J-curve”, Brookings

Papers of Economic Activity, 1, ss.303-323.

MCCONNELL, M. and PEREZ-QUIROS, G. (2000); “Output Fluctuations in the United

States: What Has Changed since the Early 1980s?”, American Economic

Review, 90:5, ss.1464-1476.

NARAYAN, S. and NARAYAN, P.K. (2004); “Determinats of Demand of Fiji’s Exports: An

Empirical Investigation”, The Developing Economics, XVII:1, ss.5-112.

ONAFOWORA, O. (2003); “Exchange Rate And Trade Balance in East Asia: ?s There A J

Curve?”, Economics Bulletin, 5:18, ss.1-13.

PARKIN, M. (2000); Economics, Fifth Edition, Addison-Wesley Publishing Company,

United States.

PESARAN, M.H., SHIN, Y. and SMITH, R.J. (2001); “Bounds Testing Approaches to the

Analysis of Level Relationships”, Journal of Applied Econometrics, 16, ss.289326.

14

2. Ulusal &ktisat Kongresi / 20-22 ,ubat 2008 / DEÜ &&BF &ktisat Bölümü / &zmir - Türkiye

PRATI, A. and TRESSEL, T. (2006); “What is the Most Effective Monetary Policy for AidReceiving Countries?”, DESA Working Paper, WP No. 12, ST/ESA/2006/DWP/12,

ss.1-16.

ROSE, A.K. (1990); “Exchange Rates and the Trade Balance: Some Evidence from

Developing Countries”, Economics Letters, 34:3, ss.271-275.

SARCINELLI, M. (1982); “Current Account Deficit, Foreign Borrowing, and Monetary

Policy: The Italian Experience”, Banca Nazionale del Lavoro- Quarterly

Review, 141, ss.147-164.

SEYIDOfLU, H. (1999); Uluslararas;

ktisat: Teori,

Geli tirilmi 13. Bask , Güzem Yay nlar , ?stanbul.

Politika

ve

Uygulama,

SIVRI, U. ve USTA, C. (2001); “Reel Döviz Kuru, ?hracat ve ?thalat Aras ndaki ?li ki”,

Uluda> Üniversitesi . .B.F. Dergisi, 19:4, ss.1-9.

SRINIVASAN, T.N. and BHAGWATI, T.J. (1980); “Trade and Welfare in a Steady State”,

Flexible Exchange Rates and the Balance of Payments, Eds. S. Chipman and

C.P. Kindleberger, Amsterdam: North-Holland, ss.341-353.

SUGEMA, I. (2005); “The Determinants of Trade Balance and Adjustment to the Crisis in

Indonesia”, CIES Discussion Paper, DPN. 0508, Eri im Tarihi: 05.05.2006,

http://www.adelaide.edu.au/cies/

PIMPEK, M. ve KADILAR, C. (2004); “Türkiye’nin ?thalat Talebi Fonksiyonunun S n r Testi

Yakla m ile E bütünleme Analizi: 1970-2002”, Do>u? Üniversitesi Dergisi, 5:1,

ss.27-34.

TÜREL, O. (2004); ‘‘Döviz Kuru, Cari Aç k ve Reel Ekonomi’’, Türkiye Ekonomi Kurumu

Tart;?mal;

Toplant;,

2004/3,

Ankara,

Eri im

Tarihi:

02.08.2007,

http//:www.tek.org.tr.

UPADHYAY, K.P. and DHAKAL, D. (1997); “Devaluation and the Trade Balance:

Estimating the Long Run Effect”, Applied Economics Letters, 4:6, ss.343-45.

UTKULU, U. (2001); “Türkiye’de D Aç klar n Belirleyicileri: Ekonometrik Bir ?nceleme”,

Dokuz Eylül Üniversitesi, . .B.F. Dergisi, 16:2, ss.113-132.

_______ (2003); “Türkiye’de Bütçe Aç klar ve D Ticaret Aç klar Gerçekten ?kiz mi?

Koentegrasyon

ve

Nedensellik

Bulgular ”,

Dokuz Eylül

Üniversitesi,

. .B.F.Dergisi 18:1, ss.45-61.

VAMVOUKAS, G. (1999); “The Twin Deficits Phenomenon: Evidence From Greece”,

Applied Economics, 31, ss.1093-1100.

WARNER, D. and KREININ, M.E. (1983); “Determinants of International Trade Flows”,

The Review of Economics and Statistics, 65, ss.96-104.

YALDIZ, E. (2006), “?kiz Aç k Hipotezi ve Türkiye”, zmir ktisat Kongresi Ara?t;rma

Merkezi Bilimsel Çal;?ma Raporlar; Serisi, BÇR No. 2006/01, ss.1-18.

YAMAK, R. ve KORKMAZ, A. (2005); “Reel Döviz Kuru ve D Ticaret Dengesi ?li kisi”,

stanbul Üniversitesi, ktisat Fakültesi, Ekonometri ve statistik Dergisi, 2,

ss.11-29.

YUCEL, Y. (2003); “Dynamics of the Current Account Of Balance of Payments In Turkey”,

7. ktisat Kongresi, 6-9 Eylül, 2003, ODTÜ, Ankara.

YUCEL, F. ve ATA, A.Y. (2003); “E -Bütünle me ve Nedensellik Testleri Alt nda ?kiz

Aç klar Hipotezi: Türkiye Uygulamas ”, Çukurova Üniversitesi Sosyal Bilimler

Enstitüsü Sosyal Bilimler Dergisi, 12:12, ss.97-110.

15

Türkiye’de Esnek Döviz Kuru Rejimi Alt nda D

Aç klar n Belirleyicileri: S n r Testi Yakla m

ZANGHIERI, P. (2004); ‘‘Current Account Dynamics in New EU Members: Sustainability

and Policy Issues’’, D'Etudes Prospectives Et D'Informations Internationales

(CEPII) Working Papers, WP No: 2004-07.

16