Güne Başlarken

15 Kasım 2016

Günaydın,

ABD’de dün önemli bir veri açıklaması bulunmazken Fed yetkililerinin açıklamaları takip edildi. Richmond Fed Başkanı Jeffrey Lacker, ABD’de Başkan olarak seçilen

Trump’ın gevşek maliye politikaları uygulaması halinde daha yüksek faiz gerektirebileceğini ancak Trump'ın potansiyel politika değişikliklerine tepki vermek için henüz

erken olduğunu söyledi. Bir diğer Fed yetkilisi San Francisco Fed Başkanı Williams, Fed'in işsizlik ve enflasyon hedeflerine ulaşmaya odaklı olduğunu ve politikalarına

karar verirken olası şokları hesaba kattığını belirtti. Dün dolar endeksi Aralık 2015’ten bu yana görülen en yüksek seviye olan 100 seviyesine kadar yükseldi. ABD 10

yıllık tahvil getirileri ise %2.30 seviyesine kadar yükselerek 2016 yılının en yüksek seviyesini gördü. ABD borsaları ise günü karışık kapattı. Fed yetkililerinden gelen

açıklamaların da etkisiyle Fed’in Aralık ayında faiz artırımına gitme ihtimali dün %92 seviyesine yükseldi. Fed yetkililerinin sözlü yönlendirmelerle %20 seviyelerinde

bulunan faiz artırımı ihtimalini %90’lara çıkardığını görüyoruz. Önümüzdeki dönemde gelişmekte olan ülkelere satışların hızlanması ve piyasalarda baskı yaratması

durumunda Fed’in söylemlerini yumuşatması ve faiz artırımı ihtimalini tekrar düşürmesi söz konusu olabilir. Bu bağlamda, Fed yetkililerinden bu hafta gelecek

açıklamalar piyasalar için önem arz edecektir. Öte yandan, ABD piyasaları Trump’ın başkan seçilmesinin ardından yön aramaya devam ediyor. Kısa vadede gelişmekte

olan ülkelere gelen satışlar, şok etkisinin sona ermesi ve Trump’ın seçim sonrası yaptığı açıklamalarda daha yapıcı bir dil kullanmış olması nedeniyle bir miktar geri

alınabilir. Ancak ABD ekonomisinin dünyanın en büyük ekonomisi olması nedeniyle piyasaların dengelenme süreci Brexit’ten daha uzun sürebilir. Uzun vadede Trump

ile birlikte ABD ekonomisinin Fed’in para politikaları yerine hükümetin uygulayacağı maliye politikalarına ağırlık vermeye başlaması ve dış ticaret alanında korumacı

politikalar uygulaması 2000’lerden bu yana yükselişte olan neoliberal politikaların sona ermesine ve yeni bir döneme girilmesine neden olabilir.

Bugün Euro Bölgesi’nde ekonominin öncül verilerle üçüncü çeyrek büyüme verisi, Fransa ve İngiltere’nin Ekim ayı enflasyonları ile Almanya’nın Zew endeksi verileri

takip edilecek. Asya tarafında endekslere bakıldığında genel olarak karışık bir görünüm hakim. Japonya Nikkei endeksi günü yatay tamamladı.

Brexit sonrası sekteye uğrayan ve Trump’ın ABD Başkanı olarak seçilmesiyle darbe alan küreselleşmeyle birlikte dünya ekonomisinde yeni bir döneme girilmiş olması

gelişmekte olan ülkelerde 2016 yılı ortalarında başlayan girişlerin tersine döndüğüne işaret ediyor. Son günlerde USD/TL kurunda yaşanan yükselişte de bu durum

etkili oluyor. Ancak TL’nin Brezilya realine ve Güney Afrika randına göre daha az değer kaybettiğini görüyoruz. Diğer gelişmekte olan ülkelere kıyasla TL’nin dolar

karşısında daha iyi bir performans sergilemesinde, Temmuz ayı sonrasında TL’nin iç dinamiklerin etkisiyle diğer gelişmekte olan ülke para birimlerine göre daha az

değer kazanmış olması etkili oldu. BİST 100 endeksi ise dün günü yurtiçi gösterge faiz oranlarındaki ve USD/TL kurundaki yükselişin etkisiyle satıcılı tamamladı. Bugün

iç piyasaların seyrinde dolar endeksinin seyrinin, ABD’de açıklanacak verilerin ve Fed yetkililerinin konuşmalarının etkili olmasını bekliyoruz.

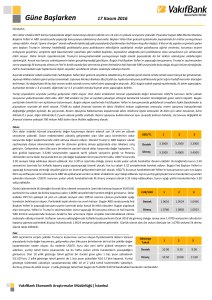

Döviz

Dolar endeksi dün 2015 yılı Aralık ayından sonra gördüğü en yüksek seviyeye yükseldi. Dolar endeksindeki

USD/TL

1

2

3

yükseliş gelişmekte olan ülke para birimlerinin dolar karşısında değer kaybetmesinde etkili olurken dün TL,

Macaristan forintinin ardından dolar karşısında en çok değer kaybeden ikinci para birimi oldu ve günlük

kapanışını 3.2901’dan yaptı. Yaklaşık 2-3 ay önceki raporlarımızda USD/TL kurunun yukarı yönlü çıkması

3.2500

3.2000

3.1500

Destek

durumunda 3.25-3.30 seviyelerinin önemli direnç seviyeleri olacağını ifade etmiştik. O zamanki

beklentimizde kullandığımız temel senaryo, Fed’in faiz artırımlarına bağlı olarak söz konusu seviyelerin

Direnç

3.3000

3.3500

3.4000

görülebileceğiyle ilgiliydi. Bugün USD/TL kurunda 3.25-3.30 seviyelerine gelinmesinin sebebi ise farklı

nedenlerle açıklanabilir. Brexit sonrası sekteye uğrayan ve Trump’ın ABD başkanı olarak seçilmesiyle darbe alan küreselleşmeyle birlikte dünya ekonomisinde yeni bir

döneme girilmiş olması gelişmekte olan ülkelerde 2016 yılının başında başlayan girişlerin tersine döndüğüne işaret ediyor. Gelişmekte olan ülkelere gelen satışlar

USD/TL kurunda 3.30 seviyelerine kadar yaşanan yükselişlerin temel nedeni olarak görünüyor. USD/TL kurunda 3.30 seviyesi test edilse de kırılamamış olmasının

nedeni, Trump’ın seçimlerin ardından bir miktar yumuşak söylemler kullanması olarak değerlendirilebilir. Önümüzdeki günlerde USD/TL kurunda 3.30 seviyesinin

nihai bir seviye olup olmadığını görmemiz gerekeceğini düşünüyoruz. USD/TL kurunun 3.30 seviyesinin üzerinde bir haftalık kapanış yapıp yapmayacağı önemli olacak.

USD/TL kurunun 3.30 seviyesinin üzerindeki kararlı kapanışlarında kurda 3.55-3.60 seviyeleri teknik olarak görülebilir. USD/TL kurunun 3.30 seviyesini kalıcı olarak

kırmaması halinde ise, kurun aşağı yönlü hareketlerinde 3.25 seviyesi önemli bir destek seviyesi olarak takip edilebilir. 3.25’in altındaki kapanışlarda 3.15 seviyesinin

görülmesi durumunda kurda 3.10 – 3.07’ye kadar bir hareket olabilir. Ama yakın zamanda yaşanan gelişmeler nedeniyle kurda 3.07’nin altına bir hareketin zor

olduğunu düşünüyoruz. Kur bu sabah 3.27 seviyelerinde hareket ediyor. Bugün USD/TL kurunun hareketlerinde dolar endeksinin seyri, ABD’de açıklanacak veriler ve

Fed yetkililerinin konuşmaları takip edilecek. Yurtiçi gelişmeler kurun hareketleri açısından yakından izlenecek. USD/TL kurunun yukarı yönlü hareketlerinde ilk direnç

seviyesi olarak 3.30 takip edilecekken, kurun aşağı yönlü hareketlerinde 3.25 takip edilebilir.

Haftanın ilk işlem gününde günü ekside tamamlayan EUR/USD paritesi bugün sabah saatlerinde 1.0751

EUR/USD

1

2

3

seviyelerinde yataya yakın artıda seyretse de parite üzerindeki baskı devam ediyor. 50, 100 ve 200 günlük

hareketli ortalama seviyelerinin üzerinde 100 seviyesine dayanmış olan dolar endeksi güçlü dolara işaret

ederek parite üzerinde aşağı yönlü hareketleri tetikliyor. Geçmişten alarak geniş perspektiften

Destek

1.0711

1.0638

1.0524

baktığımızda önceki yazılarımızda ifade ettiğimiz gibi paritede Mayıs 2013’de, dönemin Fed başkanı

Bernanke’nin tahvil alım programını sonlandırabileceği sinyali ile başlayan ve Mayıs 2014’de hız kazanan

Direnç

1.0923

1.1050

1.1130

düşüş sonrası EUR/USD paritesinin 1’e 1 seviyelerine hatta bu seviyenin de aşağısına inmesi beklentileri

artmıştır. Ancak akabinde piyasaların koşullarına bağlı olarak ve Fed’in attığı adımlarla paritenin söz konusu seviyelere inemeyeceği, Fed’in faizleri korkulduğu gibi

sert ve fazla artıramayacağı beklentileri piyasalarda hakim olurken paritenin yeniden daha önceki seviyesi olan 1.40’lara gelemese de 1’e 1 seviyesine kadar da

inmeyeceğine inanç arttı. Ancak gelinen son durumda ABD başkanı olarak Trump’ın seçilmesiyle piyasalardaki belirsizlik ve karamsarlık artmış görünüyor. Şöyle ki

yeni başkanın ABD açısından korumacı tavırları dünya ticaretini olduğu kadar ekonomisi ihracata ve özellikle ABD’ye olan ihracata dayalı olan Euro Bölgesini de

olumsuz etkileyerek paritenin yeniden 1’e 1 seviyelerine gelme ihtimali olabilir mi sorularını akıllara getiriyor. Soruların cevabı ise kısa vadede netleşecek gibi

durmuyor. Orta ve uzun vadede ise izlenmesi önem arz ediyor. Bugün günlük olarak pariteye baktığımızda ise Ocak 2016’dan buyana gördüğü en düşük seviyelerde

hareket ettiğini görüyoruz. Paritede sabahki hafif artı seyrin devam etmesi günlük olarak 1.0923 ilk direncini gündeme getirebilir.

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

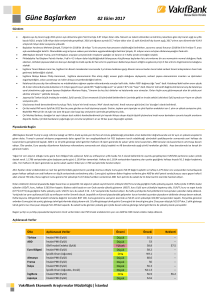

Faiz

ABD’de Donald Trump’ın Başkan seçilmesinin ardından gelişmekte olan ülkelerden çıkış yaşanması yurtiçi tahvil

Gösterge

1

2

3

bono piyasasında da satışlara neden oluyor. Ayrıca ABD seçimleri sonrası dolardaki değerlenme ve ABD tahvil

Tahvil

faizlerindeki yükseliş de yurtiçi tahvil faizlerinin yükselmesine neden oldu. Dün bir önceki güne göre 21 baz puan

yükselerek %10.10’dan kapanan 2 yıllık gösterge tahvil getirisi 29 Mart’tan sonra ilk defa çift haneli seviyelerde

Destek

10.00

9.50

9.00

kapanış yaptı. 10 yıllık tahvil getirisi de dün %11.04 ile 27 Ocak’tan bu yana görülen en yüksek seviyeden günü

sonlandırdı. Fed’in 2015 Aralık’ta ilk faiz artırımını yapmasının ardından 2016 yılı içinde faiz artırımı yapıp

Direnç

10.50

10.80

11.00

yapmayacağına ilişkin belirsizlik oluşmuştu. Ancak özellikle Brexit sonrasında Fed’in faiz artırımlarını

yavaşlatacağı beklentilerinin artması piyasalarda risk iştahını yeniden artırarak gelişmekte olan ülkelere girişleri hızlandırmıştı. Bu dönemde yabancıların Türkiye’de en çok tahvil

bono piyasasına giriş yaptığı görülüyor. Seçimleri Trump’ın kazandığının açıklanmasının ardından USD/TL kurunda hızlı yükselişler yaşanmasına karşın tahvil faizlerindeki yükseliş

nispeten yavaş gerçekleşti. Söz konusu durum yabancıların yurtiçi piyasalardan henüz tamamen çıkmadıklarını göstermesi açısından önemli. Bununla birlikte dün yükselişin

hızlanmaya başladığını gördüğümüz ve çift haneli seviyelere yükselen 2 yıllık gösterge tahvil getirisinde yükselişin sürmesi halinde yeni direnç seviyesi %10.50 olacaktır.

Hisse Senedi

Trump sonrası ABD’de yaşanacak enflasyondaki yükseliş Fed’in faiz artırımlarına beklenenden daha hızlı

gitmesini de beraberinde getirebileceğinden ABD’de tahvil faizlerinin yükselmesine sebep oluyor. ABD

BİST-100

1

2

3

tahvillerindeki artışın yurtiçi tahvil getirilerine yansımasının yanı sıra dolar endeksinin 1 yılın en yüksek

seviyesine yükselmesiyle birlikte USD/TL kurunun yeni tarihi rekor seviyesini test etmesi BIST 100 endeksi

Destek

74,000

73,000

72,400

üzerinde baskı yaratan temel parametreleri oluşturmakta. Söz konusu bu koşulların oluşması dünkü işlemlerde

endeksin %1 değer kaybı yaşayarak 74,419 seviyelerinden günü kapatmasına sebep oldu. Bununla birlikte geçen

Direnç

75,500

76,600

77,600

haftadan bu yana gelişmekte olan ülke piyasalarından çıkışların yaşanıyor olması iktisat teorisinin temel

varsayımlarından biri olan “ceteris paribus” koşulunu aklımıza getirmekte. Bir diğer ifadeyle gelişmekte olan

ülkelerin kendi içsel dinamiklerini sabit tuttuğumuzda Trump sonrası değişen yeni koşullar yurtiçi piyasalar üzerinde baskı yaratan en büyük parametre olarak karşımıza çıkıyor.

Endeksin aşağı yönlü hareketlerinde dolar bazında 2.30 sent seviyesinin kırılmış olması satışların devam edebileceğine işaret ederken, dolar cinsi endeksteki yeni destek seviyesi

2.10 sent olarak takip edilmeli. Bununla birlikte TL cinsi endekste ise 74,000 seviyesinin altında kapanış olması halinde 71,000 seviyelerine kadar geri çekilmelerin devam ettiğini

görebiliriz. Öte yandan, endeksin gördüğü düşük seviyelerinden olası tepki alımlarıyla karşılaşması ve gelişmekte olan ülke borsaları üzerindeki baskının hafiflemesi halinde

görülebilecek yukarı yönlü hareketlerde ise 75,500 ilk direnç seviyesi olarak önemli görünmekte.

Emtia

Geçtiğimiz hafta ABD başkanlık seçimlerinin yarattığı dalgalanmanın etkisiyle oldukça zor bir hafta geçiren altın

Altın

1

2

3

fiyatlarının bu haftaya daha sakin bir başlangıç yaptığını ve günü %0.51 düşüşle 1,221 dolar/ons seviyesinden

tamamladığını görüyoruz. Piyasalarda Trump’ın izleyeceği politikaların ABD ekonomisine ve küresel ekonomiye

1,200

1,170

1,150

olası yansımalarına ilişkin fiyatlamaların etkisiyle hareketlilik sürüyor. Bununla birlikte Fed’in Aralık ayında faiz

Destek

artırımına gideceğine yönelik piyasa beklentisinin daha da artması piyasalardaki gerilimin azalmasını engelliyor.

Direnç

Söz konusu ortamda, geçtiğimiz hafta sert bir şekilde yükselen dolar endeksi ve ABD 10 yıllık tahvil faiz oranında

1,241

1,270

1,305

yükselişin devam etmesi altın fiyatlarında satış baskısının hissedilmesine yol açıyor. Dolar endeksi ve ABD 10 yıllık

tahvil faiz oranında geri çekilme olmadığı sürece altın fiyatlarında aşağı yönlü hareketlerin sürebileceğini düşünüyoruz. Altın fiyatlarının 100 günlük basit hareketli ortalama

seviyesi ve önemli bir psikolojik direnç seviyesi olan 1,200 dolar/ons’un altına sarkıp sarkmayacağı kritik olacak. Bu seviye altın fiyatlarının 2015 yılı Aralık ayı ile 2016 yılı Temmuz

ayı dönemindeki yükselişinin %50 düzeltme seviyesi olması bakımından da önem arz ediyor. Altın fiyatları bu destek seviyesini aşağı yönlü olarak kırarsa düşüş devam edebilir.

Ancak Fed tarafından gelecek sinyallerin altın fiyatlarının seyri açısından önemli olacağı gözden kaçırılmamalı. Fed yetkililerinden Aralık toplantısı öncesinde daha yumuşak tonda

açıklamalar gelmesi ve Aralık ayında faiz artırımına gidileceğine yönelik piyasa beklentisinin gerilemesi halinde, altın fiyatlarında yükseliş denemeleri görülebilir. Böyle bir

durumda, 1,241 dolar/ons ilk direnç seviyesi olarak takip edilebilir.

Dün petrol fiyatları yükseliş gösterdi. ABD ham petrolü dün 43.32 dolar/varil seviyesine yükseldi. Petrol

fiyatlarının yükselmesinde OPEC'in üretimi düşürme konusunda son bir diplomatik çabaya gireceği söylentileri

etkili oldu. Bugün petrol fiyatları için ABD'de açıklanacak olan özel sektör stok verileri önemli olacak. Bu sabah

petrol fiyatları 44.11 dolar/varil seviyesinde bulunuyor. ABD ham petrol fiyatlarının aşağı yönlü hareketlerinde

43.70 dolar/varil seviyesi, yukarı yönlü hareketlerinde ise 45 dolar/varil seviyesi takip edilmeli.

Petrol

1

2

3

Destek

43.70

42.75

41.10

Direnç

45.00

50.60

51.60

Açıklanacak Veriler

Ülke

Açıklanacak Veriler

Türkiye

İşsizlik Oranı (Ağustos)

Merkezi Yönetim Bütçe Dengesi (Ekim)

New York Fed İmalat Endeksi (Kasım)

Perakende Satışlar (Ekim, a-a)

Dış Ticaret Dengesi (Eylül)

GSYH (3.çeyrek, Mevs. Arınd., ç-ç)

GSYH (3.çeyrek, Mevs. Arınd., ç-ç)

Zew Endeksi (Kasım)

TÜFE (Ekim, y-y)

GSYH (3.çeyrek, Takv. Arınd., ç-ç)

TÜFE (Ekim, y-y)

ABD

Euro Bölgesi

Almanya

Fransa

İtalya

İngiltere

VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul

Önemi

Önceki

Beklenti

Orta

Düşük

Düşük

Orta

Düşük

Yüksek

Orta

Yüksek

Yüksek

Orta

Yüksek

%10.7

-16.91 Milyar TL

-6.8

%0.6

23.3 Milyar Euro

%0.3

%0.4

59.5

%0.5

%0.0

%1.0

%11.3 (Açıklandı)

--2

%0.6

22.1 Milyar Euro

%0.3

%0.3

61.6

%0.5

%0.2

%1.1

FİNANSAL GÖSTERGELER

VERİ

Kapanış

G.D.

H.D.

Y.B.D.

YURT İÇİ

DÖVİZ

USD/TRY

EUR/TRY

Sepet (0.5$+0.5€)

USD/TRY 3M Imp. Vol.

USD/TRY Future

1.27

0.16

0.69

5.22

0.97

3.86

1.01

2.36

13.56

3.68

10.99

10.03

10.49

6.03

10.07

0.20

0.22

0.49

0.89

-0.94

0.89

3.49

10.45

6.79

-1.00

-0.96

-0.59

-0.94

-1.67

-1.73

-1.69

-1.53

5.53

5.62

7.55

5.46

1.06

-1.09

1.66

-0.84

1.02

0.56

2.38

-2.75

3.79

0.76

2.44

0.94

1.26

-0.87

-9.23

-15.13

-0.40

-10.02

0.09

0.11

-0.01

0.01

0.18

0.44

0.02

0.17

-0.03

0.02

-0.27

-0.25

1.58

16.44

15.36

0.00

6.56

11.54

3.15

6.28

3.02

6.26

0.00

6.58

19.15

18.93

0.00

11.01

17.17

3.15

18.85

6.63

16.52

0.00

6.17

88.47

37.91

87.44

66.21

-7.65

66.18

-36.11

-23.51

-21.56

-29.74

0.11

-0.01

-0.36

0.24

0.43

1.71

0.45

0.80

-1.48

2.19

3.34

1.53

1.01

2.26

1.06

2.88

2.46

-6.86

-1.94

-22.61

10.03

7.53

6.43

3.99

-0.31

-4.22

-2.61

41.57

3.83

-30.05

-0.51

-0.21

-0.72

-0.38

-4.70

-3.50

-3.73

1.51

13.66

17.85

19.37

9.73

FAİZ

Gösterge Tahvil Getirisi*

Gösterge Eurobond Getirisi(2030)*

5Y CDS

BİST-100

BİST-30

BİST-Bankacılık

BİST-30 Future

Dolar Endeksi

EUR/USD

USD/JPY

GBP/USD

USD/CHF

EUR/JPY

2Y ABD Hazine Tahvil Getirisi

10Y ABD Hazine Tahvil Getirisi

2Y Almanya Hazine Tahvil Getirisi

10Y Almanya Hazine Tahvil Getirisi

YURT DIŞI

3.2901

3.5331

3.4116

14.4625

3.3192

iTraxx Crossover

Almanya 5Y CDS

Fransa 5Y CDS

İngiltere 5Y CDS

İtalya 5Y CDS

İspanya 5Y CDS

Portekiz 5Y CDS

Brezilya 5Y CDS

Rusya 5Y CDS

Güney Afrika 5Y CDS

Macaristan 5Y CDS

Dow Jones

S&P500

Nasdaq

DAX

CAC40

Nikkei

Shanghai

Bovespa

MSCI GOÜ

VIX

Altın ($/ons)

ABD Ham Petrolü ($/varil)

Brent Petrol ($/varil)

Emtia Endeksi

10.09

6.28

299.75

HİSSE SENEDİ

74419.10

90813.88

126566.50

91.80

DÖVİZ

100.11

1.07

108.42

1.25

1.00

116.41

FAİZ*

1.00

2.26

-0.62

0.32

KREDİ

349.74

24.25

36.39

35.76

161.64

83.14

283.38

320.72

241.33

270.34

115.11

HİSSE SENEDİ

18868.69

2164.20

5218.40

10693.69

4508.55

17672.62

3210.37

59657.46

453.96

14.48

EMTİA

1221.35

43.32

44.43

411.16

*: Puan Değişim

LİBOR

TL

USD

EUR

ON

1 Hafta

1 Ay

2 Ay

3 Ay

6 Ay

1 Yıl

8.2489

8.2934

8.6574

8.9650

9.1200

9.7350

9.9416

0.4323

0.4592

0.5382

0.6949

0.9057

1.2621

1.5879

-0.4100

-0.3910

-0.3824

-0.3536

-0.3307

-0.2137

-0.0754

Vakıfbank Ekonomik Araştırmalar

ekonomik.arastirmalar@vakifbank.com.tr

Cem Eroğlu

Müdür

cem.eroglu@vakifbank.com.tr

0212-398 18 98

Buket Alkan

Müdür Yardımcısı

buket.alkan@vakifbank.com.tr

0212-398 19 03

Fatma Özlem Kanbur

Uzman

fatmaozlem.kanbur@vakifbank.com.tr

0212-398 18 91

Bilge Pekçağlayan

Uzman

bilge.pekcaglayan@vakifbank.com.tr

0212-398 19 02

Elif Engin

Uzman

elif.engin@vakifbank.com.tr

0212-398 18 92

Sinem Ulusoy

Uzman

sinem.ulusoy@vakifbank.com.tr

0212-398 19 05

Ezgi Şiir Kıbrıs

Uzman Yardımcısı

ezgisiir.kibris@vakifbank.com.tr

0212-398 18 93

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.