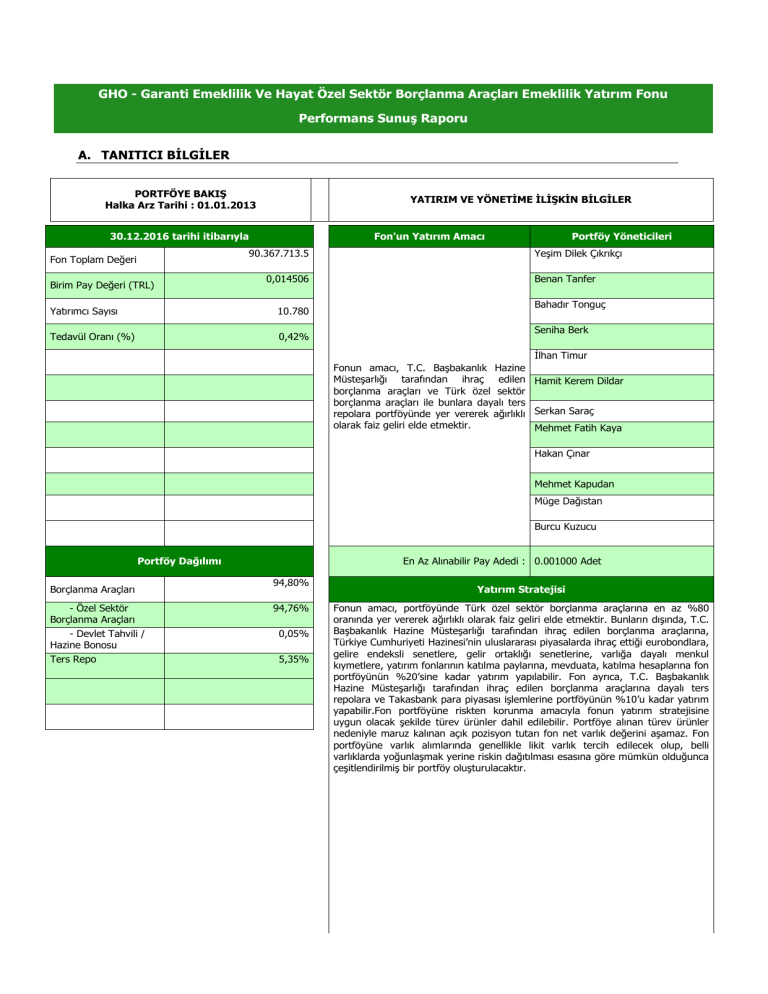

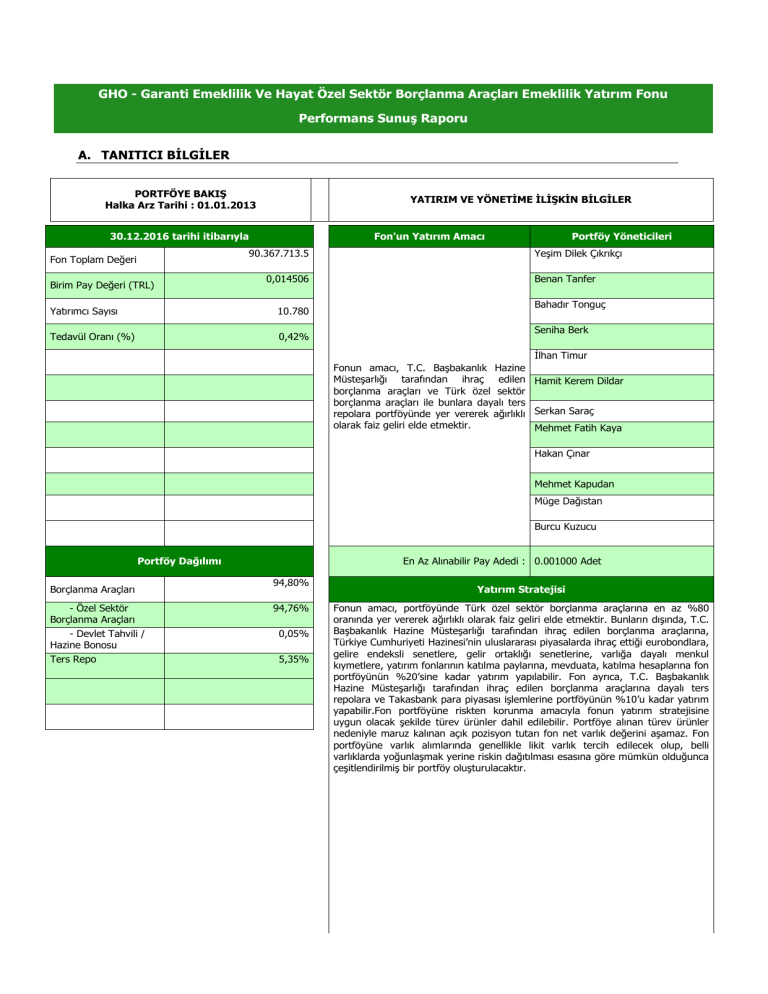

GHO - Garanti Emeklilik Ve Hayat Özel Sektör Borçlanma Araçları Emeklilik Yatırım Fonu

Performans Sunuş Raporu

A. TANITICI BİLGİLER

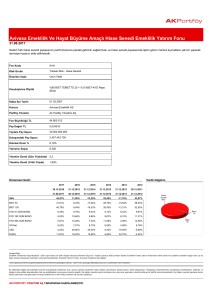

PORTFÖYE BAKIŞ

Halka Arz Tarihi : 01.01.2013

YATIRIM VE YÖNETİME İLİŞKİN BİLGİLER

30.12.2016 tarihi itibarıyla

Fon'un Yatırım Amacı

90.367.713.5

Fon Toplam Değeri

Birim Pay Değeri (TRL)

0,014506

Yatırımcı Sayısı

10.780

Tedavül Oranı (%)

0,42%

Portföy Yöneticileri

Yeşim Dilek Çıkrıkçı

Benan Tanfer

Bahadır Tonguç

Seniha Berk

İlhan Timur

Fonun amacı, T.C. Başbakanlık Hazine

Müsteşarlığı tarafından ihraç edilen Hamit Kerem Dildar

borçlanma araçları ve Türk özel sektör

borçlanma araçları ile bunlara dayalı ters

repolara portföyünde yer vererek ağırlıklı Serkan Saraç

olarak faiz geliri elde etmektir.

Mehmet Fatih Kaya

Hakan Çınar

Mehmet Kapudan

Müge Dağıstan

Burcu Kuzucu

Portföy Dağılımı

Borçlanma Araçları

- Özel Sektör

Borçlanma Araçları

- Devlet Tahvili /

Hazine Bonosu

Ters Repo

En Az Alınabilir Pay Adedi : 0.001000 Adet

94,80%

94,76%

0,05%

5,35%

Yatırım Stratejisi

Fonun amacı, portföyünde Türk özel sektör borçlanma araçlarına en az %80

oranında yer vererek ağırlıklı olarak faiz geliri elde etmektir. Bunların dışında, T.C.

Başbakanlık Hazine Müsteşarlığı tarafından ihraç edilen borçlanma araçlarına,

Türkiye Cumhuriyeti Hazinesi’nin uluslararası piyasalarda ihraç ettiği eurobondlara,

gelire endeksli senetlere, gelir ortaklığı senetlerine, varlığa dayalı menkul

kıymetlere, yatırım fonlarının katılma paylarına, mevduata, katılma hesaplarına fon

portföyünün %20’sine kadar yatırım yapılabilir. Fon ayrıca, T.C. Başbakanlık

Hazine Müsteşarlığı tarafından ihraç edilen borçlanma araçlarına dayalı ters

repolara ve Takasbank para piyasası işlemlerine portföyünün %10’u kadar yatırım

yapabilir.Fon portföyüne riskten korunma amacıyla fonun yatırım stratejisine

uygun olacak şekilde türev ürünler dahil edilebilir. Portföye alınan türev ürünler

nedeniyle maruz kalınan açık pozisyon tutarı fon net varlık değerini aşamaz. Fon

portföyüne varlık alımlarında genellikle likit varlık tercih edilecek olup, belli

varlıklarda yoğunlaşmak yerine riskin dağıtılması esasına göre mümkün olduğunca

çeşitlendirilmiş bir portföy oluşturulacaktır.

Yatırım Riskleri

Garanti Emeklilik ve Hayat A.Ş. Özel Sektör Borçlanma Araçları Emeklilik Yatırım Fonu portföyünde kamu ve özel sektör borçlanma araçları ile

bunlara dayalı ters repolara minimum %80 oranında yer verilir. Piyasadaki faiz dalgalanmalarına bağlı olarak portföydeki menkul kıymetlerin

değeri etkilenebilmektedir. Faiz dalgalanmalarından uzun vadeli sabit getirili menkul kıymetler kısa vadelilere oranla daha fazla

etkilenebilmektedir. Fon yönetiminde piyasa faiz beklentilerine göre uzun vadeli menkul kıymetler ile kısa vadeli menkul kıymetler arasında doğru

zamanlama ile değişiklik yapılarak ve risklerin arttığı dönemde portföydeki ters repo oranı arttırılarak risklerin minimize edilmesi

hedeflenmektedir. Fon portföyüne menkul kıymet alımlarında belli menkul kıymetlerde yoğunlaşmak yerine, riskin dağıtılması esasına göre

mümkün olduğunca çeşitlendirilmiş bir portföy oluşturulacaktır. Bununla birlikte muhtemel yatırım riskleri aşağıda sıralanmıştır:

Genel Piyasa Riski: Piyasa fiyatlarındaki (faiz, kur, emtia, hisse senedi fiyatı vs.) olağan veya beklenmeyen hareketlere bağlı olarak fon portföy

değerinde ortaya çıkabilecek zarar ihtimalini ifade eder. Fon, yatırım yaptığı piyasalardaki fiyat dalgalanmalarından doğabilecek risklere yatırım

dönemi boyunca açıktır.

Faiz Oranı Riski: Faiz oranı riski, fon portföyünde yer alan Türk Lirası ve yabancı para cinsi tanımlı faize duyarlı finansal varlıkların ilgili faiz

oranlarındaki olası hareketler nedeniyle fonun net varlık değerinin olumsuz etkilenmesi sonucu maruz kalabileceği zarar ihtimalini ifade eder.

Likidite Riski: Fon portföyünün nakit akışındaki dengesizlik sonucunda nakit çıkışlarını tam olarak ve zamanında karşılayacak düzeyde ve

nitelikte nakit girişine veya hazır değere sahip bulunmaması, hazır değerlerinin nakde dönüştürülememesi nedeniyle zarara uğraması ihtimalidir.

Karşı Taraf Riski: Karşı taraf riski, borçlanma araçlarına yapılan yatırımlarda yatırım yapılan ülke hazineleri de dahil olmak üzere karşı tarafın

borcunu ödeyememe riskidir. Karşı tarafın yükümlülüklerini yerine getirememesinin sebepleri ise, genelde iflas etmesi veya ödeme aczi içine

girmesidir. Bu gibi durumlarda fonun işlem yaptığı tüzel kişilik temerrüde düşmektedir. İşlemleri kanıtlayan ve destekleyen bir işlem belgesi

mevcut olsa ve bu belge her iki tarafça imzalanmış olsa dahi temerrüde düşüldüğünde karşı taraf, kabul edilen getiriyi sağlayamayabilir.

Kur Riski: Portföy yatırımları söz konusu olduğunda, akla gelen ilk risk kur riskidir. Hem geçmiş, hem de beklenen getiriler kur farklarına göre

ayarlanmalıdır. Özellikle geleceğe yönelik yapılan tahminlerde, beklenen getiriler hem finansal varlık getirisini, hem de kur değişimini dikkate

almalıdır. Kur riskine, 1994 ve 2001 yılında ülkemizde yaşanan yüksek oranlı devalüasyonları örnek gösterebiliriz. Kur riski, sadece yüksek

enflasyonla yaşayan, belirsizliğin ortama hakim olduğu, gelişmekte olan ülke piyasalarına özgü bir sorun değildir. Gelişmiş ülke piyasalarına

yapılan yatırımlarda da ciddi çapta kur riskleri söz konusu olabilmektedir.

Korelasyon Riski: Farklı finansal varlıkların piyasa koşulları altında belirli bir zaman dilimi içerisinde aynı anda değer kazandıkları ya da değer

kaybettiği gözlenmektedir. Bu bağlamda, korelasyon riski, en az iki farklı finansal varlığın birbirleri ile olan ilişkisi nedeniyle doğabilecek zarar

ihtimalini ifade eder.

Operasyonel Risk: Kredi ya da piyasa riski ile ilgili olmayan nedenlerden dolayı operasyonlar sonucunda zarar oluşması ihtimali operasyonel

risk olarak adlandırılabilir. Operasyonel riskin kaynakları arasında, kullanılan sistemlerin yetersizliği, başarısız yönetim, personelin hatalı ya da

hileli işlemleri gibi kurum içi etkenlerin yanı sıra doğal afetler, rekabet koşulları, politik rejim değişikliği gibi kurum dışı etkenler de olabilir.

Yoğunlaşma Riski: Yoğunlaşma riski, belli bir varlığa ve/veya vadede yoğun yatırım yapılması sonucu fonun bu varlığın ve vadenin içerdiği

risklere maruz kalmasıdır.

Yasal Risk: Yasal risk, fonun halka arz edildiği dönemden sonra mevzuatta ve düzenleyici otoritelerin düzenlemelerinde meydana gelen

değişiklerden olumsuz etkilenmesi riskidir. Özellikle, vergi mevzuatında olabilecek değişiklikler fonun fiyatını etkileyebilecektir.

GHO - Garanti Emeklilik Ve Hayat Özel Sektör Borçlanma Araçları Emeklilik Yatırım Fonu

Performans Sunuş Raporu

B. PERFORMANS BİLGİLERİ

PERFORMANS BİLGİSİ

Toplam

YILLAR

Getiri (%)

Karşılaştırma

Ölçütünün

Getirisi (%)

Enflasyon

Oranı

Portföyün

Zaman İçinde

Standart

Sapması (%)

Karşılaştırma

Ölçütünün

Standart

Sapması

Bilgi

Rasyosu

Sunuma Dahil Dönem

Sonu Net Aktif Değeri

20121

6,00

5,92

6,16

0,06

0,06

530.123,22

2013

2,43

3,84

7,40

0,15

0,16

34.274.809,21

2014

11,08

12,60

8,17

0,10

0,14

9,38

10,04

8,81

0,03

B.D.[1]

2,03

2,27

B.D.[2]

7,20

7,60

9,94

11,19

8,53

0,03

20152

2016

-0,08

56.323.735,47

0,04

-0,05

78.829.735,66

0,04

-0,12

90.367.713,50

2012- 04/Temmuz-31/Aralık/2012 dönemine aittir.

2015- 01/Ocak-31/Aralık/2015 dönemine aittir.

%60 KYD ÖST Endeksi (Değişken)+%30 KYD ÖST Endeksi (Sabit)+%1 KYD TL Bono Endeksleri Tüm+%8 KYD

B.D.[1] 01/01-31/03/2015

O/N Repo Endeksi (Brüt)+%1 KYD 1 Aylık Gösterge Mevduat Endeksi (TL)

1

2

B.D.[2] 01/04-31/12 2015

%60 KYD Özel Sektör Borçlanma Araçları Endeksi Değişken+%30 KYD Özel Sektör Borçlanma Araçları Endeksi

Sabit+%6 KYD ON Repo Endeksleri Brüt+%1 KYD Kamu İç Borçlanma Araçları Endeksleri Tüm+%1 KYD 1 Aylık

Gösterge Mevduat Endeksi TL+%1 KYD Eurobond Endeksi USD+%1 KYD 1 Aylık Gösterge Mevduat Endeksi USD

GEÇMİŞ GETİRİLER GELECEK DÖNEM PERFORMANSI İÇİN BİR GÖSTERGE SAYILMAZ.

C. DİPNOTLAR

1. Şirketin Faaliyet Kapsamı

Bireysel Emeklilik Sistemi; mevcut sosyal güvenlik sistemimizi tamamlayıcı nitelikte olmak

üzere, bireylere emeklilik döneminde ilave bir gelir sağlayarak refah düzeylerinin

yükseltilmesine yardımcı olmak amacıyla kurulmuş tamamen gönüllülük esasına dayalı bir

sistemdir.

Emeklilik yatırım fonu, emeklilik için ödenen katkı paylarının yatırıma yönlendirildiği bir

yatırım fonudur. Emeklilik şirketleri tarafından kurulur. Portföy yönetim şirketlerince yönetilir.

Bu fonlar Bireysel Emeklilik Sistemi'ne ödenen katkı paylarının değerlendirilmesi için ve

işletilmesi amacıyla özel olarak kurulur. Sadece Bireysel Emeklilik Sistemi'ne giren kişiler

tarafından satın alınabilir. Emeklilik yatırım fonlarının elde etmiş olduğu kazançlara stopaj

uygulanmamaktadır. Daha uzun vadeli yatırım stratejileri ile yönetilmektedir.

2. Fon Portföyü'nün yatırım amacı, yatırımcı riskleri ve stratejisi "Tanıtıcı Bilgiler" bölümünde yer

verilmiştir.

3. Fon 01.01.2016 - 30.12.2016 dönemine ait fon getirisine “B. Performans Bilgileri” bölümünde

yer verilmiştir.

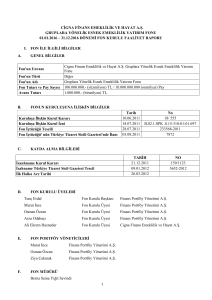

4. Yönetim ücretleri, vergi, saklama ücretleri ve diğer faaliyet giderlerinin günlük brüt portföy

değerine oranının ağırlıklı ortalaması aşağıdaki gibidir.

01.01.2016 - 30.12.2016 döneminde :

Portföy Değerine

Oranı (%)

TL Tutar

Fon Yönetim Ücreti

0.005157%

1,637,446.04

Denetim Ücreti Giderleri

0.000023%

7,196.94

Saklama Ücreti Giderleri

0.000088%

27,894.43

Aracılık Komisyonu Giderleri

0.000030%

9,678.26

Kurul Kayıt Ücreti

0.000033%

10,613.94

Diğer Faaliyet Giderleri

0.000029%

9,103.52

Toplam Faaliyet Giderleri

1,701,933.13

Ortalama Fon Portföy Değeri

86,999,578.17

Toplam Faaliyet Giderleri / Ortalama Fon Portföy Değeri

1.956254%

5. Performans sunum döneminde Fon'a ilişkin yatırım stratejisi değişikliği yapılmamıştır.

6. Emeklilik yatırım fonlarının portföy işletmeciliğinden doğan kazançları kurumlar vergisi ve

stopajdan muaftır.

D. İLAVE BİLGİLER VE AÇIKLAMALAR

1. Bilgi Rasyosu, riske göre düzeltilmiş getiri ölçümünde kullanılır. Performans Ölçütü (Karşılaştırma

Ölçütü) getirisi üzerindeki fon getirisinin, fonun volatilitesine (oynaklığına) oranı olarak hesaplanır.

Portföy yöneticisinin performans ölçütü üzerinde sağladığı getiriyi ölçer. Bilgi rasyosunun aynı

zamanda portföy yöneticisinin tutarlılık/istikrar derecesini de gösterdiği kabul ediliri. Pozitif ve yüksek

Bilgi Rasyosu iyi kabul edilir.

Fon’un Bilgi Rasyosu’na “B. Performans Bilgileri” bölümünde yer verilmiştir.

2. Fon ile ilgili tüm değişiklikler Emeklilik Şirketi’nin internet sitesinde “Kamuyu Sürekli Bilgilendirme

Formu” sayfasında ve Kamu Aydınlatma Platformu’nda (KAP) yer almaktadır.

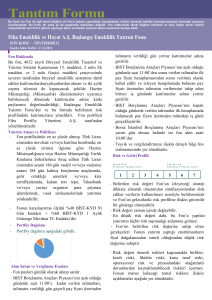

3. SPK 52.1 (26.02.2014 tarih ve 6/180 s.k.) sayılı ilke kararına göre hazırlanan brüt fon getiri

hesaplaması.

01 Ocak – 30 Aralık 2016 Döneminde brüt fon getirisi

1 Ocak - 30 Aralık 2016

ORAN

Fon Net Basit Getiri

(Dönem Sonu Birim Fiyat - Dönem Başı Birim Fiyat) / Dönem Başı Birim Fiyat)

01/01-30/12 Döneminde Gerçekleşen Fon Toplam Giderleri Oranı (*)

Yıllık Azami Toplam Gider Oranı

Kurucu Tarafından Karşılanan Giderlerin Oranı

9.94%

1.96%

1.91%

0.05%

Net Gider Oranı

(Gerçekleşen fon toplam gider oranı -Dönem içinde kurucu tarafından karşılanan

fon giderlerinin toplamının oranı)

Brüt Getiri

01/01-30/12 Dönemi için Fon’a iade edilen aşım tutarı (TL) (**)

1.91%

11.85%

38,177.90

(*) Kurucu tarafından karşılananlar da dahil olmak üzere tüm Fon giderleri, Fon muhasebesine

yansıtılarak bulunan giderlerin Fon’un ortalama net varlık değerine bölünmesi ile hesaplanmıştır.

(**) 13 Mart 2013 tarihli, 28586 sayılı Resmi Gazete’de yayınlanan “Emeklilik Yatırım Fonlarının

Kuruluş ve Faaliyetlerine İlişkin Esaslar Hakkında Yönetmelik” 19.madde 3.fıkrası kapsamında

olmak üzere, fon içtüzüğünde yer alan yıllık toplam kesinti oranının aşılması nedeniyle aşan tutar

Fon’a iade edilmiştir.