HAFTALIK RAPOR

02 Eylül 2013

Dış ticaret açığı Temmuz ayında 9.8 milyar dolar ile beklentilerin üzerinde gerçekleşti.

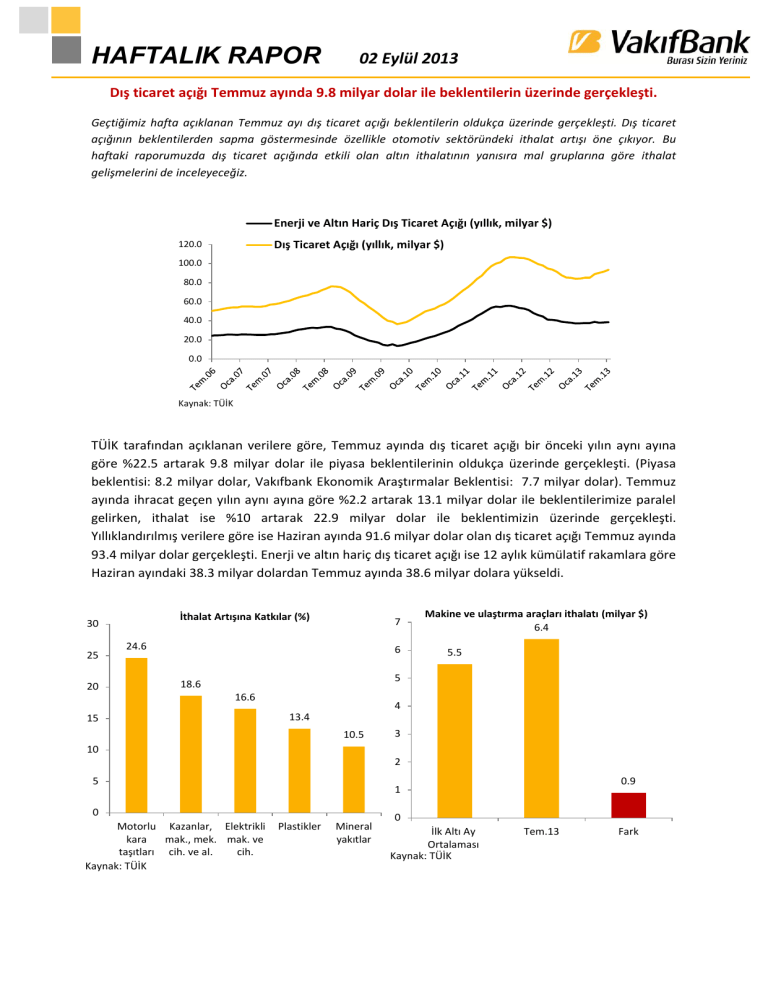

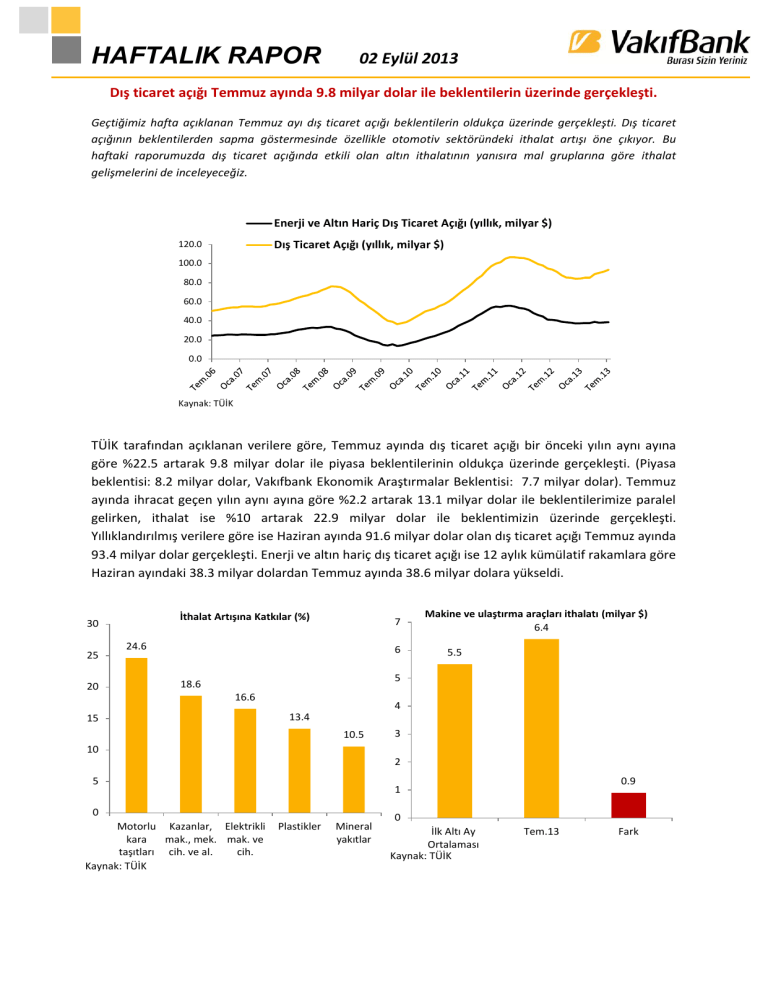

Geçtiğimiz hafta açıklanan Temmuz ayı dış ticaret açığı beklentilerin oldukça üzerinde gerçekleşti. Dış ticaret

açığının beklentilerden sapma göstermesinde özellikle otomotiv sektöründeki ithalat artışı öne çıkıyor. Bu

haftaki raporumuzda dış ticaret açığında etkili olan altın ithalatının yanısıra mal gruplarına göre ithalat

gelişmelerini de inceleyeceğiz.

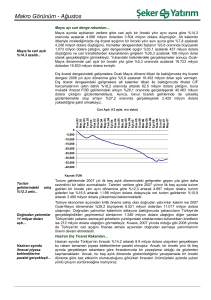

Enerji ve Altın Hariç Dış Ticaret Açığı (yıllık, milyar $)

Dış Ticaret Açığı (yıllık, milyar $)

120.0

100.0

80.0

60.0

40.0

20.0

0.0

Kaynak: TÜİK

TÜİK tarafından açıklanan verilere göre, Temmuz ayında dış ticaret açığı bir önceki yılın aynı ayına

göre %22.5 artarak 9.8 milyar dolar ile piyasa beklentilerinin oldukça üzerinde gerçekleşti. (Piyasa

beklentisi: 8.2 milyar dolar, Vakıfbank Ekonomik Araştırmalar Beklentisi: 7.7 milyar dolar). Temmuz

ayında ihracat geçen yılın aynı ayına göre %2.2 artarak 13.1 milyar dolar ile beklentilerimize paralel

gelirken, ithalat ise %10 artarak 22.9 milyar dolar ile beklentimizin üzerinde gerçekleşti.

Yıllıklandırılmış verilere göre ise Haziran ayında 91.6 milyar dolar olan dış ticaret açığı Temmuz ayında

93.4 milyar dolar gerçekleşti. Enerji ve altın hariç dış ticaret açığı ise 12 aylık kümülatif rakamlara göre

Haziran ayındaki 38.3 milyar dolardan Temmuz ayında 38.6 milyar dolara yükseldi.

İthalat Artışına Katkılar (%)

30

25

20

7

24.6

6

Makine ve ulaştırma araçları ithalatı (milyar $)

6.4

5.5

5

18.6

16.6

15

4

13.4

10.5

3

10

2

5

0

Motorlu Kazanlar, Elektrikli

kara

mak., mek. mak. ve

taşıtları cih. ve al.

cih.

Kaynak: TÜİK

0.9

1

Plastikler

Mineral

yakıtlar

0

İlk Altı Ay

Ortalaması

Kaynak: TÜİK

Tem.13

Fark

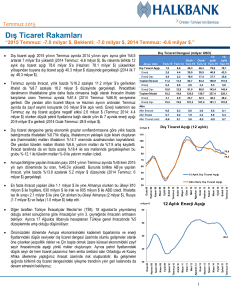

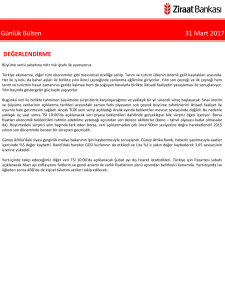

Geçtiğimiz aylarda dış ticaret gelişmelerinin mal grupları itibariyle incelenmesi gerek ekonomik

aktiviteye, gerekse dış ticarete ilişkin temel eğilimlerin saptanması açısından önemli ipuçları

veriyordu. Temmuz ayında ise fasıllar düzeyinde bir analiz benzer şekilde yol gösterici oldu. Fasıllar

düzeyinde en fazla ihracat yapılan kalemler sıralamasında ilk sırada motorlu kara taşıtları ve aksam

parçaları yer alırken, bu faslı kazanlar, makineler, mekanik cihazlar ve aletler faslı takip ederek geçen

aylardaki sırasını koruduğu görülüyor. İthalatı yapılan en yüksek fasıl mineral yakıtlar ve yağlar kalemi

olmasına karşın, ithalat artışına katkı açısından baktığımızda %24.6’lık paya sahip olan motorlu kara

taşıtları aksam parçaları dikkat çekici. Öte yandan, ithalat üzerinde bu ay etkili olan ve toplam

ithalatın yaklaşık %84’ünü oluşturan fasılalardan diğerlerine baktığımızda, ithalata katkısı açısından

%18.6 pay ile ikinci sırada kazanlar, makinalar, mekanik cihazlar ve aletler yer alırken; %16.6’lık pay

ile bu faslı elektrikli makine ve cihazlar takip ediyor. Makine ve ulaştırma araçları ithalatına

baktığımızda ise Temmuz ayında ilk altı ay ortalamasından 0.9 milyar fark ile 6.4 milyar dolar

seviyesine ulaştığı görülüyor.

Tem.13

Mar.13

May.13

Oca.13

Eyl.12

Kas.12

Tem.12

May.12

Oca.12

Mar.12

Eyl.11

Kas.11

Tem.11

May.11

Mar.11

Kas.10

Oca.11

Eyl.10

Tem.10

Mar.10

May.10

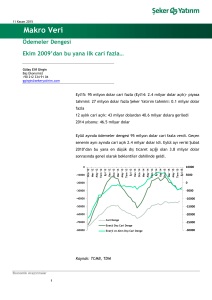

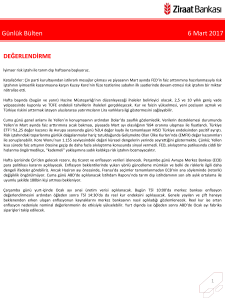

Temmuz ayında dış ticaret açığı

beklentilerden

çok

yüksek

Mevsim ve Takvim Etkisinden Arındırılmış Dış Ticaret

7

(a-a, 3 aylık har. ort.)

gelmesine karşın mevsim ve

5

takvim etkisinden arındırılmış

göstergeler daha olumlu bir tablo

3

çiziyor.

Temmuz ayında söz

1

konusu verilere göre ihracat bir

önceki aya göre %2.1 artarken,

-1

ithalat %2.4 azaldı. Böylece

-3

mevsim ve takvim etkisinden

arındırılmış olarak dış ticaret açığı

-5

gerilemiş oldu. Bu durum,

özellikle ithalatta belirginleşen

İhracat

İthalat

Kaynak: TÜİK

Temmuz ayındaki sapmanın

talebin öne çekilmesinden kaynaklanan geçici bir durum olabileceği düşüncemizi de destekliyor. Bir

başka deyişle bu göstergeler ithalat gelişmelerinin iç talepte kalcı bir canlanmaya işaret ettiğini

söylemek için erken olduğunu gösteriyor.

Temmuz ayı dış ticaret verileri beklentilerin çok üzerinde bir açığa işaret etti. Temmuz ayında ihracat

beklentilere paralel bir tablo çizerken, dış ticaret açığındaki sapma temel olarak ithalattan

kaynaklandı. Fasıllar itibariyle baktığımızda ithalattaki ve genel ekonomik görünüme ilişkin önemli

ipuçları alıyoruz. İlk bakışta ithalat artışı iç talep koşullarında bir toparlanmaya işaret etmesine karşın,

mevcut koşullar itibariyle değerlendirdiğimizde talebin öne çekilmiş olduğunu görüyoruz. Geçtiğimiz

dönemde konut piyasasında da bir benzerini gördüğümüz gibi faiz oranlarında yükseliş beklentisinin

ekonomik aktörlere hakim olması, kredi kullanımı ve talebin hızlı bir şekilde artmasına neden oluyor.

Yukarıda da incelendiğimiz gibi Temmuz ayında ithalattaki artışın yaklaşık %25’lik bölümünü tek

başına karşılayan motorlu taşıt ithalatının artışı, kurdaki yükselişin süreceği ve kişilerin faizlerde daha

yüksek seviyeler görülmeden satın almaları gerçekleştirecekleri beklentisiyle taleplerinin öne

çektiklerine dair önemli bir işaret veriyor. Söz konusu kalemindeki bu hareket ayrıca Avrupa’daki

ekonomik toparlanma işaretlerinin gelecekteki ihracatımız için motorlu kara taşıtları aksamındaki

ithalat yükselişini gösteriyor. Bu çerçevede, yılın ilk yedi aylık bölümüne ilişkin veriler büyümede bir

yavaşlamaya işaret etmeyebilecek olmasına karşın, talebin öne çekildiğine dair hareketlerin sona

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

2

ermesi yılın kalan bölümünde ekonomik aktivitede bir ivme kaybının yaşanmasına neden

olabilecektir. Dış ticaret açısından söz konusu etkiye ek olarak, kurdaki yükselişin etkilerini de henüz

görmeye başlamadığımız dikkat çekiyor. Yılın kalan bölümünde FED tartışmaları ekseninde ortaya

çıkan TL’deki değer kaybının ihracatı olumlu etkilerken ithalatta bir yavaşlamaya neden olması

kademeli toparlanma beklentilerimizi destekleyecektir. Ancak son dönemde Ortadoğu’da artan

gerginliklerin petrol fiyatlarında sert ve kalıcı bir yükselişe neden olması durumunda dış ticaret açığı

üzerindeki temel risk unsuru olarak karşımıza çıkıyor. Sonuç olarak 2013 yılında dış ticaret açığının 91

milyar dolar seviyesinde gerçekleşmesini bekliyoruz.

3

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

Haftalık Veri Takvimi (02-06 Eylül 2013)

Tarih

02.09.2013

03.09.2013

Ülke

PMI İmalat Endeksi (Ağustos)

51.3

--

PMI İmalat Endeksi (Ağustos)

52.0

--

İtalya

PMI İmalat Endeksi (Ağustos)

50.4

--

Fransa

PMI İmalat Endeksi (Ağustos)

49.7

--

İngiltere

PMI İmalat Endeksi (Ağustos)

54.6

--

Türkiye

TÜFE (Ağustos, y-y)

8.88

8.17

ÜFE (Ağustos, y-y)

6.61

--

PMI İmalat Endeksi (Ağustos)

53.9

--

ISM İmalat Endeksi (Ağustos)

55.4

54.5

Euro Bölgesi

ÜFE (Temmuz, y-y)

%0.3

--

Türkiye

Reel Efektif Döviz Kuru (Ağustos)

114.6

--

ABD

ISM New York İmalat Endeksi (Ağustos)

587.0

--

-34.2 milyar $

-38.2 milyar $

439.2

--

PMI Hizmet Endeksi (Ağustos)

51.0

--

GSYH (2.çeyrek, revize, ç-ç)

%0.3

--

Perakende Satışlar (Temmuz, y-y)

Haftalık Mortgage Verileri

Euro Bölgesi

06.09.2013

Beklenti

Almanya

Dış Ticaret Dengesi (Temmuz)

05.09.2013

Önceki

Euro Bölgesi

ABD

04.09.2013

Açıklanacak Veri

-%0.9

--

Almanya

PMI Hizmet Endeksi (Ağustos)

52.4

--

İtalya

PMI Hizmet Endeksi (Ağustos)

48.7

--

Fransa

PMI Hizmet Endeksi (Ağustos)

47.7

--

İngiltere

PMI Hizmet Endeksi (Ağustos)

60.2

--

Japonya

Merkez Bankası Toplantısı ve Faiz Kararı (Eylül)

%0.10

--

ABD

ADP Özel istihdam

200 bin

187 bin

Haftalık İşsizlik Başvuruları

331 bin

--

Dayanıklı Mal Siparişleri (Temmuz)

-%7.3

Fabrika Siparişleri (Temmuz)

%1.5

-%1.5

ISM Hizmetler Endeksi (Ağustos)

56.0

55.2

%0.50

--

%10.80

--

%0.50

--

162 bin

175 bin

%7.4

%7.4

Euro Bölgesi

ECB Toplantısı ve Faiz Kararı (Eylül)

Fransa

İşsizlik Oranı (2.çeyrek)

İngiltere

Merkez Bankası Toplantısı ve Faiz Kararı (Eylül)

ABD

Tarımdışı İstihdam (Ağustos)

İşsizlik Oranı (Ağustos)

Almanya

Sanayi Üretimi (Temmuz)

%2.4

--

Dış Ticaret Dengesi (Temmuz)

15.7 milyar €

--

İtalya

Dış Ticaret Dengesi (Temmuz)

2.45 milyar €

--

Fransa

Dış Ticaret Dengesi (Temmuz)

-4.4 milyar €

--

82

--

Tüketici Güveni (Temmuz)

İngiltere

Sanayi Üretimi (Temmuz)

%1.2

--

Japonya

Öncül Gösterge (Temmuz)

-3.7

--

4

VakıfBank Ekonomik Araştırmalar Müdürlüğü | İstanbul

TÜRKİYE

Türkiye Büyüme Oranı

Mevsim ve Takvim Etkisinden Arın. GSYH (ç-ç, %)

Takvim Etkisinden Arın. GSYH (y-y, %)

Reel GSYH (y-y, %)

15

15.0

10

10.0

3.0

5

5.0

0

0.0

-5

-5.0

-10

-10.0

-15

-15.0

-20

-20.0

Kaynak:TÜİK

Kaynak:TÜİK

Sektörel Büyüme Hızları (y-y, %)

Sektör

Payları

(%)

(2013

I.Çeyrek)

2012

I.

Çeyrek

2012

II.

Çeyrek

2012

III.

Çeyrek

2012

IV.

Çeyrek

2013

I.Çeyrek

Tarım

4.3

5.2

3.6

2.7

4.3

3.6

Sanayi

26.0

2.9

3.5

1.1

0.0

2.8

İnşaat

5.9

2.7

-0.7

-0.7

1.5

5.9

Ticaret

13.4

0.9

0.7

-0.8

-0.5

2.9

Otel.veLokantalar

1.5

2.3

3.6

1.6

7.4

13.7

Ulaş. ve Haber.

15.2

5.3

4.6

2.8

0.3

1.5

Mali Kur.

12.5

4.5

3.6

0.9

3.8

6.5

Konut Sah.

4.7

1.7

1.7

1.6

1.7

1.0

Eğitim

2.3

4.5

4.5

3.5

4.6

4.6

Sağ. İş. ve Sos. Hiz.

1.4

5.9

5.4

4.7

5.3

3.6

Vergi-Süb.

8.7

2.5

1.4

0.8

1.0

1.5

100.0

3.3

2.9

1.6

1.4

3.0

GSYH

Sektörel Büyüme Hızları (y-y, %)

25

20

15

10

5

0

Sanayi

İnşaat

Ticaret

2013-I

2012-III

2012-IV

2012-I

2012-II

2011-III

2011-IV

2011-I

2011-II

2010-IV

2010-II

Tarım

2010-III

-5

2010-I

Sektörler

(Sabit Fiyatlarla)

Ulaştırma

Kaynak:TÜİK

Kaynak: TÜİK

5

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

Harcama Bileşenleri Büyüme Hızları (%)

Harcama Bileşenleri

(Sabit Fiyatlarla)

Sektör

Payları

(%)

(2013

I.Çey.)

2012

I.

Çey.

2012

II.

Çey.

2012

III.

Çey.

2012

IV.

Çey.

2013

I.

Çey.

Yer. Hanehalkı Tük. Har.

69.6

-0.4

-1.3

-0.4

-0.8

3.0

Dev. Nihai Tük. Har.

10.2

5.5

4.4

5.5

7.1

7.2

Gay. Safi Ser. Oluş.

25.5

0.7

-2.7

-4.2

-3.8

0.2

Kamu Sektörü

4.7

-2.1

3.6

6.5

21.4

81.9

Özel Sektör

20.8

1.0

-3.6

-6.2

-9.2

-9.1

Mal ve Hiz. İhracatı

26.0

15.0

24.0

15.0

15.0

3.4

Mal ve Hiz. İthalatı

29.3

-5.1

0.4

2.0

3.2

3.2

3.3

2.9

1.6

1.4

3.0

50

40

30

20

10

GSYH

0

-10

Tüketim

Kaynak: TÜİK

Devlet

Yatırım

İhracat

İthalat

Kaynak:TÜİK

Sanayi Üretim Endeksi

İmalat Sanayi Üretim Endeksi

Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (y-y, %)

Mevsim ve Takvim Etkisinden Arındırılmış

Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen)

3 Aylık Hareketli Ortalama (y-y, %)

16.00

3

14.00

2

12.00

Kaynak: TÜİK

-4.00

Kaynak: TCMB

6

Haz.13

-5

Nis.13

-2.00

Şub.13

0.00

-4

Ara.12

Haz.13

Mar.13

Ara.12

Eyl.12

Haz.12

Mar.12

Ara.11

Eyl.11

Haz.11

Mar.11

Ara.10

Eyl.10

Haz.10

-5

2.00

-3

Eki.12

0

4.00

Ağu.12

-2

6.00

Haz.12

-1

Nis.12

5

8.00

Şub.12

0

10.00

Ara.11

1

Eki.11

10

18.00

4

Ağu.11

15

5

Haz.11

20

Sektörel Sanayi Üretim Endeksi

Ara Malı İmalatı (y-y, %)

Yıllık Değişim Oranı (%)

Sektörler

Dayanıklı Tüketim Malı İmalatı (y-y, %)

Dayanıksız Tüketim Malı İmalatı (y-y, %)

Sermaye Malı İmalati (y-y, %)

Haz.13

Ara.12

Ara.11

Haz.12

Haz.11

Ara.10

Ara.09

Haz.10

Haz.09

Ara.08

Ara.07

Haz.08

Haz.07

Ara.06

Haz.06

50.00

40.00

30.00

20.00

10.00

0.00

-10.00

-20.00

-30.00

-40.00

-50.00

-60.00

Kaynak:TÜİK

Haziran Ayı

2012

2013

Petrol Ürünleri

-14.8

-2.5

Tekstil

11.9

1.9

Gıda

12.8

5.7

Kimyasal Madde

5.4

1.1

Ana Metal Sanayi

3.9

6.4

Metalik Olm. Diğ. Mineral

3.6

1.1

Taşıt Araçları

-3.8

11.8

Elektrikli Teçhizat

3.1

-1.7

Giyim

5.8

1.9

Kaynak: TÜİK

Toplam Otomobil Üretimi

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

Kaynak: OSD, VakıfBank

170.0

160.0

150.0

140.0

130.0

120.0

110.0

100.0

90.0

80.0

70.0

154.6

Haz.08

Eyl.08

Ara.08

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

Eyl.12

Ara.12

Mar.13

Haz.13

Tem.01

Oca.02

Tem.02

Oca.03

Tem.03

Oca.04

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

70000

60000

50000

40000

30000

20000

10000

0

Aylık Sanayi Ciro Endeksi (2010=100)

Kaynak:TÜİK

Beyaz Eşya Üretimi

Beyaz Eşya Üretimi (Adet)

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

Kaynak:Hazine Müsteşarlığı

7

Kapasite Kullanım Oranı

Dayanıklı Tüketim Malları

Dayanıksız Tüketim Malları

Ara Malları

Yatırım Malları

Kapasite Kullanım Oranı (%)

85

95

80

75

85

70

75

65

65

60

55

55

45

Kaynak: TCMB

Kaynak: TCMB

Toplam Sanayide Verimlilik

Verilen İnşaat Ruhsatları

Çalışan Kişi Başına (3 Aylık)

Verilen İnşaat Ruhsatları (Yüzölçümü,1000 m2)

Çalışılan Saat Başına (3 Aylık)

110

90,000.0

80,000.0

70,000.0

60,000.0

50,000.0

40,000.0

30,000.0

20,000.0

10,000.0

0.0

105

100

95

90

85

80

75

70

Kaynak:Hazine Müsteşarlığı

Kaynak:Hazine Müsteşarlığı

PMI Endeksi

60

PMI Imalat Endeksi

55

50

45

50.9

40

35

30

Kaynak:Reuters

8

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

25.0

14

12

10

8

6

4

2

0

20.0

8.80

15.0

6.61

10.0

5.0

6.09

Kaynak: TCMB

-5.0

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

0.0

Kaynak: TCMB

TÜFE Harcama Grupları (Katkı, Puan)

Gıda ve Enerji Enflasyonu (y-y, %)

Gıda

35.00

Ev Eşyası

Giyim ve Ayakkabı

Lokanta ve Oteller

Yıllık

30.00

Aylık

25.00

Enerji

Tüfe

20.00

Alkollü İçecekler ve Tütün

15.00

Ulaştırma

10.00

5.00

Konut

-2

0

2

Tem.08

Eki.08

Oca.09

Nis.09

Tem.09

Eki.09

Oca.10

Nis.10

Tem.10

Eki.10

Oca.11

Nis.11

Tem.11

Eki.11

Oca.12

Nis.12

Tem.12

Eki.12

Oca.13

Nis.13

Tem.13

0.00

Gıda ve Alkolsüz İçecekler

4

Kaynak: TCMB

Kaynak: TCMB

ÜFE Alt Sektörler (y-y, %)

Tarım

Sanayi

Dünya Gıda ve Emtia Fiyat Endeksi

BM Dünya Gıda Fiyat Endeksi

İmalat Sanayi

UBS Emtia Fiyat Endeksi (sağ eksen)

Kaynak:TCMB

260

240

220

200

180

160

140

120

100

2300

2100

1900

1700

1500

1300

1100

900

700

500

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Tem.06

Kas.06

Mar.07

Tem.07

Kas.07

Mar.08

Tem.08

Kas.08

Mar.09

Tem.09

Kas.09

Mar.10

Tem.10

Kas.10

Mar.11

Tem.11

Kas.11

Mar.12

Tem.12

Kas.12

Mar.13

Tem.13

35.0

30.0

25.0

20.0

15.0

10.0

5.0

0.0

-5.0

-10.0

Kaynak: Bloomberg

9

İTO Enflasyon Göstergeleri

Türk- İş Mutfak Enflasyonu

İstanbul Toptan Eşya Fiyat Endeksi (y-y,%)

Türk-İş Gıda Enflasyonu ( a-a, %)

İstanbul Ücretliler Geçinme Endeksi (y-y,%)

8

90

80

70

60

50

40

30

20

10

0

-10

6

4

2

0

-2

-4

Kaynak:İTO

Kaynak: Türk-İş

Enflasyon Beklentileri

Tük. Güven Endeksi-Fiyat Beklentileri

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

Fiyatların değişim yönüne ilişkin beklenti

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

100

9.5

9

8.5

8

7.5

7

6.5

6

5.5

5

95

89.3

90

85

80

75

70

Kaynak: TÜİK

Kaynak: TCMB

Reel Efektif Döviz Kuru

TÜFE Bazlı (2003=100)

135

130

125

120

115

110

105

100

Mar.13

Tem.13

Kas.12

Tem.12

Kas.11

Mar.12

Tem.11

Kas.10

Mar.11

Tem.10

Kas.09

Mar.10

Kaynak: TCMB

Tem.09

Kas.08

Mar.09

Tem.08

114.6

10

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücü Durumu

İşgücü Arzı (kişi)

İstihdam Edilenler (kişi)

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşsizlik Oranı (%)

17.0

16.0

15.0

14.0

13.0

12.0

11.0

10.0

9.0

8.0

7.0

31,000

29,000

27,000

9.6

25,000

23,000

Kaynak: TÜİK

21,000

19,000

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

May.13

May.05

Kas.05

May.06

Kas.06

May.07

Kas.07

May.08

Kas.08

May.09

Kas.09

May.10

Kas.10

May.11

Kas.11

May.12

Kas.12

May.13

8.8

Kaynak: TÜİK

İşgücüne Katılım Oranı

Sektörlerin Toplam İşgücü İçindeki payı

İşgücüne Katılma Oranı (%)

İstihdam Oranı (%)

Sanayi

İnşaat

Hizmetler (Sağ Eksen)

30.0

54.0

25.0

52.0

20.0

50.0

15.0

48.0

10.0

46.0

5.0

44.0

0.0

42.0

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

May.13

May.08

Ağu.08

Kas.08

Şub.09

May.09

Ağu.09

Kas.09

Şub.10

May.10

Ağu.10

Kas.10

Şub.11

May.11

Ağu.11

Kas.11

Şub.12

May.12

Ağu.12

Kas.12

Şub.13

May.13

53.0

51.0

49.0

47.0

45.0

43.0

41.0

39.0

37.0

35.0

Tarım

Kaynak: TÜİK

Kaynak: TÜİK

İşkur İstatistikleri

Sanayi İstihdam Endeksi (2010=100)

İş Arayanların Sayısı (kişi)

200,000

180,000

160,000

140,000

120,000

100,000

80,000

60,000

40,000

20,000

0

Sanayi İstihdam Endeksi

117

112

107

102

97

Kaynak: Hazine Müsteşarlığı

2005-I

2005-III

2006-I

2006-III

2007-I

2007-III

2008-I

2008-III

2009-I

2009-III

2010-I

2010-III

2011-I

2011-III

2012-I

2012-III

2013-I

Mar.08

Haz.08

Eyl.08

Ara.08

Mar.09

Haz.09

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

Eyl.12

Ara.12

Mar.13

Haz.13

92

11

Kaynak: Hazine Müsteşarlığı

Reel Brüt Ücret - Maaş Endeksleri

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

125

120

115

110

105

100

95

90

85

2005-I

2005-III

2006-I

2006-III

2007-I

2007-III

2008-I

2008-III

2009-I

2009-III

2010-I

2010-III

2011-I

2011-III

2012-I

2012-III

2013-I

4,700

4,200

3,700

3,200

2,700

2,200

1,700

1,200

700

Sanayi Sektörü Reel Brüt Ücret - Maaş

Endeksleri

Kaynak: TOBB

Kaynak: Hazine Müsteşarlığı

12

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

-12000

Tem.03

Oca.04

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Tem.03

Oca.04

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

0

Kaynak: TCMB

Kaynak: TCMB

İhracat*

İthalat

İmalat (y-y, %)

Madencilik (y-y, %)

Tarım (y-y, %)

Ara Malları (y-y, %)

Sermaye Malları (y-y, %)

Tüketim Malları (y-y, %)

100

100

80

80

60

60

40

40

20

20

0

0

-20

-20

-40

-60

Tem.03

Oca.04

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

-40

Kaynak: TCMB

Kaynak: TCMB *12 aylık toplam veriler kullanılmıştır.

Cari İşlemler Dengesi

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

Sermaye ve Finans Hesabı

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Kaynak: TCMB

60000

50000

40000

30000

20000

10000

0

-10000

-20000

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Kaynak: TCMB

13

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketim Harcamaları

Tüketici Güven Endeksi

Reel Kesim Güven Endeksi (sağ eksen)

105.0

95.0

85.0

75.0

65.0

55.0

Kaynak: TCMB

Reel Hanehalkı Tüketimi (y-y, %)

130

120

110

100

90

80

70

60

50

40

20

15

10

5

0

-5

-10

-15

Kaynak: TCMB

CNBC-e Güven Endeksleri

Krediler

CNBC-e Tüketici Güven Endeksi

Krediler (y-y, %)

80

150

70

130

60

110

50

90

40

70

30

20

50

10

30

0

Kaynak: BDDK

Kaynak: CNBC-e

Bireysel ve Ticari Krediler

Bireysel Krediler (y-y, %)

Ticari Krediler (y-y, %)

55

45

35

25

15

5

-5

Kaynak: BDDK

14

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Bütçe Gelirleri ve Harcamaları

Bütçe Gelirleri (12 aylık toplam-milyar TL)

Bütçe Dengesi (12 Aylık toplam-milyar TL)

Bütçe Harcamaları (12 aylık toplam-milyar TL)

0

400

-10

350

-20

300

-30

250

-40

-50

200

-60

150

Kaynak:TCMB

Kaynak:TCMB

Vergi Gelirleri

Faiz Dışı Denge

Vergi Gelirleri (Nominal y-y, %)

Vergi Gelirleri (Reel y-y, %)

65

Faiz Dışı Denge (12 aylık-milyar TL)

57

45

47

25

37

27

5

17

-15

7

-35

-3

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Borç Stoku

İç ve Dış Borç Stoku

Toplam Borç Stoku (milyar TL)

600

450

550

400

500

450

400

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

180

160

140

350

120

300

100

350

250

80

300

200

60

Kaynak: Hazine Müsteşarlığı

Kaynak: Hazine Müsteşarlığı

15

Türkiye’nin Net Dış Borç Stoku

Türkiye’nin Dış Borç Stoku Profili

TCMB (milyar dolar-sol eksen)

Kamu Sektörü (milyar dolar)

Özel Sektör (milyar dolar)

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

45

40

35

30

25

20

15

10

5

0

30

250

25

200

20

150

15

100

Kaynak: Hazine Müsteşarlığı

2012

2011

2010

2009

2008

2007

2006

0

2005

0

2004

50

2003

5

2002

2012

2011

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

10

Kaynak: Hazine Müsteşarlığı

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

Nominal Faiz

35

30

25

25

20

20

15

15

10

10

5

-5

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

0

0

Ocak 2004

Mayıs 04

Eylül 04

Ocak 05

Mayıs 05

Eylül 05

Ocak 06

Mayıs 06

Ağustos 06

Aralık 06

Nisan 07

Ağustos 07

Aralık 07

Nisan 08

Ağustos 08

Aralık 08

Nisan 09

Ağustos 09

Aralık 09

Nisan 10

Ağustos 10

Aralık 10

Nisan 11

Ağustos 11

Aralık 11

Nisan 12

Ağustos 12

Aralık 12

Nisan 13

Ağustos 13

5

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Para Arzı

M2 (bin TL)

M3 (bin TL)

M1 (bin TL-sağ eksen)

900000000

700000000

200000000

150000000

500000000

100000000

300000000

50000000

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

100000000

Kaynak:TCMB

16

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

ABD

1.6

2

Euro Bölgesi

-0.7

1.3

Almanya

0.5

Fransa

0.30

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

-3.09**

0.25

81.5

1.81

0.50

-15.60

1.60

7.01

0.50

98

1.20

-2.41

0.50

-22.00

-0.53

0.50

98.30

3.80

-36.90

Cari Denge/GSYH*

(%)

İtalya

-2.80

1.20

Macaristan

0.50

1.80

Portekiz

-2.00

0.80

-1.55

0.50

-44.10

İspanya

-1.60

1.50

-1.07

0.50

-21.20

Yunanistan

-5.50

-0.50

-2.88

0.50

-76.60

İngiltere

1.60

2.80

-3.51

0.50

-13.00

Japonya

0.90

0.70

0.99

0.10

43.60

Çin

7.50

2.70

2.60

6.00

97.20

6.50

4.02

8.25

--

Rusya

1.20

1.07***

Hindistan

4.40

10.85

-3.41**

7.25

--

Brezilya

3.28

6.27

-2.26

9.00

110.30

G.Afrika

2.00

6.30

-3.39**

5.00

1.00

4.50

77.20

Türkiye

-6.0****

3.00

8.88

Kaynak: Bloomberg, *: Cari denge verileri IMF’den alınmaktadır ve 2012 verileridir.

**: 2011 verisi, ***: 2010 verisi, ****: VakıfBank hesaplaması

Beklentiler

(Temmuz 2013)

Reel Büyüme

(y-y,%)

Enflasyon

(y-y,%)

Cari Denge /GSYH

(%)

İşsizlik Oranı

(%)

Borç St./GSYH

(%)

Gelişmiş Ülkeler

Gelişmekte Olan Ülkeler

Tüm dünya

ABD

Euro Bölgesi

Almanya

Fransa

İtalya

Macaristan

Portekiz

İspanya

Yunanistan

İngiltere

Japonya

Çin

Rusya

Hindistan

Brezilya

G.Afrika

TÜRKİYE

1.2

5.3

3.1

1.7

-0.6

0.3

-0.2

-1.8

-0.01

-2.32

-1.6

-4.21

0.9

2.0

7.8

2.5

5.6

2.5

2.0

3.43

1.50

6.00

3.76

1.68

1.62

1.61

1.57

1.98

4.00

0.70

1.30

-0.62

2.55

0.70

3.10

6.40

10.57

5.50

5.6

5.50

-0.11

1.01

--2.91

2.32

6.09

-1.28

0.32

2.15

0.14

1.10

-0.28

-4.37

1.23

2.64

2.55

-4.94

-2.37

-6.37

-6.80

8.16

--7.74

12.29

5.65

11.18

12.04

10.47

18.25

27.00

26.98

7.82

4.07

4.10

5.50

-6.00

25.71

9.38

108.41

33.87

-108.12

95.03

80.39

92.74

130.63

79.91

122.30

91.80

179.47

93.62

245.35

21.30

10.42

66.39

67.16

42.72

35.50

2013-IMF Beklentisi

17

Türkiye Makro Ekonomik Görünüm

2011

2012

En Son Yayımlanan

2013

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla, Milyon TL)

1 297 713

1 416 817

357 854

(2013, 1Ç)

--

GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y%)

8.8

2.2

3.0

(2013, 1Ç)

3.7

Sanayi Üretim Endeksi (y-y. %) (takvim etk arnd)

9.7

2.5

4.2

(Haziran 2013)

--

Kapasite Kullanım Oranı (%)

75.4

74.2

75.5

(Ağustos 2013)

--

İşsizlik Oranı (%)

9.8

9.2

8.8

(Mayıs 2013)

9.5

Fiyat Gelişmeleri

TÜFE (y-y. %)

10.45

6.16

8.88

(Temmuz 2013)

6.8

ÜFE (y-y. %)

13.33

2.45

6.61

(Temmuz 2013)

--

Parasal Göstergeler (Milyon TL)

M1

148,455

167,404

189,774

(23.08.2013)

--

M2

665,642

731,770

824,228

(23.08.2013)

--

M3

700,491

774,651

865,564

(23.08.2013)

--

Emisyon

49,347

54,565

65,601

(23.08.2013)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

78,330

100,320

108,563

(23.08.2013)

--

Faiz Oranları

TCMB O/N (Borç Alma)

TRLIBOR O/N

5.0

5.0

3.50

(30.08.2013)

--

10.89

5.78

7.77

(30.08.2013)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Açığı

75,092

47,476

4,445

(Haziran 2013)

54,600

İthalat

240,842

236,545

22,918

(Temmuz 2013)

---

İhracat

134,907

152,537

13,112

(Temmuz 2013)

Dış Ticaret Açığı

105,935

84,008

9,805

(Temmuz 2013)

91,000

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

368.8

386.5

401.0

(Temmuz 2013)

--

Merkezi Yön. Dış Borç Stoku

149.6

145.5

158.4

(Temmuz 2013)

--

Kamu Net Borç Stoku

290.1

240.6

227.7

(2013, 1Ç)

--

Kamu Ekonomisi (Milyon TL)

2011 Haziran

2012 Haziran

Bütçe Gelirleri

26,686

24,804

31,404

(Haziran 2013)

--

Bütçe Giderleri

23,597

31,074

32,603

(Haziran 2013)

--

Bütçe Dengesi

3,089

-6,270

-1,199

(Haziran 2013)

--

Faiz Dışı Denge

4,650

-4,389

335

(Haziran 2013)

--

18

Vakıfbank Ek

V

konomik Araştırmalar ek

konomik.arastirm

malar@vakifbank

k.com.tr

Cem Eroğğlu Müdür cem.eroglu@va

akifbank.com.tr

Nazan Kılıç Müdür Yard

dımcısı nazan.kilic@vakkifbank.com.tr

Ümit Ünssal Müdür Yard

dımcısı umit.unsal@vakkifbank.com.tr

Fatma Özzlem Kanbur Uzman fatmaozlem.kan

nbur@vakifbank.com.tr

Sinem Ullusoy dımcısı Uzman Yard

sinem.ulusoy@vakifbank.com.tr 0212‐398 18 98 0212‐398 19 02 0212‐398 18 99 0212‐398 18 91 0212‐398 18 92 Bu rapor Türkiye Vakıflar Bankası T.A.O. ttarafından güvennilir olduğuna inanılan kaynaklardan sağlanan bilggiler kullanılarak h

hazırlanmıştır. Vakıflar Bankası TT.A.O. bu bilgi ve verilerin doğruluuğu hakkında herrhangi bir garanti vermemekte ve bu rapor ve için

ndeki bilgilerin Türkiye V

kullanılm

ması nedeniyle do

oğrudan veya dolaylı olarak oluşaacak zararlardan dolayı sorumluluk kabul etmem ektedir. Bu rapo

or sadece bilgi vermek aamacıyla hazırlanmış olup, hiçbir kkonuda yatırım önnerisi olarak yoru

umlanmamalıdır. Türkiye Vakıflar r Bankası T.A.O. b

bu raporda yer alan bilgilerde daha önced

den bilgilendirme

e yapmaksızın kıs men veya tamam

men değişiklik yap

pma hakkına sahi ptir. Vakkıfbank Ekonom

mik Araştırmalarr