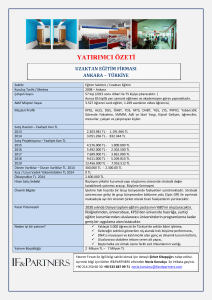

Branş Analizi

maliye

2013 KPSS Maliye Sınavı genel itibarıyla bilgi düzeyini ölçen, çok fazla yorum gerektiren soruların yer almadığı, son

yıllardaki sınavlara nispeten kolay bir sınavdır. Soru dağılımları ve karşılaşılan sorular değerlendirildiğinde alışılmışın

dışında sorulara pek rastlanmazken bileşik faizde gelecek değer hesaplaması gerektiren soru bu değerlendirmenin

istisnasını oluşturmaktadır. Zira bu konu maliyeden ziyade muhasebe dersinin konusuna girmektedir. Fakat muhasebe

n

a

m

z

u şımı

a

l

k

ya

derslerinden bu konuya aşina olan siz değerli öğrencilerimizin bu soruyu da doğru yanıtladığını düşünmekteyiz.

Makbule EKİCİ

soruların konulara göre dağılımı

maliye

KONU BAŞLIĞI

SORU SAYISI

►

Maliye Teorisi

3

►

Kamu Harcamaları

5

►

Kamu Gelirleri

7

►

Devlet Bütçesi

7

►

Devlet Borçlanması

6

►

Maliye Politikası

6

►

Türk Vergi Sistemi

3

►

Vergi Hukuku

3

n

a

m

z

u şımı

a

l

k

ya

Toplam

40

2013 KPSS uzman

1. Petrol araması yapan bir kuruluşun belli bir alanda petrol bulduğu zaman diğer araştırmacı kurumlara da değerli ve kullanışlı bilgiler sunması

aşağıdakilerden hangisine bir örnektir?

A) Üreticiden üreticiye olumsuz dışsallık

B) Üreticiden üreticiye olumlu dışsallık

C) Üreticiden tüketiciye olumlu dışsallık

D) Üreticiden tüketiciye olumsuz dışsallık

E) Tüketiciden tüketiciye olumsuz dışsallık

Dışsallık herhangi bir ekonomik faaliyet sırasında hiç amaçlanmadığı hâlde üçüncü kişinin fayda ya da maliyet fonksiyonuna etki edilmesidir. Dışsallıklar tüketim sürecinde de üretim sürecinde de ortaya çıkabilmekedir. Soruda bahsi geçen durumda petrol araması yapan bir kuruluş (üretici), diğer araştırmacı kurumlara (üretici)

faydalı bilgiler sunmakta; dolayısıyla üreticiden üreticiye olumlu dışsallık ortaya çıkmaktadır.

Doğru yanıt “B” seçeneğidir.

2013 KPSS uzman

2. Ödenen vergi sonucunda mükelleflerin toplam

faydalarındaki azalışın aynı olmasını savunan

yaklaşım aşağıdakilerden hangisidir?

A) Eşit Fedakârlık Yaklaşımı

B) Eşit Oranlı Fedakârlık Yaklaşımı

C) En Az Fedakârlık Yaklaşımı

D) Ödeme Gücü Yaklaşımı

E) Yararlanma Yaklaşımı

Vergilemede eşitlik ilkesi, bireylerin genel vergi yüküne, kendi ödeme güçlerine göre

katılmalarını öngörür. Bu ilke, genel vergi yükünün toplumu oluşturan kişiler arasında mükelleflerin kişisel, ailevi ve ekonomik durumlarına göre dengeli bir şekilde dağıtılmasını gerekli kılmaktadır. Vergilemede eşitlik ilkesinin vergilemede adaleti sağlamak açısından çok büyük bir önemi bulunmaktadır. Vergilemede eşitlik ilkesi doğrultusunda ortaya atılan fedakârlık görüşleri şunlardır:

Eşit mutlak fedakârlık yaklaşımı: Bu görüş, hangi gelir grubundan olursa olsun ve

matrahının büyüklüğü ne olursa olsun, herkesin vergileme neticesinde karşı karşıya kalacağı mutlak fayda kaybının eşitlenmesi gerektiğini savunur.

Eşit oransal fedakârlık yaklaşımı: Eşit oransal fedakârlık görüşünde gelir arttıkça

marjinal faydanın değişmediği (azalmadığı) kabul edilir ve herkese eşit vergi tarifesinin uygulanmasının fedakârlıkları eşitlemeye yeterli olduğu savunulur.

Eşit fedakârlık yaklaşımı: Bu yaklaşım içerisinde ödenen vergi sonucunda mükelleflerin toplam faydalarındaki azalışın aynı olması gerektiği savunulur.

Eşit marjinal fedakârlık yaklaşımı: Her vergi mükellefinin gelirinin son biriminden

elde ettiği faydadan aynı oranda fedakârlıkta bulunması gerektiği savunulur.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

3. Vergilerin gelir etkisiyle ilgili aşağıdaki ifadelerden hangisi doğrudur?

A) Kişilerin, vergi sonrası geliri düşük bulmaları

hâlinde çalışmaktan vazgeçmeleridir.

B) Kişilerin, vergi sonrası geliri yüksek bulmaları nedeniyle dinlenmeyi tercih etmeleridir.

C) Devletin vergilerle finanse ettiği yatırımlar dolayısıyla millî gelirin artmasıdır.

D) Vergiden dolayı geliri azalan kişilerin, bu kaybı telafi etmek için daha çok çalışmalarıdır.

E) Vergiden dolayı artan kamu tasarruflarıyla finanse edilen cari harcamaların kişi başına düşen geliri artırmasıdır.

Verginin ikame ve gelir etkileri gelir vergisi oranlarındaki artışa, yani aynı duruma

verilen iki farklı tepkidir. Eğer kişi vergi oranlarındaki artış sonucu satın alma gücünde dolayısıyla refahında ortaya çıkan azalmayı daha çok çalışarak telafi etmeyi tercih ediyorsa gelir etkisinden söz edilirken, kişi bu durum karşısında ucuzlayan boş

zamanı tercih ediyorsa ikame etkisinden söz edilir.

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

4. Pareto iyileştirmesi oluşturan değişmelerin, herhangi bir eşitlik ölçüsü üzerindeki etkisine bakılmaksızın benimsenmesi gerektiğini ifade eden

pareto ilkesi aşağıdakilerden hangisine dayanır?

A) Toplumcu değer

B) Katma değer

C) Kamusal değer

D) Bireyselci değer

E) Devletçi değer

Pareto iyileştirmesi oluşturan değişmelerin, herhangi bir eşitlik ölçüsü üzerindeki

etkisine bakılmaksızın benimsenmesi gerektiğini ifade eden pareto ilkesi bireyselci değerdir.

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

5. Bütçe gelirlerinden biri olarak verginin alınması

süreci aşağıdakilerden hangisidir?

A) Tahakkuk - Tarh - Tebliğ - Tahsil

B) Tarh - Tahakkuk - Tebliğ - Tahsil

C) Tarh - Tebliğ - Tahakkuk - Tahsil

D) Tebliğ - Tahakkuk - Tarh - Tahsil

E) Tebliğ - Tarh - Tahakkuk - Tahsil

Vergileme süreci şu aşamalardan oluşmaktadır:

Tarh: Kanunda gösterilen nispetler üzerinden ödenecek vergi borcunun hesaplanması işlemidir.

Tebliğ: Hesaplanan vergi borcunun mükellefe bildirilmesi işlemidir.

Tahakkuk: Verginin ödenecek hâle gelmesidir.

Tahsil: Kanunda belirtilen sürelerde vergi borcunun ödenmesidir.

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

6. Kurumlar vergisinin vergi esnekliğinin artması,

aşağıdakilerden hangisi ile doğrudan ilişkilidir?

A) Kurum kazançlarının, gelir düzeyini yakından izlemesi

B) Beyan usulüne göre tarh edilmesi

C) Mükellef kitlesinin sınırlı oluşu

D) Tek oranlı olması

E) Kurumların vergi yükünün yüksek olması

Vergilemede esneklik ilkesine göre, vergi gelirlerinin ekonomik şartlardaki değişiklikleri (gerek reel üretim de gerekse fiyat seviyesinde meydana gelen değişiklikler) yakından izleyebilmesi gerekir. Uzun süreli yapısal etkenler ve kısa süreli konjonktürel etkenler vergilemede esneklik ilkesinin varlığını gerekli kılmaktadır. Bu etkenler dolayısıyla kamusal ihtiyaçlarda meydana gelen artışların vergilerle otomatik olarak karşılanması gerekir. Vergilemede esneklik ilkesine göre, belirli vergilerin

veya bir bütün olarak vergi sisteminin büyüyen kamu harcamalarının finansmanını

karşılamaya yetecek kadar esnek olması gerekir. O hâlde kurumlar vergisinin vergi esnekliğinin artması, verginin kurum kazançlarını yakından izlemesi ile ilişkilidir.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

7. Aşağıdakilerden hangisi devletin, egemenlik haklarına dayanarak elde ettiği gelirlerden biri değildir?

A) Vergi

B) Para cezaları

C) Fon gelirleri

D) Mamelek gelirleri

E) Emisyon

Devletin egemenlik hakkına yani sahip olduğu zor gücüne dayanarak elde ettiği gelirler şunlardır:

● Vergi

● Resim

● Harç

● Şerefiye

● Katılma payı

● Parafiskal gelirler

● Devalüasyon gelirleri

● Emisyon gelirleri

● Mali monopoller

● Zorunlu borçlanma

● Para ve vergi cezaları

● Fon gelirleri

D seçeneğinde bahsi geçen mamelek gelirleri ise devletin elindeki taşınır ya da taşınmazların satışından ya da kiralanmasından elde ettiği, dolayısıyla özel hukuk hükümlerine göre elde edilen gelirlerdir.

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

8. Mükellefin, fiyatın içerisine gizlendiği için, ödediği dolaylı verginin farkına varmaması aşağıdakilerden hangisiyle ifade edilir?

A) Mali baskınlık

B) Aşırı yük

C) Vergi yansıması

D) Mali yansıma

E) Mali anestezi

Kişilerin ödedikleri verginin farkına varmamalarına mali anestezi adı verilir. Mali

anestezi (his iptali) fiyatın içine gizlenen dolaylı vergilerde yaşanır.

Doğru yanıt “E” seçeneğidir.

2013 KPSS uzman

9. Çeşitli kaynaklardan elde edilen gelirlerin, ayrı

kategoriler olarak ele alınıp her kategori için öngörülmüş tarifeye göre vergilendirilmesi aşağıdakilerden hangisiyle ifade edilir?

A) Global vergileme

B) Üniter vergileme

C) Sedüler vergileme

D) Toplu vergileme

E) Safi vergileme

Gelir vergisi türleri üçe ayrılmaktadır. Bunlar;

Üniter Gelir Vergisi: Subjektif karakterli bir vergi olma özelliğini taşır. Üretim faktörlerinin farklı kazanç unsurlarından elde ettikleri gelirlerin tümü toplanır ve bu toplamdan; en az geçim indirimi, özel indirim, bağış ve yardımlar ile yapılan giderler düşülür. Ulaşılan toplam tutara artan oranlı vergi tarifesi uygulanır. Türkiye’de 1950 yılından beri üniter gelir vergisi uygulanmaktadır.

Sedüler Gelir Vergisi: Üretim faktörlerinin çeşitli kazanç unsurlarından elde ettikleri gelirler kategorilere ayrılır ve her biri ayrı ayrı vergilendirilir. Sedüler gelir vergisi

düz oranlı tarife yapısı ile uygulanır.

Birleşik Gelir Vergisi: Her bir gelir unsuru önce düz oranlı tarife ile tek tek, sonra

artan oranlı tarife ile topluca vergilendirilir.

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

10. Aşağıdakilerden hangisi, dolaysız vergiler arasında yer almaz?

A) Gelir vergisi

B) Kurumlar vergisi

C) Genel harcama vergisi

D) Katılma payı

E) Veraset ve intikal vergisi

Tüketim üzerinden alınan vergiler dolaylı ve nesnel bir karakter taşırken, genel harcama vergisi tıpkı gelir üzerinden alınan vergiler gibi dolaysız bir karakter taşır. Burada vergi tıpkı yıllık gelir vergisinde olduğu gibi mükelleflerin beyanı üzerine hesaplanır. Sorunun cevabı katılma payıdır. Öngörülen harcamayı finanse edebilmek için,

harcamadan yararlanacak olan o bölgede yaşayan kişilerden toplanan paralara katılma payı denir. Üstelik katılma payı vergi değil vergi benzeridir.

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

11. Reel harcamalar ile transfer harcamaları arasındaki temel fark aşağıdakilerden hangisidir?

A) Reel harcamaların parasal, transfer harcamalarının ayni olarak yapılması

B) Reel harcamalar mal ve hizmet alımı karşılığı yapılırken transfer harcamalarının karşılıksız olması

C) Reel harcamaların hizmet amaçlı, transfer harcamalarının sosyal amaçlı olarak yapılması

D) Reel harcamalar hizmetin değeriyle ölçülürken

transfer harcamalarının parasal olarak ölçülmesi

E) Reel harcamaların mal alımı, transfer harcamalarının hizmet alımı olması

Reel harcama- transfer harcaması ayrımı bilimsel (ekonomik,iktisadi) tasnif içerisinde yapılmaktadır. Buna göre karşılığında mal ya da hizmet alınan harcamalar reel

harcamalar olarak adlandırılırken, karşılık beklenmeyen harcamalar transfer harcamaları olarak adlandırılır.

Doğru yanıt “B” seçeneğidir.

2013 KPSS uzman

12. Aşağıdakilerden hangisi, 5018 sayılı Kamu Mali

Yönetimi ve Kontrol Kanunu’na göre yapılan ekonomik sınıflandırmanın bir unsuru değildir?

A) Personel giderleri

B) Sermaye giderleri

C) Borç verme

D) Yedek ödenekler

E) Özel ödenekler

Ekonomik sınıflandırmayla, Devletin, görev ve fonksiyonlarını yerine getirirken yürüttüğü faaliyetlerin millî ekonomiye, piyasalara ve gelir dağılımına etkilerinin planlanması, izlenmesi ve değerlendirilmesi hedeflenmektedir. Ekonomik sınıflandırma;

gelirlerin, harcama ve borç vermenin, finansmanın (gelir-gider farkı) sınıflandırması

şeklinde üç bölümden oluşmaktadır.Yani harcama ve borç vermenin sınıflandırması üç ana başlıkta yapılmaktadır:

● Cari Giderler

● Sermaye Giderleri

● Borç Verme - Geri Ödeme

5018 sayılı Kanun’da yer alan birinci düzey kodlarsa şu şekildedir:

● 01- Personel Giderleri

● 02- Sosyal Güvenlik Kurumlarına Devlet Primi Giderleri

● 03- Mal ve Hizmet Alım Giderleri

● 04- Faiz Giderleri

● 05- Cari Transferler

● 06- Sermaye Giderleri

● 07- Sermaye Transferleri

● 08- Borç Verme

● 09- Yedek Ödenekler

Doğru yanıt “E” seçeneğidir.

2013 KPSS uzman

13. Bütçe usullerinin değişmesinin, kamu harcamalarının büyüklüğü üzerindeki etkisiyle ilgili aşağıdaki ifadelerden hangisi doğrudur?

A) Gerçek artışa neden olur.

B) Reel etkisini artırır.

C) Görünüşte değişmesine neden olur.

D) Nominal etkisini değiştirir.

E) Millî gelire oranla azaltır.

Kamu harcamalarının artış nedenleri gerçek ve görünüşte artış nedenleri olarak ikiye ayrılmaktadır. Görünüşte artış nedenleri şunlardır:

● paranın satın alma gücünün azalması

● bütçe yöntem ve tekniğindeki değişiklikler

● ayni usulden nakdi usule geçiş

● kişi başına yapılan harcama değişmezken toplam nüfusun artması

● kamulaştırma harcamaları

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

14. Bürokrasinin niçin hep genişlediğini, birim hizmet maliyetini yükselttiğini ve büroları aşırı büyüttüğünü açıklayan bürokrasi modelini geliştiren iktisatçı aşağıdakilerden hangisidir?

A) A. Wagner B) A. Hansen

C) M. Olson

D) J. Buchanan

E) W. Niskanen

Niskanen’in bürokrasi modeli, bürokrat davranışlarını ve sonuçlarını inceleyen bir

modeldir. Niskanen bürokratın amaçlarını 4p ile açıklamıştır:

● power-güç

● promotion-terfi

● payment-ödeme

● prestige-itibar

Niskanen’ e göre bürokrat kamu yararına çalışmak yerine kendi çıkarlarının maksimizasyonu peşindedir.

Bürokratlar, otoritenin üretilen hizmetin faydasını en yüksek düzeyde algılamasını

sağlayacak faaliyetlerde bulunurlar. O hâlde bürokrat davranışlarını açıklayıp bürokrasinin aşırı büyüdüğünü dile getiren öncü bürokrasi modelinin sahibi Niskanen’dir.

Doğru yanıt “E” seçeneğidir.

2013 KPSS uzman

15. Üreticinin maliyetlerini azaltmak için yapılan vergi iadeleri, aşağıdakilerden hangisinin kapsamında yer alır?

A) Dolaylı transferler

B) Dolaysız transferler

C) Sermaye transferleri

D) Karşılıklı transferler

E) Sosyal transferler

Ekonomik birimlerin (üretici ya da tüketicilerin) üretim ve tüketim kararlarını doğrudan etkileyen transferlere (emekli aylıkları, sübvansiyonlar gibi) dolaysız transferler

denirken vasıtalı olarak etkileyen transferlere (mal ve hizmetlerin fiyatlarının düşürülmesi, vergi iadeleri) dolaylı transferler denir.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

16. Radyasyona karşı korunmak amacıyla yapılan

harcamalar, aşağıdaki fonksiyonel sınıflandırma

kategorilerinden hangisinin kapsamında yer alır?

A) Genel kamu hizmetleri

B) Savunma hizmetleri

C) Kamu düzeni ve güvenlik hizmetleri

D) Çevre koruma hizmetleri

E) İskân ve toplum refahı hizmetleri

Fonksiyonel sınıflandırma, devlet faaliyetlerinin türünü göstermektedir. Devlet faaliyetlerinin ve bu faaliyetlere yönelik harcamaların zaman serileri boyunca izlenmesi ve uluslararası karşılaştırma imkânı elde edilmesi, fonksiyonel sınıflandırma ile

mümkün olabilmektedir. Ayrıca, bütçe politikalarının oluşturulmasında sektörel ayrımların yapılabilmesi de bu sınıflandırmanın hedefleri arasındadır. Fonksiyonel sınıflandırmada yer alan ana sınıflandırma kategorileri şunlardır:

● 01 GENEL KAMU HİZMETLERİ

● 02 SAVUNMA HİZMETLERİ

● 03 KAMU DÜZENİ VE GÜVENLİK HİZMETLERİ

● 04 EKONOMİK İŞLER VE HİZMETLER

● 05 ÇEVRE KORUMA HİZMETLERİ

● 06 İSKÂN VE TOPLUM REFAHI HİZMETLERİ

● 07 SAĞLIK HİZMETLERİ

● 08 DİNLENME, KÜLTÜR VE DİN HİZMETLERİ

● 09 EĞİTİM HİZMETLERİ

● 10 SOSYAL GÜVENLİK VE SOSYAL YARDIM HİZMETLERİ

Soruda bahsi geçen radyasyondan korunmak amacıyla yapılan harcamalar, çevre

koruma hizmetleri kapsamında yapılan harcamalar arasında yer alır.

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

17. Düşük faizli devlet tahvillerinin yüksek faizli devlet tahvilleri ile değiştirilmesine ne ad verilir?

A) Taksitli borç değiştirme

B) Devlet tahvillerinin başa baş fiyatından değiştirilmesi

C) Tersine borç değiştirme

D) Konsolidasyon

E) Fark ödeme suretiyle borç değiştirme

Yüksek faizli tahvillerin düşük faizli tahvillerle değiştirilmesine değiştirme(konversiyon)

denirken, düşük faizli tahvilin yüksek faizli tahville değiştirilmesine tersine borç değiştirme denir.

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

18. Yazılı değeri 1.000 TL olan ve % 12 faiz oranıyla

piyasaya sürülen bir devlet tahvilinin gerçek faiz

haddi % 13,3’e çıkmışsa bu tahvil kaç TL’den satışa çıkarılmıştır?

A) 600

B) 800

D) 1.000

C) 900

E) 1.100

Nominal değerden satışa çıkarılan tahvil yeterli miktarda alıcı bulunamayınca başa

başın altında bir fiyattan satışa çıkarılmış, bize ihraç fiyatı soruluyor. O hâlde;

x + x.(13,3 / 100) = 1.200 ise

x = 900 TL olacaktır.

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

19. Türkiye’de borçların geri ödenmesinde sıkıntıya

düşülmesi üzerine 1958 yılında yapılan işlem aşağıdakilerden hangisidir?

A) Konsolidasyon

B) Moratoryum

C) Konversiyon

D) Tahkim

E) Borcun reddi

Moratoryum devletin iflasını açıklaması anlamına gelir. Fakat moratoryum borcu

sona erdiren bir durum değildir. Aslında yalnızca ödemenin bilinmeyen ileri bir tarihe atılmasından ibarettir. Türkiye’de de borçların geri ödemesinde sıkıntıya düşülmesi nedeniyle 1958 yılında moratoryum ilan edilmiştir.

Doğru yanıt “B” seçeneğidir.

2013 KPSS uzman

20. 6 ay vade ve % 5 faiz oranı ile ihraç edilen 100

TL’lik hazine bonosunun bileşik faizi yüzde kaçtır?

A) 5,00

B) 5,25

D) 10,25

C) 10,00

E) 15,00

Bileşik faiz, devre sonunda elde edilen faizin anaparaya ilave edilmesi ile bulunan

toplam değer üzerinden yeniden faiz hesaplanmasını ifade eder. O hâlde önce ilk

altı aylık faizi hesaplayacağız. Ardından bulduğumuz faiz getirisini anaparaya ekleyip ikinci altı ay için olan getiriyi hesaplayacağız. Son kalemde de yıllık bileşik faizin

kaç olduğunu hesaplayacağız.

100 x %5 = 5 (ilk altı aylık faiz getirisi)

105 x %5 = 5,25 (ikinci altı ayın faiz getirisi)

5 + 5,25 = 10,25 toplam faiz getirisi

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

21. Borç yükünün normal veya normal dışı yollara

başvurularak hafifletilmesi, aşağıdaki kavramlardan hangisiyle ifade edilir?

A) Borç servisi

B) Moratoryum

C) Tahkim

D) Konsolidasyon

E) Erteleme

Bu sorunun doğru cevabı ÖSYM tarafından borç servis oranı olarak verilmiştir. Fakat kanaatimize göre sorunun cevabını borç servis oranı olarak göstermek, yanlış

bir değerlendirmedir.

Borç servis oranı ödenecek dış borç anapara ve faiz toplamının ödemeler bilançosundaki döviz gelirlerine oranlanmasından ibarettir. Borç servis oranının düşürülmesi borç yönetiminin ilgi alanına girer ve oran düşürüldüğünde devletin borç yükü

hafiflemiş demektir. Fakat borç servisinin kendisi bir borç yükünü azaltma işlemi değil, yalnızca bir göstergedir. Artarsa borç yükü artar, azalırsa borç yükü azalır. Esasında soruya doğru yanıt olabilecek bir alternatif de seçeneklerde yer almamaktadır.

ÖSYM’nin verdiği doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

22. Bir yıl ve daha kısa vadeli borç verilebilir fonları

arz edenlerle bu tür kısa vadeli fonları talep edenlerin bir araya geldikleri piyasa aşağıdakilerden

hangisidir?

A) Sermaye piyasası

B) Menkul kıymet piyasası

C) Para piyasası

D) Tezgâh dışı piyasa

E) Tezgâh üstü piyasa

Kısa vadeli fon arz ve talebinin buluştuğu piyasalara para piyasaları denir. Devletin

para piyasasından borçlanmak için çıkardığı kısa vadeli borçlanma araçları ise hazine bonolarıdır.

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

23. Kesin hesap kanun tasarısını hazırlayan kurum

aşağıdakilerden hangisidir?

A) Ekonomi Bakanlığı

B) Sayıştay

C) Kalkınma Bakanlığı

D) Başbakanlık

E) Maliye Bakanlığı

Kesin hesap kanun tasarısı Maliye Bakanlığı tarafından hazırlanır ve haziran sonuna kadar TBMM’ye sunulur.

Doğru yanıt “E” seçeneğidir.

2013 KPSS uzman

24. Bütçenin temel niteliklerinden olan sınırlama ile

ilgili aşağıdaki ifadelerden hangisi doğrudur?

A) Bütçenin, önceden belli bir zaman dönemi için hazırlanmasıdır.

Bütçenin temel unsurları şunlardır:

Tahmin: Bütçe, bir sonraki yılın gelir ve gider tahminlerini içeren tahmini bir belgedir.

Tahdit (sınır): Bütçe ile verilen yetkiler belirli bir zaman süresini(bir yıl) kapsar.

B) Bütçede ayrılan ödeneklerin vergi gelirleri ile sınırlı olmasıdır.

Tasdik (onay): Bütçe, yasamanın onayından geçer.

C) Bütçeyle, hükûmete sınırlı bir yetkinin verilmesidir.

Tevzin (denklik): Bütçe hazırlanırken gelir gider tahminleri birbirine denk olacak şekilde yapılmalıdır.

D) Harcama yetkisinin bütçe ile sınırlandırılmasıdır.

E) Vergi toplama yetkisinin bütçe ile sınırlandırılmasıdır.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

25. Aşağıdakilerden hangisi, bütçeleme ilkelerinden

biri değildir?

A) Yıllık olma ilkesi

B) Gelirlerin önceliği ilkesi

C) Genellik ilkesi

D) Sorumluluk ilkesi

E) Alenilik ilkesi

Merkezî devlette harcamanın gelire önceliği vardır. Dolayısıyla önce yapılması gereken harcamalar planlanır, sonra neyle finanse edileceği düşünülür. Yani B seçeneğinde ifade edilenin aksine gelirin harcamaya değil, harcamanın gelire önceliği

vardır.

Doğru yanıt “B” seçeneğidir.

2013 KPSS uzman

26. 1215 tarihli Magna Carta Libertatum ile getirilen

en önemli yenilik aşağıdakilerden hangisidir?

A) Kralın, köylülerden ve çiftçilerden vergi toplayamaması

B) Kralın, sınırsız vergi toplama hakkına sahip olması

C) Vergi toplama yetkisinin kral yerine maliye bakanına verilmesi

D) Vergi toplama yetkisinin kraliyet ailesinden alınması

E) Kralın, meclisin onayı olmadan vergi toplayamaması

Kamu hizmetlerinin cinsi ve tutarı ile bu hizmetleri karşılayacak kamu gelirlerinin

toplanması hakkında karar verme yetkisine bütçe hakkı denir. Kaynakların sahibi halk olduğu için bütçe hakkı halka ait olmalıdır. Halklar bütçe hakkını elde edebilmek için mücadeleler vermişlerdir. 10. yüzyılda İngiltere’de başlayan bu mücadeleler 1215’ te imzalanan Magna Carta (Büyük Ferman) ile ilk meyvesini vermiştir. Magna Carta dünyada bütçe hakkına ilişkin ilk yazılı belgedir. Bu belge ile kralın

keyfî vergilendirme yetkisi bir parlamento ile sınırlandırılmıştır.

Doğru yanıt “E” seçeneğidir.

2013 KPSS uzman

27. Bütçenin denk olmasını savunan görüş aşağıdakilerden hangisidir?

A) Klasik görüş

B) Modern görüş

C) Keynesyen görüş

D) Liberal görüş

E) Anayasal iktisat görüşü

Piyasanın etkinliğine inanan ve devlet müdahalesine karşı çıkan klasik maliyeciler, bütçe açığına da bütçe fazlasına da karşı çıkarlar. Çünkü bütçe açığı genişletici, bütçe fazlası daraltıcı devlet müdahalesi anlamına gelmektedir. Bu nedenle klasikler bütçenin yıllık denkliğinden yanadırlar.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

28. Aşağıdakilerden hangisi, genel bütçeli idareler

arasında yer almaz?

A) Türkiye Büyük Millet Meclisi

B) Sayıştay Başkanlığı

C) Hazine Müsteşarlığı

D) Orman Genel Müdürlüğü

E) Kadının Statüsü Genel Müdürlüğü

Devlet tüzel kişiliğine dâhil olan ve 5018 sayılı KMYKK’ye ekli (I) sayılı cetvelde yer

alan idareler genel bütçeli idarelerdir. Buna göre, seçenekte yer alan diğer idareler genel bütçeli iken, Orman Genel Müdürlüğü özel bütçeli idareler arasında yer almaktadır.

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

29. Aşağıdakilerin hangisinde, tahsil esası geçerli

değildir?

A) Avukatlık kazancı

B) Ticari kazançlar

C) Ücret

D) Noterlik kazancı

E) Mali müşavirlik kazancı

Gelirin vergilendirilebilmesi için elde edilmiş olması gerekir. Gelir vergisi kanunumuz gelirin elde edilmesini iki farklı esasa bağlamıştır. Bunlar, tahakkuk ve tahsil esaslarıdır. Tahakkuk esasına göre gelirin elde edilmiş sayılması için kesinleşmesi yeterli görülmüş iken, tahsil esasında elde edilme gelirin tahsiline bağlanmıştır. GVK’de yer alan kimi kazanç unsurları tahsil esasına göre kimi kazanç unsurları

ise tahakkuk esasına göre elde edilmiş sayılır. Ticari ve zirai kazançta elde edilme

tahakkuk esasına dayandırılmış iken diğer kazanç unsurlarında elde edilme tahsil

esasına dayandırılmıştır. Fakat menkul sermaye iradında da kimi zaman tahakkuk

esasının kullanıldığı hatırdan çıkarılmamalıdır.

Doğru yanıt “B” seçeneğidir.

2013 KPSS uzman

30. Kamu gücüne dayalı olarak, kamu harcamalarının finansmanında kullanılmak üzere belirli bir

hizmetin veya işin görülmesi için yetkili makamlarca verilen iznin karşılığında alınan para aşağıdakilerden hangisidir?

A) Vergi

B) Harç

C) Şerefiye

D) Parafiskal ödeme

E) Resim

Yetkili makamlardan herhangi bir işin gerçekleştirilmesi için alınan izin karşılığında

ödenen tutara resim denir. Resim, daha çok yerel yönetimler tarafından pul ya da

bandrol yapıştırılması suretiyle tahsil edilmektedir.

Doğru yanıt “E” seçeneğidir.

2013 KPSS uzman

31. Aşağıdakilerden hangisi, tahsil zaman aşımını kesen nedenlerden biri değildir?

A) Borçluya haciz tatbiki

B) Borçlunun borca itiraz etmesi

C) Borçluya ödeme emri tebliği

D) Borcun teminata bağlanması

E) Borçlunun mal bildiriminde bulunması

Aşağıdaki hâllerde tahsil zaman aşımı kesilir:

1.

2.

3.

4.

5.

6.

Ödeme,

Haciz tatbiki,

Cebren tahsil ve takip muameleleri sonucunda yapılan her çeşit tahsilat,

Ödeme emri tebliği,

Mal bildirimi, mal edinme ve mal artmalarının bildirilmesi,

Yukarıdaki 5 sırada gösterilen muamelelerden her hangi birinin kefile veya

yabancı şahıs ve kurumlar mümessillerine tatbiki veya bunlar tarafından

yapılması,

7. İhtilaflı amme alacaklarında kaza mercilerince bozma kararı verilmesi,

8. Amme alacağının teminata bağlanması,

9. Kaza mercilerince icranın tehirine karar verilmesi,

10. İki amme idaresi arasında mevcut bir borç için alacaklı amme idaresi tarafından borçlu amme idaresine borcun ödenmesi için yazı ile müracaat edilmesi.

11. Amme alacağının özel kanunlara göre ödenmek üzere müracaatta bulunulması ve/veya ödeme planına bağlanması.

Kesilmenin rastladığı takvim yılını takip eden takvim yılı başından itibaren zamanaşımı yeniden işlemeye başlar.

Doğru yanıt “B” seçeneğidir.

2013 KPSS uzman

32. Dar mükellefiyete tabi bir kurumun vergilendirilmesine ilişkin olarak aşağıdaki ifadelerden hangisi doğrudur?

A) Sadece Türkiye’de elde ettiği kazançlar üzerinden vergilendirilir.

B) Vergi borcu hesaplanarak başka ülkelerde ödediği vergiler mahsup edilir.

C) Gelir vergisinden muaf olmakla birlikte katma değer vergisi öder.

D) Sadece harcamaları üzerinden vergi öder.

E) Mal ve hizmet alımında özel tüketim vergisinden

muaftır.

Kurumlar vergisinde tam ve dar mükellef ayrımları yapılırken kanuni ve iş merkezlerinin nerede bulunduğuna bakılmaktadır. İkisinden birinin ya da her ikisinin Türkiye’

de bulunduğu durumda kurum tam mükellef, ikisinin de yurt dışında olduğu durumlarda ise kurum dar mükellef olarak vergiye tabi tutulmaktadır. Tam mükellef kurumlar hem Türkiye’ de hem yurt dışında elde ettikleri kazançlardan vergi öderlerken,

dar mükellef kurumlar yalnızca Türkiye’de elde ettikleri kazançlardan vergi öderler.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

33. Aşağıdakilerden hangisi, bir idari işlem değildir?

A) Tarh

B) İhtiyati haciz

C) Ödeme emri

D) İhtiyati tahakkuk

E) Tahakkuk

İdari makamlar tarafından gerçekleştirilen hukuki tasarruflara idari işlem denir. Tarh

ödenecek verginin hesaplanması anlamına gelir ve idari bir işlemdir. İhtiyati haciz,

ihtiyati tahakkuk ve ödeme emri hususları da AATUHK’de düzenlenmiştir ve idari işlem niteliğindedir. Fakat tahakkuk tarh ve tebliğ edilen verginin ödenecek hâle gelmesini ifade eder ve idari bir işlem değildir.

Doğru yanıt “E” seçeneğidir.

2013 KPSS uzman

34. Aşağıdakilerden hangisi, vergi mahremiyeti kapsamına girmez?

A) Mükellefin beyanı üzerine hesaplanan verginin

açıklanması

B) Mükellefin servetine ilişkin bilgilerin açıklanması

C) Mükellefin iş yerine ilişkin bilgilerin açıklanması

D) Mükellefin mesleğine ilişkin bilgilerin açıklanması

E) Mükellefin hesap durumuna ilişkin bilgilerin açıklanması

Vergi mahremiyetini ihlal, ceza mahkemeleri tarafından cezalandırılan vergi suçları arasında yer alır. Bir bilginin vergi mahremiyetinin kapsamına girebilmesi için gizli kalması icap eden bir husus olması gerekir. Dolayısıyla mükellefin beyanı üzerine

hesaplanan verginin açıklanması vergi mahremiyeti kapsamında değerlendirilmez.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

35. Gelirler politikası ile ilgili aşağıdaki ifadelerden

hangisi doğrudur?

A) Vergi gelirlerini artırmak amacıyla uygulanan politikadır.

B) Kamu gelirlerini azaltan nedenleri ortadan kaldırmak için yapısal reformların belirlenmesidir.

C) Enflasyonu kontrol altına almak için ücret ve fiyatların oluşum sürecine doğrudan müdahale edilmesidir.

D) Kamu gelirlerinin kompozisyonunun, vergilemede

etkinlik ilkesi doğrultusunda düzenlenmesidir.

E) Faktör gelirlerini yeniden düzenleyerek millî geliri

artıracak önlemlere ilişkin yapılan düzenlemelerdir.

Gelirler politikası, devletin ücret ve fiyatların oluşum sürecine doğrudan müdahale

ettiği politikalardır. Gelirler politikası stagflasyondan sonra ortaya atılmıştır ve temel

amacı enflasyonu kontrol altına almaktır. Bu politikalar özellikle Post Keynesyenler

tarafından savunulmuştur.

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

36. Monetarist yaklaşıma göre, genişleyici bir makroekonomik politika aşağıdakilerden hangisine neden olmaz?

A) Başlangıçta işsizlik oranının geçici olarak düşmesi

B) İşçilerin parasal ücretlerinin artması

C) Phillips eğrisinin uzun dönemde yatık bir hâl alması

D) Uzun dönemde doğal işsizlik oranına ulaşılması

E) İşçilerin enflasyon beklentilerinin, yüksek ücret taleplerine neden olması

Monetaristlere göre ekonomi uzun dönemde doğal işsizlik düzeyinde dengeye gelecek ve enflasyonla işsizlik arasındaki ters yönlü ilişki ortadan kalkacaktır. Dolayısıyla uzun dönem Phillips eğrisi doğal işsizlik düzeyinde dik bir doğru olacakır.

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

37. Aşağıdakilerden hangisi, mali gelenekçiliğin zayıflamasına neden olan faktörlerden biri değildir?

A) Tüketici devlet anlayışından süzgeç devlet anlayışına geçilmesi

B) Hazinenin, piyasa mekanizması yoluyla geliri yeniden dağıtması

C) Hazinenin, hakiki transferler yoluyla geliri yeniden

dağıtması

D) Kamu girişimlerinin her zaman özel girişimlerden

daha az verimli olması

E) Kamu harcamaları ve vergilerin tarafsız olmaması

Mali gelenekçilikten kastedilen Ortodoks yani klasik maliyecilerdir. Klasik maliye anlayışı devletin verimsizliğine inanır; eğer verimsiz(tüketici niteliğinde olan) devletten

süzgeç yani müdahaleci devlete geçilmişse mali gelenekçilik zayıflamış demektir.

Hazine geliri yeniden dağıtıyorsa ekonomiye müdahale ediyor demektir; mali gelenekçilik zayıflamıştır. Kamu harcamaları ve vergiler taraf olup ekonomiye müdahale ediyorsa mali gelenekçilik yine zayıflamış demektir. Fakat D seçeneğinde bahsedildiği gibi hâlâ devletin verimsizliğine inanılıyorsa mali gelenekçilik hâlâ etkisini

sürdürüyor demektir.

Doğru yanıt “D” seçeneğidir.

2013 KPSS uzman

38. Tüketim eğilimi 0,8 ve gelir vergisi oranı 0,2 iken

100.000 TL’lik bir kamu harcamasının millî gelir

üzerindeki etkisi yaklaşık olarak kaç TL’dir?

A) 100.000

B) 178.000

D) 400.000

C) 278.000

E) 500.000

k = 1/1 - c (1-t) x

G

k = 1/1 - 0.8 (1 - 0.2) x 100000

= 278000

Doğru yanıt “C” seçeneğidir.

2013 KPSS uzman

39. Kamu harcamalarının, tüketim malları talebini artırarak yatırımlarda artışa neden olması aşağıdakilerden hangisiyle ifade edilir?

A) Hızlandıran etkisi

B) Telafi edici etki

C) Çarpan etkisi

D) Teşvik etkisi

E) Çoğaltan etkisi

Kamu harcamalarının, tüketim malları talebini arttırarak yatırımlarda artışa neden

olmasına hızlandıran etkisi denir.

Doğru yanıt “A” seçeneğidir.

2013 KPSS uzman

40. Tam çalışma düzeyindeki millî gelirden cari millî

gelir çıkarılarak elde edilen değerin, paranın dolaşım hızına bölünmesi aşağıdakilerden hangisini verir?

A) Enflasyon döneminde devletin yapacağı ek harcama

B) Durgunluk döneminde devletin yapacağı ek harcama

C) Enflasyon döneminde devletin toplayacağı ek

vergi

D) Durgunluk döneminde devletin toplayacağı ek

vergi

E) Enflasyon döneminde devletin yapacağı ek borçlanma

Tam çalışma düzeyindeki millî gelirden cari millî gelir çıkarılarak elde edilen değerin, paranın dolaşım hızına bölünmesi durgunluk döneminde devletin yapacağı ek

harcamaları ortaya koyar.

Doğru yanıt “B” seçeneğidir.