ETKİN PİYASA HİPOTEZİ

Etkin piyasa hipotezinin ilk klasik

tanımlaması Eugene Fama

tarafından 1970 yılında yapılmıştır.

Bu tanımlamaya göre menkul

kıymet fiyatları daima ulaşılır tam

bilgileri yansıttığı zaman durumda

ancak “etkin bir piyasanın”

varlığından söz etmek mümkün

olmaktadır.

Etkin piyasa hipotezinin temel

dayanağı “tesadüfi yürüyüş” modelidir.

*Tesadüfi yürüyüşün anlamı etkin bir sermaye

piyasasında her türlü bilgi piyasaya yansımış ve

yatırımcılar tarafından değerlendirilmiş ise

herhangi bir andaki hisse senedinin fiyatı, hisse

senedinin gerçek değerine eşit olacaktır.

Etkin piyasa hipotezi Temel ve Teknik

yaklaşımların geçersiz olduğunu ileri süren bir

görüştür. Yani piyasadaki menkul kıymet fiyatlarını

şekillendiren dinamik ancak ve ancak bilgi ve bu

bilginin tüm piyasa katılımcıları tarafından eşanlı

ve tamamen paylaşımıdır.

Etkin piyasa hipotezinin önemi:

Etkin piyasa hipotezinin 21 yüzyılın son çeyreğinde

bu kadar önemli hale gelmesinin nedeni, aslında

sermaye piyasalarının etkinliğinin vurgulanması

açısından oldukça üzerinde durulması gereken bir

konudur.

Günümüzde sermaye piyasaları ve reel piyasalar

daha fazla birbirini etkiler hale gelmiştir. Bu

nedenle sermaye piyasalarının etkin işleyişi en çok

tartışılan konulardan birisi olmuştur. Sermaye

piyasalarının etkinliği yani kısaca sermaye

piyasalarına konu olan menkul kıymetlerin gerçek

değerlerini yansıtması anlamına gelmektedir.

Tartışma soruları

Soru:Finans piyasaları ve reel piyasaların birbirinden

etkileşimine dair açıklayıcı bir örnek veriniz.

Soru*:Sermaye piyasalarına konu olan alternatif menkul

kıymetlerin gerçek değerlerini yansıtmaları neden önemlidir?

Soru**: Sermaye piyasalarında menkul kıymetlerin gerçek

değerini yansıtması yani piyasaların etkin olmasının sizce reel

sektöre bir etkisi var mıdır? Tartışınız.

Etkin piyasa hipotezinin

varsayımları

1.

2.

3.

4.

5.

6.

Piyasada çok sayıda satıcı ve alıcı vardır. Hiçbir alıcı

veya satıcı piyasayı etkileyecek güce sahip değildir.

Menkul kıymetle ilgili bilgiler düşük bir maliyetle ve

yatırımcılara en kısa zamanda sağlanmaktadır.

Etkin bir piyasada işlem giderleri oldukça düşüktür.

Piyasaların kurumsal yapısı çok gelişmiştir.Başka bir

ifadeyle düzenleyici mevzuatla piyasaların istikrarlı

çalışması sağlanmaktadır.

Vergi ile ilgili düzenlemeler yoktur.

Tüm finansal varlıklar tamamen bölünebilir.

Bir piyasanın etkin olabilmesi

için mevcut şartlar:

1. Bilgi ve veriler üzerinde tekelleşme

olmaması

2. Piyasadaki işlem giderlerinin rekabetçi

bir biçimde oluşması

Etkin olmayan finansal piyasalarda ortaya

çıkan ve piyasayı etkin dengelerden

uzaklaştıran diğer nedenler.

Finansal piyasalarda volatilite

Fiyat balonları

Finansal piyasalarda belirsizlik

Finansal piyasalarda yer alan gürültücü

işlemciler (Noise Trader)

İçerden bilgilenenler (Insider Trading)

Finansal piyasaların düzenleyici otoritelerce

yapılandırılmasının etkinlik üzerine etkileri

Beleşcilik sorunun ( Free Rider Problem)

Etkin Piyasa Hipotezine Göre

Etkinlik Formları

Zayıf Formda Etkin Piyasa Hipotezi

Yarı Güçlü Formda Etkin Piyasa

Hipotezi

Güçlü Formda Etkin Piyasa Hipotezi

1.Zayıf Formda Etkin Piyasa

Hipotezi

Zayıf formda etkinlik düzeyi, hisse senedi fiyatlarının

geçmişteki fiyat hareketlerini içerdiği durumu

yansıtmaktadır.

EMH’ın zayıf formda piyasa etkinliğine göre,geçmişteki

fiyat verilerini kullanarak bugünkü fiyatları tahmin etmek

olanaksızdır.

EMH’a göre bir periyotta meydana gelen fiyat değişmeleri

diğer periyottan bağımsızdır.

Çünkü fiyatlar tesadüfen değişmektedir ve fiyatlarda

herhangi bir bilgi nedeniyle meydana gelen değişme aynı

anda direkt piyasalara yansımaktadır.Bu nedenle EMH’ın

zayıf formda piyasa etkinlik düzeyi “Tesadüfi yürüyüş

modeline” dayanmaktadır.

2.Yarı Güçlü Formda Piyasa

Etkinlik Düzeyi

EMH’ın “Yarı Güçlü Formuna” göre piyasada

sadece fiyatlar geçmiş fiyat bilgilerini değil aynı

zamanda,bütün kamusal bilgilerde bugünkü

piyasa fiyatları tarafından yansıtılmaktadır.

Bunun anlamı eğer piyasa bu anlamda

etkinse,temel ve teknik analiz,bilanço denge

analizi,gelir dengesi pozisyonu,kar paylarındaki

değişiklik duyuruları ve şirket hakkında herhangi

bir bilgi normal üstü ekonomik karı

etkileyecektir.

EMH’ın yarı güçlü piyasa etkinlik formu zayıf etkinlik

formu şartlarını da içinde barındırmaktadır.

Yine bu formda hiçbir yatırımcının piyasa ortalaması

üzerinde aşırı getiri elde etmesi mümkün değildir.

Çünkü bu forma göre yeni bilgiler piyasaya

açıklandığı anda tüm yatırımcılar tarafından

paylaşılmış olacağından, bu durum menkul kıymet

fiyatlarına zaten anında yansıyacağından hiçbir

yatırımcı ortalamanın üzerinde kar elde

edemeyecektir.

EMH’ın kurulumunda ki temel fikir fiyatların

gerçek piyasa değerlerini varolan bilgilere

dayanarak tam olarak yansıtmasıdır. Ancak bu

durumda menkul kıymetler olması gereken

temel fiyatlarını yansıtacaktır. İncelenen her iki

formda da fiyatlar ulaşılabilir bilgileri

yansıtmaktadır.

Ancak zayıf formda geçmiş veriler kullanılırken,

biraz daha güçlendirilmiş form olarak kabul

edilen yarı güçlü formda ise fiyatlar kamuya

yansımış bilgileri de içermektedir.

3.Güçlü Formda Piyasa

Etkinlik Düzeyi

EMH’ın bu formunda piyasadaki fiyatlar

ulaşılabilir tüm bilgileri yansıtmaktadır.

Güçlü etkinlik formunda piyasada bilgi olarak

piyasa katılımcıları arasında herhangi bir

üstünlük yoktur. Dolayısıyla içerden

bilgilenenlerin ticareti(Insider Trading )

sözkonusu değildir.

“Insider Trading” yada “içerden

bilgilenenlerin”

varolduğu bir piyasa yapısında içerden

bilgilenenler dengelerin kendi lehlerine

çalışmasını sağlayarak ve piyasada

asimetrik bilginin varlığından yararlanarak

mevcut koşulları bozarak, piyasanın

etkinlik formundan uzaklaşmasına neden

olmaktadırlar. Bu durumda piyasada oluşan

menkul kıymet fiyatları da gerçek temel

değerini yansıtmayacaktır.

EMH’a Yönelik Eleştiriler

EMH’a yapılana eleştirilerin başında

piyasada yer alan yatırımcıların geleceğe

ilişkin beklentilerinin Homojen olması

gelmektedir.

Aslında homojen beklenti varsayımının

ardında yatan temel argüman sa

yatırımcıların tümünün aynı beklentilere

sahip olması gelmektedir.

Yatırımcıların hepsinin aynı beklentiye

sahip olması durumunda piyasada farklı

finansal varlıklara yatırım yapılması

düşünülemez.

Piyasada belli bir işlem hacminin

oluşabilmesi için ancak yatırımcıların

geleceğe ait beklentilerin yani homojen

beklentilere sahip olmadıklarının kabul

edilmesi gerekmektedir.

EMH’a yapılan 2. temel eleştiri

EMH’a yapılan diğer eleştiri yatırımcıların

yatırım kararlarında rasyonel bilgiye sahip

oldukları varsayımına ilişkindir.

Rasyonel beklentiler varsayımı birçok

ekonomist tarafından eleştirilmekte ve

piyasada yer alan yatırımcıların tümünün

rasyonel güdülerle hareket etmediği öne

sürülmektedir.

Rasyonel beklentiler teorisinin yerine alternatif

geliştirilen prensib ise “Heterojen beklentiler

prensibidir.”

Bu prensibe göre piyasada yer alan yatırımcıların

geleceğe ait bekleyişleri birbirinden farklı ve

rasyonellikten uzak olabilmektedir.

Shiller örneğin sermaye piyasalarında yer alan bir

yatırımcının “ne istediğini bilen akıllı yatırımcı”

(smart investor) olmadığını vurgulamakta ve

piyasada yer alan ,yatırımcıların çoğunun trend ve

modayı izlediklerini savunmaktadır.Dolayısıyla

yatırım kararlarının alınmasında bu değişkenlerin

çoğunun payı olduğu vurgulanmaktadır.

Piyasada yer alan yatırımcıların

davranışlarında sosyal ve psikolojik

etmenlerin (Davranışsal Finans) önemli

olduğu vurgulanmaktadır.

Sürü psikolojisi,rasyonel davranmayan

yatırımcıların tamamen içgüdülerine dayalı

davranışlar geliştirdiğini ortaya koymuştur.

Bu davranış tipinde genelin davranışına

uyma ve rasyonel davranıştan uzaklaşma

eğilimi ağır basmaktadır.

Sürü psikolojisine dayalı ve yatırım

kararlarının alındığı bir finansal sistemin ise

etkinlik kriterlerinden uzaklaşacağı açıktır.

Bu nedenle yakın zamanlarda yapılan

çalışmalarda artık piyasada rasyonel

beklentiler yaklaşımın yerini “zaman içinde

beklentilerin değişkenliği ihtimali”(Possibility

of Time Varying Expectation) düşüncesi

almaktadır.

Bu yaklaşım günümüzde çok farklı beklentilere

sahip yatırımcılardan oluşan içinde

bulunduğumuz piyasa yapısını en iyi ifade eden

yaklaşım olabilir.

SONUÇ

EMH tam olarak günümüz

piyasalarındaki işleyişi açıklamamaktadır.

Ancak nispeten optimal durumdan ne

kadar uzaklaşıldığı konusunda bilgi

vermektedir.

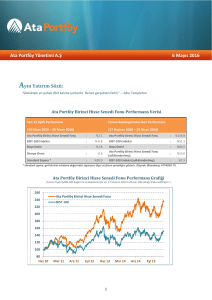

PORTFÖY PERFORMANSININ

ÖLÇÜLMESİ

Yatırım sürecinin en son aşaması portföy

performansının ölçülmesidir.

Bu süreç yatırımı yöneten kişinin bir anlamda

yatırım kararında ne kadar başarılı olup

olmadığının değerlendirilmesi anlamına da

gelmektedir.

Bu süreçte en temel belirlenmesi gereken konu

portföy performansı yüksek ise bunun gerçek

nedenini ne olduğu ortaya konulmalıdır.

Portföy performansının ölçülmesinde

portföyün getiri ile sahip olduğu risk

derecesinin ölçümlenmesi gerekir.

Bir portföyün doğal olarak sadece

getirisine bakmak yeterli değildir.

Üstlenilen riskin düzeyi bilinmeksizin bu

getirinin yeterince yüksek bir getirimi

yoksa ortalamanın altında kalan düşük bir

getirimi olduğu anlaşılmaz.

YATIRIMLARDA GETİRİNİN

ÖLÇÜLMESİ

Tek dönem elde tutma getirisi

Yatırım dönemi sonunda elde edilen getirinin

yatırım tutarına bölünmesi ile bulunmaktadır.

* Hisse senetleri için elde edilen getiri sermaye

kazancı (piyasa fiyatındaki değişimden elde

edilen kazanç) ile dividant (Kar payı), Tahviller

için elde edilen getiri ise sermaye kazancı ile faiz

tutarıdır.

ÖRNEK

Dönem başında 10.000 TL sına alınan hisse

senedinden dönem içinde 500 TL kar payı

alınmış ve yılın sonunda da hisse senedi

14.500 TL’sına satılmış sa getiri oranı

nedir.?

ÇÖZÜM

Eldeedilen toplamgetiri Sermayekazancı karpayı

yatıatırım arı

D.B.Fiyat

=4500+500/10.000=%50

Getiri oranını hesaplamanın bir diğer

yolu

Nakit akımlarının bugünkü değerini yatırım

tutarına eşitleyen, iskonto oranının

hesaplanmasıdır.

Çok dönemli analizlerde getiri oranı bu

şekilde hesaplanmaktadır.O halde getiri

oranını r ile ifade edersek;

P1 D

14500 500

P0

10.000

10.000 10.000r 15.000

(1 r )

(1 r )

5.000 0

r

0 50

10.000

Yukarıda ifade edilen getiri oranı tek bir menkul kıymet

için yapılmıştır. Ancak birden fazla hisse senedinin portföye

Dahil edilmesi ve çıkarılması söz konusu olduğunda bu durumda

Ağırlıklı getiri oranı hesaplamak gerekecektir.

Ağırlıklı Getiri Oranı

n

m

Dt

WT

Portfoyundonemsonu deg eri

t

t

(

1

r

)

(

1

r

)

t 1

t 2

Portfoyundonemsonu deg eri

(1 r )t

Dt=t anında portföye yapılan yeni yatırım

tutarı

Wt=T anında portföyden çıkışı olan tutar

n=Portföye yapılan yeni yatırım sayısı

m=Portföyden yapılan çıkış sayısı

t= Toplam elde tutma süresini ifade

etmektedir.

PORTFÖY PERFORMANSLARININ

RİSKLE KIYASLANMASI

Portföy performanslarının riske dayalı

olarak ölçümlenmesinde

Sharpe

Treynor

Jenson öncülüğü yapmışlardır ve

oluşturdukları endeksler portföy

performansının ölçülmesinde iyi birer ölçüt

olmuş ve geniş kullanım alanı bulmuştur.

1. SHARPE Performans Ölçütü

Aşağıdaki formül portföyün hem getirisini

hem de riski hesaba katan tek parametreli

bir portföy performans endeksi

oluşturmaktadır.

E (ri ) R f

Riskprimi

si

Toplamrisk

(ri )

E(ri)=İ Portföyünün ortalama getirisi

İ portföyünün standart sapması

Rf=Risksiz getiri(faiz ) oranı

Sharpe indeksi temel mantık olarak birim

riske düşen ek gelir miktarını ölçmektedir.

Örnek: Portföy A

Portföy B

Getiri

%30

%34

Risk

4

8

Rf

%10

%10

Sharpe indx

5

3

B porföyünün getirisi daha yüksek olmasına rağmen A

portföyünün performansı daha iyidir.Çünkü A

portföyünde birim riske düşen ek gelir miktarı B den

daha yüksektir.

2.Treynor Performans Ölçütü

Treynor portföy performansının sistematik

risk ölçütü olan beta katsayısı ile ölçülmesini

önermektedir.

E ( rp ) R f

Riskprimi

Tp

Sistematikrisk

p

Treynor portföy performansının belirlenmesinde performansı

Yüksek portföyleri her bir birimlik ilave sistematik risk için

En fazla getiriyi sağlayan portföy olarak ifade etmektedir.

Shape’ın endeksi portföyün toplam riskine oranla endeks oluş

turmasına karşılık ,Treynor riski Beta faktörü ile ifade etmekte

dir.

3.Jensen Performans Ölçütü

Jensen portföy performansının

ölçümlenmesinde birtakım standartlar

geliştirmiştir.Model aşağıdaki formülle

gösterilebilir.

Endeks portföyün beklenen getirisi ile

portföyün hisse senedi pazar doğrusu

üzerinde yer almış olsaydı beklenen

getirinin alacağı değer arasındaki farktır.

Jensen endeksi aşağıdaki formülle

gösterilebilir.

J p E (rp ) R f E (rm ) R f p

Eğer portföy pozitif Jensen endeksine sahipse hisse senedi Pazar

Doğrusunun üzerinde bir yerde,

Negatif endekse sahipse hisse senedi

Pazar doğrusunun altında bir yerde demektir.

O halde hisse senedi Pazar doğrusunun üzerinde kalan bir portföyün

Performansı altında kalan bir portföye göre daha iyi demektir.

Bitti...Finansal piyasalarda yer alan

anomalileri EKLEE.........