TEMEL KAVRAMLAR

Kambiyo

Kambiyo, değiştirme, bozdurma, değer anlamındadır.

Diğer bir ifade ile para ya da para yerine geçen değerlerin

değiştirilmesi, alım-satımıyla ilgili işlemleri kapsar.

Yabancı ülke paraları üzerinden tanzim edilen ticari senetler,

poliçe, çek, bono gibi kıymetli evraklar da kambiyo kapsamına

girer.

Kambiyo mevzuatı, bir ülkenin yabancı parayla yapmak

zorunda olduğu ödemeleri ve tahsilatı düzenleyen kuralların

tümünü ifade eder.

Efektif

Banknot şeklindeki bütün yabancı ülke paralarını ifade eder.

Bankaların efektif alışları sadece kâğıt para şeklindeki yabancı

paraları kapsar, madeni paralar efektif tanımı içinde yer

almaz.

Döviz

Yabancı para cinsinden ödemeyi sağlayan her tür bono,

poliçe, garanti mektubu, havale, transfer ve benzeri

varlıklardır.

Uluslararası bankacılık uygulamasında döviz ile efektif aynı

değerde olmayabilir; çünkü efektifin bir saklama ve nakil

maliyeti vardır.

Ayrıca efektif, bankaların kasalarında durduğu sürece faiz

gelirleri elde edilemeyeceğinden, efektif ve dövizin alış-satış

fiyatları arasında dövizin lehine bir fark olabilir.

Döviz

32 sayılı kararda yapılan değişiklikle dövize ilişkin işlemlerin

T.C. Merkez Bankası’nın belirlediği konvertibl dövizler

üzerinde yapabileceğine ilişkin ifade çıkarılmış ve bankalara

konvertibl olmayan dövizler de dahil olmak üzere, her türlü

dövizle işlem yapma serbestisi getirilmiştir.

T.C. Merkez Bankası sadece kendi işlemlerinde kullanacağı

konvertibl dövizleri belirlemeye yetkili kılınmıştır.

Döviz Pozisyonu

Bankaların döviz mevcut ve alacakları ile döviz taahhüt ve

borçlarının toplamını ifade eder.

Bankaların döviz mevcut ve alacakları toplamı döviz taahhüt

ve borçlarına eşit ise buna başa baş veya net/tapi pozisyon;

Döviz mevcut ve alacakları toplamı döviz taahhüt ve

borçlarından fazla ise buna uzun/kapalı pozisyon;

Döviz mevcut ve alacakları toplamı döviz taahhüt ve

borçlarından az ise bu duruma kısa/açık pozisyon adı verilir.

Kur riski, döviz kurlarındaki değişmelerin bankaların varlıklaryükümlülük dengesinin yükümlülükler aleyhine bozulması

durumunda ortaya çıkar.

Döviz Pozisyonu

Özellikle bankaların uluslararası piyasalardan sağladıkları

fonların kullanımında kur riski çok barizdir.

Bankaların yurtdışından sağladıkları krediler döviz cinsinden

olmakla birlikte, bu kredilerin yurtiçindeki kullanımı ulusal

para cinsindendir. Böyle bir durumda yükümlüklerin döviz,

alacakların ulusal para cinsinden olması nedeniyle bankalar

herhangi bir dalgalanma durumunda döviz yükümlülüklerini

yerine getirememe riski ile karşı karşıya kalmaktadırlar.

Konvertibilite

Bir ülke parasının diğer ülke paraları ile serbestçe (hiçbir

sınırlamaya tabi olmadan) değiştirilmesine konvertibilite

denir.

Diğer ülke paralarına kolayca çevrilen dövizlere konvertibl

döviz denir. Bu tür dövizler değer, istikrar, işlem ve ticari

hacim açısından uluslararası bir geçerliliğe sahiptir; ancak, her

ülkenin özel koşullarından dolayı, başka ülkelerde konvertibl

olarak nitelendirilen bazı paralar o ülkede konvertibl

olmayabilir.

Ülkemizde TCMB tarafından döviz ve efektif fiyatları ayrı ayrı

belirlenen paralar Türkiye’de konvertibl sayılırlar.

Konvertibilite-Rezerv Para İlişkisi

Eğer bir ülkenin parası başka ülkelerin bankaları ya da kişi ve

kurumları tarafından da ödeme aracı olarak kabul ediliyorsa o

para sadece konvertibl değil aynı zamanda rezerv para

konumundadır. Dolar ve Euro, hem konvertibl hem de rezerv

paraya örnektir. Kısmen Yen, Pound, İsviçre Frangı da benzer

konumda kabul edilebilir.

Bir yabancı Türkiye’de satın aldığı bir malın bedelini ödemeyi

Dolar ya da Euro ile yapmak isterse satıcı bunu kabul edebilir.

Çünkü Dolar da Euro da sadece konvertibl değil aynı zamanda

her yerde geçer akçe yani rezerv para konumundadır. Buna

karşılık benzer bir uygulamayı TL ile İngiltere’de yapsanız bunun

kabul edilmesi istisnai bazı haller dışında mümkün olmaz. Bu

durum, TL’nin konvertibl olmadığını değil rezerv para

konumunda bulunmadığını gösterir.

Non-Konvertibl Döviz

TCMB tarafından yanlızca efektif olarak alış ve satılı yapılan

paralara denir.

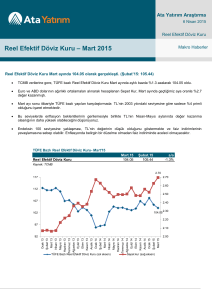

Kur

Bir milli paranın yabancı paralar karşısındaki değerine kur denir.

Diğer bir deyimle bir birim yabancı paranın Türk Lirası değeri

demektir. Döviz alım satımları işlem anında geçerli kurlar

üzerinden yapılır. Kambiyo (forex) piyasalarında anlık alım

satımlar sırasında oluşan döviz fiyatlarına cari kur denilmektedir.

Ticari ve gayri ticari işlemlere ilişkin olarak yapılan döviz ve

efektif alım satım işlemlerinde uygulanacak döviz kurları

bankalar, yetkili müesseseler, PTT, kıymetli maden aracı

kuruluşları ve aracı kurumlarca serbestçe tespit edilen kurlar

üzerinden yapılır.

T.C. Merkez Bankası’nca her iş günü sonunda ilan edilecek

günlük kurlar, uluslararası ve iç piyasadaki gelişmeler dikkate

alınarak serbestçe belirlenir.

TCMB Tarafından İlan Edilen Gösterge

Kurları Neyi Gösterir?

Merkez Bankasınca her iş günü saat 15:30'da gösterge

niteliğinde kurlar belirlenmekte ve ertesi gün Resmi Gazete'de

yayımlanmaktadır.

Ancak, bu kurlar hiçbir kişi ve kurumu bağlamamakta,

belirlendikleri günü takip eden iş günü Merkez Bankasının bazı

gişe işlemlerinde ve muhasebe amaçlı olarak kullanılmaktadır.

Merkez Bankası dışındaki gerçek ve tüzel kişiler arasındaki

işlemlerde hangi kurun uygulanacağı hususu ise tamamen bu

kişilerin kendi iradelerindedir.

Kur Nasıl Belirlenir?

Eğer bir ülkede dalgalı kur rejimi (floating exchange rate

regime) uygulanıyorsa ülke parasının yabancı paralar

karşısındaki değeri yani döviz kuru piyasada belirleniyor

demektir. Dövizi de bir çeşit mal gibi kabul edersek onun fiyatı

olan döviz kurunun da öteki malların fiyatı gibi arz ve talep

kurallarına göre belirlendiğini görebiliriz.

Bir ülkede döviz bol, yerli para kıtsa döviz kuru düşük, döviz

kıt, yerli para bolsa döviz kuru yüksek olacak demektir. Dalgalı

kur rejiminde döviz kurları piyasadaki hareketlere göre sürekli

iner ya da çıkar. Eğer bir ülkenin parası yabancı paralara karşı

değer kaybediyorsa buna değer kaybı, değer kazanıyorsa buna

değer kazanımı diyoruz.

Kur Nasıl Belirlenir?

Eğer bir ülkede sabit kur rejimi (fixed exchange rate regime)

uygulanıyorsa o ülkedeki merkez bankası ülke parasının döviz

kurunu tek tek bütün dövizler için belirler ve bu kurlar yeni bir

karar alınana kadar değişmeden kalır.

Bu döviz kurunun merkez bankası tarafından ülke parasına

değer kazandıracak biçimde düşürülmesine revalüasyon, ülke

parasına değer kaybettirecek biçimde düşürülmesine de

devalüasyon deniyor.

Kur Nasıl Belirlenir?

Eğer bir ülkede müdahaleli döviz kuru rejimi (dirty float)

uygulanıyorsa, döviz kuru esas olarak piyasada belirlenmekle

birlikte merkez bankası bu kuru çeşitli müdahalelerle

yönlendirerek istediği düzeyde olmasına çalışır.

Merkez bankalarının günümüzde dalgalı kur rejiminde, döviz

kurunun aşırı oynaklığını önlemek için yaptığı müdahaleler

dalgalı kur rejiminden müdahaleli kur rejimine geçiş olarak

kabul edilmemektedir. Bununla birlikte bu yargıya varabilmek

için müdahalenin boyutu ve süresine bakmak gerekir. Eğer

müdahale sürekli ve yüksek boyutlu bir hal alıyorsa o zaman

dalgalı kur yerini müdahaleli kur rejimine terk etmiş sayılır.

Parite

Yabancı paraların birbirine olan oranına parite denir ve bir

paranın başka bir para birimine dönüştürülme oranını ifade

eder. Paritede baz döviz ABD dolarıdır.

Arbitraj

Arbitraj fiyat farklarından yararlanmak amacıyla para, kıymetli

maden, tahvil ve hisse senedi alıp satma işlemidir.

Farklı piyasalarda aynı menkul kıymetler için farklı denge fiyatları

oluşmuş olması durumunda, menkul kıymetlerin ucuz olduğu

piyasadan alınarak daha pahalı olduğu piyasada satılmasıdır.

Arbitrajcı arbitraj işlemini gerçekleştiren kişidir.

Alış-satış işleminin aynı anda gerçekleştiği varsayımı altında

arbitrajcı hiçbir risk üstlenmez. Arbitrajda malın satış fiyatı ile alış

fiyatı arasındaki pozitif fark arbitrajcı kârıdır. Arbitraj, piyasa

işleyişinde bozukluğun sonucudur. Zira işleyen bir piyasada aynı

menkul kıymetler için tek fiyat oluşur. Ve işleyen piyasalarda

arbitraj mümkün değildir.

Arbitraj

Arbitrajı örnekleyecek olursak; BIST'te 10€ = 21.4 TL iken

Dowjones'ta 10€ = 27 TL ise arbitrajcı BIST'ten aldığı avroları

Dowjones'ta satarak kâr elde eder. Arbitrajın oluşabilmesi için iki

piyasanın birbirinden habersiz olması gerekir fakat günümüzde

mükemmel piyasa koşullarına yaklaşılmakta olduğundan arbitraj

gün geçtikçe zorlaşmaktadır.

Hedging

Yabancı para üzerinden işlem yapan kişiler kur değişmelerinin

doğurduğu belirsizliklerle yani kur riski ile karşı karşıyadırlar.

Bu durumu önlemenin en dolaysız yolu vadeli döviz piyasası

sözleşmeleri ile hedging işlemleri yapmaktır.

Türkiye’de Yerleşik Kişi

Yurtdışında işçi, serbest meslek ve müstakil iş sahibi Türk

vatandaşları dahil Türkiye’de kanuni yerleşim yeri bulunan

gerçek ve tüzel kişileri ifade eder.

Yerleşim yerinin tayininde Türk Medeni Kanunu ile Türk

Ticaret Kanununun ilgili hükümleri uygulanır. Medeni Kanuna

göre “Yerleşim yeri bir kimsenin sürekli kalma niyetiyle

oturduğu yerdir. Bir kimsenin aynı zamanda birden çok

yerleşim yeri olamaz. Bu kural ticarî ve sınaî kuruluşlar

hakkında uygulanmaz.” ve “Tüzel kişinin yerleşim yeri, kuruluş

belgesinde başka bir hüküm bulunmadıkça işlerinin yönetildiği

yerdir.” Hükümleri yer almaktadır.

Dışarıda Yerleşik Kişi

Türkiye'de yerleşik sayılmayan gerçek ve tüzel kişiler dışarıda

yerleşik kabul edilirler.

Muhabir Banka

Bir bankanın yabancı para işlemlerinde diğer bankalarla

arasında aracılık yapmasını sağlamak için yetki verdiği

bankadır.

Rambursman Bankası

Bir bankanın, muhabir bankalar arasında, nezdinde hesap

açtırdığı ve bu hesaptan ödeme yapma konusunda yetki

verdiği bankaya denir.

Örneğin, Almanya’da bulunan A ve B bankaları ile muhabirlik

ilişkisi kurulmuştur. A Bankası nezdinde hesap açtırılmış ve bu

bankaya hesaptan ödeme yetkisi verilmiştir. Bu durumda A

bankası hem muhabir hem de rambursman banka olarak, B

bankası ise sadece muhabir banka olarak hizmet vermektedir.

Nostro ve Vostro Hesaplar

Nostro hesap, bir bankanın yabancı bankalar nezdinde

açtırdığı döviz hesaplarıdır. Vostro hesap ise yabancı bir

bankanın Bankamız nezdinde açtırdığı Türk lirası hesaptır.

Örneğin; bir Türk Bankasının bir İngiliz Bankasında

bulundurduğu hesap Türk Bankasının nostro hesabıdır. İngiliz

Bankası açısından ise aynı hesap o bankanın vostro hesabıdır.

Libor

LIBOR (London Interbank Offered Rate), Londra Bankalararası

piyasasında birinci sınıf ticari bankaların diğer banka ve mali

kuruluşlara verdikleri ödünç paralara uyguladıkları faiz

oranları temel alınarak oluşan referans faiz oranıdır. LIBOR,

BBA (British Bankers Association-Britanya Bankalar Birliği)

tarafından 11.00’dan itibaren ilan edilmekte ve gecelikten bir

yıllığa kadar süreler için değişen faiz oranlarını içermektedir.

BBA İngiliz sterlini, Amerikan Doları ve Euro ‘nun da olduğu on

değişik döviz cinsinden LIBOR oranı yayımlamaktadır. Özellikle

Amerikan Doları ve İngiliz Sterlini için bankalararası piyasada

referans faiz oranı olarak alınmaktadır.

Euribor

EURIBOR (The Euro Interbank Offered Rate), Avrupa Birliği

Bankalararası piyasasında yer alan panel bankaların (bu isim

birlik içinde Euro para piyasasına en geniş şekilde katılan

EURIBOR faiz oranını belirleyen bankalara verilen isimdir)

belirlediği, bir haftadan bir yıla kadar EURO döviz cinsi için

belirlenen referans faiz oranıdır.

Sendikasyon

Bir bankalar gurubunun (sendika) borç alacak hükümet,

kurum veya kuruluşa büyük miktar da fon sağlanma amacıyla

bir araya gelerek borç vermesi sendikasyon kredisi olarak

adlandırılır. Kredi sendikasyonun oluşma nedeni ise borç talep

edilen miktarın tek bir kuruluş tarafından ödenme

güçlüğünden, miktar büyüklüğünden kaynaklanan riskin

dağıtılma ihtiyacından ve yüksek miktarda borç talep eden

tarafın menkul kıymet ihracı yoluyla değil de kredi vasıtası ile

fon sağlama isteğinden kaynaklanmaktadır.

Sendikasyon

Sendikasyon kredi anlaşması, borç talep eden taraf ile kredi

sağlanması için sendikasyonda bulunacak diğer bankaları

organize eden aracı bankanın kredi yapısını belirlemesi ile

başlamaktadır. Aracı veya lider banka borç veren diğer sendika

üyeleri arasında idari görevleri belirlemek, nakit akışını dağıtmak

ve kredi veya görevler ile orantılı olarak diğer bankalara oranla

daha büyük payı üstlenerek çalışmaktadır. Sendikasyon

içerisinde tahvil ihraçları tam yüklenim ve kısmi yüklenim

şeklinde yapılmaktadır. Tam yüklenimde tahvil ihracçısı

açısından tüm risk konsorsiyuma devredilirken, kısmi

yüklenimde ihraç süresince satılmaya çalışılan tahvillerin

satılamayan kısımları ihraçcıya iade edilmektedir. Bu işlemler

aracılık veya yüklenim hizmeti olarak lider banka tarafından

ücretlendirilmektedir.

Sendikasyon

Uluslararası finansman yöntemi olan sendikasyon kredileri

özellikle 1970 dünya petrol şoku sonrası artarak devam

etmiştir ve faiz oranlarını düşük olduğu dönemlerde de

kullanılarak dış ödeme açıklarının kapatılması için

kullanılmıştır.

Sendikasyon kredilerinde faiz oranları genellikle LIBOR

oranları referans olarak oluşmaktadır ve ek olarak kredi

verilecek kuruluşun risk derecesine göre artı eklemeler

yapılabilmektedir.

Seküritizasyon

Bilançonun dönen varlıklar bölümünde stok halindeki uzun

vadeli ancak taksitlere dayanan alacakların likit hale

dönüştürülmesi işlemidir. Bu alacaklara örnek olarak, kredi

kartı alacakları, otomobil alacakları, konuttan kaynaklanan

ipotek alacakları gösterilebilir. Bu tür alacakları likit hale

dönüştürmek için sermaye piyasalarının sığ değil oldukça

derin olması gerekmektedir. Diğer taraftan, sigorta

sektörünün ve reyting kuruluşlarının da yeterince gelişmiş

olması gerekmektedir.

Seküritizasyon

Varlığa dayalı menkul kıymetleştirme (Asset backed

securitization-ABS) olarak da adlandırılan bu innovatif finans

aracı 1970’li yıllarda ABD’de özellikle konut sektöründe

kendini göstermiş daha sonra diğer alacaklarda etkili bir araç

haline gelmiştir. VDMK’ nin bir alt dalı olan ipoteğe dayalı

menkul kıymetleştirme (Mortgage backed securities) çok kısa

bir zamanda devasa rakamlara ulaştığından dolayı adeta

özerkliğini ilan etmiş ve kendi özel ismiyle anılmaya

başlamıştır.

SWIFT

Society

for

Worldwide

Interbank

Financial

Telecommunication'ın kısa adı olan SWIFT, dünya çapında

bankalar arasında kullanılan elektronik haberleşme sistemidir.

Merkezi Belçika’da bulunan SWIFT sistemi, 1973 yılında 239

üye ile kurulmuş, 1977 yılında fiilen çalışmaya başlamıştır.

SWIFT sisteminin şuan 209 ülkede 9700’den fazla banka ve

kurumsal firma olmak üzere kullanıcısı bulunmaktadır. Swift

yüksek standartlı, iletişimi hızlı, maliyeti düşük, otomasyonu

ve güvenliği yüksek bir sistemdir.

IBAN

IBAN (International Bank Account Number = Uluslararası

Banka Hesap Numarası), Avrupa Bankacılık Standartları

Komitesi (ECBS) tarafından geliştirilmiş, uluslararası bir banka

hesap

numarası

standardıdır.

ISO

(Uluslararası

Standardizasyon Kuruluşu) tarafından tanınan bir standarttır.

IBAN

Para transferine konu olabilecek hesaplar için üretilen IBAN

en fazla 34 alfanümerik karakterden oluşur. Her ülke kendi

ihtiyacına göre değişik uzunlukta IBAN belirleyebilir. İlk 2 hane

ülke kodu, izleyen 2 hane kontrol karakteri olup sonraki

karakterler ise her ülkenin kendi kararlaştıracağı standart

müşteri hesap numarası için ayrılmıştır.

Ülkemizde IBAN ile ilgili çalışmalara Türkiye Bankalar Birliği

bünyesinde kurulan çalışma grubu aracılığıyla 2003 yılında

başlanılmıştır. Bu çalışmaların sonucunda Türkiye IBAN

standardı belirlenmiş ve 1 Eylül 2005 tarihinden itibaren

bankacılık işlemlerinde kullanılması kararlaştırılmıştır.

KAMBİYOYA İLİŞKİN

YÜKÜMLÜLÜKLER

Döviz Alım, Döviz Satım ve TL Transfer

Belgesi

Türkiye'de faaliyette bulunan bankalar, yetkili müesseseler,

PTT, kıymetli maden aracı kuruluşları ve aracı kurumlar; tüm

efektif ve döviz alımlarında döviz alım (DAB), tüm efektif ve

döviz satımlarında döviz satım (DSB) ve yurt dışına yapılacak

Türk parası transferlerinde Türk parası transfer belgelerini

(TPTB) iki nüsha olarak düzenler, birinci nüshayı ilgiliye verir,

ikinci nüshalarını ise on yıl süreyle saklar.

Bankalar bu belgeleri ihtiyaçları kadar bastıracaklardır. Bu

belgelerin düzenlenmesinde elektronik makineler ve

bilgisayarlar kullanılması mümkündür.

Nakit Beyan Formu

Efektif olarak getirilen ihracat bedelinin yurt dışından

getirildiğinin tespiti Gümrük Müdürlüklerince onaylı Nakit

Beyan Formu (NBF) ile yapılır.

NBF konusu efektifin ihracat bedeli olarak alışının

yapılabilmesi için;

- Bu formun “Geliş Sebebi” bölümünde efektifin kaynağının “İhracat”

olduğunun açıkça belirtilmesi,

- NBF’yi ibraz eden şahsın kimlik tespitinin yapılması,

- İhracatçının yazılı beyanının alınması, gerekir.

NBF’nin bankalara ibraz edilmesi için herhangi bir kısıtlayıcı

süre yoktur.

İstatistik Kodları

Türkiye’nin döviz girdi ve çıktılarının daha sağlıklı bir şekilde

saptanabilmesi ve istatistiki bilgilerin oluşturulabilmesi için

yetkili bankalarca yabancı paralar üzerinden yapılan her türlü

alış-satış işlemleri, niteliklerine göre ayrıntılı olarak T.C.

Merkez Bankası tarafından numaralandırılmıştır.

Yabancı paraların alım satım işlemlerinde düzenlenen DAB ve

DSB'lerde söz konusu istatistik numaralarının doğru olarak

kullanılması gerekmektedir. Bankalar, TCMB tarafından

istenecek döviz işlemlerine ilişkin her türlü istatistiki bilgileri

belirlenen sürelerde vermekle yükümlüdür. TCMB, bu konuyla

ilgili incelemeler yapmaya yetkilidir.