Para Teorisi

Yrd.Doç.Dr. Mert URAL

Yrd.Doç.Dr. Mert URAL

1

Para Talebi Teorileri

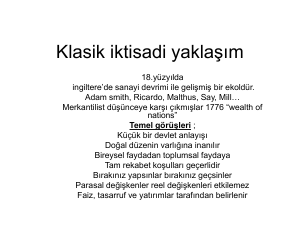

I. GRUP : Klasik ve Paracı Yaklaşımlar

A. Miktar Teorisi (Fisher / Cambridge)

1. Fisher Yaklaşımı

2. Cambridge Yaklaşımı (A.C. Pigou)

B. Modern Miktar Teorisi (M. Friedman)

II. GRUP : Keynesyen ve Neo-Keynesyen Yaklaşımlar

A. Likidite Tercihi Teorisi (J.M. Keynes)

B. Portföy Dengesi Yaklaşımı (J. Tobin)

C. Servet Uyumlaması Yaklaşımı (Brunner, Meltzer)

Yrd.Doç.Dr. Mert URAL

2

Keynesyen İktisatçıların Varsayımları

Ekonomi eksik istihdamda dengeye ulaşabilir.

Fiyatlar ve ücretler sadece yukarıya doğru esnektir.

Parasal aktarma mekanizmasında faiz çok önemlidir.

Değer birikim aracı olarak sadece iki alternatif vardır :

Para ve Tahvil (Hisse senedi). Para dahil tüm yatırım

araçları arasında ikâme söz konusudur.

Para ve maliye politikaları ekonomiye istikrar sağlamak

için kullanılabilir.

Konjonktür hem parasal hem de parasal olmayan

faktörlerden kaynaklanabilir.

Para arzı ile gelir arasında çift yönlü ilişki vardır.

Sürekli bir enflasyon, devamlı para arzı genişlemesi ile

gerçekleşmektedir.

Yrd.Doç.Dr. Mert URAL

3

Finansal krizler,

konjonktürün tepe noktalarıyla ilişkilendirilmektedir.

Finansal

krizler,

konjonktürün

tepe

noktasındaki

ekonomik genişlemeden daralmaya doğru dönüşün bir

temel unsuru ve önceki gelişmelerin kaçınılmaz bir

sonucu olarak değerlendirilmektedir.

Yrd.Doç.Dr. Mert URAL

4

GSYİH

Patlama

Genişleme

Doruk

Reel GSYİH

Doruk

Gerileme

Reel GSYİH

Büyüme Trendi

Daralma

Genişleme

Toparlanma

Gerileme

Doruk

Daralma

Dip

Toparlanma

Dip

Çöküntü

0

t1

t2

t3

Zaman

Şekil 1 : Konjonktürel Dalgalanmalar

Yrd.Doç.Dr. Mert URAL

5

Likidite Tercihi Teorisi (J.M. Keynes)

Klasik Miktar Teorisinin, tam istihdama otomatik olarak

ulaşılması ve dolanım hızının sabit olması varsayımlarına

karşı çıkmıştır.

Eksik istihdam ve servet (spekülatif) güdüsüyle para

talebini vurgulamıştır.

Yani, para talebi gelir yanında faiz oranıyla da etkilenir,

sabit bir dolanım hızı söz konusu değildir.

Eksik istihdam şartları altında Klasik Miktar Teorisi

geçerli değildir.

Faiz oranları (i) düşük iken para tutulması (Md),

yüksek (i) iken tahvil alınmasını (Md) öngörmektedir.

Keynes, para talebi yerine likidite tercihi kavramını

kullanmıştır.

Yrd.Doç.Dr. Mert URAL

6

Likidite Tercihi Teorisi (J.M. Keynes)

Keynes’in para talebi (Md) ile ilgili olarak kabul ettiği üç

güdü şunlardır:

İşlem (değişim) güdüsü

Mt = f(y)+

İhtiyat (gelecek) güdüsü Mp = f(y)+

Servet (spekülatif) güdüsü MA = f(i)Md = Mt + Mp + M A

Aktif

Ankes

Atıl

Ankes

Md = f ( y, i)

Yrd.Doç.Dr. Mert URAL

7

Likidite Tercihi Teorisi (J.M. Keynes)

İşlem ve İhtiyat güdüsüyle para talebi gelirin bir

fonksiyonu iken, spekülatif para talebi faiz oranı ile ters

yönlü bir ilişki içerisindedir.

Yeterince düşük bir faiz oranında para talebinin faiz

esnekliği sonsuz olabilmektedir (Likidite Tuzağı).

Keynes, para ve tahvilden oluşan basit bir portföyden

hareket eder. Bireyler finansal servetlerini ya tümüyle para

şeklinde ya da mübadele gereksinimi dışında tümüyle

tahvil şeklinde tutmaktadır.

Yrd.Doç.Dr. Mert URAL

8

Likidite Tercihi Teorisi (J.M. Keynes)

Eğer i

i beklentisi Tahvil alınırsa sermaye

kaybı olur, tüm varlıklar Para olarak tutulur.

Eğer i

i beklentisi Tahvil alınırsa sermaye

kazancı olur, tüm varlıklar Tahvil olarak tutulur.

Yani;

i Md Tahvil Talebi V

i Md Tahvil Talebi V

Yrd.Doç.Dr. Mert URAL

9

Likidite Tercihi Teorisi (J.M. Keynes)

Keynes’in Mübadele Gereksinimi ve Spekülatif Para Talebi:

i

s noktasında, MA = 0 ‘dır. Faizler daha fazla

yükselmez diye herkes tahvil almıştır.

s

i0

i Tahvil Fiyatları MA

Eğer Y LTE sağa kayar Md

i1

Md

M0

0

Mt

Yrd.Doç.Dr. Mert URAL

M1

Eğer Y LTE sola kayar Md

Md

Likidite Tercihi Eğrisi

i

10

Likidite Tercihi Teorisi (J.M. Keynes)

Kişilerin Para Talebi Fonksiyonu

Tahvil ya da Para seçimini etkileyen Kritik Faiz Oranı’dır.

i

ic

0

i

Likit servetin tümü Tahvil

Likit servetin tümü Para

w

Reel Md

Birey A

Yrd.Doç.Dr. Mert URAL

ic

0

w

Reel Md

Birey B

11

Likidite Tercihi Teorisi (J.M. Keynes)

Toplum Açısından Para Talebi Fonksiyonu

Toplumda hem Tahvil hem de Para tutanlar vardır.

i

i0

Likidite Tuzağı

i1

Mde(i) =

i2

0

M0 M1

M2

i2 – faizin düşeceği en alt düzey

Reel Md

i MA

imin. Ms spekülatif ankes (MA) olarak emilir ve faiz üzerinde

etkisi olmaz.

Yrd.Doç.Dr. Mert URAL

12

Likidite Tercihi Teorisi (J.M. Keynes)

Keynes’e göre para arzındaki artışın etkileşim süreci:

(ki . I = Y)

IADYMt ve Mp

MsDBPBi

Md

MA

DB = Tahvil Talebi

AD = Toplam Talep

PB = Tahvil Fiyatı

Y = Nominal Gelir

İ = Faiz (Getiri) Oranı

ki = Gelir Çoğaltanı

I = Yatırımlar

Md = Para Talebi = Mt + Mp + MA

Yrd.Doç.Dr. Mert URAL

13

Portföy Dengesi Yaklaşımı

(Tobin-1961, Gurley ve Shaw-1960)

Tahvil getirilerinde belirsizlik olması durumunda, kişilerin

aynı anda hem

savunulmaktadır.

para

hem

tahvil

tutabilecekleri

Yaklaşımın en önemli katkısı, para talebi fonksiyonunda

risk faktörüne yer vermesidir. Kişiler riski azaltmak için

çeşitlendirilmiş bir portföy (optimal portföy) tutmaktadırlar.

Portföy, finansal varlıklar (tahvil, bono, para) ve maddi

varlıklardan (hisse senedi) oluşmaktadır. Varlıkların risk

oranları farklı olduğundan aralarında ikâme sınırlıdır.

Finansal bir varlıktan çözülen para, yine finansal bir

varlığa gider.

Yrd.Doç.Dr. Mert URAL

14

Portföy Dengesi Yaklaşımı

(Tobin-1961, Gurley ve Shaw-1960)

Varlık Talebi = f (Varlığın Getirisi/Faizi [+], Alternatif

Varlıkların Getirisi/Faizi [-])

Örneğin: Tahvil Arzı Tahvil Fiyatı i

Tahvil Talebi ve Diğer Yatırım Araçları Talebi

* Keynes’te, Ms yalnızca i ve I etkileniyordu.

Portföy

oluştururken risklerin de dikkate alınması

Keynesçi nitelik taşımaktadır. Risk sübjektiftir yani risk

belirlemede psikolojik faktörler önemli yer tutar.

Para ve/veya diğer likit değerleri tutmanın üst sınırını

servet oluşturmaktadır.

Yrd.Doç.Dr. Mert URAL

15

Portföy Dengesi Yaklaşımı

(Tobin-1961, Gurley ve Shaw-1960)

Yatırım araçlarının nisbi getirileri (fiyatları), bu değerlerin

nisbi arzlarına bağlıdır. Arz artışı getiriyi düşürür.

Para talebi, “değer”in arzındaki artışa, getirisine (faiz)

ve risk faktörüne bağlıdır.

Risk iki türlüdür : enflasyon ve vadeden önce çözülme.

Günümüz finansal sistemleri, kişilere hiçbir risk

taşımayan çeşitli tasarruf araçları sunduklarından,

spekülasyon güdüsünün (atıl para talebinin) varlığını

açıklamak güçleşmektedir.

Para arzının reel kesimi ne zaman etkileyeceği

belirsizlik arz etmektedir. Yani para miktarı ile harcamalar

arasında sistematik ilişki yoktur. Md ile V değişkendir.

Yrd.Doç.Dr. Mert URAL

16

Servet Uyumlaması Yaklaşımı

(Brunner, Meltzer-1960)

Paranın rolü çok önemlidir.

Portföy dengesi yaklaşımı ile arasındaki benzerlik:

Değerler arası seçimi vurgulamasıdır.

Para talebi, alternatif varlıkların nispi getirisi (faizi) [-] ve

servetin [+] fonksiyonudur. Her iki unsurun da esnekliği

1’e yakındır.

Md = f (i , w)

Yrd.Doç.Dr. Mert URAL

i Md ve

w Md

17

Genel Değerlendirme

KEYNESYEN VE NEOKEYNESYENLER

MONETARİSTLER VE

NEO-KLASİKLER

Para dahil tüm değerlerin ikâmesi Para hariç tüm değerlerin ikâmesi

vardır.

vardır.

Keynes: Likit servet ya para ya

Varlıkların tercih edilebilirliği, nisbi

tahvil olarak tutulur. Tercihi faiz

fiyatlarıyla yani alternatif maliyetle

(getiri) belirler.

ilgilidir.

Tobin: Likit servet hem para hem

tahvil olarak tutulur. Tercihi risk ve

(faiz) getiri belirler.

Brunner, Meltzer: Likit servet hem

para hem tahvil olarak tutulur.

Tercihi faiz (getiri) belirler.

Yrd.Doç.Dr. Mert URAL

18

Genel Değerlendirme

KEYNESYEN VE NEOKEYNESYENLER

MONETARİSTLER VE

NEO-KLASİKLER

Para talebi, faiz oranı ile ters

yönde etkilenen istikrarlı bir

fonksiyondur.

Para talebi faize karşı

duyarsızdır. Mdie = 0

Paranın dolanım hızı

istikrarsızdır.

Paranın dolanım hızı istikrarlıdır.

MB açık piyasa işlemleri ile Ms

Devlet Tahvili fiyatı ve faiz

Kişiler ellerine geçen paranın bir

kısmını ankes olarak tutar, kalanı

özel sektör tahviline yatırır.

Özel Sektör Tahvil fiyatı ve faiz

MB açık piyasa işlemleri ile Ms

Para banka dışı kesimin eline

geçtiğinde, sermaye malı, menkul

kıymetler, dayanıklı ve dayanıksız

tüketim mallarına yatırırlar. Bu

malların fiyatları ve üretim

Yrd.Doç.Dr. Mert URAL

19

Genel Değerlendirme

KEYNESYEN VE NEOKEYNESYENLER

Devam…

İkâme, tüm birbiri yerine geçen

yatırım araçlarının getiri oranları

birbirine eşit oluncaya kadar

devam eder.

Böylece, para tutmanın alternatif

maliyeti ve Md

Sonuçta, daha düşük bir faiz

oranında Ms = Md

Yrd.Doç.Dr. Mert URAL

MONETARİSTLER VE

NEO-KLASİKLER

Devam…

Eğer eksik istihdam varsa, reel

gelir ve/veya fiyatlar

Tam istihdam varsa, fiyatlar

Sonuçta Y ve P Md

Ms = Md

Uzun dönemde parasal

genişleme sadece fiyatları artırır.

20

Para Arzı Teorisi

Yrd.Doç.Dr. Mert URAL

21

Para Arzı Teorisi

Para arzı teorisi, ekonomide para arzının oluşumunu

inceler, para arzının MB tarafından kontrol edilebilirliğini

sorgular ve para arzının kontrolü için uygun yöntemleri

inceler.

Para Arzı kapsamı ile ilgili görüşler:

Klasik Yaklaşım

Chicago Yaklaşımı

Gurley-Shaw Yaklaşımı

Geniş Görüş

Yrd.Doç.Dr. Mert URAL

22

Para Arzı Teorisi

Klasik Yaklaşım:

En eski ve en çok kullanılan yaklaşımdır.

Paranın sadece ‘değişim aracı’ fonksiyonu üzerinde

durulur.

Para kapsamına, ödeme aracı olarak genel kabul gören

değerler sokulur.

Yaklaşıma göre;

çek sisteminin gelişmiş olduğu ülkelerde para arzı tanımına,

fiilen tedavüldeki para (C) ve çek mevduatı (vadesiz ticari ve

tasarruf mevduatı)

çek sisteminin gelişmemiş olduğu ülkelerde ise sadece

tedavüldeki para girmektedir.

Yrd.Doç.Dr. Mert URAL

23

Para Arzı Teorisi

Chicago Yaklaşım:

Para arzı tanımına, fiilen tedavüldeki para (C) ve vadesiz

mevduat (DD) yanında, farklı bir amaçla tutulan ticaret

bankalarındaki vadeli mevduat (TD) girmektedir.

Gurley-Shaw Yaklaşım:

Para arzı tanımına, halkın alternatif likit değer (fiilen

tedavüldeki para (C), vadesiz mevduat (DD), vadeli mevduat

(TD) ve çeşitli menkul kıymetler) olarak kabul edebileceği tüm

değerler girmektedir.

Önce bu değerler arasındaki ikâme derecesinin ölçülmesi,

ağırlıkların verilmesi ve para stokunun bu değerlerin ağırlıklı

toplamı olarak hesaplanması öngörülmektedir.

Yrd.Doç.Dr. Mert URAL

24

Para Arzı Teorisi

Krediyi İçeren Geniş Görüş:

Bu yaklaşım ‘kredi’ ile parayı aynı anlamda görmekte ve

tanımı en geniş biçimde yapmaktadır.

Bu görüşe göre para stoku (M), ticaret bankaları ve borç

para veren diğer bütün kurumların verdiği kredi toplamına eşit

alınmaktadır.

Temelde tüm yaklaşımlar ‘değişim aracı’ niteliğini taşıyan

değerleri para arzı tanımına sokmaktadır. Paranın ‘değer

birikim aracı’ niteliğinin de vurgulandığı durumlarda ise ‘para

benzeri’ likit değerlerin de tanıma sokulması gerekmektedir.

Bu yolla elde edilen para stoku (M), “geniş tanım”ı

vermektedir.

Yrd.Doç.Dr. Mert URAL

25

Para Arzı Teorisi

Çeşitli parasal değerler arasındaki ikâme derecesini

ölçmek için genelde ‘çapraz esneklik (Ex)’ kavramı

kullanılmaktadır.

A değerinden tutulan miktardaki yüzde artış

Ex =

B değerinin getirisindeki yüzde artış

Bu ölçüt gerçeği yansıtmayabilir. Çünkü:

A’nın miktarındaki yüzde değişmenin tümü B’nin

getirisindeki yüzde artışa bağlanmıştır. A’nın getirisindeki

değişmenin miktar etkisi dikkate alınmamıştır.

Yrd.Doç.Dr. Mert URAL

26

Para Arzı Teorisi

Dolayısıyla ‘ikâme esnekliği (ES)’ daha anlamlı olacaktır.

Örneğin, vadeli (TD) ve vadesiz (DD) mevduat arasındaki

ikâme esnekliği formülü aşağıdaki gibi yazılabilir:

Δ(TD/DD) Δ(iDD /i TD )

/

ES

(TD/DD) (iDD /i TD )

‘i’ faiz oranını ifade etmektedir.

‘-’ katsayı elde edilmesi, iki mevduat arasında “ikâme”nin

sözkonusu olduğunu gösterir.

Yrd.Doç.Dr. Mert URAL

27

Para Arzı Teorisi

Para Arzı Hesaplama Yöntemleri:

Kullanım Esasına Göre; MB ve Mevduat Bankalarının

yükümlülükleri (pasifleri) açısından yapılmış tanımları

kapsar. Geniş para tanımı olan M2’ye ulaşılır.

Kaynak Esasına Göre; MB ve Mevduat Bankalarının

varlıkları (aktifleri) açısından yapılmış tanımları kapsar. Net

değerler, aktifteki kalemlerden aynı isim altında pasifte yer

alan kalemler düşülmek suretiyle elde edilir. Bu tanıma

göre :

Para Arzı = Net Dış Varlıklar + Net Yurtiçi Krediler

Net Dış Varlıklar = Dış Varlıklar – Dış Yükümlülükler

Yrd.Doç.Dr. Mert URAL

28

Arz Edilen Para Tanımları

Rezerv Para = Emisyon + Bankalar Mevduatı + Fon Hesapları

+ Banka Dışı Kesim Mevduatı

Parasal Taban = Emisyon + Bankalar Mevduatı + Fon Hesapları

+ Banka Dışı Kesim Mevduatı + Açık Piyasa İşlemleri

Merkez Bankası Parası = Emisyon + Bankalar Mevduatı + Fon

Hesapları + Banka Dışı Kesim Mevduatı + Açık Piyasa İşlemleri

+ Kamu Mevduatı

Yrd.Doç.Dr. Mert URAL

29

TCMB Analitik Bilanço (İş Günü)

Milyar TL

2000

2001

2002

2003

2004

A.VARLIKLAR

15.383.107

42.333.655

64.676.505

74.229.158

75.548.855

A.1-DIS VARLIKLAR

17.162.973

30.369.591

41.698.601

50.410.221

52.800.408

A.2-IC VARLIKLAR

-1.779.866

11.964.065

22.977.904

23.818.937

22.748.447

P.YUKUMLULUKLER

15.383.107

42.333.655

64.676.505

74.229.158

75.548.855

P.1-TOPLAM DOVIZ YUKUMLULUKLERI

12.677.202

36.879.202

47.243.586

50.462.255

49.179.503

P.1-a-Dış Yükümlülükler

7.587.490

25.706.805

32.472.756

36.099.050

33.260.371

P.1-b-İç Yükümlülükler

5.089.712

11.172.397

14.770.830

14.363.205

15.919.132

P.2-MERKEZ BANKASI PARASI

2.705.905

5.454.453

17.432.919

23.766.904

26.369.352

P.2-A-REZERV PARA

4.658.028

6.508.334

9.576.584

13.397.156

18.147.173

P.2-Aa-Emisyon

2.754.966

4.224.034

6.428.003

9.360.839

12.793.670

P.2-Ab-Bankalar Mevduatı

1.789.810

2.103.565

2.978.954

3.941.951

5.268.637

P.2-B-DIGER MERKEZ BANKASI PARASI

-1.952.122

-1.053.881

7.856.335

10.369.748

8.222.178

P.2-Ba-Açık Piyasa İşlemleri

-2.403.540

-2.054.481

6.841.904

8.805.125

6.503.091

451.418

1.000.600

1.014.431

1.564.623

1.719.088

P.2-Bb-Kamunun TL Mevduatı

Yrd.Doç.Dr. Mert URAL

30

Para Arzı Teorisi

Para arzı teorisi; devletin haricinde, para arzı üzerinde

etkili olduğu kabul edilen dört grubun piyasadaki

davranışlarının sistematize edilip değerlendirilmesi olarak

tanımlanabilir. Bu gruplar;

Merkez Bankası

Ticari Bankalar

Mudiler (Mevduat Sahipleri)

Bankaların Kredi Müşterileri

Banka Dışı Kesim

Para arzı teorisi, para arzının oluşumunu ve MB

tarafından kontrol edilebilirliğini sorgular.

Yrd.Doç.Dr. Mert URAL

31

Para Arzı Teorisi

Parasal büyüklüklerin düzeyinde bir değişikliğin ortaya

çıkması ile birlikte parasal etkilerden söz edilir. Parasal

etkilerin kaynağı, MB politikaları veya piyasalar olabilir.

Parasal etkinin kaynağı MB ise, para arzının dışsallığı

(egzojen) sözkonusudur. (Paracılar)

Parasal etkinin kaynağı piyasalar ise, para arzının

içselliği (endojen) sözkonusudur. (Keynesyen)

Para arzının içselliği ve dışsallığı ayrımını Mekanik

Çarpan (Banka Çarpanı) Modeli ile ortaya koyabiliriz:

Yrd.Doç.Dr. Mert URAL

32

Para Arzı Teorisi

Parasal taban çoğaltanı, kendisinin birkaç katı

kadar para yaratma gücüne sahiptir.

Ms = mm.H

Ms = Ekonomideki para

H = Parasal taban

mm= Parasal taban çoğaltanı

Yrd.Doç.Dr. Mert URAL

33

Para Arzı Teorisi

Parasal taban çoğaltanı (mm); para arzının (Ms), parasal

tabanın (H) kaç katı büyüklüğünde olacağını belirleyen

katsayıdır.

Ms

mm =

H

Yrd.Doç.Dr. Mert URAL

34

Para Arzı Teorisi

Ms = CU + DD

Ms = cu.DD + DD

DD

Ms = (1 + cu).DD

1

Ms = (1 + cu) .

.H

rd + rt.td + er + cu

(1 + cu)

Ms =

.H

rd + rt.td + er + cu

Yrd.Doç.Dr. Mert URAL

mm-Parasal taban çoğaltanı

35

Para Arzı Teorisi

Temelde para çoğaltanını etkileyecek reeskont ve kanuni

karşılık politikaları, parasal taban üzerinde de etkiler

doğurabilecektir.

MB, reeskont oranını MB’den borçlanmanın çekiciliği

Böylece, bankaların borçlanma yoluyla sağlayabilecekleri

rezervler ve dolayısıyla parasal taban

Kanuni karşılık oranlarının (rd ve rt) değiştirilmesinin,

banka rezervleri ve parasal taban üzerindeki etkisi

belirsizdir. Bu oranlar yükseldiğinde toplam banka rezervleri

artabileceği gibi, bankaların aşırı rezervlerini azaltma

girişimleriyle toplam rezervler ve dolayısıyla parasal taban

sabit kalabilir.

Yrd.Doç.Dr. Mert URAL

36

Para Arzı Teorisi

Parasal taban çoğaltanında yer alan rd ve rt doğrudan

para otoritelerinin elinde bulunan araçlar niteliğindedir.

rd ve rt mm

Eğer reeskont oranı er mm

Çünkü reeskont oranı borçlanma maliyeti için

bankaların er mm

Ancak, eğer (piyasa faiz oranı) i (tahvil talebi için) er

mm

Vadeli / Vadesiz Mevduat oranı (td) de parasal taban

çoğaltanını (mm) etkiler.

td mm

Eğer i td ( çünkü tahvil talebi dolayısıyla TD ;

[td=TD/DD]) mm

Yrd.Doç.Dr. Mert URAL

37

Para

Arzı

Teorisi

Vadeli mevduatların para arzı üzerindeki etkisi vadesiz

mevduatlardan daha fazladır. Çünkü;

Vadesiz mevduatların zorunlu karşılıkları daha düşüktür.

Vadeli hesaplar bankalar açısından daha istikrarlı bir kaynak

olduğundan, bankalar ihtiyari (aşırı, isteğe bağlı) rezervlerini

azaltırlar. Bu rezervlerinin daha büyük bir kısmını plase

edebilirler.

Sonuç olarak;

i (er, td) mm Ms

i (er, td) mm Ms

Yrd.Doç.Dr. Mert URAL

38

Para Arzı Teorisi

SONUÇ

Para otoriteleri, parasal taban (H) ve parasal taban

çoğaltanı (mm) üzerinde tam bir kontrole sahip değildir.

Özellikle faiz oranlarındaki (i) değişmeler, parasal taban

çoğaltanında (mm), para otoritelerinin tam olarak kontrol

edemeyecekleri değişimlere yol açabilir.

Para arzı faiz oranının aynı yönlü fonksiyonudur.

[Keynes]

Ms = f (i)+

i (er, td) mm Ms

Yani, para arzı endojendir, içsel olarak belirlenir.

cu ve er değişkendir. Yani faizden etkilenirler. Kendileri de

para arzını etkilerler. Bu yüzden, aktif bir faiz politikası

izlenmelidir.

Yrd.Doç.Dr. Mert URAL

39

SONUÇ

Para Arzı Teorisi

Paracılar, cu ve er ‘deki değişmelerin genelde büyük

oynamalar göstermediği, ayrıca sözkonusu değişmelerin

öngörülebilir ve ölçülebilir nitelikte olduğunu savunur. Yani,

çarpan istikrarlı ve öngörülebilir bir büyüklüktür.

Ms otoritelerin kontrolündedir. (egzojen)

Md piyasalar belirler. (endojen)

Ms para arzının egzojen olması; Merkez Bankası’nın

para arzını piyasadaki gelişmelerden bağımsız olarak

belirleyebilmesidir. Dolayısıyla, para arzı faiz oranından da

bağımsızdır.

Yrd.Doç.Dr. Mert URAL

40

Para Arzı Teorisi

Dolayısıyla, cu ve er ‘nin faiz oranındaki değişime

duyarlılığı parasal taban çarpanını (mm) değiştirip para

arzını (Ms) da değiştirecektir. Duyarlılık arttıkça Ms yatık

hale gelir.

i

Egzojen

Ms

Endojen

Ms = f(i)+

i (er, td) mm Ms

0

Yrd.Doç.Dr. Mert URAL

Ms

41