1

Ekonomik Yaklaşım

Cilt 4, Sayı : ll 1994

PARA POLİTİKASI VE MERKEZ BANKASI

TÜRKİYE'DE PARA PROGRAMI

UYGULANABİLİR Mİ?

Ertan OKTAY*

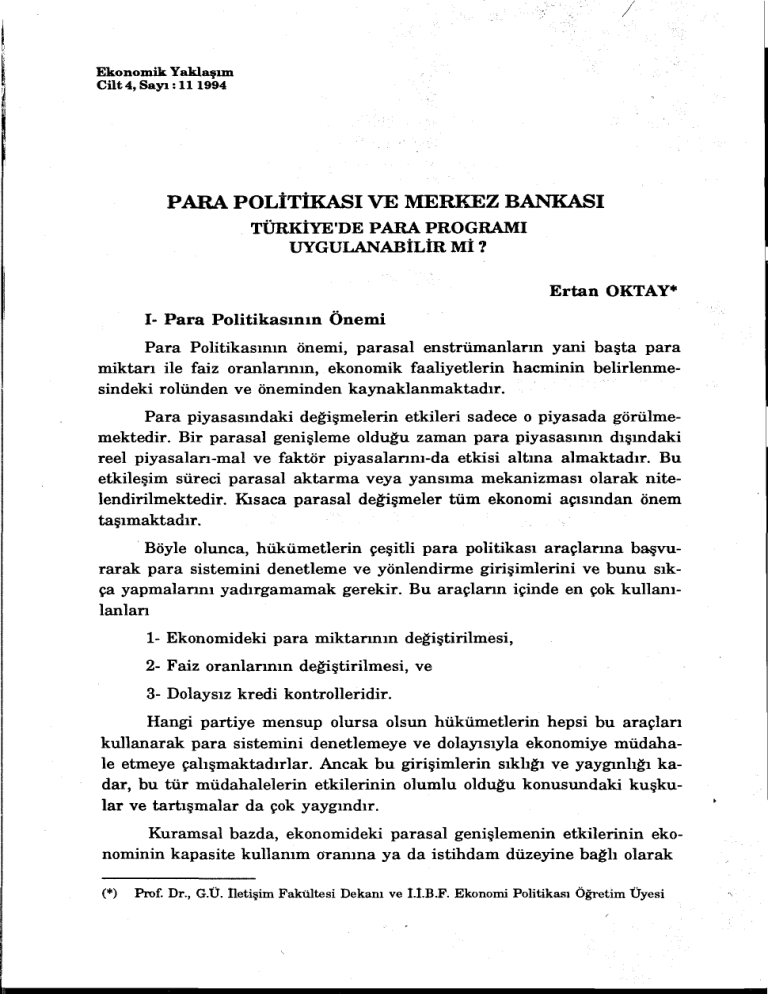

1- Para Politikasının Önemi

Para Politikasının önemi, parasal enstrümaniarın yani başta para

ile faiz oranlarının, ekonomik faaliyetlerin hacminin belirlenmesindeki rolünden ve öneminden kaynaklanmaktadır.

miktarı

Para piyasasındaki değİşınelerin etkileri sadece o piyasada görülmemektedir. Bir parasal genişleme olduğu zaman para piyasasının dışındaki

reel piyasaları-mal ve faktör piyasalarını-da etkisi altına almaktadır. Bu

etkileşim süreci parasal aktarma veya yansıma mekanizması olarak nitelendirilmektedir. Kısaca parasal değişmeler tüm ekonomi açısından önem

taşımaktadır.

Böyle olunca, hükümetlerin çeşitli para politikası araçlarına başvu­

rarak para sistemini denetleme ve yönlendirıııe girişimlerini ve bunu sık­

ça yapmalarını yadırgamamak gerekir. Bu araçların içinde en çok kullanı­

lanları

1- Ekonomideki para

2- Faiz

3-

miktarının değiştirilmesi,

oranlarının değiştirilmesi,

Dolaysız

ve

kredi kontrolleridir.

Hangi partiye mensup olursa olsun hükümetlerin hepsi bu araçları

kullanarak para sistemini denetlerneye ve dolayısıyla ekonomiye müdahale etmeye çalışmaktadırlar. Ancak bu girişimlerin sıklığı ve yaygınlığı kadar, bu tür müdahalelerin etkilerinin olumlu olduğu konusundaki kuşku­

lar ve tartışmalar da çok yaygındır.

Kuramsal bazda, ekonomideki parasal genişlemenin etkilerinin ekonominin kapasite kullanım oranına ya da istihdam düzeyine bağlı olarak

(*)

Prof. Dr., G.Ü. Iletişim Fakültesi Dekanı ve I.I.B.F. Ekonomi Politikası Öğretim Üyesi

70

ErtanOKTAY

farklı olduğu

Keynesyen ekol paranın

aktarma mekanizmasının enflasyonİst baskı de~il, gelir ve istihdam artışı

gibi olumlu etkileri olaca~m savunmaktadırlar. Karşıtları, yani parasalcı

(monetarist) ekol, ise kısa dönemde olumlu reel etkileri olsa bile nihai etkinin enflasyonİst baskı olduğunu ileri sürmektedirler.

kabul edilmektedir. Bu

bağlamda,

Kısaca, paranın

ekonomik faaliyeti nasıl etkiledi~ konusundaki

Keynesyen görüş yani aktarma mekanizması basit bir akım ya da etkileşim şemasıyla gösterilebilir (şekil - 1).

ı ı

·8 ·1

Mf

(şekil

M

:Para

Arzı

r

:Faiz

oranı

I

:Yatırım

y

:Gelir

G

: Kamu

p

: Fiyat Düzeyi

w

: Ücret düzeyi

M

ı

--

!J.Y

- 1)

Harcamaları

Geleneksel paranın miktar teorisine dayandınlan monetarist yaklaşım­

da ise sürekli bir parasal genişlemenin enflasyona yol açtı~ yukanda belirtilmiştir. Bu süreç basit bir etkileşim şeması ile gösterilebilir (Şekil - 2).

G

C]

M~

w

(şekil

- 2)

f

71

Ekonomik Yaklaşım

Özetle, monetarist yaklaşımda temel fikir para arzındaki artışın

(toplam) talepte fazlalık yaratmasıdır. Talep fazlalı~ da hem fiyatlarda

hem de nominal ücretlerde artışlara yol açmaktadır. Bunlar birbirlerini

besleyerek ücret-fiyat sarmalına neden olmaktadır.

Il· Parasal Hedefler Ve Para

Programı

Birçok ülkede, para politikası artık bir sonraki yıl ve çoğu kez onu

izleyen yıllar için parasal genişleme oranına ilişkin hedefler belirlenmesi

ve duyurulması şekline dönüşmüştür. Bu tür bir politika parasal kurallar veya para programı olarak nitelendirilmektedir.

Burada önemli olan nokta kamu otoritesinin inisiyatifine bağlı olarak ekonomiye müdahalelerin yerini, uzun dönem hedeflere göre belirlenmiş kurallann almasıdır. Buna iki önemli gerekçe gösterilmektedir.

oluşu

le

1- İlki ekonominin ve özellikle özel kesimin esas itibanyle, istikrarlı

ve kamu otoritesinin müdahalelerinin istikrarsızlığa yol açacağı,

2- İkincisi ise, kısa dönemli tahmin (hesaplar) yapmanın ve özellikve güvenilir tahmin yapmanın güçlüğüdür.

doğru

monetarist okulun savıdır. Ancak, uygulamada yaygınlık

gözlenmektedir. Bunda, para otoritesinin ya da Merkez Bankasının özerkliği ile de yakın ilgisi dolayısıyla para programına giderek daha fazla sempatiyle yaklaşılmasının rolü olduğu söylenebilir.

·

Bu

aslında

kazandığı

Kısaca

genelde günümüzde artık hükümetlerin inisiyatifine bağlı

para politikası uygulamalan yerini para programına bırakmaktadır. Acaba bu konuda Türkiyedeki durum nedir? Aşağıda kısaca bu soruya cevap

aranmaya çalışılacaktır.

III· T.C. Merkez

Bankası

ve Para

Politikası

T.C. Merkez Bankasının 1980'den önceki durumu yani 24 Ocak istikrar paketinden önce vardığı nokta çok ilginç bir hal almıştı. Merkez

bankacılığının geleneksel işlevlerine ek olarak, T.C. Merkez Bankası baş­

ka işlevler ve sorumluluklar da yüklenmişti. Merkez Bankalannın asli geleneksel görevi banknot ihracı veya emisyanun yönetimi ve dolayısıyle

ulusal para biriminin değerinin istikrarını korumaktır. Ancak T.C. Merkez Bankası zaman içerisinde kısmen ihtisas bankalarının işlevlerini, kıs­

men ticari bankaların işlevlerini de üstlenmiş bir konuma getirilmişti. Bu

belki de Türk ekonomisinde iyi örgütlenmiş, kurumsallaşmış az sayıdaki

kuruluşlardan birinin Merkez Bankası olmasının sonucudur.

ErtanOKTAY

72

Ancak izleyen yıllarda Banka yönetiminin de birçok sorumluluğu birarada üstlenmiş durumda ve disiplinsiz bir ekonomik ortamda etkin bir

para politikası uygulayamayacağımn bilincine varmış ve bazı kaygılar taşımaya başlamış olduğu görülmüştür.

Nitekim, 1980'lerin başında T.C. Hükümetinin ekonomi politika modellerindeki ve dolayısıyle Türk Ekonomisindeki dönüşüm ve yeniden yapılanma arzuları ve girişimleri ile birlikte T.C. Merkez Bankasında da bazı degişiklikler görülmeye başlanmış ve geleneksel merkez bankacılığı

işlevine dönüş için çaba harcandığı gözlenmiştir.

Bu gelişmenin özellikle 1987'den itibaren hız kazandığı görülmektedir. Ancak T.C. Merkez Bankası bu yıllarda henüz kamuya, kendi bilanço

büy.üklüklerinin yıl sonunda ne olacağı hakkındaki bilgileri verecek durumda degildir.

Zira, Merkez Bankasının kendi kanununun 50. ve 51. maddeleri ile

düzenlenmiş olan Hazine ve Kamu Müesseseleriyle yapılan işlemler

var olduğ'u sürece bunu gerçekleştirmesi zordu.

Bilindigi gibi 1211 sayılı T.C. Merkez Bankası kanunun 50. maddesi Hazineye kısa vadeli avans açmayı öngörmektedir; Söz konusu madde

de aynen "Banka, miktan cari yıl genel bütçe ödenekleri toplamının yüzde onbeşini geçmemek üzere Hazineye kısa vadeli bir avans hesabı açar.

Bu avans hesabına uygulanacak faiz haddi ile ekonomik durum gözönünde tutularak kullanılacak avans nisbeti Başbakanlık ile Banka arasında

kararlaştınlır", denilmektedir.

Buna göre Hazinenin kullanacağı maksimum miktar kanunla "O yı­

Genel Bütçe ödeneginin % 15'i" olarak belirlenmiştir. Hazine kolay ve

ucuz bir kaynak olduğundan bu imkanı sonuna kadar kullanmak egilimindedir. Yıllarca da bu böyle süregelmiştir.

lın

Kanunun 51. maddesi ise bilindiği gibi kamu kuruluşlarına verilen

kredileri düzenlemektedir. Kanun maddesi şöyledir. "Banka, İktisadi Devlet Teşekkülleri ile iktisadi alanda faaliyet gösteren katma bütçeli idarelerin hammadde ve mahsul alımı ile ilgili, mevsimlik ihtiyaçları için düzenleyecekleri en çok dokuz ay vadeli bonolarını veya Hazine kefaletini

haiz bonolarını iskonto edebilir ve karşılığında avans verebilir.

Banka, bu

teşekkül

ve idarelere,

yatırım

ihtiyaçlarını karşıla-

73

EkonomikYaklaşım

mak maksadıyle kredi veremez. Banka,

her türlü kontrol yetkisini haizdir.

verdi~

bu krediler üzerinde

Bu suretle kabul edilebilecek bonoların azami hadleri ile bunlara

uygulanacak iskonto ve faiz hadleri Banka Meclisince kararlaştınlır."

Görülüyor ki, Kısa Vadeli Hazine Avansının yanısıra ikinci bir finansman şekli, belirlenmiş bir limiti de olmayan Kamu Kredileridir. İkti­

sadi Devlet Teşekkülleri ve iktisadi alanda faaliyet gösteren katma bütçeli idarelere verilen Kamu Kredileri para politikası uygulamasmda uzun

yıllar olumsuz bir faktör olma özelli~ni sürdürmüştür. Zira bunlar uygulamada uzun vadeli ve geri dönmeyen krediler halini almış, çoğu kez tahkim kanunları ile aktifleştirilmiştir.

Özetlemek gerekirse, T.C. Merkez Bankasının dolaylı ve dolaysız

olarak hazineyi finanse etme zorunda kalması etkin para politikası uygulanması açısından temel bir sorun teşkil etmektedir.

Başka

tutarlı

bir ifade ile bu duruma bir çekidüzen verilmediği takdirde ne

bir para politikasından ne de para programından söz edile-

rneyeceği açıktır.

Bu durumun bilincinde olan T.C. Merkez Bankası yönetimi bu sorunu, 1990 yılmda Hazine ile varılan görüş birli~ sonucu imzalanan bir

protokolle hertaraf etme yoluna gitmiştir.

·

İmzalanan

protokolle Hazinenin, ucuz ve kolay kaynak niteliğindeki

'Kısa Vadeli Avans' sağlama mekanizması belli ölçüde disiplin altına alın­

mıştır. Kanunla belirlenen % 15 oranının yanısıra belirli bir limit daha

getirilmiştir. Buna göre en çok 3.5. tirilyona kadar eskisi gibi çok düşük

faizle Hazine adına avans açılabilecek, ancak geriye kalan kısmı piyasa

koşullarmda yeni Hazine Bonolarının ihalesinde oluşan faiz oranı ortalaması üzerinden işlem görecektir.

Bu gerçekten son yılların önemli kararlanndan ve uygulamalarından

birisi olmuştur. Bunun sonucu Hazineye Açılan Kısa Vadeli Avans, % 15

üst limitinin çok altmda kalmıştır. (Tablo-1). Ayrıca Merkez Bankası, bu

ortamda ikinci fınansman kaynağı olan Kamu Kredilerini de denetim altı­

na almış ve ilk kez bir para programı hazırlayıp kamuoyuna duyurma

cesaretini bulmuştur. Uygun konjonktürün de yardımı ile öngörülen

program hedefleri büyük ölçüde yakalanmıştır. Ne yazık ki bu, Türkiye'de

ilan edilen ve uygulanan ilk ve son para programı olmuştur.

74

ErtanOKTAY

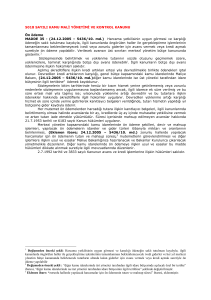

TABLO -1

BAZİNEYE AÇILAN KISA VADELİ AVANS

(MiLYON TL.)

BÜTÇE ÖDENEGİ

mJ.AR

BÜTÇE ÖDENEGİ

PROGRAM

L1M1Tt

IOPLAMI

% 15'i

1990

63.925.354

9.588.803

3.300.000

1991

126.408.150

18.961.222

13.589.438

1992

207.545.328

31.131.799

31.000.000

l993

483.710.000

72.327.000

72.327.000

Kaynak : T.C. Merkez

Bankası Yıllık

Rapor ve

İstatistik

Bültenleri

Çünkü daha sonraki yıllarda aşagı yukan her yıl yapılan seçimler

nedeni ile izlenen seçim ekonomisi politikalan sonucu Hazine Kısa Vadeli

Avansı sonuna kadar kullanılmış ve Kamu Kredileri de aynı yönde hareket ederek artış göstermiştir.

TABLO- 2

KAMU KREDiLERİNİN MERKEZ BANKASI BİLANÇOSUNDAKİ

NİSBİ ÖNEMİ (MiLYON TL. ve %)

KAMU KREDİLERİ

YILLAR

1986

1993*

BİLANÇO AKTİF

K. KREDİLERİNİN

TOPLAMı

TOPLAMı

5.961.620

11.260.421

52.9

128.778.4 73

177.223.581

72.8

Kaynak : T.C. Merkez

Bankası Yıllık

(*) 1993 Değerleri geçicidir.

Rapor ve

İstatistik

Bültenleri

ı

'

1

Ekonomik Yaklaşım

75

IV-Sonuç

ne yapabileceğini veya herhangi birşey yapıp

ortaya koymak gerektiği kanısındayım. Bu koşul­

larda Menkez Bankasının fazla birşey yapabileceği söylenemez. Merkez

Bankası müdahaleleri, aslında rezerv para ile para ço~altanını etkilerneye

yönelik önlemlerdir. Zira para arzım belirleyen bu ikisi arasındaki ilişki­

dir. Rezerv parayı oluşturan temel kalemler olarak Kamu Kredileri ve Kı­

sa Vadeli Hazine Avansı toplamı, Merkez Bankası aktiflerinin % 70'den

fazlasını oluşturdu~ görülmektedir. (Toblo-2) Merkez Bankasının kontrol

edebileceği araç emisyondur. Hazineye açılan Kısa Vadeli Avans ile Kamu

Kredilerini kontrol etmesi olanaksızlaşmışsa, Merkez Bankası'nın temel

kontrol aracı emisyon olmasma karşılık emisyonu ve dolayısıyle para arzı­

nı da kontrol etmesi olana~ elinden alınmış demektir.

Merkez

Bankası'mn

yapmayacağını açıklıkla

Sorun Yeni DeQ'ildir. Bugün varılan nokta ve karşılaşılan darbobirikiminin bir sonucudur. Merkez Bankası kanunu ve özellikle 50. ve 51. maddeler bugünkü şeklini korud~u, dolayısıyle, Merkez

Bankası bilançosunun mevcut yapısı devam ettiği sürece ve siyasi otoritenin siyasal çıkar maksimizasyonuna ba~lı kaynak kulanıroma ve kredi

politikasma son verilmedikçe fıyat istikrannı s~lamak paranın de~erini

korumak açısından ciddi, etkili ve kalıcı bir önlem alınabilmesi söz konusu d~ildir.

~az yıllann

Ne Yapılabilir ? Herşeyden önce tutarlı bir para politikası, artık

bir para programının hazırlanması ve uygulanması olarak kabul edilmektedir. Türkiye'de de bunu yapmak her zamankinden daha zorunlu bir hal

almıştır. Bunu gerçekleştirebiirnek için de aşa~daki radikal önlemlerin ve

düzeniemelerin yapılması zorunlu görülmektedir.

1- T.C. Merkez Bankası kanununun de~iştirilmesi ve özellikle 50.

ve 51. maddelerinin iptal edilmesi ve böylece gerek dolaysız gerekse dolaylı yollardan kamu açıklarının banka kayn$ndan kapatılmasının önlenmesi,

2- Orta ve uzun vadeli hedeflere göre bir para programının hazırla­

uygulanmaya konması; (Esasen para programı, tanımı gere~i, kısa vadeli tahminlere ve hedeflere göre para otoritelerinin veya hükümetin müdahalelerini reddetmektedir.),

nıp

3- Son olarak, tüm bunlann gerçekleşebilmesi ve

için siyasi otoritenin kararlılı~ gerekmektedir.

başanlı

olabilmesi