Yabancı çalışanların gelir vergisi yükümlülüğü

Didem Erdem

1. Giriş

Gelir vergisi, ülkemizde yaşayan hemen herkesi ilgilendirmekte, gerek işçi gerekse de işveren olarak iş

hayatında şirketler ve şahıslar açısından önemli bir yer işgal etmektedir.

Gelir Vergisi Kanunu’nun 1. maddesi uyarınca gerçek kişilerin gelirleri gelir vergisine tâbidir. Gelir vergisine

konu olan kazanç ve iratlar, aşağıda sayılan yedi ayrı grupta tanımlanmış; her bir gelir grubu için farklı

vergilendirme esasları belirlenmiştir.

-

Ticari Kazançlar,

Zirai Kazançlar,

Ücretler,

Serbest Meslek Kazançları,

Gayrimenkul Sermaye İratları,

Menkul Sermaye İratları,

Diğer kazanç ve iratlar.

Hangi durumlarda gelir vergisi beyannamesinin verilmesi gerekeceği, her gelir türüne ve mükellefe göre ayrı

ayrı ortaya konulmuştur.

Gelir vergisinin ağırlıklı kısmını stopaj yolu ile alınan vergiler oluşturmakta, stopaja tabi gelirlerin en önemli

kısmı ise ücret gelirleri olarak karşımıza çıkmaktadır.

2. Ücret gelirlerinin vergilendirilmesi

Gelir Vergisi Kanunu’nun 61. maddesi uyarınca ücret; işverene tabi ve belirli bir işyerine bağlı olarak çalışanlara

hizmet karşılığı verilen para ve ayınlar ile sağlanan ve para ile temsil edilebilen menfaatler olarak

tanımlanmıştır. Aynı Kanun’un 94. maddesinde ise işverenler, hizmet erbabına ödenen ücretler ile ücret sayılan

ödemeleri üzerinden istihkak sahiplerinin gelir vergilerine mahsuben stopaj yapmaya mecbur tutulmuştur.

Türk vergi sisteminde ücret gelirlerinin esas olarak stopaj suretiyle vergilendirilmesi öngörülmüştür. Ticaret

şirketleri hizmet erbabına yaptıkları ücret ödemeleri üzerinden gelir vergisi kesintisi yaparak hesaplanan gelir

vergisini hizmet erbabı adına ödemekle yükümlüdür. İşverenin sağladığı parayla temsil edilen her türlü menfaat

brüt tutara eklenirken, bireysel emeklilik/sağlık sigortası gibi çok az sayıda ödeme gelir vergisi matrahının

tespitinde indirim konusu yapılabilmektedir. Hesaplanan gelir vergisi vergi dairesine ödenirken isim bazında bir

liste talep edilmediğinden vergi dairesi hangi çalışanın ne kadar ücret aldığı bilgisine sahip bulunmamaktadır.

Tek işverenden stopaj yoluyla vergilendirilmiş ücret geliri elde edilmesi durumunda, bu gelir için yıllık gelir

vergisi beyannamesi verilmesi istense de mümkün bulunmamaktadır. Öte yandan düzenli olarak ticari ve

mesleki faaliyette bulunanlar, Kanun’da yer alan istisna ve beyan sınırlarlını aşan; kira, temettü gibi gelirler ile

birden fazla işverenden ücret geliri elde edenler de yıllık gelir vergisi beyannamesi vererek gelirlerini beyan

etmek zorundadırlar. Çalışanların büyük kısmı tek işverenden ücret geliri elde ettiğinden ve bu gelirler

üzerinden işverenler tarafından gelir vergisi tevkifatı yapıldığından ücret gelirleri için beyanname verilen haller

çok sınırlı kalmaktadır. Örneğin; Gelir Vergisi Kanunu’nun 95. maddesi uyarınca ücretlerini yabancı bir

A member firm of Ernst & Young Global Limited

Kuzey YMM A.Ş.

Büyükdere Cad. Beytem Plaza

No:22 K:2 - 8, 34381 - Şişli

İstanbul - Turkey

Tel: +90 (212) 315 30 00

Fax: +90 (212) 234 10 67

www.vergidegundem.com

www.ey.com

memleketteki işverenden doğrudan doğruya alan hizmet erbabının ücretleri üzerinden stopaj yapılması

mümkün olmayıp, bu gelirlerin yıllık gelir vergisi beyannamesi ile beyan edilmesi gerekmektedir.

3. Yabancı çalışanların Türkiye’de görevlendirilmesi ve kazançlarının vergilendirilmesi

Türkiye’de çalışmak üzere yurt dışından görevlendirilen çalışanların vergilendirme yönünden Türkiye egemenlik

sahasına girmesine, özellikle ülkemizde faaliyet gösteren çok uluslu şirketlerin personel görevlendirmelerinde

sıklıkla rastlanılmaktadır. Çok uluslu şirketler; Ortadoğu, Balkanlar, Orta Asya, Arap Yarımadası gibi

örgütlendikleri bölgelerin bölgesel liderlik görevini Türkiye mukimi bir şirket ve o şirket bünyesinde

görevlendirilmiş yabancı çalışanlarla gerçekleştirebilmektedir.

Türkiye’de bir hizmet akdi ile çalışmak üzere yurt dışından görevlendirilen kişilerin de tüm dünyada elde ettikleri

gelirlerini ve/veya ücretlerinin direkt olarak yurt dışından ödenen kısımlarını beyan etmeleri söz konusu

olabilmektedir. Türkiye’de çalışmak üzere yurt dışından görevlendirilen çalışanların gelir vergisi karşısındaki

durumunu değerlendirirken yerel mevzuatımızda yer alan hükümlerin yanı sıra Türkiye Cumhuriyeti’nin taraf

olduğu Çifte Vergilendirmeyi Önleme (ÇVÖ) Anlaşmaları hükümlerinin de dikkate alınması gerekmektedir. Çifte

Vergilendirmeyi Önleme Anlaşmaları hükümlerinin dikkate alındığı durumlarda da özellikle yurt dışından direkt

olarak alınan ücret gelirinin Türkiye’de beyan edilmesi yükümlülüğü sıklıkla ortaya çıkmaktadır.

Yurt dışından Türkiye’de çalışmak üzere görevlendirilen personelin Türkiye’de çalışabilmeleri prensip olarak;

Çalışma ve Sosyal Güvenlik Bakanlığı’na yapılan başvuru neticesinde alınan çalışma izni sayesinde mümkün

olabilmektedir. Çalışma izni bulunmayan kişilerin çalıştırılması; çalışan ve işverenlerin bazı cezai yaptırımlarla

karşılaşmasına sebep olan ve yasal olmayan bir uygulamadır. Bu nedenle yabancı uyruklu kişilerin Türkiye’de

çalışmaya başlamadan önce oturma ve çalışma izni almaları gerekmektedir.

Türk Gelir Vergisi Kanunu’nda yer verilen hükümler, Türkiye’de çalışan yabancı personelin ücret gelirlerinin

vergilendirilmesinde de geçerlidir. Örneğin, çok uluslu bir şirketler topluluğunun Türkiye’deki şirketinde

yurtdışından atanarak görevine başlayan bir kişiye ücret ödemelerinin Türkiye’deki firma tarafından yapılması

ve kişinin başka bir geliri bulunmaması durumunda Türkiye’deki firma, bu çalışanın ücretin tümü üzerinden gelir

vergisi stopajı yaparak vergileri ödeyecek, kişinin yıllık gelir vergisi beyannamesi vermesi söz konusu

olmayacaktır.

Öte yandan yabancı çalışanın ücret ödemesinin, Türkiye’de görevlendirilmesinden önce bulunduğu ülkede

veya vatandaşı olduğu ülkede yapılması durumunda gelir vergisi tevkifatı yapılması mümkün bulunmayacaktır.

Böyle bir durumda gerek yerel mevzuatımız ve gerekse Çifte Vergilendirmeyi Önleme Anlaşması hükümleri

dikkate alınarak yurt dışındaki mukim firma tarafından yapılan ücret ödemelerinin Türkiye’de gelir vergisine tabi

olması ve bunun da yıllık gelir vergisi beyannamesi ile beyan edilmesi gerekebilecektir.

Henüz yabancı çalışanların vergi beyanlarının takibi konusunda ülkemizde merkezi bir takip sistemi

bulunmamaktadır. Ancak, özellikle Sosyal Güvenlik Kurumu’nun sosyal güvenlik prim alacaklarının takibi

konusunda daha merkezi kontrol mekanizmaları kullanmaya başlaması, gelir vergisi alanında da benzer

uygulamaların gelecekte yürürlüğe konulabileceğini göstermektedir.

Kuzey YMM A.Ş.

Büyükdere Cad. Beytem Plaza

No:22 K:2 - 8, 34381 - Şişli

İstanbul - Turkey

Tel: +90 (212) 315 30 00

Fax: +90 (212) 234 10 67

www.vergidegundem.com

www.ey.com

4. Sosyal güvenlik mevzuatı uygulamaları

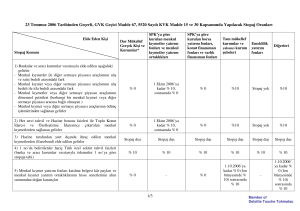

5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu’nun ‘’Sigortalı sayılanlar’’ başlıklı 4. maddesine

göre; hizmet akdi ile bir veya birden fazla işveren tarafından çalıştırılanlar Türkiye’de sigortalı sayılmaktadır.

Yurt dışı personel görevlendirmelerinde, çalışanın Türkiye’deki kurum ile işçi işveren ilişkisinin devam ettirilmesi

durumunda, iki ülke arasında sosyal güvenlik anlaşması bulunması ve anlaşma hükümlerinin bir muafiyet

getirmesi halinde çalışan Türkiye’de sigortalı sayılmaya devam edebilir. Ayrıca ikili sosyal güvenlik sözleşmesi

bulunmayan ülkelerden gelenler için; yabancı bir ülkede kurulu herhangi bir kuruluş tarafından ve o kuruluş

hesabına (3 aydan az kalmak üzere) Türkiye’de bir iş için gönderilen ve yabancı ülkede sosyal sigortaya tabi

olduğunu belgeleyen kişiler ile Türkiye’de kendi nam ve hesabına bağımsız çalışanlardan, yurtdışında ikamet

eden ve o ülke sosyal güvenlik mevzuatına tabi olanlar Türkiye’de sigortalı sayılmamaktadır.

Bu hükümlere göre, yabancı ülkede sosyal sigortaya tabi olduğunu belgeleyen ve aşağıdaki şartları taşıyan

yabancılar Türkiye’de 5510 Sayılı Kanun açısından sigortalı sayılmamaktadırlar.

1- Mütekabiliyet esasına dayalı olarak Türkiye ile uluslararası sosyal güvenlik sözleşmesi bulunan bir ülke

uyruğunda olan,

2- Yabancı bir ülkede kurulu herhangi bir kuruluş tarafından ve o kuruluş adına ve hesabına Türkiye’ye 3 ayı

aşmamak üzere bir iş için gönderilenler.

Yabancı bir ülkede kurulu herhangi bir kuruluş tarafından ve o kuruluş adına ve hesabına Türkiye’ye çalışmak

üzere gelen kişilerin muafiyet süresi 3 ay ile sınırlandırılmış, 3 ayı geçen görevlendirmelerde bu yabancı

kişilerin Türk sosyal güvenlik sistemine kayıtlanmaları zorunlu tutulmuştur. Sosyal Güvenlik Kurumu, Türkiye’de

çalışma izni alan kişilerin takibini yaparak 3 aydan uzun süre Türkiye’de kalan kişilerin sosyal güvenlik sistemi

kapsamına alınmasını sağlamaktadır.

5. Diğer ülkelerin uygulamaları ve takip sistemleri

Bir çok ülke uluslararası personel görevlendirmelerinden kaynaklanan gelir vergisi yükümlülüklerini özel olarak

takip etmektedir. Ülkeler arasında çalışan dolaşımının yüksek olduğu bazı devletlerin konuya nasıl yaklaştığına

bakmakta da yarar görüyoruz.

a. İngiltere uygulaması

İngiliz gelir idaresi yabancı çalışanlarla ilgilenen ve takipte bulunan ayrı bir çalışan grubu kurmuş, yabancı

çalışanların gelirlerini bildirmesini zorunlu tutmuştur. Yabancı çalışanların takibini kolaylaştıran ve doldurulması

zorunlu olan formlar oluşturulmuştur. Bu şekilde yabancı çalışanın göreve başlaması ve görevini bitirişi efektif

olarak takip edilebilmektedir.

İstatistikî olarak da yabancı çalışan popülasyonunun takip edildiği İngiltere’de, gelir idaresi diğer ülkelere de

bilgi değişimi için başvurmakta ve bir vergi incelemesi başlatması halinde ilgili diğer ülkelere de bilgi

vermektedir.

Kuzey YMM A.Ş.

Büyükdere Cad. Beytem Plaza

No:22 K:2 - 8, 34381 - Şişli

İstanbul - Turkey

Tel: +90 (212) 315 30 00

Fax: +90 (212) 234 10 67

www.vergidegundem.com

www.ey.com

İngiliz vergi idaresi, sosyal güvenlik kurumu ile aynı örgütlenme sistemi içinde yer almaktadır. Yurt dışından

çalışmak üzere İngiltere’de görevlendirilmiş olan kişiler, hem sosyal güvenlik sistemi tarafından hem de vergi

idaresi tarafından takip edilmektedir. Böylece hem gelir vergisi hem de sosyal güvenlik prim ödemelerinin

yapılması güvence altına alınmaktadır.

b. Japonya uygulaması

Japonya’da çalışan yabancı kişilerin yurt dışından ücret almaları durumunda gelir vergisi beyannamesi vermesi

gerekmektedir. Ödenmesi gereken vergi tutarı bulunmasa da bu beyannamelerin verilmesi zorunludur.

Ücret ödemesinin Japon firma tarafından yapılması durumunda, firma bordro aracılığı ile hesapladığı gelir

vergisini Japon vergi idaresine beyan ederek ödemek durumundadır. Gelir vergisi yükümlülüğü oluşmasa dahi

bu beyannamenin vergi idaresine verilmesi zorunlu tutularak Japon vergi idaresinin çalışanları takip

edilebilmesi mümkün kılınmıştır.

Japon vergi idaresi ile sosyal güvenlik kurumu, ödenmesi gereken bir yükümlülük bulunmasa dahi, Japonya’da

çalışan yabancı çalışanları ayrı ayrı takip etmektedirler.

c. Almanya uygulaması

Alman vergi idaresi yabancı çalışanlarla ilgilenen ayrı bir çalışan grubu kurmuştur. Bu bölümde çalışan

görevliler yabancı çalışanların gelir vergisi yükümlülükleri ile ilgili özel vergi incelemeleri gerçekleştirmektedir.

Yabancı çalışanların istatistiki takibi yapılmamakla birlikte, firmalarda gerçekleştirilen vergi incelemelerinde

yabancı çalışanların listesi temin edilerek kişi bazından inceleme yapılmaktadır. Yabancı çalışanların ödemeleri

gereken vergi tutarı bulunmasa da bu durumu dilekçe ile Alman vergi idaresine bildirmeleri gerekmektedir.

Alman vergi idaresi ve sosyal güvenlik kurumu tamamen farklı örgütlenme sistemi içinde yer almakla birlikte,

her iki kurum da yabancı çalışanlar ile ilgili bilgi alışverişi yapabilmektedir.

6. Sonuç

Globalleşen dünyanın gereklerine paralel olarak ülkelerin mali sistemlerinde, kendi egemenlik sahasına giren

gelirlerin vergilendirilmesini daha yakından takip edilmesini öngören uygulamalar giderek artmaktadır.

Türkiye’de sosyal güvenlik kurumunun da uygulamakta olduğu takip sistemine benzer uygulamaların gelir

vergisi açısından da uygulanabilir olduğu görülmektedir. Bu çerçevede, yabancı çalışanların vergi

yükümlülüklerinin yerine getirildiğine dair ek bilgi veya beyanların istenmesinin söz konusu olabileceğini

belirtmekte fayda görüyoruz.

Bu makalede yer alan açıklamalar, yazarının konu hakkındaki kişisel görüşünü yansıtmaktadır. Makaledeki bilgi ve

açıklamalardan dolayı Ernst & Young ve/veya Kuzey Yeminli Mali Müşavirlik A.Ş.’ye sorumluluk iddiasında bulunulamaz.

Mevzuatın sık değiştirilen ve farklı anlayışlarla yorumlanabilen yapısı nedeniyle, herhangi bir konuda uygulama yapılmadan

önce konunun uzmanlarından profesyonel yardım alınmasını tavsiye ederiz.