büyümeye devam ediyoruz - TAV Yatırımcı İlişkileri

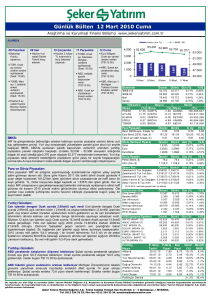

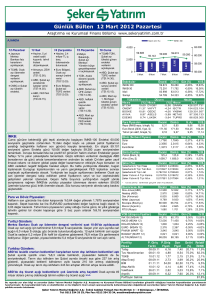

advertisement