konferans - seminer makale

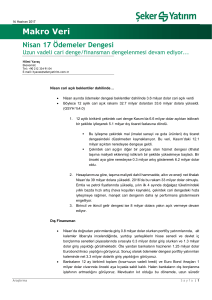

advertisement