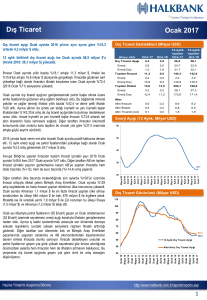

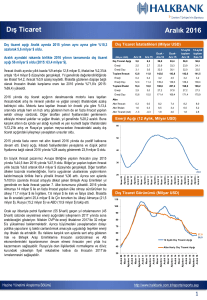

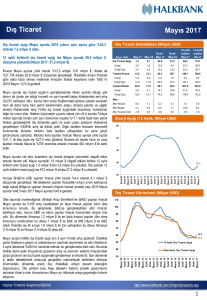

2010 faaliyet raporu

advertisement