FAALiYET RAPORU

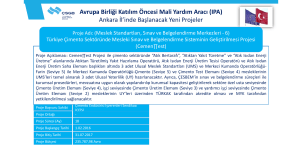

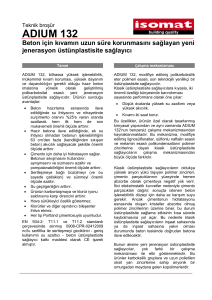

advertisement