C20PolicyPaperOnInternational TaxationTR.indd

advertisement

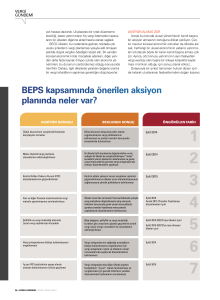

(VERGİ ADALETİ) YÖNETİŞİM C20 TÜRKİYE POLİTİKA BELGELERİ Birçok ülkede operasyonları olan dünyanın en büyük şirketlerinin YÖNETİŞİM 2 (VERGİ ADALETİ) %73’ ü yabancı ülkelerde ödedikleri vergi hakkında bilgi vermiyor. (Uluslararası Şeffaflık Derneği) Matrah aşındırması ve kar aktarımından dolayı uzun vadeli gelir kayıpları, gelişmiş ülkelerde GSMH’nın %0.6’sı ve gelişmekte ülkelerde %2’si olarak tahmin ediliyor. (IMF) Gelişmekte olan ülkeler, 2003-2012 yılları arasında yasadışı para akışı nedeniyle 6,6 trilyon ABD Doları kaybetti. (Global Financial Integrity). C20 YÖNETİŞİM (VERGİ ADALETİ) ÇALIŞMA GRUBU POLİTİKA BELGESİ C20 TÜRKIYE VERGI ADALETI POLITIKA BELGESI POLITIKA TAVSIYELERI ÖZETI Vergilendirme, sürdürülebilir kalkınmanın finansmanı açısından kilit nitelik taşımakta olup uluslararası şirket vergilendirme reformu bunun meşruiyetinin yeniden sağlanmasının yanı sıra sermaye kaçışını kolaylaştırmak ve suç ve yolsuzluk işlemlerini perdelemek üzerine kurulu vergi cennetleri ile off-shore mahremiyet sisteminin kullanımını sonlandırma bakımından önem arz etmektedir. Tavsiyelerimiz şunlardır: GERÇEK LEHDARLIK SICILLERI DÜNYA ÇAPINDA TÜM YETKI ALANLARINA GENIŞLETILMELIDIR Şirket ve mali şeffaflığa ilişkin olarak, G20, Gerçek Lehdarlık sicil sistemini dünya çapında tüm yetki alanlarına nasıl genişletebileceğini ele almalı; tüm Gerçek Lehdarlık sicillerinin kamuya açık olmasını sağlamalı; arzu eden tüm ülkelerle birlikte otomatik bilgi değişimini sağlamak için çok taraflı mekanizma oluşturmak üzere açık bir taahhütte bulunmalı, ayrıca gelişmekte olan ülkeler için oluşturulacak geçiş mekanizması ile bu ülkelerin bilgi değişimi şartlarını gönderme şartlarını kendilerine uyarlarken, bilgi edinmeden yararlanma imkanı elde etmelerine olanak tanımalı; katılımcılardan kendi finansal sistemleri üzerinden geçiş yapan tüm tutarlar hakkında hesap sahibinin ve kontrol eden kişinin mukim olduğu ülkeye göre listelenmiş istatistiki verileri toplamalarını ve bunları yıllık olarak yayınlanmalarını sağlamalıdır. Uluslararası şirket vergilendirmesinin reformuna ilişkin olarak, Ülke bazında raporlar, çok uluslu işletmelerin (MNE’ler) vergiye tabi tutulduğu bulunduğu tüm vergi idarelerine doğrudan sunulmalıdır. Görüşümüze göre, bu raporlar yayımlanmalıdır. Faiz indirimleri, şirket grubuna bir bütün olarak ait konsolide faiz maliyetleri toplamından daha büyük olmayacak şekilde sınırlandırılmalıdır; Zarar verici tüm vergi uygulamalarını sonlandırmak üzere G20 Liderleri, devletleri yükümlülük altına alacak, özellikle vergi teşvik tedbirleri ve kararlarının şeffaflığını sağlayacak bir Yüksek Düzeyli Bildiri kabul etmelidirler; Uluslararası vergi uyuşmazlıklarının çözümü, tam bağımsız hakemler ile yayımlanan gerekçeli kararlar dahil hukuki usullerle uyumlu olmalı, ayrıca devletler, kendileri için uygun mülahaza etmedikleri tahkim yolunu kabul etmeye zorlanmamalıdır; 3 Tüm G20 devletleri, gelişmekte olan ülkelerle yaptıkları anlaşmalara, kalkınma dostu hükümler ve tüm vergi anlaşmalarına amaca uygun ve kötüye kullanmaya karşı hükümleri, önerilen çok taraflı sözleşmenin asli ve zorunlu unsurları olarak ivedilikle dahil etmek üzere tahhütte bulunmalıdır. BEPS Projesi sonuçları çıktıları bir son olmaktan ziyade, tüm ülkelere fayda sunmak ve çok uluslu şirketlerin ekonomik faaliyetlerini yürüttükleri yerde vergilendirilmelerini sağlayacak reformları gerçekleştirmek üzere daha uzun ve daha kapsayıcı bir sürecin başlangıcı olarak görülmelidir. TÜM GERÇEK LEHDARLIK SICILLERININ KAMUYA AÇIK OLMASI SAĞLANMALIDIR ARKA PLAN Vergilendirme, İyi Yönetişim ve Kalkınma ile Eşitliğin Teşvik Edilmesi bakımından ana unsur teşkil etmektedir. 4 Artan oranlı vergilendirme marifetiyle kamu gelirlerinin artırılması temel kamu mal, hizmet ve yatırımlarının finansmanı, eşitsizlikle mücadele, insan haklarının gerçeğe dönüştürülmesi ve sürdürülebilir kalkınma hedeflerinin (SDG’ler) uygulanmasının sağlanması için elzemdir. Ayrıca, hem varlıklı kişilerin vergi kaçırması hem çok uluslu işletmelerin (MNE’ler) vergiden kaçınmalarına yönelik kurulu off-shore mahremiyet sistemi ile vergi cennetlerinin kullanımının sonlandırılması, sermaye kaçışı ile yolsuzluk ve suç gelirlerinin aklanmasının önüne geçilmesi bakımından çok önemlidir. G20 bu konulardaki çalışmayı, teknik kapasitesi bulunduğu gerekçesiyle zengin ülkeler kulübü olarak adlandırılan Ekonomik İşbirliği ve Kalkınma Teşkilatı’na (OECD) havale etmiştir. OECD her ne kadar bu çalışmaya katılımı tüm G20 ülkeleri ve daha yakın geçmişte diğer bazı gelişmekte olan ülkeler ve bölgesel vergi idareleri ağlarına teşmil etmiş olsa da, gerçek anlamda kapsayıcı küresel bir kuruluşun yerine geçememektedir. Gelişmekte olan ülkeler tarafından böylesi bir kuruluş oluşturmak üzere “Kalkınma için Finansman” konulu 3. Uluslararası Konferans’ta sunulan önerilerin bazı OECD ülkeleri tarafından bloke edilmesinden dolayı üzüntü duyduk. Uygun olmayan bu kurumsal çerçeve dikkate alındığında, OECD/G20 çalışma grupları tarafından ortaya konulan önlemler en iyi ihtimalle kısmi etkinlik sağlaması ve özellikle gelişmekte olan ülkeler bakımından uygulamada büyük sorunlara yol açması neredeyse hiç şaşırtıcı değildir. Kurumsal ve Finansal Şeffaflık Tüzel kişilerin gerçek lehdarlarının tescil edilmesine yönelik G20 taahhüdünün yerine getirilmesi bakımından bir takım gelişmeler kaydedilmiştir. AB’nin son Kara Para Aklanmasıyla Mücadele Direktifi buna yönelik önemli bir ilerleme olmakla birlikte, özellikle (a) tröstler ve (b) ilgili kişilerin veriye erişimi hususlarında soru işaretleri varlığını sürdürmektedir. C20 YÖNETİŞİM (VERGİ ADALETİ) ÇALIŞMA GRUBU POLİTİKA BELGESİ Benzer şekilde, Otomatik Bilgi Değişimi (AEoI) Ortak Raporlama Standardı tesis edilmesinde mesafe kat edilmiştir. Ancak gelişmekte olan ülkelerin kolaylıkla AEoI’ye katılmalarını sağlayacak uygulanabilir bir süreç mevcut olmadığı takdirde, G20’nin vermiş olduğu “banka gizliliği dönemi sona ermiştir” sözü tutulmamış olacaktır. Özellikle, devletlerin hangi ülkelerle bilgi alışverişinde bulunacakları tercihine izin verilmesi daha zayıf ülkeler bakımından ciddi dezavantajlar oluşturacaktır. Kalkınma Çalışma Grubu’na sunulan Küresel Forum Yol Haritası raporu, esas sorunu, maliyetleri düşürmek ve AEoI’nin gelişmekte olan ülkelere olan faydasını arttırmak olarak tanımlamıştır. Şu an ihtiyaç duyulan, çözümlere yönelik daha fazla istek duyulmasıdır. Matrah Aşındırması ve Kâr Aktarımı (BEPS) G20 dünya liderleri, çok uluslu işletmelerin “ekonomik faaliyetin gerçekleştiği ve değerin oluşturulduğu yer”de vergilendirilebilmeleri ve gelişmekte olan ülkelerin de fayda elde etmelerini sağlayacak şekilde uluslararası vergi kurallarına reformlar getirmek üzere, 2013 yılında BEPS Projesine yetki vermiştir Vergi cennetleri üzerinden çokuluslu işletmelerin vergiden kaçınmalarına bir son vermek ve böylece gelişmekte olan ülkeler ile gelişmiş ülkelerin benzer şekilde kurumlar vergisi gelirlerini artırmalarına yardımcı olması bakımından BEPS projesinin potansiyeli bulunmaktadır. 80 yılı aşkın süredir yürürlükte bulunan kuralların reformu uzun süreden beri gecikmiştir. Temel aksaklık, bu kuralların MNE’lerin çeşitli kurucu tüzel kişiliklerinin birbirlerinden sanki bağımsız ve birbirleriyle bir ilişkisi yokmuş gibi vergilendirilmelerini zorunlu tutacak şekilde yorumlanmasıdır. Bu durum, karmaşık ve parçalara ayrılmış şirket yapıları oluşturulması, vergiyi asgariye indirmek üzere şirket iştiraklerinin uygun ülkelere konuşlanmaları ve MNE’lerin yüzlerce tüzel kişiliği içermesi şeklinde yanlış bir teşvik unsuru yaratmaktadır. ARZU EDEN TÜM ÜLKELERLE BIRLIKTE OTOMATIK BILGI DEĞIŞIMINI SAĞLAMAK IÇIN, ÇOK TARAFLI MEKANIZMA OLUŞTURMAK ÜZERE AÇIK BIR TAAHHÜTTE BULUNULMALIDIR G20’nin yaklaşımı, bir MNE’nin yer aldığı şirketler grubuna tek bir firma olarak kabul etmeyi ve vergi matrahını ise her bir ülkedeki gerçek faaliyetleri uyarınca tayin etme gerekliliğine işaret etmektedir. Ne yazık ki, OECD bu hususu açık hale getirmeyi reddetmiş, ancak emsallere uygunluk ilkesini vurgulamaya devam etmiş, diğer yandan da bu hususun zararlı sonuçlarına karşı koymaya çaba göstermiştir. Netice itibariyle, BEPS sonuçları uyumlu ve kapsayıcı bir yaklaşım getirememiş, bunun yerine iyileştirme yaklaşımı önermiştir. Maalesef, birçok öneri güçlü bazı OECD ülkelerinin, ticari faaliyetler için bilhassa hafif kontrol eden yabancı kurum kazançları (CFC) kuralları ve inovasyon teşvikleri olmak üzere tercihli vergi muafiyetlerini koruma ısrarları, diğer ülkelerin de işlevini yitirmiş emsallere uygunluk ilkesini inatla savunmaları nedeniyle büyük şekilde zayıflatılmıştır. 5 Etkin olabilecek bu öneriler gerçekten de MNE’lere ticari gerçekliklerine uygun şekilde tek vücut firmalar olarak muamele görmeleri yönünde bir ilerlemedir. Esas ilerleme, ilk kez vergi idarelerinin MNE’leri bir bütün olarak değerlendirmelerine imkan sağlayacak Ülke Bazında Raporlama önerileridir. Ancak, 750m € eşiği çok yüksek olup dosyalama ve erişim düzenlemeleri zayıftır. Tüm ülkelerin bu raporlara erişim ihtiyacı bulunmakla birlikte yine de önerilen zorlu plan kapsamında sürüncemede bırakılabilir. Bu raporların ticari sır içerebileceği gerekçesiyle yayınlanmaması gerektiği iddiası ikna edici değildir. Bu durum uluslararası vergi kurallarının vazedilen hedeflerini yerine getirip getirmediklerine yönelik araştırma ve geliştirme çalışmalarını kolaylaştıracak ve kamu güvenini yeniden tesis edecektir. ÜLKE BAZINDA RAPORLAR, MNE’NIN VERGIYE TABI TUTULDUĞU TÜM VERGI IDARELERINE DOĞRUDAN SUNULMALIDIR 6 MNE’lere tek vücut olarak muamelede bulunmakla faiz indirimlerini sınırlamaya ilişkin öneriler de sunulmaya başlanmış, ancak zayıflatılmıştır. Faiz indirimleri toplamının grup şirketin üçüncü kişilere olan konsolide faiz maliyetlerinden daha büyük olmaması gerektiğine yönelik katı bir kurala ihtiyaç vardır. Güçlü Kontrol Yabancı Kurum Kuralları, MNE’lerin gelirlerini kaynak ülkede faaliyet yürüten iştiraklerinden kaydırıp daha düşük efektif vergi oranlarını haiz ülkelerde vergilendirilmeksizin tutmaktan vazgeçirmek bakımından da işe yarayabilir; ancak öneriler aşırı derecede zayıf olup vergilendirmede sürekli surette aşağı çeken rekabeti özendirecektir. 1998’de ortaya konulan yaklaşımı sürdürecek şekilde, zarar verici vergi uygulamalarını düzene koymak üzere gerçek anlamda otokontrol politikası içeren bir sistem önerilmiş, ancak çok sınırlı etkileri olmuştur. Geniş anlam ihtiva eden “irtibatlılık” ve “öz” ilkelerini inovasyon paketlerine uygulama girişiminin, yalnızca bazı planları kısıtlarken konsepte meşruiyet kazandırmak suretiyle tüm ülkeleri kendi rejimlerini yürürlüğe koymalarını teşvik edip bir bütün olarak kurumlar vergisini aşındırmaya yol açtığı mevcut durumda görülebilmektedir. Ekonomik anlamda zarar verici vergi teşvikleri son yıllarda hızlı artış göstermiş, özellikle gelişmekte olan ülkeler dahil bir çok ülke GSYH’lerinden büyük miktarda payı hiç bir karşılık olmayacak veya sınırlı karşılığı olacak şekilde gözden çıkarmıştır. G20 ülkelerine 2011 yılında OECD/Dünya Bankası/IMF ve BM tarafından tavsiye edildiği üzere, vergi teşvikleri bakımından şeffaflık, denetim, gözden geçirme ve hesap verilebilirlik hususlarında iyi uygulamalar getirilmesinde G20 üyeleri öncü rol üstlenmelidir. Karşı önlemlere ilişkin hükümler içeren daha bağlayıcı çerçeveye ihtiyaç duyulmaktadır. OECD’nin düşük gelirli ülkeler hakkındaki raporlarında da çağrıda bulunduğu gibi, kurumlar vergisinde yapılan kesintilerle beraber vergi yükünü orantısız şekilde hisseden yoksul insanlar ve hane halkıyla beraber, daha genel bir sorun olan vergi rekabetinin ele alınması gerekmektedir. İşlevlerin, varlık ve risklerin “olgu ve şartlar” analizine dayanan işlemlerin yeniden karakterizasyonu yöntemiyle ancak vergi idarelerinin şirket içi düzenlemeleri sorgulamalarına izin vermek ve ne teoride ne pratikte var olmayan “emsallerin” aranması suretiyle öğelerin aranması suretiyle, halen emsallere uygunluk ilkesini C20 YÖNETİŞİM (VERGİ ADALETİ) ÇALIŞMA GRUBU POLİTİKA BELGESİ hareket noktası almalarından ötürü transfer fiyatlandırmasına ilişkin öneriler bilhassa hayal kırıklığı yaratmaktadır. Bu konu, önemli ölçüde nitelikli kaynaklar, gelişmekte olan ülkeler bir yana OECD vergi idarelerinin dahi sorgulanmasını gerektirecek, özellikle KOBİ’ler bakımından uyum maliyetlerini arttıracak, kişiye göre değişen ve keyfi kararların alınmasına yol açacak geniş bir alan yaratacaktır. Üniter bir yaklaşıma dönük ilerleme sağlayacak kar bölüşüm yöntemi üzerinde çalışma başlatılmış, ancak bir sonraki aşamaya ertelenmiştir. İş dünyasının daha büyük çatışmalar yaşanmasına yönelik endişelerine verilecek cevap, birçok OECD ülkesinin zorunlu ve bağlayıcı tahkim yolunu kabul etmeleri dahi daha güçlü uyuşmazlık çözümü önerilmesidir. Çoğunlukla yüzlerce milyon doları ilgilendiren karar verme yetkisini üçüncü bir şahsın hükmüne bağlı gizli ve hesap sorulamayan bir prosedüre tevdi edilmesi neticesinde muğlak kuralların yarattığı sorunları ele almak bakımdan, bu yanıt tamamen uygunsuz niteliktedir. Vergi antlaşmalarının birincil amacı artık verginin gerçek ekonomik faaliyet yeri ve seviyesi uyarınca fiilen ödenmesinin sağlanması şeklinde anlaşılması olmalıdır. Bunu sağlamanın en etkin yöntemi, önerilen çok taraflı sözleşmelere güçlü, amaca yönelik ve kötüye kullanmayı önleyici hükümlerin eklenmesi ve gelişmekte olan ülkelerle birlikte “kalkınma dostu” vergi anlaşmaları için yeni ilkeler geliştirmek olabilir. GÜNEY-GÜNEY IŞBIRLIĞI, ATAF VE CIAT GIBI BÖLGESEL GRUPLARLA BERABER DAHA YARATICI ALTERNATIF YAKLAŞIMLARA YATIRIM YAPILMALIDIR BEPS projesinin takibi ve ötesine geçilmesi için daha çok çalışma gerektiği açıktır. Bu çalışma, sadece BEPS projesi tarafından Dijital Ekonomi çalışmasında ele alınan bir konu olan mukim olunan ülke ile kaynak ülkeler arasında vergilendirme yetkisinin bölüşümünün yeniden değerlendirilmesi hususunu içermelidir. Bu durum aslında, hizmetlere doğru yer değiştirme dahil üretimin kaydileştirilmesi neticesinde ortaya çıkan ve gelişmekte olan ülkeler bakımından özel bir endişe teşkil eden daha geniş bir sorunun bir parçasıdır. Gelişmekte olan ülkeler bakımından diğer öncelik arz eden konular G20 Kalkınma Çalışma Grubu tarafından teşhis edilmiş olmakla birlikte, bu sorunlar sadece çözüm araçları geliştirmek suretiyle ve genel itibariyle OECD tarafından onaylanan yaklaşımlara bağlı kalınarak ele alınmaktadır. Buna karşılık gereksinim duyduğumuz şey, OECD’nin çalışmalarını tamamlayıcı ve ötesine geçecek daha yaratıcı alternatif yaklaşımlardır. Bu yaklaşımlar, GüneyGüney işbirliği, ATAF ve CIAT gibi bölgesel grupları temel almayı ve BM Komitesinin rolünü güçlendirmeyi içermelidir. 7 C20 Vergi Adaleti Çalışma Grubu Üye Listesi ÇALIŞMA GRUBU BAŞKANLARI www.c20turkey.org info@c20turkey.org www.twitter.com/c20turkey www.facebook.com/c20turkey Malcolm Damon, Economic Justice Network of South Africa Leyla Ates, Istanbul Kemerburgaz University ÇALIŞMA GRUBU ÜYELERI • German Network on Tax Justice • Action Aid • BEPS Monitoring Group • Oxfam • Christian Aid • Uluslararası Vergi Araştırmaları Derneği/UVAD • VergiAlgi • Tax Justice Network