haftalık rapor

advertisement

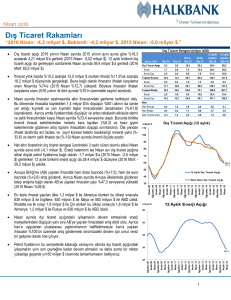

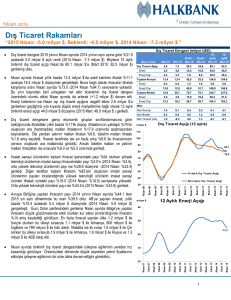

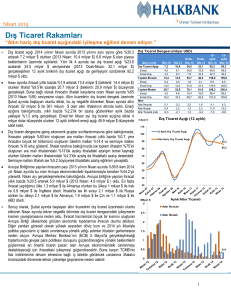

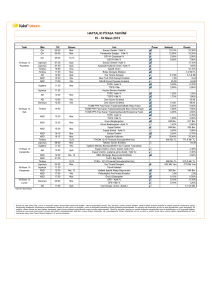

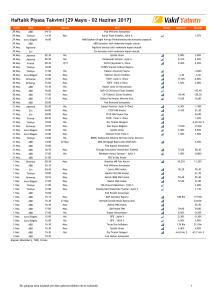

HAFTALIK RAPOR 25 Mayıs 2015 TCMB, faiz oranlarını sabit bıraktı. Türkiye Cumhuriyet Merkez Bankası (TCMB) Mayıs ayı Para Politikası Kurulu (PPK) toplantısında beklendiği gibi faiz oranlarında herhangi bir değişikliğe gitmedi. TCMB bu ay da, para politikası kararlarının enflasyon görünümündeki iyileşmenin hızına bağlı olduğunu belirterek enflasyon görünümünde belirgin bir iyileşme sağlanana kadar para politikasındaki temkinli duruşun sürdürüleceğini yineledi. Bu haftaki raporumuzda TCMB’nin son toplantı kararlarını ele alacağız. Türkiye Cumhuriyet Merkez Bankası (TCMB) Mayıs ayı Para Politikası Kurulu (PPK) 13 toplantısında, beklentilere paralel olarak faiz 11 oranlarında herhangi bir değişikliğe gitmedi. 9 Böylelikle Kurul, politika faiz oranı olan bir hafta vadeli repo ihale faiz oranını %7.5’de, faiz 7 koridorunun alt bandını %7.25’de ve faiz 5 koridorunun üst bandı olan marjinal fonlama 3 oranını %10.75 seviyesinde sabit bıraktı. Ayrıca TCMB, açık piyasa işlemleri çerçevesinde piyasa yapıcı bankalara repo işlemleri yoluyla tanınan Faiz Koridoru Ağırlıklı Ortalama Fonlama Maliyeti borçlanma imkânı faiz oranında da herhangi bir Kaynak: TCMB 1 Hafta Vadeli Repo İhale değişikliğe gitmedi ve bu oranı %10.25’de sabit bıraktı. TCMB %0 seviyesindeki geç likidite penceresi uygulaması çerçevesinde Bankalararası Para Piyasası’nda saat 16:00-17:00 arası gecelik vadede uygulanan Merkez Bankası borçlanma faiz oranını sabit bırakırken, %12.25 seviyesinde olan borç verme faiz oranını da değiştirmedi. Türkiye beş yıllık gösterge tahvil getirisi ile TCMB ağırlıklı ortalama fonlama maliyeti arasındaki farkın pozitif seyrediyor oluşu ise faiz indirimine gidilmeyeceğine işaret ediyordu. 05.2015 02.2015 11.2014 08.2014 05.2014 02.2014 11.2013 08.2013 05.2013 02.2013 11.2012 08.2012 05.2012 02.2012 11.2011 TCMB Faiz Oranları (%) TCMB’nin toplantının ardından yayımladığı not, bir önceki toplantının ardından yayımladığı nottan bazı noktalarda farklılık gösteriyor. TCMB, bu ay da uygulanan temkinli para ve maliye politikaları ile alınan makroihtiyati önlemlerin özellikle çekirdek enflasyon göstergelerini olumlu yönde etkilemeye devam ettiğini tekrarladı. Ancak geçen ayki nottan farklı olarak döviz kurlarında yaşanan oynaklığa dikkat çeken TCMB, döviz kuru oynaklığının çekirdek enflasyondaki iyileşmeyi sınırlandırdığını belirtti. TCMB, geçen ayki notta küresel piyasalardaki belirsizlikler ve gıda fiyatlarındaki artışlar nedeniyle para politikasındaki temkinli yaklaşımın sürdürülmesi gerektiğini belirtmişti. Bu ay ise TCMB, gıda fiyatlarındaki artışlar yerine enerji ve gıda fiyatlarındaki oynaklıklar ifadesini kullandı. Son olarak TCMB, bu ay da para politikası kararlarının enflasyon görünümündeki iyileşmenin hızına bağlı olduğunu belirterek enflasyon görünümünde belirgin bir iyileşme sağlanana kadar para politikasındaki temkinli duruşun sürdürüleceğini tekrarladı. Fiyat Gelişmeleri (y-y, %) 33 15 13 5 TÜFE Enerji Kaynak: TCMB Nis.15 Kas.14 Haz.14 Oca.14 Ağu.13 Eki.12 Mar.13 May.12 Ara.11 Tem.11 Şub.11 Eyl.10 Nis.10 Kas.09 Haz.09 -7 Oca.09 -5 Çekirdek İşlenmemiş Gıda (Sağ Eksen) Yılbaşında hem baz etkisi hem de petrol fiyatlarında yaşanan düşüş nedeniyle enflasyonun yıl ortasına kadar yıllık bazda düşüş göstermesi bekleniyordu. Hatta TCMB, yılın ilk enflasyon raporunda enflasyonun yıl ortasında %5 olan hedefe yaklaşmasının beklendiğini açıklamıştı. Ancak özellikle işlenmemiş gıda fiyatlarındaki yükseliş ve TL’deki değer kaybı nedeniyle enflasyonda beklenen düşüş yaşanmadı ve enflasyon Nisan ayında yıllık bazda %7.91’e yükseldi. Çekirdek enflasyonda ise düşüş devam ediyormuş gibi görünse de özellikle Nisan ayında çekirdek enflasyondaki düşüşün oldukça sınırlı gerçekleştiği hatta yataya döndüğü görülüyor. TCMB’nin dikkat çektiği gibi enerji ve gıda fiyatlarındaki oynaklık ise manşet enflasyonun yüksek gerçekleşmesinde etkili oluyor. Bununla birlikte TCMB’nin yılın ikinci enflasyon raporunda belirttiği üzere yılın ikinci yarısında özellikle işlenmemiş gıda fiyatları kaynaklı olmak üzere gıda fiyatlarında bir düzelme bekleniyor. Gıda ve alkolsüz içecekler grubunun enflasyon sepetinde %24.25 ağırlığa sahip olduğu göz önünde bulundurulduğunda, Nisan ayında yıllık bazda %18.8 artan işlenmemiş gıda fiyatlarının yaz aylarına girilmiş olmasının da katkısıyla TCMB’nin beklediği gibi %9’lardaki ortalama seviyelerine dönmesi durumunda şüphesiz ki enflasyonda da düzelme yaşanacaktır. Enflasyonda yaşanacak bir düzelme ise faiz indirim ihtimalini gündeme getirebilecektir. Türkiye gösterge 5 yıllık tahvil getirisi ile ağırlıklı ortalama fonlama maliyeti arasındaki farkın pozitif seyrediyor oluşu, yukarıda da belirttiğimiz 4 gibi TCMB’nin bu toplantıda faiz indirimine Faiz İndirimleri 3 Faiz İndirimleri gitmeyeceğine işaret ediyordu. Piyasa tarafından 2 belirlenen 5 yıllık tahvil faizi ile TCMB tarafından 1 belirlenen ağırlıklı ortalama fonlama maliyeti 0 arasındaki farkın pozitif seyretmesi, piyasa -1 faizlerinin TCMB faizinden yüksek seyrettiğini ve -2 bu nedenle TCMB’nin getiri eğrisini yatay tutmak istediği bir ortamda faiz indirimine gitmeyeceğini gösteriyor. Zaten bundan önceki çoğu faiz Kaynak: Bloomberg indiriminin, iki faiz oranı arasındaki farkın negatif gerçekleştiği dönemlerde yapılmış olması da bunu destekliyor. Şu anda piyasada en büyük belirsizlik nedeni olan seçimlerin net bir şekilde sonuçlanması ve seçimlerden sonra belirsizliğin azalması halinde TL’de değer kazancı, piyasa faizlerinde ise düşüş yaşanabilecektir. Böyle bir durumda 5 yıllık tahvil faizi ağırlıklı ortalama fonlama faizinin altına inebilir ve önümüzdeki dönemde yeniden faiz indirimleri gündeme gelebilir. 05.2015 04.2015 02.2015 03.2015 01.2015 12.2014 11.2014 10.2014 09.2014 08.2014 07.2014 06.2014 05.2014 04.2014 02.2014 03.2014 01.2014 5 Yıllık Tahvil Faizi ile TCMB Ağırlıklı Ortalama Fonlama Maliyeti Arasındaki Fark Sonuç olarak TCMB, Mayıs ayı toplantısında beklendiği gibi faiz oranlarında herhangi bir değişikliğe gitmedi. TCMB bu ayki notta döviz kurlarındaki oynaklığa dikkat çekerken, iki ay aranın ardından tekrar enerji fiyatlarındaki oynaklıktan söz etti. Enflasyonda yılbaşında beklenen düşüş gerçekleşmemiş olmasına karşın, çekirdek enflasyonda düşüşün yavaşlamasına rağmen devam ettiğini görüyoruz. Özellikle Nisan ayında çekirdek enflasyondaki düşüş belirgin şekilde zayıfladı. TCMB de çekirdek enflasyondaki iyileşmenin devam ettiğinin ancak döviz kurlarındaki oynaklığın bu iyileşmeyi sınırlandırdığının altını çizdi. Son yayımlanan TCMB Beklenti Anketi’ne göre Mayıs ayında da enflasyonun yıllık bazda yükselmeye devam etmesi bekleniyor. Ancak TCMB’nin son Enflasyon Raporu’nda da belirttiği gibi özellikle işlenmemiş gıda fiyatlarında yaşanabilecek düşüşle birlikte enflasyonda Haziran ve Temmuz aylarında düşüş görebiliriz. Seçim sonrasında siyasi istikrarın devam edeceği beklentileriyle geçtiğimiz iki haftada kurda görülen düşüşün seçim sonrasında da devam etmesi ve piyasa faizlerinde de aşağı yönlü hareketler yaşanması halinde Fed’in faiz artırım beklentilerinin son gelişmelerle birlikte Eylül hatta Aralık ayına erteleneceği algısının kuvvetlenmesinin de etkisiyle TCMB’nin Haziran’dan sonra yeniden faiz indirimine gitmesi gündeme gelebilir. Bu süreçte enflasyon gelişmelerinin yanı sıra kur ve faizlerdeki hareket TCMB’nin faiz kararlarında belirleyici olacaktır. Bu noktada, son dönemde öteleneceği hatta 2016 yılında başlayacağı beklentileri artsa da Fed’in faiz artırımı gündemde olmaya devam ettiği sürece yurtiçinde gerçekleşebilecek faiz indirimlerinin sınırlı ve geçici olacağını da belirtmek gerekir. ABD’de açıklanan her veride Fed’in faiz artırımına ilişkin beklentilerin değişmesine karşın, Fed Başkanı Yellen’ın Cuma günü yaptığı konuşmada faiz artırım sürecinin bu yıl içinde başlamasının uygun olacağını düşündüğünü belirtmesi, faiz artırımlarının geç de olsa bu yıl içinde başlama ihtimalinin oldukça yüksek olduğunu gösteriyor. ABD’de faiz artırımlarının 2015 yılında başlayıp 2016 yılında da devam edeceği göz önünde bulundurulduğunda, dünyanın en büyük ekonomisi olan ABD Merkez Bankası’nın kararları TCMB’nin faiz kararlarında da etkin rol oynayacaktır. 2 Haftalık Veri Takvimi (25-29 Mayıs 2015) Tarih Ülke Açıklanacak Veri 25.05.2015 Japonya Dış Ticaret Dengesi (Nisan) 26.05.2015 ABD Dayanıklı Mal Siparişleri (Nisan) Case-Shiller Konut Fiyat Endeksi (Mart) Hizmet PMI (Mayıs, öncül) 28.05.2015 227.4 Milyar Yen -- %4.7 -%0.5 173.67 175 57.4 56.5 -%11.4 %5.0 Tüketici Güven Endeksi (Mayıs) 95.2 95.0 -3 0 Dallas Fed İmalat Endeksi (Mayıs) -16 -11.5 Almanya Tüketici Güven Endeksi (Haziran) 10.1 10.0 Fransa Tüketici Güven Endeksi (Mayıs) 94 95 ABD Haftalık İşsizlik Maaşı Başvuruları 274 Bin Kişi 270 Bin Kişi %1.1 %0.8 Bekleyen Konut Satışları (Nisan, a-a) 29.05.2015 Beklenti Yeni Konut Satışları (Nisan, a-a) Richmond Fed İmalat Endeksi (Mayıs) 27.05.2015 Önceki Euro Bölgesi Tüketici Güven Endeksi (Mayıs) -5.5 -5.5 İtalya Tüketici Güven Endeksi (Mayıs) 108.2 107.9 İş Dünyası Güveni (Mayıs) 104.1 104.5 Japonya Perakende Satışlar (Nisan, a-a) -%1.8 %1.1 Türkiye Dış Ticaret Dengesi (Nisan) Konut Fiyat Endeksi (Mart) ABD -6.15 Milyar Dolar -4.8 Milyar Dolar 175.15 -- GSYH (1.çeyrek, ç-ç) %0.2 -%0.9 Çekirdek Kişisel Tüketim Harcamaları Endeksi (1.çeyrek, ç-ç) %0.9 %0.9 Chicago PMI Endeksi (Mayıs) 52.3 53.0 Michigan Ünv. Tük. Güven End. (Mayıs) 88.6 90.0 Euro Bölgesi M3 Para Arzı (Nisan, y-y) %4.6 %4.9 Fransa ÜFE (Nisan, a-a) %0.1 -- İtalya GSYH (1.çeyrek, y-y) %0.0 %0.0 TÜFE (Mayıs, a-a, öncül) %0.4 %0.0 ÜFE (Nisan, a-a) -%0.1 -- 4 4 İngiltere Tüketici Güven Endeksi (Mayıs) Japonya İşsizlik Oranı (Nisan) %3.4 %3.4 TÜFE (Nisan, y-y) %2.3 %0.6 Sanayi Üretimi (Nisan, a-a, öncül) -%0.8 %1.0 3 TÜRKİYE Türkiye Büyüme Oranı Sektörel Büyüme Hızları (y-y, %) Reel GSYH (y-y, %) Sektörel Büyüme Hızları (y-y, %) 15 20 10 15 5 10 0 5 -5 0 -10 -5 -15 Sanayi İnşaat Ticaret 2014-I 2014-II 2014-III 2014-IV 2011-I 2011-II 2011-III 2011-IV 2012-I 2004Ç2 2004Ç4 2005Ç2 2005Ç4 2006Ç2 2006Ç4 2007Ç2 2007Ç4 2008Ç2 2008Ç4 2009Ç2 2009Ç4 2010Ç2 2010Ç4 2011Ç2 2011Ç4 2012Ç2 2012Ç4 2013Ç2 2013Ç4 2014Ç2 2014Ç4 Tarım Kaynak:TÜİK Kaynak:TÜİK 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV -10 -20 Ulaştırma Sanayi Üretim Endeksi Harcama Bileşenlerinin Büyüme Hızları (y-y, %) Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (y-y, %) Harcama Bileşenleri Büyüme Hızları (%) Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (a-a, %) (Sağ Eksen) 50 40 20 7 30 15 5 20 10 10 5 0 0 -3 -10 -5 -5 3 İhracat İthalat Mar.15 Kas.14 Mar.14 Kas.13 Mar.13 Kas.12 Tem.14 Yatırım Tem.13 Devlet Tem.12 Tüketim -1 Mar.12 2011-I 2011-II 2011-III 2011-IV 2012-I 2012-II 2012-III 2012-IV 2013-I 2013-II 2013-III 2013-IV 2014-I 2014-II 2014-III 2014-IV 1 Kaynak: TÜİK Kaynak: TÜİK Sanayi Ciro Endeksi Toplam Otomobil Üretimi Toplam Otomobil Üretimi (Adet) (12 aylık Har. Ort.) 100000 80000 60000 40000 20000 Nis.02 Eki.02 Nis.03 Eki.03 Nis.04 Eki.04 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 0 Kaynak: OSD, VakıfBank 210 190 170 150 130 110 90 70 Ara.10 Mar.11 Haz.11 Eyl.11 Ara.11 Mar.12 Haz.12 Eyl.12 Ara.12 Mar.13 Haz.13 Eyl.13 Ara.13 Mar.14 Haz.14 Eyl.14 Ara.14 Mar.15 120000 Aylık Sanayi Ciro Endeksi (2010=100) Kaynak:TÜİK 4 Beyaz Eşya Üretimi Kapasite Kullanım Oranı Kapasite Kullanım Oranı (%) Beyaz Eşya Üretimi (Adet) 85 2500000 2300000 2100000 1900000 1700000 1500000 1300000 1100000 900000 700000 80 75 70 65 60 Kaynak:Hazine Müsteşarlığı Kaynak:TCMB PMI Endeksi PMI Imalat Endeksi 60 55 50 45 40 35 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 30 Kaynak:Reuters 5 Nis.15 Eyl.14 Şub.14 Tem.13 Ara.12 May.12 Eki.11 Ağu.10 Mar.11 Oca.10 Kas.08 Haz.09 Nis.08 Eyl.07 Şub.07 55 ENFLASYON GÖSTERGELERİ TÜFE ve Çekirdek Enflasyon ÜFE TÜFE (y-y, %) ÜFE (y-y, %) Çekirdek-I Endeksi (y-y, %) 25.0 14 12 10 8 6 4 2 0 20.0 7.91 15.0 10.0 7.0 5.0 4.80 0.0 Kaynak: TCMB Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 -5.0 Kaynak: TCMB Dünya Gıda ve Emtia Fiyat Endeksi Gıda ve Enerji Enflasyonu (y-y, %) UBS Emtia Fiyat Endeksi (sağ eksen) BM Dünya Gıda Fiyat Endeksi 2300 2100 1900 1700 1500 1300 1100 900 700 500 31.03.2008 29.08.2008 30.01.2009 30.06.2009 30.11.2009 30.04.2010 30.09.2010 28.02.2011 31.07.2011 31.12.2011 31.05.2012 31.10.2012 31.03.2013 30.08.2013 31.01.2014 30.06.2014 31.11.2014 30.04.2015 260 240 220 200 180 160 140 120 100 Kaynak: Bloomberg Gıda 20 Enerji TÜFE 15 10 5 0 -5 Kaynak: TCMB Enflasyon Beklentileri Reel Efektif Döviz Kuru 12 Ay Sonrasının Yıllık TÜFE Beklentisi (%) TÜFE Bazlı (2003=100) 24 Ay Sonrasının Yıllık TÜFE Beklentisi (%) Kaynak: TCMB Kaynak: TCMB Nis.15 Eki.14 Nis.14 Eki.13 Nis.13 Eki.12 102.62 Nis.09 5.5 6.57 Nis.12 6 Eki.11 6.5 Nis.11 6.85 Eki.10 7 Nis.10 7.5 Eki.09 8 135 130 125 120 115 110 105 100 95 90 6 İŞGÜCÜ GÖSTERGELERİ İşsizlik Oranı İşgücüne Katılım Oranı Mevsimsellikten Arındırılmış İşsizlik Oranı (%) İşgücüne Katılma Oranı (%) İşsizlik Oranı (%) 17.0 16.0 15.0 14.0 13.0 12.0 11.0 10.0 9.0 8.0 7.0 İstihdam Oranı (%) Kaynak: TÜİK Şub.15 Ağu.14 Şub.14 Ağu.13 Şub.13 Ağu.12 Şub.12 Ağu.11 Şub.11 Ağu.10 Şub.10 Ağu.09 Şub.09 53 51 49 47 45 43 41 39 37 35 Kaynak: TÜİK Kurulan-Kapanan Şirket Sayısı Kurulan-Kapanan Şirket Sayısı (Adet) 5,700 5,200 4,700 4,200 3,700 3,200 2,700 2,200 1,700 1,200 700 Kaynak: TOBB 7 DIŞ TİCARET GÖSTERGELERİ İthalat-İhracat Dış Ticaret Dengesi İhracat (milyon dolar) Dış Ticaret Dengesi (milyon dolar) İthalat (milyon dolar) 25000 0 20000 -2000 15000 -4000 -6000 10000 -8000 Mar.05 Eyl.05 Mar.06 Eyl.06 Mar.07 Eyl.07 Mar.08 Eyl.08 Mar.09 Eyl.09 Mar.10 Eyl.10 Mar.11 Eyl.11 Mar.12 Eyl.12 Mar.13 Eyl.13 Mar.14 Eyl.14 Mar.15 Mar.15 Mar.14 Mar.13 Mar.12 Mar.11 Mar.10 Mar.09 Mar.08 Mar.07 Mar.06 Mar.05 -12000 Mar.04 -10000 0 Mar.03 5000 Kaynak: TCMB Kaynak: TCMB Cari İşlemler Dengesi Sermaye ve Finans Hesabı 6000 -4000 -14000 -24000 -34000 -44000 -54000 -64000 -74000 -84000 3000 1000 -1000 -3000 -5000 -7000 -9000 -11000 60000 50000 40000 30000 20000 10000 0 -10000 -20000 Doğrudan Yatırımlar (12 aylık-milyon dolar) Portföy Yatırımları (12 aylık-milyon dolar) Diğer Yatırımlar(12 aylık-milyon dolar) Cari İşlemler Dengesi (12 Aylık-milyon dolar) Cari İşlemler Dengesi (milyon dolar-sağ eksen) Kaynak: TCMB Kaynak: TCMB TÜKETİM GÖSTERGELERİ Tüketici Güveni ve Reel Kesim Güveni Tüketici Güven Endeksi 105.0 95.0 85.0 75.0 65.0 55.0 Reel Kesim Güven Endeksi (sağ eksen) 130 120 110 100 90 80 70 60 50 40 8 Kaynak: TCMB KAMU MALİYESİ GÖSTERGELERİ Bütçe Dengesi Faiz Dışı Denge Bütçe Dengesi (12 aylık toplam-milyar TL) Faiz Dışı Denge (12 aylık-milyar TL) 10000 Nis.15 Eki.14 -3 Eki.13 -60000 Nis.14 7 Nis.13 -50000 Eki.12 17 Eki.11 -40000 Nis.12 27 Eki.10 -30000 Nis.11 37 Eki.09 -20000 Nis.10 47 Kaynak: TCMB Kaynak:TCMB Türkiye’nin Net Dış Borç Stoku İç ve Dış Borç Stoku Kaynak: Hazine Müsteşarlığı 2014 2013 2012 2011 2010 2009 2008 2001 200 2007 250 2006 300 30.5 2005 350 240 220 200 180 160 140 120 100 80 60 2004 400 Türkiye'nin Net Dış Borç Stoku/GSYH (%) 2002 450 İç Borç Stoku (milyar TL) Dış Borç Stoku (milyar TL-sağ eksen) 2003 Eki.08 -10000 Nis.09 57 Nis.08 0 Kaynak: Hazine Müsteşarlığı 9 45 40 35 30 25 20 15 10 5 0 LİKİDİTE GÖSTERGELERİ TCMB Faiz Oranı Reel ve Nominal Faiz Borç Alma Faiz Oranı (%) Reel Faiz Borç Verme Faiz Oranı (%) Nis.05 Eki.05 Nis.06 Eki.06 Nis.07 Eki.07 Nis.08 Eki.08 Nis.09 Eki.09 Nis.10 Eki.10 Nis.11 Eki.11 Nis.12 Eki.12 Nis.13 Eki.13 Nis.14 Eki.14 Nis.15 Kas.14 May.15 Kas.13 May.14 Kas.12 May.13 -5 Kas.11 0 May.12 0 Kas.10 5 May.11 5 Kas.09 10 May.10 10 Kas.08 15 May.09 15 Kas.07 20 May.08 20 May.07 25 Nominal Faiz Kaynak:TCMB, VakıfBank Kaynak:TCMB Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler Reel Büyüme (y-y,%) Enflasyon (y-y,%) Cari Denge/GSYH (%) Merkez Bankası Faiz Oranı (%) Tüketici Güven Endeksi ABD 3 -0.2 -2.36 0.25 95.2 Euro Bölgesi 1 0 2.34 0.05 -5.50 Almanya 1 0.30 6.73* 0.05 103 Fransa 0.70 0.10 -1.05 0.05 -16.00 İtalya -0.60 -0.10 0.96* 0.05 108.20 Macaristan 3.40 -0.30 4.14* 1.80 -25.00 Portekiz 1.40 0.50 0.60 0.05 -21.30 İspanya 2.60 -0.60 1.44* 0.05 3.60 Yunanistan 0.30 -1.80 0.92 0.05 -40.50 İngiltere 2.40 -0.10 -4.47 0.50 4.00 Japonya -1.40 2.30 0.53 0.10 41.50 Çin 7.00 1.50 1.93* 5.10 107.10 Rusya -1.90 16.40 1.64* 12.50 -- Hindistan 5.30 6.28 -1.44 6.50 -- Brezilya -0.25 8.17 -3.88 13.25 99.00 G.Afrika 1.30 4.50 -5.8* 5.75 -3.50 Türkiye 2.58 7.91 -7.9* 7.50 64.30 Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir. 10 Türkiye Makro Ekonomik Görünüm 2013 2014 En Son Yayımlanan 2015 Yılsonu Beklentimiz Reel Ekonomi GSYH (Cari Fiyatlarla, Milyon TL) 1 567 289 1 749 782 446 365 (2014 4Ç) -- GSYH Büyüme Oranı (Sabit Fiyatlarla, y-y%) 4.2 2.9 2.6 (2014 4Ç) 3.7 Sanayi Üretim Endeksi (y-y, %)(takvim etk.arnd) 7.0 2.6 4.7 (Mart 2015) -- Kapasite Kullanım Oranı (%) 76.0 74.6 74.1 (Nisan 2015) -- İşsizlik Oranı (%) 9.2 9.9 11.2 (Şubat 2014) 10.1 Fiyat Gelişmeleri TÜFE (y-y, %) 7.40 8.17 7.91 (Nisan 2015) 6.80 ÜFE (y-y, %) 6.97 6.36 4.80 (Nisan 2015) -- Parasal Göstergeler (Milyon TL) M1 225,331 251,991 280,480 (15.05.2015) -- M2 910,052 1,018,546 1,111,843 (15.05.2015) -- M3 950,979 1,063,151 1,158,130 (15.05.2015) -- Emisyon 67,756 77,420 86,199 (15.05.2015) -- TCMB Brüt Döviz Rezervleri (Milyon $) 112,002 106,314 102,505 (15.05.2015) -- Faiz Oranları TCMB O/N (Borç Alma) 3.50 7.50 7.25 (22.05.2015) -- TRLIBOR O/N 8.05 11.27 11.13 (22.05.2015) -- Ödemeler Dengesi (Milyon $) Cari İşlemler Açığı 64,658 45,846 4,961 (Mart 2015) 37,800 İthalat 251,661 242,182 18,723 (Mart 2015) -- İhracat 151,802 157,627 12,569 (Mart 2015) -- Dış Ticaret Açığı 99,858 84,508 6,153 (Mart 2015) 65,000 Borç Stoku Göstergeleri (Milyar TL) Merkezi Yön. İç Borç Stoku 403.0 414.6 428.5 (Nisan 2015) -- Merkezi Yön. Dış Borç Stoku 182.8 197.3 219.2 (Nisan 2015) -- Kamu Net Borç Stoku 197.6 187.4 187.4 (2014) -- Kamu Ekonomisi (Milyon TL) 2013 Nisan 2014 Nisan Bütçe Gelirleri 30,488 34.069 42,971 (Nisan 2015) -- Bütçe Giderleri 29,893 36,789 41,597 (Nisan 2015) -- Bütçe Dengesi 595 -2.720 1,375 (Nisan 2015) -- Faiz Dışı Denge 3,671 1.118 7,461 (Nisan 2015) -- 11 Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr Cem Eroğlu Müdür cem.eroglu@vakifbank.com.tr 0212-398 18 98 Buket Alkan Uzman buket.alkan@vakifbank.com.tr 0212-398 19 03 Fatma Özlem Kanbur Uzman fatmaozlem.kanbur@vakifbank.com.tr 0212-398 18 91 Bilge Pekçağlayan Uzman bilge.pekcaglayan@vakifbank.com.tr 0212-398 19 02 Sinem Ulusoy Uzman Yardımcısı sinem.ulusoy@vakifbank.com.tr 0212-398 19 05 Elif Engin Uzman Yardımcısı elif.engin@vakifbank.com.tr 0212-398 18 92 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.