T.C.

SELÇUK ÜNİVERSİTESİ

SOSYAL BİLİMLER ENSTİTÜSÜ

İŞLETME ANABİLİM DALI

İŞLETME BİLİM DALI

İNDİRGENMİŞ NAKİT AKIMLARI YÖNTEMİNE

GÖRE FİRMA DEĞERLEME VE

ENERJİ SEKTÖRÜNDE BİR UYGULAMA

Ahmet CİNGÖZ

DOKTORA TEZİ

Danışman

Doç.Dr. Mikail ALTAN

Konya–2014

ii

İÇİNDEKİLER

Sayfa No

Bilimsel Etik Sayfası .......................................................................................................................... viii

Doktora Tezi Kabul Formu ................................................................................................................. x

ÖNSÖZ ................................................................................................................................................ xii

ÖZET .................................................................................................................................................. xiii

ABSTRACT ........................................................................................................................................ xv

Kısaltmalar Listesi ........................................................................................................................... xvii

Şekiller ve Tablolar Listesi ............................................................................................................... xix

GİRİŞ..................................................................................................................................................... 1

BİRİNCİ BÖLÜM - Değerlemede Kavramsal Çerçeve ................................................................... 4

1.10.1.1.

Maliyet Yaklaşımı ............................................................................................. 33

1.10.1.2.

Gelir Yaklaşımı ................................................................................................. 35

1.10.1.3.

Piyasa Yaklaşımı ............................................................................................... 36

iii

Sayfa No

1.10.2.1.

Teknik Analiz .................................................................................................... 38

1.10.2.2.

Temel Analiz ..................................................................................................... 38

1.10.2.3.

Modern Yaklaşım .............................................................................................. 40

1.10.3.1.

Sistematik Risk .................................................................................................. 43

1.10.3.2.

Sistematik Olmayan Risk .................................................................................. 45

İKİNCİ BÖLÜM - Firma Değerleme ............................................................................................... 50

2.2.1.1. Fiyat / Kazanç Oranı Yöntemi................................................................................ 62

2.2.1.2. Piyasa Değeri / Defter Değeri Oranı Yöntemi........................................................ 68

2.2.1.3. Fiyat / Nakit Akımı Oranı Yöntemi ....................................................................... 71

2.2.1.4. Fiyat / Satışlar Oranı Yöntemi................................................................................ 72

2.2.1.5. Piyasa Değeri (Firma Değeri) /Faiz, Amortisman ve Vergi Öncesi Kâr (FAVÖK)

Oranı....................................................................................................................... 74

2.2.1.6. Piyasa Kapitalizasyon Değeri Yöntemi .................................................................. 75

2.2.2.1. Defter Değeri Yöntemi ........................................................................................... 75

2.2.2.2. Tasfiye Değeri Yöntemi ......................................................................................... 78

2.2.2.3. Net Aktif Değeri (Öz Varlık) Yöntemi .................................................................. 80

2.2.2.4. Yeniden Değerlenen Net Aktif Değeri Yöntemi .................................................... 84

2.2.2.5. Amortize Edilmiş Yenileme Değeri Yöntemi ........................................................ 85

2.2.2.6. Yeniden Yapma Değeri Yöntemi ........................................................................... 86

2.2.2.7. Ekspertiz Değeri Yöntemi ...................................................................................... 86

2.2.2.8. Parçalara Bölerek Değerleme Yöntemi .................................................................. 87

2.2.2.9. Emsal Değeri Yöntemi ........................................................................................... 88

iv

Sayfa No

2.2.3.1. Gelirlerin İskonto Edilmesi Yöntemi ..................................................................... 89

2.2.3.1.1.

Yöntemin Açıklaması ...................................................................................... 89

2.2.3.1.2.

Gelecek Yıllar Kârlarının Belirlenmesi ........................................................... 91

2.2.3.1.3.

İndirgeme Oranının Belirlenmesi .................................................................... 92

2.2.3.2. Fazla Gelir Yöntemi............................................................................................... 94

2.2.4.1. Ekonomik Katma Değer-Ekonomik Kâr (EVA-EP) .............................................. 97

2.2.4.2. Yatırımın Nakit Akım Kârlılığı Modeli (CFROI) ................................................ 103

2.2.4.3. Temettülerin Bugünkü Değeri Yöntemi............................................................... 106

2.2.4.3.1.

Temettülerin Yıllar İtibariyle Sabit Olma Durumu ....................................... 108

2.2.4.3.2.

Temettüde Yıllık Sabit Büyüme Durumu...................................................... 109

2.2.4.3.3.

Temettüde Yıllık Büyümenin İki Kademeli Olması Durumu ....................... 110

2.2.4.3.4.

Temettü Yıllık Büyümede Üç Kademeli Model ve H Modeli ...................... 112

2.2.5.1. Değerlemede Ağırlıklandırma - Berliner Yöntemi .............................................. 115

2.2.5.2. Şerefiyeyi Temel Alan Değerleme Yöntemi ........................................................ 116

2.2.6.1. Net Gelir Yaklaşımı ............................................................................................. 118

2.2.6.2. Net Faaliyet Gelir Yaklaşımı ............................................................................... 119

2.2.6.3. Geleneksel Yaklaşım ........................................................................................... 121

2.2.6.4. Modigliani ve Miller Yaklaşımı ........................................................................... 123

ÜÇÜNCÜ BÖLÜM - Değerlemede İndirgenmiş Nakit Akımlar Yöntemi .................................. 126

3.2.1.1. Geçmiş Dönem Ortalama Büyüme Oranları ........................................................ 135

3.2.1.2. Doğrusal Zaman Serisi Analizi ............................................................................ 138

3.2.1.3. Regresyon Analizi................................................................................................ 140

3.3.1.1. FCFE’de Yıllık Sabit Büyüme Durumu-Genel Model ........................................ 157

v

Sayfa No

3.3.1.2. FCFE’de İki Kademeli Büyüme Durumu............................................................. 158

3.3.1.3. FCFE’de Üç Kademeli Büyüme Durumu ............................................................ 159

3.4.1.1. Özkaynak Maliyeti ............................................................................................... 168

3.4.1.1.1.

Kâr Payı İndirgeme Modeli (Gordon Modeli) ............................................... 169

3.4.1.1.2.

Finansal Varlıkları Fiyatlama Modeli ............................................................ 173

3.4.1.1.3.

Arbitraj Fiyatlama Modeli ............................................................................. 188

3.4.1.2. Yabancı Kaynak Maliyeti..................................................................................... 189

DÖRDÜNCÜ BÖLÜM - İndirgenmiş Nakit Akımları Yöntemine Göre Firma Değerlemesinin

Enerji Sektöründe Bir Uygulaması ................................................................................................. 192

4.2.1.1. Sektörün ve Ürünün Tanımı ................................................................................. 199

4.2.1.2. Türkiye’de Enerji Kaynakları, Üretim ve Tüketim Miktarları ............................. 199

4.2.1.3. Yenilenebilir Enerji Kaynakları ........................................................................... 201

4.2.1.4. Hidroelektrik Enerji ve Türkiye’nin Hidroelektrik Potansiyeli ............................ 203

4.2.1.5. Türkiye Elektrik Sektörü Hukuki Alt Yapısı........................................................ 203

4.2.1.6. Elektrik Sektörü Arz Talep Dengesi .................................................................... 206

4.2.1.7. Proje Konusu Firmaya İlişkin Bilgiler ................................................................. 216

4.2.1.8. Müşteri Portföyü .................................................................................................. 217

4.2.1.9. Üretim Miktarı, Tarifeler ve Fiyatlandırma.......................................................... 217

4.2.1.10.

YEK Destekleme Mekanizması ....................................................................... 218

4.2.1.11.

Ekonomik Kapasite Kullanım Oranları ........................................................... 223

4.2.2.1. Tesisin Kuruluş Yeri ............................................................................................ 225

4.2.2.2. Tesisin Hukuki Durumu ....................................................................................... 225

4.2.2.3. Tesis Yeri İklimi ve Su Kaynakları ...................................................................... 226

4.2.2.4. Projenin Su Kaynakları Analizi ............................................................................ 227

vi

Sayfa No

4.2.2.5. Projenin Kapasite Analizi ve Üretim Planı: ......................................................... 230

4.2.2.5.1.

Projenin Kapasitesi ........................................................................................ 230

4.2.2.5.2.

Projenin Üretim Planı .................................................................................... 234

4.2.2.6. Proje Yapıları ....................................................................................................... 234

4.2.2.6.1.

Proje Kapsamında Yapılacak Tesisler ve Özellikleri .................................... 234

4.2.2.6.2.

İşletmeye Alma Süreci .................................................................................. 238

4.2.2.6.3.

Toplam Yatırım Tutarı .................................................................................. 238

4.2.2.6.4.

Toplam Yatırım Tutarı, Yıllara Dağılımı ve Yatırım Uygulama Planı ......... 243

4.2.2.6.5.

Tesisin Faydalı Ömrü: ................................................................................... 244

4.2.2.6.6.

İşletme Giderleri: .......................................................................................... 246

4.2.2.6.7.

İşletme Gelirleri ............................................................................................ 249

4.2.3.1. Toplam Finansman İhtiyacı ve Kaynakları Tablosu ............................................ 250

4.2.3.2. Yıllar İtibari ile Anapara Faiz Ödemeleri ve İtfa Tablosu ................................... 251

4.2.3.3. Amortisman Hesabı Tablosu................................................................................ 254

4.2.3.4. Maliyet Tablosu ................................................................................................... 255

4.2.3.5. Yıllık Debi Değişimleri ve İşletme Gelirleri ........................................................ 257

4.2.3.6. Proforma Gelir-Gider Tablosu ............................................................................. 259

4.2.3.7. Proforma Nakit Akim Tablosu............................................................................. 260

4.2.3.8. İndirgenmiş Nakit Akımları Tablosu ................................................................... 262

Sonuç ve Değerlendirme .................................................................................................................. 269

Kaynaklar ......................................................................................................................................... 275

Ekler .................................................................................................................................................. 275

Özgeçmiş ........................................................................................................................................... 299

vii

viii

Bilimsel Etik Sayfası

T.C.

SELÇUK ÜNİVERSİTESİ

Sosyal Bilimler Enstitüsü Müdürlüğü

BİLİMSEL ETİK SAYFASI

Bu tezin proje safhasından sonuçlanmasına kadarki bütün süreçlerde bilimsel etiğe ve

akademik kurallara özenle riayet edildiğini, tez içindeki bütün bilgilerin etik davranış

ve akademik kurallar çerçevesinde elde edilerek sunulduğunu, ayrıca tez yazım

kurallarına uygun olarak hazırlanan bu çalışmada başkalarının eserlerinden

yararlanılması durumunda bilimsel kurallara uygun olarak atıf yapıldığını bildiririm.

Ahmet CİNGÖZ

(İmza)

ix

x

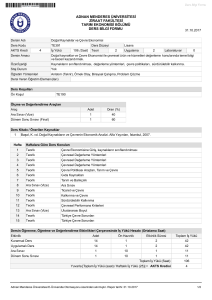

Doktora Tezi Kabul Formu

T.C.

SELÇUK ÜNİVERSİTESİ

Sosyal Bilimler Enstitüsü Müdürlüğü

DOKTORA TEZİ KABUL FORMU

Ahmet CİNGÖZ tarafından hazırlanan “İndirgenmiş Nakit Akımları Yöntemine Göre

Firma Değerleme ve Enerji Sektöründe Bir Uygulama’’ başlıklı bu çalışma 10/09/2014

tarihinde yapılan savunma sınavı sonucunda oybirliği ile başarılı bulunarak, jürimiz

tarafından doktora tezi olarak kabul edilmiştir.

Prof.Dr. Fehmi KARASİOĞLU

Başkan

İmza

Prof.Dr. Raif PARLAKKAYA

Üye

İmza

Prof.Dr. Ali ALAGÖZ

Üye

İmza

Doç.Dr. Mikail ALTAN

Üye

İmza

Doç.Dr. Tahsin KARABULUT

Üye

İmza

xi

xii

ÖNSÖZ

Türkiye ve Dünya Ekonomilerinin gelişimi, şirket el değiştirmelerini ve

şirketlerin pay senetlerinin menkul kıymet borsalarındaki işlemlerini arttırmıştır. Bu

işlemlerde belirleyici kriter ise değer unsurudur. Şirketin ve pay senedinin değeri

değerleme sonucu bulunmaktadır. Bundan dolayı tez çalışmasında, değerleme

yöntemleri ve yaklaşımları hem teorik hem de uygulamalı olarak ele alınmaya

çalışılmıştır. Ayrıca son yıllarda yenilenebilir enerji sektöründe, şirket el

değiştirmelerinin artması gözlendiğinden, bu sektördeki gerçek bir şirket ele alınarak

örnek bir uygulama hazırlanmıştır.

Bu eğitim sürecinde, ders alma döneminden tez hazırlama noktasına kadar

çalışmalarımda her türlü desteği sağlayan sayın ders hocalarıma, özellikle uygulama

ve teorik yönden önemli katkılarda bulunan sayın Prof. Dr. Osman OKKA’ya,

teşekkürlerimi sunarım. Gerek ders ve gerekse tez çalışmamda vermiş olduğu

katkılardan dolayı sayın Prof. Dr. Raif PARLAKKAYA’ya ve tez çalışmasının

gerçekleştirilmesini sağlayan sayın Doç. Dr. Mikal ALTAN hocama, nihai olarak

çalışmamda bana gösterdikleri sabır ve destekten ötürü çalışma arkadaşlarıma da

teşekkür etmeyi bir borç bilirim.

xiii

ÖZET

İNDİRGENMİŞ NAKİT AKIMLARI YÖNTEMİNE GÖRE FİRMA

DEĞERLEME VE

ENERJİ SEKTÖRÜNDE BİR UYGULAMA

Bu tez çalışmasının amacı, ”Firma Değerlemesini’’ sistematik bir sınıflamayla

ortaya koymak ve değerlemede yaygın olarak kullanılan İndirgenmiş Nakit Akımları

Yönteminde yeni bir yaklaşım olarak nakit akışlarının olasılık dağılımını dikkate alan

‘’Beklenen Firma Değeri’’ yaklaşımını uygulamaktır. Ayrıca bu yeni yaklaşımın

uygulanabilirliğini görmek amacı ile yenilenebilir enerji alanında bir hidroelektrik

santral firması seçilerek uygulama yapılmıştır.

Tez çalışması kapsamında başlangıçta, firma değerlemesine ilişkin detaylı bir

akademik tarama yapılmış ve uygulamalar gözden geçirilmiştir. Bu noktada, öncelikli

olarak firma değerlemesine ilişkin kavramsal çerçeve incelenerek çeşitli değer

kavramları belirlenmeye çalışılmıştır. Değer ve fiyat arasındaki ilişki açıklanarak

değerleme

ve

fiyatlama

tanımlanmıştır.

Değerlemede

kavramsal

çerçeve

belirlendikten sonra, değerleme yöntemleri belirli bir sınıflama çerçevesinde

açıklanmıştır. Bu kapsamda firma değerleme, piyasa temelli değerleme yöntemleri,

varlıkların değerine dayalı değerleme yöntemleri, gelirlere dayalı değerleme

yöntemleri ve gelecekteki beklentilere dayalı değerleme yöntemleri olarak belirlenmiş

ve her bir bölümde yer alan modeller açıklanmıştır.

Tezimizde indirgenmiş nakit akımları yöntemi kullanılarak firmanın bugünkü

beklenen değerini hesaplamaya yönelik bir model geliştirilmiştir. Gelecekteki

beklentilere dayalı değerleme yöntemlerinden birisi olarak ele alınan bu modelde,

nakit akımlarına ilişkin olasılık dağılımlarını dikkate alan ‘’Beklenen Firma Değeri’’

açıklanmıştır. Ayrıca bu modelde, nakit akımlarının olasılıklarına bağlı olarak, firma

değeri her bir olasılık için belirlenmiştir. Diğer bir ifade ile farklı olasılıklardaki nakit

xiv

akımları için farklı firma değerinin olabileceği gösterilmeye çalışılmıştır. Böylece

yatırımcıların farklı beklentileriyle, farklı firma değerlerinin hesaplanabileceği

görülmüştür.

Yenilenebilir enerji sektöründeki gerçek bir hidroelektrik santral firması

uygulama çalışması olarak seçilmiş ve nakit akımlarında muhtemel farklılıklar göz

önüne alınarak belirli olasılıklardaki farklı firma değerleri hesaplanmıştır. Bu çalışma,

farklı beklenti ve farklı olasılıkların farklı firma değerlerini yaratabileceğini

göstermiştir. Beklenen firma değeri belirlenirken, önce belirli olasılıklardaki net nakit

akımları belirlenir. Daha sonra, net nakit akımları kullanılarak firma değerleri

hesaplanır. Hesaplanan her firma değeri, olasılıkları ile çarpılarak toplamları alınır.

Böylece beklenen firma değeri elde edilmiş olur. Sonuç olarak alıcı ve satıcı kişi ve

kuruluşlar beklentileri doğrultusunda hesaplanmış firma değerine dayanarak yatırım

yapma veya satma olanağına kavuşacaktır. Beklenen firma değeri beklenti ve bilgi

sahibi olmayan yatırımcı ve satıcılara kararlarında önemli bir gösterge olacaktır.

xv

ABSTRACT

COMPANY VALUATION BY DISCOUNTED CASH FLOWS AND

AN APPLICATION IN ENERGY SECTOR

The aim of the thesis is to put into consideration the concept of ‘’the valuation

of company'' by systematic classification, and to implement “expected firm value”

approach considers probability distribution of the cash flows in the method of

discounted cash flow methodology which is widely used in the expected value of the

firm. In order to consider the applicability of this new approach, a hydro-electric power

plant case, in the field of renewable energy, has been selected and a case study were

realized.

At the beginning of the thesis, academic literature has been searched in detail

and the surveys related to the subject have been examined. The conceptual framework

related to the firm valuation have been examined initially and various value concepts

were determined. Valuation and pricing have been identified by explaining the

relationship between price and value. After determining the conceptual framework,

valuation methods were explained within the framework of a specific classification. In

this context, firm valuation market-based valuation methods, valuation methods based

on the value of assets, income -based valuation methods and valuation methods based

on future expectations were determined and the models in each section have been

described.

By employing discounted cash flow method, a model were developed aims

calculating current value of the firm. In this model ss one of the methods based on the

valuation of future expectations, calculation of expected firm value considering the

probability distribution of cash flows, is explained. In addition, depending on the

probability of cash flow, the value of the company is determined for each possibilities.

In other words, it is aimed to show that the value of the company may be different for

xvi

different possible cash flows. Thus, it has been observed that with different

expectations of investors, different firm values can be calculated.

A real hydro electric power plant project in renewable energy sector is selected

as a case study and by taking different possible cash flows into account, different firm

value were calculated at certain possibilities. This study has shown that different

expectations and different probabilities may create different firm values. While

determining the expected firm value, net cash flows from certain possibilities must

have been determined at the first phase. Then, different values of the firm are

calculated using different net cash flows. The each calculated firm values multiplied

by their probabilities, then the results are summed up. Consequently, the expected

value of the firm is obtained. As a result, buyers and sellers have an opportunity to

decide whether to invest or to sell the stocks of the firm regarding their expectations

on the basis of the calculated firm value. The expected value of the firm will be an

important criterion in the decisions of investors and dealers are not familiar with the

expectations and don’t have deeply knowledge about it.

xvii

Kısaltmalar Listesi

AGİ

:Akım Gözlem İstasyonları

APM

:Arbitraj Fiyatlama Modeli

BVD

:Yabancı Kaynağın Defter Değeri

BVE

:Özkaynağın Defter Değeri

CAPM

:Finansal Varlıkları Değerleme Modeli

CFROI

:Yatırım Nakit Akımı Kârlılığı Modeli

ÇED

:Çevresel Etki Değerlendirme

DCF

:İndirgenmiş Nakit Akımı

DGP

:Dengeleme Güç Piyasası

DPS

:Hisse Başı Beklenen Temettü

DSİ

:Devlet Su İşleri

DUP

:Dengeleme ve Uzlaştırma Piyasası

DUY

:Dengeleme ve Uzlaştırma Yönetmeliği

EBIT

:Faiz, Vergi Öncesi Kâr

ENH

:Enerji Nakil Hattı

EP

:Ekonomik Kâr

EPDK

:Enerji Piyasası Düzenleme Kurulu

EPİAŞ

:Enerji Piyasaları İşletme Anonim Şirketi

EÜAŞ

:Elektrik Üretim A.Ş.

EVA

:Ekonomik Katma Değer

F/K Oranı

:Fiyat/Kazanç Oranı

F/NA Oranı

:Fiyat/Nakit Akımı Oranı

FCFE

:Özkaynağa Serbest Nakit Akımları

FCFF

:Şirkete Serbest Nakit Akımları

FinKK

:Finansal Kaldıraç Katsayısı

FKK

:Faaliyet Kaldıraç Katsayısı

FVAÖK

:Faiz, Vergi, Amortisman Öncesi Kâr

FVÖK

:Faiz, Vergi Öncesi Kâr

xviii

Kısaltmalar Listesi (Devam)

GCF

:Brüt Nakit Akımı

GI

:Brüt Yatırım

GÖF

:Gün Öncesi Fiyatı

GÖP

:Gün Öncesi Piyasası

HES

:Hidro Elektrik Santrali

IEA

:Uluslararası Enerji Ajansı

İNA

:İndirgenmiş Nakit Akımı

MM

:Modigliani-Miller

MVA

:Piyasa Katma Değeri (Market Value Added)

MVD

:Yabancı Kaynağın Piyasa Değeri

MVE

:Özkaynağın Piyasa Değeri

NOPAT

:Vergi Sonrası Faaliyet Kârı

PD/DD Oranı

:Piyasa Değeri/Defter Değeri Oranı

PMUM

:Piyasa Mali Uzlaştırma Merkezi

ROE

:Özkaynak Kârlılığı

ROI

:Yatırılan Sermayenin Getiri Oranı

SGÖF

:Sistem Gün Öncesi Fiyat

SMF

:Sistem Marjinal Fiyatı

SV

:Hurda Değer

Ş.D

:Şirket Değeri

t

:Vergi Oranı (%)

TBV

:Sermayenin Defter Değeri(Özkaynak ve Yabancı

Kaynak Defter Değeri)

TC

:Yatırılan Toplam Sermaye-Toplam Maliyet

TEİAŞ

:Türkiye Elektrik İletim A.Ş.

TETAŞ

:Türkiye Elektrik Ticaret ve Taahhüt Anonim Şirketi

TMV

:Şirketin Toplam Pazar Değeri

TTK

:Türk Ticaret Kanunu

VÖK

:Vergi Öncesi(Brüt) Kâr

WACC

:Ağırlıklı Ortalama Sermaye Maliyeti

YEK

:Yenilenebilir Enerji Kaynakları

xix

Şekiller ve Tablolar Listesi

Sayfa No

Şekil-1: Risk Göstergesi ....................................................................................................................... 49

Şekil-2: Net Gelir Yaklaşımı .............................................................................................................. 119

Şekil-3: Net Faaliyet Geliri Yaklaşımı................................................................................................ 121

Şekil-4: Sermaye Maliyeti .................................................................................................................. 123

Şekil-5: Sermaye Maliyeti Değişimleri............................................................................................... 124

Tablo-1: Birincil Enerji Üretim, Tüketim, İhracat Ve İthalat Miktarları ............................................ 200

Tablo-2: 2012 Yılı Enerji Kaynaklarına Göre Elektrik Enerjisi Kurulugücü (Mw) ........................... 206

Tablo-3: 2012 Yılı Elektrik Üretimi Kaynaklarına Göre Dağılımı (Gwh)......................................... 207

Tablo-4: Elektrik Enerjisi Brüt Talebi(Gwh) ...................................................................................... 208

Tablo-5: Türkiye Net Elektrik Tüketimi (Gwh).................................................................................. 209

Tablo-6: Üretim–Tüketim Dengesi Projeksiyonu (2012-2021) .......................................................... 214

Tablo-7: Pmum Elektrik Satış Fiyatları (Kr/Kwh).............................................................................. 222

Tablo-8: Yıllar İtibari İle Ortalama Su Debileri (m³/sn) ..................................................................... 228

Tablo-9: Tesisin Hidrolojik Parametreleri .......................................................................................... 233

Tablo-10: Yıllık Puant, Ortalama Daimi Üretim Ve Aylara Dağılımı ................................................ 234

Tablo-11: Toplam Yatırım Tutarı Ve Yıllara Dağılımı Tablosu (USD) .......................................... 245

Tablo-12: Çamlıca Barajı Ve Hes Personel Listesi Ve Şirkete Maliyeti ............................................ 247

Tablo-13: Tesisin Yıllık İşletme Giderleri Tablosu ............................................................................ 248

Tablo-14: Toplam Finansman İhtiyacı Ve Kaynakları Tablosu .......................................................... 250

Tablo-15: Ödeme Tablosu-1 ............................................................................................................... 251

Tablo-16: Ödeme Tablosu-2 ............................................................................................................... 252

Tablo-17: Ödeme Tablosu-3 ............................................................................................................... 253

Tablo-18: Yıllar İtibariyle Anapara Ödemeleri Tablosu (USD) ......................................................... 253

Tablo-19: Amortisman Tablosu .......................................................................................................... 254

Tablo-20: Maliyet Tablosu (USD) ...................................................................................................... 255

Tablo-21: Yıllar İtibariyle Debiler (m³/sn) ......................................................................................... 257

Tablo-22: Beklenen Ortalama Debi Hesaplaması ............................................................................... 258

Tablo-23: Proforma Gelir-Gider Tablosu (USD) ................................................................................ 259

Tablo-24: Proforma Nakit Akım Tablosu (USD) ............................................................................... 260

Tablo-25: İndirgenmiş Nakit Akımları Tablosu (USD) ...................................................................... 262

Tablo-26: Firma Değeri Ve Olasılık Dağılımları ................................................................................ 267

GİRİŞ

Küreselleşen dünya ekonomisi giderek karmaşık bir hal almaktadır. Bu yapı

içerisinde, sermaye hareketleri sürekli bir artış göstermekte, sermaye hareketlerindeki

canlanma ise yatırımların artmasına yol açmaktadır. Artan yatırım faaliyetlerinde

gerek blok satış gerekse hisse devri açısından firma değerleme unsuru ön plana

çıkmaktadır. Şirketler, kişiler ve fonlar sahip oldukları kaynakları olabildiğince

verimli yatırım alanlarına yönlendirme çabalarını her geçen gün daha da arttırmakta

ve yeni yatırım alanları aramaktadırlar. Yapılması düşünülen yatırımların verimliliğini

ise şirketin değerlemesi sonucu ortaya çıkan finansal göstergeler ortaya koymaktadır.

Türkiye ve dünya ekonomisinin geldiği bu noktada şirketlerinin değerini ortaya

koymak ve bu değerler üzerinden değerlendirmelerin yapılması finansal bir

gereksinim olarak tüm yatırımcılarca ortak kabul görmektedir. Sonuç itibarıyla firma

değerleme ekonomiler ve finansal piyasalar açısından büyük önem arz etmektedir.

Firma değerleme, kamusal açıdan büyük önem arz etmekle birlikte, özel

yatırımcı kişi ve kurumlar açısından da büyük bir öneme haizdir. Kamusal açıdan

bakıldığında, özellikle özelleştirme ve kamulaştırma noktasında firmaya bir değerin

biçilmesi bir zorunluluk olarak karşımıza çıkmaktadır. Diğer taraftan şirketlerin el

değiştirmesi durumunda, şirketi satan kişi ve kurumların yanında, şirketi almak isteyen

kişi ve kurumlara da değerleme sonucu bulunan sonuçlar yol gösterici olmaktadır.

Ayrıca, firma değerleme, pazarlarda işlem gören şirket pay senetlerinin fiyatlarının

normal, düşük veya yüksek olup olmadığını da gösterebilmektedir. Dolayısı yapılan

değerleme yatırımcıya düşük veya yüksek değerlenmiş bir pay senedine ilişkin alımsatım yönünde yol da göstermektedir.

Değerleme çalışmaları yalnızca finansal çerçeve göz önüne alınarak

gerçekleştirilmemeli, aynı zamanda, hukuksal yönden özellikle ticaret ve vergi hukuku

bakımından da irdelenmelidir. Ayrıca, muhasebe uygulamalarında olabilecek farklı

uygulamalar da göz önünde bulundurulmalı ve çalışmaya bu bakımdan açıklık

getirilmelidir. Anlaşılacağı üzere değerlemeyi yapan uzman kişinin elbette ki yeterli

hukuksal, vergisel bilgi birikimin yanında muhasebe uygulamalarına da son derece

hâkim olması gereklidir.

2

Günümüzde çeşitli değerleme yöntemlerinin yanında, indirgenmiş nakit akımları

yöntemi de sık kullanılmaya başlanmıştır. Çalışmamızda da belirtildiği gibi,

indirgenmiş nakit akımları yönteminde, şirketin gelecekte yaratabileceği nakit

akımları uygun bir iskonto oranı ile indirgenerek, nakit akımlarının toplam bugünkü

değeri elde edilmeye çalışılmaktadır. Böylece şirketin bugünkü değeri tespit

edilmektedir. Bu yöntemin, belki de en önemli yönü, para değerindeki değişimleri

diğer bir deyişle, şirketin karşı karşıya olduğu çeşitli risk faktörlerini dikkate almakta

ve indirgeme oranını da hesaplamalara katmaktadır. Ayrıca şirketin ortalama sermaye

maliyeti de iskonto oranının belirlenmesinde göz önünde bulundurulmaktadır.

Bu çalışmada, ekonomi ve finans dünyasında giderek büyük önem kazanan

firma değerleme konusu ele alınmakta ve kavramsal çerçeve ortaya konulmaya

çalışılmaktadır. Bir sonraki adımda ise, değerlemede kullanılan yöntemler

açıklanmakta, özellikle ‘’İndirgenmiş Nakit Akımları Yöntemi’’ kapsamlı olarak ele

alınmaktadır. Son olarak ise indirgenmiş nakit akımları yönteminde farklı bir

yaklaşımla uygulamalı bir örnek çalışma gerçekleştirilmiştir. Günümüzde artan enerji

ihtiyacı, yenilenebilir enerji kaynaklarına olan yönelimi arttırmıştır. Bu ise

yenilenebilir enerji yatırım kararlarında bir artışa yol açmıştır. Son yıllarda gözlemler,

tamamlanmış yenilenebilir enerji yatırımlarının yoğun olarak el değiştirmediğini

ortaya koymaktadır. Bu nedenle çalışmamızda uygulama örneği olarak, bir HES

projesi seçilmiştir.

Çalışmamızın birinci bölümünde, değerlemede kavramsal çerçeve ele

alınmaktadır. Bu bölümde, değer ve değer unsurları irdelenirken, çeşitli değer

kavramlarına yer verilmiştir. Değerlemeyi yaratan sebepler yine bu bölümde ifade

edilmiştir. Ayrıca, değer ve değerlemeyi etkileyen faktörler açıklanırken, değerleme

ve fiyatlama ilişkisi açıklanmaya çalışılmıştır.

İkinci bölümde, değerleme ve önemi ortaya konurken, değerleme yöntemleri

belirli sınıflamalar altında açıklanmıştır.

Çalışmanın üçüncü bölümünde İndirgenmiş Nakit Akımları Yöntemi kapsamlı

olarak ele alınmıştır.

Dördüncü bölümde öncelikli olarak uygulamada kullanılması öngörülen yöntem

açıklanmaya çalışılmıştır. Bu noktada üç ana bölüm bulunmaktadır. Birinci bölüm

olan ekonomik değerlendirme, pazar etüdüne dayanmaktadır, İkinci bölüm olan teknik

3

değerlendirme, mühendislik çalışmalarını içermektedir ve son bölüm ise finansal/mali

değerlendirme bölümüdür. Bu noktada ekonomik ve teknik veriler harmanlanmakta ve

finansal verilerle bütünleştirilerek finansal sonuçlar elde edilmektedir.

Çalışmamızın sonuç bölümünde genel bir değerlendirme yapılmakta ve

uygulama örneğine ilişkin sonuçlar, yatırımcı açısından yorumlanarak ortaya

konulmaktadır.

BİRİNCİ BÖLÜM

DEĞERLEMEDE KAVRAMSAL ÇERÇEVE

Bu çalışmada temel amaç, firma değerinin belirlenmesine ilişkin bir model

çalışma ortaya koyabilmektir. Bu nedenle; firma değerinin belirlenmesinde anahtar rol

üstlenecek kavramlar öncelikli olarak ele alınmaya çalışılacaktır. Bu amaçla alt

bölümlerde, değer-fiyat, değerleme-fiyatlama ve çeşitli değer kavramları ele

alınmıştır.

Değer

Çağdaşlaşan dünyada, günümüz insanın gerek ekonomik yaşamda gerekse

sosyal yaşamda en çok merak ettiği konulardan birisi ‘’değer’’ olmuştur. Ancak,

sadece günümüzde değil tarih boyunca da insanoğlu ‘’değer’’ kavramı üzerinde

duragelmiştir. Bunun ana sebebi ise; ekonominin tanımı olan ‘’sonsuz ihtiyaçların kıt

kaynaklarla karşılanmasıdır.’’ İnsanoğlu sonsuz ihtiyaçları var iken, bu ihtiyaçları

karşılamak için eldeki kıt kaynakları rasyonel bir biçimde kullanmalıdır. Bu ise,

kaynakların yapılan tahsislerin varlıkların değerlerine göre yapılması gerekliliğini

getirmektedir.

Değer kavramı zaman içerisinde, değişik kültürlere sahip toplumlarda

irdelenmiş ve farklı anlamlar almıştır. Zaman içerisinde değer, bazen buğdayla, bazı

dönemlerde gümüşle, bazı dönemlerde ise altınla ifade edilmiştir. Ancak; günümüz

ekonomik alanında değer para ile ifade edilmektedir (Yazıcı, 1997: 5).

Değer; bir varlıktan elde edilen toplam yarar, kullanımından sağlanan fayda ve

bu varlığın bir başkasına verildiğinde o kişiden alınabilecek nesne tutarı ile ifade

edilmektedir (Akyüz ve Ertel, 1990: 64). Diğer bir deyişle, bir malın, düşüncenin veya

hizmetin değeri, o malın taşıdığı faydalı özelliğidir (Gage, 1999: 15). Kullanım değeri,

herhangi bir nesnenin başka birine verildiğinde karşılığında alınabilecek nesne

miktarını ifade etmektedir. Değişim değeri, verilerek, karşılığında alınan nesne para

5

ise, verilen nesnenin fiyatı, o nesnenin değeridir. Tersi belirtilmemişse, değer

sözcüğünden genellikle değişim değeri anlaşılır (Aypek vd., 2009: 130).

Bir başka tanımı ise; değer, bir varlığın veya bir hakkın gelecekteki yararını

görebilmek için, bugünden yapılan bir ödeme veya harcanan para toplamını ifade

etmektedir (Smith, 1988: 65).

Değer, kişiden kişiye değişen farklı anlamlar taşır. Aynı kişinin farklı amaçları

için, farklı anlamlar ifade edebilir. Diğer bir deyişle güzellik gibi göreli bir kavramdır

(Pratt vd., 1996: 23). Görüldüğü gibi, değer kavramı kişiden kişiye değişmektedir.

Değer olgusunun objektif ve subjektif yönü bulunmaktadır. Sübjektif yönü ile

bakıldığında, değer, kişiye sağladığı yarar ile ölçülmekte olup, kullanım değeri olarak

adlandırılır. Bilgisayar kullanımını bilmeyen bir kişi için bilgisayar bir kullanım değeri

ifade etmeyecektir. Buna karşılık bilgisayara bağımlı çalışan bir kişi için son derece

değerli bir varlık olarak addedilecektir. Kavram, objektif yönüyle ele alınması

durumunda ise, söz konusu varlık için maliyet bedeli esas alınacak ve değer olarak bu

bedel değerlendirilecektir.

Değer kavramının kişiden kişiye değişmesinin bir nedeni de, alıcı ve satıcıların

söz konusu varlık hakkındaki ekonomik büyüklük, çalışma sahası veya sektör ve

şirkete ilişkin farklı değerlendirmeleridir (Fernandez, 2002: 1). Bu konudaki farklılığın

sebebi ise; bir varlığın satıcı için taşıdığı değerin, piyasa mekanizması kapsamında

davranan alıcı ve satıcılar için her zaman doğru belirlenmeyebilmesidir.

Bir varlığın değeri, bu varlığın kullanılabilirliği, faydası veya önemi ile

doğrudan ilişkili olmak zorunda değildir. Örneğin, su; çok faydalı bir varlık olmasına

karşın dünyanın birçok bölgesinde, satın alma gücü açısından diğer kimi mallara göre

düşük değer taşır (Gürbüz ve Ergincan, 2008: 4).

Bir varlığın değişim değeri; o varlıktan bir birim sahip olabilmek için verilmesi

gereken başka bir varlık veya para tutarı kadardır. Değer olgusu; söz konusu varlığın

istem derecesi ve azlık-çokluk gibi iki unsura bağlıdır. Bir varlık bir şekilde istenmesi

durumunda bir değere sahiptir. Bu varlık çoğaldıkça veya istenme düzeyi düştükçe, bu

malın değeri de düşecektir. Bu sebepten ötürü, varlığın azlık-çokluğu değer olgusunu

etkileyen önemli bir unsurdur (Seyidoğlu, 1992: 141).

6

Değer konusunda literatürde temel olarak üç görüş bulunmaktadır. Bunlardan

ilki Genel Kullanım Teorisi, ikincisi Emek Teorisi ve üçüncüsü de Marjinal Fayda

Teorisidir:

-Genel Kullanım Teorisi: Bu teoride varlığın değeri, o varlığın kullanım alanına

bağlıdır. Burada, malın değerini belirleyen iki unsur bulunmaktadır. İlki kullanım

değeri, ikincisi ise değişim değeridir. Değişim değeri çok yüksek olan bir varlığın

kullanım değeri çok düşük veya değişim değeri çok yüksek olan bir varlığın kullanım

değeri çok düşük olabilir. Bu görüşü Adam Smith ve Ferdinando Galiani

savunmuşlardır.

-Emek Teorisi: Bu teoriye göre, değer, emek cinsinden belirtilen üretim

maliyetine bağlıdır. Karl Marx, değeri; bir malı imal etmek için gereken emek olarak

belirtmiştir. Emek fiyatında bir değişim olmamasına karşın, varlığın fiyatında oluşan

bir değişimin normal şartlardan bir sapma olarak ifade etmiştir. İşçi emeği ile meydana

getirdiği değer ile kazandığı ücret arasındaki farkın, sermaye sahibi tarafından

alındığını ve sermayenin birikmiş bir emek olduğunu belirtmiştir. John Locke, suyun

çok faydalı bir varlık olmasına karşın, değerinin az, buna karşın, elmasın değerinin

çok yüksek olmasına karşın, yararının çok az olduğunu belirtmiş ve bundan dolayı da

faydanın değere temel olamayacağını söylemiştir. David Ricardo ise, üretimin

gereksinime ve talep doğrultusunda belirlenebileceği varlıklarda, değerin esasını

emeğin belirleyeceğini, emeğin varlığın doğal fiyatı olacağını ve piyasa

mekanizmasında oluşan fiyatın ise; doğal fiyatın etrafında dalgalandığını iddia

etmiştir.

-Marjinal Fayda Teorisi: Bu teoride, arz ve talepte oluşan küçük artışların

yarattığı yarar, değişim konusu olan malların değerini belirler (Seyidoğlu, 1992: 142).

Bu görüşü benimseyen Marshall, yarar ile maliyetin bir arada değerin kendisini

oluşturduğunu söylemiştir. Bu konuya örnek olarak da makası vermiştir. Buna göre,

makasın iki bacağından tek başına birisinin kesme işlemini gerçekleştiremeyeceğini,

ancak birlikte, kesmenin olabileceğini belirtmiştir. Buradan hareketle, değeri, maliyet

ve marjinal faydanın birlikte oluşturabileceğini belirtmiştir. Dolayısı ile birinin

diğerine herhangi bir öncelik veya üstünlüğü söz konusu olamaz. Samuel Bailey de,

değer, bir nesnenin gördüğü itibardır demiştir. Değer, karar veren kişinin, alacağı

varlık veya hizmet için ödeyeceği bir karşılık olmakla birlikte, objektif ve subjektif

7

olmak üzere, iki bakımdan ele alınabilir. Kavramın objektif niteliği, söz konusu mal

veya hizmetin elde etme maliyeti ve sağladığı yarar ile orantılı olarak belirlenmesine

durumunda ortaya çıkmasına karşın, karar veren kişinin kendi istek ve görüşünden

kaynaklanan değerin belirlenmesi durumunda ise, subjektif nitelik ortaya çıkmaktadır.

Henüz yeni bir pazara girecek olan firmanın, pazardan pay alabilmek ve tutunabilmek

için eski bir markayı maliyetinin çok üzerinde bir fiyatla satın alması veya piyasadaki

bir rakibin çekilmesini sağlamak için bu firmanın çok yüksek bir fiyatla satın alınması

bu duruma örnek olarak verilebilir (Cesur, 1993: 56).

Değerin Unsurları

Değer kavramına ilişkin açıklamalar yapıldıktan sonra, önemle üzerinde

durulması gereken bir konu da, değer kavramının sahip olduğu nitel ve nicel

unsurlardır.

Değer unsurunun nitel unsurları denince, bir şirketin, sahip olduğu ve para ile

ifade edilmesi güç olan özellikler anlaşılmalıdır. Nitel unsurlar, sayısal olarak zor ifade

edilmekle birlikte, şirketin, nicel olarak ifade edilen değerini etkilemektedir. Bu katkı

genellikle, nicel değeri artırıcı yönde olmaktadır. Ancak, zaman zaman da olsa, nitel

unsurlardan dolayı, şirketin nicel olarak ifade edilen değerinde olumsuz etki, diğer bir

deyişle düşüş etkisi yaşanmaktadır (Koç, 1998: 78-79).

Değerin nitel unsurlarının bazıları aşağıda sıralanmıştır;

− İyi bir yönetim yapısına ve kadrosuna sahip olma

− Güncel ve modern yönetim uygulamaları

− Sahip olunan, royalty, imtiyaz, telif hakkı, vb. haklar

− Yeni ve iyi bir üretim teknolojisine sahip olma

− Yeterli ve etkin pazarlama-dağıtım kanalına sahip olma

− Ürün çeşitliliğinin fazlalığı

− Kurum içi uygulanan toplam kalite yönetimi

− Teknolojik altyapı

− Ar-Ge çalışmaları ve kapasitesi

− Ürünlerinin piyasa ve marka imajı

8

Değer kavramının nicel unsurları ise; rakamsal olarak belirlenebilen ve para

olarak ifade edilebilen özelliklerdir. Belli başlı değere ilişkin nicel unsurları şöyle

sıralanabilir;

− Şirket piyasa değeri

− Tahmini kâr ve büyüme hızı

− Tahmini nakit akışları

− Dağıtılacak temettü

− Defter değeri

− Şirket varlıklarının değeri

− Net ve Brüt işletme sermayesi, vb (Diyarbakırlıoğlu,1996: 70).

Yukarıda belirtilen faktörlerin söz konusu varlık veya şirketin değerini

belirlemede anahtar rol oynayacağı oldukça açıktır. Ancak, bu analizi yapacak olan

kişi veya kişilerin yeterli bilgi ve deneyime sahip olmaları da gerekli bir şarttır.

Fiyat

Fiyat, bir varlık veya hizmet sağlamak için karşı tarafa verilen para ve/veya para

benzerlerinin toplamıdır (Aypek vd., 2009: 234). Bu tanımdan da anlaşılacağı üzere

fiyatta, edinilen veya edinilecek bir mal veya hizmet için bir bedel ödeme söz

konusudur.

Fiyatın bir başka tanımı ise; mal ve hizmetlerin para ile belirtilen değişim değeri

olarak ifade edilmektedir (Yalvaç, 1996: 416-417).

Fiyata ilişkin bir tanım da şöyle ifade edilmektedir; fiyat, bir varlık veya hizmet

için istenen, önerilen veya ödenen bir tutardır. Ayrıca, belirli koşullar altında alıcı ve

satıcı tarafından herhangi bir mal veya hizmet için belirlenen değerin ifadesi olarak da

belirtilmektedir (Chambers, 2009: 5).

Fiyat kavramında, söz konusu bir mal ve hizmet bulunmakta ve bu mal ve hizmet

için, bir bedel verilmekte veya önerilmektedir. Ayrıca, özgür koşullar altında alıcı ve

satıcının bu bedele razı gelmeleri gerekmektedir.

9

Değer ve Fiyat

Yukarı bölümde ifade edildiği gibi fiyat, herhangi bir mal veya hizmetin para ile

belirlenen değişim değeri olarak ortaya konmuştur. Buradan anlaşılacağı üzere, fiyat,

söz konusu varlığın veya hizmetin değerini ifade etmez. Bunun sebebi ise; değerin

fiyat olarak ifade edilmesi için, mutlak surette bir dönüşümün olması gerekir.

Dönüşüm sonucunda, fiyat olarak belirlenen değer, her zaman kendi başına fiyatı

açıklama niteliği taşımaz. Çünkü fiyat, seçilen bir malın sadece değeri ile değil, aynı

zamanda içinde bulunduğu ekonomik koşullara bağlı olarak oluşan talep ile de

açıklanmaktadır (Çolak ve Çermikli, 1998: 108). Değer ve fiyat kavramlarına birlikte

bakıldığında, fiyatın daha dar kapsamlı ve anlık bir kavram olduğu görülür (Karslı,

1989: 345). Değer, bir varlık, mal veya hizmetin bir uzman kişi tarafından belirlenen

para karşılığıdır. Fiyat ise, olmuş bitmiş, gerçek bir kavramdır. Diğer bir deyişle, fiyat

kesinleşmiş ve tektir. Oysa takdir edilen değer, kullanılan değerleme yöntemine ve

değerleme ilkelerine göre belirlenir. Bunun doğal bir sonucudur ki; takdir edilen değer

tek ve kesin değildir. Diğer bir deyişle, takdir edilen değer değerlemede kullanılan

yöntem ve ilkeler ile değerlemeyi yapan kişinin amacı doğrultusunda farklılık gösterir.

Sonuç olarak fiyat ve değer kavramı çok fazla iç içe geçmiş olmakla birlikte,

fiyat, arz ve talep koşullarının belirlediği bir rakamsal büyüklüğü ifade etmektedir.

Buna karşılık; değer ise, belirli yöntemlere göre ve belirli ilkeler doğrultusunda

hesaplanan büyüklüğü ifade etmektedir. Buradan da anlaşılacağı üzere, bir varlık için,

farklı yöntem ve ilkeler söz konusu olması durumunda farklı farklı değerler

hesaplanabilir. Oysa fiyat, bir sonuç olup, kesinleşmiş bir rakamsal tutardır. Diğer bir

deyişle, oluşmuş gerçek bir rakamsal ifadedir. Değer ve fiyat kavramları her zaman

birbirlerini doğrulayıp örtüşmeyebilirler. Tam rekabet koşullarının yaşandığı

piyasalarda bu iki kavram birbiri ile tutarlı ve örtüşen nicel tutarlar alırken, tam

rekabetin yaşanmadığı piyasalarda birbirlerini doğrulayıp örtüşmeyebilir. Buradan

hareketle, fiyat, tam rekabet piyasasına yakınlık ölçüsünde değere yaklaşırken, tam

rekabetten uzaklaşıldığı ölçüde de, değerden uzaklaşmaktadır. Buradan da görüldüğü

gibi, piyasa mekanizmasının güçlü olduğu piyasalarda, fiyat ile değer birbirine yakın

olmakta, buna karşılık, piyasa mekanizmasının güçlü olmadığı piyasalarda, fiyat ile

10

değer farklı olabilmektedir. Bu farklılık ise fiyatın gerçek değerin altında veya

üzerinde oluşması şeklinde ortaya çıkabilmektedir.

Değer Kavramları

Değer kavramına ilişkin açıklamalarda bulunduktan sonra, ekonomi ve finans

literatüründe karşımıza çıkabilecek belli başlı değer kavramlarının da ele alınmasının

faydalı olacağı düşüncesi ile aşağıda bu kavramlara yer verilmiştir.

Defter Değeri

Belirli bir tarihte, işletmelerin sahip oldukları toplam aktiflerinden,

amortismanlar, tükenme ve itfa payları vb. düşülmesi sonucu bulunan değere defter

değeri denilmektedir.

Bilançoya göre firmanın net değeri, defter değeri olarak da tanımlanmaktadır

(Brealy vd., 2001: 283).

Defter değeri, bir varlığın muhasebe kayıtlarındaki değeridir. Bu değer, bilanço

kalemleri kullanılarak hesaplanmaktadır (Sarıkamış, 1995: 232).

Varlıkların, muhasebe esaslarına göre gösterilmiş ve belirlenmiş değeri ile

kayıtlara alınırlar. Bilançoda, tarihi orijinal maliyetlerle hesaplara geçirilen bu

varlıklar uygun görülen ekonomik ömürlerine göre amortismana tabi tutularak

tüketilirler. İşte bu, tüketilen tutarları oluşturan birikmiş amortismanların tarihi

maliyetli orijinal varlık değerinden düşülmesi sonucu bulunan bu değere, de defter

değeri denilmektedir (Babcock, 1994: 788). Aynı zamanda defter değeri, şirket

sahiplerinin öz varlık değeri olarak da adlandırılmaktadır (Bolak, 1991: 79). Bir

şirketin öz varlık değeri, diğer bir deyişle defter değeri, şirketin aktif toplamından

yabancı kaynaklar düşülmek suretiyle de bulunabilmektedir. Hisse başı değer ise

bulunan bu değerin hisse senedi sayısına bölünerek bulunan değerdir (Yalvaç, 1996:

84).

11

Defter değeri hesabı yapılırken, işletmelerin kullanmış olduğu muhasebe

uygulamaları büyük önem taşımaktadır. Farklı yöntemlerin uygulanması durumunda,

özdeş şirketlerde dahi farklı değerler gösterebilmektedir. Bu konuya en belirgin

örnekler ise, kullanılan amortisman, stok değerleme, kur farkı ve finansman giderleri

uygulamalarıdır. Bu farklı uygulamalar şöyle özetlenebilir, farklı amortisman yöntemi

uygulayan firmalar farklı değerlere ulaşabilirler. Dahası aynı amortisman yöntemi

uygulansa dahi farklı uygulanan amortisman oranları yine farklı değerler gösterebilir.

Bu konuya diğer bir örnek, yatırım dönemi finansman giderlerinin kayıt yöntemindeki

farklılıktır. Yatırım dönemi kur farkı ve finansman giderlerini aktifleştiren bir şirket

ile bunları gider yazan şirketin farklı değerlere ulaşmasıdır. Yine bu konuda

klasikleşmiş bir uygulama farklılığı da, uygulanan farklı stok değerleme yöntemleridir.

LIFO (Last In First Out), FIFO (First In First Out) vb. uygulamaları farklı değer

oluşumlarına yol açacaktır.

Düzeltilmiş Defter Değeri

Defter değeri kavramında varlıklar, tarihi maliyetlerle finansal tablolarda

görülürler. Bu durumda varlıklar gerçek değerlerini yansıtmakta yetersiz olurlar. Bu

sebepten dolayı, defter değerinde gerekli düzeltmelerin yapılması gerekir. Böylece,

bilançoda kalemleri üzerinde çeşitli düzeltmeler yapılarak yeni bir bilanço hazırlanır.

Bu düzeltmeler, stoklar, karşılık hesapları ve maddi-maddi olmayan varlıklar için

yapılabilir (Blackman, 1992: 60). Yeniden düzenlenmiş bilanço üzerinden belirlenen

değere, düzeltilmiş tefter değeri denir.

Şirketin arazi-arsa ve makine-teçhizat gibi sabit varlıkların tarihi maliyetlerle

kayıtlama, enflasyon gibi nedenlerden dolayı cari değerlerini yansıtmaması

durumunda, varlıkların değerini daha gerçekçi olduğu düşünülen işleyen teşebbüs

değerine yaklaştırmak için ‘’amorti edilmiş yenileme maliyeti’’ oldukça yaygın olarak

kullanılmaktadır.

12

Nominal (Orijinal) Değer

Nominal değer, kavram olarak itibari değer, ihtiyari değer, kayıtlı değer ve

orijinal değer olarak da ifade edilmektedir. Zaman zaman değer kavramı yerine

maliyet kavramı da örneğin; orijinal maliyet gibi, kullanılmaktadır

Deftere kaydedilmiş olan herhangi bir varlığın üretim veya satın alımı için

gerçekleştirilmiş hammadde, işçilik, faiz ve diğer giderlerinin toplamı o varlığın

nominal değerini oluşturur.

Nominal değerin bir başka ifadesi ise; söz konusu varlığın, kurulması, satın alımı

ya da bu varlığın oluşturulması için gereken hammadde, yönetim, işçilik, faiz giderleri

ve vergilerin belli bir dönemdeki deftere kayıtlı maliyetidir (Smith, 1988: 68).

Nominal değer, bir menkul kıymetin üzerinde yazılı olan değer olarak da

tanımlanabilmektedir. Örneğin bir tahvil veya hisse senedi üzerinde yazılı olan değer

o varlığın nominal değerini oluşturur. Hisse senedi üzerinde yazılı olan ve pay

sahiplerince atfedilen değer olarak ortaya çıkan nominal değer, şirketin toplam

sermayesini belirleme ve kayıtlarda gösterilmesi açısından son derece önem taşır. Zira

hisse senetleri nominal değerler toplamı, o şirketin toplam sermayesini belirler.

Türk Ticaret Kanunu hükümlerine göre bir pay senedinin itibari değeri en az 1

kuruş (0,01 TL) olabilir. Daha büyük tutarlarda da nominal değer saptanıp

yayınlanabilir. Ancak, bu itibari değer 0,01 TL ve katları olmak zorundadır.

Yeniden Yapma Değeri

Yeniden yapma değeri, değerleme tarihinde, değerlenecek olan varlığın

üretilmesi için katlanılması gereken bir maliyettir (Bealmear, 1992: 112).

Yeniden kurma değeri olarak da adlandırılan bu kavram, mevcut bir tesisin yeni

baştan kurulması için yapılması gereken giderlerin toplamı olarak da tanımlanmaktadır

(Yazıcı, 1997: 59).

Bir varlığın benzerinin veya tamamıyla özdeşinin meydana getirilmesi için

gerekli harcamaların toplam değerine yeniden yapma değeri veya yeniden yapma

13

maliyeti denir. Bu konuda gözden kaçmaması gereken husus, yeni oluşturulan varlığın,

eski varlık ile tam olarak özdeş olması gerekliliğidir.

Yoğun teknolojik gelişmeler, kullanılan makine ve teçhizatın kapasite, verim ve

maliyetlerinde hızlı değişimler, bu varlığın hemen tüm özellikleri ile aynı olan varlığın

maliyetini ölçü olarak kullanan yeniden üretim maliyeti yönteminin kullanılmasını

sınırlı hale getirmektedir. Bu kavram, diğer ölçütlerin yanında bir başlangıç noktası

olarak görülebilir (Smith, 1988: 67).

Görüldüğü gibi, teknolojilerin yoğun olarak uygulandığı sektörlerde bu değeri

belirlemek son derece zordur. Hatta bazı durumlarda neredeyse olanaksızdır. Çünkü

gerek kapasite gerekse verim ve teknolojik olarak aynı varlığı cari olarak bulmak son

derece zor olabilir.

Bu kavram sık sık yerine kurma değeri ile karıştırılmaktadır. Oysa bu iki kavram

farklılıklar göstermektedir. Yerine kurma değeri söz konusu olduğu zaman, varlığın

kapasite ve verim açısından özdeşi aranır. Oysa yeniden yapma değerinde, tam bir

özdeşlik söz konusudur. Diğer bir deyişle, hem fiziksel benzerlik hem de kapasite ve

verim eşitliği aranır (Yazıcı, 1997: 55).

Yerine Koyma Değeri

Değerlemeye tabi varlığa her bakımdan eşdeğer bir varlığı elde etmek için

katlanılan tüm maliyetlerin toplamı, değerlemeye tabi tutulan varlığın yerine koyma

veya ikâme değerini oluşturur.

Yerine koyma veya ikâme maliyeti olarak da adlandırılan bu kavram,

değerlemeye tabii varlık ile o varlıktan sağlanabilecek yararı verebilecek bir varlığın

satın alınması, taşınması ve işler duruma getirilmesi için katlanılan harcama ve

maliyetlerin toplamıdır (Babcock, 1994: 731).

Bu kavram açısından bakıldığında, bilançoda bulunan varlıkların değerini

faaliyetteki tesis esasına göre değerlemede iyi bir araç olduğu görülür. Tarihi

maliyetler nedeni ile enflasyondan kaynaklanan değer bozulmalarını önlemekte

kullanılabilir. Fakat kavram kendi içinde bazı sakıncaları da bulundurmaktadır

(Copeland ve Coller, 1995: 295).

14

Yalnızca maddi varlıkların yenilenebilir olması ve tek tek ele alınarak değerleme

yapılması, şirketin örgüt sermayesinin göz ardı edilmesine ve dolayısı ile firma

değerinin olması gerekenden daha düşük belirlenmesine neden olmaktadır. Diğer

yandan teknolojideki gelişme, daha düşük maliyetli ve yüksek kapasiteli makine veya

teçhizatın varlığı yenileme maliyetinin kullanılabilirlik alanını kısıtlamaktadır. Ayrıca,

birçok işletme için işletmenin değerinin önemli bir bölümünü oluşturan ''şerefiye'' gibi

maddi olmayan duran varlıklar için yenileme maliyetini hesaplamak mümkün değildir

(Atasagun, 1991: 25).

Bazı endüstri kollarında, makine teçhizatın özelliklerinden dolayı yenileme

maliyeti çok yüksek olacaktır. Bu nedenle, işletme varlıklarının tamamının

yenilenmesi temeline dayanan bu kavrama göre belirlenen değer her zaman doğru ve

objektif sonuçlar vermeyebilir.

Piyasa Değeri

Piyasa değeri, pazar değeri, borsa değeri veya rayiç değer olarak da adlandırılan

bir kavramdır.

Hisse senedinin sermaye pazarında sahip olduğu fiyat o hisse senedinin piyasa

(piyasa rayiç değerini) değerini oluşturmaktadır. Bir başka deyişle piyasa değeri,

borsaya kote edilmiş bir şirketin pazar değeri olarak tanımlanmaktadır. Bu değer,

sermaye piyasasında arz ve talebe göre oluşmuş bir değer olup, hisse senedi sayısı ile

hisse senedi piyasa fiyatının çarpılması yolu ile hesaplanır.

Yasal açıdan bakıldığında bu kavram, Vergi Usul Kanunu’nun 263. Maddesinde

yerini bulmaktadır. Bu maddede bu kavram, “Borsa rayici, gerek menkul kıymetler ve

kambiyo borsasına gerekse ticaret borsalarına kayıtlı olan iktisadi kıymetlerin

değerlemeden evvelki son muamele gününde borsadaki muamelelerin ortalama

değerini ifade eder. Normal temevvüçler dışında fiyatlarda bariz kararsızlıklar görülen

hallerde, son muamele günü yerine değerlemeye takaddüm eden otuz gün içindeki

ortalama rayici esas olarak aldırmaya Maliye Bakanlığı yetkilidir” olarak

tanımlanmaktadır.

15

Piyasa değeri, ülkenin genel ekonomik koşullarının yanında, içinde faaliyet

gösterilen sektörün özelliklerinden de etkilenmektedir. Bu iki etmene bağlı olarak,

şirketin pazar değeri, gerçek değerinden farklılık gösterebilmektedir.

Herhangi bir şirketin piyasa değeri alt sınırı olarak tasfiye değeri kabul

edilebilirken, üst sınırı olarak da o şirketin değeri kabul edilebilir. Şirkete ait hisse

senedinin pazar değeri, şirket hakkındaki beklenti ve tahminleri de kapsadığından,

defter değerine göre farklı bir değer almaktadır (Bolak, 1991: 79).

Defter değeri daha önceki bölümde de anlatıldığı gibi, tarihi verilerle

muhasebeleştirilmiş değeri ifade etmektedir. Bu nedenle, piyasa değeri, defter değerine

göre daha yüksek veya daha düşük bir değer alabilir. Piyasa değerinin gerçek değere

yakınlığı ise, piyasaların etkin çalışması ile çok yakından ilgilidir. Diğer bir deyişle,

piyasalardaki etkinlik düzeyi tam olması durumunda, piyasa değeri gerçek değerle aynı

olacaktır (İvgen, 2003: 28).

Pazar değeri, işletmenin etkinliğinde bir değişme olmadan da piyasa

koşullarındaki değişmelere bağlı olarak değişiklikler gösterebilir. Diğer bir deyişle

piyasa koşulları bir hisse senedinin pazar değerini gerçek değerinin üzerine

çıkarabileceği gibi altına da düşürebilir (Aydın, 1990: 48).

Hisse senetlerinin gerçek değeri ile pazar değeri arasında piyasa koşullarına

bağlı olarak oluşan fark, kısa dönemli spekülatif amaçlardan kaynaklanabilir.

Yukarıda da bahsedildiği gibi uzun dönemde spekülatif amaçların elimine olarak,

gerçek değerlere ulaşılması beklenen bir durumdur.

Piyasa değeri, alıcı ve satıcının, almaya ve satmaya istekli oldukları ve bu

konuda herhangi bir baskı olmadan hareket ettikleri bir durumda ve konuya ilişkin her

iki tarafında yeterli bilgiye sahip olması durumunda oluşan fiyattır. Piyasa değerinin

belirlenmesi, şartlara bağlı olup, iyi bir değerleme çalışmasının yapılması ve bütün

değişkenlerin göz önünde bulundurulması bir gerekliliktir.

16

Tasfiye Değeri

Likiditasyon değeri olarak da bilinen tasfiye değeri, bir işletmenin devam eden

faaliyetlerine son verilerek, elde bulunan varlıkların her birinin satılarak bulunan

değerden, borçlar, satış giderleri, vergiler, satış komisyonları ve personelin işten

ayrılması durumunda ödenecek kıdem tazminatları düşüldükten sonra bulunacak

değerdir. Hisse başına tasfiye değeri ise, bulunan değerin, hisse sayısına bölünmesi

yolu ile bulunur.

Defter değeri, esas itibarıyla tarihi maliyetleri dikkate alır ve kayıtlı değerlerden

hareket eder, buna karşılık, tasfiye değeri cari piyasa değerini esas alır. Özellikle,

enflasyonun yüksek olduğu dönemlerde, firmanın maddi duran değerleri ve stok

kalemleri genellikle piyasa değerini tam olarak yansıtmazlar. Bu nedenle, tasfiye

değeri, genellikle defter değerinin üzerinde bir değer alır.

Yaşamını başarılı bir biçimde sürdürmekte olan bir şirket için tasfiye değerinden

bahsetmek son derece anlamsız bir yaklaşımdır. Tasfiye değeri, gelecekte kâr elde

etmesi pek mümkün görünmeyen ve sosyal bir fayda da sağlamayan şirketler için

tasfiye değeri hesaplamak anlamlı bir yaklaşım olabilir. Şirketin nakit akımlarını

indirgemek sureti ile elde edilen firma değeri, tasfiye değerinin altına düşmesi

durumunda ise şirketin tasfiyesine karar vermek son derece mantıklı olacaktır.

Tasfiye değeri, iflas gibi zorunlu nedenlerle veya bu metotla bulunan değerin

piyasa değeri için önemli bir gösterge oluşturduğu inancının bulunması durumunda

önem kazanır. Şirketin tasfiyeye gitme süreci fiyatın oluşumunda etkili olacaktır.

Firma, tasfiye işlemi için makul bir zaman dilimine sahip ise, şirket varlıklarının her

birinin en uygun fiyatın sağlanması olasılığı oldukça yüksektir. Fakat tasfiye işleminin

mümkün olduğunca kısa süre içerisinde yapılmasına ilişkin zorlayıcı koşulların

bulunması, diğer bir deyişle, zorunlu tasfiye mevcut ise, varlıkların daha düşük bir

bedelle zararına satılması dahi kabul edilebilecektir (Smith, 1988: 72).

Tasfiye değerinin hesaplanabilmesi için, sağlıklı işleyen ikincil bir piyasanın

bulunması bir zorunluluktur. Aksi bir durumda, bu değere ulaşmak oldukça zor

olacaktır. Ayrıca, varlıkların, tek tek işletme bütünlüğünden ayrılarak fiyatlarının

belirlenmesi de başka bir zorluktur. İkincil bir piyasanın olmadığı durumda,

17

değerlemeyi yapan kişi, belli varsayımlarda bulunarak tahmin yolu ile varlık fiyatını

belirlemelidir. Tasfiye değeri, piyasa değerinin belirlenmesinde kullanılır ve piyasa

değeri için bir alt sınır oluşturur (Gönenli, 1991: 30).

Tasfiye değeri şirketlerin en alt değerlerini oluştururlar ve defter değerinin

üzerinde bir değer alırlar.

Net- Aktif Değeri(Özvarlık)

En genel anlamada net aktif değeri, belirli bir faaliyet dönemi sonunda

düzenlenen bilançodaki net aktif tutarının hisse senedi sayısına bölünmesi ile bulunan

değerdir (Aypek vd., 2009: 468). Bu tanımda şirketin borç ve varlıklarının cari değeri

taşıdığı kabul edilmektedir.

Bir şirketin net aktif değeri, söz konusu şirketin varlıklarının cari değerinden,

yine bu şirketin borçlarının cari değerinin düşülmesi yolu ile bulunan değeridir.

Bulunan bu değer, hisse senedi sayısına bölündüğü zaman ise hisse başına net aktif

değer bulunur.

Diğer taraftan, bir başka ifade ile varlıkların tarihi maliyetlerinin cari değere

dönüştürülmesi durumunda bulunan değer, işletme değerini gösterir. İşletme

değerinden borçların cari değerinin düşülmesi durumunda ise, öz varlık değeri veya

net aktif değeri elde edilir. Net aktif değer, şirketin aktiflerinin tasfiye değerinden

borçların cari değerinin çıkarılması ile elde edilebilir (Yazıcı, 1997: 49).

Bazı durumlarda, net aktif değeri tasfiye değeri ile karıştırılmaktadır. Bunun asıl

nedeni aralarında benzerliklerinin bulunmasından kaynaklanmaktadır. Tasfiye değeri

dikkate alındığında, firmanın varlığının sona ereceği, diğer bir deyişle tasfiyeye tabi

tutulacağını ve firmanın tüm varlıklarının elden çıkarılarak elde edilen paradan

firmanın tüm borçlarının ödeneceği kabul edilir. Kalan tutarın da tasfiye değeri olarak

alınması bu kavramda esas alınır. Net aktif değeri, mevcut şirketin varlığını sürdürmesi

halinde veya firma yeniden kurulmuş olsa idi, yatırım tutarının ne olacağı noktasından

hareketle tespit edilmekte ve genellikle tasfiye değerinden daha büyük bir değer

almaktadır (Sağmanlı, 1991: 65). Net aktif değer ile tasfiye değeri arasındaki diğer bir

fark ise, tasfiye değerinde tüm varlıkların piyasada satılacağı ve nakde dönüştürüleceği

18

esastır, oysa net aktif değerinde, varlıkların şirket içinde taşıdığı değer önem arz

etmektedir. Görüldüğü gibi birinde pazardaki satış tutarı esas alınırken diğerinde firma

içi değer göz önüne alınır.

Net aktif değerinin tasfiye değerine benzer yönlerinin yanında, düzeltilmiş defter

değeri ile de belli anlamda benzerlikler taşımaktadır. Defter değeri, hem aktif hem de

pasif olarak ele alınmakta ve bu veriler, enflasyon muhasebesi ve uluslararası

muhasebe standartları göz önüne alınarak yapılıyorsa, hesaplanan değer düzeltilmiş

defter değerini oluşturur. Fakat düzeltmeler, piyasa verilerine göre yapılıyor ise, bu

durumda bulunan değer, net aktif değerini oluşturur.

İşleyen Teşebbüs Değeri

Tasfiye değerinin belirlenmesinde işletmenin faaliyetlerinin durdurulması

esası temel alınmaktadır. Ancak, işletmenin ana sözleşmesinde aksine bir hüküm

bulunmaması veya yönetim kurulunun faaliyetlerin durdurulması kararını almaması

halinde işletme ömrünün sonsuz olacağı kabul edilmektedir. Muhasebe prensipleri

açısından da bakıldığında, muhasebenin devamlılığı prensibi işletmenin devamlılığı

prensibini yansıtmaktadır.

İşleyen teşebbüs değeri, şirketin bir bütün olarak devredilmesi halinde

bulunacağı değer olarak tanımlanır.

Çalışır durumda olan bir işletmenin değeri, tek tek varlıklarının değerinin

toplamından daha büyük bir değere sahiptir. Bunu bir sebebi; işletmelerin maddi

değerlerine, işletmelerin işlemleri nedeni ile elle tutulamayan bir değerin katılmasıdır.

Diğer bir sebebi ise sinerji etkisi ile işletmenin bütün olarak değeri parçaların değerinin

toplamından daha fazla olmasıdır.

İşletmenin değerinin varlıkların toplam değerinden düşük olması durumunda,

işletmeyi bir kurum olarak tutmak makul bir davranış biçimi değildir.

Tasfiye değeri ve defter değeri ile çalışan tesisin değeri arasındaki değer farkı,

aşağıda belirtilen üç temel sebepten kaynaklamaktadır (Brealey vd. 2001: 111-112);

1-Fazla Kazanma Gücü: Şirket, sahip oldukları varlıkları ile yeterli görülen bir

getiri oranının daha yüksek bir kazanma gücüne sahip olabilir. Bu durumda şirketin

19

değeri defter değerinden daha fazla olacaktır. Bu farkı yaratan en önemli husus; önemli

ve başarılı bir organizasyon yapısına sahip olmaktır.

2-Maddi Olmayan Varlıklar: Şirketlerin bilançolarında yer almayan ancak

sahip oldukları bazı değerler vardır. Bu varlıkların kullanılması veya bunlara sahip

olunması ek bir yaratacaktır. Buna en iyi örnek isim hakkı veya marka değeri olarak

belirtilebilir.

3-Gelecekteki Muhtemel Yatırımların Değeri: Yatırımcı kişi veya kuruluşlar,

yatırım yapmayı düşündükleri şirketin gelecekte kârlı yatırım fırsatlarına sahip

olacağına inanırsa, bu durumda şirkete bugün itibarıyla daha yüksek bir bedel

ödeyecektir.

Defter değeri hesaplanırken şirketin organizasyon sermayesi dikkate

alınmamaktadır. Diğer bir deyişle işçiler, müşteriler, satıcılar ve yöneticiler bir bütün

olarak uyumlu bir çalışmanın vazgeçilmez parçalarıdır ve bunların toplamı bir değer

oluştururlar. İşte bu nedenlerden dolayı çalışan işletmenin değeri defter değerinden

daha büyük bir değer taşır. Aralarındaki bu fark ise yukarıdaki açıklamalardan da

anlaşılacağı gibi ‘’şerefiye’’ değeri farkından kaynaklanmaktadır.

Şerefiye ise aşağıda belirtilen üç temel değerden oluşmaktadır.

i. İşletme ile ilgili olan ekonomik, sosyal ve psikolojik etmenlerin parasal ifadesi

ii. İleriki dönemlerde muhtemel kârların bugünkü değeri

iii. Sinerji etkisi nedeni ile işletme değerinin parçaların toplamı değerinden büyük

olması.

İşleyen teşebbüs değeri pazar değerinin belirlenmesinde üst değeri oluştururken,

tasfiye değeri de en alt sınırı belirleyecektir. Defter değeri de bu iki değer arasında yer

alacaktır.

Etkin hisse senedi piyasasının olması durumunda piyasada oluşan fiyat

kullanılarak, işletmenin değeri bulunabilir. Etkin pazarda işletmelerin değerinin, hisse

senetlerinin pazar değerine eşit olacağı kabul edilmektedir.

Hisse senedi piyasasının etkin olmadığı veya etkin piyasanın olması durumunda

piyasada yeterli hisse senedi bulunmayan (işlem görmeyen) işletmelerin değerinin

tespiti için işletmenin yaratabileceği muhtemel gelirlerden yararlanılması daha uygun

bir yöntem olacaktır.

20

Ekspertiz Değer

Ekspertiz değeri, belirli bir bilgi ve deneyime sahip eksperlerce şirket

varlıklarının rayiç değerlerinin tespit edilmesi sonucunda bulunan değerdir (Yalvaç,

1996: 52). Ekspertiz değeri, piyasadaki somut verilerine dayanarak uzman bir ekip

tarafından belirlenir. Piyasadaki somut gerçekler değer hesaplamasında kullanıldığı

için, şirketin ürünleri ve yönetim kapasitesini de içeren, gelecekteki potansiyel değeri

hakkında bir fikir sağlamaz. En genel kullanımı alanı, şirket varlıklarının piyasa

fiyatları ile satışıdır (Alp ve Yılmaz,2000: 201).

Gerçek Değer

Gerçek değer, herhangi bir hisse senedinin diğer bir deyişle şirketin sahip olduğu

varlıklarının kârlılığı, dağıtılan kâr payları, sermaye yapısı, beklenen büyüme oranı,

yöneticilerin nitelikleri ve diğer değişkenlerin analizi sonucu belirlenen bir değerdir

(Öztuna, 1987: 188).

Bu değer, söz konusu şirkete ait beklenen gelirlerin, uygun bir indirgeme oranı

ile bugüne getirilerek toplanması sureti ile belirlenir. Bu noktada şirketin gelecekteki

gelirleri ve şirketin risk düzeyini de yansıtan indirgeme oranı gibi iki değişken bu

yöntemde kullanılmaktadır.

Gerçek değer tespitinde kullanılan faktörler her yatırımcı tarafından farklı

algılanabileceğinden, farklı yatırımcılar için farklı gerçek değer kavramı ortaya

çıkabilir. Bu konu tamamen analizi yapan uzmanının bilgi birikimi ve anlama biçimine

bağlı olarak değişecektir. Görüldüğü gibi, ‘’gerçek değer’’ kavramı kendi içinde bir

subjektiflik taşımakta ve buna bağlı olarak birden fazla gerçek değer kavramı ortaya

çıkabilmektedir.

Gerçek değer belirlenirken, piyasa değeri ile gerçek değer arasında oluşan bir

farkın olup olmadığı araştırılmaktadır. Piyasa değeri, piyasadaki arz ve talep

koşullarına göre oluştuğundan sürekli değişmektedir. Gerçek değer piyasa değerinden

büyük ise, şirket piyasada düşük değerlendirilmiştir ve şirketin veya hisse senetlerinin

21

satın alınması makul bir davranış olacaktır. Şirket veya varlık sahipliği devam ediyorsa

bu durum korunmalıdır. Eğer gerçek değer, piyasa değerinden küçük ise, varlık veya

şirket piyasada değerinden daha fazla değerlendirilmiştir. Bu durumda varlık veya

şirket (hisse senedi) satın alınmamalıdır. Varlık veya şirkete bir sahiplik var ise, hemen

satılmalıdır. Üçüncü olarak da, gerçek değer ve piyasa değeri eşit ise, piyasa şirketi

doğru algılamış ve değerlemiş diyebiliriz.

Gerçek değer, teorik bir kavram olup, uygulamada, faaliyette olan tesisin değeri

kavramını da içermektedir (Gönenli, 1988: 310 ).

Bir şirketin gerçek değeri, tasfiye değeri ve çalışan tesisin değeri ile de

karşılaştırılmalıdır. Bu iki kavramdan hangisi daha büyük ise cari ve geçerli olan o

değer olacaktır. Gelecekteki nakit akımlarının bugünkü değeri, tasfiye değerinden

küçük ise, şirketin tasfiye değeri, çalışan tesisin değerinden büyük olacaktır ve cari

olan bu değer olacaktır. Bu durumda şirketin varlığını sürdürmekte ısrar etmemek

gerekir. Eğer, işletmenin gerçek değeri, tasfiye değerinden büyük ise şirket

hayatiyetini sürdürmelidir.

İhraç Değeri

Hisse senetlerinin birincil piyasalardaki satış fiyatları, ihraç değeri olarak

tanımlanmaktadır (Yalvaç, 1996: 497). Hisse senetleri yeni çıkarıldıkları zaman

genellikle nominal değerle satılırlar. Ancak, borsada işlem gören ve piyasa değeri

yüksek olan bir hisse senedi söz konusu ise, yeni çıkarılan hisse senedi nominal

değerin üzerinden satılır, rüçhan hakkını kullanılması bu kapsam içinde olmayacaktır.

Çünkü rüçhan hakkı, nominal bedelle satın alma hakkını doğurmaktadır. Nominal

değerin üzerinde satılmasında ise görüldüğü gibi bir artı prim söz konusudur. Bu prime

emisyon primi adı verilmektedir.

Hurda Değeri

Hurda değer, gerçekleştirilen bir yatırım kapsamındaki varlıkların, söz konusu

yatırımın ekonomik ömrü sonunda satılması ile elde edilen parasal tutar olarak

22

tanımlanabilir. Belirli bir tutarda para ödemesi yapılan varlığın ekonomik ömrü

sonunda muhasebe kayıtlarında değeri tamamlanır. Ancak, bu varlıklar yine de bir

satış değerine sahip olabilirler, işte bu değer yatırım projelerinde dikkate alınması

gereken önemli bir unsurdur.

Değerleme Kavramı

Değerleme, bir işletmenin bina, arazi-arsa, makine-teçhizat, mamul stokları vb.

varlıklarının değerinin para olarak saptanması, takdir ve tahmin edilmesi işlemi olarak

tanımlanmaktadır (Akyüz vd.,1990: 15). Diğer bir ifade ile değerleme, bir fikrin, bir

malın veya bir hizmetin kendisinden beklenen faydayı sağlama seviyesini araştırmak,

varlığın değerini belirlemek için, ilgili varlığın özellikleri hakkında bir görüş

bildirmektir (Gage, 1999: 15). Bir varlık, kalitesi, şekli, ağırlığı, büyüklüğü vb

yönlerden değerlendirilebilir. Ayrıca, bu değer zaman içerisinde değişim gösterebilir.

Değerleme kavramında subjektif ve objektif yönler bulunmaktadır. Subjektif yön,

değerin kişi ve isteklere göre belirlenmesidir. Objektif yön ise, mal ve hizmetlerin,

maliyet ve sağlanan faydaya göre belirlenmesidir. Örneğin, yatırımcının piyasada tekel

olmak için rakip firmaya normalin üzerinde değer biçmesi subjektif bir karardır.

Objektif değer ise, mal ve hizmetlerin maliyet ve faydalarıyla orantılı olarak belirlenen

değerdir. İyi bir değerlemede, analiz yapan uzmanın objektif yorumları ile subjektif

yargılarını birleştirmesi gerekmektedir. Bu nedenle, bu değerleme konusunun hem

bilimsel hem de sanatsal niteliği vardır.

Değerleme çalışmalarında amaç, şirket değerinin tespit edilmesidir. Şirket

değerinin belirlenmesindeki amaç ise, şirketin uygun ve makul pazar değerinin

belirlenmesidir. Uygun ve makul pazar değeri ise, pazardaki varlıkların değeri

hakkında tam bilgiye sahip istekli alıcıların ve satıcıları, herhangi bir baskıya maruz

kalmaksızın, o varlık için pazarda uygun gördükleri alım ve satım değeridir (Cornell,

1993: 7).

Basit anlamı ile şirket değerlemesi bir işletmenin, hisse senetlerinin piyasa

değerinin tahmin edilmesidir. Bu değerin tek ve kesin bir rakam olarak ifade edilmesi

mümkün değildir. Her yönteme göre farklı sonuçlar elde edilir.

23

Değerlemede genel kabul görmüş formüllerin bulunmaması zaman zaman

subjektifliğin ön plana çıkmasına sebep olmaktadır. Şirket değerlemede, değerleme

amaçları ve şirket özelliklerinin farklılık göstermesi ve şirket değerinin zaman ve

mekâna göre farklılık göstermesi bu konunun son derece karmaşık bir yapıya

bürünmesine yol açabilmektedir.

Şirket değerini etkileyen unsurları kısaca aşağıdaki maddeler halinde

sıralanabilir;

i.

Şirketin içinde faaliyet gösterdiği sektör ve genel ekonomik koşullar,

ii.

Şirketin içinde faaliyet gösterdiği sektöre girme koşulları ile sektörün boyutu ve

büyüme hızı,

iii.

Teknolojik altyapısı ve Ar-Ge faaliyetleri,

iv.

Şirketin geçmiş performansı, sermaye yapısı, temettü politikaları, dikey ve yatay

bütünleşme,

v.

Maliyet yapısındaki sabit-değişken payları,

vi.

Ürünlerin satılabilme potansiyeli,

vii.

Muhtemel yeni yatırımların durumu vb.

Yukarıda sayılan unsurlar şirketin risk düzeyini ve kârlılığını etkileyerek şirketin

pazar değerini belirlemektedir. Bu unsurların analizi uzmanın beceri ve deneyimine

bağlı olarak değişiklik gösterecektir. Görüldüğü gibi, değerlemede teorik bilgiye

paralel olarak deneyimin de büyük önemi mevcuttur. Teori yönü gelişkin kişiler,

uygulamayı, uygulayıcılar da, teoriyi ihmal ederek gereksiz görmektedirler (Cornell,

1993: 5-7). Ancak iyi bir değerleme çalışması için teori ve uygulamanın birleştirilmesi

önemli bir gerekliliktir.

Bir şirketin değeri, şirket tarafından gelecekte elde edilecek nakit akımları ve

bunların elde edilmesindeki risk düzeyine bağlıdır. Şirket yönetimi tarafından alınan

kararlar ve üretim politikaları şirketin gelecekte elde edeceği nakit akımlarını ve risk

düzeyini etkileyecektir. Bu iki unsur da şirket değerini etkileyecektir.

Değerlemede önemli nokta, değerlemede amaç ve içinde bulunulan koşullara

göre en uygun yöntem ve yöntemlerin seçilmesidir.

24

Şirket değerlemesi için çok farklı yöntem ve yaklaşımlar olmasına karşın, çağdaş

finans teorisinde ve günümüzde şirketin gelecekte elde edeceği nakit akımlarının

belirli bir iskonto oranı ile indirgenerek bugünkü değerinin tespiti, en uygun yöntem

olarak karşımıza çıkmaktadır.

Değerlemeyi Doğuran Nedenler - Değerleme Amaçları

Değerleme çalışmaları çeşitli hedefler doğrultusunda ve belli amaçlar

gözetilerek gerçekleştirilirler. Değerleme çalışmalarını doğuran olayları ana hatları ile

aşağıdaki şekilde sıralamak mümkündür (Hitcher, 2003: 2).

Bu ana gerekçeler;

i.

Mali yapıdaki yeni düzenlemeler; Ekonomik yaşam içerisinde faaliyetlerini

gösteren şirketlerin zaman zaman mali bünyelerinde bozulmalar söz konusu