290 Soruda - Serhat Kalkınma Ajansı

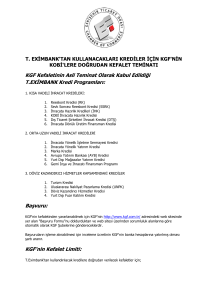

advertisement