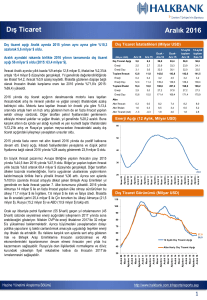

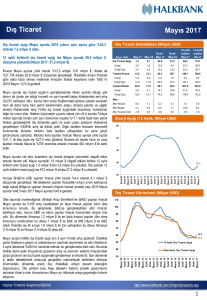

2008 Faaliyet Raporu

advertisement