170 yıllık geçmiş

ile tanışın

2016 Faaliyet Raporu

İÇİNDEKİLER

BÖLÜM I - SUNUŞ

04

05

07

09

11

13

14

16

27

31

32

Kurumsal Politikamız, Misyonumuz, Vizyonumuz ve Değerlerimiz

Bir Bakışta NN Hayat ve Emeklilik

Ortaklık Yapısı

Finansal Göstergeler

Genel Müdür’ün Mesajı

Bireysel Emeklilik Sektörü

Piyasalara Bakış

Emeklilik Yatırım Fonlarının Başarı Ölçütleri ve Fon Performansı

Şirket Faaliyetleri ve Faaliyetlerine İlişkin Önemli Gelişmeler, 2017 Yılı

Öngörüleri

2017 Yılı Sektörel Öngörüler

Yıllık Faaliyet Raporu Uygunluk Görüşü

BÖLÜM II - YÖNETİM VE KURUMSAL YÖNETİM

UYGULAMALARI

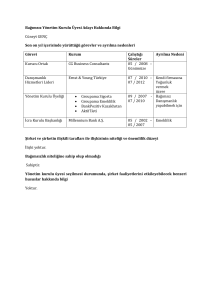

33 Yönetime İlişkin Bilgiler

36 Yönetim Kurulu Üyelerinin Hesap Dönemi İçinde Yapılan Toplantılara

Katılımları Hakkında Bilgiler

37 Organizasyon Şeması

38 İnsan Kaynakları Stratejisi ve Aktiviteleri

39 Yönetim Organı Üyeleri İle Üst Düzey Yöneticilere Sağlanan Mali Haklar

40 Kurumsal Sosyal Sorumluluk Projeleri ve Harcamaları

BÖLÜM III - FİNANSAL BİLGİLER VE

RİSK YÖNETİMİNE İLİŞKİN DEĞERLENDİRMELER

41 Genel Kurul’a Sunulan Özet Yönetim Kurulu Raporu

42 İç Denetim Birimi 2016 Faaliyet Dönemi Değerlendirmesi

43 2016 Yılı Olağan Genel Kurul Toplantısı Gündemi

44 2016 Yılında Yapılan Olağanüstü Genel Kurul’a Ait Bilgiler

45 Rapor Dönemi Dahil Beş Yıllık Döneme İlişkin Özet Finansal Bilgiler

45 Mali Bünyeye İlişkin Bilgiler

46 Risk Türleri İtibarıyla Uygulanan Risk Yönetim Politikalarına İlişkin Bilgiler

48 Karapara Aklanmasının ve Terörün Finansmanının Engellenmesi

Konusunda Çalışmalar

BÖLÜM IV - BAĞIMSIZ DENETİM RAPORU VE

FİNANSAL TABLOLAR

49 Bağımsız Denetim Raporu ve Finansal Tablolar

120İletişim Bilgileri

2

Bölüm I - Sunuş

Kurumsal

Politikamız

Misyon ve Vizyon

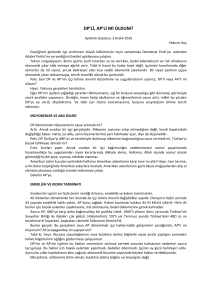

NN Hayat ve Emeklilik olarak, müşterilerimizin hem ailelerine hem de

arkadaşlarına diğer finans şirketleri yerine bizi tavsiye etmelerini sağlayacak

mükemmel bir deneyim yaşatmayı amaçlıyoruz. Beklentilerini ve ihtiyaçlarını

karşılamamız, bu deneyimin ayrılmaz bir parçasıdır.

Biliyoruz ki; müşterilerimiz için para, bir hedefe ulaşmak için çoğunlukla bir

araçtır; çünkü yaşam, her anı dolu dolu yaşamak demektir. İşte bu nedenle

müşterilerimizin hayallerine ulaşabilmeleri ve karşılarına çıkabilecek engellerin

üstesinden gelebilmeleri için elimizden gelenin en iyisini yapıyoruz. Biz kendimizi,

emeklilik hizmetlerimiz ve sigorta alanındaki ürünlerimizle müşterilerimizin

finansal geleceklerini güvence altına almalarına yardımcı olmaya adıyoruz.

Değerlerimiz

NN Hayat ve Emeklilik olarak, 3 önemli değerimiz bulunmaktadır.

Bu değerlerimiz: Önemseriz, şeffafız ve sözümüzü tutarız.

Değerlerimiz; neye inandığımızı, değer verdiğimizi ve neyi hedeflediğimizi ifade

eder. Bizi birleştirir ve bize ilham verir.

“Önemseriz” yaptığımız her şeyin başlangıç noktasının müşterilerimiz olduğunu

ifade eder. Birbirimize saygı gösteririz ve omuz omuza çalışmanın daha iyi

sonuçlar getireceğine inanırız.

Toplumda üstlendiğimiz rolü ciddiye alırız, çünkü her bireyin önemli olduğuna

inanırız.

“Şeffafız” anlaşılır, açık ve ulaşılabilir olduğumuzu ifade eder. Gerçek bir ilgi ile

dinleriz ve empati kurarız.

Sözümüzü tutarız” yaptıklarımızın sorumluluğunu aldığımızı ifade eder. Bir bütün

olarak hareket ederek, müşterilerimizin uzun vadeli amaçlarına ve elde edeceği

sonuçlarına odaklanırız.

4

Bir Bakışta

NN Hayat ve

Emeklilik

NN Hayat ve Emeklilik, ağırlıklı Avrupa'da olmak üzere 18 ülkede güçlü varlığa ve

170 yıllık köklü bir mirasa sahip sigorta ve yatırım yönetimi şirketi olan NN

Group'un bünyesinde faaliyet göstermektedir.

Şirketin Türkiye’deki tarihçesi, 4 Aralık 2008 tarihinde NN Group’un OYAK

Emeklilik’in %100 hissesini satın almasıyla başlamıştır. ING Group’un bankacılık,

sigortacılık ve yatırım yönetimi faaliyetlerini ayırma kararı alması sonucunda,

şirket, 16 Şubat 2015 tarihi itibarıyla NN Hayat ve Emeklilik adı altında

faaliyetlerini sürdürmeye başlamıştır.

NN Hayat ve Emeklilik, tüm paydaşlarına, attığı her adımda “önemseriz”,

“şeffafız” ve “sözümüzü tutarız” şeklinde ifade ettiği NN değerleriyle büyük bir

söz vermektedir. Eşsiz müşteri deneyimi sunma taahhüdünü geliştirerek,

müşterilerine daha yakın olmak adına adımlar atmayı, beklentilerini daha hızlı

karşılamayı, tüm süreçlerini geliştirmeyi hedeflemektedir.

18

Ülke

NN Group’un Türkiye’deki yatırımları NN Hayat ve Emeklilik ve Sigorta Cini’dir.

NN Group Hakkında •NN Group, Avrupa’nın birçok ülkesi ve Japonya da dâhil olmak üzere toplam

18 ülkede faaliyet gösteren, Amsterdam merkezli bir sigorta ve yatırım yönetimi

şirketidir.

•Dünya çapında 11.500 çalışanı ile sayısı 15 milyonu aşan müşteriye, emeklilik,

sigorta, yatırım ve bankacılık hizmetleri sunmaktadır.

•ING Group’un sigortacılık ve yatırım yönetimi iş kollarını oluşturan NationaleNederlanden, ING Insurance Europe, ING Life Japan ve ING Investment

Management şirketleri 1 Mart 2014 itibarı ile NN Group NV çatısı altında

toplanmıştır.

•NN Group bir sigorta ve yatırım yönetimi markası olarak, hayat ve hayat dışı

sigorta ürünlerinde Hollanda lideri olmasının yanı sıra diğer Avrupa ülkelerinde

ve Japonya’da hayat ve emeklilik ürünlerinde güçlü bir konuma sahiptir.

•NN Group, 2 Temmuz 2014 tarihinde bağımsız bir firma olmuştur. Hisseleri bu

tarihten itibaren NN Group adı altında ve NN borsa kodu ile Euronext

Amsterdam borsasında işleme açılmıştır.

•14 Nisan 2016 tarihinde ING, NN Group’taki kalan hisselerini satmaya karar

vermiştir.

•27 Aralık 2016 tarihi itibarıyla NN Group’un Hollanda'da ve Delta LIoyd

Yönetim Kurulu’nun Belçika’daki faaliyetlerini birleştirmesi konusundaki teklifte

anlaşılmıştır.

170

Yıllık Miras

5

Ortaklık Yapısı

Oyak Emeklilik Anonim Şirketi, 25 Kasım 2008 tarihinde

Hazine Müsteşarlığı Sigortacılık Genel Müdürlüğü onayının

alınmasının ardından, 4 Aralık 2008 tarihinde satış işlemleri

tamamlanarak Ordu Yardımlaşma Kurumu bünyesinden

ayrılmış, NN Continental Europe Holdings B.V.’ye (önceki

unvanı ile ING Continental Europe Holdings B.V.)

devrolmuştur. Şirketin ticari unvanının 26 Ocak 2009 tarihli

Olağanüstü Genel Kurul Toplantısı'nda ana sözleşmesi tadil

edilerek ING Emeklilik Anonim Şirketi (“Şirket”) olarak

değiştirilmesine karar verilmiş, ilgili karar ve ana sözleşme

tadil metni 6762 sayılı Türk Ticaret Kanunu hükümlerine

Hissedar

NN Continental Europe Holdings B.V.

uygun olarak 27 Ocak 2009 tarihinde tescil edilmiştir.

Şirketin ticari unvanının 29 Ocak 2015 tarihli Olağanüstü

Genel Kurul Toplantısı’nda ana sözleşmesi tadil edilerek NN

Hayat ve Emeklilik Anonim Şirketi olarak değiştirilmesine

karar verilmiş, ilgili karar ve ana sözleşme tadil metni 6762

sayılı Türk Ticaret Kanunu hükümlerine uygun olarak 30

Ocak 2015 tarihinde tescil edilmiştir. Şirket, 30 Haziran

2016 tarihi itibarıyla, şirket sermayesinde doğrudan

hakimiyeti söz konusu olan sermaye grubu NN Continental

Europe Holdings B.V. olarak tescil edilmiştir.

Hisse Adedi

Hisse Tutarı

39.441.418

39.441.418 TL

31.Ara.16

31.Ara.15

Pay tutarı TL

Pay tutarı TL

39.441.418

39.241.414

Ödenmiş Sermaye (TL)

31.Ara.16

39.441.418

31.Ara.15

39.241.418

NN Continental Europe Holdings B.V.

Diğer

4

39.441.418

39.241.418

Şirketin dolaylı iştiraki bulunmamakla birlikte doğrudan iştirakleri ve pay oranları

aşağıda yer almaktadır.

Hissedar

66

Hisse Adedi

ÜNLEM SİGORTA ARACILIK HİZMETLERİ A.Ş.

%50

DSM EXTRA SİGORTA ARACILIK HİZMETLERİ A.Ş.

%50

SİGORTA OFİSİ PLUS SİGORTA ARACILIK HİZMETLERİ A.Ş.

%50

MAKİNİST VIP SİGORTA ARACILIK HİZMETLERİ A.Ş.

%50

7

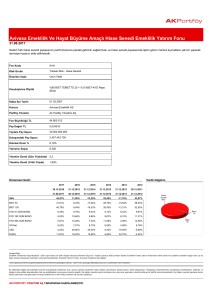

Finansal Göstergeler

Bin TL

2016

Δ%

2015

Δ%

2014

2.342.107

%20,52

1.943.390

%9,97

1.767.132

Ödenmiş Sermaye

40.601

%-54,59

89.401

%122,38

40.201

Özsermaye

105.115

%-0,07

105.191

%699,07

13.164

2.614.442

%19,14

2.194.442

%14,78

1.911.821

186.928

%36,07

137.378

%15,66

118.775

25.040

%-49,55

49.633

%-21,62

-

63.323

8.887

%12,55

7.896

%-144,58

-

17.713

16.153

%-61,30

41.738

%-48,45

-

80.959

Fon Büyüklüğü

Toplam Aktifler

Teknik Gelir

Teknik Gelir Gider Dengesi

-

Faaliyet Dışı Gelir Gider Dengesi

Vergi Öncesi Kâr/Zarar

-

-

-

NN Hayat ve Emeklilik, 2016 yılında hızla büyüyen emeklilik sektöründe faaliyetlerine

aktif bir şekilde devam etmiştir. 2016 yılında özsermaye toplamı 105,1 milyon TL

olmuştur. Şirketin toplam aktifleri 31 Aralık 2016 itibarıyla 2015 yılına kıyasla %19,2

oranında artış göstererek, 2,6 milyar TL’ye ulaşmıştır. 31 Aralık 2016 tarihi itibarıyla

toplam aktifler içindeki nakit değerlerin payı %7,6, 31 Aralık 2016 tarihi itibarıyla

bireysel emeklilik sistemi alacaklarının toplam aktifler içindeki payı %89,6 olarak

gerçekleşmiştir.

8

9

Genel Müdür’ün

Mesajı

Değerli Paydaşlarımız,

NN Hayat ve Emeklilik olarak, şirketimiz için başarılı bir yılın sonuna geldik.

Şu üç alanda başarı elde etmeyi hedeflemiştik; Hayat sigortasında büyüme,

Bireysel Emeklilik’te uzun süreli ilişkiler ve güvenilir süreçler. 2016 yılında, her üç

alanda da olumlu sonuçlar elde ettik.

Hayat sigortasında büyüme hedefimize ulaşmak için, ürün yelpazemizi

“Turuncum Güvende” ve “Ailem Yanımda Tam Koruma Yıllık Hayat Sigortası”

gibi Türkiye’de öncü nitelikte olan ürünlerle genişlettik. Ürünlerimizi “çevik”

metodolojiyle geliştirdik. Kredilere ilişkin yeni mevzuatın yayınlanmasının

ardından, iş ortağımız olan ING Bank’ı en kısa sürede desteklemek için dört yıllık

süreli yeni kredi hayat sigortası ürününü hızla geliştirip piyasaya sürdük. Bunların

sonucunda 2015 yılına göre hayat sigortası alanındaki üretimimizi yüzde elli

arttırdık.

Bireysel Emeklilik alanında, müşterilerimizin daha uzun süre sistemde kalmasını

sağlamak için aksiyonlar almaya devam ettik. Müşterilerin NN'i seçmeleri için en

önemli dört nedenin iletişimini yaptık. Güven; uluslararası bilgi, birikim ve

tecrübe sunuyoruz. Yüksek kazanç; uzun vadedeki yüksek fon getirileri ile

sektörde istikrarlı bir şekilde hep ilk 3 sıra içinde yer alıyoruz. Kolaylık;

müşterilerimizin her nerede olurlarsa olsunlar bize 7/24 ulaşabileceği,

birikimlerini takip edebilecekleri ve işlemlerini kolayca kendilerinin

yapabilecekleri araçlar olan sesli yanıt sistemi, internet şube ve mobil şubeleri

sunuyoruz. Ayrıcalık; sektörümüzdeki en büyük sadakat programı olan “Önce

Sen” Dünyası ile çeşitli ayrıcalık ve avantajlar sunuyoruz. Şimdiden çıkış

oranlarımızın sektör ortalamasının altına düştüğünü ve yeni işlerin değerinde

hızlı bir iyileşme olduğunu görüyoruz. Bu tür aksiyonların tam etkisinin daha

uzun vadede görülebileceğinin bilincindeyiz ve bunun gibi daha çok olumlu etki

görmeye devam edeceğimize inanıyoruz.

Bireysel Emeklilik alanında, Otomatik Katılım geliştirmeleri ve uygulamanın

hayata geçirilmesi, 2016 yılının büyük bir bölümünde ön plandaydı.

Çalışanlarımız, proje geliştirme sürecinde ve ürünün piyasaya sürülmesi

esnasında büyük bir işbirliği ile çalıştılar. Tüm bunların sonucunda 2017'de

Otomatik Katılım alanında yeni başarılarla kucaklaşmayı hedefliyoruz.

Güvenilir süreçler konusundaki üçüncü hedefimize ilişkin ise, değişim

projelerimizi hayata geçirerek şirketin neredeyse her alanında başarı sağladık.

Bunlar da sonuç olarak verimlilik ile iç/dış müşteri hizmet seviyelerinde artış ve

sonrasında müşteri memnuniyet seviyesinde yükselişi getirdi. Bu alanın sürekli

ilgi odağı olması gerektiğinin bilincindeyiz; müşterilerimize ve dağıtım

kanallarımıza daha iyi hizmet verebilmek için süreçlerimizde iyileştirmeler

yapmaya devam edeceğiz.

Tüm projelerdeki çalışmalarından, iyileştirmeler yönündeki devamlı çabalarından

ve başarımıza katkılarından dolayı çalışanlarımıza, aynı zamanda NN ailesinin bir

parçası olduklarından dolayı iş ortaklarımıza ve müşterilerimize teşekkür ediyorum.

Saygılarımla,

Frank Eijsink

10

11

Bireysel Emeklilik

Sektörü

2016 Yılında Sektördeki Gelişmeler

2016 yıl sonunda Bireysel Emeklilik Sistemi içerisindeki toplam katılımcı sayısı

6,6 milyonu aşmış, katılımcıların toplam fon tutarı ise 53,4 milyar TL’nin üzerine

çıkmıştır. 2015 yılı sonuna göre katılımcı sayısında %10, toplam fon

büyüklüğünde ise %24’lük bir büyüme oranı yakalanmıştır. Katılımcıların toplam

katkı payı ise %19 oranında artışla yaklaşık 44,4 milyar TL’ye yükselmiştir.

30.12.2016 tarihli Emeklilik Gözetim Merkezi (EGM) verilerine göre şirketin;

• Sözleşme-sertifika sayısı 311.700’e

• Katılımcı sayısı 268.853’e

• Katkı payı toplamı 1.683.794.202 TL’ye

• Toplam fon büyüklüğü ise devlet katkısı hariç 2.066.134.777 TL’ye yükselmiştir.

Bu gerçekleşmeler, 2015 yıl sonuna göre katılımcı sayısında %1’lik, katkı payları

toplamında %14’lük, toplam fon büyüklüğünde ise %18’lik bir büyümeyi işaret

etmektedir. Sektörün 2016 yılı gerçekleşme verilerine göre şirketin pazar payları

aşağıdaki gibi oluşmuştur;

Pazar Payları

1212

Kriterler

%4,1

Katılımcı sayısı

%4,0

Sözleşme-sertifika sayısı

%3,8

Katkı payı

%3,8

Yatırıma yönlenen tutar

%3,9

Fon büyüklüğü

13

Piyasalara Bakış

Global Ekonomi

2016 yılında dünya ekonomisi %3 civarında beklenenden

daha yavaş büyümüştür. IMF ise küresel büyümenin 2017

yılında %3,4 yükseleceğini beklemektedir.

Global ekonomide beklenen iyileşmenin gelişmekte olan

ülkeler kaynaklı olacağı öngörülmektedir. 2016 yılında %

1,6 büyüyen gelişen ülkelerin, 2017 yılında %1,8 büyümesi

beklenmektedir. Çin ve Hindistan hariç gelişmekte olan

ülkelerin 2016 yılında %2,1 büyümesi sonrası 2017 yılında

%3 ile belirgin bir şekilde global ekonomik büyümeye katkı

yapmıştır.

Gelişmekte olan ülkelerin para birimlerinde yaşanan değer

kayıplarına karşın düşük emtia fiyatları ve zayıf iç talep

gelişmekte olan ülkelerin genelinde enflasyonun düşük

olmasını sağlamıştır. 2016 yılında %4,7 olan enflasyonun

2017’de ise %4,3 olması beklenmektedir.

2016 yılında global finansal piyasalarda belirleyici olan

faktörler FED’in faiz politikası ve İngiltere’nin AB’den

ayrılma kararı olmuştur. Zayıf ekonomik aktivite ve uzun

zamandır düşük seyreden enflasyon nedeniyle piyasalar

özellikle gelişmiş ülke merkez bankalarının daha genişleyici

para politikası duruşu sergileyeceğini tahmin etmiştir. 2016

yılında FED’den beklenen faiz artırım kararı yılın ilk 11 ayı

boyunca gelmezken, ECB ve BOJ gibi büyük merkez

bankaları da genişletici politikalarını sürdürmüşlerdir.

2016 yılında gelişmiş ülke merkez bankalarının

beklenenden daha ılımlı politikalar uygulaması gelişmekte

olan ülkelere sermaye akışını hızlandırmış ve bu ülkelerdeki

piyasa araçlarına yatırım yapan fonlara ait hisselere talep

artmıştır.

2016 Aralık ayında faiz oranını artıran FED’in 2017 yılında

faizleri tedrici olarak artırması beklenmektedir. Başkanlık

seçimlerinin ardından 2017 yılında ekonomik aktivitenin

hızlanması ve enflasyonun beklenenin üzerinde artması

ABD’de faizlerin öngörülenden daha hızlı artmasına sebep

olabilecektir.

FED’in faiz artırım süreci ve İngiltere’nin AB’den ayrılma

süreci nedeniyle finans piyasalarında yaşanabilecek

dalgalanmalar, Avrupa bankacılık sistemine ilişkin

problemler, Çin ekonomisinde devam eden yeniden

dengelenme ve küresel durgunluk büyüme üzerinde aşağı

yönlü risklerdir. ABD’de Başkanı Donald Trump’ın izleyeceği

politikalar, jeopolitik gerginlikler ve terör tehdidi gibi

ekonomi dışı riskler de ekonomiler üzerinde baskı

oluşturabilir.

14

Son yıllarda birçok ülkede hem tüketici enflasyonu hem de

çekirdek enflasyon hızla düşmüştür. Gelişmiş ekonomilerde

enerji fiyatlarındaki artışın etkisi ile enflasyonun %1,2

civarında gerçekleşmesi beklenmektedir. Gelişmekte olan

ülkelerde ise 2017’de enflasyonun %1,8 olacağı tahmin

edilmektedir.

Haziran ayında İngiltere’nin AB’den ayrılma kararı almış

olması finans piyasaları için büyük bir sürpriz olmuştur.

Makro ekonomik açıdan bakıldığında Brexit sürecinin

özellikle gelişmiş ülkeler için ekonomik, politik ve kurumsal

belirsizliği büyük ölçüde artırdığı, dolayısıyla küresel

ekonomi için gelecek dönemde önemli bir risk unsuru

olduğu görülmektedir.

Küresel finans piyasalarında Brexit şokunun hemen

ardından yaşanan kayıplar büyük ölçüde atlatılmış ve

finans piyasalarının dayanıklılığına karşı endişeler bir

miktar azalmıştır. Petrol fiyatlarındaki ılımlı artış ve ABD

işgücü piyasasının olumlu görünümü küresel ekonomi

açısından olumlu gelişmeler olarak değerlendirilmektedir.

Küresel ekonomide para politikasındaki kısıtlar dolayısıyla

kalıcı büyüme için ekonomik aktiviteyi ve potansiyel

büyümeyi destekleyecek kamu, mali politikalarının ve

reformların önemi artmıştır.

Türkiye Ekonomisi

zorunlu karşılıklar, rezerve ve opsiyon mekanizması gibi araçları da devreye

sokmuştur. 2016 yılında tüketici fiyatlarında gıda fiyatlarının dalgalı seyri, TL’deki

değer kayıplarının etkisi, jeopolitik gelişmeler, enerji fiyatlarının göreceli düşük

seyri ve baz etkisi etkili olmuştur. 2015 yılında %8,8 olan TÜFE artış oranı 2016

yılında %8,53 olarak gerçekleşmiştir. 2017 yılı için Merkez Bankası’nın enflasyon

tahmini %8 olarak açıklanmıştır.

Cari işlemler açığı, 2013 yılında beri sürdürdüğü düşüş trendini 2016 yılında da

devam ettirmiştir. Enerji ve petrol fiyatlarındaki düşük seviye cari açıktaki

daralmanın başlıca nedeni olmakla beraber iç talepteki ılımlı seyir ve rekabetçi

kur düzeyi de cari işlemler dengesindeki iyileşmeyi desteklemiştir. Turizm

gelirlerinde yaşanan gerileme ve ihracat rakamlarında yaşanan zayıflık cari

açıktaki iyileşmeyi sınırlamış olsa da 2015 yılında %4,5 olan cari açığın GSYH’ye

oranı 2016 yılında %3,8 olarak gerçekleşmiştir. 2017 yılında bu oranın %4,3

olması beklenmektedir.

2016 yılının ilk çeyreğinde gelişmiş ülke merkez bankalarının genişlemeci para

politikalarına devam etmesi, gelişmekte olan ülke piyasalarında risk algısının

düzelmesi ve yurt içinde de siyasi güvenin iyileşmesi ile birlikte finansal piyasalar

pozitif bir görünüm sergilenmiştir. Ancak Mayıs ayından itibaren artan jeopolitik

sorunlar, 15 Temmuz darbe girişimi ve uluslararası kredi derecelendirme

kuruluşlarının not indirimleriyle BIST-100 Endeksi ve TL’de değer kayıpları

yaşanırken bono faizlerinde 200 baz puana yakın yükselişler yaşanmıştır. MSCI

endeksine bakıldığında ise Türkiye endeksinin gelişmekte olan piyasa

endeksleriyle 15 Temmuz’a kadar uyumlu hareket ettiği, sonrasında olumsuz

ayrışma yaşandığı görülmüştür.

Türk Lirası, Mayıs ayındaki belirsizlik, Temmuz ayında yaşanan yurt içi kaynaklı

dalgalanmalar ve S&P ve Moody’sin kredi notunu yatırım yapılabilir seviyesinin

altına indirmesi gibi nedenlerle ABD dolarına karşı diğer gelişmekte olan

ülkelerden daha hızlı değer kaybetmiştir. FED’in faiz artırmasına ilişkin

beklentiler, jeopolitik ve siyasi riskler piyasalar ve kur üzerinde baskı yapmaya

devam etmektedir.

Dış etkenler, jeopolitik riskler, terör olayları ve siyasi

gelişmelerin etkisiyle ikinci çeyrekte bir miktar hız

kaybetmesine rağmen yılın ilk yarısında %3,9’luk bir

büyüme kaydedilmiştir. Birçok ülkede büyüme dalgalı

seyrederken Türkiye 27 çeyrektir kesintisiz büyümeye

devam etmiştir. Türkiye; Çin ve Hindistan hariç gelişmekte

olan ülkelerden daha hızlı büyüyerek pozitif yönde

ayrışmaya devam etmiştir. Üçüncü çeyrekte turizmdeki

daralma ve terör saldıraları ekonomiyi olumsuz yönde

etkilemiştir. Ancak darbe girişiminden sonra finansal

piyasaların hızla normalleşmesi ve uygulamaya konulan

reformlarla son çeyrekte ekonomi az da olsa bir miktar

hareketlenmiştir. Ayrıca kredi kullanımını arttıran

uygulamalar, Rusya ve İsrail’le ilişkilerin normalleşmeye

başlaması da ekonomik faaliyetlerin canlanmasına katkıda

bulunmuştur.

TCMB, enflasyon görünümünde iyileşme, küresel

oynaklıklardaki düşüş nedeniyle 2016 Mart ayında para

politikasında sadeleşmeye gitmiştir. Politika faizi sabit

tutulurken faiz koridorunun üst bandında Mart ayından

itibaren gerçekleştirilen yedi toplantı sonucunda 250 baz

puan faiz indirimi yapılmıştır. Merkez Bankası, fiyat

istikrarını sağlamak ve iktisadi faaliyeti desteklemek için

15

Emeklilik Yatırım

Fonlarının Başarı Ölçütleri

ve Fon Performansı

Fon İsimleri

16

Fon

Kodları

NN (%)

1 Yıllık Getiri

NN (%)

5 Yıllık Getiri

NN (%)

10 Yıllık Getiri

Bandı

Fon Adı

Başarı Ölçütü

Yatırım Stratejisi

En Az

En Çok

Gelir Amaçlı

Kamu Borçlanma

Araçları Emeklilik

Yatırım Fonu

%5 BIST - KYD DİBS Tüm Endeksi

Kamu İç Borçlanma

Araçları + Ters Repo

80%

100%

%90 BIST - KYD DİBS 547 Gün Endeksi

Özel Sektör

Borçlanma Araçları

0%

20%

KYD Repo (Brüt) Endeksi

Özel Sektör

Borçlanma Araçları

(Borsada İşlem

Görmeyenler)

0%

10%

Türk Ortaklık

Payları

0%

10%

Ters Repo ve Borsa

Dışı Ters Repo

0%

10%

Repo

0%

10%

Vadeli Mevduat

(Döviz/TL) /

Katılma Hesabı

(Döviz/TL)

0%

20%

Altın ve Kıymetli

Madenlere Dayalı

Sermaye Piyasası

Araçları

0%

20%

Takasbank Para

Piyasası İşlemleri

0%

10%

NN Hayat ve Emeklilik Gelir Amaçlı Kamu

Borçlanma Araçları EYF

IEG

9,20

42,18

145,81

NN Hayat ve Emeklilik Likit Esnek EYF

IER

8,83

45,22

141,16

NN Hayat ve Emeklilik Esnek EYF

IEE

10,60

53,47

166,52

NN Hayat ve Emeklilik Katkı EYF

IGE

10,13

-

-

NN Hayat ve Emeklilik Büyüme Amaçlı Karma EYF

IEK

9,94

63,11

199,44

NN Hayat ve Emeklilik Kamu Borçlanma Araçları

Standart EYF

IEB

9,24

44,11

173,39

NN Hayat ve Emeklilik Gelir Amaçlı Esnek EYF

IEA

17,74

64,02

139,83

Yatırım Fonu ve

Katılma Payları

0%

20%

NN Hayat ve Emeklilik Büyüme Amaçlı Hisse

Senedi EYF

IEH

9,07

68,57

164,97

0%

20%

NN Hayat ve Emeklilik Büyüme Amaçlı Esnek EYF

IEF

9,60

54,09

-

Gayrimenkule

Dayalı Sermaye

Piyasası Araçları

Kamu Dış

Borçlanma Araçları

(Eurobond)

0%

20%

Dövize Endeksli İç

Borçlanma Araçları

0%

20%

Varlığa Dayalı

Menkul Kıymet

0%

20%

Gelir Ortaklığı

Senetleri

0%

20%

Girişim Sermayesi

Yatırım

Ortaklıklarına ait

Sermaye Piyasası

Araçları, Girişim

Sermayesi Yatırım

Fonları katılma

payları

0%

20%

Aracı Kuruluş ve

Ortaklık Varantları

0%

15%

17

Bandı

Fon Adı

Başarı Ölçütü

Gelir Amaçlı

Esnek Emeklilik

Yatırım Fonu

%10 BIST 100 Endeksi

18

Yatırım Stratejisi

Bandı

En Az

En Çok

Kamu İç Borçlanma

Araçları

0%

25%

%30 BIST - KYD Eurobond EUR

Endeksi

Kamu Dış

Borçlanma Araçları

(EuroBond)

0%

75%

%30 BIST - KYD Eurobond USD

Endeksi

Özel Sektör

Borçlanma Araçları

0%

Yatırım Stratejisi

En Az

En Çok

Türk Ortaklık

Payları

30%

60%

%5 BIST - KYD DIBS Tüm Endeksi

Kamu İç Borçlanma

Araçları

20%

50%

%40 BIST - KYD DİBS 547 Gün

Endeksi

Özel Sektör

Borçlanma Araçları

0%

30%

%10 BIST - KYD Repo (Brüt) Endeksi

Özel Sektör

Borçlanma Araçları

(Borsada İşlem

Görmeyenler)

%10 BIST - KYD Repo (Brüt) Endeksi

Özel Sektör

Borçlanma Araçları

(Borsada İşlem

Görmeyenler)

0%

0%

30%

%10 BIST - KYD 1 Aylık Gösterge

Mevduat USD Endeksi

Ters Repo ve Borsa

Dışı Ters Repo

Ters Repo ve Borsa

Dışı Ters Repo

0%

0%

10%

Repo

0%

10%

%10 BIST - KYD 1 Aylık Gösterge

Mevduat EUR Endeksi

Repo

0%

10%

Vadeli Mevduat

(Döviz/TL) /

Katılma Hesabı

(Döviz/TL)

Türk Ortaklık

Payları

0%

25%

0%

20%

Vadeli Mevduat

(Döviz/TL) /

Katılma Hesabı

(Döviz/TL)

0%

25%

Altın ve Kıymetli

Madenlere Dayalı

Sermaye Piyasası

Araçları

0%

20%

Altın ve Kıymetli

Madenlere Dayalı

Sermaye Piyasası

Araçları

0%

25%

Takasbank Para

Piyasası İşlemleri

0%

10%

Yatırım Fonu ve

Katılma Payları

0%

20%

Takasbank Para

Piyasası İşlemleri

0%

Gayrimenkule

Dayalı Sermaye

Piyasası Araçları

Yatırım Fonu ve

Yabancı Yatırım

Fonu, Katılma

Payları

0%

20%

0%

Kamu Dış

Borçlanma Araçları

(EuroBond)

0%

20%

Gayrimenkule

Dayalı Sermaye

Piyasası Araçları

0%

20%

Dövize Endeksli İç

Borçlanma Araçları

0%

20%

Varlığa Dayalı

Menkul Kıymet

0%

20%

Varlığa Dayalı

Menkul Kıymet

0%

20%

Gelir Ortaklığı

Senetleri

0%

20%

Gelir Ortaklığı

Senetleri

0%

20%

0%

20%

0%

15%

25%

10%

10%

10%

20%

Fon Adı

Başarı Ölçütü

Büyüme Amaçlı

Karma Emeklilik

Yatırım Fonu

%45 BIST 100 Endeksi

Girişim Sermayesi

Yatırım

Ortaklıklarına ait

Sermaye Piyasası

Araçları, Girişim

Sermayesi Yatırım

Fonları katılma

payları

0%

20%

Girişim Sermayesi

Yatırım

Ortaklıklarına ait

Sermaye Piyasası

Araçları, Girişim

Sermayesi Yatırım

Fonları katılma

payları

Aracı Kuruluş ve

Ortaklık Varantları

0%

15%

Aracı Kuruluş ve

Ortaklık Varantları

19

Bandı

Fon Adı

Başarı Ölçütü

Büyüme Amaçlı

Hisse Senedi

Emeklilik

Yatırım Fonu

%90 BIST 100 Endeksi

20

%10 BIST - KYD Repo (Brüt) Endeksi

Bandı

Yatırım Stratejisi

En Az

En Çok

Türk Ortaklık

Payları

80%

100%

Kamu İç Borçlanma

Araçları

0%

20%

Özel Sektör

Borçlanma Araçları

0%

20%

Özel Sektör

Borçlanma Araçları

(Borsada İşlem

Görmeyenler)

0%

Ters Repo ve Borsa

Dışı Ters Repo

0%

10%

Repo

0%

10%

Vadeli Mevduat

(Döviz/TL) /

Katılma Hesabı

(Döviz/TL)

0%

Altın ve Kıymetli

Madenlere Dayalı

Sermaye Piyasası

Araçları

0%

Takasbank Para

Piyasası İşlemleri

0%

10%

Yatırım Fonu ve

Katılma Payları

0%

20%

Gayrimenkule

Dayalı Sermaye

Piyasası Araçları

0%

20%

Kamu Dış

Borçlanma Araçları

(EuroBond)

0%

20%

Dövize Endeksli İç

Borçlanma Araçları

0%

20%

Varlığa Dayalı

Menkul Kıymet

0%

20%

Gelir Ortaklığı

Senetleri

0%

20%

Girişim Sermayesi

Yatırım

Ortaklıklarına ait

Sermaye Piyasası

Araçları, Girişim

Sermayesi Yatırım

Fonları katılma

payları

0%

20%

Aracı Kuruluş ve

Ortaklık Varantları

0%

15%

10%

20%

20%

Fon Adı

Likit Esnek

Emeklilik

Yatırım Fonu

Başarı Ölçütü

%35 BIST - KYD DİBS 91 Gün

Endeksi

%60 BIST - KYD Repo (Brüt)

Endeksi

%5 BIST - KYD 1 Aylık Gösterge

Mevduat TL Endeksi

Yatırım Stratejisi

En Az

En Çok

Kamu İç Borçlanma

Araçları + Ters Repo

80%

100%

Repo

0%

10%

Özel Sektör

Borçlanma Araçları

0%

20%

Vadeli TL Mevduat /

Katılma Hesabı (TL)

0%

20%

Takasbank Para

Piyasası İşlemleri

0%

10%

Varlığa Dayalı

Menkul Kıymet

0%

10%

Yatırım Fonu ve

Katılma Payları

0%

20%

Gelir Ortaklığı

Senetleri

0%

20%

Girişim Sermayesi

Yatırım

Ortaklıklarına ait

Sermaye Piyasası

Araçları, Girişim

Sermayesi Yatırım

Fonları katılma

payları

0%

20%

Aracı Kuruluş ve

Ortaklık Varantları

0%

15%

21

Bandı

Fon Adı

Esnek Emeklilik

Yatırım Fonu

22

Başarı Ölçütü

%100 BIST - KYD Repo (Brüt)

Endeksi

Yatırım Stratejisi

Bandı

En Az

En Çok

Türk Ortaklık

Payları

0%

100%

Kamu İç Borçlanma

Araçları

0%

100%

Kamu Dış

Borçlanma Araçları

0%

20%

Yurtiçi Özel Sektör

Borçlanma Araçları

0%

100%

Yurtiçi Özel Sektör

Borçlanma Araçları

(Borsa dışı)

0%

10%

Ters Repo ve Borsa

Dışı Ters Repo

0%

10%

Kira Sertifikası

0%

100%

Takasbank Para

Piyasası ve Yurtiçi

Organize Para

Piyasası İşlemleri

0%

10%

Repo

0%

10%

Vadeli Mevduat ,

Katılma Hesabı

(Döviz/TL)

0%

25%

Altın ve Diğer

Kıymetli Madenler

ile Bunlara Dayalı

Sermaye Piyasası

Araçları

0%

20%

Yatırım Fonu ve

Katılma Payları

0%

20%

Gayrimenkule

Dayalı Sermaye

Piyasası Araçları

0%

20%

Dövize Endeksli İç

Borçlanma Araçları

0%

20%

Varlığa Dayalı

Menkul Kıymetler

0%

20%

Gelir Ortaklığı

Senetleri

0%

20%

Girişim Sermayesi

Yatırım

Ortaklıklarına ait

Sermaye Piyasası

Araçları, Girişim

Sermayesi Yatırım

Fonları Katılma

Payları

0%

20%

Aracı Kuruluş ve

Ortaklık Varantları

0%

15%

Fon Adı

Başarı Ölçütü

%10 BIST 100 Endeksi

Kamu Borçlanma

Araçları Standart

Emeklilik Yatırım Fonu

%85 BIST - KYD DİBS 547 Gün

Endeksi

%5 BIST - KYD DİBS Tüm Endeksi

Yatırım Stratejisi

En Az

En Çok

Hazine

Müsteşarlığınca

İhraç edilen Türk

Lirası cinsinden

Borçlanma Araçları,

Gelir Ortaklığı

Senetleri ve Kira

Sertifikaları

78%

100%

Türk Ortaklık

Payları

0%

20%

TL Cinsinden Vadeli

Mevduat/Katılma

Hesabı

0%

20%

Borsada İşlem

Gören TL Cinsinden,

Bankalar veya

Yatırım Yapılabilir

Seviyede

Derecelendirme

Notuna Sahip Olan

Diğer İhraççılar

Tarafından İhraç

Edilen Borçlanma

Araçları, Kira

Sertifikaları

0%

20%

Ters Repo /

Takasbank Para

Piyasası İşlemleri

0%

2%

23

Bandı

Fon Adı

Büyüme Amaçlı

Esnek Emeklilik

Yatırım Fonu

Başarı Ölçütü

%100 BIST - KYD Repo (Brüt)

Endeksi

Yatırım Stratejisi

En Az

En Çok

Yurtiçi Ortaklık

Payları

25%

100%

Kamu İç Borçlanma

Araçları

0%

75%

Kamu Dış

Borçlanma Araçları

0%

30%

Yurtiçi Özel Sektör

Borçlanma Araçları

0%

75%

Kira Sertifikaları

0%

75%

Yurtiçi Özel Sektör

Borçlanma Araçları

(Borsa dışı)

0%

10%

Ters Repo ve Borsa

dışı Ters Repo

0%

10%

Takasbank Para

Piyasası ve Yurtiçi

Organize Para

Piyasası İşlemleri

0%

10%

Repo

0%

10%

Vadeli Mevduat,

Katılma Hesabı

(Döviz/TL)

24

Bandı

0%

Fon Adı

Başarı Ölçütü

En Az

En Çok

Hazine Müsteşarlığı

tarafından ihraç

edilen Türk Lirası

cinsinden

borçlanma araçları,

gelir ortaklığı

senetleri veya kira

sertifikaları

75%

100%

%80 BIST - KYD DİBS 547 Gün

Endeksi

Türk Lirası

Cinsinden; Mevduat,

Katılım Hesabı,

Borsada İşlem

Görmesi Kaydıyla

Bankalar Tarafından

İhraç Edilen

Borçlanma Araçları

veya Kaynak

Kuruluşu Bankalar

Olan Varlık

Kiralama

Şirketlerince İhraç

Edilen Kira

Sertifikaları

0%

15%

%5 BIST - KYD DİBS Tüm Endeksi

BIST 100 Endeksi

veya BIST Katılım

Endeksindeki Paylar

0%

15%

Ters Repo ve

Takasbank Para

Piyasası İşlemleri

0%

1%

%10 BIST 100 Endeksi

Katkı Emeklilik

Yatırım Fonu

25%

%5 BIST - KYD 1 Aylık Gösterge

Mevduat TL Endeksi

Altın ve Diğer

Kıymetli Madenler

ile Bunlara Dayalı

Sermaye Piyasası

Araçları

0%

20%

Yatırım Fonu ve

Katılma Payları

0%

20%

Gayrimenkule

Dayalı Sermaye

Piyasası Araçları

0%

20%

Dövize Endeksli İç

Borçlanma Araçları

0%

20%

Varlığa Dayalı

Menkul Kıymetler

0%

20%

Gelir Ortaklığı

Senetleri

0%

20%

Girişim Sermayesi

Yatırım

Ortaklıklarına ait

Sermaye Piyasası

Araçları, Girişim

Sermayesi Yatırım

Fonları Katılma

Payları

0%

20%

Aracı Kuruluş ve

Ortaklık Varantları

0%

15%

Yatırım Stratejisi

25

Şirket Faaliyetleri ve

Faaliyetlerine İlişkin

Önemli Gelişmeler,

2017 Yılı Öngörüleri

Müşteri İletişim Merkezi - 444 1 666

Müşteri İletişim Merkezi tarafından yapılan faaliyetler gelen

aramalar ve dışarıya yapılan aramalar olmak üzere iki

bölümden oluşmaktır. Müşteri İletişim Merkezi, hafta içi

09:00-18:00 saatleri arasında 444 1 666 numaralı

telefondan hizmet vermektedir. Aynı zamanda Müşteri

İletişim Merkezi’nde yapılan geliştirmeler sayesinde,

müşteriler işlemlerini temsilciye bağlanmadan 7 gün 24

saat Sesli Yanıt Sistemi (IVR) aracılığıyla direkt olarak

gerçekleştirebilmektedir.

Dışarıya Yapılan (Outbound)

Arama Faaliyetleri

•

Satış ve kampanya bilgilendirmeleri amacıyla müşterileri

arayarak iletişime geçen Outbound Ekibi, “Müşteri Altın

Kuralları” gereği, müşteri memnuniyetini artırmaya yönelik

sisteme girişi yapılan bireysel emeklilik, ferdi kaza ve yıllık

hayat sözleşmeleri için “Hoş Geldiniz Aramaları"

yapmaktadır.

Bireysel emeklilik müşterileri, sözleşmelerinin yıl

dönümlerinde aranarak, birikimleri, güncel mevzuat

uygulamaları ve sistemin avantajları hakkında

bilgilendirilmektedir.

Tahsilat devamlılığını sağlamak amacıyla kredi kartı hata

veren ve aylık ödemeleri aksayan müşteriler, düzenli olarak

aranarak bilgilendirilmekte ve tahsilatları sağlanmaktadır.

Sistemden ayrılmak isteyen katılımcılar, Tutundurma Ekibi

tarafından aranarak bilgilendirilmekte ve talepleri

çözümlenmektedir.

Outbound Ekibi, aynı zamanda Bireysel Emeklilik

müşterilerine sigorta ürünlerinin satışını da yapmaktadır.

Hizmet Kalitesini Artırmaya

Yönelik Faaliyetler

•

Müşteri İletişim Merkezi tarafından gerçekleştirilen dış

aramalar ve gelen aramalar belirlenen kriterler

2626

çerçevesinde denetlenerek ölçümlenmektedir. Hizmet

kalitesini sürekli artırmak ve konusunda uzman olan müşteri

temsilcilerinin gelişimini sağlamak amacıyla destekleyici

eğitimler ile düzenli geri bildirimler verilmektedir.

Müşteri Memnuniyeti ve Müşteri

Şikâyet Politikası

•

Müşterilere mükemmel müşteri deneyimi sunmak için

alanında uzman müşteri temsilcileri ve müşteri dostu

interaktif sesli yanıt sistemi aracılığıyla hizmet

verilmektedir. Müşteri taleplerinin 2 ile 7 iş günü içinde

çözümlenmesi, NN Hayat ve Emeklilik’in öncelikleri

arasındadır. 2016 yılında ortalama talep çözüm süresi 1 gün

olarak gerçekleşmiştir.

Müşteri şikâyetleri, Müşteri İletişim Merkezi’ne, doğrudan

veya aracılar vasıtasıyla ulaştırılabilmektedir. NN Hayat ve

Emeklilik’in müşteri şikâyetleri konusundaki temel prensibi,

2 iş günü içinde müşterinin yazılı veya sözlü olarak

bilgilendirilmesi, satış dışı şikayetlerin en geç 5 iş günü

içinde, satışla ilgili şikâyetlerin ise 7 iş günü içinde

çözümlenmesi yoluyla memnuniyetin sağlanmasıdır.

Operasyon

2016 yılının en önemli projelerinden biri, 01.01.2017 tarihi

itibarıyla Otomatik Katılım Sistemi’nin hayata

geçirilmesidir. Otomatik Katılım Sistemi, Türk vatandaşı

veya mavi kartlı olup, 45 yaşının altındaki tüm 4A ve 4C

kapsamındaki çalışanlar ve çalışmaya yeni başlayacak

olan kişileri kapsamaktadır.

Otomatik Katılım Sistemi işveren ve çalışanların

ihtiyaçlarına yönelik süreçler kurgulanarak ele alınmıştır.

Bu süreçlerde, işveren ve çalışanların sistem çerçevesinde

doğabilecek sorularına ilişkin birden fazla platformda dijital

fonksiyonlar ve akışlar tasarlanmıştır. Bu amaçla

tasarlanan ve geliştirilen NN Kurumsal Portal, NN satış

ekibi ve sisteme dâhil olan ve olmaya devam edecek tüm

işverenlere kolay ve hızlı hizmet vermeyi hedeflemiştir.

İşveren ve çalışan ihtiyaçlarını yakından dinleyen NN, gerek

Kurumsal Portal (işveren online işlemler), gerekse de

Müşteri Portal’ı (çalışanlar online işlemler) ve Mobil

27

Uygulama Platformu ile tüm müşterilerine ve dağıtım

kanalına kolay ve anlaşılır hizmetler sunmayı hedeflemiştir.

Bu kapsamda planlanan tüm aksiyonlar 01.01.2017 tarihi

itibarıyla canlıya alınmıştır.

Sadece satış süreci ve katılım-üretim-tahsilat süreçleri

değil satış sonrası hizmetler için de işveren, çalışan ve

dağıtım kanalı ihtiyaçlarını sürekli analiz eden NN, işveren

ve çalışanlara yönelik ayrı iletişim planları geliştirmiştir. Bu

kapsamda Kurumsal Portal ve Müşteri Portalı’nda devreye

alınan fonksiyonlara ek olarak, anlık çalışan ve işveren

bildirimleri ve sorularına yönelik ek bilgilendirme

platformları proje çerçevesinde devreye alınmıştır.

Bilgi Teknolojileri

Bilgi Teknolojileri Departmanı, 2016 yılında hem ING Bank

ile olan entegrasyonu ve ürün yelpazesini genişletmek hem

de Otomatik Katılım Sistemi’ne hazır olmak için büyük

çaplı çalışmalar gerçekleştirmiştir. Bu çalışmaların yanı sıra

iş birimlerinin süreçlerini daha sağlıklı yürütebilmeleri ve

müşterilere daha iyi hizmet verebilmek için sistem

altyapısında da sürekli iyileştirme faaliyetlerine devam

etmiştir.

•

Otomatik Katılım Geliştirmeleri

2016 yılında yürürlüğe giren Otomatik Katılım Sistemi

yönetmeliği kapsamında gerekli geliştirmeler 2016 yılı

içerisinde yapılmıştır. Hem yönetmeliğe uyum hem de

müşterilere daha iyi hizmet verebilmek için Otomatik

Katılım müşterilerine ve işverenlerine özel danışma hatları

kurulmuş, IVR, CRM, İnternet Şube ve benzeri yan

sistemlerde de geliştirmeler yapılmıştır.

•

Kurumsal Portal Geliştirmesi

Hem dijital dönüşüm hem de Otomatik Katılım Sistemi

kapsamında müşterilere daha iyi hizmet verebilmek için

Kurumsal Portal geliştirmesi planlanmış, takvim ve bütçe

içerisinde kalınarak başarı ile tamamlanmıştır. Kurumsal

Portal ile müşterilerin Otomatik Katılım Sistemi

kapsamında verilerini rahatlıkla NN’e iletebilmekte ve

operasyonel ihtiyaçlarını gerçekleştirebilmektedir.

Kurumsal Portal’ın mimarisi ve esnek yapısı müşterilerin

yeni isteklerini de karşılayabilecek ve bu doğrultuda

genişleyebilecek özelliktedir.

•

Sistemsel Geliştirmeler

ING Bank müşterilerine daha sağlıklı ve hızlı hizmet

verebilmek amacı ile Hayat Poliçeleri Data Entegrasyonu

Projesi tamamlanmıştır. ING Bank ile NN satış hedeflerinin

gerçekleşmesine yardımcı olan yeni ürünler üzerinde

çalışılmış ve gerekli teknik entegrasyonları bitirilerek satışa

sunulmuştur. Tahsilat oranlarını artıracak olan Yenileme ve

Tahsilat Devamlılığı Projesi’ne başlanmıştır. Kredi

Yapılandırma Kanunu çerçevesinde ING Bank üzerinden

yapılandırılan kredilere sigorta satışının yapılması

sağlanmıştır. Bankacılık Kanunu gereği, ING Bank ile

müşteri entegrasyonu gerçekleştirilmiştir.

28

Mevcut müşterilerin ihtiyaçlarına yönelik farklı ürünleri

sunmak ve çağrı merkezi üzerinden satış yapabilmek amacı

ile Tele Satış Sistemi oluşturulmuştur. Otomatik Katılım

müşterilerine ve satış ekiplerine hızlı ve doğru hizmet

verebilmek amacı ile Kurumsal Portal Sistemi geliştirilmiştir.

Doküman Yönetim Sistemi’nin ilk aşamasında Hasar ve

Risk Değerlendirme Süreçleri’ni kapsayacak şekilde

geliştirmeler yapılmıştır. Bunun yanında müşterilere yapılan

gönderilerin takibinin kolaylaştırılması ve müşteri

memnuniyetinin artırılması amacı ile Gönderi

Merkezileştirme Yapısı kurulmuştur.

Veri Ambarı ve İş Zekası

Yapılandırması

•

Şirket çalışanlarının ihtiyaçlarına yönelik raporlara

doğrudan ulaşabilmelerini ve kendi raporlarını

oluşturmalarını sağlamak amacı ile geçen yıl başlatılan Veri

Ambarı Projesi’nde, müşteri ihtiyaçlarını daha iyi

karşılayabilmek için yeni geliştirmelere devam edilmiştir.

•

Süreçler ve Organizasyon

Çevik (Agile) Metodolojisi ile birçok projeyi ele alan Bilgi

Teknolojileri Ekibi, çevik toplantılar düzenleyerek anlık bilgi

paylaşılmasını sağlamıştır.

Bilgi Teknolojileri kendi iç süreçleri ve diğer paydaşlarla

olan süreçlerini iyileştirme konusundaki çalışmalarına 2016

yılında da devam etmiştir.

ING Bank ile olan iş birliğinde Bilgi Teknolojileri süreçlerini

daha etkin bir şekilde yönetmek amacıyla kurulan çevik

çalışma ekibi sayesinde ve birçok projenin zamanında ve

etkin şekilde bitirilmesi sağlamıştır.

•

Strateji

NN Group Bilgi Teknoloji Stratejisi ile uyumlu olarak

oluşturulan Bilgi Teknolojileri Stratejisi’nde, Bulut

Teknoloji’ye geçiş konusunda ön çalışmalara başlanmıştır.

Pazarlama

•

Müşteri Deneyimi

Güvenilir süreçler, NN Hayat ve Emeklilik'in en önemli

stratejilerinden biridir. Bunun için müşteri deneyimi

departmanı 2016 yılı içerisinde müşterinin temas ettiği tüm

noktalarda yapılan iletişim ve süreçleri gözden geçirmiştir.

Süreçlerin kalitesini geliştirmek ve müşteriye mükemmel

deneyim yaşatmayı hedeflemiştir.

Süreçler içerisinde yapılan her geliştirme kullanıcı testleri

ile ölçümlenerek, en uygun uygulamaların müşterilere

sunulması için çalışılmıştır. Çağrı merkezinde müşteri

görüşmeleri daha verimli hale getirilmiş ve internet şubenin

kullanıcı dostu ekranları olması için çalışmalarda

bulunulmuştur.

Müşteri deneyim sürecini geliştirmek amacıyla hoşgeldin,

yıldönümü, iptal gibi müşteri temas noktaları metriklerle

takip edilmiştir. Bu süreçlerin bir çok alanında pozitif etki

görülmüştür. Özellikle görüşme scriptlerinde yapılan

revizyonlar sonucu görüşme sürelerinin azalması ve ulaşım

adetlerinin artması en etkili sonuçlardandır.

İkinci TV reklamı kampanyası 19 Nisan 2016 tarihinde

yayınlanmaya başlanmış ve dört hafta boyunca ekranlarda

yerini almıştır. NN Group’un uluslararası değerlerinin, 170

yıllık köklü deneyiminin ve marka özünün aktarıldığı

reklamda, markanın müşterilerinin ihtiyaçlarının farkında

olduğunun altı çizilmiştir.

Ayrıca müşterilerin birikimlerini kolaylıkla takip edebilmesi

için internet şubede alternatif yatırım araçları ile kıyaslama

fonksiyonları geliştirilmiştir. 2017 yılında da gerek internet

şubede ve gerekse mobil şubede geliştirme çalışmalarına

26 Aralık 2016’da, Otomatik Katılım uygulamasına ilişkin

hazırlanan iki reklam kampanyası yayına girmiştir. Bu iki

reklam filmi ile Otomatik Katılım Sistemi’nin karar

vericilerine seslenilmiştir. Reklam kampanyasının temel

amacı, Otomatik Katılım’da NN Hayat ve Emeklilik’i

rakiplerinden farklılaşan şekilde konumlandırmak ve

“Neden NN?” sorusunun cevabını net bir şekilde vermektir.

Otomatik Katılım’da kendisini HIZLI ve DENEYİMLİ olarak

tanımlayan şirket, yapmış olduğu iletişim faaliyetlerinin

tümünde bu konudaki uzmanlığını ortaya koymuştur.

devam edilecektir.

Müşterilerin bağlılığını artırmak amacıyla konut

yardımından check-up paketlerine, havaalanı transferinden

araç kiralamaya kadar birçok alanda ayrıcalık ve

avantajlar müşteri segmentine göre sunulmaktadır. 2017

yılında da hizmetler genişletilerek müşterilerin yanında

olmaya devam edilecektir.

•

Net Tavsiye Skoru

NN Hayat ve Emeklilik, müşteri bağlılığını ölçümlemeye

yönelik 2010 yılından bu yana Müşteri Memnuniyet Anketi

olan “Net Tavsiye Skoru” (Net Promoter Score)

uygulamasını başarılı bir şekilde devam ettirmektedir.

Müşterilerin yaşadığı deneyim farklı temas noktalarında

anketler ile ölçümlenmektedir. Müşterilerin satış

aşamasında, internet şubesinde, çağrı merkezinde ve

yıldönümlerinde aldıkları hizmetler sorulmakta ve bizi

ailelerine ve yakınlarına ne derece tavsiye ettikleri

ölçümlenmektedir.

Verilen cevaplar ışığında hizmetlerden memnun olmayan

müşterilerin memnun olmadıkları konuları çözmek ve

böylelikle mutsuz müşterilerini, NN Hayat ve Emeklilik’i

arkadaş/yakınlarına tavsiye eden mutlu müşterilere

(promoter) dönüştürebilmek için anket sonrası görüşmeler

gerçekleştirilmektedir.

•

Kurumsal İletişim Faaliyetleri

Reklam ve PR

Kurumsal İletişim Departmanı, sürdürdüğü "Önce Sen"

anlayışıyla marka bilinirliğini artırmak için 2016 yılı boyunca

pazarlama faaliyetlerine tüm hızıyla devam etmiş ve

Otomatik Katılım'da yaptığı iletişimlerle NN Hayat ve

Emeklilik'in "Bilginin Merkezi" olarak konumlanmasını

sağlamıştır.

2016 yılı içerisinde TV’de üç farklı reklam kampanyası

gerçekleştirilmiştir. 4 Ocak 2016 itibarıyla yayınına

başlanan ve sektörde hayat kategorisine yeni soluk katan

“Hayat” ve “Sigortası” reklamı beş hafta boyunca

ekranlarda yer almıştır. Bu kampanya ile çocuklar ‘Hayat’,

aileleri ise onların ‘Sigortası’ olarak tanımlanmış ve

ebeveynlerin başına istenmeyen bir durum geldiğinde

devreye hayat sigortasının girmesiyle çocukların koruma

altına alınacağı mesajı verilmiştir.

2016 yılı içerisinde Mayıs ayından itibaren yıl sonuna kadar ilki Önce Sen yaklaşımını konu eden marka içerikli ve

ikincisi Otomatik Katılım ile ilgili olmak üzere iki farklı radyo

spotu yayını gerçekleştirilmiştir.

Otomatik Katılım tanıtım faaliyetleri kapsamında

out of home kategorisinde İstanbul’da otobüs giydirmeleri

yapılarak Otomatik Katılım kampanyası desteklenmiştir.

Marketing Türkiye ve Marketing & Management Institute

tarafından bu sene 9.su düzenlenen İnteraktif Pazarlama

Zirvesi (İPZ) Anadolu kapsamında “Yeni Nesil İşler, Süreçler

ve Ürünler” konusuyla Ankara, Kayseri, İzmir ve Bursa’da

gerçekleşen etkinliklere sponsor olunmuştur. Anadoluda

işverenler ile biraraya gelinerek Otomatik Katılım hakkında

bilgi verilmiş ve sistem, karar vericilere detaylı bir şekilde

anlatılmıştır.

NN Hayat ve Emeklilik adına Nielsen tarafından ilki

Temmuz 2016’da 8 ilde 15 ve üzeri çalışanı olan şirketlerin

çalışan ve yöneticileri ile yapılan geniş çaplı Otomatik

Katılım Araştırması yapılmıştır. Bu araştırma ile çalışanların

ve işverenlerin yeni sistem ile ilgili yaklaşımları belirlenmiş

ve Türkiye'deki potansiyel katılımcıların öncelikleri ve

eğilimleri analiz edilmiştir. Araştırma yılsonuna kadar her

ay tekrarlanmış ve NN Hayat ve Emeklilik sektörde hem

işverenlerin hem de çalışanları nabzını tutan şirket

olmuştur.

2016 yılı boyunca basında çıkan toplam haber sayısı

585’dir. Ekim ayında rakiplere göre haber sayısında birinci

sırada yer alan NN Hayat ve Emeklilik özellikle Otomatik

Katılım konusunda basın yansımalarını yakından takip

etmiş ve yılın ikinci yarısından sonra bu konudaki

bilgilendirme çalışmaları PR aktiviteleri içerisinde önemli

bir yere sahip olmuştur.

Digital İletişim

2016’da NN’in dijital mecralardaki varlığı iki katına

çıkarılmıştır. Dijital pazarlamanın etkisi hem branding hem

de performans kampanyalarına yansımıştır.

29

Senenin son üç ayında Otomatik Katılım’ın gündeme

gelmesi ile dijital pazarlama faaliyetlerine hızlandırılmıştır.

Şirket bünyesinde yapılan bir yarışma ile NN çalışanlarının

önerdiği Otomatik Katılım sloganlarının etkisi dijital

mecralarda ölçümlenmiş ve en iyi etkileşim alan OTOBES

fikri tüm online/offline pazarlama faaliyetlerinin temeline

oturtulmuştur. 2016’nın ikinci yarısında iki blog hayata geçirilmiştir.

Otomatik Katılım’da Bilginin Merkezi olmak adına açılan

içerik platformlarından biri www.otomatikbes.com’dur.

Tüm rakiplerden önce hazırlanan blog sayesinde NN

Otomatik Katılım konusunda kanaat önderi olduğunu

göstermiştir.

Otomatik Katılım blogunun yanısıra NN Blog da yayına

alınmıştır. NN Blog, yaşamdan, kültür-sanata, önerilerden,

eğlenceli videolara kadar her türlü dikkat çekici içeriğiyle

okuyucuları ile buluşmuştur. Blogun hayata

geçirilmesindeki öncelikli amaç “Her zaman Önce Sen

varsın ve biz senin yanındayız” algısı yaratılarak okuyucular

ile farklı alanlarda, kolay uygulanabilir, hayatı kolaylaştıran

tavsiyeler paylaşmak olmuştur.

2016 yılında video iletişimine de odaklanılmıştır. Dijital

mecralarda yayınlanan 10 video toplamda 5 milyon izlenme

alarak internet kullanıcısı ile buluşmuştur.

NN kurumsal sitesi kullanıcı deneyimleri göz önünde

bulundurularak optimize edilmiş ve tasarımı uyumlu

yapıya çevrilmiştir.

•

Ürün Faaliyetleri

NN Hayat ve Emeklilik, 2016 yılında da müşterilerin

ihtiyaçlarına uygun ürünleri ürün portföyüne eklemeye

devam etmiştir.

Yeni ürünleri tasarlarken dinamizm ve değişikliklere hızlı

adapte olma yaklaşımı ile hareket eden NN Hayat ve

Emeklilik, ürün geliştirme sürecinde Agile (Çevik)

metodolojisini kullanarak rekabette fark yaratmayı

hedeflemiştir.

Bireysel Emeklilik Ürünleri

Alanında uzman NN Hayat ve Emeklilik, 2016 yılında

Bireysel Emeklilik Sistemi’nde değişen mevzuata uygun

olarak hem niş pazarda hem de geniş kitle pazarında

müşterilerin ihtiyaçlarını ve beklentilerini göz önünde

bulundurarak yeni ürünler oluşturmuştur. Emekliliğim

Güvende Planı, Emekliliğim Güvende VIP Planı, Mavi

Yarınlar ve Mavi Yarınlar VIP Planı bu kapsamda farklı

kanallara özel olarak geliştirilen mevzuata uyumlu yeni

planlar olarak hizmete sunulmuştur.

Ayrıca Bireysel Emeklilik konusundaki uzmanlığını kullanan

NN Hayat ve Emeklilik, sektör analizleri yapıp müşteri

ihtiyaçlarını saptayarak müşterilerin beklentilerine göre

özel ürün ve hizmetler hazırlamıştır.

30

Hayat Ürünleri

“Önce Sen” yaklaşımı ile rekabetçi pozisyonunu

güçlendirmek için 2016 yılında tüm kanallarda hayat

satışlarını bir önceki yıla göre artırmayı hedefleyen NN

Hayat ve Emeklilik, 2016 yılında da yeni hayat ürünleri

konumlamak amacıyla çalışmalarına hız katmıştır.

Bu kapsamda, NN Hayat ve Emeklilik, mevcut müşteriler ile

potansiyel müşterilerin ihtiyaçlarını karşılayacak yeni

ürünler geliştirmek ve bu ürünleri doğru kanallardan

ulaştırmak için stratejiler geliştirmeyi hedeflemektedir.

NN Hayat ve Emeklilik, 2016 yılında özellikle kritik

hastalıklar ürünlerine yaptığı odaklı çalışmalar ve hayat

olayları teminatı gibi yeni teminatlar ile gerek şirketteki

gerek sektördeki ürünlerin zenginleşmesine katkıda

bulunmuştur.

2016 yılında Kritik Hastalıklar ürününü yepyeni bir konsept

ile tasarlayarak müşterilere sunmuştur. Hastalıkta Sağlıkta

ve Hayata Tutun isimleri ile yalnızca kanser ya da diğer

hastalıklara karşı koruma sağlayan ürünlerini, ürün

portföyüne eklemiştir.

Türkiye pazarındaki dinamikleri analiz ederek

müşterilerinin aile odaklı yaklaşımlarını değerlendirmiştir.

Bunun sonucunda yalnızca müşteri odaklı ürünler

geliştirmekle kalmayıp müşterilerinin en değer verdikleri

varlıkları olan ailelerini göz önünde bulundurarak sektörde

ilk ve tek olan “Ailem Yanımda” ürününü piyasaya

sunmuştur. Ürün, tek poliçe ile müşterilerine ve aile

bireylerine kritik hastalıklara karşı teminat sunmaktadır.

2016 yılında ihtiyaç kredileri özelinde, kredi vade sürelerinin

72 aya kadar yeniden yapılandırılması hakkı tanınmıştır. Bu

yasa ile birlikte kredi vadesi ile uyumlu kredi bağlantılı

sigorta oluşturulmuştur.

Yeniliğe açık, sektörde fark yaratan kurum yapısı ile

deneysel çalışmalara başlanmış ve farklı kanallar için

geliştirilen satış stratejilerine özel ürünler tasarlanmıştır.

2017 yılında ise hayat sigortası sektörünün istikrarlı

büyümesini sürdürmesi ile kredi ile bağlantılı satılan

ürünlere ilave olarak, kredi ürünlerinden bağımsız sunulan

hayat, kritik hastalıklar, eğitim, işsizlik gibi ürünlerinin de

gelişim göstermesi beklenmektedir.

2017 Yılı Öngörüleri

2016 yılında NN’i daha ileri seviyeye taşıyacak konulara

stratejik olarak öncelik verilmiştir. Bu doğrultuda

operasyonel süreçlerde iyileştirmeler yapılmış, bireysel

emeklilik müşterileri ile daha uzun süreli ilişkiler kurmak

adına adımlar atılmış, hayat sigortasında pazar

ortalamasının üzerinde büyüme sağlanmıştır. Şirketin, 2017

yılında da bu stratejileri uygulamaya devam ederek,

yenilikçi projeleri hızla hayata geçirmesi planlamaktadır.

2016 yılı dağıtım kanallarında iş ortaklarına tam destek

sağlanan bir yıl olmuştur. Bireysel emeklilik ve hayat

sigortacılığı konusunda uzmanlaşmış 130 kişilik satış,

eğitim ve satış destek personeli ile iş ortaklarına yoğun

destek verilerek hedeflere ulaşılmasında önemli katma

değer yaratılmıştır. 2016 yılında, hayat sigortacılığında

özellikle banka kanalında satışa sunulmak üzere ve

ilerleyen dönemlerde de şirkette yeni iş fırsatları getirecek

birçok ürün geliştirilmiştir. Bunun yanı sıra, kansere ve 17

tehlikeli hastalığa karşı tüm aile üyelerine güvence

sağlayan ve Türkiye’de bir ilk olan “Ailem Yanımda” ürünü

hem acente hem banka kanalında Aralık ayında satışa

sunulmuştur. Ayrıca 2016 yılı şirketin Otomatik Katılım

mevzuatına uyum ve hazırlık sürecine büyük öncelik

verilmiş, tüm sektörde öncü geliştirme ve çözümlere imza

atılan bir yıl olmuştur. Bu alanda yapılan geliştirmelerin

sonucunda 2017 yılında da Bireysel Emeklilik’e Otomatik

Katılım aracılığıyla şirketin daha fazla müşteriye ulaşmayı

ve müşterilere en kaliteli hizmeti sunarak değer yaratma

noktasında sağlam adımlar atmaya devam etmeyi

planlamaktadır. Şirket sektörün değiştiğinin bilincinde

olarak, trendleri takip edip, 2017 yılında da yenilikçi olma ve

yeni iş modellerini deneme konusundaki gücünü arttırmaya

devam edecek olup yeni dağıtım kanallarına ulaşmak

konusunda çalışmalar yapacaktır.

2017 Sektör

Öngörüleri

2016 yılı Bireysel Emeklilik gelişmeleri, Emeklilik Gözetim

Merkezi tarafından yayınlanan 2015 Bireysel Emeklilik

Gelişim Raporu’nun 2016 sektörel beklentileri bölümünde

belirtilen “En Muhtemel Beklenti”ler seviyesinde

gerçekleşmiştir ve 2016 yılı sonunda sektördeki fon

büyüklüğü 53,4 milyar TL’ye, katılımcı sayısı ise 6,6 milyona

ulaşmıştır.

2017 yılının başında Bireysel Emeklilik’e Otomatik Katılım

Sistemi hayata geçmiştir. Bu durumun etkisi ile beraber

2017 yılının Bireysel Emeklilik Sektörü için geçmiş

yıllarından tamamen farklı bir yıl olması beklenmektedir. Bu

kapsamda 45 yaş altında olup, özel veya kamu kesiminde

çalışan bireylerin, çalıştıkları şirketler tarafından otomatik

olarak sisteme dahil edilmesine olanak sağlayan uygulama,

ilk olarak 1.000 ve üstü çalışana sahip şirketlerde

başlamıştır. Çalışan sayıları 100 ve üzeri olan şirketler ise

2017 yılında kademeli olarak sisteme dahil olacaktır. Bu

yeni katılacak şirketlerle birlikte 2017 yılında sisteme 7

milyon civarı katılımcı girişi olacağı öngörülmektedir.

Otomatik Katılım Sözleşmesi olan katılımcılardan

yapılabilecek kesinti fon işletim gideri kesintisi ile

sınırlandırılmış olup, şirketler arasındaki kesinti farkı

minimuma indirilmiştir. Bu nedenle sektörde ön plana

çıkmak isteyen emeklilik şirketlerinin, hem satış

aşamasında müşterilere değer sunan yaklaşımıyla hem de

satış sonrası hizmetleriyle fark yaratması gerekecektir.

Bunun yanında, 2015 yılında yönetim gider kesintileri ve

giriş aidatına getirilen sınırlamalar sebebiyle, BES’in de

şirketlere sağladığı kârlılık oranının düşmesiyle, hayat ve

emeklilik şirketleri 2016 yılında hayat sigortasına

odaklanmıştır. Sektörde 2016 yılında hayat sigortaları prim

üretimi, 2015 yılının %32 üzerine çıkmış olup şirket 2016

yılında 2015 yılı hayat primi üretiminin %47 üzerine

çıkmıştır. 2016 yılında olduğu gibi 2017 yılında da, hayat ve

emeklilik şirketlerinin hayat sigortası alanına odaklılığının

devam etmesi beklenmektedir. 2017 yılında da üretimin

büyük oranda kredi hayat sigortaları satışı çerçevesinde

şekilleneceği öngörülmektedir. Türk Sigorta Birliği (TSB)

2023 Türk Sigorta ve Bireysel Emeklilik Sektörü Vizyon,

Hedef ve Beklentileri Raporu’na göre hayat branşının kredi

hayat sigortası dışındaki “koruma” hayat sigortaları

branşında “normal büyüme” trendiyle 2023 yılında 10

milyar TL’ye, “hızlandırılmış büyüme” trendiyle ise 16 milyar

TL’ye ulaşması beklenmektedir.

31

Yıllık Faaliyet Raporu

Uygunluk Görüşü

32

33

Bölüm II - Yönetim ve Kurumsal Yönetim Uygulamaları

Yönetime İlişkin Bilgiler

Yönetim Kurulu Üyeleri

Frank Eijsink

Yönetim Kurulu Başkanı – Genel Müdür

1997 yılında Eindhoven Teknoloji Üniversitesi’nin

Uygulamalı Fizik Bölümün’den, 1998 yılında ise aynı

üniversitenin Yönetim Bilimleri ve Endüstri Mühendisi lisans

derecesi ile mezun olmuştur. 1998 yılında İş Analisti olarak

A. Kearney’de çalışma hayatına başlamış olup, 2003 yılında

Müdür pozisyonunda iken görevinden ayrılmıştır. 20032006 yıllar arasında ING Corporate Strategy şirketinde

Kurumsal Stratejist olarak görev almıştır. 2006 yılında ING

Variable Annuities Europe şirketinde İş Geliştirme Müdürü

olarak başlamış olup, 2008 yılında ING Life Lüksemburg’un

Genel Müdürü olana kadar bu görevi sürdürmüştür. 2012

yılına kadar Lüksemburg’da Genel Müdürlük görevini

sürdüren Eijsink, 2012-2014 yılları arasında ING Insurance

Europe and Investment Management/NN Group

bünyesinde Finansal Strateji Müdürü olarak çalışmalarını

sürdürmüştür. Haziran 2014’den beri NN Hayat ve Emeklilik

A.Ş Genel Müdürü olarak çalışma hayatına devam

etmektedir.

departmanlarından sorumlu olmak üzere Finansal Kontroller

Başkan Yardımcılığı görevini yürütmüştür. Mart 2007’den

Ağustos 2008’e kadar yine aynı şirkette Operasyon

Departmanı’ndan sorumlu Başkan Yardımcısı olarak görev

yapmıştır. Ağustos 2008- Şubat 2009 tarihleri arasında aynı

şirkette Genel Müdür Vekilliği görevini üstlenen Sebilcioğlu,

Şubat 2009 ile Kasım 2009 arasında Yönetim Kurulu Üyeliği

görevini üstlenmiştir. Kasım 2009’da BNP Paribas Investment

Partner şirketinde Vergi, Yapılanma ve İştirak’ten sorumlu

Başkan olarak Mart 2011’e kadar görevini sürdürmüştür. Mart

2011-Kasım 2013 tarihleri arasında ise BNP Paribas Cardif

Emeklilik A.Ş., BNP Paribas Cardif Hayat A.Ş, BNP Paribas

Cardif Sigorta A.Ş.'nin İcra Kurulu Başkanlığı yanında Mali

İşlerden Sorumlu Başkan Yardımcısı olarak görev almıştır.

Kasım 2013 itibarı ile NN Hayat ve Emeklilik’te Mali İşlerden

Sorumlu Genel Müdür Yardımcılığı görevini yürütmektedir.

Sebilcioğlu aynı zamanda Serbest Muhasebeci ve Mali

Müşavir olmasının yanında Sermaye Piyasası Kurulu

tarafından verilen İleri Seviye ve Kurumsal Yönetişim

Lisansları’na sahiptir.

John Thomas McCarthy

Yönetim Kurulu Başkan Vekili

Tufts Üniversitesi’nde B.A. Almanca ve Ekonomi lisans,

Ebenhard Karls Üniversitesi’nde ve Tufts Üniversitesi’nde

M.A. Germanistik lisans ve Babson Koleji’nde Uluslararası

Finans yüksek lisans mezunudur. 1971-1975 yılları arasında

State Street Bank GMBH’de Genel Müdür olarak görev

almıştır. 1976-1988 yılları arasında American Express Bank

Ltd.’de New York, Londra ve Bahreyn’de Başkan Yardımcısı

ve Kıdemli Başkan Yardımcısı olarak görevini sürdürmüştür.

1989-1990 yılları arasında Koç-American Bank A.T.’de

Genel Müdür Yardımcılığı yapmıştır. 1991- 2007 yılları

arasında ING Bank N.V’de Genel Müdür olarak görev

yapmıştır. 2008 yılından beri ING Bank A.Ş.’de Yönetim

Kurulu Başkanı olarak görevini sürdürmektedir.

Johannes Hendrikus Van Barneveld

Yönetim Kurulu Üyesi

İstifa

1986 yılından beri yetkili denetçidir. NN Group bünyesine 1990

yılında dahil olmuş önce NN İç Denetim Müdürü, bu

pozisyonu takiben ING Group İç Denetim Müdürü ve Takım

Denetmeni görevlerini üstlenmiştir. Finansal Raporlama,

Kanuni Düzenlemeler, Finansal Raporlama Riskleri Yönetimi,

Vergi Planlama ve Beyan Etme ve Finansal İş ve Yönetim

Süreçleri işlemleri konusunda uluslararası deneyime sahiptir.

Kendisi aynı zamanda NN Belçika Yönetim Kurulu Üyesi ve

Denetim Komitesi Başkanı, Hollanda Sigortacılar Birliği

Finans ve Ekonomi Komitesi ve Hollanda NN CDC Emeklilik

Fonu Denetleme Kurulu Üyeliği görevlerini de sürdürmüştür.

21.06.2016 tarihinde Johannes Hendrikus Van Barneveld’in

istifası kabul edilerek boşalan göreve Edwin Smaal Yönetim

Kurulu Üyesi olarak atanmıştır.

Emine Sebilçioğlu

Yönetim Kurulu Üyesi - Genel Müdür Yardımcısı,

Mali İşler

Kasım 2013’te NN Hayat ve Emeklilik A.Ş. Mali İşlerden

Sorumlu Genel Müdür Yardımcılığı’na atanan Emine

Sebilcioğlu, 1994 yılında İstanbul Üniversitesi İşletme

Fakültesi mezunudur. 1994 yılında PwC Türkiye’de Teminat

ve İş Danışmanlığı hizmetlerinde uzman olarak göreve

başlamış olup, 2002 yılında aynı bölümden müdür olarak

ayrılmıştır. 2002’den Mart 2007’ye kadar Fortis Yatırım

Menkul Değerler A.Ş.’de muhasebe, bütçeleme, finansal

raporlama, uyum, risk kontrolü ve iç kontrol

34

Edwin Smaal

NN International İş Geliştirme Başkanı

Atama

Aralık 2015’ten beri NN Group’un Hollanda hariç olmak üzere

NN’in faaliyet göstermekte olduğu tüm ülkelerde NN Sigorta

şirketinin ticari stratejisinin geliştirilmesi ve uygulamasından

sorumlu olarak çalışmaktadır.2013-2015 yılları arasında NN

Bank’ta Pazarlamadan Sorumlu Genel Müdür Yardımcısı

olarak görev almıştır. 29.12.2016 tarihi itibarıyla NN Türkiye’de

Yönetim Kurulu Üyeliği’ne atanmıştır.

Duncan James Russell

Yönetim Kurulu Üyesi

2013’ten beri NN Group bünyesinde üst düzey görevler

üstlenmiş, analitik düşünce sistematiği ile grubun içerisinde

stratejiden, finansa, satın almadan şirket denetimine kadar

hemen tüm kritik noktalarda yer almıştır. NN Group’a

katılmadan önce ING Group’ta benzer bir görevde

bulunmuş, JP Morgan’da Genel Müdür ve Avrupa Sigorta

Araştırması Başkanı olarak organizasyona liderlik etmiştir.

Uluslararası başarıları ile adından söz ettiren Russell iktisat

ve tarih eğitimleri almıştır.

Mustafa Ali SU

Yönetim Kurulu Üyesi

Orta Doğu Teknik Üniversitesi İdari İlimler Fakültesi

İşletme Bölümü’nden mezun olmuştur. İş kariyerine, Türkiye

İş Bankası A.Ş.’de 1976 yılında Teftiş Kurulu Başkanlığında

Stajyer Müfettiş Yardımcısı olarak başlayan Mustafa Ali Su,

1977’de Müfettiş Yardımcılığı’na, 1982’de Müfettişliğe,

1986’da Organizasyon Müdürlüğü Müdür Yardımcılığına,

1988’de Bilgi İşlem Müdürlüğü Grup Müdürlüğü’ne, 1990’da

Kredi Kartları Müdürlüğü’ne, 1992 yılında da Organizasyon

Müdürlüğü’ne atanmıştır. 1996 Eylül ayından itibaren

Türkiye İş Bankası A.Ş. yeni Genel Müdürlük İnşaatı

Projesi’nin başına getirilmiş ve 26.04.2001 tarihinde

Anadolu Hayat Emeklilik A.S.’ye Genel Müdür olarak

atanmıştır. Bu görevini, 31.01.2006 tarihine kadar sürdüren

Mustafa Ali Su, 01.02.2006 tarihinden itibaren Anadolu

Sigorta'ya Genel Müdürlük görevine atanmıştır. 11.04.2011

- 20.09.2012 tarihleri arasında Türkiye Sigorta ve

Reasürans Şirketleri Birliği’nde Başkanlık görevini sürdüren

Su, 02.04.2012 tarihinde Türkiye İş Bankası Genel Müdür

Yardımcısı ünvanıyla emekli olmasını takiben, 2012 yılında

BAYEK A.Ş. Yönetim Kurulu Üyeliği, 2013 ve 2014 yıllarında

da SFS Yazılım A.Ş. Yönetim Kurulu Başkan Vekilliği ve

Deloitte Danışmanlık Kıdemli Danışmanlığı görevlerinde

bulunmuştur. Mustafa Ali Su halen NN Hayat ve Emeklilik

A.Ş. Yönetim Kurulu üyeliğinin yanı sıra, kurucusu olduğu

PORTAS Eğitim ve Danışmanlık A.Ş.’nin Yönetim Kurulu

Başkanlığı görevini de sürdürmektedir.

Üst Yönetim

Başak Başar Beleli

Genel Müdür Yardımcısı, İnsan Kaynakları ve

Organizasyonel Gelişim

İstifa

Boğaziçi Üniversitesi Ekonomi Bölümü’nden 1996 yılında

mezun olduktan sonra, kariyerine aynı yıl Procter &

Gamble’da Finansal Analist olarak başlamıştır. Aynı

şirkette, sırasıyla Finans Müdürü ve Finans Grup Müdürlüğü

görevlerinde bulunmuştur. 2008 yılında Cadbury Türkiye’de

İnsan Kaynakları Müdürü olarak göreve başlayan Beleli,

2014 yılına kadar, daha sonra Kraft Foods olarak faaliyet

göstermeye başlayan bu firmada, İnsan Kaynakları’nın

farklı birimlerinde yöneticilik görevleri üstlenmiştir. Başak

Başar Beleli, 24 Şubat 2014 itibarıyla NN Hayat ve

Emeklilik’te A.Ş.’de İnsan Kaynakları Genel Müdür

Yardımcısı olarak görevini sürdürmüş, 31.12.2016 tarihi

itibarıyla görevinden istifa etmiştir.

Hüseyin Alper Erdinç

Genel Müdür Yardımcısı, Satış ve Bankasürans

Orta Doğu Teknik Üniversitesi İstatistik Bölümü’nden

mezun olduktan sonra kariyerine 1999 yılında Garanti

Sigorta’da başlayan H. Alper Erdinç, Pazarlama, Kurumsal

İş ve Performans Geliştirme Departmanı’nda çeşitli görev

ve sorumluluklar üstlenmiştir.

2005 yılında TEB Sigorta’ya Pazarlama ve İş Geliştirme

Müdürü olarak atanan Erdinç, bu görevi 2008 yılına kadar

sürdürmüştür. Zürich Financial Services’in TEB Sigorta’yı

satın almasının ardından, görevine Zurich Sigorta

bünyesinde Pazarlamadan Sorumlu Genel Müdür

Yardımcısı olarak devam eden Erdinç, marka lansman

sürecine öncülük etmiştir. 2011 yılında BNP Paribas Cardif

Emeklilik Şirketine geçen H. Alper Erdinç, 2013 yılına kadar

Bankasürans Genel Müdür Yardımcılığı yapmıştır.

Profesyonel hayatı süresince çok sayıda liderlik ve yönetim

programlarını tamamlayan H. Alper Erdinç, Şubat 2015

itibarıyla NN Hayat ve Emeklilik’te Satış ve Bankasürans

Genel Müdür Yardımcısı olarak görevine devam etmektedir.

Adrian Lupescu

Genel Müdür Yardımcısı, Risk

Bükreş İktisat Bilimleri Akademisi Ekonomi Bölümü'nden

1999 yılında mezun olan Adrian Lupescu, Oxford Aktüerya

Enstitüsü'nden Aktüerya Teknikleri diplomasını alarak

İngiltere'de bulunan Warwick Üniversitesi'nde MBA

eğitimine devam etmiştir. Profesyonel kariyerine 1999

yılında ING Sigorta Romanya'da aktüer olarak başlayan

Lupescu, 2003-2005 yıllarında ING Sigorta'nın Orta

Avrupa Bölge Ofisi'ne atanarak aktüer görevini

sürdürmüştür.

Adrian Lupescu, 2005 yılında ING Sigorta Romanya'ya

Aktüerya Müdürü olarak atandıktan sonra, bu görevine

2006 yılına kadar devam etmiştir. ING Sigorta Romanya'da

2009 yılına kadar Risk Genel Müdür Yardımcısı vekili olarak

devam eden Lupescu, 2009-2011 yılları arasında Risk

Genel Müdür Yardımcısı, 2011-2014 yılları arasında da

Finans Genel Müdür Yardımcısı olarak çalışmıştır.

2014 yılına kadar ING Sigorta Romanya'da görev alan

Adrian Lupescu, Nisan 2014 itibarıyla NN Hayat ve

Emeklilik Risk Genel Müdür Yardımcısı olarak görevini

sürdürmektedir.

Metin Gül

Genel Müdür Yardımcısı, Operasyon ve Bilgi

Teknolojileri

Kariyerine, 1994 yılında ABD’de Oracle ERP Danışmanı

olarak başlayan Metin Gül; 2008 yılına kadar Sapient

Corporation, AmerisourceBergen ve FedEx‘de teknoloji

alanında Kıdemli Danışman ve Müdür olarak görev

almıştır. Finans, üretim, enerji ve ilaç sektörlerinde faaliyet

gösteren şirketler için sistem entegrasyonu, süregelen

35

altyapılarının dönüşümü, operasyon yönetimi, müşteri

odaklı çözümlerin üretilmesi ve satış süreçlerinin

iyileştirilmesi ve verimlilik çalışmalarına liderlik etmiştir. 2008 yılından itibaren kariyerine Türkiye’ de devam eden

Metin Gül sırası ile, Diversey’de EMEA Bölgesi’nden

sorumlu Bilgi Teknolojileri Müdürü ve Metlife’da CIO

görevlerini başarı ile sürdürmüştür. Eylül 2014’de NN Hayat ve Emeklilik bünyesine CIO olarak

katılan Metin Gül, bu şirketteki görevine 2015'den bu yana

IT ve Operasyondan Sorumlu Genel Müdür Yardımcısı

olarak devam etmektedir. Metin Gül Avusturalya'da Curtin Teknoloji Üniversitesi’nde

Bilgisayar Mühendisliği eğitimini tamamlamıştır.

Yönetim Kurulu

Üyelerinin Hesap Dönemi

İçinde Yapılan

Toplantılara Katılımları

Hakkında Bilgiler

Yönetim Kurulu Toplantı Tarihleri Karar No Katılım No

36

28.01.2016

1

4

15.11.2016

32

5

28.01.2016

2

6

29.02.2016

29.02.2016

29.02.2016

3

4

5

6

6

6

15.11.2016

15.11.2016

15.11.2016

15.11.2016

33

34

35

36

5

5

4

4

29.02.2016

6

6

16.12.2016

37

4

29.02.2016

7

6

16.12.2016

38

4

03.03.2016

8

4

19.12.2016

39

4

07.03.2016

9

4

19.12.2016

40

4

07.03.2016

10

4

16.12.2016

41

4

42

4

07.03.2016

11

6

16.12.2016

30.03.2016

12

4

16.12.2016

43

4

30.03.2016

13

4

16.12.2016

44

4

30.03.2016

14

4

27.12.2016

45

5

14.04.2016

15

4

27.12.2016

46

5

14.04.2016

16

4

27.12.2016

47

4

16.05.2016

17

4

27.12.2016

48

4

16.05.2016

18

4

27.12.2016

49

4

16.05.2016

19

4

21.06.2016

20

4

21.06.2016

21

4

21.06.2016

22

4

21.06.2016

23

4

01.08.2016

24

4

01.08.2016

25

4

01.08.2016

26

4

12.08.2016

27

4

08.11.2016

28

4

08.11.2016

29

4

08.11.2016

30

4

08.11.2016

31

4

37

Organizasyon Şeması

Yönetim Kurulu

İnsan Kaynakları

Stratejisi ve Aktiviteleri

İç Denetim

Genel Müdür

Asistan

Finans

Operasyon

Finans ve Lokal

Raporlama

Bilgi Teknolojileri

Finansal Kontrol

ve Planlama

Operasyon

Yatırım Yönetimi

Müşteri İletişim Merkezi

Hukuk

Tahsilat

Dağıtım Kanalı

Raporlama

Ürün Yönetimi ve Ürün

Geliştirme

Risk

Satış

Aktüerya

Banka Satış

Operasyonel Risk

Yönetimi ve

İç Kontrol*

İş Ortakları

Acente Satış

JV Satış

Satış Strateji ve

İş Geliştirme

Satış Eğitim

İnsan Kaynakları

Müşteri Deneyimi ve Kurumsal

İletişim

İnsan Kaynakları

NN Hayat ve Emeklilik, yapılan işte insanı ve güveni esas

alır. İnsanların finansal sorumluluğunu taşımak ciddiye

aldığı bir konudur. Bütünlük içinde ve ustalıkla hareket

edilmesinin yanı sıra profesyonel tavrıyla da şirketin

başarısında her biri ayrı öneme sahip olan paydaşların yani

müşterilerin, çalışanların, hissedarların, iş ortaklarının ve

genel olarak toplumun, güvenini kazanır ve bu güveni

korur.

Değerleri; “Önemseriz, Şeffafız ve Sözümüzü Tutarız”

sadece yönetimsel strateji değil, aynı zamanda İK

Stratejisi’ni oluşturur.

Sözümüzü Tutarız

NN Hayat ve Emeklilik, bütünlük içinde hareket eder ve

mevcut tüm yasa ve düzenlemeler ile iç politika ve

yönetmeliklere uygun davranır. Sadece şirket ile birlikte

gelişme hedefinde olan profesyonelleri değil aynı zamanda

verilen sözleri yerine getirirken de atılan adımların

sorumluluğunu alma çabasındaki kişileri işe alma

arayışındadır. Bu sebeple İK İş Ortaklığı Modeli’ni

uygulanmaktadır.Kısa vadeli kazançlar yerine uzun vadeli

hedeflere değer verilmesini sağlar.

Önemseriz

NN Hayat ve Emeklilik, çalışanların özel yaşamlarını,

onların gelişimlerini önemser, fikirlerine ve yaptıkları

katkıya değer verir. Bu sebeple, çalışanların kendilerini

geliştirmeleri için fırsat tanır ve ilham veren, yenilikçi,

sağlıklı bir iş ortamı sağlar. “Önemsemenin” bir göstergesi

olarak “Evden Çalışma”, “Otonom Saatler” ve “Esnek

Çalışma Saatleri” gibi sektör öncüsü İK uygulamaları

bulunmaktadır. İş başında öğrenmenin kişisel gelişim için

en etkili yöntem olduğunun bilinciyle, konvansiyonel sınıf içi

eğitim programlarının yanı sıra, yer verilen mesleki

rotasyon, içeriden terfi, ek roller ve proje bazlı iş

olanaklarına da fırsatlar sunar. Herhangi bir işin

gerçekleşmesini sağlayan arkadaşları takdir eder.

Önemseriz

Şeffafız

NN Hayat ve Emeklilik, temkinli ve dürüstçe iletişim kurar;

söylediğini kasteder ve kastettiğini de söyler. Herkesin

kolay ulaşılabildiği, dikkatli ve duyarlı olduğu bir kültürü

teşvik eder. Büyük bir dikkatle dinlemenin ve empati

kurmanın karşılaştığı her sorunu çözeceğine inanır.

Ücretlendirme açısından bakıldığında pazardaki en iyi

uygulamalara göre oluşturulan ücret ve yan haklar

politikası hakkındaki şeffaf iletişime ulaşmak için çaba

gösterilen adalet anlayışının kurulması sağlanır.

Sözümüzü

tutarız

Satınalma ve

İşgücü Çözümleri

Resmi Kurumlarla İlişkiler

ve Uyum

Operasyonel Risk Yönetimi