2014 Yıllık Rapor - Türk Hava Yolları - Yatırımcı İlişkileri

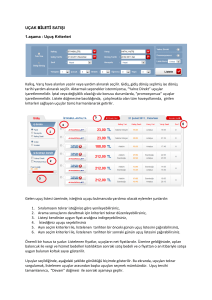

advertisement