Bankacılar Dergisi, Sayı 58, 2006

Operasyonel Risk Đleri Ölçüm Yöntemleri

Giriş

Bu çalışma üç bölümden oluşmaktadır. Đlk bölümde operasyonel risklerin ölçülmesi kapsamında ileri ölçüm yöntemlerinde (ĐÖY) kullanılacak modeller için asgari gerekliliklerin neler olduğu üzerinde durulmuştur. Bu kapsamda ilgili genel nitel ve nicel standartlar üzerinde durulmuş ve konuyla ilgili kaynaklar incelenmiştir. Diğer yandan ileri

ölçüm yöntemlerinde kısmi kullanım kriterlerinin “Avrupa Bankacılık Denetim Otoriteleri

Komitesi” (Committee of European Banking Supervisors -CEBS) ve Basel Komite tarafından belirlenen unsurlarının neler olduğu açıklanmıştır.

Đkinci bölümde ise Bankacılık Düzenleme ve Denetleme Kurumu tarafından ileri

ölçüm modellerinin onaylanması ve değerlendirilmesi için ileri ölçüm modelleri başvuru

esasları ve uygulama kriterleri kapsamında bankalarin operasyonel risk yönetiminde ileri

ölçüm yaklaşımlarını kullanabilmesi için örnek bir başvuru rehberi hazırlanmıştır.

Üçüncü bölümde ise ileri ölçüm yöntemini kullanan bir bankada operasyonel risk

ölçüm sisteminin bankaya kayda değer katkılar sağlaması ile ilgili sürecin test edilmesini

tanımlayan “kullanım testi” (use test) kavramı incelenmiştir.

Çalışma ile bankacılık sektöründe operasyonel risk yönetiminde ileri ölçüm yaklaşımlarının kullanılması kapsamında kullanılacak modellerde asgari kriterlerin belirlenmesi, bankaların başvuruda kullanabileceği örnek bir başvuru rehberinin oluşturulması ve

kullanım testi konusunda bankaların yapması gerekenlerin açıklığa kavuşturulması hedeflenmiştir.

1. Đleri Ölçüm Yöntemlerinde Kullanılacak Modeller Đçin Asgari Gereklilikler

(Nitel ve Nicel) Nelerdir? Kısmi Kullanım Nasıl Olmalıdır?

1.1. Đleri Ölçüm Yöntemleri (ĐÖY) için Asgari Gereklilikler

1.1.1. Genel standartlar

Bir bankanın ĐÖY’yi kullanabilmesi için genel anlamda sahip olması gereken asgari

kriterler şu şekilde sıralanabilir:

•

•

•

Risk strateji ve politikalarının tesis edilmesi,

Başarılı ve yeterli bir operasyonel risk yönetimi için; bu fonksiyonun çerçevesinin iyi

oluşturulması, operasyonel risk yönetim çerçevesinin gözetim ve denetiminde yönetim

kurulunun ve üst düzey yönetimin aktif görev alması,

Kavramsal olarak sağlam olan ve bütünlük içinde uygulanan bir operasyonel risk yönetim

sisteminin bulunması; kurulan operasyonel risk yönetimi sisteminin ve yapısının etkinliğinin periyodik olarak denetlenmesi, eksiklik ve yetersizliklerin zamanında tespit edilip

giderilmesinin sağlanması,

153

Operasyonel Risk Çalışma Grubu

•

•

•

Hem büyük faaliyet kollarında hem de iç kontrol ve teftiş alanlarında bu yaklaşımı

uygulamak için yeterli kaynaklara sahip olması; operasyonel risk yönetiminde gerekli olan

veri ihtiyacının ve veri kaynaklarının tespit edilmesi; verinin ne şekilde ve kim tarafından

toplanacağına ve yapılacak analizlere ilişkin prosedürün tesis edilmesi,

Kurumun yapısı, faaliyet alanı ve risk iştahına göre, maruz kaldığı ya da kalabileceği

operasyonel risklerin en kapsamlı şekilde tanımlanması,

Operasyonel riske ilişkin ölçüm ve raporlama sistemlerinin tesis edilmesi

gerekmektedir.

Bir bankanın ĐÖY uygulaması, yasal sermaye hesaplaması amacıyla kullanılmadan

önce, denetim otoritesinin ilk izleme sürecine tâbi olacaktır. Bu süreç, denetim otoritesinin bu

yaklaşımın güvenilir ve uygun olup olmadığını belirlemesine olanak sağlayacaktır. Bir

bankanın içsel ölçüm sistemi; içsel ve ilgili dışsal kayıp verilerinin, senaryo analizinin ve

bankaya özgü iş ortamı ve iç kontrol faktörlerinin birlikte kullanımına dayalı olarak, beklenmeyen kayıpları makul ölçülerde tahmin edebilmelidir. Bankanın ölçüm sistemi, ayrıca,

operasyonel risk için ekonomik sermayenin faaliyet kollarına tahsisini, ilgili faaliyet kollarında operasyonel risk yönetiminin geliştirilmesi için teşvikler yaratacak bir tarzda destekleyebilmelidir. (Basel II, Md. 664-665)

1.2. ĐÖY’nin Kullanılabilmesi Đçin Gereken Nitel Kriterler

1.2.1. Temel Kriterler

i) Operasyonel Risklerin Ayrı Bir Risk Türü Olarak Ele Alınması ve Bağımsız Bir

Operasyonel Risk Yönetim Fonksiyonunun Oluşturulması (Basel II, md. 666, (a))

Yönetim Kurulu’nun rolü;

Bir bankada ileri ölçüm yaklaşımının (ĐÖY) kullanılabilmesi için, bankada ana ortaklık ve iştiraklere yayılmış bütünleşik ve bağımsız bir operasyonel risk yönetimi sisteminin

doğru bir şekilde tesis edilmesi gerekmektedir. Bu nedenle; Yönetim Kurulu, yönetilmesi

gereken ayrı bir risk kategorisi olarak bankanın operasyonel risklerinin önemli özelliklerini

tanımalı, bankanın operasyonel risklerinin yönetimi çerçevesini onaylamalı, periyodik olarak

izlemeli ve gözden geçirmelidir.

Operasyonel risk yönetimi çerçevesi;

•

•

•

•

Bankada operasyonel riskleri nelerin oluşturduğunu açıkça gösteren, geçerli ve uygun bir

operasyonel risk tanımına dayanmalıdır.

Bankanın operasyonel risklerini yönetme isteği ve toleransını kapsamalıdır. Bu risk

yönetme isteği ve toleransı operasyonel risklerin banka dışına hangi ölçüler içinde ve nasıl

transfer edileceğini gösteren politikalar da dahil, bankanın operasyonel riskleri yönetim

faaliyetlerindeki öncelik sırasını ve bu risklerin nasıl yönetileceğini gösteren politikalarla

belirlenmelidir.

Operasyonel riskin değerlendirilmesi, izlenmesi ve kontrol edilmesi/azaltılması ile ilgili

yaklaşımı belirleyen politikaları içermeli ve kapsamalıdır.

Yaklaşımının formalite ve karmaşıklık düzeyi bankanın mevcut risk profiline uyumlu

olmalıdır.

154

Bankacılar Dergisi

Yönetim Kurulu, banka Üst Yönetimine, bu çerçevenin altında yatan prensipler hakkında açıkça yol göstermeli, kılavuzluk yapmalı ve banka Üst Yönetiminin bu doğrultuda

geliştirdiği politikalara onay vermelidir.

Yönetim Kurulu, bankanın operasyonel riskleri yönetim çerçevesi ve yaklaşımını uygulayabilecek bir yönetim yapısı kurmaktan sorumludur. Yönetim Kurulunun; yönetim

sorumlulukları, işlevleri ve raporlama hiyerarşisini açıkça göstermesi ve tanımlaması özel bir

öneme sahiptir. Ayrıca, olası menfaat çatışmalarını önlemek amacıyla operasyonel riskleri

kontrol fonksiyonları, banka bölümleri ve destek fonksiyonları arasında sorumluluk ve

görevlerin açıkça ayrılması, dağıtılması ve hiyerarşik yapının açıkça belirlenmesi de gerekir.

Bu çerçeve, bankanın operasyonel risklerini yönetmek için uygulaması gereken temel

süreçleri de belirlemeli ve düzenlemelidir.

Yönetim Kurulu, bankanın hem yeni ürünler, faaliyetler veya sistemlerle bağlantılı

operasyonel risklerini hem de dış piyasa koşullarındaki değişikliklerden ve diğer çevresel

faktörlerden kaynaklanan operasyonel risklerini iyi yönetmesini sağlamak amacıyla bu

çerçeveyi düzenli olarak izlemeli ve gözden geçirmelidir. Bu gözden geçirme sürecinin bir

amacı da, bankanın faaliyetleri, sistemleri ve süreçlerine uygun olan en iyi operasyonel

riskleri yönetim uygulamalarını izlemek ve değerlendirmek olmalıdır. Gerekirse, Yönetim

Kurulu, önemli operasyonel risklerin hepsinin bu çerçeve kapsamına alınmasını sağlayacak

şekilde, operasyonel riskleri yönetim çerçevesinin bu analiz sonuçlarının ışığında gözden

geçirilmesini ve revize edilmesini sağlamalıdır.

Operasyonel Riskin Yönetiminden Sorumlu Üst Düzey Yönetimin Rolü:

Operasyonel riskin yönetiminden sorumlu Üst Düzey Yönetimin görevleri ise aşağıdaki gibi belirlenebilir;

•

•

•

•

•

•

•

•

•

•

Risk yönetim süreçlerinin sağlamlığını temin etmek,

Oluşturulmuş politikalardaki bankanın operasyonel risk profilini ve operasyonlarını

maddeten etkileyen önemli değişiklik ve politikalara aykırılıklar hakkında Yönetim

Kurulu veya bankanın konuyla ilgili tayin edilmiş Komitesini bilgilendirmek,

Operasyonel risk yönetim fonksiyonu tarafından sağlanan bilgiye dayanarak ana risk

tetikleyicilerini teşhis etmek ve değerlendirmek,

Risk yönetimi biriminin görevlerini tanımlamak ve o birimde çalışanların profesyonel

becerilerinin yeterliliğini değerlendirmek,

ĐÖY ile ilgili 4 anahtar faktör olan;

o iç veri,

o dış veri,

o senaryo analizi,

o faaliyetler ve kontrol ortamını yansıtan faktörlerin

tanımlanması, dokümante edilmesi ve toplanması ile ilgili süreçleri oluşturmak,

Ölçüm metodolojisini oluşturmak ve sonuçlarını takip etmek,

Đzleme ve raporlama sistemlerini oluşturmak, raporlamanın içeriğini tanımlamak,

ĐÖY ile ilgili kriterlerin yerine getirilmesini sağlamak, doğrulamak,

Çıkar çatışmalarındaki potansiyel anlaşmazlıkların tüm kaynaklarını izlemek ve yönetmek,

Tüm çalışanların ilgili politika ve prosedürlerin farkında olmasını temin etmek amacıyla efektif iletişim kanallarını oluşturmak,

155

Operasyonel Risk Çalışma Grubu

• Operasyonel risk yönetimi ve ölçümü süreçleri ve sistemleri hakkındaki Đç Denetim

raporlarını incelemek,

• Bütün önemli ürünler, faaliyetler, süreçler ve sistemlerdeki operasyonel risklerin tespit

edilmesini sağlamak, tanımlamak ve değerlendirmek.

• Yeni bir ürün, faaliyet, süreç veya sistemi uygulamaya girmeden veya sunulmadan

önce, bu yeni ürün, faaliyet, süreç veya sisteme bağlı operasyonel risklerin de uygun

değerlendirme prosedürlerinden geçirilmesini sağlamak.

• Kesintilerin (EL, Bağlılık, Sigorta) hesaplanmasını içeren operasyonel riskin sayısallaştırılması ve faaliyet kollarına dağıtılması süreçleri, test (backtesting) ve kıyaslama

ve tahsis anahtarları için metodolojileri geliştirmek.

Operasyonel risk yönetiminden sorumlu Üst Yönetim, kurallar çerçevesinde bankanın

operasyonel risk ölçüm süreçleri, risk yönetim sistemleri ve bunların tüm parçalarının

istenildiği gibi işlediğini temin etmelidir. Operasyonel Risk Yönetimi Fonksiyonunun yeterli

kaynakları, operasyonel risk yönetimi ve ölçümü metotları ile ilgili becerileri ve bankanın

süreçleri hakkında bilgisi olmalıdır.

ii) Operasyonel Risk Ölçüm Sisteminin Bankanın Günlük Risk Yönetimi

Süreçlerine Entegre Edilmesi (Basel II, md. 666, (b))

Đleri ölçüm yaklaşımını kullanan bir bankada operasyonel risk ölçüm sisteminin çıktısı, bankanın operasyonel risk profilini izleme ve kontrol etme sürecinin ayrılmaz bir parçası

olmalıdır. Bu bilgiler, risk raporlaması, yönetim raporlaması, içsel sermaye tahsisi ve risk

analizinde önemli ve belirleyici rol oynamalıdır. Banka, operasyonel risk yönetimini banka

çapında geliştirmek amacına yönelik teşvikler yaratmak ve operasyonel risk için ayrılacak

sermayeyi büyük faaliyet kollarına tahsis etmek için belirli tekniklere sahip olmalıdır.

Beklenen kayıp ve beklenmeyen kayıp tutarları doğru bir şekilde ölçülmeli ve sermaye tahsisi

ile ilgili verilerin ve kalibrasyonların doğruluğunun teyidi yapılmalı ve uygun bir

sermayeleme sistemi oluşturulmalıdır.

Bankalar, operasyonel risk profillerini ve önemli risklerini düzenli olarak izlemek amacına yönelik bir süreç uygulamalıdırlar. Operasyonel risklerin pro-aktif yönetimine destek

olmak amacıyla, ilgili bilgiler Üst Yönetime ve Yönetim Kuruluna düzenli olarak rapor

edilmeli ve aktarılmalıdır.

Operasyonel riskin yönetimi için etkin bir izleme süreci şarttır. Düzenli izleme faaliyetleri, operasyonel risklerin yönetimi amacıyla uygulanan politikalar, süreçler ve prosedürlerdeki eksiklik ve hataların hızla tespit edilmesi ve düzeltilmesi avantajını sunabilir. Bu

eksiklik ve hataların hızla ve çabuk tespit edilmesi ve düzeltilmesi, bir zarar olayının

potansiyel sıklığını ve/ veya önem düzeyini önemli oranda azaltır.

Operasyonel zarar olaylarını izlemeye ek olarak, bankalar risklerinin arttığı konusunda

erken uyarı veren uygun göstergeleri de tanımlamalı ve kullanmalıdırlar. Bu göstergeler

ileriye dönük olmalıdır ve hızlı büyüme, yeni ürünlerin sunulması, personel devir oranı, işlem

sapmaları ve ihlalleri, sistem kesintileri ve benzeri potansiyel operasyonel risk sebep ve

kaynaklarını yansıtabilir. Eşik değerler bu göstergelere doğrudan doğruya bağlandığında,

etkin ve etkili bir risk izleme süreci, temel ve önemli risklerin saydam bir şekilde tespitine ve

tanımlanmasına yardımcı olabilir ve bankanın bu risk tespitlerine göre uygun tedbirleri

almasına olanak sağlar.

156

Bankacılar Dergisi

Risk izleme sıklığı, hem ilgili riskleri hem de banka ortamındaki değişikliklerin sıklığını ve niteliğini yansıtmalıdır. Đzleme, bankanın faaliyetlerinin tamamlayıcı bir parçası

olmalıdır. Aynen iç denetim ve/veya risk yönetim fonksiyonlarının yaptığı uyum denetimleri

gibi, bu izleme faaliyetlerinin sonuçları da düzenli olarak Üst Yönetim ve Yönetim Kurulu

raporlarına dahil edilmelidir. Denetim otoriteleri tarafından (ve/veya adına) çıkartılan raporlar

da bu izleme fonksiyonuna bilgi kaynağı olabilir ve aynı şekilde, hem Üst Yönetime hem de

Yönetim Kuruluna rapor edilmelidir.

iii) Maruz bulunulan operasyonel riskler ile kayıp deneyimleri ilgili faaliyet

kolu yönetimine, üst düzey yönetime ve yönetim kuruluna düzenli olarak

raporlanmalıdır. bankanın, yönetim raporlarındaki bilgiler esas alınarak gerekli

tedbirleri almak için prosedürleri bulunmalıdır. (Basel II, md. 666, (c))

Banka üst yönetimi; banka bölüm ve departmanları, grup fonksiyonları, operasyonel

risk yönetiminden düzenli raporlar almalıdır. Operasyonel risk raporları, hem iç bilgileri hem

de karar alma için gerekli olabilecek olay ve koşullar hakkında dış piyasa bilgilerini içermeli

ve kapsamalıdır. Raporlar, hem uygun yönetim kademelerine, hem de görev ve ilgi alanlarına

göre bankanın ilgili birim ve bölümlerine dağıtılmalıdır. Raporlar, tespit edilen problem

alanlarını tam olarak yansıtmalı ve mevcut sorunların çözümü için gereken düzeltici tedbirlerin zamanında alınmasını motive etmelidir. Bu risk ve denetim raporlarının yararlı ve

güvenilir olmasını sağlamak amacıyla, yönetim, genel olarak iç kontrollerin ve raporlama

sistemlerinin ilişkilerini, doğru işleyip işlemediğini ve zamanında uygulanıp uygulanmadığını

düzenli olarak kontrol etmelidir. Yönetim, iç raporların yararlı ve güvenilir olup olmadığını

tespit etmek ve değerlendirmek amacıyla, dış kaynakların (denetçi ve murakıplar) hazırladığı

raporları da kullanabilir. Raporlar, mevcut risk yönetim performansını artıracak ve yeni risk

yönetim politikalarını, prosedürlerini ve uygulamalarını geliştirecek şekilde ve bu bakış

açısıyla analiz edilmelidir.

Genel olarak, Yönetim Kurulu, bankanın genel operasyonel risk profilini anlayabilmek

ve iş için stratejik ve maddi önemi haiz konular üzerinde odaklanabilmek için yeterli üst

düzey bilgiler almalıdır.

iv) Bankanın operasyonel risk yönetim sistemi, iyi bir şekilde yazılı hale getirilmelidir.

bankanın, operasyonel risk yönetim sistemine ilişkin dahili politika, kontrol ve prosedürlerden oluşan yazılı hale getirilmiş bir sete uyumu sağlama amacına yönelik

bir programı bulunmalı ve bu program, uyumsuzluk halinde nelerin yapılacağını

gösteren politikaları da içermelidir. (Basel II, md. 666, (d))

Bankaların önemli operasyonel risklerini kontrol etmeye ve/veya azaltmaya yönelik

politikaları, süreçleri ve prosedürleri bulunmalıdır. Bankalar, risk sınırlandırma ve kontrol

stratejilerini periyodik olarak gözden geçirmeli ve operasyonel risk profillerini, genel risk

alma isteği ve profilinin ışığında ve uygun stratejiler kullanarak ayarlamalıdırlar.

Tespit edilmiş ve tanımlanmış bütün önemli operasyonel riskleri için, bankanın bu

riskleri kontrol altına almak ve/veya azaltmak amacına yönelik uygun prosedürleri uygulamaya ya da riskleri üstlenmeye karar vermesi gerekir. Kontrol altına alınamayan riskler için,

bankanın bu riskleri kabul etmeye ya da ilgili bankacılık faaliyetinin düzeyini düşürmeye ya

da bu faaliyetten tamamen çekilmeye karar vermesi gerekir. Kontrol süreç ve prosedürleri

belirlenmeli ve bankalar risk yönetim sistemine ilişkin iç politikalardan oluşan bir doküman

157

Operasyonel Risk Çalışma Grubu

setine uyulmasını sağlamak amacını güden bir sistem uygulamalıdırlar. Bu sistemin asgari

olarak aşağıdaki temel unsurları içermesi tercih edilir.

•

•

•

•

Bankanın belirlediği hedefleri gerçekleştirme düzeyi hakkında üst düzey incelemeler,

Yönetim kontrollerine uyulup uyulmadığının kontrolü,

Uyumsuzluk ve aykırılık sorunlarının incelenmesi, tespiti ve çözümlenmesine ilişkin

politika, süreç ve prosedürler,

Uygun bir yönetim seviyesine karşı sorumluluğu sağlamak amacına yönelik onay, izin ve

yetkileri düzenleyen bir doküman sistemi.

Resmi ve yazılı politika ve prosedürlerin oluşturduğu bir çerçeve kritik öneme sahip

olmasına rağmen, sağlam risk yönetim uygulamalarını teşvik eden güçlü bir kontrol kültürüyle desteklenmelidir. Hem Yönetim Kurulu hem de Üst Yönetim, kontrol faaliyetlerinin

bankanın düzenli iş ve faaliyetlerinin tamamlayıcı bir parçası olduğu sağlam ve güçlü bir iç

kontrol kültürü oluşturmaktan sorumludurlar. Bankanın düzenli iş ve faaliyetlerinin tamamlayıcı bir parçası olan bu kontroller, değişen koşullara hızla adapte olmaya ve gereksiz

kontrollerden kaçınmaya olanak sağlar.

v) Đç ve/veya dış denetçiler, operasyonel risk yönetim süreçleri ve ölçüm sisteminde

düzenli denetimler yapmalıdırlar. Bu denetim, hem ilgili faaliyet kollarının hem de

bağımsız operasyonel risk yönetimi fonksiyonunun faaliyetlerini içermelidir. (Basel II,

md. 666, (e))

Yönetim Kurulu, bankanın operasyonel risklerin yönetim çerçevesinin, banka organizasyonu içinde bağımsız olan, uygun ve yeterli eğitimden geçirilmiş, yetkili personel

tarafından etkili ve kapsamlı bir iç denetime tabi tutulmasını sağlamalıdır. Bu iç denetim

fonksiyonu, operasyonel risklerin yönetiminden doğrudan doğruya sorumlu tutulmamalıdır.

Yönetim Kurulu (doğrudan doğruya kendisi ya da dolaylı olarak denetim komitesi aracılığıyla), denetim programının kapsamı ve uygulama sıklığının, karşılaşılan risklere uygun

olmasını sağlamalıdır. Denetimlerde, bankanın operasyonel risklerinin yönetim çerçevesinin

banka içinde etkin bir şekilde uygulanıp uygulanmadığı periyodik olarak tespit edilmeli ve

izlenmelidir.

Denetim fonksiyonu, operasyonel risklerin yönetim çerçevesinin izlenmesi ve kontrolünü de kapsadığı takdirde ve ölçüde, Yönetim Kurulu, bu denetim fonksiyonunun bağımsızlığının korunmasını sağlamalıdır. Denetim fonksiyonu, operasyonel risklerin yönetiminden

sorumlu olanlara önemli girdi ve bilgiler sağlayabilir, fakat kendisi doğrudan doğruya

operasyonel risklerin yönetimi sorumluluğunu üstlenmemelidir.

Denetçiler, büyüklüğü ne olursa olsun bütün bankaların etkin bir risk yönetim sistemine sahip olup olmadıklarını kontrol etmelidirler.

Denetçiler, bankaların kendi büyüklük, karmaşıklık ve risk profillerine uyumlu ve bu

dokümanda verilen tavsiye ve önerilere uygun bir operasyonel risk yönetimi çerçevesini

oluşturmalarını ve uygulamalarını temin etmelidirler.

Denetçiler, bir bankanın operasyonel risklerine ilişkin mevcut politikaları, prosedürleri

ve uygulamalarını doğrudan doğruya ya da dolaylı olarak düzenli ve bağımsız bir inceleme ve

158

Bankacılar Dergisi

değerlendirmeye tabi tutmalıdırlar. Denetçiler, bankalardaki gelişmelerden sürekli haberdar

olmalarına olanak veren uygun mekanizmaların mevcut olmasını da sağlamalıdırlar.

Denetçilerin bağımsız bir operasyonel risk denetimi ve değerlendirmesinde ele almaları gereken konular daha ayrıntılı örneklerle aşağıdaki gibidir:

•

•

•

•

•

•

•

•

•

•

Bankanın risk yönetimi süreci ve genel kontrol ortamının operasyonel risklerinin

düzeyine göre etkin ve etkili olup olmadığı,

Ölçüm sistemlerinin etkinliği ve ĐÖY kriterlerine uyumu,

Đşletme zararlarına ve başka potansiyel operasyonel risk göstergelerine ilişkin veriler

de dahil, bankanın operasyonel risk profilini izlemek ve raporlamak amacıyla uyguladığı yöntemler,

Bankanın operasyonel risk olaylarının ve zararlarının etkin bir şekilde ve zamanında

bertaraf edilmesi ve çözülmesi için uyguladığı prosedürler,

Taşeron faaliyetlerini izleme,

Bankanın genel operasyonel risk yönetim sürecinin bütünlük ve sağlamlığını sağlamak

amacına yönelik iç kontrol, denetim ve izleme çalışmaları,

Bankanın sigorta gibi operasyonel riskleri azaltma çabaları ve çalışmalarının etkinliği,

Bankanın felaket kurtarma ve iş devamlılığı planlarının kaliteli ve kapsamlı olup

olmadığı,

Banka sermayesinin operasyonel riskleri için yeterli olup olmadığının belirlenmesi ve

bankanın risk profiline uygunsa, bankanın iç sermaye hedeflerine göre değerlendirilmesi,

BT altyapısının, veri toplama ve muhafazasının yeterliliğinin değerlendirilmesi.

Denetçiler, bankanın bir finans grubunun bir parçası olduğu durumlarda, operasyonel

risklerinin grup içinde uyumlu ve uygun bir tarzda yönetilmesini sağlamak amacına yönelik

prosedürlerin bulunup bulunmadığına da bakmalıdırlar. Bu inceleme ve değerlendirme

sırasında, önceden belirlenmiş usullere uygun olarak, başka denetçilerle işbirliği ve bilgi

alışverişi yapmak gerekir. Bazı denetçiler, bu inceleme ve değerlendirme süreçlerinde dış

denetçiler kullanmayı tercih ederler.

Denetleme süreci içinde tanımlanan ve tespit edilen kusur ve eksiklikler çeşitli eylem

ve tedbirlerle giderilir. Denetçiler, bankanın özel koşullarına ve işletme ortamına en uygun

araçları kullanmalıdırlar. Denetçiler, operasyonel riskler hakkında güncel bilgi alabilmek için,

doğrudan doğruya bankalarla ve dış denetçilerle somut raporlama mekanizmaları kurarlar

(örneğin, operasyonel riskler hakkında iç banka yönetim raporları ilgili denetçilere rutin bir

şekilde sunulabilir).

Pek çok bankada kapsamlı operasyonel risk yönetim süreci ve uygulamalarının hala

geliştirilmekte olması nedeniyle, denetçiler, bankadaki son gelişmeleri ve geleceğe yönelik

geliştirme planlarını takip ederek ve değerlendirerek, banka içi devamlı geliştirme çabalarını

teşvik etme konusunda aktif bir rol üstlenmelidirler. Bankaya kendi çalışmalarının durumu

hakkında faydalı bir geri besleme sağlamak amacıyla, bu çabalar başka bankaların çabaları ve

çalışmalarıyla karşılaştırılır. Ayrıca, belirli geliştirme çabalarının verimsiz ve etkisiz olmasının sebepleri tespit edilmişse, bu bilgiler de planlama süreci ve çalışmasına destek olmak

amacıyla genel ve ana hatlarıyla verilmelidir. Ayrıca, denetçiler, bankanın bölümleri ve

departmanları arasında etkin ve etkili bir operasyonel risk yönetimi yapmak, haberleşme

yolları ve sorumlulukları açıkça belirlemek ve mevcut uygulamalar hakkında aktif özeleştiri

159

Operasyonel Risk Çalışma Grubu

ve değerlendirme yapılmasını ve olası risk azaltma tedbir ve eylemlerinin değerlendirilmesini

teşvik etmek amacıyla operasyonel risk yönetimi sürecini kendi organizasyonu içinde ne

ölçüde entegre ettiğini de dikkate almalıdırlar.

Bankalarda iç denetim fonksiyonları, gerekli beceri ve tecrübelere sahip bireylerden

yapılanmalıdır. Bu bireylerin banka stratejisi ve bu stratejinin operasyonel risk tespiti,

değerlendirilmesi, izlenmesi, kontrol edilmesi ve azaltılması süreçlerine yakın olması

önemlidir.

Đç denetim ve operasyonel risk yönetimi fonksiyonunun, özellikle iç denetimin tecrübe

ve becerilerinin gelişmiş olduğu operasyonel risk ilişkili bazı faaliyet ve süreçlerde (Örn;

süreçlerin analizi, kayıp veri toplama, risk ve kontrol değerlendirmeleri), birlikte çalışmasına

müsade edilebilir. Ancak bu ortak çalışma iç denetimin bağımsızlığını tehdit etmemelidir. Đç

denetimden öneri veya bilgi sağlanabildiği düzeyde yeni tasarılar, uygulamalar ve

operasyonel risk çerçevesinin güncellenmesi operasyonel risk yönetim fonksiyonunun

münhasıran sorumluluğu olarak kalır. Đç Denetim günlük operasyonel risk faaliyetlerinin

kesinlikle içinde olmamalıdır.

vi) Operasyonel Risk Ölçüm Sisteminin Dış Denetçiler ve/veya Denetim Otoriteleri

Tarafindan Onaylanması Sürecinde Aşağıdaki Hususlar Önem Arz Etmektedir;

•

•

•

•

•

•

•

Đç doğrulama ve onay süreçlerinin tatmin edici bir şekilde çalıştığının doğrulanması,

(Basel II, md. 666, (e))

Risk ölçüm sistemiyle bağlantılı veri akışları ve süreçlerinin şeffaf ve ulaşılabilir

olmasının sağlanması. Özellikle, denetçilerin ve ilgili denetim otoritelerinin bu sistemin

detaylı tanımlamalarına ve parametrelerine gerekli gördüklerinde ve uygun usullerle kolay

erişebilecek bir konumda olmaları gerekir. (Basel II, md. 666, (e))

Bankaların kendi modellerininin işlerliğini doğrulamak ve değerlendirmek üzere gerekli

sorumluluğa sahip olmaları gerekir.

Modelin işlerliğinin onaylanması ve değerleme süreci tekrarlanan bir faaliyet olmalıdır.

Tek bir onay ve değerleme metodunun olmadığı gözönüne alınmalıdır.

Onay süreci nitel ve nicel unsurları içermelidir.

Onay süreci ve çıktıları bağımsız denetime tabi olmalıdır.

1.2.2. Diğer Hususlar

i. Kullanım Testi

Kullanım testi; bankadaki operasyonel risk ölçüm ve yönetim sisteminin birbiriyle entegrasyonunun değerlendirilmesi ile ilgilidir.

ĐÖY başvurusunda bulunan bir bankanın içsel operasyonel risk ölçüm sisteminin günlük operasyonel risk yönetimi süreçlerine entegre edilmesi gerekmektedir. Dolayısıyla,

ĐÖY’de operasyonel risk ölçümünde kullanılan girdilerin, tekniklerin, uygulamaların ve

çıktıların banka içi operasyonel risk yönetimi süreci ve pratiğini geliştirmek için kullanılması

gerekmektedir.

Bankalarda kullanım testi için belirlenen üst düzey prensipler şu şekilde belirtilebilir;

160

Bankacılar Dergisi

•

•

•

•

Risk ölçüm sisteminin amacı sadece yasal sermayenin hesaplanması değildir.

Bankada risk yönetimi teknik ve çözümlerinden elde edilen tecrübeler arttıkça risk ölçüm

sistemi de geliştirilmelidir.

Bir bankadaki operasyonel riskin ölçüm sonuçları ile operasyonel risk yönetiminin diğer

çıktılarının birlikte değerlendirilmesi gerekir

Bankadaki operasyonel risk ölçüm sisteminin bankaya fayda sağlaması gerekir.

ii. Banka Đçi Raporlama ile Đlgili Hususlar

Operasyonel risk raporlaması iç raporlamanın önemli bir parçasıdır ve operasyonel

riskin proaktif yönetimini desteklemelidir. Raporlama Yönetim Kurulu ve Üst Düzey

Yönetime, Đç Denetime, Risk Komitesine ve/veya Đç Kontrol Komitesine (eğer kurulmuşsa)

ve hatta uygunsa operasyonel risklerin tespiti, değerlendirilmesi, izlenmesi, azaltılması ve

kontrol edilmesinden sorumlu iç fonksiyonlara yapılmalıdır. Bu iç fonksiyonlar; iş fonksiyonları, merkezi fonksiyonlar (BT, Planlama ve Yönetim Kontrol, Muhasebe) ve risk fonksiyonları olabilir. Raporlamanın sıklığı, içeriği ve biçimi raporlamanın kime yapıldığı ve bilginin

nasıl kullanılacağına bağlı olmalıdır. Olası kullanım alanları, stratejik ve finansal planlama,

günlük yönetim, operasyonel risk yönetimi ve ölçümü, piyasa disiplini vs. olabilir.

Raporlamanın içerdiği bilgi genişliği, işin ve bankanın doğasına, ölçeğine ve karmaşıklık düzeyine göre değişebilir. Genel kural olarak, iş ne kadar riskliyse, sağlanacak bilgi o

kadar detaylı olur. Đç raporlamanın sıklığı ve biçimi risk düzeyi ile uyumlu olmalıdır.

Raporlama çerçevesinin tasarımı bankanın sorumluluğundadir. Raporlama çerçevesi, örnek

olarak aşağıdaki bilgileri içerebilir:

•

•

•

•

•

•

•

Yasal ve ekonomik sermaye tahmini,

Yönetim ve uygulama değişiklikleri (Örn; iş çevresinde, iş pratiklerinde ve iç kontrol

faktörlerinde değişiklikler),

Risk azaltma ve transfer stratejileri (Örn; Beklenen kayıp indirimlerinin etkisi, sigorta

poliçelerinin ve diğer risk azaltım uygulamalarının maliyet-fayda analizleri ve iş kolu/olay tipi bazında riske maruz tutar ve/veya zararlar)

Operasyonel riske maruz tutar (Örn; anahtar operasyonel risk olayları ve tetikleyicilerin

tanımlanması, dağılımı, eğilimi, iş kolları boyunca operasyonel riske maruz tutarın yer

değiştirmesi),

Gerçekleşen iç ve dış zarar olayları (Örn; olay tipi zarar analizi ve eğilim, coğrafi dağılım

ve dönemselliğe göre kıyaslanması),

Riske duyarlı alanlarının tanımlanması ve değerlendirilmesi (risk değerlendirmeleri,

anahtar risk göstergeleri) ve

Operasyonel risk yönetimi ve ölçümü süreçleri ve sistemlerinde kalite iyileştirmeleri.

iii. Dokümantasyon

ĐÖY ile ilgili nitel kriterler, risk yönetimi sisteminin iyi bir şekilde dökümante edilmiş

olmasını gerektirmektedir. Güvenilir bir dökümantasyon bankanın faaliyetlerine katkı sağlar

ve bankanın maruz kaldığı operasyonel risk düzeyini azaltır. Dökümantasyon, personelin

bilinçlenmesini sağlar ve sorumluluklarını anlamasına yardımcı olur. Ayrıca, geniş bir

çerçevede aşağıda belirlenen konularda anahtar role sahiptir;

161

Operasyonel Risk Çalışma Grubu

•

•

•

•

Kurumsal Yönetişim - Güvenilir kurumsal yönetişiminin bir parçası olarak açık bir

şekilde dökümante edilmiş raporlama kanallarına gereksinim duyulmaktadır.

Đç Denetim – Denetim faaliyetlerinin sağlıklı yapılabilmesi için karar verme süreçleri;

açık, şeffaf ve dokümante edilmiş olmalıdır.

ĐÖY’ye Geçiş Kriterlerine Uyumun Gösterilmesi – Tüm ilgili kriterlere uyulduğunun

açık bir şekilde dokümante edilmiş olması, denetçilerin bu kriterlere uyulduğuna emin

olmalarına imkan sağlar.

Özkaynak – Sermaye tahsisi ile ilgili stratejilerin ve politikaların dökümante edilmesi

eksiksiz sağlanmalıdır.

Sonuç olarak bir banka, operasyonel risk yönetiminde dökümantasyon sisteminin yeterliliğini, dökümantasyon sürecinin gelişimi, dökümanların sağlanması ve dağılımını ortaya

koyarak gösterebilmelidir. ĐÖY‘de modelin uygulanmasında dökümantasyon büyük öneme

sahiptir. Denetim otoritesi ĐÖY başvurusu ve kullanım testinin bir parçası olarak dokümantasyonun yüksek derecede önemli olduğunu görmek ister.

iv. Kullanılan Verinin Doğruluğu, Bütünlüğü, Eksiksiz Olması, Dokümantasyonu

ĐÖY başvuru sürecinin bir parçası olarak, bir banka kullandığı verinin doğruluğunu,

güvenilirliğini ve değerleme tekniklerinin sağlamlığını gösterebilmelidir. Risk ölçüm

sisteminde girdi olarak kullanılan verinin miktarı, kalitesi, ve güvenilirliği ĐÖY’de temeldir.

Bir bankanın, risk ölçümü için kullandığı ve ĐÖY’nin denetleyici otorite tarafından değerlendirilmesinde kesin olarak belirlenmiş minimum veri standartları olması gerekmektedir.

Kullanılan verinin standartı, risk ölçüm sistemininin güvenilirliğini etkileyen en önemli

unsurdur.

Bankalarda belirli bir düzeyde veri standartı sağlanabilmesi için belirlenen üst düzey

prensipler şunlardır;

•

•

•

•

•

Bankalar dört unsur kapsamında (iç kayıp verisi, dış veri, senaryo analizi, faaliyetler

ve kontrol faktörleri) ilgili verilerin toplanmasında güvenilir, şeffaf, doğrulanabilir ve

işleyen süreçler oluşturmalıdırlar.

Bankalar, bu dört uygulamadan verinin toplanması ve modelde kullanılması ile ilgili

olarak yeterli düzeyde tecrübe edindiklerini (verinin toplanmasında izlenen yolun belirlenmesi) gösterebilmelidirler.

Bankalar, modelde kullanılacak olan verinin doğruluğunun, tutarlılığının, geçerliliğinin ve eksiksiz olmasının sağlanması için uygun standartlar geliştirmelidirler.

Bankalar, modelde kullanılacak olan verinin bankanın risk düzeyi ile ilgili ve yeterli

düzeyde olmasına yönelik varsayımları destekleyecek şekilde makul bir gözlem süreci

geçirerek veri toplamaya devam etmelidirler.

Bankalar, yukarıda belirlenen dört uygulama çerçevesinde veri toplarken ortak bir

yöntem ve Basel II ile uyumlu bir kategorizasyon ile veri toplamalıdırlar.

Yukarıda yer alan maddelerin incelenmesi sonucu veri ile ilgili dokümantasyonun

ĐÖY başvurusunda çok önemli olduğu sonucu çıkarılmalıdır. Önemli dokümanlar, örnek

olarak şöyledir:

•

162

Veri politikası ve sorumluluk beyanı: Bankalar veri politikası oluşturmalıdır.

Bankacılar Dergisi

•

•

Bankalar, veri toplaması ve biriktirmesi ile ilgili prosedür ve sistemlerini dokümante

etmelidir.

Veri sözlüğü: Bankaların düzenleyicinin incelemesine uygun veri tanımları olmalıdır.

1.3. ĐÖY’nin Kullanılabilmesi Đçin Gereken Nicel Kriterler

1.3.1. ĐÖY Sağlamlık Standardı

ĐÖY Sağlamlık Standardı

1.

Basel II’de herhangi bir operasyonel risk ölçümü yaklaşımı veya istatistiksel dağılım varsayımı belirlemekten kaçınılmıştır.

2.

Banka, hangi yaklaşımı benimsemiş olursa olsun, söz konusu yaklaşım, dağılımın kuyruk bölgesine

denk gelen ve büyük zarara yol açma potansiyeli olan olayları dikkate almalıdır.

3.

Benimsenen yaklaşım, kredi riski hesaplamalarında kullanılan Đçsel Derecelendirmeye Dayalı Yaklaşım

(ĐDDY) ile kıyaslanabilecek düzeyde olan bir “sağlamlık standardına” (1 yıllık elde tutma süresi ve

99.9uncu yüzdelik güven aralığı) uymalıdır.

4.

Basel II’ye göre bankalar, operasyonel risk modellerinin oluşturulması ve modellerin bağımsız bir taraf

tarafından onaylanmasına ilişkin ayrıntılı ve katı prosedürlere sahip olmalıdırlar.

5.

Basel II’nin yürürlüğe girmesinden önce, gelişmekte olan ve sektörde benimsenen uygulamaların

yanısıra birikmiş veriler ve ĐÖY ile hesaplanan sermaye yükümlülükleri de gözden geçirilecektir. Bu

incelemeler doğrultusunda, Komitece gerek görüldüğü takdirde, operasyonel risk ölçümüne ilişkin

Basel II’de yer alan hususlarda değişiklik yapılabilecektir.

Md.1 Operasyonel riskin sermaye yeterliliği hesaplamalarına ilk kez Basel II ile birlikte dahil edilmiş olması, operasyonel

risk verilerinin az oluşu ve finansal risk verilerinden farklı bir yapıya sahip olması gibi nedenlerle, risk yöneticileri henüz

operasyonel riskin sayısallaştırılması konusunda bir uzlaşıya varamamışlardır. Bu yüzden Basel II’de herhangi bir

operasyonel risk ölçümü yaklaşımı veya istatistiksel dağılım varsayımı belirlemekten kaçınılmıştır.

CEBS CP10 (Guidelines on the implementation, validation and assessment of AMA and IRB Approaches) dokümanına göre,

bankalar, modelin girdi/girilen bilgi, uygulama, çıktı/sonuç safhalarında tutarlı ve kaliteli olmasını sağlamak amacıyla uygun

metod ve prosedürler oluşturmalıdır.

CEBS CP10 dokümanına göre, yasal operasyonel risk sermayesinin bulunmasına yönelik model uygulaması, şeffaf ve tutarlı

süreçlerle desteklenmelidir. Tercih edilen modele göre, kurumlar aşağıdaki uygulamaları gerçekleştirebilir;

1. Verilerin uygun olabileceği düşünülen olasılık dağılımlarının belirlenmesi.

2. Parametrelerin tahmin edilmesi amacıyla uygun tekniklerin kullanılması.

3. Kullanılan dağılımın verilerle ne kadar eşleştiğinin tespitine yönelik araçların kullanılması (goodness-of-fit testleri gibi)

4. 3. adımda ulaşılan sonucun belli bir dağılımı işaret etmemesi durumunda, en uygun dağılımı seçmek için güvenilir

metodların uygulanması.

Md.3 Halihazırda kredi riski modelleme teknikleri çok yüksek gelişmişlik düzeyine erişmiştir, ayrıca kredi riskine ilişkin

verilerin kıt olmayışı modelleme konusunda yaşanabilecek olan sıkıntıların önüne geçmektedir. Operasyonel risk ölçümü

konusunda henüz bu aşamaya gelinmediği düşünülürse, Basel Komitesince ĐÖY için şart koşulmuş olan bu sağlamlık

standardına ulaşmanın şimdilik kolay olmadığını söylemek yanlış olmayacaktır.

CEBS CP10 (Guidelines on the implementation, validation and assessment of advanced measurement (AMA) and internal

ratings based (IRB) approaches) dokümana göre “Đçsel elde tutma süresi”, ‘yasal elde tutma süresi’nden farklı olabilir.

Operasyonel risk sınıflarının özelliklerine ve/veya veri toplama sürecine (ör. raporlama sıklığı, iç ve dış verinin sağlanması,

vb.) göre ve denetim otoritesi ile mutabık kalınması halinde, bankalar, asgari yasal elde tutma süresi olan 1 yılla uyuşmayan

uygun bir içsel elde tutma süresi tanımlayabilirler. Đçsel elde tutma süresinin kayıp dağılımının şeklinde ve dolayısıyla

operasyonel risk ölçümünde önemli etkileri olduğu düşünülürse, kurumlar söz konusu süre seçimine büyük önem vermeli ve

gerek operasyonel risk sınıflarının gerekse veri toplama sürecinin yapısına uygun olarak bu süreyi belirlemelidirler.

163

Operasyonel Risk Çalışma Grubu

Nicel Standartlar

1.

2.

3.

4.

5.

6.

Operasyonel risk ölçüm sistemi, Komitenin operasyonel risk tanımının kapsamı ve Basel II’de

tanımlanan kayıp olayı türleri ile tutarlı olmalıdır.

Yasal sermaye gereksinimi, beklenen zarar ve beklenmeyen zararın toplamına eşit olacaktır. Ancak

eğer bir banka, beklenen zararını ölçtüğünü ve faaliyetlerinde beklenen zararı hesaba kattığını denetim otoritesine kanıtlayabilirse, yasal sermaye gereksinimi sadece beklenmeyen zarara eşit olacaktır.

Bir bankanın risk ölçüm sistemi, operasyonel riske yol açan başlıca unsurlardan kayıp dağılımının

kuyruk bölgesinin şeklini etkileyenleri de kapsayacak şekilde çeşitlendirilmiş olmalıdır.

Asgari yasal sermaye yükümlülüğünün hesaplanması için farklı operasyonel risk tahminlerine ilişkin

risk ölçüm sonuçlarının toplanması gerekmektedir. Ancak bir banka, eğer söz konusu operasyonel

risk tahminlerinin arasında korelasyon olduğunu tespit ettiyse, (korelasyonları belirlemek için kullandığı sistemlerin sağlam olduğunu, doğru uygulandığını ve bu korelasyon tahminlerini etkileyen

belirsizliği dikkate aldığını ulusal denetim otoritesine göstermek kaydıyla) risk ölçüm sonuçlarının

toplanması sırasında korelasyonların etkisini dikkate alabilecektir.

Basel II’de operasyonel risk ölçüm sistemlerinde kullanılmak üzere 4 temel unsur belirlenmiştir.

Bunlar içsel veriler, harici veriler, senaryo analizleri ve iş ortamı ve iç kontrol faktörleridir. Bankalar

tarafından, bu temel unsurların operasyonel risk ölçüm sistemindeki ağırlığının ne olacağını tespit

etmek üzere inandırıcı, şeffaf, iyi bir şekilde dokümante edilmiş ve onaylanabilen bir yaklaşım oluşturulmalıdır. Örneğin, eğer bir faaliyet koluna ilişkin kayıp dağılımının kuyruk alanı geniş ise ve az

veri gözlemlenebilmişse, dahili ve harici kayıp olayı verilerine dayanılarak 99.9uncu yüzdelik dilim

güven aralığında yapılan tahminler güvenilir olmayabilir. Bu tür durumlarda, risk ölçüm sisteminde

senaryo analizi ve iş ortamı ve iç kontrol faktörlerinin ağırlığı artırılabilir. Buna karşılık, esas olarak

kayıp verilerine dayanılarak, 99.9’uncu yüzdelik dilim güven aralığında yapılan tahminlerin güvenilir olduğu durumlarda, operasyonel kayıp olayı verilerinin risk ölçüm sistemindeki ağırlığı artırılabilir.

Bankanın söz konusu 4 temel unsuru ağırlıklandırmada istikrarlı olması ve diğer unsurlar kapsamında dikkate alınmış risk azaltıcı faktörlerin ve nitel değerlendirmelerin mükerrer sayımını engellemesi

gerekmektedir.

Basel II’nin bu bölümünde, asgari yasal sermaye yükümlülüğü hesaplamalarında kullanılmak üzere dahili olarak üretilen operasyonel risk ölçütlerinin uyması gereken bir dizi nicel standarda yer verilmiştir.

Md.2 Bankanın beklenen zararı hesaba katmasından anlaşılması gereken, taşınan operasyonel risk nedeniyle

karşılık ayrılması, fiyatlamaya operasyonel risk primi eklenmesi vb. gibi uygulamalardır. Eğer sermaye veya karşılık

ayırmak dışında bir yöntem kullanılıyorsa, ilgili faaliyet kolu ve kayıp türündeki zararların oldukça durağan olması ve

net bir şekilde öngörülebilir olması gerekmektedir. Ayrıca beklenen zararın dikkate alındığını denetim otoritesine

kanıtlamak amacıyla, söz konusu uygulamaların ve beklenen zarar hesaplamalarının ayrıntılı olarak dokümante edilmesi

gerekmektedir.

Md.3 Bankaların bu koşulu sağlamak için başlangıç noktaları, Basel II’de tanımlanmış olan 8 faaliyet kolu ve

7 kayıp olayı türünden oluşan 56 hücrelik matris olacaktır. Operasyonel riske yol açan başlıca unsurların belirlenmesi

açısından faydalı olacağı düşünülüyorsa, söz konusu matrisin daha ayrıntılı hale getirilerek bölümlere ayrılması

seçeneği bankalarca değerlendirilebilir.

Md.4 Basel II’de yer alan bu koşulun uygulamaya yansıması şu şekilde olacaktır: Bankalar faaliyet kolları ve

kayıp kategorileri arasında var olması muhtemel korelasyonları belirlemeli, söz konusu korelasyon varsayımlarını

dokümante etmeli ve modellerde kullanabilmelidirler. Örneğin iki faaliyet koluna ilişkin operasyonel risk tahminleri

arasında ters yönlü korelasyon bulunuyorsa, bankanın tutması gereken yasal sermaye düşecektir. Ters yonlu korelasyon

varsayımında bulunarak bankaların korelasyon varsayımlarını kendi lehlerine değiştirmeleri mümkün olabileceğinden,

bu noktada denetim otoritesinin kontrolü önem kazanmaktadır.

CRD Annex X, bölüm 3, paragraf 11de belirtildiği üzere “Kredi kurumu uygun nicel ve nitel tekniklerle

korelasyon varsayımlarını doğrulamalıdır.” Ancak CEBS CP10 dokümanında da belirtildiği üzere, yüksek sıklıklı düşük

şiddetli olayların korelasyonlarının nicel tekniklerle doğrulanması, dağılımın kuyruk bölümünde bulunan olaylar arası

korelasyonlara zor uygulanabilir.

164

Bankacılar Dergisi

(164.sayfadaki kutunun devamı)

Bu gibi durumlarda, tüm ileri ölçüm yaklaşımının ölçümü üzerinde etkisi olan sağlam korelasyon varsayımları, en

azından nitel doğrulama teknikleri ve mümkün olması durumunda nicel teknikler ve stres testi analizleri ile kanıtlanabilir.

Md.5 Örneğin bir banka kendi faaliyetleri açısından harici verileri fazla anlamlı bulmadığı için harici verilerin modeldeki ağırlığını azaltıp, senaryo analizlerine ağırlık verebilir. Önemli olan, söz konusu yaklaşımını gerekçeleriyle denetim

otoritesine açıklayabilmesidir.

Md.6 Örneğin eğer bir senaryo analizi sırasında kontrollerin riski azaltıcı etkisi dikkate alındıysa, söz konusu etki

“iş ortamı ve iç kontrol faktörleri” kapsamında ikinci kez modele dahil edilmemelidir.

CEBS’in CP10 dokümanında sözkonusu 4 temel unsurun nasıl birleştirildiği ve ağırlıklandırıldığının ayrıntılılı şekilde dokümante edilmesi gerektiği belirtilmiştir.

1.3.2. Đçsel Veriler

Đçsel kayıp verileri, bankanın risk tahminlerini gerçek kayıp deneyimleri ile

ilişkilendirmek açısından önemli rol oynamaktadır.

Đçsel Kayıp Verilerinin Kullanım Alanları – Basel Md 670

1. Bankanın operasyonel risk tahmininin temeli olarak

2. Risk ölçüm sisteminin girdi ve çıktılarının doğruluğunu tasdikleme aracı olarak

3. Kayıp deneyimi ile risk yönetimi ve kontrol kararları arasındaki bağlantının oluşturulma aracı

olarak

Đçsel Kayıp Verilerinin Kullanım Amacına Uygunluğu – Basel Md 671

1. Đçsel kayıp verileri bankanın güncel faaliyetleri, teknolojik süreçleri ve risk yönetimi prosedürleri ile mümkün olduğunca ilişkilendirilebilmiş olmalıdır.

2. Banka, tarihsel kayıp verilerinin amaca uygunluğunun sürüp sürmediğini, muhakemeye dayanan aşma, indirme veya ölçeklendirme gibi durumlar da dahil olmak üzere bu verilerin hangi

ölçüler içinde kullanılabileceğini ve bu kararları almaya kimin yetkili olduğunu değerlendirmek üzere yazılı prosedürler hazırlamalıdır.

Gözlem Süresi – Basel Md 672

1. Yasal sermaye gereksinimini belirlemek için kullanılan ve dahili olarak üretilen operasyonel

risk ölçütü, (içsel kayıp verilerinin doğrudan doğruya kayıp ölçütüne ilişkin modelin kurulması için mi yoksa modeli doğrulamak için mi kullanıldığına bakılmaksızın) en az 5 yıllık içsel

kayıp verisine dayandırılmalıdır.

2. Ancak banka ĐÖY uygulamasına ilk kez geçtiğinde 3 yıllık kayıp verisi yeterli olacaktır.

165

Operasyonel Risk Çalışma Grubu

Đçsel Kayıp Verisi Toplama Sürecine Đlişkin Standartlar-Basel Md 673

1. Banka, denetim otoritesinin onaylama/doğrulama işlemine yardımcı olmak için, tarihsel içsel kayıp

olaylarını Basel II’de belirlenmiş olan 8 ana faaliyet koluna ve 7 kayıp olayı türüne eşleyebilmeli ve

talep edilmesi halinde ilgili verileri denetim otoritesine sunabilmelidir.

2. Kayıp verilerinin, faaliyet kolları ve kayıp olayı türlerine ile eşleştirilmesine ilişkin nesnel kriterlerin

dokümante edilmesi gerekmektedir.

3. Söz konusu 8 ana faaliyet kolu ve 7 kayıp olayı türü kategorilerini içsel operasyonel risk ölçüm

sisteminde hangi ölçülerde uygulayacağına ilişkin karar bankanın kendi ihtiyarındadır.

4. Đçsel kayıp verilerinin kapsamı;

4.a. Đçsel kayıp verileri, bankanın faaliyet gösterdiği coğrafi alanların tümünde, bankanın tüm altsistemlerince maruz kalınan riskleri ve önemlilik arzeden tüm faaliyetleri kapsamalıdır.

4.b. Eğer herhangi bir faaliyet veya maruz kalınan bir risk kapsam dışı bırakılacak olursa, bunların tek

başlarına veya toplu olarak bankanın genel risk tahminleri üzerinde önemli bir etki yapmayacağı

gösterilebilmelidir.

4.c. Veriler toplanırken, uygun bir brüt kayıp eşik değeri belirlenmelidir (örneğin 10.000 €).

4.d. Uygun eşik değeri, bankadan bankaya değişebileceği gibi aynı banka içindeki farklı faaliyet kolları

ve/veya olay türleri arasında da değişiklik gösterebilir. Bununla birlikte, belirli eşik değerler, benzer

bankaların kullandığı eşik değerlerle genel olarak uyumlu olmalıdır.

5. Đçsel kayıp verileri, brüt kayıp tutarlarına ilişkin bilgilerin yanısıra, olayın gerçekleştiği tarih, tahsilat

tutarı, kayba yol açan unsurlar hakkında açıklayıcı bilgiler de içermelidir. Kayıp tutarı ile kayba ilişkin

açıklayıcı bilgilerin detayı doğru orantılı olmalıdır.

6. Banka, zaman içinde bağlantılı olaylardan kaynaklanan kayıp verilerinin yanısıra, merkezi bir birimde

(örneğin, bilgi teknolojileri birimi) veya birden fazla faaliyet kolunu kapsayan bir birimde meydana

gelen olaylardan kaynaklanan kayıp verilerinin nasıl sınıflandırılacağına ilişkin kriterler belirlemelidir.

.

7. Kredi riski ile ilgili olan veya eskiden beri bankanın kredi riski veri tabanında izlenen operasyonel risk

kayıpları, asgari yasal sermaye hesaplamalarında kredi riski olarak dikkate alınacaktır. Sonuç olarak, söz

konusu kayıplar operasyonel riske esas sermaye yükümlülüğü hesaplamalarına dahil edilmeyecektir.

8. Ancak, içsel operasyonel risk yönetimi amaçlarıyla, bankalar operasyonel risk kapsamına giren, kredi

riski ile ilişki olanlar da dahil, tüm önemli operasyonel kayıplarını belirlemelidir. Operasyonel riskle

ilişkili önemli kredi riski kayıpları, bir bankanın kendi içsel operasyonel risk veri tabanında ayrıca

izlenmelidir.

9. Piyasa riski ile ilgili olan operasyonel risk kayıpları, asgari yasal sermaye hesaplamalarında

operasyonel risk olarak dikkate alınacaktır. Söz konusu kayıplar operasyonel riske esas sermaye

yükümlülüğü hesaplamalarına dahil edilecektir.

166

Bankacılar Dergisi

Md.4c CEBS CP10 dokümanına göre faaliyet kolları ve/veya kayıp olayı türleri itibariyle eşik değerleri belirlenirken, ilgili risk türünün yapısı göz önünde bulundurulabilir, belirlenecek eşik tutarının altındaki kayıp verilerinin toplanması

konusunda fayda-maliyet analizi yapılabilir. Bankalar belirledikleri eşik tutarlarının mantıklı olduğunu ve önemli kayıp olayı

verilerini dışarıda bırakmadığını denetim otoritelerine kanıtlayabilmelidir.

Md.5 Örneğin ĐÖY kapsamında bankalar tarafından tercih edilen bir yöntem olan kayıp dağılımı yaklaşımında, kayıp dağılımlarının oluşturulması için kayıp frekansına ve kayıp tutarına dair bilgilerin var olması yeterli olmaktadır. Bu

durumda neden Basel II’nin kayba ilişkin başka açıklayıcı bilgilerin de tutulmasını şart koştuğu sorusu akla gelebilir. Bunun

nedeni, Basel II’nin sadece yasal sermaye yeterliliği seviyesine uygun hareket edilmesini sağlamayı amaçlamakla sınırlı

kalmayan, bankaların risk yönetimi sistemlerini sağlamlaştırılmasına büyük önem veren bir düzenleme olmasıdır. Tarihsel

kayıp olaylarının neden kaynaklandığı, ne kadarının tahsil edilebildiği vs. gibi bilgilerin dikkate alınması daha etkin bir

operasyonel risk yönetiminin yolunu açacaktır.

CEBS CP10 dokümanında, sigorta poliçelerinin devreye girdiği kayıp olaylarının iç veri tabanında farklı bir yerde

izlenmesi gerektiği belirtilmiştir. CEBS’e göre, denetim otoriteleri, bankaların kısa zaman sınırları belirlemelerine ve bu kısa

zaman aralığında sigortadan tahsil edilebilen kayıpları brüt kayıp tutarından düşmelerine izin verebileceklerdir. Ancak

sözkonusu uygulamanın bankadan bankaya önemli farklılıklar göstermesinin sakıncalı olabileceği düşünülmektedir.

Md.6 CEBS CP10 dokümanında, tek bir olay farklı zamanlarda kayıplara neden olduğu takdirde, birbiriyle ilişkili

bu olayların sermaye hesaplamasında tek bir olay olarak dikkate alınması gerektiği belirtilmiştir.

Merkezi bir birimde veya birden fazla faaliyet kolunu kapsayan bir birimde meydana gelen olaylardan kaynaklanan

kayıp verilerinin sınıflandırılması konusunda, CEBS CP10 dokümanında iki örnek verilmiştir. Buna göre, ilgili kayıp olayı en

çok hangi faaliyet kolunu etkilediyse, sözkonusu olayın o faaliyet koluna kaydedilmesi tercih edilebilir. Diğer bir seçenek

ise, ilgili kayıp olayı verisinin faaliyet kollarına oransal olarak paylaştırılmasıdır.

Md.8 Örneğin bir borçlu evini teminat olarak göstermiş ancak ilgili kredi uzmanı, tapuda haciz olup olmadığını incelememişse, kredinin tahsil edilememesi halinde oluşacak zarar operasyonel risk hesaplamalarına dahil edilmeyecektir.

Md.9 Örneğin fon yönetiminde görevli bir çalışanın fon alımı sırasında planladığı tutardan farklı bir tutar girişi yaparak hatalı fiyatlamaya neden olması, operasyonel risk kapsamında ele alınacaktır.

1.3.3. Dış Veriler – Basel Md. 674

Dış Verilerin Niteliği

1.

2.

3.

4.

Fiili kayıp tutarı hakkındaki bilgileri içermelidir.

Olayın meydana geldiği iş operasyonların büyüklüğüne dair bilgileri içermelidir.

Kayıp olaylarının sebep ve koşullarına ilişkin bilgileri içermelidir.

Gerek duyulması halinde kayıp olayının diğer bankalar için öneminin değerlendirilmesine yardımcı

olabilecek başka bilgileri de içermelidir.

Dış veriler, herkesçe erişilebilinen haber kaynaklarından veya bankaların ortak operasyonel kayıp veritabanlarından elde

edilebilir. Bankanın, dış veriyi kendi modeline dahil etmesinden önce bazı ayarlamalar yapması gerekebilecektir. Dış veriyi

elde ettiği işletmenin faaliyetleri ve ölçeği ile kendi faaliyetlerinin ve ölçeğinin uyumlu olup olmadığını değerlendirmeli ve

gerekiyorsa ayarlamalar yapmalıdır.

Dış Verilerin Kullanımına Yönelik Đç Süreçlerin Tesisi

1.

2.

Dış verilerin kullanılması gereken durumların yazılı olarak tesis edilmesi.

Dış verilerin hesaplamalarda kullanılabilmesine yönelik yöntemlerin yazılı olarak tesis edilmesi.

167

Operasyonel Risk Çalışma Grubu

Dış Verilerin Denetime Tabi Tutulması

1.

2.

Dış verilerin kullanımına ilişkin iç süreçlerin düzenli olarak gözden geçirilmesi ve kaydedilmesi.

Dış verilerin periyodik olarak bağımsız denetime tabi tutulması.

1.3.4. Senaryo Analizi – Basel Md. 675

Senaryo Analizi

1.

2.

3.

Dış verilere dayalı senaryo analizi

Đç verilere dayalı senaryo analizi

Senaryo analizlerinin doğruluğunun değerlendirmesi süreci

Olasılığı düşük ancak etkisi yüksek olaylar göz önünde bulundurulurken harici veriler ile birlikte senaryo analizleri de

kullanılmalıdır. Senaryo analizi yapılırken, meydana gelmesi muhtemel olaylar, yöneticilerin ve risk yönetimi uzmanlarının

deneyimlerinden faydalanılarak değerlendirilir. Daha sonra, uzmanların bu değerlendirmeleri, örneğin, istatistiksel bir kayıp

dağılımının parametreleri olarak ifade edilebilir. Aşağıdaki şekilde senaryo analizinin modele nasıl dahil edilebileceği

gösterilmektedir:

Senaryoların

oluşturulması

Senaryoların

değerlendirilmesi

Parametrelerin

belirlenmesi

Modelleme

CEBS CP10 dokümanına göre, Bankalar, senaryo analizi sürecinin mümkün olduğunca öznellikten uzak ve tarafsız olmasını

sağlamalıdır. Özellikle;

- Senaryoda kullanılan varsayımlar mümkün olduğunca deneysel kanıtlara dayanmalıdır. Đlgili iç ve dış veriler senaryo

oluşturmada kullanılmalıdır.

- Uygulanacak senaryo sayısının seçiminde, bankalar gerekli istatistiksel analizleri (ya da diğer analizleri) kullanmalıdırlar

- Senaryo analizlerini oluşturmak için yapılan varsayımlar ve senaryo oluşturma süreçleri ayrıntılı olarak dokümante

edilmelidir.

1.3.5. Đş Ortamı ve Đç Kontrol Faktörleri – Basel Md. 676

Banka Çapında Risk Değerlendirme Yöntemi

1. Operasyonel risk profilinin tanımlanması

1.a. Operasyonel risk profilini değiştirebilecek olan iş ortamlarının tanımlanması

1.b. Operasyonel risk profilini değiştirebilecek olan iç kontrol faktörlerinin tanımlanması

2. Đş Ortamı ve Đç Kontrol Faktörlerinin risk ölçüm çerçevesinde kullanılması

2.a. Her faktör seçiminin, etkilenen iş alanları hakkında uzman görüşlerini de içeren ve deneyimlere dayanan

anlamlı bir risk belirleyicisi olduğunun kanıtlanması gereklidir. Mümkün olan durumlarda, bu faktörler,

doğrulanmaları ve onaylanmalarına olanak sağlayacak nicel ölçütlere dönüştürülebilmelidir.

2.b. Bir bankanın risk tahminlerinin faktörlerdeki değişimlere ve çeşitli faktörlerin nispi ağırlığına karşı

hassasiyeti sağlam temellere dayanmalıdır. Bu çerçeve,risk kontrollerindeki gelişmelerden kaynaklanan risk

değişikliklerinin yanısıra, faaliyetlerin artan karmaşıklığından veya iş hacmindeki artıştan dolayı meydana

gelebilecek potansiyel risk artışlarını da yakalayabilmelidir (analize dahil edebilmelidir).

2.c. Ampirik tahminlerdeki ayarlamalar için destekleyici bir gerekçe olarak kullanımı da dahil bütün kullanım

amaçları ve çerçevenin kendisi, iyi dokümante edilmeli ve hem banka içinde hem de denetim otoriteleri

tarafından bağımsız denetime tâbi tutulmalıdır.

2.d. Zaman içinde bu sürecin ve sonuçlarının, gerçekleşen içsel kayıp olayları ve ilgili dış veriler ile karşılaştırılmak suretiyle doğrulanması/onaylanması ve gereken ayarlamaların yapılması gereklidir.

168

Bankacılar Dergisi

1.4. Đleri Ölçüm Yaklaşımlarında Kısmi Kullanım

1.4.1. Basel II’de Kısmi Kullanım

647. Uluslararası faal bankaların ve operasyonel risk seviyesi yüksek olan bankaların

(örneğin, uzmanlaşmış işlem bankaları), Temel Gösterge Yaklaşımdan daha gelişmiş olan ve

ilgili kuruluşun risk profiline uygun olan bir yaklaşım kullanmaları beklenmektedir. Belirli

asgari kriterlere uyulması şartıyla, bir bankanın faaliyetlerinin belli kısımları için Temel

Gösterge veya Standart Yaklaşımı ve diğer kısımları için ĐÖY’yi kullanmalarına izin verilir

(680 ilâ 683. paragraflara bakınız).

680. Bir bankanın, faaliyetlerinin bir kısmı için ĐÖY’yi, diğer faaliyetleri için de Temel Gösterge Yaklaşımını veya Standart Yaklaşımı kullanmasına (kısmi kullanım), aşağıda

sayılan yükümlülüklere uyması şartıyla izin verilecektir:

•

•

•

•

Bankanın global ve konsolide operasyonlarının bütün operasyonel riskleri kapsanmalıdır;

Bankanın ĐÖY kapsamı içindeki bütün operasyonları, ĐÖY yaklaşımının kullanılmasına

ilişkin nitel kriterlere uygun olmalı; diğer daha basit yaklaşımlardan birinin kullanıldığı

operasyonları ise o yaklaşımla ilgili kabul edilebilirlik kriterlerine uygun olmalıdır;

ĐÖY uygulama tarihinde, bankanın operasyonel risklerinin önemli bir kısmının ĐÖY

kapsamında olması gereklidir; ve

Banka, ĐÖY’yi operasyonlarının önemsiz bir kısmı hariç hepsine uygulamayı hedeflediği

zaman programını da içeren bir planı ilgili denetim otoritesine ibraz etmelidir. Bu plan,

zaman içinde ĐÖY yaklaşımına geçmenin fizibilitesi ve uygulanabilirliğine dayanmalı ve

başka hiç bir sebebe dayanmamalıdır.

681. Denetim otoritesinin iznine tâbi olarak kısmi kullanımı seçen bir banka, operasyonlarının hangi kısımlarında ĐÖY yaklaşımını uygulayacağına, ilgili faaliyet kolları, hukuki

yapı, coğrafi veya başka dahili faktörlere göre karar verebilir.

682. Denetim otoritesinin iznine tâbi olarak, bir banka ĐÖY dışında bir yaklaşımı global ve konsolide bazda kullanmak ve uygulamak istediği takdirde ve 680. paragrafın üçüncü

ve/ veya dördüncü koşuluna uymuyorsa, o banka, sınırlı durum ve koşullarda:

•

bir ĐÖY yaklaşımını daima kısmi olarak uygulayabilir ve

•

ĐÖY’nin faaliyet gösterdiği ülkenin denetim otoritesi tarafından onaylanmış olması ve

bankanın kendi kurulu bulunduğu ülkenin denetim otoritesi tarafından kabul edilebilir

olması şartıyla, bir iştirakinde yaptığı bir ĐÖY hesaplamasının sonuçlarını, global ve konsolide operasyonel risk sermaye yükümlülüğü hesaplamasına dahil edebilir.

683. 682. paragrafta belirtilen nitelikteki izinler sadece istisnai olarak verilmelidir. Bu

istisnai izinler, genellikle, bir bankanın bu koşullara uymasına bankanın yabancı ülkelerdeki

iştiraklerinin tâbi olduğu denetim otoritelerinin uygulama kararlarının engel olduğu durumlarla sınırlı tutulmalıdır.

169

Operasyonel Risk Çalışma Grubu

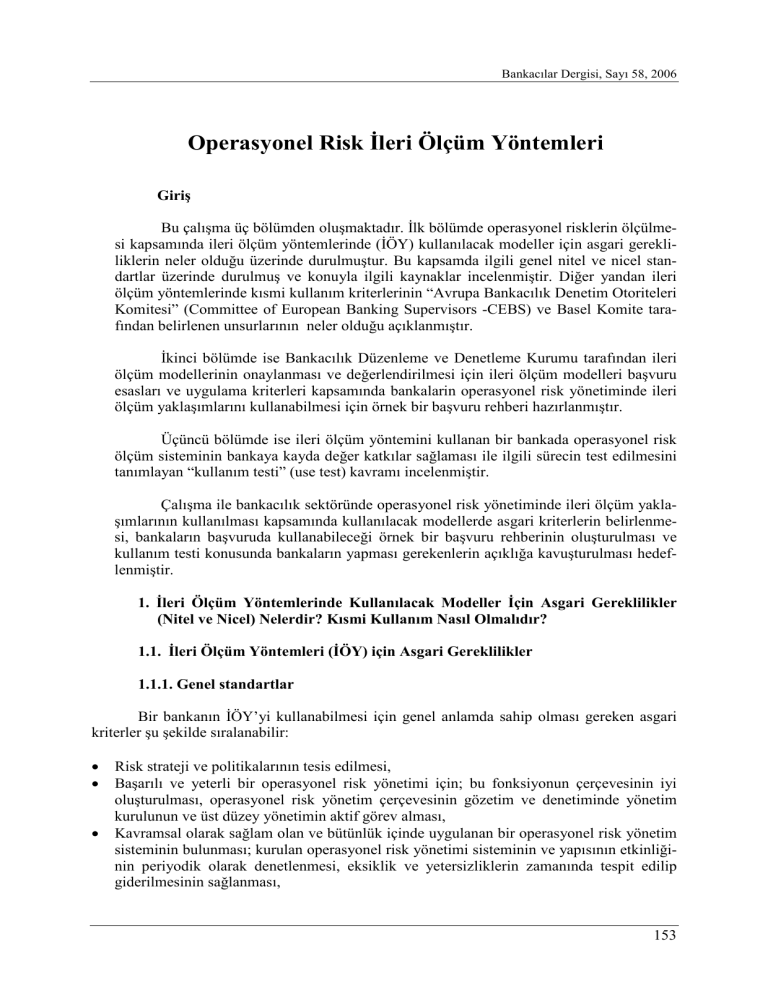

1.4.2. CEBS’de (Committee of European Banking Supervisors)Kısmi Kullanım

CEBS (Committee of European Banking Supervisors) tarafından hazırlanan ve 11

Temmuz 2005 tarihinde yayımlanan CP 10 nolu (ĐÖY ve ĐDD Yaklaşımları Đçin Uygulama,

Onay ve Değerlendirme Rehberleri) istişare dökümanında konsolide ve solo bazda kısmi

kullanım halleri aşağıdaki tablolar yardımıyla özetlenmiştir.

Tablo 1:

Konsolide bazda kısmi kullanım kombinasyonları ve konsolide sermaye ihtiyacı

TGY = Temel Gösterge Yöntemi

SY = Standart Yöntem

ASY = Alternatif Standart Yöntem

AMA =Đleri Ölçüm Yaklaşımı

Konsolide Seviyede Kullanılan Yaklaşım

Đştirak/Đşkolu Seviyesinde

Kullanılan Yaklaşım

Đştirak/Đşkolu A Lokal Olarak

TGY Kullanıyorsa

Đştirak/Đşkolu B Lokal Olarak

SY veya ASY Kullanıyorsa

Đştirak/Đşkolu C Lokal Olarak

ĐÖY Kullanıyorsa

TGY

Kısmi kullanım

kabul edilmez

Kısmi kullanım

kabul edilebilir

SY veya ASY

AMA

Kısmi kullanım Kısmi kullanım

kabul edilebilir kabul edilebilir

Kısmi kullanım

kabul edilebilir

Kısmi kullanım

kabul edilebilir -

Tablo 2:

Solo bazda kısmi kullanım kombinasyonları ve solo sermaye ihtiyacı

Solo Seviyede Kullanılan Yaklaşım

Đşkolu/Şube Seviyesinde

Kullanılan Yaklaşım

Đşkolu/Şube A Lokal Olarak

TGY Kullanıyorsa

Đşkolu/Şube B Lokal Olarak

SY veya ASY Kullanıyorsa

Đşkolu/Şube C Lokal Olarak

ĐÖY Kullanıyorsa

TGY

SY veya ASY

AMA

Kısmi kullanım

Kısmi kullanım genellikle kabul

kabul edilmez edilmez*

Kısmi kullanım

Kısmi kullanım

kabul edilmez kabul edilebilir

Kısmi kullanım Kısmi kullanım

kabul edilmez kabul edilmez -

(*) ĐÖY'nin gerektirdiği yüksek risk yönetim standartlarının ilgili birimde kullanımını arttırmak üzere bazı

ülkeler, en azından CRD tarafından Standart Metot için gerekli tutulan risk yönetim standartlarının iştiraklerin

TGY kullanan işkolu/şubelerinde uygulanması halinde, kısmi kullanımı kabul edebilirler.

1.4.3.

•

170

Bankacılık Düzenleme ve Denetleme Kurumu Tarafından Açıklık

Getirilmesinin Uygun Olduğu Düşünülen ve Bankalar Tarafından

Yapılabilecek Hususlar

Bir bankanın, faaliyetlerinin bir kısmı için ĐÖY’yi, diğer faaliyetleri için de Temel

Gösterge Yaklaşımını veya Standart Yaklaşımı kullanmasına (kısmi kullanım) ilişkin

kullanım izni için düzenleyici otoriteye sunması gereken açıklayıcı planının detayları

belirlenmelidir.

Bankacılar Dergisi

Bu konuda CEBS tarafından hazırlanan dökümanda açıklayıcı planda bir zaman tablosu

bulunması ve uygulama sırası olması beklenmektedir. Zaman tablosu ĐÖY uygulamasının

luzumsuz olarak uzamasına yol açmayacak kadar kısa; yönetim, veri, metodoloji ve sonuçların kalitesini sağlayacak kadar uzun olmalıdır. Uygulama sırası banka tarafından belirlenebilir

ve düzenleyici otorite ile anlaşmak kaydıyla örneğin kalan en riskli operasyonlar ile başlanabilir.

•

Düzenleyici Otoritenin kısmi kullanım izin verme ve kısmi kullanım kullanma

opsiyonlarını belirleme kriterleri tespit edilmeli ve bankalar ile önceden paylaşılmalıdır.

•

Satın alma ya da birleşme gibi önemli bir finansal ve organizasyonel değişiklik olduğu

hallerde planda güncelleme/değişiklik olması doğaldır. Bu gibi koşullarda düzenleyici

otoritenin planda olan değişiklik karşısında nasıl bir izleme ve onay süreci uygulayacağı açıklanmalıdır.

•

Bankaların, kısmi kullanım kombinasyonlarının ve açıklayıcı planın zaman planı,

anlam ve önemine ilişkin hususlarının tutarlılığını uygun şekilde ve zamanında izlenmesini sağlayan sistem ve prosedürleri olmalıdır.

II.

Operasyonel Risk Đleri Ölçüm Modellerinin Onaylanması ve

Değerlendirilmesi Đçin Đleri Ölçüm Modelleri Başvuru Esasları ve

Uygulama Kriterleri Kapsamında Örnek Bir Başvuru Rehberi

Đleri Ölçüm Yaklaşımı (ĐÖY) için başvuran Banka Yetkilileri

Banka:

Eksiksiz bir başvuru formu aşağıdaki maddeleri kapsamalıdır:

Başvuru rehberinde yer alan bölümlerle ilgili BDDK’nın ek bilgi ve doküman taleplerinin karşılanması

Risk Yönetiminden sorumlu Yönetim Kurulu Üyesinin imzalamak suretiyle başvuru

yapan yetkililerin beyan ve imzalarının bulunduğu E bölümünün tasdiki

Tüm bilgiler aksi belirtilmedikçe elektronik formatta (CD Rom veya elektronik posta)

gönderilmeli, E bölümünde yer alan dokümanlar kağıt ortamında aşağıdaki iletişim

adresine gönderilmelidir.

Bankacılık Düzenleme ve Denetleme Kurumu

Atatürk Bulvarı No:191 B Blok 06680 KAVAKLIDERE/ANKARA

Başvuru için E-Posta Adresi: @bddk.org.tr

Yabancı Ortaklı Bankalar, yetkililerce imzalanmış başvuru formunu göndermek suretiyle başvuru ve onay sürecinde sundukları bilgilerin diğer ülkelerdeki düzenleyici otoritelerle

paylaşılmasını peşinen kabul eder.

171

Operasyonel Risk Çalışma Grubu

Đleri Ölçüm Yaklaşımlarının (Đöy) Kullanılabilmesi Đçin Başvuru Rehberi

Đçerik

Başvuru Rehberi, Bankaların, Đleri Ölçüm Yaklaşımları (ĐÖY) kullanma iznini alabilmek için BDDK’ya başvurularında gerçekleştirmeleri gereken adımları belirler.

Uygulama Kapsamı

Başvuru Rehberi operasyonel risk yönetiminde ileri ölçüm yaklaşımlarını kullanmak

isteyen üçüncü ülkelerdeki Türk iştiraklerinin, yerli Türk Bankacılık gruplarının, konsolide

otoritesi BDDK merkezi Türkiye olan uluslararası bankacılık grupları için BDDK tarafından

talep edilen bilgileri kapsamaktadır. Banka veya Bankacılık Grupları operasyonel risk

sermaye hesaplamalarında ileri ölçüm yaklaşımlarını kısmen uygulamayı öngördüğünde

başvuru rehberi sadece ileri ölçüm yaklaşımlarını uygulamak isteyen bankalara uygulanır.

Başvuru Rehberinin Temel Unsurları

ĐÖY başvuru süreci iki kısımdan meydana gelmektedir. Đlk kısım başvuru rehberi ışığında bankaların başvurusunun ve gerekli bilgilerinin sunulmasından oluşmaktadır. Đkinci

kısım ise BDDK olarak birinci kısımdan elde edilen veriler doğrultusunda detay bilgilerin

istenmesi ve analizi sürecini kapsamaktadır.

Birinci bölümde, bankanın ĐÖY uygulamaları ve yönetim gibi bir kaç önemli alanda

yaklaşımları konusunda özet bilgi ile birlikte ĐÖY’ün içerdiği nitel ve nicel gereklilikler ve

bankanın ĐÖY modeli ile ilgili detaylı bilgiler yer alacaktır. Bu bölüm, bankanın Risk

Yönetiminden Sorumlu Yönetim Kurulu Üyesi tarafından imzalanacaktır.

Đlk bölümden elde edilecek veriler BDKK’ya bankanın ĐÖY başvurusunu değerlendirme imkanı tanıyacaktır. Bankanın vereceği söz konusu bilgiler sayesinde aşağıdaki

hedeflere ulaşılması sağlanacaktır.

•

Banka tarafından hangi işlerin gerçekleştirildiğini anlamak ve konulan kurallar çerçevesinde yeterli strateji ve uygulama imkanlarına sahip olunduğunu onaylamak

•

ĐÖY perspektifi çerçevesinde hangi alanlara yoğunlaşılması gerektiğini belirlemek

•

Bankalardan ortak veriler alarak sektör çapında karşılaştırmalar yapabilmek

Đlk kısım için özet ve yönetici düzeyinde bilgiler istenecektir. Bilgilerin yönetici düzeyinde olmasından kastedilen Üst Yönetim ve Yönetim Kuruluna sunulabilecek şekil, kapsam

ve ayrıntıda olmasıdır.

Bankalar başvurularında başvuruyla ilgili adı geçen ilgili iç dokümanlarının bir listesini (kısa içerikleriyle birlikte) başvuruya eklemelidir.

Bankalar başvurularında istenen bilgilerin birbirleri arasındaki bağlantılarına ve bilgilerin birbirleri arasında tutarlı olduğuna dikkat etmelidir. Örneğin; A bölümünde yer alan

172

Bankacılar Dergisi

uygulama planı ile B bölümünde yer alan ĐÖY farklılık analizi arasında bağlantı olduğuna

dikkat edilmelidir.

Yabancı ortaklı bankaların başvurusu durumunda, sunulan bilgiler başvuru sürecinin

güçlendirilmesi amacıyla diğer düzenleme ve denetleme kurumlarıyla paylaşılabilecektir.

Bölüm A – Üst düzey açıklama ve uygulama planları:

Bu bölümde bankanın ĐÖY kapsamında üst düzey açıklama ile uygulama planlarını

sunması gerekmektedir.

Genel

Eğer istenilen şekilde banka tarafından daha evvel bu bölümde veya ilerleyen bölümlerde talep edilen bilgi/veri gönderilmiş ise ve bu bilgiler/veriler halen güncel ise, tekrar

gönderilmesi yerine sadece atıf yapılabilir.

A1. Başvurunun özet gerekçesi

A.2. Uygulama kapsamının kısa açıklaması, kısmi ĐÖY kullanımı olup olmadığı, önemli iştiraklerin listesi ve operasyonel risk yönetimi yaklaşımları (Münferit ĐÖY yaklaşımı,

grup bankalarının kullandığı ortak model veya daha basit bir yaklaşım) ve gelecekte ĐÖY

başvurusunu etkileyebilecek, yapıda veya organizasyonda gerçekleştirilmesi planlanan

değişikliklerin detayı

A.3. Başvurunun solo kullanım veya konsolide kullanım için olduğu, konsolide kullanım içinse hangi organizasyon/iştiraklerin dahil edildiği

A.4. Konsolide grup şirketlerinin (bankacılık ve finansla ilgili) listesi

A.5. Uygulamaya geçme takvimini de içeren ĐÖY uygulama planının bir kopyası, başvuru yapılan yurtdışı iştiraklerin uygulama modelleri

A.6. ĐÖY yaklaşımı için bankada iletişim kurulacak kişi

Yapı

Bu bölüm operasyonel risk yönetimi ve sermaye yükümlülüğü çerçevesinde banka yapısının açıklanmasını amaçlar. Bankanın yapısı hakkında açıklamalar şu hususları kapsamalıdır.

A.7. Banka veya bankacılık grubunun organizasyonel yapısı

A.8. Bankanın ortaklık yapısı

A.9. Yönetim Kurulu ve Üst Düzey Yönetimin yapısının kısa açıklaması

A.10. Đç Denetimin risk yönetimi ve sermaye yükümlülüğü çerçevesinde rolü

A.11. Dış Denetimin risk yönetimi ve sermaye yükümlülüğü çerçevesinde rolü

173

Operasyonel Risk Çalışma Grubu

Bölüm B – Bankanın kendi ĐÖY süreçlerinin Basel II’de yer alan asgari ĐÖY

standartlarıyla karşılaştırılması:

Bu bölümde banka kendi ĐÖY süreçleri ile Basel II’de yer alan asgari ĐÖY standartlarına ne kadar uyum gösterdiğini kapsamlı bir şekilde açıklayacaktır. Burada istenilen

ĐÖY’lerinin bütün sonuçlarının sunulması yerine bankanın belirlediği istisnalar ile öz

değerlendirmenin genişliği ve derinliği hakkında bilgi edinmektir. Bankanın gerçekleştirdiği

ĐÖY uygulamasının kapsamı ve kalitesi düzenleyici ve denetleyici gözden geçirme sürecinin

kapsamını da etkileyecektir. Bankaların ilk olarak ĐÖY kriterlerine uyum sağladıklarını

göstermek amacıyla öncelikle aşağıda belirtilen bilgileri iletmeleri gerekmektedir:

B1. Nitel ve nicel kriterlerin nasıl yerine getirildiği hakkında kısa açıklama ile birlikte,

uygulamaya geçmeden evvel gerçekleştirilen test çalışmaları hakkında bilgiler

Bölüm C – Önemli alanlarda bankanın yaklaşımı:

Bu bölümde operasyonel risk yönetim ve ölçüm sistemlerinin doğrulaması uygulanması gibi önemli alanlarda bankanın yaklaşımının özet olarak açıklanması beklenmektedir.

Yönetim

A bölümünde operasyonel risk yönetimi kapsamında üst düzey açıklama istenirken bu

bölümde operasyonel risk yönetimi kapsamında bankanın daha detaylı veri/bilgi vermesi

beklenmektedir. Verilecek bilgiler şu hususları içermelidir:

C.1. Operasyonel Risk Yönetiminde Bankanın politika ve stratejilerinin kısa açıklaması

C.2. Operasyonel Risk Yönetiminde Banka Yönetim Kurulunun rolünün kısaca açıklanması (Yönetim Kurulunun görev ve yetkilerini hangi alt komiteye veya yönetime delege

ettiği açıkça belirtimelidir.)

C.3. Bağımsız Risk Yönetim Fonksiyonunun rolünün açıklaması, Risk Yönetim Biriminin görev ve sorumlulukları, Yönetim Kurulu ve Üst Yönetimin operasyonel risk yönetimindeki rolü, operasyonel risk yönetiminde iç ve dış denetimin rolü

C.4. Banka içinde yapılan operasyonel risk raporlamalarına ilişkin açıklama (raporlamaların içeriği, sıklığı ve kime raporlandığı)

C.5. Operasyonel risk yönetimi sürecindeki karar mekanizmalarının kısa açıklaması

ĐÖY’ün Günlük Faaliyetlerde Kullanımı

C.6. Bankanın Günlük risk yönetimi sürecinde operasyonel risk yönetimi sisteminin

kullanımına ilişkin açıklamalar

Veri Yönetimi ve Entegrasyonu – ĐÖY Standartlarına Uyum

Bu bölümde Bankanın, verilerin tamlığı, doğruluğu ve uygunluğunu sağlamak için

uyguladığı politika, süreç ve uygulama usullerini açıklaması gerekmektedir.

174

Bankacılar Dergisi

C.7. Bankanın iç ve dış kayıp verisi toplama yöntemi ile genel olarak kayıp veri yönetiminin özeti

C.8. Özellikle yasal sermaye hesaplanmasında verilerin doğruluk, tamlık ve uygunluğu başta olmak üzere Basel II’de yer alan veri standartlarına uyumun nasıl sağlandığının kısa

açıklaması

Doğrulama

Bu bölümde banka operasyonel risk ölçüm modelinin doğrulamasını nasıl gerçekleştirdiğine dair bilgilendirme yapması gerekmektedir. Söz konusu bilgilendirme aşağıdaki

hususları içermelidir.

C.9. Operasyonel Risk Ölçüm modeli ile ilgili kapsamın, dokümantasyonun ve modelin etkinliğinin izlenmesi

C.10. Kullanılan doğrulama tekniğinin yeterliliğine ilişkin açıklama

Bölüm D- Banka tarafından uygulanan ĐÖY modelinin detayları:

Bu bölümde bankanın kullanmış olduğu ĐÖY’ün model ve metodolijisi hakkında ayrıntılı bilgiler verilmesi gerekmektedir.

Kullanılan model hakkında özet açıklama şu hususları içermelidir;

D.1. Kullanılan model/modellerin yapısı, faaliyet kolları bazında kullanılan model ve

metodolojilerin açıklanması

D.2. Modelde kullanılan başlıca varsayımlar ve girdiler

Temel Girdilerin (Đç Kayıp Verisi, Dış Kayıp Verisi, Senaryo Analizi, faaliyet ortamı

ve iç kontrol faktörleri) ĐÖY modelinde nasıl kullanıldığının açıklanması gerekmektedir. Söz

konusu açıklama aşağıdaki hususları içermelidir.

D.3. ĐÖY modelinde kullanılan temel girdilerin ağırlıklandırılması

D.4. Modelde kullanılan girdilerin Basel II tarafından öngörülmüş kriterleri karşıladıklarının banka tarafından nasıl sağlandığının özet açıklaması

D.5. Modelde kullanılan parametreler ve varsayımlar

D.6.Modelde kullanılan girdilerin ve parametrelerinin güvenilir olup olmadığını belirlemek amacıyla bankanın gerçekleştirdiği çalışmaların özet açıklaması

D.7. Aynı anda birden çok faaliyet kolunu ilgilendiren kayıpların nasıl dağıtıldığına

dair özet açıklama

D.8. Önemli risk tetikleyicilerinin kısa açıklaması

175

Operasyonel Risk Çalışma Grubu

Operasyonel Risk Sermayesini hesaplamak için bankanın kullandığı korelasyon yaklaşımının açıklanması gerekmektedir. Söz konusu açıklama aşağıdaki hususları içermelidir.

D.9. Toplam operasyonel risk sermayesinin belirlenmesinde korelasyonların kullanılmasının gerekçeleri

D.10. Korelasyonların tahmininde kullanılan metodların açıklaması ve Bankanın

korelasyon varsayımlarını kontrol etmesi ve doğrulaması sürecinin açıklaması

D.11. Korelasyonların modele nasıl dahil edildiğinin açıklaması

ĐÖY uygulayan bankanın sigorta kullanımına olan yaklaşımını açıklaması gerekmektedir. Söz konusu açıklama aşağıdaki hususları içermelidir:

D.12 Bankanın tüm ilgili kriterler dikkate alınarak sigortalamanın etkisinin çalışmalarda nasıl yer verildiği

D.13. Sermaye hesabını etkileyen diğer risk transfer yöntemleri varsa açıklaması

Bankacılık grubu çapında kullanılan ĐÖY modelinden sermaye ayrılması

Gruba ait farklı iştiraklerde, özellikle önemli iştirakler başta olmak üzere operasyonel

risk sermaye ayrılması için kullanılan modellerin açıklanması gerekmektedir. Önemli

iştirakler için bağımsız münferit ĐÖY modelleri uygulanarak mı yoksa grup çapında uygulanan genel ĐÖY modeli vasıtasıyla mı operasyonel risk sermayesinin ayrıldığı belirtilmelidir.

Eğer sermaye ayrımı grup tarafından gerçekleştiriliyorsa, operasyonel risk sermaye ayrım

metodolojisinin gerekçesi ve özet açıklamasının yapılması gerekir.

Bölüm E-Onaylama:

Bu bölüm bankanın Risk Yönetiminden Sorumlu Yönetim Kurulu Üyesi tarafından

imzalanmalıdır.

Kabul Beyanı

Bu başvuru formunu iletmek suretiyle;

•

•

•

•

Toplu başvuru yapan tüm yasal kuruluşlar adına başvuruyu imzaladığımı

Tüm bilgi ve tecrübelerime dayanarak başvuruda yer alan bilgilerin doğru ve objektif

olduğunu ve böyle olması için tüm önlemleri aldığımı

BDDK’nın onaylama sürecinde talep edeceği doküman ve bilgilerin en kısa sürede

iletileceğini

Başvuru formunda yer alan bilgi ve dokümanlarda herhangi bir değişiklik olduğu

takdirde BDDK’nın en kısa sürede bilgilendirileceğini, aksi bir durumda başvuru sürecinin uzayacağını

............................Bankası adına kabul ettiğimi bildiririm.

Tarih:

176

Đmzalayan kişinin ismi soyadı: Đmzalayan kişinin ünvanı:

Đmza:

Bankacılar Dergisi

III. Kullanım Testi

1.1 Kullanım Testi ile Đlgili Genel Çerçevenin Belirlenmesi

1.1.1 Kullanım Testinin Tanımlanması ve Amacı

Risk yönetimi ve risk ölçümü farklı kavramlardır. Risk ölçümü, risk yönetiminin altında bir alt kümedir. Risk tanımlandıktan sonra bu risk değerlendirilir, analiz edilir, ölçülür

ve riskin azaltılması için kontrol faktörleri ya da korunma yöntemleri devreye girer. Risk

ölçüm sonuçları risk yönetim sürecine dahil edilmediği sürece risk ölçümü anlamını yitirecektir.

Piyasa, kredi ve operasyonel risk ölçüm sonuçlarını değerlendirerek risk yönetim sürecine dahil eden bankalar, üst yönetim, risk yönetimi ve sermaye yeterliliği açısından kanuni

denetlemeye, kreditörlere ve derecelendirme kuruluşlarına, kar hedefi açısından da hissedarlara karşı sorumluluklarını en verimli şekilde yerine getirebilir. Bu bankalar, aldıkları risklerden

doğabilecek kayıpları sermayeleri ile karşılaştırarak pozisyon limitleri belirlerler ve risk

yönetimini öz kaynak yönetimi içerisine dahil etmiş olurlar. Bu bankalar riske ayarlı ölçütlerle

en karlı ürünler ve iş kollarına yatırım yaparlar ve riske ayarlı fiyatlama belirlerler. Uygun ve

sağlıklı risk kontrol ve transfer kararlarını verirler ve risk odaklı yönetim stratejilerine

odaklanırlar.

Đleri ölçüm yöntemini kullanan bir bankada operasyonel risk ölçüm sisteminin bankaya kayda değer katkılar sağlaması ile ilgili sürecin test edilmesi Kullanım Testi kavramını

ifade etmektedir.

Bu anlamda bankalar için Kullanım Testi, risk yönetimi ve raporlaması, sermaye yönetimi,

stratejik planlama, risk azaltımı ve performans ölçümü süreçlerinde, operasyonel risk ölçüm

sistemlerinden yararlanma sürecini içerir. Bu sürecin bir bölümü Basel II kuralları içerisinde,

Yapısal Blok 1 kapsamında, Đleri Ölçüm Yaklaşımını kullanacak bir bankadaki nitel kriterler

ile örtüşür.

1.1.2 . Operasyonel Risk Yönetiminde Kullanım Testi Uygulamasının Diğer Risk

Türleri ile Karşılaştırılması

Operasyonel risk ölçüm sonuçlarından operasyonel risk yönetimi sistemi içerisinde

yararlanılması hususunun değerlendirilmesi için piyasa riski ölçümünün piyasa riski yönetimi

sistemi içerisinde kullanımı ile karşılaştırma yapılabilir.

Piyasadaki pozisyonlarla ilgili risklerin doğru bir şekilde ölçülmesi ve hızla değişen

pozisyonlara ve risk düzeyine bağlı olarak, limitleme ya da pozisyonun kapatılması vb.

yöntemler ile piyasa riskinin ölçümü ve yönetiminin ilişkisi kolaylıkla günlük düzeyde

sağlanabilir.

Operasyonel riskte ise durum daha farklıdır. Operasyonel riskte ölçüm sonuçlarının

operasyonel risk yönetimine direkt olarak aktarılması zordur. Bunun nedeni ise bankadaki

operasyonel riskler ile ilgili pozisyonların piyasa riski kadar açık bir şekilde belirlenememesi

ve operasyonel risk ölçümündeki zorluklardır. Bunların yanı sıra bir bankanın operasyonel

risk profili kolaylıkla değişmez ya da yapılan değişiklikler kısa bir zaman içerisinde etkili

177

Operasyonel Risk Çalışma Grubu

olmayabilir. Bu nedenle operasyonel riskte yönetim pratiği, ölçüm ile birlikte diğer kalitatif

çalışmalara da dayanmaktadır.

1.2. Đleri Ölçüm Yaklaşımlarında Kullanım Testi

1.2.1 ĐÖY ile standart yaklaşımların karşılaştırılması

Standart yaklaşımı kullanan bir bankada operasyonel riskin değerlendirilmesi ile ilgili

sistemin risk yönetimi sürecine entegre edilmesi gerekmektedir. Standart yaklaşımda, ileri

ölçüm yaklaşımlarından farklı olarak kullanılan metot gereği operasyonel risk ölçüm