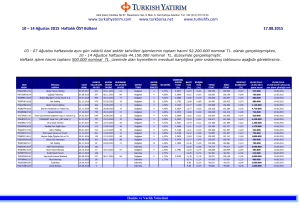

ÖZEL SEKTÖR BORÇLANMA ARACI İHRACI

Mart - 2015

1

FAKTORİNG

SEKTÖRÜ

ÇAĞDAŞ

FAKTORİNG

A.Ş.

İHRACA

İLİŞKİN

BİLGİLER

2

FAKTORİNG SEKTÖRÜ

1990’dan itibaren Dünya faktoring sektörünün yıllık ortalama büyüme

oranı %12 olarak gerçekleşmiştir.

Faktoring işlemlerinde Avrupa kıtasının %60 civarında bir ağırlığı

bulunmaktadır.

Türkiye faktoring sektöründe işlem hacmi Dünya’daki artış trendinin bir

hayli üzerinde artış göstermiş ve 1990’dan itibaren yıllık ortalama

büyüme hızı %41 olarak gerçekleşmiştir.

Faktoring sektörünün aktif büyüklüğü, 2012 yılında 18,2 milyar TL

seviyesinde iken 2013 yılında bir önceki yıla göre %20 artarak 21,8

milyar TL seviyesine yükselmiştir. 2014 yılında bir önceki yıl ile

kıyaslandığında sektörün aktif büyüklüğü %21 artarak 26,4 milyar TL

seviyesinde yükselmiştir.

3

FAKTORİNG SEKTÖRÜ

18

18

16

15

16

17

15

14

14

12

10

8

6

4

6

4

4

3

2009

2010

3

4

5

5

4

5

3

3

2013

2014

2

0

Aktif Karlılık (%)

2011

Özkaynak Karlılığı (%)

2012

Takibe Dönüşüm Oranı (%) (Ciroya Göre)

Kaynak: Finansal Kurumlar Birliği

4

FAKTORİNG

SEKTÖRÜ

ÇAĞDAŞ

FAKTORİNG

A. Ş.

İHRACA

İLİŞKİN

BİLGİLER

5

BİR BAKIŞTA ÇAĞDAŞ FAKTORİNG A.Ş.

Çağdaş Faktoring A.Ş. Aktif büyüklüğü 459 milyon TL seviyesindedir.

Şirket’in 2014 yılı özkaynak büyüklüğü 47,5 milyon TL olup, özkaynak karlılık oranı (ROE)

%43 olarak gerçekleşmiştir. Sektör ortalaması %17 oranındadır. Banka dışı faktoring

şirketleri içerisinde özkaynak karlılığına göre Şirket 5. sıraya yükselmiştir.

Şirket cirosu 2014 yılında 1.359 milyon TL seviyesinde olup, ciro büyüklüğü sıralamasında

banka dışı 61 faktoring şirketi arasında 7. sırada yer almaktadır. Şirket’in 2014 yılı

takipteki alacaklar/ciro oranı %1,11 seviyesinde iken sektör ortalaması %5 seviyesindedir.

Şirket’in aktif müşteri adedi 2014 yıl sonunda 3.426 adettir.

Şirket’in Faktoring Alacakları 2014 yılı 12 aylık finansal tablolarında 441 milyon TL

seviyesine yükselmiştir. 2014 yılında Şirket, faktoring alacakları büyüklüğü sıralamasında

sektörde 15. sıraya, banka dışı sıralamada ise 61 şirket içerisinde 6. sıraya yükselmiştir.

Şirket’in NPL Rasyosu (faktoring alacaklarına oranla) 2014 yılında %3 seviyesinde

gerçekleşmiştir. NPL rasyosu sektör ortalaması %4,3’tür.

6

ÇAĞDAŞ FAKTORİNG A.Ş. – ORTAKLIK YAPISI

• Çağdaş Faktoring A.Ş. 31 Ocak 1994 tarihinde faaliyete geçmiştir.

Şirket’in Özkaynak toplamı 47,5 milyon TL’dir.

• 28 milyon TL olan ödenmiş sermayesinin ortaklar arasında dağılımını

gösterir tablo aşağıda yer almaktadır;

Ortak

Pay (TL)

Pay (%)

16.464.000

58,80

Metin BAROKAS

5.600.000

20,00

Melissa GÜLMEZGİL BAĞ

5.320.000

19,00

Nadya GÜLMEZGİL

336.000

1,20

Alen BAĞ

280.000

1,00

28.000.000

100,00

Dikran GÜLMEZGİL

Toplam

7

ÇAĞDAŞ FAKTORİNG A.Ş. – AKTİF BÜYÜKLÜK

Çağdaş Faktoring aktif büyüklüğü 2013 yılında 202 milyon TL seviyesinde iken 2013

yılında başlayan yeniden yapılanma süreci sonrası, 2014 yılı 12 aylık finansal

tablolarında iki kattan fazla büyüyerek 458,9 milyon TL seviyesine yükselmiştir.

Çağdaş Faktoring A.Ş. Aktif Büyüklük

459

500

400

300

200

92

100

190

202

2012

2013

129

41

0

2009

2010

2011

2014

8

ÇAĞDAŞ FAKTORİNG A.Ş. – CİRO

2014 yılı 12 aylık Finansal Kurumlar Birliği verilerine göre, banka dışı faktoring

şirketleri arasında ciro büyüklüğü sıralamasında Çağdaş Faktoring, banka dışı

61 şirket arasında 7. sırada yer almaktadır. 2013 sonu şirketin şube sayısı 3

iken, 2014 Aralık sonu itibariyle şube sayısı 11’e yükselmiştir. Şube sayısındaki

artışın etkisi ile yüksek oranda ciro artışı sağlanmıştır.

Şirket’in 2014 yılsonu aktif müşteri adedi 3.426 iken, 2015 Mart ayında 3.924

adete yükselmiştir.

9

ÇAĞAŞ FAKTORİNG A.Ş. – TAKİPTEKİ ALACAKLAR / CİRO

2014 yılı boyunca Çağdaş Faktoring’in cirosu istikrarlı bir artış gösterirken, takipteki alacakların ciroya

oranı 2014 birinci çeyrekte %6,17 iken 2014 4. çeyrek sonunda %1,11 oranına gerilemiştir. Finansal

Kurumlar Birliği verilerine göre 2014 yıl sonunda faktoring sektörü ortalamasında takipteki alacakların

ciroya oranı %5 seviyesindedir.

Çağdaş Faktoring’in NPL Rasyosu 2014 yılında %3 seviyesinde gerçekleşmiştir. Faktoring sektörü NPL

rasyosu sektör ortalaması 2014 yılında %4,3 seviyesindedir.

Şirket, ciro artışına paralel işlem bazında oluşabilecek riskleri minimum düzeyde tutmaya özen

göstermektedir. Bu amaçla, mevcut risklerin takibi konusunda aktif ve deneyimli kredi izleme ekiplerinin

çalışmaları sonucu erken uyarı metotları geliştirilerek, verilen kredinin problemli hale gelmesi

önlenmektedir. 2014 yılı boyunca batık oranında gerileme şirketin risk takip politikasının başarısını

göstermektedir.

10

ÇAĞDAŞ FAKTORİNG A.Ş. – ŞUBELER

İkitelli

Dudullu

Bursa

Samsun

Pendik

Gebze/Kocaeli

İzmir

Antalya

Beylikdüzü

Ankara

Gaziantep

Konya

11

ÇAĞDAŞ FAKTORİNG A.Ş. – FAKTORİNG ALACAKLARI

Çağdaş Faktoring A.Ş.’nin Faktoring Alacakları 2013 yılı 12 aylık

finansal tablolarda 191 milyon TL iken, 2014 yılı 12 aylık finansal

tablolarında 441 milyon TL seviyesine yükselmiştir.

2013 yılı 6 aylık finansal tablo sonuçlarına göre Faktoring Alacakları

sıralamasında Çağdaş Faktoring, sektör içerisinde banka ve banka dışı

toplam 77 faktoring şirketi içerisinde 26. sırada yer almakta iken

(banka dışı 16.sıra), 2014 yılı sonunda faktoring alacakları büyüklüğü

açısından sektörde 15. sıraya, banka dışı sıralamada ise 61 şirket

içerisinde 6. sıraya yükselmiştir.

12

ÇAĞDAŞ FAKTORİNG A.Ş. – FAKTORİNG ALACAKLARI

Şirketin Faktoring Alacakları Bazında Pazar Payı;

Dönem

Şirket (Bin TL.)

Sektör (Bin TL.)

Oran

2011

123.467.-

14.247.148.-

%,0,87

2012

180.078.-

16.469.607.-

%,1,09

2013

191.277.-

20.104.997.-

%,0,95

2014/06

359.756.-

21.560.885.-

%1,67

2014/09

427.441.-

23.340.864.-

%1,84

2014/12

441.373.-

24.720.385.-

%1,79

13

ÇAĞDAŞ FAKTORİNG A.Ş. – FAKTORİNG ALACAKLARI

14

ÇAĞDAŞ FAKTORİNG A.Ş. - KARLILIK

Çağdaş Faktoring RoA (%)

Çağdaş Faktoring RoE (%)

43

45

40

35

30

25

20

20

12,3

15

10

5,3

5

1,3

5

3

3

2013

2014

0

2011

2012

2013 yıl sonunda Çağdaş Faktoring A.Ş. Özkaynak Karlılık Oranı (ROE)

sektör ortalaması olan %15’in üzerinde olup %20 seviyesinde

gerçekleşmiştir. 2014 yılı 12 aylık finansal tablolarında Çağdaş

Faktoring’in özkaynak karlılık oranı %43 seviyesine ulaşmış ve banka dışı

faktoring şirketleri içerisinde Şirket, özkaynak karlılığına göre 5. sıraya

yükselmiştir.

15

ÇAĞDAŞ FAKTORİNG A.Ş. - RASYOLAR

31.12.2013

Rasyolar

Sektör Ortalaması

31.12.2014

Çağdaş Faktoring

Sektör Ortalaması

Çağdaş Faktoring

Aktif Devir Hızı

0,12

0,22

0,18

0,22

Özkaynak Net Karlılık Oranı

0,15

0,20

0,17

0,44

Net Faiz Marjı

0,05

0,10

0,08

0,08

Karşılık Oranı

0,85

0,85

0,77

0,82

Npl Rasyosu

0,05

0,07

0,04

0,03

Faiz Geliri / Toplam Faaliyet Geliri

0,89

0,93

0,90

0,94

Faiz Geliri / Ortalama Faktoring

Alacakları

0,12

0,22

0,18

0,21

Şirket rasyoları sektör ortalamasının önemli ölçüde üzerindedir.

16

ÇAĞDAŞ FAKTORİNG A.Ş. - PROJEKSİYONLAR

Net Kar (milyon TL)

20

20

14,4

16,5

15

10

5

0

2014

2015 T

2016 T

Şirketin 31.012.2014 itibariyle faktoring

alacakları bazında Pazar payı %1,79 olup, 2015

sonunda bu oranın %2,25’e, 2016 yılı sonunda ise

%2,5 seviyesine yükselmesi beklenmektedir,

böylelikle Çağdaş Faktoring A. Ş., banka dışı

faktoring alacakları sıralamasında ilk üç faktoring

şirketi içerisinde yer almış olacaktır.

17

ÇAĞDAŞ FAKTORİNG A.Ş. – TEDAVÜLDE BULUNAN İHRAÇLAR

Türü

Nominal Tutar (TL)

İhraç Tarihi

Vadesi

İtfa Tarihi

Varlık Teminatlı Menkul Kıymet

11.880.000

28.05.2013

728

28.05.2015

Sabit Faizli Bono

21.380.000

14.11.2014

179

12.05.2015

Değişken Faizli Bono

18.620.000

14.11.2014

364

13.11.2015

Sabit Faizli Bono

20.000.000

02.02.2015

179

31.07.2015

18

ÇAĞDAŞ FAKTORİNG A.Ş. – KREDİ DERECELENDİRME RAPORU

JCR Eurasia Rating, “Çağdaş Faktoring A.Ş.”yi yatırım yapılabilir kategorisinde

değerlendirerek, Uzun Vadeli Ulusal Notu’nu ‘BBB (Trk)’ görünümünü ‘Pozitif’, Kısa Vadeli

Ulusal Notu’nu ‘A-3 (Trk)’ görünümünü ‘Stabil’ olarak belirledi.

Uzun Vadeli Uluslararası Yabancı Para Notu

Uzun Vadeli Uluslararası Yerel Para Notu

Uzun Vadeli Ulusal Notu

Kısa Vadeli Uluslararası Yabancı Para Notu

Kısa Vadeli Uluslararası Yerel Para Notu

:

:

:

:

:

BBB- / (Stabil Görünüm)

BBB- / (Stabil Görünüm)

BBB (Trk) / (Pozitif Görünüm)

A-3 / (Stabil Görünüm)

A-3 / (Stabil Görünüm)

Kısa Vadeli Ulusal Notu

:

:

:

A-3 (Trk) / (Stabil Görünüm)

Desteklenme Notu

Ortaklardan Bağımsızlık Notu

3

BC

19

ÇAĞDAŞ FAKTORİNG A.Ş. – BİLANÇO (Bin TL)

31.12.2014

5

31.12.2013

1

31.12.2012

1

4.780

2.128

1.923

441.373

2.715

1.930

185

191.277

2.626

1.654

110

180.078

378

2.391

152

PEŞİN ÖDENMİŞ GİDERLER

6.450

830

332

ERTELENMİŞ VERGİ VARLIĞI

1.113

2.514

4.037

DİĞER AKTİFLER

353

781

246

AKTİF TOPLAM

458.904

201.921

189.538

ALINAN KREDİLER

121.534

62.291

61.023

FAKTORİNG BORÇLARI

234.825

90.808

88.547

İHRAÇ EDİLEN MENKUL KIYMETLER (net)

52.301

12.011

-

452

535

531

1.081

529

535

BORÇ VE GİDER KARŞILIKLARI

237

220

199

CARİ DÖNEM VERGİ BORCU

943

38

106

ÖZKAYNAKLAR

47.531

35.489

38.597

PASİF TOPLAM

458.904

201.921

189.538

NAKİT DEĞERLER

BANKALAR

FAKTORİNG ALACAKLARI

TAKİPTEKİ ALACAKLAR

MADDİ DURAN VARLIKLAR (net)

MADDİ OLMAYAN DURAN VARLIKLAR (net)

DİĞER BORÇLAR

ÖDENECEK VERGİ VE YÜKÜMLÜLÜKLER

Şirket’in yıl sonu mali tabloları bağımsız denetimden geçmektedir. 2014 yılı Bağımsız Denetim Raporu

Deloitte tarafından hazırlanmıştır.

20

ÇAĞDAŞ FAKTORİNG A.Ş. – GELİR TABLOSU (Bin TL)

31.12.2014

31.12.2013

31.12.2012

84.143

40.036

37.605

FAKTORİNG GELİRLERİ

84.143

40.036

37.605

FİNANSMAN GİDERLERİ (-)

43.053

16.317

15.415

BRÜT K/Z

41.090

23.719

22.190

ESAS FAALİYET GİDERLERİ(-)

18.434

12.931

12.140

BRÜT FAALİYET K/Z

22.656

10.788

10.050

DİĞER FAALİYET GELİRLERİ

3.659

3.055

786

TAKİPTEKİ ALACAKLARA İLİŞKİN ÖZEL KARŞILIKLAR (-)

6.609

6.371

8.235

DİĞER FAALİYET GİDERLERİ (-)

1.252

1.040

418

NET FAALİYET K/Z

18.454

6.432

2.183

SÜRDÜRÜLEN FAALİYETLER VERGİ ÖNCESİ K/Z

18.454

6.432

2.183

SÜRDÜRÜLEN FAALİYETLER VERGİ KARŞILIĞI (-)

4.047

2.775

104

SÜRDÜRÜLEN FAALİYETLER DÖNEM NET K/Z

14.407

3.657

2.079

NET DÖNEM KARI/ZARARI

14.407

3.657

2.079

ESAS FAALİYET GELİRLERİ

Şirket’in yıl sonu mali tabloları bağımsız denetimden geçmektedir. 2014 yılı Bağımsız Denetim Raporu

Deloitte tarafından hazırlanmıştır.

21

FAKTORİNG

SEKTÖRÜ

ÇAĞDAŞ

FAKTORİNG

A.Ş.

İHRACA

İLİŞKİN

BİLGİLER

22

İHRACA İLİŞKİN BİLGİLER

İhraç Bilgileri

İhraç Tutarı

:

30 Milyon TL

Kıymet Türü

:

Bono

İhraç Şekli

:

Nitelikli yatırımcıya satış

Vade

:

364 gün

Vade Başlangıç Tarihi

:

17 Mart 2015

Faiz Türü

:

3 ayda 1 değişken faizli

İtfa Planı

:

İhraç edilen bono değişken faizli olup, nominal bedel üzerinden

ihraç edilecek, ilk kupon ödemesi 16 Haziran 2015, ikinci kupon

ödemesi 15 Eylül 2015, üçüncü kupon ödemesi 15 Aralık 2015,

anapara ve 4. dönem faiz ödemesi ise vade sonu olan 15 Mart

2016 tarihinde gerçekleştirilecektir.

23

İHRACA İLİŞKİN BİLGİLER

İhraç Bilgileri

Ek Getiri

:

390 bps

Her bir kupon faizi hesaplama döneminde hesaplanacak kupon faiz

oranı ile bir önceki kupon faiz oranı karşılaştırılarak yüksek olan oran

yeni kupon faizi olarak belirlenecektir.

Minimum Talep Miktarı

:

10,000 TL ve katları

İşlem Görme

:

BIST Bono ve Tahvil Piyasası

(Nitelikli yatırımcılar arasında)

Aracı Kurum

:

Turkish Yatırım A.Ş.

24

İHRACA İLİŞKİN BİLGİLER

Zamanlama

Talep Toplama Tarihleri

:

Dağıtım Sonuçlarının ve Faiz Oranının Açıklanma

Tarihi

:

Para ve Kıymet Takası

:

17 Mart 2015

Vade Başlangıç Tarihi

:

17 Mart 2015

İtfa Tarihi

:

15 Mart 2016

:

İhraç başvurusu SPK tarafından

onaylanmış olup, satış sonuçları Borsa

İstanbul’a bildirildikten sonra Yönetim

Kurulu’nun onayıyla işlem görmeye

başlayacaktır.

Borsa İstanbul’da İşlem Görme Tarihi

16 Mart 2015

17 Mart 2015

25

İHRACA İLİŞKİN BİLGİLER

Örnek Fiyatlama – 364 Gün Vadeli Değişken Faizli Bono

Fiyatlama Yapılan Tarih

:

10 Mart 2015

Gösterge Devlet İç Borçlanma Senedi

:

TRT161116T19

Hesaplamada Dikkate Alınan İşlem Tarihleri

:

4-5-6-9-10 MART 2015

Gösterge Faiz Oranı (Yıllık Basit)

:

% 8,47

Gösterge Faiz Oranı (Yıllık Bileşik)

:

% 8,66

Yıllık Ek Getiri

:

% 3,90

Çağdaş Faktoring Bonosunun Yıllık Basit Faizi

:

%12,29

Çağdaş Faktoring Bonosunun Yıllık Bileşik Faizi

:

%12,87

Çağdaş Faktoring Bonosunun Fiyatı

:

1,000

Çağdaş Faktoring Bonosunun Dönemsel Kupon Faizi

:

%3,0646

26

364 Gün Vadeli Değişken Faizli Bono için Fiyat Tespit Detayı

Piyasada işlem gören 2 yıl vadeli

gösterge tahvil

364 gün vadeli bononun fiyatlamasında 2 yıl vadeli gösterge tahvil referans alınacaktır.

Gösterge tahvilin

yıllık bileşik faizinin

A 5 günlük ortalaması

Sözkonusu tahvilin 10-16 Mart tarihleri arasında (10 Mart ve 16 Mart günleri dahil 5 iş

günü) Borsa İstanbul Kesin Alım Satım Pazarı’nda oluşan işlem hacmi ağırlıklı ortalama

bileşik faizleri ve günlük işlem hacimleri dikkate alınacak ve 16 Mart 2015 tarihinde aynı

gün valörlü işlem saati bitimini takiben hesaplamalar yapılacaktır.

Gösterge Dönemsel

B Faiz Oranı

B=((1+A)^(91/365))-1

Banka Bonosunun

C yıllık basit ek faiz oranı

Belirlenen ek faiz oranı=%3.90

Banka Bonosunun

D 91 günlük basit ek faizi

D=C*91/365

Banka Bonosunun

E 91 günlük basit faizi (kupon faizi)

E=B+D

Banka Bonosunun

F yıllık basit faizi

F= E*365/91

Banka Bonosunun

G yıllık bileşik faizi

G=[(1+E)^(365/91)]-1

Her bir kupon faizi hesaplama döneminde hesaplanacak kupon faiz oranı ile bir önceki kupon faiz oranı

karşılaştırılarak yüksek olan oran yeni kupon faizi olarak belirlenecektir.

27

Vergilendirme Esasları

Kurumsal Yatırımcılar

Bireysel Yatırımcılar

•

%10 oranında stopaja tabi

Stopaj oranları:

•

Devlet tahvil ve hazine bonosu ile eşit

vergilendirme

Finansal Kurumsal Yatırımcılar

Özel Sektör Tahvil ve Finansman Bonosu gelirleri

üzerinden BSMV mükellefi kurumlarca;

•

•

İtfada %5

Tahvillerin vadesi beklenmeksizin satışı

nedeniyle lehe alınan paralar üzerinden %1

Oranında BSMV hesaplaması gerekmektedir.

•

Tam Mükellef Sermaye Şirketi %0

•

SPKn’ye göre kurulan Yatırım Ortaklıkları %0

•

SPKn’ye göre kurulan Yatırım Fonları %0

•

Diğer Kurumsal Yatırımcılar %10

•

Kurumlar Vergisi: Tam Mükellef Kurumlar

tarafından elde edilen kazanç kurum kazancına

dahil edilir ve Yatırım Fon ve Ortaklıkları hariç

%20 Kurumlar Vergisi’ne tabi tutulur. Ödenen

stopaj beyanname üzerinden hesaplanan

kurumlar vergisinden mahsup edilebilir.

28

Başvuru, Dağıtım ve Teslimat Esasları

Başvuru Yerleri

:

Talep Tutarlarının Ödenmesi

ve Blokaj Yöntemi

:

Dağıtım Esasları

:

Teslim Zamanı ve Yeri

:

Başvuru Belgeleri

:

Nitelikli Yatırımcılar

Gerçek Kişi veya Tüzel Kişi Yatırımcılar Kurumsal Yatırımcılar

Turkish Yatırım A.Ş.'nin Genel Müdürlük ve tüm şubeleri ve acenta sıfatıyla Turkish Bank A.Ş.

İle Türk Bankası Ltd. şubeleri

Talep ettikleri bononun bedelini talep anında Kurumsal Yatırımcılar talep ettikleri borçlanma

ödeyeceklerdir.

aracının bedellerini talep anında

Yatırımcıların Turkish Yatırım'da

ödemeyeceklerdir. Sözkonusu bedelleri dağıtım

hesaplarının bulunması durumunda likit fon listelerinin onaylandığı işgününde saat 12:00’ye

blokesi yöntemi, Turkish Bank'ta

kadar ödeyeceklerdir. Kurumsal Yatırımcılar

hesaplarının bulunmaması durumunda TL dağıtım listelerinin onaylanmasından sonra

veya döviz cinsi gecelik vadeli mevduat

almaya hak kazandıkları borçlanma aracının

blokesi yöntemi uygulanacaktır. Böylelikle bedellerini TURKISH YATIRIM’a ödemekten

talep tutarları nemalandırılmış olacaktır.

imtina edemezler.

Turkish Yatırım ve İhraççı talepte bulunan Turkish Yatırım ve İhraççı talepte bulunan

yatırımcının talebini kabul edip etmemekte yatırımcının talebini kabul edip etmemekte

serbest olacaktır. Dağıtım sonrasında

serbest olacaktır. Dağıtım sonrasında

yatırımcıların talep ettikleri nominale karşılık yatırımcıların talep ettikleri nominale karşılık

gelecek borçlanma aracı nominali, nihai faiz gelecek borçlanma aracı nominali, nihai faiz

oranının belirlenmesi ve dağıtım listesinin oranının belirlenmesi ve dağıtım listesinin

Çağdaş Faktoring A.Ş. tarafından

Çağdaş Faktoring A.Ş. tarafından onaylanması

onaylanması ardından bildirilecektir.

ardından bildirilecektir.

Borçlanma araçları, dağıtım listelerinin

Borçlanma araçları, dağıtım listelerinin

onaylandığı iş günü MKK düzenlemeleri

onaylandığı iş günü MKK düzenlemeleri

çerçevesinde kayden teslim edilecektir.

çerçevesinde kayden teslim edilecektir.

Borçlanma araçlarının fiziki teslimi söz

Borçlanma araçlarının fiziki teslimi söz konusu

konusu değildir. SPK mevzuatı

değildir. SPK mevzuatı çerçevesinde MKK

çerçevesinde MKK nezdinde hak sahipleri nezdinde hak sahipleri bazında kayden

bazında kayden izlenecektir.

izlenecektir.

Gerçek Kişi Yatırımcılar: Talep Formu / Nüfus Cüzdanı / Pasaport / Sürücü Belgesi /

Nitelikli Yatırımcı Beyanı

Tüzel Kişi Yatırımcılar ve Kurumsal Yatırımcılar: Talep Formu / İmza sirkülerinin noter

tasdikli örneği / kuruluş gazetesi fotokopisi / vergi levhası fotokopisi / ticaret sicili kayıt belgesi

29

fotokopisi / Nitelikli Yatırımcı Beyanı /

İletişim Bilgileri

Tüm soru ve bilgi talepleri için Turkish Yatırım yetkili personeli iletişim bilgileri aşağıda sunulmuştur.

Şela Göktürk

Hazine ve Fon Yönetimi

Turkish Yatırım A.Ş.

Eylem Çiftçi

Kurumsal Finansman

Turkish Yatırım A.Ş.

Email : s.gokturk@turkishyatirim.com

Email : e.ciftci@turkishyatirim.com

Tel : +90 212 315 1064

Tel : +90 212 315 1005

Fax : +90 212 315 1003

Fax : +90 212 315 1003

30

Önemli Not

•

Bu doküman yatırımcılara Çağdaş Faktoring A.Ş. hakkında bilgi vermek amacıyla Turkish Yatırım A.Ş. tarafından hazırlanmış

olup, kaynak olarak Çağdaş Faktoring A.Ş. tarafından sağlanan bilgiler ile kamuya açık sektör bilgileri kullanılmıştır. Bu

dokümanda yer alan bilgiler, Turkish Yatırım A.Ş. tarafından denetlenmemiş ve bağımsız olarak doğrulanmamıştır. Turkish

Yatırım A.Ş. bu doğrulamayı yapmak, alıcıya ek bilgi sağlamak, bu sunumu güncellemek veya içinde herhangi bir düzeltme

yapmak yükümlülüğü altına girmemektedir ve bu bağlamda Turkish Yatırım A.Ş. ve Turkish Yatırım A.Ş.’nin ilgili müdürleri,

çalışanları ve görevlileri bu dokümanda yer alan bilgilerin doğruluğuna, adilliğine ve tamlığına ilişkin hiçbir sorumluluk kabul

etmemektedir. Bu doküman herhangi bir yatırım kararının sebebini oluşturmayı amaçlamamakta ve bir yatırım kararının

alınmasında gerekli olabilecek veya öğrenmek istenebilecek tüm bilgileri içerdiğini belirtmemektedir.

•

Bu doküman yatırımcılar açısından bir tavsiye olarak yorumlanamaz . Turkish Yatırım A.Ş. bu doküman baz alınarak

gerçekleştirilen yatırım kararlarından sorumlu tutulamaz.

31