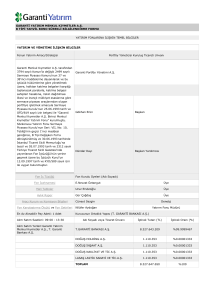

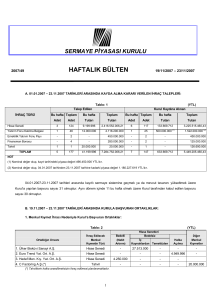

Güncel İzahname

advertisement