Menkul ve Gayrimenkul

Sermaye Gelirlerine

İlişkin 2016 ve 2017 Yılı

Vergi Rehberi

1

Mükellef

GERÇEK KİŞİ

Gelir

Tam Mükellef

Menkul Kıymet

Yatırım Fonları

(A ve B Tipi)

Katılma Belgeleri

Kâr Payı ve

Borsa Yatırım

Fonu Alım-Satım

Kazancı

Türkiye’de kurulu tam mükellef

menkul kıymet yatırım fonu ve borsa

yatırım fonlarından elde edilen:

Menkul kıymet yatırım fonu ve borsa

yatırım fonu nezdinde %0 stopaj

uygulanır.

Katılım belgelerinin fona iadesinden ve

borsa yatırım fonunun alım satımından

sağlanan kazançtan %10 oranında

stopaj yapılır. Hisse senedi yoğun

fonların katılma belgelerinden elde

edilen kazançlarda ise % 0 stopaj

yapılır.

Stopaj nihai vergidir, beyan edilmez

Fon portföyünün %51 ve daha fazlası

BİST’de işlem gören hisse

senetlerinden oluşan yatırım fonlarının

1 yıldan fazla süreyle elde tutulan

katılma belgelerinin elden

çıkartılmasından sağlananlar üzerinden

stopaj yapılmaz, beyan da edilmez.

Diğerlerinden:

Diğerlerinden elde edilen kazançlar

değer artış kazancı olarak beyana tabi.

Kazancın, elde bulundurma

dönemindeki (son ay hariç) Yİ-ÜFE

artışı % 10 veya daha fazla olursa

(1.1.2006 öncesi iktisap edilenlerde YİÜFE artışı %10 altında olsa dahi)

maliyet revizesi sonrası tutar beyana

tabi.

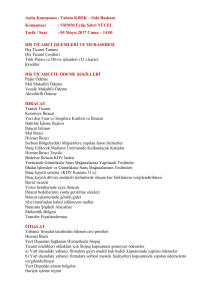

2016 YILINDA ELDE EDİLEN MENKUL SERMAYE GELİRLERİNİN BEYAN VE VERGİLEME ESASLARI

KURUM

Dar Mükellef (*)

Tam Mükellef

Tam Mükellef Sermaye Şirketi ve

Tam Mükellef Diğer Kurum

Dar Mükellef Sermaye Şirketleri,

Dar Mükellef Diğer Kurumlar

Dar Mükellef (*)

Yatırım Fonu (**)

Yatırım Fonu ve Yatırım Ortaklıkları

(***)

Türkiye’de kurulu tam mükellef

menkul kıymet yatırım fonu ve borsa

yatırım fonlarından elde edilen:

Menkul kıymet yatırım fonu ve borsa

yatırım fonu nezdinde %0 stopaj

uygulanır.

Katılım belgelerinin fona iadesinden ve

borsa yatırım fonu alım satımından

sağlanan kazançtan %10 oranında

stopaj yapılır. Hisse senedi yoğun

fonların katılma belgelerinden elde

edilen kazançlarda ise % 0 stopaj

yapılır.

Stopaj nihai vergidir, beyan edilmez

Fon portföyünün %51 ve daha fazlası

BİST’de işlem gören hisse

senetlerinden oluşan yatırım fonlarının

1 yıldan fazla süreyle elde tutulan

katılma belgelerinin elden

çıkartılmasından sağlananlar üzerinden

stopaj yapılmaz, beyan da edilmez.

Diğerlerinden:

Kazanç Türkiye’de elde edilmedikçe

Türkiye’de vergilendirilmez.

Türkiye’de kurulu tam mükellef

menkul kıymet yatırım fonu ve

borsa yatırım fonlarından elde

edilen:

Menkul kıymet yatırım fonu ve

borsa yatırım fonu nezdinde %0

stopaj uygulanır.

Katılım belgelerinin fona

iadesinden ve borsa yatırım fonu

alım satımından sağlanan

kazançtan % 0 oranında stopaj

yapılır.

Fon portföyünün %51 ve daha

fazlası BİST’de işlem gören hisse

senetlerinden oluşan yatırım

fonlarının 1 yıldan fazla süreyle

elde tutulan katılma belgelerinin

elden çıkartılmasından sağlananlar

üzerinden stopaj yapılmaz.

Kurum kazancına dahil.

Diğerlerinden:

Kurum kazancına dahil.

Türkiye’de kurulu tam

mükellef menkul kıymet

yatırım fonu ve borsa yatırım

fonlarından elde edilen:

Menkul kıymet yatırım fonu ve

borsa yatırım fonu nezdinde %0

stopaj uygulanır.

Katılım belgelerinin fona

iadesinden ve borsa yatırım fonu

alım satımından sağlanan

kazançtan %10 oranında stopaj

yapılır. Hisse senedi yoğun

fonların katılma belgelerinden

elde edilen kazançlarda ise % 0

stopaj yapılır.

Borsa yatırım fonları, emeklilik

yatırım fonları, menkul kıymetler

yatırım fonları ve ortaklıkları,

konut finansman fonları ve varlık

finansman fonlarının elde ettiği

kazançlardan %0 oranında stopaj

yapılır.

Fon portföyünün %51 ve daha

fazlası BİST’de işlem gören hisse

senetlerinden oluşan yatırım

fonlarının 1 yıldan fazla süreyle

elde tutulan katılma belgelerinin

elden çıkartılmasından

sağlananlar üzerinden stopaj

yapılmaz.

Kurum kazancına dahil.

Stopaj kurumlar vergisinden

mahsup edilir.

Türkiye’de kurulu tam mükellef

menkul kıymet yatırım fonu ve

borsa yatırım fonlarından elde

edilen:

Menkul kıymet yatırım fonu ve

borsa yatırım fonu nezdinde %0

stopaj uygulanır.

Katılım belgelerinin fona

iadesinden ve borsa yatırım fonu

alım satımından sağlanan kazançtan

% 0 oranında stopaj yapılır.

Fon portföyünün %51 ve daha

fazlası BİST’de işlem gören hisse

senetlerinden oluşan yatırım

fonlarının 1 yıldan fazla süreyle

elde tutulan katılma belgelerinin

elden çıkartılmasından sağlananlar

üzerinden stopaj yapılmaz.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

Diğerlerinden:

Kazanç Türkiye’de elde

edilmedikçe Türkiye’de

vergilendirilmez.

2

1.1.2006 tarihi sonrası ihraçlılar

Banka, aracı kurum veya ihraççılar

tarafından %10 oranında stopaj kesilir.

Stopaj nihai vergidir, beyan edilmez.

1.1.2006 tarihi sonrası ihraçlılar

Banka, aracı kurum veya ihraççılar

tarafından %10 oranında stopaj kesilir.

Stopaj nihai vergidir, beyan edilmez.

1.1.2006 tarihi öncesi ihraçlılar

DT ve HB faiz gelirleri %0 oranında;

özel sektör tahvili, varlığa dayalı

menkul kıymet, finansman bonosu faiz

geliri %10 oranında stopaja tabi.

TL cinsinden elde edilenlere

uygulanacak 2016 yılı enflasyon

indiriminden sonraki tutar, beyan eşiği

hesaplamasında dikkate alınan diğer

gelirlerle birlikte 30.000 TL’yi geçerse

tamamı beyan edilir. (*****)

1.1.2006 tarihi öncesi ihraçlılar

DT ve HB faiz gelirleri %0 oranında;

özel sektör tahvili, varlığa dayalı

menkul kıymet, finansman bonosu faiz

geliri %10 oranında stopaja tabi.

Stopaj nihai vergidir

1.1.2006 tarihi sonrası ihraçlılar

DT, HB ile banka ve aracı kurum

aracılığı ile diğer tahvil ve

bonolardan elde edilenler % 0

oranında stopaja tabi.

Banka ve aracı kurum aracılığı ile

elde edilmeyen özel sektör tahvili,

varlığa dayalı menkul kıymet,

finansman bonosu faiz geliri %10

oranında stopaja tabi

Kurum kazancına dahil.

Stopaj kurumlar vergisinden

mahsup edilir.

1.1.2006 tarihi öncesi ihraçlılar

DT ve HB faiz gelirleri %0

oranında; özel sektör tahvili,

varlığa dayalı menkul kıymet,

finansman bonosu faiz geliri %10

oranında stopaja tabi.

Kurum kazancına dahil.

1.1.2006 tarihi sonrası

ihraçlılar

DT, HB ile banka ve aracı kurum

aracılığı olsun olmasın diğer

tahvil ve bonolardan elde

edilenler % 10 oranında stopaja

tabi.

Borsa yatırım fonları, emeklilik

yatırım fonları, menkul kıymetler

yatırım fonları ve ortaklıkları,

konut finansman fonları ve varlık

finansman fonlarının elde ettiği

kazançlardan %0 oranında stopaj

yapılır.

Kurum kazancına dahil.

Stopaj kurumlar vergisinden

mahsup edilir.

1.1.2006 tarihi öncesi ihraçlılar

DT ve HB faiz gelirleri %0

oranında; özel sektör tahvili,

Diğerlerinden:

Kazanç Türkiye’de elde

edilmedikçe Türkiye’de

vergilendirilmez.

Diğerlerinden:

Kurum kazancına dahil.

Her Nevi Tahvil

ve Bono Faizleri

(****)

Hazine Bonosu

(HB)

Devlet Tahvili

(DT)

Özel Sektör

Tahvili

Finansman

Bonosu

Varlığa Dayalı

Menkul

Kıymet

(Yurtiçinde ihraç

edilen Kira

Sertifikalarından

Elde Edilen Kira

Gelirleri Dahil)

Türkiye’de kurulu tam mükellef

menkul kıymet yatırım fonu ve

borsa yatırım fonlarından elde

edilen:

Menkul kıymet yatırım fonu ve

borsa yatırım fonu nezdinde %0

stopaj uygulanır.

Katılım belgelerinin fona

iadesinden ve borsa yatırım fonu

alım satımından sağlanan

kazançtan %10 oranında stopaj

yapılır. Hisse senedi yoğun

fonların katılma belgelerinden elde

edilen kazançlarda ise % 0 stopaj

yapılır.

Fon portföyünün %51 ve daha

fazlası BİST’de işlem gören hisse

senetlerinden oluşan yatırım

fonlarının 1 yıldan fazla süreyle

elde tutulan katılma belgelerinin

elden çıkartılmasından sağlananlar

üzerinden stopaj yapılmaz.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj

nihai vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

1.1.2006 tarihi sonrası ihraçlılar

DT, HB ile banka ve aracı kurum

aracılığı ile diğer tahvil ve

bonolardan elde edilenler % 0

oranında stopaja tabi.

Banka ve aracı kurum aracılığı ile

elde edilmeyen özel sektör tahvili,

varlığa dayalı menkul kıymet,

finansman bonosu faiz geliri %10

oranında stopaja tabi

1.1.2006 tarihi öncesi ihraçlılar

DT ve HB faiz gelirleri %0

oranında; özel sektör tahvili, varlığa

dayalı menkul kıymet, finansman

bonosu faiz geliri %10 oranında

stopaja tabi.

1.1.2006 öncesi ve sonrası

ihraçlılar için

1.1.2006 tarihi sonrası ihraçlılar

DT, HB ile banka ve aracı kurum

aracılığı olsun olmasın özel sektör

tahvili, varlığa dayalı menkul

kıymet, finansman bonosu faiz

geliri %10 oranında stopaja tabi.

1.1.2006 tarihi öncesi ihraçlılar

DT ve HB faiz gelirleri %0

oranında; özel sektör tahvili,

varlığa dayalı menkul kıymet,

finansman bonosu faiz geliri %10

oranında stopaja tabi.

1.1.2006 öncesi ve sonrası

ihraçlılar için

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj

nihai vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

Hazine Müsteşarlığı tarafından ihraç

edilenlerin faizlerden % 0 stopaj

kesintisi yapılır.

Diğerleri tarafından ihraç edilenlerin

faizlerden tahvilin vadesine göre stopaj

kesintisi yapılır:

o 1 yıla kadar olanlardan % 10,

o 1 yıl ile 3 yıl arası olanlardan %7,

o 3 yıl ile 5 yıl arası olanlardan %3,

o 5 yıl ve daha uzun olanlardan %0,

Hazine

Müsteşarlığı ile

Tam Mükellef

Kurumlar

Tarafından Yurt

Dışında İhraç

Edilen Eurobond

Faizleri (Tam

Mükellef Varlık

Kiralama

Şirketleri

Tarafından Yurt

Dışında İhraç

Edilen Kira

Sertifikaları

dahil) (****)

Repo Gelirleri,

Mevduat Faizleri

(Borsa Para

Piyasası

Takasbank’ta elde

edilenler dahil),

Faizsiz Kredi

Veren

Kurumların

(Katılım

Bankaları/ ÖFK)

Ödedikleri Kâr

Payı (****)

Türkiye’den elde edilenler repo

gelirleri %15 oranında stopaja tabidir.

Türkiye’de elde edilen mevduat faiz

gelirleri ve Katılım Bankaları

tarafından katılma hesabı karşılığında

ödenen kar payları vadesine göre

aşağıdaki şekilde değişen oranlarda

stopaja tabidir.

o Vadesiz ve ihbarlı ve özel cari

hesaplar ile 6 aya kadar ( 6 ay

dahil) vadeli hesaplarda %15,

o 1 yıla kadar (1 yıl dahil) vadeli

hesaplarda %12,

o 1 yıldan uzun vadeli hesaplarda

%10

Döviz tevdiat hesaplarına yürütülen

faizler ile katılım bankalarınca döviz

katılma hesaplarına ödenen kar payları

vadesine göre aşağıdaki şekilde

değişen oranlarda stopaja tabidir.

o Vadesiz ve ihbarlı ve hesaplar

ile 6 aya kadar ( 6 ay dahil)

vadeli hesaplarda %18

o 1 yıla kadar (1 yıl dahil) vadeli

hesaplarda %15,

o 1 yıldan uzun vadeli

hesaplarda,%13

Stopaj nihai vergidir, beyan edilmez.

Yurtdışındaki bankalardan ve

yurtiçindeki bankaların yurtdışı

şubeleri ile offshore’dan elde edilen

repo, mevduat gelirleri ile faizsiz kredi

veren kurumların ödedikleri kar

paylarında Türkiye’de stopaj yok, diğer

stopaja tabi tutulmayan gelirlerle

birlikte toplamı 1.580 TL’yi aşarsa

tamamı beyan edilir. (****)

3

Beyan eşiği hesaplamasında dikkate

alınan diğer gelirlerle 30.000 TL’yi

aşarsa tamamı beyana tabi. (*****)

Stopaj kurumlar vergisinden

mahsup edilir.

varlığa dayalı menkul kıymet,

finansman bonosu faiz geliri %10

oranında stopaja tabi.

Kurum kazancına dahil.

Stopaj kurumlar vergisinden

mahsup edilir.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlardan mahsup edilir).

Hazine Müsteşarlığı tarafından ihraç

edilenlerin faizlerden % 0 stopaj

kesintisi yapılır.

Diğerleri tarafından ihraç edilenlerin

faizlerden tahvilin vadesine göre stopaj

kesintisi yapılır:

o 1 yıla kadar olanlardan % 10,

o 1 yıl ile 3 yıl arası olanlardan %7,

o 3 yıl ile 5 yıl arası olanlardan %3,

o 5 yıl ve daha uzun olanlardan %0,

Stopaj nihai vergidir.

Hazine Müsteşarlığı tarafından

ihraç edilenlerin faizlerden % 0

stopaj kesintisi yapılır.

Diğerleri tarafından ihraç

edilenlerin faizlerden tahvilin

vadesine göre stopaj kesintisi

yapılır:

o 1 yıla kadar olanlardan % 10,

o 1 yıl ile 3 yıl arası olanlardan

%7,

o 3 yıl ile 5 yıl arası olanlardan

%3,

o 5 yıl ve daha uzun olanlardan

%0,

Kurum kazancına dahil.

Stopaj kurumlar vergisinden

mahsup edilir.

Hazine Müsteşarlığı tarafından

ihraç edilenlerin faizlerden % 0

stopaj kesintisi yapılır.

Diğerleri tarafından ihraç

edilenlerin faizlerden tahvilin

vadesine göre stopaj kesintisi

yapılır:

o 1 yıla kadar olanlardan %

10,

o 1 yıl ile 3 yıl arası

olanlardan %7,

o 3 yıl ile 5 yıl arası

olanlardan %3,

o 5 yıl ve daha uzun

olanlardan %0,

Kurum kazancına dahil.

Stopaj kurumlar vergisinden

mahsup edilir.

Hazine Müsteşarlığı tarafından

ihraç edilenlerin faizlerden % 0

stopaj kesintisi yapılır.

Diğerleri tarafından ihraç

edilenlerin faizlerden tahvilin

vadesine göre stopaj kesintisi

yapılır:

o 1 yıla kadar olanlardan % 10,

o 1 yıl ile 3 yıl arası olanlardan

%7,

o 3 yıl ile 5 yıl arası olanlardan

%3,

o 5 yıl ve daha uzun olanlardan

%0,

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

Hazine Müsteşarlığı tarafından

ihraç edilenlerin faizlerden % 0

stopaj kesintisi yapılır.

Diğerleri tarafından ihraç

edilenlerin faizlerden tahvilin

vadesine göre stopaj kesintisi

yapılır:

o 1 yıla kadar olanlardan % 10,

o 1 yıl ile 3 yıl arası olanlardan

%7,

o 3 yıl ile 5 yıl arası olanlardan

%3,

o 5 yıl ve daha uzun olanlardan

%0,

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj

nihai vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

Türkiye’den elde edilenler repo gelirleri

%15 oranında stopaja tabidir.

Türkiye’de elde edilen mevduat faiz

gelirleri ve Katılım Bankaları tarafından

katılma hesabı karşılığında ödenen kar

payları vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve özel cari

hesaplar ile 6 aya kadar ( 6 ay

dahil) vadeli hesaplarda %15,

o 1 yıla kadar (1 yıl dahil) vadeli

hesaplarda %12,

o 1 yıldan uzun vadeli hesaplarda

%10

Döviz tevdiat hesaplarına yürütülen

faizler ile katılım bankalarınca döviz

katılma hesaplarına ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve hesaplar ile

6 aya kadar ( 6 ay dahil) vadeli

hesaplarda %18

o 1 yıla kadar (1 yıl dahil) vadeli

hesaplarda %15,

o 1 yıldan uzun vadeli

hesaplarda,%13

Stopaj nihai vergidir, beyan edilmez.

Türkiye’den elde edilenler repo

gelirleri %15 oranında stopaja

tabidir.

Türkiye’de elde edilen mevduat

faiz gelirleri ve Katılım Bankaları

tarafından katılma hesabı

karşılığında ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve özel

cari hesaplar ile 6 aya kadar

( 6 ay dahil) vadeli

hesaplarda %15,

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %12,

o 1 yıldan uzun vadeli

hesaplarda %10

Döviz tevdiat hesaplarına

yürütülen faizler ile katılım

bankalarınca döviz katılma

hesaplarına ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve

hesaplar ile 6 aya kadar ( 6

ay dahil) vadeli hesaplarda

%18

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %15,

o 1 yıldan uzun vadeli

hesaplarda,%13

Borsa yatırım fonları, emeklilik

yatırım fonları, menkul kıymetler

yatırım fonları ve ortaklıkları,

konut finansman fonları ve varlık

finansman fonlarının elde ettiği

kazançlardan %0 oranında stopaj

yapılır.

Kurum kazancına dahil.

Türkiye’den elde edilenler repo

gelirleri %15 oranında stopaja

tabidir.

Türkiye’de elde edilen mevduat

faiz gelirleri ve Katılım Bankaları

tarafından katılma hesabı

karşılığında ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve özel

cari hesaplar ile 6 aya

kadar ( 6 ay dahil) vadeli

hesaplarda %15,

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %12,

o 1 yıldan uzun vadeli

hesaplarda %10

Döviz tevdiat hesaplarına

yürütülen faizler ile katılım

bankalarınca döviz katılma

hesaplarına ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve

hesaplar ile 6 aya kadar ( 6

ay dahil) vadeli hesaplarda

%18

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %15,

o 1 yıldan uzun vadeli

hesaplarda,%13

Borsa yatırım fonları, emeklilik

yatırım fonları, menkul kıymetler

yatırım fonları ve ortaklıkları,

konut finansman fonları ve varlık

finansman fonlarının elde ettiği

kazançlardan %0 oranında stopaj

yapılır.

Kurum kazancına dahil.

Türkiye’den elde edilenler repo

gelirleri %15 oranında stopaja

tabidir.

Türkiye’de elde edilen mevduat

faiz gelirleri ve Katılım Bankaları

tarafından katılma hesabı

karşılığında ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve özel

cari hesaplar ile 6 aya kadar

( 6 ay dahil) vadeli

hesaplarda %15,

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %12,

o 1 yıldan uzun vadeli

hesaplarda %10

Döviz tevdiat hesaplarına yürütülen

faizler ile katılım bankalarınca

döviz katılma hesaplarına ödenen

kar payları vadesine göre stopaja

tabidir.

o Vadesiz ve ihbarlı ve

hesaplar ile 6 aya kadar ( 6

ay dahil) vadeli hesaplarda

%18

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %15,

o 1 yıldan uzun vadeli

hesaplarda,%13

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana ve vergiye tabi

(stopaj kurumlar vergisinden

mahsup edilir).

Türkiye’den elde edilenler repo

gelirleri %15 oranında stopaja

tabidir.

Türkiye’de elde edilen mevduat

faiz gelirleri ve Katılım Bankaları

tarafından katılma hesabı

karşılığında ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve özel

cari hesaplar ile 6 aya kadar

( 6 ay dahil) vadeli

hesaplarda %15,

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %12,

o 1 yıldan uzun vadeli

hesaplarda %10

Döviz tevdiat hesaplarına

yürütülen faizler ile katılım

bankalarınca döviz katılma

hesaplarına ödenen kar payları

vadesine göre stopaja tabidir.

o Vadesiz ve ihbarlı ve

hesaplar ile 6 aya kadar ( 6

ay dahil) vadeli hesaplarda

%18

o 1 yıla kadar (1 yıl dahil)

vadeli hesaplarda %15,

o 1 yıldan uzun vadeli

hesaplarda,%13

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj

nihai vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana ve vergiye tabi

(stopaj kurumlar vergisinden

mahsup edilir.)

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

Stopaj kurumlar vergisinden

mahsup edilir.

Tam Mükellef

Kurumlardan

Elde Edilen Kar

Payı

BİST’de işlem

gören Aracı

Kuruluş

Varantlarıdan

Elde Edilen

Kazançlar

Hisse Senedi Alım

Satım Kazancı

4

Stopaj kurumlar vergisinden

mahsup edilir.

Kar dağıtımı yapan kurum tarafından

%15 oranında stopaj yapılır.

(G.Y.O., M.K.Y.O., Girişim Sermayesi

Y.O. kar dağıtımında %0 oranında

stopaj yapılır.)

Karın sermayeye ilavesi halinde stopaj

yapılmaz.

Kurum nezdindeki stopaj öncesi (brüt)

tutarın yarısı istisna, kalan tutar beyan

eşiği hesaplamasında dikkate alınan

diğer gelirlerle 30.000 TL’yi aşarsa

tamamı beyan edilir. (*****)

Kâr payı üzerinden dağıtan kurum

nezdinde yapılan stopajın tamamı

beyannamedeki vergiden mahsup edilir.

Bedelsiz hisse senedi olarak dağıtılan

temettüler ile 1998 ve öncesi kazançtan

dağıtılanlar beyan dışı.

1999 – 2002 istisna kazancından

dağıtılanların net tutarının 1/9 fazlasının

yarısı dikkate alınır. Beyan edilen

tutarın 1/5’i mahsup edilir.

1/1/2006 öncesi edinilen Y.O. hisse

senetlerinden alınan kâr payına

enflasyon indirimi uygulanır.

Kar dağıtımı yapan kurum tarafından %

15 oranında stopaj yapılır.

(G.Y.O., M.K.Y.O., Girişim Sermayesi

Y.O. kar dağıtımında %0 oranında

stopaj yapılır.)

Karın sermayeye ilavesi halinde stopaj

yapılmaz.

Stopaj nihai vergidir.

Beyan edilmez.

Stopaja tabi değil.

İştirak kazançları istisnası

uygulanarak vergi dışı bırakılır

(yatırım ortaklıkları kâr payları

istisnadan yararlanamaz). (KVK

md 5/1(a)(1))

Vergiden muaf olanlara

dağıtılanlarda %15, diğerlerinde

stopaja tabi değil.

İştirak kazançları istisnası

uygulanarak vergi dışı bırakılır

(yatırım ortaklıkları kâr payları

istisnadan yararlanamaz). (KVK

md 5/1(a)(1))

Kar dağıtımı yapan kurum

tarafından %15 oranında stopaj

yapılır. (G.Y.O., M.K.Y.O., Girişim

Sermayesi Y.O. kar dağıtımında %0

oranında stopaj yapılır.)

Dar mükellef kurumun Türkiye’deki

işyerince elde edilenler kurum

kazancına dahil edilir ve iştirak

kazançları istisnası uygulanarak

vergi dışı bırakılır (yatırım

ortaklıkları kar payları istisnadan

yararlanamaz).(KVK md 5/1(a)(1))

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Kar dağıtımı yapan kurum

tarafından %15 oranında stopaj

yapılır. ((G.Y.O., M.K.Y.O.,

Girişim Sermayesi Y.O. kar

dağıtımında %0 oranında stopaj

yapılır.)

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler kurum kazancına dahil

edilir ve iştirak kazançları istisnası

uygulanarak vergi dışı bırakılır

(yatırım ortaklıkları kar payları

istisnadan yararlanamaz).(KVK md

5/1(a)(1))

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

BİST’de işlem gören ve hisse

senetlerine ve hisse senedi endekslerine

dayalı aracı kuruluş varantlarından elde

edilen kazançlar % 0 oranında stopaja

tabi.

Diğer dayanak varlık ya da göstergelere

dayalı olarak ihraç edilmiş varantlardan

elde edilen kazançlar %10 oranında

stopaja tabi.

Stopaj nihai vergidir.

Beyan edilmez.

BİST’de işlem gören ve hisse senetlerine

ve hisse senedi endekslerine dayalı aracı

kuruluş varantlarından elde edilen

kazançlar % 0 oranında stopaja tabi.

Diğer dayanak varlık ya da göstergelere

dayalı olarak ihraç edilmiş varantlardan

elde edilen kazançlar %10 oranında

stopaja tabi.

Stopaj nihai vergidir.

Beyan edilmez

% 0 oranında stopaja tabi.

Kurum kazancına dahil.

% 0 oranında stopaja tabi.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

BİST’de işlem gören ve hisse

senetlerine ve hisse senedi

endekslerine dayalı aracı kuruluş

varantlarından elde edilen

kazançlar % 0 oranında stopaja

tabi.

Diğer dayanak varlık ya da

göstergelere dayalı olarak ihraç

edilmiş varantlardan elde edilen

kazançlar %10 oranında stopaja

tabi.

Kurum kazancına dahil edilir.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj

nihai vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

1.1.2006 tarihinden sonra iktisap

edilenler;

BİST’de işlem gören menkul kıymet

yatırım ortaklıklarının hisse

senetlerinin satışından elde edilen

kazançlar %10, BİST’de işlem gören

diğer hisse senetlerinin satışından elde

edilen kazançlar %0 oranında stopaja

tabi. Stopaj nihai vergidir. Beyan

edilmez.

BİST’de işlem görmeyen ve SPK’ya

kayıtlı olsa bile banka ve aracı

kurumlar vasıtasıyla elde edilmeyen

1.1.2006 tarihinden sonra iktisap

edilenler;

BİST’de işlem gören menkul kıymet

yatırım ortaklıklarının hisse senetlerinin

satışından elde edilen kazançlar %10,

BİST’de işlem gören diğer hisse

senetlerinin satışından elde edilen

kazançlar %0 oranında stopaja tabi.

Stopaj nihai vergidir. Beyan edilmez.

BİST’de işlem görmeyen ve SPK’ya

kayıtlı olsa bile banka ve aracı kurumlar

vasıtasıyla elde edilmeyen alım satım

BİST’de işlem gören tüm hisse

senetlerinin satışından elde edilen

kazançlar %0 oranında stopaja

tabi.

o Türkiye’de işyeri aracılığı ile

elde edilmeyenler yönünden

stopaj nihai vergidir.

o Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

BİST’de işlem gören menkul

kıymet yatırım ortaklıklarının hisse

senetlerinin satışından elde edilen

kazançlar %10, BİST’de işlem

gören diğer hisse senetlerinin

satışından elde edilen kazançlar

%0 oranında stopaja tabi,

o Türkiye’de işyeri aracılığı ile

elde edilmeyenler yönünden

stopaj nihai vergidir.

o Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

BİST’de işlem gören tüm hisse

senetlerinin satışından elde edilen

kazançlar %0 oranında stopaja

tabi, diğerlerinde stopaj yok.

Kurum kazancına dahil.

KVK’ nın 5/1-e bendindeki

şartların yerine getirilmesi halinde

kazancın %75’ i kurumlar

vergisinden istisna olur.

BİST’de işlem gören ve hisse

senetlerine ve hisse senedi

endekslerine dayalı aracı

kuruluş varantlarından elde

edilen kazançlar % 0 oranında

stopaja tabi.

Diğer dayanak varlık ya da

göstergelere dayalı olarak ihraç

edilmiş varantlardan elde edilen

kazançlar %10 oranında stopaja

tabi

Kurum kazancına dahil edilir.

Stopaj kurumlar vergisinden

mahsup edilir).

BİST’de işlem gören menkul

kıymet yatırım ortaklıklarının

hisse senetlerinin satışından elde

edilen kazançlar %10, BİST’de

işlem gören diğer hisse

senetlerinin satışından elde edilen

kazançlar %0 oranında stopaja

tabi, diğerlerinde stopaj yok

Borsa yatırım fonları, emeklilik

yatırım fonları, menkul kıymetler

yatırım fonları ve ortaklıkları,

konut finansman fonları ve varlık

finansman fonlarının elde ettiği

alım satım kazancı (örneğin yabancı

hisse senetleri satışından) beyana

tabidir. Beyana tabi kazancın

tespitinde, elde bulundurma

dönemindeki (son ay hariç) Yİ-ÜFE

artışı %10 veya daha fazla olursa

maliyet revizesi sonrası tutar beyan

edilir.

1 yıldan fazla elde tutulan BİST’de

işlem gören hisse senetlerinden elde

edilen kazançlar stopaja tabi değil,

beyan edilmez.

2 yıldan fazla elde tutulan tam

mükellef kurumlara ait hisse

senetlerinden (hisse senedi veya geçici

ilmuhaberlerin basılı olması şartıyla)

elde edilen kazançlar istisnadır.

Borsada işlem görmeyenlerin ivazsız

olarak iktisap edilenlerinden elde

edilen kazançlar beyana ve stopaja tabi

değil.

1.1.2006 tarihinden önce iktisap

edilenler;

Stopaja tabi değil.

BİST’de işlem görenler ile Türkiye’de

tam mükellef olan kurumların hisse

senedi veya geçici ilmühaberleri basılı

olanlar için elde tutma süreleri aşılmış

olduğundan elde edilen kazanç istisna

Diğerleri beyana tabi. Kazancın, elde

bulundurma dönemindeki (son ay

hariç) Yİ-ÜFE ile maliyet revizesi

sonrası (Yİ-ÜFE artışı %10 altında olsa

dahi) tutarının 24.000 TL tutarı aşan

kısmı beyana tabi. (******)

Devlet Tahvili,

Hazine Bonosu,

Özel Sektör

Tahvili,

Finansman

Bonosu,

Varlığa Dayalı

Menkul Kıymet

Alım Satım

Kazançı (Tam

Mükellef Varlık

Kiralama

Şirketleri

Tarafından Yurt

İçinde İhraç

Edilen Kira

Sertifikaları

dahil)

Hazine

Müsteşarlığı ile

Tam Mükellef

Kurumlar

Tarafından Yurt

Dışında İhraç

Edilen

5

kazancı (örneğin yabancı hisse senetleri

satışından) beyana tabidir.

1 yıldan fazla elde tutulan BİST’de

işlem gören hisse senetlerinden elde

edilen kazançlar stopaja tabi değil,

beyan edilmez.

2 yıldan fazla elde tutulan tam mükellef

kurumlara ait hisse senetlerinden (hisse

senedi veya geçici ilmuhaberlerin basılı

olması şartıyla) elde edilen kazançlar

istisnadır.

Borsada işlem görmeyenlerin ivazsız

olarak iktisap edilenlerinden elde edilen

kazançlar beyana ve stopaja tabi değil.

Kur farkından doğan kazanç vergi dışı.

kazançlardan %0 oranında stopaj

yapılır.

Kurum kazancına dahil.

KVK’ nın 5/1-e bendindeki

şartların yerine getirilmesi

halinde kazancın %75’ i kurumlar

vergisinden istisna olur.

BİST’de işlem görmeyen ve

SPK’ya kayıtlı olsa bile banka ve

aracı kurum aracılığı olmaksızın

alım satımı yapılan hisse

senetlerinden sağlanan kazançlar

beyana tabi.

Kur farkından doğan kazanç vergi

dışı. Ancak kur farkının

vergilenmemesi için kazancın

sadece bu şekilde iktisap edilen

menkul kıymetler ve iştirak

hisselerinin satış kazancı ve/veya

bunların temettü ve faiz

gelirlerinden ibaret bulunması

şarttır.

kurumlar vergisinden mahsup

edilir).

BİST’de işlem görmeyen ve

SPK’ya kayıtlı olsa bile banka ve

aracı kurum aracılığı olmaksızın

alım satımı yapılan hisse

senetlerinden sağlanan kazançlar

beyana tabi.

Kur farkından doğan kazanç vergi

dışı. Ancak kur farkının

vergilenmemesi için kazancın

sadece bu şekilde iktisap edilen

menkul kıymetler ve iştirak

hisselerinin satış kazancı ve/veya

bunların temettü ve faiz

gelirlerinden ibaret bulunması

şarttır.

1.1.2006 tarihinden sonra ihraç

edilmiş olanlar

%0 oranında stopaja tabi.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

1.1.2006 tarihinden sonra ihraç

edilmiş olanlar

%10 oranında stopaja tabi.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj

nihai vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

1.1.2006 tarihinden önce ihraç

edilmiş olanlar

Stopaja tabi değil.

Beyana tabi.

Kur farkının vergilenmemesi için

kazancın sadece bu şekilde iktisap

edilen menkul kıymetler ve iştirak

hisselerinin satış kazancı ve/veya

bunların temettü ve faiz

gelirlerinden ibaret bulunması

şarttır.

1.1.2006 tarihinden önce ihraç

edilmiş olanlar

Stopaja tabi değil.

Beyana tabi.

Kur farkının vergilenmemesi için

kazancın sadece bu şekilde iktisap

edilen menkul kıymetler ve iştirak

hisselerinin satış kazancı ve/veya

bunların temettü ve faiz

gelirlerinden ibaret bulunması

şarttır.

Stopaja tabi değil.

Beyan edilmez.

Stopaja tabi değil.

Beyan edilmez.

.

1.1.2006 tarihinden önce iktisap

edilenler;

Stopaja tabi değil.

BİST’de işlem görenler ile Türkiye’de

tam mükellef olan kurumların hisse

senedi veya geçici ilmühaberleri basılı

olanlar için elde tutma süreleri aşılmış

olduğundan elde edilen kazanç istisna

Diğerleri beyana tabi.

Kur farkından doğan kazanç vergi dışı.

Geri kalan kazancın 24.000 TL tutarı

aşan kısmı beyana tabi. (******)

1.1.2006 tarihinden sonra ihraç

edilmiş olanlar

%10 oranında stopaja tabi.

Stopaj nihai vergidir.

Beyan edilmez.

1.1.2006 tarihinden sonra ihraç

edilmiş olanlar

%10 oranında stopaja tabi.

Stopaj nihai vergidir.

Beyan edilmez

1.1.2006 tarihinden önce ihraç

edilmiş olanlar

Stopaja tabi değil.

Kazancın, elde bulundurma

dönemindeki (son ay hariç) Yİ-ÜFE ile

maliyet revizesi sonrası (Yİ-ÜFE artışı

%10’un altında olsa dahi) tutarının

24.000 TL tutarı aşan kısmı beyana

tabi. (******)

.1.1.2006 tarihinden önce ihraç

edilmiş olanlar

Stopaja tabi değil.

Kur farkından doğan kazanç vergi dışı.

Geri kalan kazancın 24.000 TL tutarı

aşan kısmı beyana tabi. (******)

Stopaja tabi değil.

1.1.2006 tarihinden sonra ihraç edilmiş

olanlarda maliyet revizesi ancak YİÜFE artışının %10’un üzerinde olması

Stopaja tabi değil.

Beyan edilmez.

1.1.2006 tarihinden sonra ihraç

edilmiş olanlar

%0 oranında stopaj tabi.

Kurum kazancına dahil.

1.1.2006 tarihinden önce ihraç

edilmiş olanlar

Stopaja tabi değil.

Kurum kazancına dahil.

1.1.2006 tarihinden sonra ihraç

edilmiş olanlar

%10 oranında stopaj tabi.

Borsa yatırım fonları, emeklilik

yatırım fonları, menkul kıymetler

yatırım fonları ve ortaklıkları,

konut finansman fonları ve varlık

finansman fonlarının elde ettiği

kazançlardan %0 oranında stopaj

yapılır.

Kurum kazancına dahil.

Stopaj kurumlar vergisinden

mahsup edilir.

1.1.2006 tarihinden önce ihraç

edilmiş olanlar

Stopaja tabi değil.

Kurum kazancına dahil.

Stopaja tabi değil.

Kurum kazancına dahil.

Stopaja tabi değil.

Kurum kazancına dahil.

Eurobondların

((Tam Mükellef

Varlık Kiralama

Şirketleri

Tarafından Yurt

Dışında İhraç

Edilen Kira

Sertifikaları

dahil) Alım

SatımKazancı

Vadeli İşlem ve

Opsiyon

İşlemlerinden

Elde Edilen

Kazançlar

durumunda yapılır ve tamamı beyan

edilir.

1.1.2006 tarihinden önce ihraç edilmiş

olanların elden çıkarılmasında,

kazancın, elde bulundurma

dönemindeki (son ay hariç) Yİ-ÜFE ile

maliyet revizesi sonrası (Yİ-ÜFE artışı

%10’un altında olsa dahi) tutarının

24.000 TL tutarı aşan kısmı beyana

tabi. (******)

VOB’da ve tezgahüstü piyasalarda

banka ve aracı kurumlarla veya bunlar

aracılığıyla yapılan;

o Hisse senetlerine veya hisse senedi

endekslerine dayalı kontratlardan

elde edilen kazançlar % 0 oranında

stopaja tabi.

o Diğer kontratlardan sağlanan

kazançlar % 10 oranında stopaja

tabi.

Stopaj nihai vergidir.

Beyan edilmez.

VOB’da ve tezgahüstü piyasalarda

banka ve aracı kurumlarla yapılmayan

veya bunlar aracılığı olmaksızın

yapılanlar beyana tabi.

VOB’da ve tezgahüstü piyasalarda

banka ve aracı kurumlarla veya bunlar

aracılığıyla yapılan;

o Hisse senetlerine veya hisse senedi

endekslerine dayalı kontratlardan

elde edilen kazançlar % 0 oranında

stopaja tabi.

o Diğer kontratlardan sağlanan

kazançlar % 10 oranında stopaja

tabi.

Stopaj nihai vergidir.

Beyan edilmez.

VOB’da ve tezgahüstü piyasalarda

banka ve aracı kurumlarla yapılmayan

veya bunlar aracılığı olmaksızın

yapılanlar beyana tabi.

VOB’ da yapılan işlemlerden elde

edilen kazançlar % 0 oranında

stopaja tabi.

Tezgahüstü piyasalarda yapılan

vadeli işlem ve opsiyon

işlemlerinden elde edilen kazançlar

stopaja tabi değil.

Kurum kazancına dahil.

VOB’da yapılan hisse senetlerine

veya hisse senedi endekslerine

dayalı kontratlardan elde edilen

kazançlar %0,

VOB’da yapılan diğer

kontratlardan elde edilen

kazançlar % 10 oranında stopaja

tabi.

Borsa yatırım fonları, emeklilik

yatırım fonları, menkul kıymetler

yatırım fonları ve ortaklıkları,

konut finansman fonları ve varlık

finansman fonlarının elde ettiği

kazançlardan %0 oranında stopaj

yapılır.

Tezgahüstü piyasalarda yapılan

vadeli işlem ve opsiyon

işlemlerinden elde edilen

kazançlar stopaja tabi değil.

Kurum kazancına dahil.

Ödenen stopaj, beyanname

üzerinde hesaplanan kurumlar

vergisinden mahsup edilir.

VOB’ da ve tezgahüstü piyasalarda

banka ve aracı kurumlarla veya

bunlar aracılığıyla yapılanlar %0

stopaja tabi

Banka ve benzeri finans

kurumlarının VOB dışında banka

ve aracı kurum aracılığıyla

yaptıkları işlemlerden elde ettikleri

kazançlar stopaja tabi değil.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj nihai

vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

VOB’ da ve tezgahüstü piyasalarda

banka ve aracı kurumlarla veya

bunlar aracılığıyla yapılan:

o Hisse senetlerine veya hisse

senedi endekslerine dayalı

kontratlardan elde edilen

kazançlar % 0 oranında

stopaja tabi.

o Diğer kontratlardan sağlanan

kazançlar % 10 oranında

stopaja tabi.

Banka ve benzeri finans

kurumlarının VOB dışında banka

ve aracı kurum aracılığıyla

yaptıkları işlemlerden elde ettikleri

kazançlar stopaja tabi değil.

Türkiye’de işyeri aracılığı ile elde

edilmeyenler yönünden stopaj

nihai vergidir.

Dar mükellef kurumun

Türkiye’deki işyerince elde

edilenler beyana tabi (stopaj

kurumlar vergisinden mahsup

edilir).

(*) Uluslararası vergi anlaşmaları dikkate alınmalıdır. (**)Anonim, limited ve sermayesi paylara bölünmüş komandit şirketler ile Sermaye Piyasası Kurulu’nun düzenleme ve denetimine tabi fonlar (***)Kanuni ve iş merkezlerinin her ikisi de Türkiye’de

bulunmayan Türkiye’de kurulu anonim, limited ve sermayesi paylara bölünmüş komandit şirketlere benzer nitelikteki yabancı kurumlar ile Türkiye'de münhasıran menkul kıymet ve diğer sermaye piyasası aracı getirileri ile değer artışı kazançları elde etmek ve

bunlara bağlı hakları kullanmak amacıyla faaliyette bulunan sınırlı sorumlu ortaklıklar, ülke fonları, kurum ve kuruluş fonları ve yatırım kuruluşları gibi yabancı kurumsal yatırımcıların tümü. (****) Yurt dışında elde edilenlerin Türkiye’de stopaja ve istisna

uygulamasına konu olmayan diğer menkul ve gayrimenkul sermaye iratlarıyla birlikte toplamı 1.580 TL’yi aşmıyorsa beyan edilmez, aşıyorsa tamamı beyan edilir. (*****) Beyan sınırı, varsa Türkiye’de stopaja tabi tutulmuş diğer menkul sermaye iratları

(mevduat faizi, repo, yatırım fonu kâr payı, ÖFK kâr payı hariç) ve gayrimenkul sermaye iratlarının (örn. işyeri kira geliri) eğer yararlanıyorsa enflasyon indirimi ve istisna sonrası tutarları eklenmek suretiyle dikkate alınır. Birden sonraki işverenden elde

edilen brüt ücret, 30.000 TL’yi aşarsa ücretler ile MSİ ve GMSİ’nin tamamı beyan edilir (******) 24.000 TL’nin hesabına 1/1/2006 öncesinde ihraç (hisse senetlerinde iktisap)edilmiş her nevi menkul kıymetin yanı sıra GVK Mük. Md. 80, 2 ila 6 no’lu bentteki

kazançlar dahildir.

6

1. Genel Bilgi

1.1. Bu Rehber Kimin İçin Hazırlandı?

Gayrimenkul yatırımları gelirleri ile menkul sermaye gelirlerinin vergilendirilmelerine ilişkin açıklamaların yer aldığı bu rehber, 2016 yılında

gayrimenkul yatırımlarından kira ve satış kazancı, menkul sermaye yatırımlarından faiz, kâr payı, repo geliri ile hisse sened i, bono ve tahvil gibi menkul

kıymetlerden alım – satım kazancı elde eden gerçek kişi bireysel yatırımcılar için hazırlanmıştır.

Türkiye’de vergilendirme vatandaşlık değil yerleşiklik esasına dayanmaktadır. Dolayısıyla, Rehberde yukarıda sayılan gelirlerin Türkiye’de yerleşik

olan ve olmayan gerçek kişi bireysel yatırımcılar tarafından elde edilmesinde veya edinilmesinde vergilendirilmenin nasıl olacağı ele alınmıştır .

Türkiye’de yerleşik kişiler tam mükellef olarak; Türkiye’de yerleşik olmayan kişiler ise dar mükellef olarak vergilendirilmek tedirler. Tam mükellefiyet

tüm dünyada elde edilen gelirlerden Türkiye’de vergilendirilme sonucunu doğururken, dar mükellefiyette yalnızca Türkiye’de elde edilen gelirlerden

vergilendirme yapılır.

Aşağıda sayılanlar tam mükellefiyet esasında gerek yurt içinde gerekse yurt dışında elde ettikleri bütün gelirler için Türk vergi mevzuatına göre

vergilendirilirler:

-

Medeni Kanuna göre ikametgâhı Türkiye’de bulunanlar,

Bir takvim yılı içinde Türkiye’de devamlı olarak altı aydan fazla oturanlar (geçici ayrılmalar Türkiye’de oturma süresini kesmez)

Resmi daire ve müesseselere veya merkezi Türkiye’de bulunan teşekkül ve teşebbüslere bağlı olup adı geçen daire, müessese, teşekkül ve

teşebbüslerin işleri dolayısıyla yabancı memleketlerde oturan Türk vatandaşları (Bu gibilerden, bulundukları memleketlerde elde ettikleri

kazanç ve iratları dolayısıyla gelir vergisine veya benzeri bir vergiye tabi tutulmuş bulunanlar, bu kazanç ve iratları üzerinden ayrıca

Türkiye’de vergilendirilmezler.)

Aşağıda yazılı yabancılar ülkemizde altı aydan fazla kalsalar dahi, Türkiye’de yerleşmiş sayılmadıkları için tam mükellef kabul edilmezler. Dolayısıyla

bu kişiler dar mükellef sayılarak, sadece Türkiye’de elde ettikleri gelirleri üzerinden vergilendirilirler:

-

Belli ve geçici görev veya iş için Türkiye’ye gelen iş, ilim ve fen adamları, uzmanlar, memurlar, basın ve yayın muhabirleri ve durumları

bunlara benzeyen diğer kimselerle tahsil veya tedavi veya istirahat veya seyahat maksadıyla gelenler,

Tutukluluk, hükümlülük veya hastalık gibi elde olmayan sebeplerle Türkiye’de alıkonulmuş veya kalmış olanlar.

Yukarıdaki kriterlere göre Türkiye’de yerleşik sayılmayan kişiler dar mükellef olarak nitelendirilir ve bu kişiler dar mükell efiyet esasında sadece

Türkiye’de elde ettikleri gelirleri üzerinden vergilendirilirler. Çalışma veya oturma izni alarak altı aydan daha fazla bir süredir yurt dışında yaşamakta

olan Türk vatandaşları Türkiye’de yerleşik sayılmadıklarından, dar mükellef olarak sadece Türkiye’de elde ettikleri gelirleri üzerinden vergilendirilirler.

Rehber’de yer verilen açıklamalar Türkiye’de yerleşik tam mükellef gerçek kişilerin durumu esas alınarak yapılmıştır. Türkiye’de yerleşik olmayan

dar mükelleflerin Türkiye’de elde ettikleri gelirlerinin vergilendirilmesi tam mükelleflere göre önemli farklılıklar gösterir. Dar mükelleflerin vergileme

esasları için ayrı bir bölümde açıklama yapılmıştır. Aksine bir belirleme yapılmadığı takdirde Rehberdeki tüm açıklamalar tam mükellef gerçek kişiler

için yapılmış sayılmalıdır.

Gerçek kişilerin vergilendirilmesinde öncelikle elde edilen gelirin vergilendirilecek bir gelir olduğu Gelir Vergisi Kanunu’nda (“GVK”) yer alm alıdır.

Önem arz eden diğer bir husus elde edilen gelirin hangi gelir unsuru olduğudur. GVK’da gelirin unsurları

-

Ticari kazançlar,

Zirai kazançlar,

Ücretler,

Serbest meslek kazançları,

Gayrimenkul sermaye iratları,

Menkul sermaye iratları,

Diğer kazanç ve iratlar (“değer artış kazancı” ve “arızi kazanç”)

olarak sıralanmıştır.

1

Rehber’de gayrimenkul, menkul, yat-tekne, sanat eserleri yatırımlarına yer verildiğinden yukarıda sayılan gelir unsurlarından gayrimenkul sermaye

iradı (“GMSİ”), menkul sermaye iradı (“MSİ”) ve diğer kazanç ve iratlara yönelik açıklamalarımız yer almaktadır.

Gelirin vergilendirilmesinde gelirin elde edilmesi esas olup, her bir gelir unsuru için gelirin elde edilme esası ve dolayısıyla vergilendirme zamanı farklı

olabilmektedir. Rehber’de her bir gelir unsuru için elde edilmenin ve dolayısıyla vergilendirmenin zamanına ilişkin açıklamalar yapılmıştır.

Elde edilen gelir unsuru itibariyle stopaj yapılabilmektedir. Stopaj yapılan gelir bazı durumlarda bu şekilde nihai olarak verg ilendirilmiş olmakta, bazı

durumlarda ise beyana tabi olmakta, kesilen stopaj ise beyan edilen gelir üzerinden hesaplanan gelir vergisinden mahsup edilmektedir.

Stopajın nihai vergi olmadığı durumlarda, beyanname verilmesi belirli bir miktarı aşan gelirin elde edilmesine bağlı olabilmektedir. Bu gibi durumlarda

beyan sınırının aşılıp aşılmadığı, aynı gruba giren gelirlerin toplamı dikkate alınarak belirlenmektedir.

Gelirin beyana tabi olması durumunda vergi matrahının hesabında dikkate alınabilecek bazı indirimler söz konusudur. Örneğin, mükellefin şahsına,

eşine ve küçük çocuklarına ilişkin şahıs sigortalarına ödenen primlerin belli bir kısmı, yine mükellefin kendisi, eşi ve küçük çocuklarına ilişkin olarak

yapılan eğitim ve sağlık harcamalarının bir kısmı, bazı bağış ve yardımlar gibi.

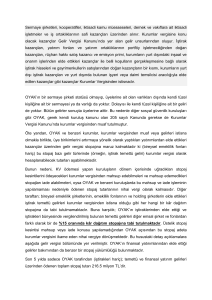

Beyanname verilmesini gerektiren gelirler için gelir vergisi matrahı üzerinden 2016 yılında elde edilenler için

12.600 TL'ye kadar

30.000 TL'nin 12.600 TL'si için 1.890 TL, fazlası

69.000 TL'nin 30.000 TL'si için 5.370 TL (ücretlerde 110.000 TL'nin 30.000 TL'si için 5.370 TL), fazlası

69.000 TL'den fazlasının 69.000 TL'si için 15.900 TL (ücretlerde 110.000 TL'den fazlasının 110.000 TL'si için 26.970 TL),

fazlası

% 15

% 20

% 27

% 35

Beyanname verilmesini gerektiren gelirler için gelir vergisi matrahı üzerinden 2017 yılında elde edilenler için

13.000 TL'ye kadar

30.000 TL'nin 13.000 TL'si için 1.950 TL, fazlası

70.000 TL'nin 30.000 TL'si için 5.350 TL, (ücret gelirlerinde 110.000 TL'nin 30.000 TL'si için 5.350 TL), fazlası

70.000 TL'den fazlasının 70.000 TL'si için 16.150 TL, (ücret gelirlerinde 110.000 TL'den fazlasının 110.000 TL'si için 26.950 TL),

fazlası

% 15

% 20

% 27

% 35

vergi hesaplanır.

Tam mükellefiyette gelirin beyana tabi olması durumunda beyanname gelirin elde edildiği takvim yılını izleyen yılın Mart ayın ın başından 25. Günü

akşamına kadar verilir; Mart ve Temmuz aylarında olmak üzere iki eşit taksitte ödenir.

Rehberdeki açıklamalar her bir yatırım aracından elde edilen gelir için ayrı ayrı verilmiştir. Farklı yatırım araçlarından ge lir elde edildiği durumda her

bir yatırım aracından elde edilen gelirin beyan durumu birlikte değerlendirilmeli, beyanı gerekenler aynı beyannamede birleşt irilmelidir.

Rehberdeki açıklamalar, aksi belirtilmedikçe Türkiye’deki yatırım araçlarından elde edilen gelirlere yöneliktir. Yabancı yatırım araçlarından elde edilen

gelirlerin beyanı, bu durum belirtilerek açıklanmıştır.

Rehberde yer verilen örneklerdeki tarihler belirlenirken hafta sonu ve tatil günleri dikkate alınmamıştır.

2

1.2. Gayrimenkul Sermaye Geliri

1.2.1 Genel Bilgi

Arazi, bina, madenler, gayrimenkul olarak tescil edilen haklar, imtiyaz hakları, marka, telif hakları, gemi ve gemi payları, her türlü motorlu araç, makine

ve tesisat gibi mal ve hakların kiraya verilmesinden elde edilen gelirlerle; bunların elden çıkarılmasından elde edilen gelirler gayrimenkul sermaye

geliridir.

1.2.2 Gayrimenkul Sermaye Gelir Unsurları

Gayrimenkul sermaye gelirini, GMSİ ve değer artış kazancı olarak ikiye ayırmak mümkündür.

GMSİ, GVK’da yazılı yukarıda örnekleri verilen mal ve hakların kiraya verilmesinden elde edilen gelirlerdir.

Değer artış kazancı ise, söz konusu mal ve hakların elden çıkarılmasından doğan kazancı ifade eder.

1.2.3 Gayrimenkul Sermaye Gelirinin Elde Edilmesi

1.2.3.1 Genel Olarak

Gayrimenkul sermaye gelirlerinde elde etme zamanı, gelirin tabi olacağı vergileme rejiminin belirlenebilmesi bakımından önem taşır. Gelir uns uruna

göre elde etme aşağıda belirtildiği şekilde gerçekleşir.

-

GMSİ’nde bir takvim yılı içinde o yıla veya geçmiş yıllara ait olarak nakden veya aynen kira bedelinin tahsil edilmesi esastır. Gelecek yıllara

ait olup peşin tahsil olunan kiralar, tahsil edilen yılın değil, ilgili bulundukları yılların geliri sayılır.

Gayrimenkul alım-satım kazançlarında elden çıkarmanın gerçekleştiği tarih elde etme tarihidir.

1.2.3.2 Gayrimenkul Sermaye İradında Emsal Kira Bedeli Esası

GMSİ’nde tahsil edilmese bile beyanı gereken veya tahsilat tutarından daha yüksek tutarda gelirin beyan edilmesini gerektiren durumlar söz konusu

olabilmektedir.

Kiraya verilen mal ve hakların kira bedelleri emsal kira bedelinden düşük olamaz. Bina ve arazide emsal kira bedeli, yetkili öz el mercilerce veya

mahkemelerce takdir veya tespit edilmiş kirası, bu suretle takdir veya tespit edilmiş kira mevcut değilse Vergi Usul Kanunu'na (“VUK”) göre belirlenen

vergi değerinin % 5'idir. Diğer mal ve haklarda emsal kira bedeli, bu mal ve haklarının maliyet bedelin in, bu bedel bilinmiyorsa, VUK'un servetlerin

değerlendirilmesi hakkındaki hükümlerine göre belli edilen değerlerinin % 10'udur.

Bedelsiz olarak başkalarının kullanımına bırakılan mal ve hakların emsal kira bedeli, bu mal ve hakların kirası sayılır. Anca k,

-

-

Konut bedelsiz olarak mal sahibinin çocuklarına, torunlarına, kardeşlerine, ebeveynlerine, büyük anne ve büyük babaya ikamet için tahsis

edilmişse (sayılanlardan her birinin ikametine birden fazla konut tahsis edilmişse sadece birisi hakkında emsal kira bedeli hesaplanmaz ,

kardeşler evliyse eşlerden sadece birisi için emsal kira bedeli hesaplanmaz),

Mal sahibi ile akrabalar aynı evde veya dairede ikamet ediyorsa,

Boş kalan gayrimenkullerin muhafazası maksadıyla başkalarının ikametine bırakılması,

Genel olarak kamu kurum ve kuruluşlarınca yapılan kiralamalarda,

emsal kira bedeli uygulanmaz. Dolayısıyla, bu türde bedelsiz tahsisler için kira geliri beyan edilmez.

1.2.4 Gayrimenkul Sermaye İradı

1.2.4.1. Beyan Esasları

Rehber’de açıklamalarımız gayrimenkul olarak yalnızca konut ve işyerlerinden elde edilen kira gelirlerine yönelik olarak yapı lmıştır.

3

GMSİ’nin vergilendirilmesinde gayrimenkulün konut veya işyeri olarak kiraya verilmiş olması önem arz etmektedir.

Gayrimenkulleri işyeri olarak kiralayan bazı kurum ve kuruluşlar ödedikleri kira üzerinden % 20 oranında stopaj kesintisi yap arlar. Stopaja tabi tutulmuş

bu türde işyeri kira gelirlerinin brüt tutarı stopaja tabi tutulmuş ücret, menkul sermaye ve gayrimenkul sermaye iratlarına ilişkin olan beyanname verme

sınırını (2016 yılı için 30.000 TL ve 2017 yılı için 30.000 TL ) aşmadığı takdirde bu işyeri kira gelirleri beyan edilmeyecektir. Beyanname verme sınırı

olan 30.000 TL’nin aşılıp aşılmadığının tespitinde, stopaja tabi işyeri kira gelirleri ile mesken kira gelirlerinin gelir vergisinden ist isna edilen tutarı

aşan kısmı ile Türkiye'de stopaja tabi tutulmuş olan; birden fazla işverenden elde edilen ücretler ve menkul sermaye iratları da dikkate alınacaktır.

Konut kira gelirleri için ise; bir takvim yılı içinde elde ettiği konut kira geliri, istisna tutarı olan ( 2016 yılı için 3.800 TL ve 2017 yılı için 3.900 TL’yi)

aşanlar, beyanname vermekle yükümlüdür. Söz konusu istisna tutarı beyan edilmesi gerekip de beyan edilmemiş veya eksik beyan edilmiş durumlarda

dikkate alınmamaktadır. Ayrıca, ticari, zirai veya mesleki kazancını yıllık beyanname ile bildirmek mecburiyetinde olanlar ile istisna haddinin üzerinde

hasılat elde edenlerden, beyanı gerekip gerekmediğine bakılmaksızın ayrı ayrı veya birlikte elde ettiği ücret, menkul sermaye iradı, gayrimenkul

sermaye iradı ile diğer kazanç ve iratlarının gayri safi tutarları toplamı 2016 yılı için 110.000 TL tutarını (2017 yılı için 110.000 TL) aşanlar bu

istisnadan faydalanamazlar.

Bununla birlikte bir takvim yılı içinde elde ettiği, stopaja ve istisna uygulamasına konu olmayan gayrimenkul sermaye iratlar ı toplamı (yurtdışındaki

mülklerden elde edilen vb.) stopaja tabi tutulmamış menkul sermaye ve gayrimenkul sermaye iratlarına ilişkin olan beyanname verme sınırını (2016

yılı için 1.580 TL ve 2017 yılı için 1.600 TL) aşanlar bu gelirleri için beyanname vermekle yükümlüdür.

Aynı şekilde, konut ve işyeri dışındaki mal ve haklardan stopaja ve istisna uygulamasına konu olmayan kira geliri elde edenlerden bu gelirlerinin

toplamı 2016 yılı için 1.580 TL’yi (2017 yılı için 1.600 TL) geçenler beyanname ile bu gelirlerini beyan ederler. Ayrıca, stopaja tabi tutulmuş ücret,

menkul sermaye ve gayrimenkul sermaye iratlarının toplamı 2016 yılı için 30.000 TL’yi (2017 yılı için 30.000 TL) geçenler bu gelirlerinin tamamı için

beyanname vermekle yükümlüdür.

Eşler ve çocukların kira gelirleri ayrı beyanname ile beyan edilir.

1.2.4.2. Kira Gelirinden İndirilebilecek Giderler

GMSİ’nda safi iradın saptanması için, kira gelirlerinden indirilecek giderler konusunda seçilebilecek iki yöntem vardır.

-

Gerçek Gider Yöntemi

Götürü Gider Yöntemi (Hakları kiraya verenler hariç)

Götürü veya gerçek gider yönteminin seçimi, taşınmaz malların tümü için yapılır. Bunlardan bir kısmı için gerçek gider, diğer kısmı için götürü gider

yöntemi seçilemez.

Götürü Gider Yöntemine göre (hakları kiraya verenler hariç) kira gelirlerinden istisna tutarını düştükten sonra kalan tutarın %25’i oranındaki götürü

gideri gerçek giderlere karşılık olmak üzere kira gelirlerinden indirebilirler. Bu yöntemin seçilmesi durumunda iki yıl geçmedikçe gerçek gider

yöntemine dönülemez.

Gerçek gider yöntemine göre katlanılan aşağıda belirtilen giderler brüt kira tutarından indirilir. Ancak, bu giderlerin vergiden istisna edilen tutara isabet

eden kısmı indirilemez.

-

-

4

Kiraya veren tarafından kiraya verilen gayrimenkul için ödenen aydınlatma, ısıtma, su ve asansör giderleri,

Kiraya verilen malların idaresi için yapılan ve gayrimenkulün önemi ile mütenasip olan idare giderleri,

Kiraya verilen mal ve haklara ait sigorta giderleri,

Kiraya verilen mal ve haklar dolayısıyla yapılan ve bunlara sarf olunan borçların faizleri,

Konut olarak kiraya verilen bir adet gayrimenkulün iktisap yılından itibaren 5 yıl süre ile iktisap bedelinin %5’i (iktisap bedelinin % 5’i

tutarındaki bu indirim, sadece ilgili gayrimenkule ait hasılata uygulanacak, indirilmeyen kısım sonraki yıla devredilemeyecektir. 2011

yılından önce iktisap edilen konutlar için beş yıllık süre geçmiş olduğundan indirimden yararlanılması mümkün bulunmamaktadır.)

Kiraya verilen mal ve haklar için ödenen emlak vergisi, resim, harç ve şerefiyelerle kiraya veren tarafından belediyelere ödenen harcamalara

katılma payları,

-

Amortismanlar,

Kiraya veren tarafından kiraya verilen gayrimenkul için yapılan onarım giderleri ile bakım ve idame giderleri,

Kira ile tuttukları mal ve hakları kiraya verenlerin ödedikleri kiralar ve diğer gerçek giderler,

Sahibi bulundukları konutları kiraya verenlerin kirayla oturdukları konut veya lojmanların kira bedeli [Dar mükelleflerin yab ancı ülkelerde

ödedikleri kira bedelleri hariç],

Kiraya verilen mal ve haklarla ilgili olarak sözleşmeye, kanuna veya ilama istinaden ödenen zarar, ziyan ve tazminatlar

1.2.5. Gayrimenkul Değer Artış Kazancı

1.2.5.1 Beyan Esasları

Gayrimenkul değer artış kazancı, elden çıkarma karşılığında alınan para ve ayınlarla sağlanan ve p ara ile temsil edilebilen her türlü menfaatlerin

tutarından, elden çıkarılan mal ve hakların maliyet bedellerinin düşülmesi sonucu bulunan farktır.

Gayrimenkul alım-satımı sırasında vergilendirme ile ilgili hak ve ödevlerin değerlendirilmesi açısından öncelikle dikkat edilmesi gereken husus

gayrimenkulün elde ediliş tarihi ve bir bedel karşılığı elde edilip edilmediğidir.

Gerçek kişilerin bir bedel karşılığı edindikleri gayrimenkullerin iktisap tarihinden başlayarak beş yıl içinde elden çıkarılm asından doğan kazançlar

değer artışı kazancı olarak gelir vergisine tabidir.

Buna göre aşağıda belirtilen mal ve hakların beş yıl içinde elden çıkarılmasından doğan kazançlar değer artış kazancıdır;

-

Arazi, bina, maden suları, memba suları, madenler, taş ocakları, kum ve çakıl istihsal yerleri, tuğla ve kiremit harmanları, tuzlalar ve bunların

mütemmim cüzileri ve teferruatı,

Voli mahalleri ve dalyanlar,

Gayrimenkul olarak tescil edilen haklar,

Gemi ve gemi payları ile bilumum motorlu tahmil ve tahliye vasıtaları.

Ancak; bedelsiz olarak veya veraset yoluyla edinilen gayrimenkullerin elden çıkarılmasından sağlanan kazançlar ile gayrimenku llerin iktisap tarihinden

başlayarak beş yıldan fazla bir süre elde tutulduktan sonra elden çıkarılmasından doğan kazançlar vergilendirilmeyecektir.

01.01.2007 tarihinden önce iktisap edilmiş olan gayrimenkullerin elden çıkarılmasından doğan kazançların vergilendirilmesinde yukarıda beş yıl olarak

belirtilen süre dört yıl olarak dikkate alınacaktır.

Gayrimenkul alım satım işinin devamlı yapılması durumunda elde edilen gelir değer artış kazancı olarak değil ticari kazanç olarak vergilendirilecek

olup yukarıda yer verilen istisnalar uygulanmaz.

1.2.5.2. Değer Artış Kazancından İndirilebilecek Giderler ile TEFE (Yİ-ÜFE) Endekslemesi ve İstisna Tutarı

Elden çıkarma dolayısıyla yapılan ve satıcının uhdesinde kalan giderler ve ödenen vergi ve harçlar değer artış kazancından in dirilir.

Gayrimenkulün iktisap bedeli, Türkiye İstatistik Enstitüsü’nün (“TUİK”) belirlediği aylık toptan eşya fiyat endeksindeki/üretici fiyat endeksindeki

(“TEFE/Yİ-ÜFE”) artış oranının % 10 ve üzerinde olması şartıyla elden çıkarıldığı ay hariç olmak üzere TEFE ( Yİ-ÜFE) oranında artırılarak tespit

edilir. (TUİK Endeksi için Rehberin sonuna bakınız).

TEFE (Yİ-ÜFE) artışı, gayrimenkulün elden çıkartıldığı/satıldığı aydan bir önceki ayın TEFE değeri ile iktisap edildiği/satın alındığı aydan bir önceki

ayın TEFE (Yİ-ÜFE) değeri esas alınarak yapılır. Artış oranı iki TEFE (Yİ-ÜFE) arasındaki oransal fark hesaplanarak belirlenebileceği gibi sonraki

endeks değeri önceki endeks değerine bölünmek suretiyle artış katsayısı hesaplanarak da belirlenebilir.

Bir takvim yılında elde edilen gayrimenkul değer artışı kazancının, 2016 yılı için 11.000 TL’si (2017 yılı için 11.000 TL’si) gelir vergisinden istisnadır.

İlgili istisna tutarı GVK Mükerrer Madde 80’de belirtilen menkul kıymet ve diğer sermaye piyasası araçlarının elden çıkarılma sından elde edilenler

hariç diğer tüm değer artış kazançları için bir kere uygulanır.

5

Özetle, gayrimenkul değer artış kazançlarının beyan konusu edilip edilmeyeceği, söz konusu gayrimenkulün hangi sürede elden çıkarıldığı; kazancın

istisna haddinin altında kalıp kalmadığına bağlıdır. Yasada öngörülen süreden önce elden çıkarmalarda, TEFE (Yİ-ÜFE) artışının % 10 ve üzerinde

olması durumunda iktisap bedeli TEFE (Yİ-ÜFE) ile artırılacak, elden çıkarma dolayısıyla katlanılan giderler, vergi ve harçlar indirilecek ve bu tutarın

2016 yılı için 11.000 TL’si (2017 yılı için 11.000 TL’si) istisna edildikten sonra kalan kısım yıllık beyanname ile beyan edilecektir.

1.3. Menkul Sermaye Geliri

1.3.1 Genel Bilgi

5281 sayılı Kanun ile GVK’na eklenen Geçici 67’nci Madde (“Geçici 67” ve/veya “yeni vergileme rejimi”) çerçevesinde 1/1/2006 tarihinden itibaren

yürürlüğe giren yeni vergi rejimi ile menkul sermaye gelirlerinde bir nevi kaynakta vergi kesintisi esasına dayalı vergileme rejimine geçilmiştir. Diğer

bir ifade ile ilgili madde kapsamında stopaja tabi tutulan gelirler nedeniyle beyanname verilmemektedir

Söz konusu yeni vergileme rejimi 1/1/2006 tarihinden itibaren iktisap edilen hisse senetleri ile 1/1/2006 tarihinden itibaren ihraç edilen her nevi tahvil

ve Hazine bonoları ile Toplu Konut İdaresi ve Özelleştirme İdaresince çıkarılan menkul kıymetlerden elde edilen gelirlere uygulanacaktır. Şu kadar ki,

Geçici 67 çerçevesinde stopaja tabi tutulması için söz konusu menkul kıymetlerin Türkiye’de ihraç edilmesi ve Sermaye Piyasas ı Kurulu’nca kayda

alınmış olması ve/veya Türkiye’de kurulu menkul kıymet ve vadeli işlem ve opsiyon borsalarında işlem görmesi veya kayda alınmamış olsa veya

menkul kıymet ve vadeli işlem borsalarında işlem görmese dahi Hazinece veya diğer kamu tüzel kişilerince ihraç edilmiş olması gerekmektedir.

31/12/2005 itibarıyla elde bulundurulan hisse senetleri ile yine bu tarih itibarıyla ihraç edilmiş her nevi tahvil ve Hazine bonoları ile Toplu Konut

İdaresi ve Özelleştirme İdaresince çıkarılan menkul kıymetlerden 2006 ve sonrasında elde edilen gelirler 31/12/2005 tarihi it ibarıyla geçerli mevzuata

göre vergilendirilecektir. Bu nedenle, 31/12/2005 tarihi itibarıyla elde bulunan menkul kıymetlerden 2016 yılında ve sonrasında elde edilen gelirlerin

durumu 2005 yılında geçerli mevzuata göre ayrıca açıklanmıştır.

Yeni vergileme rejimi kapsamına girmeyen menkul sermaye gelirleri için de (T.C Eurobond gelirleri, yabancı ülkelerde elde ed ilen menkul sermaye

gelirleri v.b) mevcut genel hükümlere göre açıklama yapılmıştır.

Bireysel yatırımcıların 2016 yılında elde ettikleri gelirlerin beyan ve vergileme durumunu tam olarak tespit edebilmeleri için öncelikle bu gelirlerin

hangi vergileme rejimine (1/1/2006 sonrası mı yoksa 31/12/2005 tarihinde geçerli rejim mi yoksa mevcut genel hükümler mi) tab i olduğunu

belirlemeleri gerekmektedir.

1.3.2. Menkul Sermaye Gelir Unsurları

Menkul sermaye gelirini, menkul sermaye iradı (“MSİ”) ve menkul kıymet değer artış kazancı olarak ikiye ayırmak mümkündür.

MSİ, nakdi sermaye veya para ile temsil edilen değerlerden oluşan sermayenin kâr payı, faiz, kira ve benzeri iratlarıdır. Genel olarak ifade etmek

gerekirse, MSİ, nakdi sermayenin doğrudan veya belirli bir menkul kıymete bağlanarak üçüncü kişilerin kullanımına sunulmasınd an kaynaklanan

gelirdir.

Menkul kıymet değer artış kazancı ise nakdi sermayeyi temsil eden menkul kıymetin alım – satımından kaynaklanan kazancı ifade eder.

Yukarıda da açıklandığı üzere, vergi kanunlarımıza göre MSİ aynı isimli gelir unsurunu ifade ederken, menkul kıymet alım – satım kazancı “değer

artışı kazancı (diğer kazanç ve irat)” olarak farklı bir gelir unsurunu ifade eder.

Örneğin, hisse senedinin alım-satım kazancı “değer artışı kazancı (diğer kazanç ve irat)” grubuna girerken aynı hisse senedinin kâr payı (temettü)

“MSİ” sayılır.

Yine benzer şekilde, Devlet tahvili (“DT”) ve Hazine bonosunun (“HB”) faizi MSİ sayılırken, tahvil ve bononun vadesine kadar beklenmeden satışından

elde edilen kazanç “değer artışı kazancı (diğer kazanç ve irat)” sayılır.

Bu ayırım, her bir gelir unsurunun vergi matrahının belirlenmesinde farklı esaslar geçerli olduğu için önemlidir.

6

Özellikle DT ve HB’ndan elde edilen faiz geliri ile alım – satım kazancının farklı gelir unsurları olarak değerlendirilmesi, yatırımcılar bakımından

bazen aleyhte bir durum yaratabilmektedir.

Kuponlu bir tahvilin satın alınmasında, işlemiş faizin bulunması halinde işlemiş faiz tutarı kupon alış bedeli, temiz işlem fiyatı (Temiz Fiyat = Sözleşme

fiyatı - İşlemiş faiz) ise tahvilin alış bedeli olarak kabul edilir.

Bir tahvil için işlemiş faiz, temiz işlem fiyatı üzerine eklenmesi gereken ve son kupon tarihinden sonra tahvili elde tutma süresiyle orantılı kupon faizini

ifade eder ve son kupon tarihinden valör tarihine kadar geçen gün sayısının kupon dönemi gün sayısına oranı ile ödenecek kupon faizinin çarpılması

suretiyle hesaplanır. Söz konusu hesaplama, Borsa İstanbul (BIST) tarafından kabul edilen esaslar çerçevesinde yapılır.

Bazı durumlarda temiz fiyat, tahvilin nominal bedelinin altında olabileceği gibi üzerinde de olabilmektedir. Her iki durumda da eğer vadeye kadar

beklenmeden tahvil satılırsa elde edilen gelir alım satım kazancı (değer artış kazancı), satıştan önce tahsil edilen kupon fa izi MSİ sayılır. Tahvilin

kupon faizi tahsil edildikten sonra satılması halinde satış bedeli kabaca tahsil edilen kupon fa izi kadar daha az olacağından aslında bir alım satım zararı

doğması söz konusu olabilir.

Bununla birlikte, aslında işlemiş faiziyle başlangıçta satın alınan tahvil için ödenen bedelin belirli bir kısmı işlemiş faiz e karşılık geldiği halde bu durum

alım – satım kazancının hesabında dikkate alınmaz.

Tahvil faizi ve alım – satım kazancının farklı gelir unsurlarını oluşturmaları nedeniyle alım – satım zararı aynı tahvilin faiz gelirinden mahsup edilemez

(indirilemez). Bu durumda, eğer söz konusu alım satım zararının mahsup edilebileceği başkaca bir değer artış kazancı yoksa zararın mahsup hakkı

fiilen kaybolur ve mükerrer vergileme ortaya çıkar.

Bu durumu şu örnekle daha iyi açıklamak mümkündür:

2016 yılında, 31/12/2005 tarihinden önce ihraç edilmiş ve nominal bedeli 500.000 TL olan ve üç ayda bir 20.000 TL kupon faizi ödemeli bir tahvili

vadesine bir gün kala 515.000 TL bedelden satın aldığımızı düşünelim. Ertesi gün, söz konusu tahvilin kupon faizi olan 20.000 TL’yi tahsil ettikten

sonra aynı tahvili 495.000 TL bedelle sattığımızı varsayalım (cari faiz oranlarının aynı kaldığı ve tahvil fiyatlarını etkileyecek başkaca bir geliş menin

yaşanmadığı durumda tahvil fiyatı tahsil edilen kupon bedeli kadar azalacaktır). Bu durumda elde ettiğimiz gelirler aşağıdaki gibi olacaktır:

Tahvil faizi (MSİ)

: 20.000 TL

Tahvil alım satım zararı (değer artış kazancı) :(495.000 - 515.000 =) - 20.000 TL

Toplam kazanç

: 20.000 – 20.000 = 0

Görüldüğü gibi, aslında söz konusu tahvil işleminden elde ettiğimiz net gelir sıfır olduğu halde, elde ettiğimiz faiz gelirini beyan edip vergisini

vermemiz gerekecektir. Aynı tutardaki tahvil alım satım zararının faiz gelirinden mahsup olanağı yoktur.

Eğer aynı yılda yine bir tahvil/bono veya başka bir menkul kıymet alım satım işleminden kaynaklanan kazancımız yok veya bu tür kazancımız faiz

gelirinden az ise söz konusu zararı, başka bir ifadeyle tahvil faizi nedeniyle ödeyeceğimiz vergiyi kısmen veya tamamen mahsu p etmemiz mümkün

olmayacaktır.

1.3.3. Menkul Sermaye Geliri Ne Zaman Elde Edilmiş Sayılır?

1.3.3.1 Genel Olarak

Menkul sermaye gelirlerinde elde etme zamanı, gelirin tabi olacağı vergileme rejiminin belirlenebilmesi bakımından önem taşır . Genel olarak, menkul

sermaye iratlarında elde etme, hukuki ve ekonomik tasarrufa bağlıdır. Gelir türlerine göre elde etme aşağıda belirtildiği şekilde gerçekleşir.

-

7

Hisse senetlerinin kâr payları (temettü) bunların kurum tarafından ödenmeye başlandığı tarihte elde edilmiş sayılır. Başka bir ifadeyle,

kurumun temettüleri ödemeyi kararlaştırdığı ve kâr paylarının emre hazır tutulduğu tarih elde etme tarihidir. Kâr payı ödemesi hisse

senetlerinin bir banka şubesine ibrazı karşılığında bankaya transfer edilen paradan yapılacaksa, transferin yapıldığı tarihte emre hazır

tutulduğu anlamına gelir. Hissedar kâr payını bankadan tahsil etmese dahi MSİ’nı elde etmiş sayılır.

Tahvil ve bono faizlerinde elde etme tarihi faiz kuponunun üzerinde yazılı vade tarihidir.

-

Mevduat faizlerinde, faiz peşin alınmışsa alındığı tarih, vade sonunda alınacaksa vade tarihi elde etme tarihidir.

Hisse senetleri ve tahvillerin vadesi gelmemiş kuponlarının satışında, satışın yapıldığı tarih elde etme tarihidir.

Senetlerde iskonto bedeli iskontonun yapıldığı gün elde edilmiş sayılır.

Özel finans kurumlarında açılan hesaplara ödenen kâr paylarında, kâr payının dağıtıldığı tarih elde etme tarihidir.

Repo gelirlerinde elde etme tarihi, geri alım veya geri satımın gerçekleştiği tarih, yani vade tarihidir.

Menkul kıymet alım-satım kazançlarında satışın (elden çıkarmanın) gerçekleştiği tarih elde etme tarihidir.

Tam mükellef gerçek kişilerin yabancı ülkelerde elde ettikleri menkul sermaye iratları, elde edenin bunları Türkiye’de hesaplarına intikal ettirdiği yılda

elde edilmiş sayılır. Maliye Bakanlığı, yabancı ülkelerde elde edilen menkul sermaye gelirleri bakımından da yukarıda yer verilen çerçevede belirlenen

elde etme tarihlerine itibar etmektedir. Dolayısıyla, bu gelirler Türkiye’ye transfer edilmese dahi elde etme gerçekleşmiş sa yılır. Bununla birlikte,

Türkiye’ye transferin gerçekleşmemesi mükellefin iradesi dışındaki sebeplerden ileri geldiği takdirde, bu gelirler mükellefin bunlara tasarruf edebildiği

yılda elde edilmiş sayılır.

1.3.3.2. Kontrol Edilen Yabancı Kurum Kazancında Elde Etme

GVK’nın 75 inci maddesinin 2 numaralı fıkrasında yapılan düzenleme ile belli şartlar altında yurt dışı iştiraklere yatırım yapan mükelleflere, bu

iştiraklerinden fiilen kâr payı dağıtılmasa bile sanki kâr payı dağıtılmış gibi beyan ve vergi ödeme zorunluluğu getirilmiştir.

Düzenlemede öngörülen koşulların gerçekleştiği durumda, “kontrol edilen yabancı kurum” sayılan söz konusu iştiraklerin 2016 yılı kazancının

dağıtılmadığı durumda dahi bunlardan temettü elde edilmiş gibi beyan ve vergileme söz konusu olabilecektir.

Türkiye’de vergilendirilmiş kazancın iştirak tarafından sonradan dağıtılması halinde, elde edilen kâr paylarının vergilendirilmiş kısmı indirilerek geriye

kalan tutar beyan edilir.

Kontrol edilen yabancı kurum kavramı; tam mükellef gerçek kişi ve kurumların doğrudan veya dolaylı olarak ayrı ayrı ya da birlikte sermayesinin, kâr

payının veya oy kullanma hakkının en az % 50’sine sahip olmak suretiyle kontrol ettikleri yurt dışı iştirakleri ifade etmektedir.

Yurt dışındaki bir kurumun kontrol edilen yabancı kurum sayılabilmesi için bu kurumun sermayesinin, kâr payının veya oy kullanma hakkının en az

%50’ sinin doğrudan veya dolaylı olarak, ayrı ayrı ya da birlikte tam mükellef gerçek kişi ve kurumlara ait olması gerekmektedir.

Yurt dışı iştirakin kontrol edilen yabancı kurum olup olmadığının tespitinde, kontrol oranı olarak ilgili hesap dönemi içinde herhangi bir tarihte sahip

olunan en yüksek oran dikkate alınır.

Yurt dışı iştirake ilişkin iştirak payının (sermaye, kâr payı veya oy kullanma hakkının) tamamının, yurt dışı iştirakin hesap döneminin kapanmasından

önce herhangi bir tarihte muvazaa olmaksızın elden çıkartılmış olması halinde, ilgili yurt dışı iştirak hakkında bu hükümler uygulanmaz.

1.3.3.2.1. Yurt Dışı İştirakin Kurum Kazancının Türkiye’de Gelir Vergisine Tabi Tutulabilmesine İlişkin Şartlar

En az % 50 hissedarlık ve/veya kontrol oranının sağlandığı yurt dışı iştiraklerin, GVK uygulamasında “kontrol edilen yabancı kurum” olarak kabul

edilmesi ve dolayısıyla kontrol edilen yurt dışı iştiraklerin kurum kazançlarının, dağıtılsın veya dağıtılmasın Türkiye’de kurumlar vergisine tabi

tutulabilmesi için aşağıdaki şartların birlikte gerçekleşmesi gerekmektedir.

-

Yurt dışı iştirakin ilgili yıldaki toplam gayri safi hasılatının % 25 veya fazlasının faiz, kâr payı, kira, lisans ücreti, menkul kıymet satış geliri

gibi pasif nitelikli gelirlerden oluşması.

Yurt dışında kurulu iştirakin kurum kazancının % 10’dan az oranda gelir ve kurumlar vergisi benzeri toplam vergi yükü taşımas ı,

Yurt dışında kurulu iştirakin ilgili yıldaki gayrisafi hasılat tutarının 100.000 TL karşılığı yabancı paranın üzerinde olması, gerekmektedir.

1.3.3.2.2. İştirakin Yurt Dışında Ödediği Vergilerin Mahsubu

GVK’nın 123 üncü maddesine göre, yurt dışındaki iştirakin bulunduğu ülkede ödemiş olduğu gelir ve kurumlar vergisi benzeri vergiler kontrol edilen

yabancı kurumun Türkiye’de vergilendirilecek kazancı üzerinden hesaplanan gelir vergisinden mahsup edilebilecektir.

8

Ancak, Kurumlar Vergisi Kanunu 1 No.lu Tebliği çerçevesinde yer verilen açıklama gereğince, kontrol edilen yabancı kurumun bulunduğu ülke

dışındaki ülkelerde ödemiş olduğu gelir ve kurumlar vergisi benzeri vergilerin, söz konusu kurumun Türkiye’de vergilendirilec ek kazancı üzerinden

hesaplanan gelir vergisinden mahsup edilmesi mümkün bulunmamaktadır.

1.3.3.2.3. İştirakin Kâr Paylarını Dağıtması Durumunda Vergileme

Yurt dışı iştirakin kontrol edilen yabancı kurum kazancı kapsamında Türkiye’de vergilendirilmiş kazancının yurt dışındaki kur um tarafından sonradan

dağıtılması halinde, elde edilen kâr paylarının daha önce Türkiye’de vergilendirilmiş kısmı ayrıca vergilendirilmeyecektir.

Ancak, daha sonraki yıllarda, kontrol edilen yabancı kurumun Türkiye’de vergiye tabi tutulmuş kazancından daha fazla kâr payı dağıtılması halinde,

aşan kısım gelir vergisine tabi tutulacaktır.

1.3.3.2.4. Kontrol Edilen Yabancı Kurum Müessesesinin Çifte Vergilendirmeyi Önleme Anlaşmaları Karşısındaki Durumu

Yürürlükte bulunan çifte vergilendirmeyi önleme anlaşmaları, Türkiye’nin “kontrol edilen yabancı kurum kazancı” hükümlerine göre kendi

mukimlerini vergileme hakkını sınırlandırmamaktadır. Diğer bir anlatımla, diğer devlet mukimi bir kurum tarafından Türkiye’de mukim bir gerçek

kişiye kâr payı dağıtılsın ya da dağıtılmasın GVK’nın “kontrol edilen yabancı kurum kazancı” hükümleri uygulanacaktır.

Ancak, kontrol edilen yabancı kurum kazancı olarak Türkiye’de vergiye tabi tutulmuş olan kazancın, diğer bir devlette mukim kurum tarafından, kâr

payı olarak Türkiye’de mukim bir gerçek kişiye dağıtıldığı durumlarda, Anlaşmalarda yer alan “Temettüler”in vergilendirilmesi ve “Çifte vergilemenin

önlenmesi” ile ilgili hükümler normal şekilde uygulanacaktır.

Kaynak ülke tarafından dağıtılan kâr payları üzerinden bir vergileme yapılması ve bu kâ r paylarının Türkiye’de gelir vergisinden istisna edilmemiş

olması durumunda, kâr payının, elde edildiği yıl gelir vergisine tabi tutulması ve bu kâr payı ile ilgili olarak diğer ülkede ödenen vergilerin Anlaşma

ve GVK’nın yurt dışında ödenen vergilerin mahsubuyla ilgili hükümleri çerçevesinde mahsup edilmesi, bu mahsup sonrasında arta kalan bir tutarın

mevcut olması halinde, daha önce kontrol edilen yabancı kurum kazancı olarak vergiye tabi tutulmuş bulunan kazanç üzerinden h esaplanıp ödenen

gelir vergisinin söz konusu kâr payına atfedilen kısmının da kalan tutar üzerinden mahsup edilmesi gerekmektedir. Mahsup edilemeyen kısım, kâr

payının Türkiye’ye getirilmiş olması kaydıyla iade edilebilecektir.

İlgili anlaşma hükümlerinin, dağıtılan söz konusu kâr payının Türkiye’de istisna edilmesini öngörmesi halinde ise kâr payının dağıtılıp Türkiye’ye

getirildiği dönemde, daha önce kontrol edilen yabancı kurum kazancı hükümleri çerçevesinde vergilendirilen kazanç üzerinden hesaplanıp ödenen

kurumlar vergisinden, dağıtılan kâr payı tutarına isabet eden kısım iade edilebilecektir.