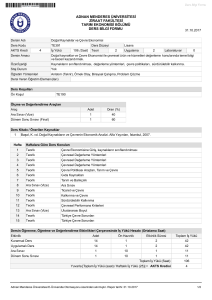

gayrimenkul değerleme esasları

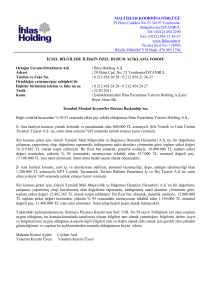

advertisement