Sayı: 2014-16 / 30 Ekim 2014

EKONOMİ NOTLARI

Getiri Eğrilerinin Döviz Kuru Tahmininde Kullanılması*

Murat Duran

Özet:

Bu çalışma, finansal piyasalar açısından oldukça önemli olan döviz kuru tahmininde getiri eğrilerinin

kullanılabilirliğini incelemektedir. Bu kapsamda Chen ve Tsang (2013) tarafından gelişmiş ülkeler için

uygulanan göreli getiri eğrileri yaklaşımı kullanılmıştır. Söz konusu yaklaşım, finansal ekonominin en temel

konularından uluslararası parite koşulları ile faiz oranlarının vade yapısını açıklayan teorileri bir arada ele

almaktadır. Bu doğrultuda yapılan analizler, ABD doları/TL ve Euro/TL kurlarının tahmininde göreli getiri eğrilerinin

kullanılabileceğini göstermektedir. Tahmin ufku uzadıkça isabet artmaktadır. Elde edilen bulgulara göre

Türkiye’de getiriler göreli olarak arttığında ya da getiri eğrisi göreli olarak yataylaştığında TL değerlenmektedir

Abstract:

This note investigates the predictability of exchange rates, which is crucial for the financial

markets, using yield curves. In this context, we use the relative yield curve approach carried

out by Chen and Tsang (2013) for currencies of several developed countries. This approach is based on two

major concepts of financial economics, which are the international parity conditions and the theories on term

structure of interest rates. The analyses carried out using this approach indicate that relative yield curves are

useful in US Dollar/lira and Euro/lira exchange rate predictions. Moreover, predictions become more accurate as

the horizon increases. According to the estimation results, Turkish lira appreciates when yields in Turkey increase

relatively or when Turkish yield curve becomes flatter relatively.

.

*

Değerli katkılarından dolayı Turalay Kenç, Mustafa Kılınç ve Hakan Kara’ya teşekkür ederim.

Ekonomi Notları

1

Sayı: 2014-16 / 30 Ekim 2014

1. Giriş

Döviz kurlarının gelecekteki seyrinin tahmin edilmesi gerek iktisadi karar alıcılar açısından gerekse

de finansal piyasaların işleyişi açısından önemli bir konudur. İktisat yazınında döviz kuru tahmini

üzerine çeşitli teoriler ve yöntemler temel alınarak pek çok çalışma yapılmıştır. Bunlar arasında zaman

serisi yöntemleri ve iktisat teorisine dayalı tahmin yöntemleri en yaygın yöntemler olarak öne

çıkmaktadır. Zaman serisi yöntemleri ARIMA ve VAR modelleri gibi tahmin modellerinin kullanılmasına

dayanırken, iktisat teorisine dayalı yöntemler ise satın alma gücü paritesi ve kapsanmamış faiz paritesi

gibi uluslararası parite koşullarından hareket etmektedir. Ayrıca pratikte bu yöntemlerin yanında

yargısal tahmin yöntemleri de oldukça sıkça kullanılmaktadır. Yargısal tahminler ödemeler dengesi,

enflasyon, büyüme görünümü ve dış piyasalardaki gelişmelerin bir arada değerlendirilmesi ile

yapılmaktadır.

Bu notta, Chen ve Tsang (2013) tarafından gelişmiş ülkelere yönelik yapılan çalışmada kullanılan

yöntem esas alınarak ABD doları/TL ve Euro/TL döviz kurlarının 1 aydan 1 yıla çeşitli tahmin

ufuklarında hareketlerinin öngörülmesi amaçlanmıştır. Söz konusu yöntem kapsanmamış faiz paritesi

(KFP) koşuluna ve faiz oranlarının vade yapısını açıklayan likidite primi teorisine dayanmaktadır.

Bilindiği gibi KFP koşuluna göre bir yatırımcı için benzer risklilikte ve vadede yerli para ve yabancı

para cinsi iki tahvilden birine yatırım yapmanın beklenen getirisinin diğer tahvile yatırım yapmanın

beklenen getirisinden farklı olmaması gerekir. Aksi halde, yatırımlar beklenen getirisi yüksek olan

tahvile kayacak ve söz konusu tahvilin getirisi düşerken diğer tahvilin getirisi artacaktır. KFP koşulu

yaklaşık olarak aşağıdaki şekilde ifade edilebilir.

,

,

∆

(1.1)

,

Burada im “m” yıl vadeli yerli para cinsi tahvilin getirisi, imf aynı vadeye sahip yabancı para cinsi tahvilin

getirisi ve Δsme döviz kurunda “m” yılda beklenen değişim oranını ifade etmektedir. Pratikte iki tahvil

arasındaki risklilik farklılıkları ve döviz kuruna ilişkin belirsizlikler bu ilişkiyi bozmaktadır. Araştırmacılar

uygulamalı çalışmalarda bu gibi sorunları kısmen gidermek üzere söz konusu koşulu risklilik

farklılıklarını da dikkate alacak şekilde aşağıdaki şekilde düzeltmektedir.

,

,

∆

,

,

(1.2)

Burada θ iki tahvil arası risklilik farkını ve döviz kuruna ilişkin belirsizlik primini temsil etmektedir. Söz

konusu primi iki ülkeye ilişkin risklilik farkları ve yapısal farklılıklar belirlemektedir. Chen ve Tsang

(2013) bu noktadan hareketle döviz kuru değişim oranını iki ülke hazine bonosu getirileri arasındaki

fark ile ülke ekonomileri arasındaki yapısal farklılıkları kullanarak tahmin etmeyi amaçlamışlardır.

Ancak yaygın uygulamanın aksine, çalışmalarında tek bir vadedeki faizler ile diğer faktörleri kullanmak

Ekonomi Notları

2

Sayı: 2014-16 / 30 Ekim 2014

yerine tüm getiri eğrisinden yararlanmışlardır. Bilindiği gibi, likidite primi teorisine göre herhangi bir

vadedeki faiz oranı, söz konusu vadeye kadar gerçekleşmesi beklenen kısa vadeli faiz oranlarının

ortalaması ile söz konusu vadeye ilişkin bir likidite priminin toplamından meydana gelmektedir.

,

,

,

,

⋯

⁄

,

(1.3)

,

Bu ifadede im “m” dönem vadeli faizi, i1 1 dönem vadeli faizi, “e” üst indisi beklentiyi ve λm “m” dönem

vadeye ilişkin likidite primini temsil etmektedir. Öte yandan, kısa vadeli faizlerin gelecekteki seyrinin

para politikası, enflasyon ve iktisadi faaliyet başta olmak üzere pek çok makroekonomik değişkenin

beklentileriyle ilişkili olması nedeniyle getiri eğrisi ülke ekonomisine ve geleceğe ilişkin beklentilere dair

önemli bilgiler içermektedir.

2. Veri ve Yöntem

Döviz kuru tahmininde kullanılmak üzere tek bir faiz oranı yerine tüm getiri eğrisinin

kullanılabilmesi için getiri eğrilerinin konumunu, eğimini ve şeklini özetlemek gerekmektedir. Aksi

takdirde tüm vadelerdeki getirilerin ayrı ayrı açıklayıcı olarak kullanılması gerekecektir. Bu da pratikte

imkansız ve ekonometrik açıdan da sorunludur.1 Nelson ve Siegel (1987) tarafından önerilen getiri

eğrisi modellemesi bu açıdan oldukça kullanışlıdır. Söz konusu modele göre herhangi bir vadedeki

getiri aşağıdaki gibi bir fonksiyon ile modellenmektedir:

,

,

1

,

1

2.1 Burada i getiri, β1, β2, β3 ve τ parametreler ve m vadeyi temsil etmektedir. Bu fonksiyonel form, getiri

eğrisinin β1+ β2 noktasından başlayıp vade τ yıla ulaştığında “u” ya da “n” şeklinde bir kavis yapıp,

vade

sonsuza

giderken

β1’e

asimptotik

olarak

yaklaşmasını

sağlamaktadır.

Bu

şekilde

parametrelendirilmiş bir getiri eğrisinde β1 eğrinin konumunu, β2 eğrinin eğimini (ters işaretli olarak) ve

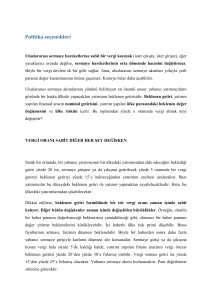

β3 eğrinin şeklini (eğriselliğini) belirlemiş olmaktadır. Bu durum Grafik 1’de temsili bir getiri eğrisi

üzerinde çeşitli parametrelerin etkisi gösterilerek özetlenmiştir.

Grafik 1’de tüm panellerde 1 düzeyinden başlayan, vade 2 yıl iken bükülen ve vade büyüdükçe 2

düzeyine yakınsayan turuncu eğri β1=2, β2=-1, β3=5 ve τ=2 parametreleriyle oluşturulmuştur. İlk

panelde konum parametresi olan β1’in 1’e gerilemesi getiri eğrisini olduğu gibi 1 puan aşağı indirmiştir

ve uzun vadede yakınsanan getiri 2’den 1’e gerilemiştir. İkinci panelde eğim parametresi β2’nin -1’den

0’a yükselmesi getiri eğrisinin başlangıç noktasını 1 puan yükseltmiştir, böylece eğim de 1 puan

düşmüştür. Üçüncü panelde eğrisellik parametresi β3’ün 5’ten 0’a düşmesi “n” şeklini tamamen

ortadan kaldırmış, söz konusu parametrenin daha sonra -5’e düşmesi ise eğriselliğin yönünü terse

1

Çok sayıda açıklayıcı değişken olması hem serbestlik derecesini düşürecek hem de açıklayıcı değişkenler arasında çoklu

doğrusallık (multi collinearity) sorununun ortaya çıkmasına neden olacaktır.

Ekonomi Notları

3

Sayı: 2014-16 / 30 Ekim 2014

çevirmiştir. Ancak her üç eğri de aynı noktadan başlayıp aynı noktaya yakınsamaktadır. Son panelde,

eğriselliğin konumunu belirleyen τ’nun 2’den 3’e çıkması bükümün 1 yıl ileride ortaya çıkmasına yol

açmıştır.

Grafik 1: Çeşitli Nelson-Siegel Parametrelerininin Getiri Eğrisine Etkileri

Değişen: β1

4

3

Getiri

Getiri

3

Değişen: β2

4

2

2

1

1

0

0

0

5

10

15

20

0

25

5

10

Vade

Değişen: β3

4

15

20

25

Vade

2

Değişen: τ

4

3

Getiri

3

Getiri

2

1

1

0

0

0

5

10

Vade

15

20

25

0

5

10

Vade

15

20

25

Chen ve Tsang (2013) Nelson-Siegel (NS) fonksiyonunun bu yapısından yararlanarak çeşitli

gelişmiş ülke paralarının ABD doları kurlarını, ilgili ülkelerin getiri eğrileri ve ABD getiri eğrisinin

konum, eğim ve eğrisellik farkları ile tahmin etmiştir. Yazarlar, örneğin, CAD/USD kurunun tahmini için

öncelikle Kanada getiri eğrisi ile ABD getiri eğrisini kullanarak çeşitli vadelerdeki getirileri hesaplamış

ve daha sonra Kanada’daki getirilerden ABD getirilerini çıkararak “göreli getiri”leri elde etmiştir.

Sonraki adımda, yazarlar, bu göreli getirileri kullanarak NS yöntemiyle göreli getiri eğrisi hesaplamış

ve bu eğrinin β1, β2 ve β3 değerlerini açıklayıcı değişken olarak kullanarak 1, 3, 6, 12, 18 ve 24 ay

vadeli kur değişimlerini açıklayan birer regresyon tahmin etmiştir. Söz konusu 3 parametre hem faiz

farklarına hem de ekonomiler arası risklilik ve yapı farklılıklarına ilişkin bilgileri yansıtmaktadır.

Bu notta, ABD doları/TL ve Euro/TL kurlarının getiri eğrileri kullanılarak tahmin edilebilirliğinin

araştırılması için FED tarafından yayımlanan çeşitli vadelerdeki sabit vadeli hazine getirileri ile Avrupa

Merkez Bankası tarafından yayımlanan Euro bölgesi getiri eğrisi parametreleri kullanılarak ABD ve

Euro bölgesi getiri eğrileri oluşturulmuştur. Bu getiriler TCMB bünyesinde tahmin edilen getiri

eğrisinden hesaplanan Türk hazine bonosu getirilerinden çıkarılarak çeşitli vadelerde Euro bölgesi için

ve ABD için ayrı ayrı “göreli getiri” serileri elde edilmiştir. Bir sonraki aşamada, örneklemde yer alan

her gün için Türkiye-Euro Bölgesi ve Türkiye-ABD göreli getiri eğrisi parametreleri NS yöntemiyle

tahmin edilmiştir. Ancak bu çalışmada β1, β2 ve β3 parametrelerinin kurları belirleme düzeyi

inceleneceğinden τ parametresinin sabit tutulması gerekmektedir. Aksi takdirde, özellikle eğim ve

eğrisellikteki küçük değişimler hem τ hem de β2 ve β3 tarafından yansıtılacaktır. Bu da β2 ve β3

Ekonomi Notları

4

Sayı: 2014-16 / 30 Ekim 2014

parametrelerinin eğim ve eğriselliği tam yansıtmamasına yol açacaktır. Buna ek olarak, τ

parametresinin hareketli olması eğim ve eğrisellikte çok küçük değişimlere β2 ve β3 parametrelerinin

aşırı tepki vermesine yol açacaktır. Tüm bu nedenlerle τ bu çalışmada eldeki verileri açıklama düzeyini

en yükseğe çıkaracak şekilde 1,017’ye sabitlenmiştir.

Getiri verilerinin yanında, TCMB internet sayfasından ABD doları/TL ve Euro/TL alış kurları

alınmış ve bu kurların 30, 61, 91, 182 ve 365 gün sonraki değerleri kullanarak farklı vadelerde kur

değişim oranları hesaplanmıştır. Getiri değerleri sürekli bileşkelenmiş olduğundan döviz kuru değişim

oranları da logaritmik fark şeklinde hesaplanmıştır. Böylece verilerin birbirine uyumu sağlanmıştır.

Analizler yapılırken, 2008 yılında başlayan ve uzun bir süre devam eden küresel finans krizinin

etkilerinin dikkate alınması açısından iki farklı örneklem seti kullanılmıştır. Geniş örneklem Şubat 2005

– Ağustos 2014 dönemini kapsarken, bu örneklemin kullanıldığı tahminlerde Haziran 2008 – Mayıs

2010 aralığı bir kukla değişken yardımıyla kriz dönemi olarak modellerde yer almıştır. Öte yandan,

analizlerin büyük çoğunluğunda kriz sonrası dönemde değişen finansal yapı ve para politikası

yaklaşımını yansıtmak amacıyla Ocak 2010 – Ağustos 2014 verileri kullanılmıştır. Yakın döneme ilişkin

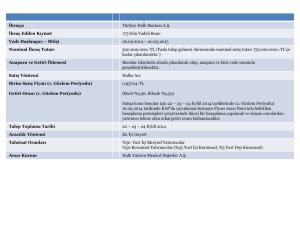

göreli getiri eğrisi parametreleri Grafik 2’de yer almaktadır. Bu grafiğe göre, her iki göreli getiri eğrisine

ilişkin parametrelerin de zaman içindeki hareketleri birbirine benzemektedir. β1 parametreleri,

Türkiye’deki hazine getirilerinin söz konusu ülke hazine getirileri ile seviye farkının 2013 başlarına

kadar sürekli düştüğünü, bu tarihten sonra ise hızla yükseldiğini göstermektedir. β1 parametreleri ise

göreli getiri eğrilerinin hemen hemen her zaman negatif eğimli olduğuna işaret etmektedir. Bir başka

deyişle, uzun vadelerde Türkiye ile Euro Bölgesi ve ABD arasındaki getiri farkları azalmaktadır. Son

olarak β3 parametrelerinin çok dalgalı seyrettiği ancak hemen hemen her zaman pozitif olduğu

görülmektedir. Bu da Türkiye’nin 1 yıl civarı göreli getirilerinin, diğer vadelere kıyasla daha da yüksek

seyrettiğini göstermektedir. Ancak 2014 yılı başlarında oldukça açılan bu fark, son dönemde bir miktar

kapanmıştır. Öte yandan, farkın kapanması, Türkiye’nin 1 yıl vadeli hazine getirilerinin düşmesinden

değil, diğer vadelerdeki getirilerinin de yükselmesinden kaynaklanmıştır.

Grafik 2: Göreli Getiri Eğrisi Parametreleri

Türkiye-Euro Bölgesi

10

10

10

Türkiye-ABD

β1

β1

β2

β3

10

β3

-2

-2

-2

-2

01.10

04.10

07.10

10.10

01.11

04.11

07.11

10.11

01.12

04.12

07.12

10.12

01.13

04.13

07.13

10.13

01.14

04.14

07.14

0

07.14

0

04.14

0

01.14

0

10.13

2

07.13

2

04.13

2

01.13

2

10.12

4

07.12

4

04.12

4

01.12

4

10.11

6

07.11

6

04.11

6

01.11

6

10.10

8

07.10

8

04.10

8

01.10

8

β2

Kaynak: Yazarın hesaplamaları.

Ekonomi Notları

5

Sayı: 2014-16 / 30 Ekim 2014

3. Analiz

Türk lirasının ABD doları ve euro karşısındaki değerinin 1 aydan 1 yıla uzanan çeşitli vadelerde

göreli getiriler kullanılarak ne ölçüde tahmin edilebilir olduğunu inceleyebilmek için aşağıdaki gibi bir

regresyon modeli kurulmuştur:2

∆

,

2.2 Burada Δsm döviz kurunda gelecek “m” yılda gerçekleşen değişim oranını (pozitif değişim TL’nin değer

kaybetmesi anlamına gelmektedir), L, S, C sırasıyla göreli getiri eğrisinden elde edilen konum, eğim ve

eğrisellik parametrelerini 3 ve θ küresel risk iştahını temsil etmektedir. Bu modelde, iktisadi olarak

konum, eğim ve eğrisellik parametrelerinin her üçünün de sıfırdan küçük olmaları beklenmektedir.

Konum parametresinin artması Türkiye’de getirilerin tüm vadelerde yükselmesi anlamına gelmektedir.

Eğim parametresi ise göreli getiri eğrisinin ters işaretlisidir. Diğer bir deyişle, Türkiye’nin getiri eğrisi

göreli olarak dikleştiğinde NS modelinin eğim parametresi küçülmektedir. Öte yandan, τ

parametresinin 1,017’ye sabitlenmesi nedeniyle eğrisellik parametresi 1 yıl civarındaki göreli

getirilerdeki artışı yakalamaktadır.

(2.2) numaralı modelin zaman serisi verileri kullanılarak Sıradan En Küçük Kareler (SEK) yöntemi

ile güvenilir biçimde tahmin edilebilmesi açısından verilerde birim kök bulunmaması gerekmektedir.

Analizlerde kullanılan tüm verilere Elliot, Rothenberg ve Stock (1996) tarafından önerilen

Genelleştirilmiş En Küçük Kareler bazlı Dickey-Fuller (DF-GLS) birim kök sınamasının yanı sıra

Kwiatowski, Phillips, Schmidt ve Shin (1992) tarafından önerilen KPSS birim kök sınaması da

uygulanmıştır.4 Notun ek kısmında yer alan Tablo A1’de yer alan sonuçlara göre, 12 aylık Euro/TL kur

değişimi hariç tüm seriler DF-GLS sınamasına göre durağan görünmektedir. Öte yandan 12 aylık

Euro/TL kur değişimi serisi de KPSS testine göre durağandır. Bu sonuçlar ışığında, analizlere Sıradan

En Küçük Kareler yöntemi ile devam edilmiştir.

Bu çalışmada tahminler öncelikle yakın dönem verileri kullanılarak yapılmış, daha sonra ise

sağlamlık kontrolü olarak örneklem genişletilmesi, günlük yerine aylık verilerin kullanılması ve getiri

eğrisi parametreleri yerine gözlenen getirilerin kullanılması gibi alternatiflerle analizler tekrarlanmıştır.

2

Chen ve Tsang (2013) tarafından yapılan çalışmada ele alınan ülkeler risklilik profilleri birbirine oldukça yakın olan gelişmiş

ülkelerdir. Öte yandan Türkiye gibi gelişmekte olan ülkelerde risk primleri gelişmiş ülkelere kıyasla yüksek olduğundan bu notta

göreli risk de (2.2) numaralı denkleme bir kontrol değişkeni olarak eklenmiştir. Bununla birlikte EMBI+ endeksleri ve CDS getiri

farkları gibi göreli risk ölçütleri büyük ölçüde ülke eurobond getirilerinin ABD hazine getirilerinden farkı baz alınarak

hesaplandığından açıklayıcı değişkenlerle büyük ölçüde çoklu doğrusallık oluşması söz konusudur. Bu nedenle tahminlerde

gelişmekte olan ülkelerin göreli riskliliğini büyük ölçüde yansıtan VIX küresel risk iştahı endeksi kullanılmıştır.

3

Göreli getiri eğrisi için tahmin edilen NS fonksiyonuna ait β1 parametresi burada L, β2 parametresi burada S ve β3 parametresi

burada C olarak isimlendirilmiştir.

4

DF-GLS sınaması, uygulamada yaygın kullanılan ADF birim kök sınamasının test kuvveti artırılmış versiyonu olduğundan,

KPSS sınaması ise diğer birim kök sınamalarının aksine boş hipotezi “birim kök yoktur” şeklinde olduğundan tercih edilmiştir.

Böylece DF-GLS sınamasından geçemeyen serilerin, KPSS sınaması ile daha derinlemesine irdelenmesi mümkün olmaktadır.

Ekonomi Notları

6

Sayı: 2014-16 / 30 Ekim 2014

Tablo 1’de yer alan sonuçlara göre göreli getiri eğrisi parametreleri euro kuru tahmininde dolar

kuru tahminine kıyasla genellikle istatistiksel olarak daha anlamlı sonuçlar vermektedir. İstatistiksel

olarak anlamlı olan katsayı tahminlerine göre konum, eğim ve eğrisellik parametrelerinin işaretleri

beklenildiği gibi negatiftir. Konum parametresi arttıkça TL değer kazanmaktadır. Örneğin, Tablo 1’de

konum parametresi için 6 ay vadeli euro tahmin modellerinden elde edilen -2,78 değerine göre

Türkiye’nin hazine getirileri Euro Bölgesi getirilerine kıyasla tüm vadelerde 1 puan artarsa TL’nin euro

karşısında 6 ay içinde ortalama olarak %2,78 değerlenmesi beklenmektedir. Öte yandan, göreli getiri

eğrisinin eğimi arttıkça TL değer kaybetmektedir. Buna göre, örneğin, Tablo 1’de eğim parametresi

için 1 yıl vadeli dolar tahmin modelinden elde edilen -5,92 değerine göre Türkiye’nin getiri eğrisinin

eğimi ABD getiri eğrisine kıyasla dikleşerek 1 puan artarsa (yani eğim parametresi 1 puan gerilerse)

TL’nin ABD doları karşısında 1 yıl içinde ortalama olarak %5,92 değer kaybetmesi beklenmektedir.

Son olarak, eğrisellik parametresi arttığında, TL değer kazanmaktadır. Örneğin Tablo 1’de eğrisellik

parametresi için 3 ay vadeli euro tahmin modellerinden elde edilen -0,459 değerine göre Türkiye’nin 1

yıl civarı vadede hazine getirileri Euro bölgesi’ne kıyasla 1 puan artarsa TL’nin euro karşısında 3 ay

içinde ortalama olarak %0,459 değerlenmesi beklenmektedir.

Tablo 1: Çeşitli Vadelerde Kur Tahmin Sonuçları, Yakın Dönem5

Açıklanan Değişken

Sabit terim

Konum

Eğim

Eğrisellik

VIX

EUR1M

EUR3M

EUR6M

EUR12M

USD1M

USD3M

USD6M

USD12M

6,53**

[2,773]

-0,535

[0,388]

-0,433

[0,203]

-0,181

[0,130]

-0,098**

20,299***

[5,603]

-1,869***

[0,716]

-1,073

[0,344]

-0,459***

[0,176]

-0,293***

33,778***

[5,699]

-2,78**

[1,219]

-1,912***

[0,463]

-0,657**

[0,265]

-0,518***

46,791***

[9,333]

-3,735**

[1,720]

-2,972***

[0,665]

-0,599

[0,510]

-0,6*

4,388

[3,219]

-0,476

[0,449]

-0,256

[0,276]

-0,017

[0,151]

-0,035

15,166***

[5,736]

-1,58*

[0,874]

-0,56

[0,462]

-0,179

[0,288]

-0,135

30,613***

[4,659]

-3,669***

[0,749]

-0,088

[0,730]

-0,328

[0,349]

-0,193*

53,67***

[15,607]

-5,92***

[2,216]

-1,477**

[0,624]

-1,074**

[0,493]

-0,174

[0,048]

[0,085]

[0,146]

[0,359]

[0,070]

[0,130]

[0,117]

[0,118]

Oca 10Tem 14

Oca 10May 14

Oca 10Şub 14

Oca 10Ağu 13

Oca 10Tem 14

Oca 10May 14

Oca 10Şub 14

Oca 10Ağu 13

Gözlem sayısı

1.092

1.048

987

872

1.092

1.048

987

872

R-kare

0,133

0,323

0,393

0,37

0,047

0,161

0,36

0,618

Örneklem

Analizlerde, otokorelasyon ve değişen varyansı dikkate alan Newey-West HAC tahmincileri kullanılmıştır.

Standart hatalar parantez içinde verilmiştir. *,**,*** sırasıyla %10, %5 ve %1 düzeylerinde istatistiksel anlamlılığı ifade etmektedir.

Elde edilen katsayı tahminleri Chen ve Tsang (2013) tarafından Kanada doları/ABD doları, Japon

yeni/ABD doları ve İngiliz sterlini/ABD doları kurları için tahmin edilen katsayılarla işaret olarak

tutarlıdır. İktisadi olarak da Türkiye’nin hazine getirilerinin 1 yıl civarı vadelerde ya da tüm vadelerde

artmasının sonucunda TL’nin değerlenmesi ve getiri eğrisinin dikleşmesiyle kısa vadeli faizlerin düşük

5

Tahmin edilen regresyon modellerinde, muhtemel otokorelasyon ve değişen varyans sorunlarına karşı katsayı standart hataları

Newey-West Heteroskedasticity and Autocorrelation Consistent (HAC) tahmincisi ile hesaplanmıştır.

Ekonomi Notları

7

Sayı: 2014-16 / 30 Ekim 2014

kalması sonucunda TL’nin değer kaybetmesi oldukça makul görünmektedir. Ayrıca her tahmin

modelinde konum katsayısının eğrisellik katsayısına kıyasla daha büyük olması, kur tahmininde tek bir

vadedeki getirileri kullanmak yerine tüm getiri eğrisini kullanmanın daha faydalı olduğunu

göstermektedir.

Her iki para birimine ilişkin sonuçlarda göze çarpan bir diğer husus da NS parametrelerinin kur

değişimini açıklama oranlarının kısa vadelerde düşükken uzun vadelerde belirgin biçimde

yükselmesidir. Bu da döviz kurlarının kısa vadede iktisadi temeller dışındaki faktörlerden (finansal

piyasalarda “gürültü” olarak tabir edilen olgular) oldukça etkilendiği, ancak vade uzadıkça iktisadi

temellerin kurlar üzerindeki belirleyiciliğinin öne çıktığını göstermektedir.

4. Sağlamlık Sınamaları

Yakın döneme ilişkin tahmin sonuçlarının kriz öncesi dönemi de içerecek şekilde tekrarlanması ile

sonuçların ne ölçüde değişeceğinin görülmesi açısından örneklem döneminin başlangıcı Şubat 2005’e

çekilerek bir önceki bölümdeki analizler tekrarlanmıştır. Tablo 2’de yer alan sonuçlara göre,

örneklemin genişletilmesi tahminlerde önemli bir değişiklik yaratmamaktadır. Katsayı işaretleri,

tahminlerin istatistiksel anlamlılık düzeyleri ve belirginlik katsayıları yakın dönem değerlerine göre

farklılaşmamıştır. Öte yandan, özellikle konum ve eğim katsayılarının büyüklükleri, genişletilmiş

örneklemde belirgin derecede küçülmüştür. Bu da yakın dönemde göreli getiri eğrisi değişimlerinin

kurlara ortalama etkisinin büyüdüğüne işaret etmektedir.

Bu noktaya dek yapılan analizlerde kullanılan günlük veriler yerine aylık verilerin kullanılması da

tahmin sonuçlarında önemli bir değişikliğe yol açmamaktadır. Tablo 3’te yer alan katsayı tahminleri

günlük verilerle tahmin edilen katsayılara oldukça yakındır. Katsayı işaretleri değişmemiş, katsayı

büyüklükleri ve modellerin belirginlik katsayıları bir miktar yükselmiştir.

Son sağlamlık sınaması olarak göreli getiri eğrisini NS parametreleri ile tanımlamak yerine

konumu temsil etmek üzere uzun vadeli bir göreli getiri ile eğimi temsil etmek üzere bu göreli getirinin

kısa vadeli bir göreli getiriden farkı kullanılmıştır. Özellikle Türkiye verisi dikkate alınarak uzun vade

olarak 7 yıl, kısa vade olarak da 1 yıl seçilmiştir. Bu şekilde gözlenen getirilerle yapılan tahminler Tablo

4’te yer almaktadır.

Ekonomi Notları

8

Sayı: 2014-16 / 30 Ekim 2014

Tablo 2: Çeşitli Vadelerde Kur Tahmin Sonuçları, Genişletilmiş Örneklem

Sabit terim

Konum

Eğim

Eğrisellik

Kriz

Kriz*Konum

Kriz*Eğim

Kriz*Eğrisellik

VIX

Örneklem

Gözlem sayısı

R-kare

EUR1M

3,261**

[1,630]

-0,19

[0,136]

-0,339***

[0,131]

-0,056

[0,047]

-6,864***

[2,557]

0,76**

[0,366]

1,15***

[0,445]

0,046

[0,077]

-0,017

[0,052]

Şub 05Tem 14

2.243

0,096

Açıklanan Değişken

EUR3M

EUR6M

EUR12M

USD1M

12,422*** 23,508*** 34,319***

3,51*

[3,152]

[3,481]

[5,684]

[1,973]

-0,581

-1,335*** -2,091***

-0,283*

[0,390]

[0,300]

[0,708]

[0,164]

-0,712**

-0,849

-1,953***

-0,192

[0,351]

[0,798]

[0,648]

[0,169]

-0,256*

-0,344***

-0,158

-0,075*

[0,148]

[0,127]

[0,201]

[0,046]

-24,461*** -41,22*** -46,895***

-3,743

[4,306]

[5,712]

[13,191]

[2,521]

2,745***

4,436***

4,73***

0,813**

[0,578]

[0,651]

[1,240]

[0,328]

2,449***

2,808***

4,089***

2,026***

[0,575]

[1,042]

[0,951]

[0,691]

0,398**

0,85***

0,63**

-0,107

[0,199]

[0,160]

[0,272]

[0,078]

-0,194*

-0,39***

-0,417*

-0,025

[0,111]

[0,109]

[0,233]

[0,042]

Şub 05May 14

2.199

0,314

Şub 05Şub 14

2.138

0,39

Şub 05Ağu 13

2.023

0,337

Şub 05Tem 14

2.243

0,172

USD3M

USD6M

14,791*** 22,799***

[5,367]

[7,913]

-0,857**

-1,352

[0,403]

[0,975]

-0,379

0,106

[0,336]

[0,679]

-0,305**

-0,485***

[0,138]

[0,125]

-20,221*** -28,5***

[6,715]

[9,277]

2,974***

3,599***

[0,945]

[1,327]

3,724***

3,367**

[0,867]

[1,404]

0,253

0,7***

[0,202]

[0,183]

-0,288*

-0,422***

[0,149]

[0,136]

Şub 05May 14

2.199

0,397

Şub 05Şub 14

2.138

0,405

USD12M

24,917

[18,689]

-2,044

[2,068]

-0,11

[1,131]

-0,41

[0,435]

-25,797

[18,580]

2,564

[2,585]

1,579

[1,566]

0,532

[0,531]

-0,085

[0,296]

Şub 05Ağu 13

2.023

0,186

Analizlerde, otokorelasyon ve değişen varyansı dikkate alan Newey-West HAC tahmincileri kullanılmıştır.

Standart hatalar parantez içinde verilmiştir. *,**,*** sırasıyla %10, %5 ve %1 düzeylerinde istatistiksel anlamlılığı ifade etmektedir.

Tablo 3: Çeşitli Vadelerde Kur Tahmin Sonuçları, Aylık Verilerle

Sabit terim

Konum

Eğim

Eğrisellik

VIX

Örneklem

Gözlem

sayısı

R-kare

Açıklanan Değişken

EUR6M

EUR12M

36,644*** 52,218***

[10,193]

[7,360]

-3,342*

-5,398***

[1,934]

[1,633]

-2,193*

-3,543***

[1,152]

[0,636]

-0,46

0,297

[0,492]

[0,863]

-0,552**

-0,62

[0,266]

[0,398]

EUR1M

6,552***

[2,321]

-0,587*

[0,349]

-0,442*

[0,232]

-0,131

[0,174]

-0,097**

[0,040]

EUR3M

21,423***

[6,086]

-2,049**

[0,956]

-1,204**

[0,533]

-0,356

[0,248]

-0,319***

[0,107]

USD1M

3,646

[2,386]

-0,454

[0,497]

-0,289

[0,233]

0,042

[0,170]

-0,015

[0,066]

USD3M

16,054**

[6,304]

-1,933

[1,832]

-0,564

[0,641]

-0,018

[0,527]

-0,123

[0,308]

USD6M

36,834***

[5,815]

-5,374***

[1,273]

0,212

[0,603]

-0,129

[0,470]

-0,099

[0,162]

USD12M

57,633***

[9,361]

-6,894***

[1,543]

-1,269**

[0,592]

-0,886**

[0,391]

-0,154

[0,119]

Oca 10Tem 14

Oca 10May 14

Oca 10Şub 14

Oca 10Ağu 13

Oca 10Tem 14

Oca 10May 14

Oca 10Şub 14

Oca 10Ağu 13

55

53

50

44

55

53

50

44

0,165

0,355

0,442

0,454

0,05

0,179

0,462

0,665

Analizlerde, otokorelasyon ve değişen varyansı dikkate alan Newey-West HAC tahmincileri kullanılmıştır.

Standart hatalar parantez içinde verilmiştir. *,**,*** sırasıyla %10, %5 ve %1 düzeylerinde istatistiksel anlamlılığı ifade etmektedir.

Ekonomi Notları

9

Sayı: 2014-16 / 30 Ekim 2014

Tablo 4: Çeşitli Vadelerde Kur Tahmin Sonuçları, Gözlenen Getirilerle

Sabit terim

Getiri, 7 yıl

Getiri, 7 yıl - 1 yıl

farkı

VIX

Örneklem

Gözlem sayısı

R-kare

EUR1M

6,582**

[2,887]

-0,647

[0,423]

0,486

[0,609]

-0,094*

[0,050]

Oca 10Tem 14

1.092

0,119

Açıklanan Değişken

EUR3M

EUR6M EUR12M USD1M

20,099*** 33,652*** 47,519***

4,905

[5,613]

[6,696]

[9,927]

[3,245]

-2,045**

-3,027**

-3,559**

-0,548

[0,805]

[1,432]

[1,809]

[0,467]

1,022

2,045

5,117***

0,122

[1,217]

[2,051]

[1,324]

[0,698]

-0,282*** -0,51***

-0,633*

-0,023

[0,095]

[0,149]

[0,363]

[0,073]

Oca 10May 14

1.048

0,309

Oca 10Şub 14

987

0,367

Oca 10Ağu 13

872

0,353

Oca 10Tem 14

1.092

0,037

USD3M

15,629**

[6,720]

-1,575*

[0,948]

0,472

[1,057]

-0,132

[0,105]

Oca 10May 14

1.048

0,153

USD6M USD12M

35,991*** 55,969***

[4,843]

[13,535]

-4,604*** -6,29***

[0,820]

[1,866]

-2,262

1,006

[1,906]

[0,989]

-0,137

-0,172*

[0,102]

[0,099]

Oca 10Şub 14

987

0,444

Oca 10Ağu 13

872

0,645

Analizlerde, otokorelasyon ve değişen varyansı dikkate alan Newey-West HAC tahmincileri kullanılmıştır.

Standart hatalar parantez içinde verilmiştir. *,**,*** sırasıyla %10, %5 ve %1 düzeylerinde istatistiksel anlamlılığı ifade etmektedir.

Bu sonuçlar da önceki modellerde yer alan sonuçlara oldukça benzemektedir. Özellikle konum

katsayısına ilişkin tahminlerin büyüklükleri ve istatistiksel anlamlılıkları önceki tahminlerden

farklılaşmamıştır. Öte yandan, 6 ve 12 ay vadeli dolar kuru tahmin modelleri haricinde belirginlik

katsayıları gerilemiş ve eğim parametresinin istatistiksel anlamlılığı azalmıştır. Bu yaklaşımda gerek

eğim parametresinin çok iyi temsil edilememesi, gerekse de eğrisellik parametresinin tamamen

dışlanması nedeniyle tahminlerin isabeti sınırlı oranda zayıflamaktadır. Bununla birlikte, Tablo 4’te yer

alan tahminler NS parametreleriyle elde edilen tahminlerin sağlamlığını pekiştirmektedir.

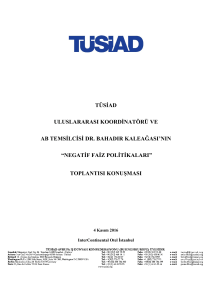

Farklı veri tanımları, frekanslar ve örneklemler ile yapılan bu sağlamlık sınamaların görsel bir özeti

ekte Grafik A1’de yer almaktadır.

5. Sonuç

Bu notta yapılan basit ekonometrik analizler, Türkiye ekonomisi açısından en önemli finansal

fiyatlar arasında yer alan ABD doları/TL ve Euro/TL kurlarının tahmininde göreli getiri eğrilerinin önemli

katkı verebileceğine ilişkin çeşitli ipuçları elde edilmesini sağlamıştır. Özellikle tahmin ufku uzadığında

finansal gürültü düzeyinin azalmasıyla göreli getiri eğrileri döviz kuru hareketlerini büyük oranda

öngörebilmektedir. Elde edilen bulgulara göre Türkiye’de getiriler göreli olarak arttığında TL

değerlenmektedir, getiri eğrisi göreli olarak dikleştiğinde ise TL değer kaybetmektedir. Bu bağlamda

TCMB’nin esnek faiz koridoru dahilinde getiri eğrisini gerektiğinde hızlı bir şekilde etkileyebilmesi,

küresel sermaye akımlarındaki oynaklıkların yurt içi piyasa üzerindeki etkilerini sınırlama potansiyeli

taşımaktadır.

Çalışmada tahmin edilen katsayıların işaretlerinin ve büyüklüklerinin Chen ve Tsang (2013)

tarafından gelişmiş ülkeler için hesaplanan değerlerle benzer olması dikkat çekmektedir. Yapılan

Ekonomi Notları

10

Sayı: 2014-16 / 30 Ekim 2014

sağlamlık kontrolleri, tahminlerin veri tanımı, frekans ve örneklem dönemine ilişkin değişimler

karşısında istikrarlı olduğunu göstermektedir. Ayrıca uygulanan birim kök sınamaları ve standart hata

düzeltmeleri de tahminlerin yöntemsel geçerliliğini desteklemiştir.

Kaynakça

Nelson, C. R. & Siegel, A. F. (1987), “Parsimonious Modeling of Yield Curves”, Journal of Business

60, sayfa 473-489.

Chen, Y. & Tsang, K. P. (2013), “What Does the Yield Curve Tell Us about Exchange Rate

Predictability?”, The Review of Economics and Statistics 95(1), sayfa 185-205.

Kwiatkowski, D.; Phillips, P. C. B.; Schmidt, P. & Shin, Y. (1992), "Testing the Null Hypothesis of

Stationarity Against the Alternative of a Unit Root", Journal of Econometrics 54(1–3), sayfa

159–178.

Elliot, G.; Rothenberg, T.J. & Stock, J.H. (1996), “Efficient Tests for an Autoregressive Unit Root”,

Econometrica 64, sayfa 813-836.

Ekonomi Notları

11

Sayı: 2014-16 / 30 Ekim 2014

Ekler

Tablo A1: Çalışmada Kullanılan Verilere İlişkin Birim Kök Sınamaları

DF-GLS Sınaması

Test Spesifikasyonu

KPSS Sınaması

Sabitli

Sabit&Trendli

Sabitli

Sabit&Trendli

Konum

-5,097***

-5,116***

0,627*

0,379***

Eğim

-2,796***

-4,53***

0,573*

0,337***

Eğrisellik

-4,89***

-5,147***

1,378***

0,111

Dolar - Türk Lirası:

Kur Değişimi, 1 Ay

-7,836***

-7,867***

0,074

0,036

Kur Değişimi, 3 Ay

-3,67***

-3,965***

0,142

0,052

Kur Değişimi, 6 Ay

-3,117***

-3,119**

0,341

0,089

Kur Değişimi, 12 Ay

-2,129**

-2,320

0,627*

0,141*

Göreli Getiri, 7 Yıl

-2,312**

-2,579*

2,21***

0,596***

Göreli Getiri, 7-1 Yıl Farkı

-2,017**

-3,57***

1,084***

0,448***

Konum

-4,724***

-5,016***

1,189***

0,357***

Eğim

-3,006***

-4,659***

0,686*

0,565***

Eğrisellik

-4,515***

-5,179***

1,637***

0,135*

Kur Değişimi, 1 Ay

-5,335***

-6,608***

0,054

0,028

Kur Değişimi, 3 Ay

-3,819***

-3,844***

0,116

0,046

Kur Değişimi, 6 Ay

-2,694***

-3,052**

0,245

0,088

Kur Değişimi, 12 Ay

-1,390

-2,183

0,338

0,169**

Göreli Getiri, 7 Yıl

-1,949**

-2,691*

3,374***

0,559***

Göreli Getiri, 7-1 Yıl Farkı

-1,946**

-3,696***

1,404***

0,69***

Euro - Türk Lirası:

*, **, *** sırasıyla %10, %5 ve %1 düzeyinde istatistiksel anlamlılığı ifade etmektedir.

Ekonomi Notları

12

Sayı: 2014-16 / 30 Ekim 2014

Grafik A1: Göreli Getiri Eğrisinin Kur Değişimine Etkileri*

Seviyenin Euro Kuru'na Etkisi

0

Eğimin Euro Kuru'na Etkisi

0

-2

-2

-4

-4

-6

-6

-8

-8

Tam örneklem

Yakın dönem

Aylık veri kullanılarak

Gözlenen getiriler kullanılarak

-10

-12

0

1

2

3

4

5

6

7

Vade (ay)

8

9

10

11

-12

12

Seviyenin Dolar Kuru'na Etkisi

0

Tam örneklem

Yakın dönem

Aylık veri kullanılarak

Gözlenen getiriler kullanılarak

-10

0

1

2

4

-4

2

-6

0

-8

4

5

6

7

Vade (ay)

8

9

10

11

12

Eğimin Dolar Kuru'na Etkisi

6

-2

3

-2

-10

-12

0

1

Tam örneklem

Yakın dönem

Aylık veri kullanılarak

Gözlenen getiriler kullanılarak

2

3

4

5

6

7

Vade (ay)

Tam örneklem

Yakın dönem

Aylık veri kullanılarak

Gözlenen getiriler kullanılarak

-4

8

9

10

11

12

-6

0

1

2

3

4

5

6

7

Vade (ay)

8

9

10

11

12

*İstatistiksel olarak anlamlı olan etkiler çizgi grafik üzerine konulan karelerle gösterilmiştir. Küçük kare %10 düzeyinde, büyük kare de

%5 düzeyinde anlamlılığı ifade etmektedir.

Ekonomi Notları, ekonomik gelişmelere dair tartışmalara zamanlı bir katkıda bulunmak ve TCMB bünyesinde Türkiye

ekonomisi ve para politikası üzerine yapılan çalışmaların sonuçlarını kamuoyuyla paylaşmak amacıyla hazırlanan bir

yayındır. Burada sunulan görüşler tamamıyla yazarlara aittir, dolayısıyla TCMB’nin ya da çalışanlarının görüşlerini temsil

etmeyebilir. Burada yer alan metnin tamamının başka bir yerde yayımlanabilmesi için TCMB’den yazılı izin alınması

gerekmektedir. Görüş ve öneriler için:

Editör, Ekonomi Notları, TCMB İdare Merkezi, İstiklal Cad, No: 10, Kat:15, 06100, Ulus/Ankara/Türkiye.

E-mail: ekonomi.notlari@tcmb.gov.tr

Ekonomi Notları

13