1 ULUSLARARASI DENETİM DANIŞMANLIK VE YEMİNLİ MALİ

advertisement

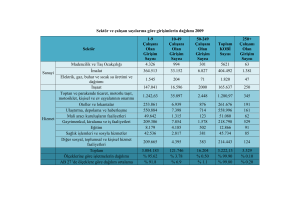

ULUSLARARASI DENETİM DANIŞMANLIK VE YEMİNLİ MALİ MÜŞAVİRLİK A.Ş. www.dmf.com.tr dmf@dmf.com.tr Farabi Sokak 12/11 06680 Çankaya, Ankara Tel: 0.312.428 67 50 Faks: 0.312.428 67 53 SİRKÜLER RAPOR 2006-32 SERMAYE ÖLÇÜMÜNÜN VE SERMAYE STANDARTLARININ ULUSLARARASI DÜZEYDE BİRBİRİYLE UYUMLAŞTIRILMASI “BASEL-II” Basel Komitesi tarafından 1988’de yayınlanan “Basel-1 Standartları” ile bankaların uymaları gereken çalışma kriterleri belirlenmiş ve bankaların krizlere karşı dayanıklılığını artırmak üzere, banka sermayelerinin, riskli aktiflere oranının yüzde 8’den az olamayacağını ifade eden sermaye yeterlilik rasyosu getirilmiştir. Zamanla mali piyasaların, daha da gelişmesi ve işlemlerin karmaşıklaşması sonucu, Basel-1 kriterlerinin yetersiz kaldığı görülmüş ve yeni standartlar için çalışma başlatılmıştır. Böylece “Basel-II Standartları“ ortaya çıkmıştır. Basel-II’nin, Turkiye’de 2008 yılı başından itibaren uygulamaya başlanması planlanmaktadır. Bankaların sermaye yeterliliği standartlarını yeniden belirleyen ve risk yönetimini ön plana çıkaran Basel II düzenlemesi ile birlikte bankaların davranışını etkileyecek olan yeni risk yönetimi anlayışı kredi müşterilerine de yansıyacaktır. Ülkemizde Basel II ile birlikte, kredinin subjektif yöntemlerle “iyi” veya “kötü” kredi olarak belirlenmesi sürecinden, kredinin çeşitli unsurları ile “çok riskli” veya “az riskli” olduğunun belirlenmesi sürecine girilecek, fiyatlamanın buna göre yapılması kaçınılmaz olacaktır. Bu risk odaklı kredi fiyatlaması KOBİ’lerin kullanacakları kredilerin miktarlarını/fiyatlarını olumlu/olumsuz yönde etkileyebilecektir. Kullandırılan kredinin türünden vadesine, teminatından firma kredi notuna kadar çeşitli kriterler firmaların kullanacakları kredilerin fiyatına yansıyacaktır. Avrupa Birliği ve G-8 ülkelerinde 2007 yılında, Türkiye’de ise 2008 yılında yürürlüğe girmesi planlanan Basel II’nin hem bankalar hem de KOBİ’ler tarafından doğru anlaşılması ve yorumlanmasında büyük yarar bulunmaktadır. Mutabakatın tamamlanmasını beklemeden proaktif davranılmalı ve yeni döneme ilişkin hazırlıklara biran önce başlanılmalı, eksiklikler, zayıf yönler doğru analiz edilmeli ve kritik planlar hazırlanmalıdır. KOBİ’ler gelişmiş veya gelişmekte olan tüm ekonomilerde ve ülkemizde önemli bir yere sahiptir. Uluslararası ekonomik ilişkilerde yaşanan gelişmeler, rekabet koşullarındaki hızlı değişme, teknoloji alanındaki yenilikler yanında ekonomik faaliyeti düzenleyen kurallardaki 1 SİRKÜLER RAPOR (2006-32) değişmeler KOBİ’lerin performansını etkilemektedir. Son dönemde uluslararası finans sisteminde yoğun olarak tartışılmakta olan Basel II düzenlemesi dolaylı olarak KOBİ’leri çok yakından ilgilendirmektedir. BASEL-II KRİTERLERİ Basel-II ile, risk odaklı sermaye yönetimi, risk odaklı kredi fiyatlamasını beraberinde getirecektir. Risk odaklı kredi fiyatlaması doğal olarak KOBİ’lerin kullanacakları kredilerin miktarını/fiyatını olumlu/olumsuz etkileyecektir. Kullandırılan kredinin türünden vadesine, teminatından firma derecelendirmesine kadar çeşitli kriterler, kredilerin fiyatına yansıyacaktır. Mevcut uygulamada kredi riski, ileri tekniklerle ölçülmeden belirlendiğinden, aynı firma hakkında bankalar arasında farklı değerlendirmeler yapılabilmekte, farklı kredi fiyatları ortaya çıkabilmekteydi. Basel-II ile birlikte, riskin ölçümü iki ana unsura dayanmaktadır; kredi kullananın (firmanın) risk seviyesi ve kredi işleminin risk seviyesi. Kredi kullananın riski, firmanın finansal verileri (bilanço, gelir tablosu vb.) ile niteliksel faktörlerinin (yönetici ve ortakların geçmişi, yönetim ve organizasyon yapısı, ürün/hizmet gelişimi, ithalat-ihracat, pazar payı vb.) değerlendirilmesi sonucu tespit edilen “firma derecelendirme notu” ile ifade edilmektedir. Kredi işleminin riski ise, işlemin türü, teminat, vade, para birimi gibi unsurlar ile değerlendirilmektedir. Böylece kredi, “çok riskli” veya “az riskli” olarak belirlenmekte ve buna göre fiyatlama yapılmaktadır. BASEL-II VE KOBİ’LER KOBİ’lerin finansman sorunlarının temelinde, özsermaye yapılarının zayıflığı yatmaktadır. Bağımsız derecelendirme kuruluşları ile bankalar tarafından derecelendirmeye tabi tutulacak olan KOBİ’lerin, değerlendirilecek olan özelliklerinin başında, sahip oldukları işletme sermayesi gelmektedir. Güçlü sermaye yapısına sahip KOBİ’lere verilecek kredilerin maliyetleri daha düşük olacaktır. KOBİ’lerimizin zaman zaman farklı merciler için farklı mali raporlar (bilanço, gelir-gider tabloları vb) üretmeleri söz konusudur. KOBİ bilançolarının kredilendirmeye uygun olmaması (negatif sermaye, bilançodaki zarar), kayıt dışı işlemlerin bulunması, KOBİ’lerin derecelendirme aşamasında yaşayacağı zorlukların başında gelmektedir. İyi yönetilen, iyi finanse edilmiş ve gerekli tüm bilgileri (finansal ve niteliksel) zamanında ve yeterli bir şekilde sunarak şeffaflığı sağlayabilen KOBİ’ler, potansiyel olarak en iyi dereceyi almak suretiyle, en iyi şartlarda kredilendirilme imkanına sahip olacaklardır. Ülkemizde halen geçerli olan KOBİ tanımlamalarının aksine, Basel II’de toplam yıllık satış cirosu 50 milyon Euro’yu geçmeyen firmalar KOBİ olarak tanımlanmaktadır. Firmaların esas faaliyet konularında çalışması, faaliyetlerinden doğan risklerini yönetecek finansal enstrümanların kullanılması, KOBİ’lerin Basel-II’nin öngördüğü teminat yapısına uyum sağlaması, bağımsız derecelendirme kuruluşlarından ve bankalardan derecelendirme notu almaya hazırlıklı olmaları ve iyi not alabilmek için sermayelerini güçlendirme yoluna gitmeleri, uluslararası kabul görmüş standartlarda ve güvenilir mali tabloların üretilmesi, 2 DMF SYSTEM INTERNATIONAL AUDITING, CONSULTING & CPA CO. SİRKÜLER RAPOR (2006-32) kurumsal yönetim kültürünün en üst yöneticiden tüm çalışanlara kadar yerleştirilmesi, nitelikli insan kaynağına yatırım yapılması, karar almada her türlü riskin dikkate alınmasını sağlayan bir sistemin kurulması, Basel-II ile öngörülen değişimlerin KOBİ’lere olan etkilerinin bilinmesi olarak özetlenebilir. Yapılacak düzenlemeler, KOBİ’ler ile diğer şirketler arasında bir ayrımcılık olarak görülmemelidir. Bu noktada önemli olan husus, yönetim ve mali yapıları farklı olan kurumların, Basel II sürecinde benzer yaklaşım altında inceleneceği ve kredilendirme taleplerinin benzer kriterlerle değerlendirileceğidir. Basel-II ile gelecek olan değişime uyum sağlayamayan ve değişimi yönetemeyen KOBİ’lerin kredi maliyetlerinin artacağı ve ileriye yönelik gerçekçi planlar yapmalarının zorlaşacağı söylenebilir. Değişime ayak uydurmak, KOBİ’ler için hayati önem taşımaktadır. Bankalarımız ve KOBİ’lerimiz, 2008 yılında yürürlüğe girmesi planlanan ve bankacılık sektörü-şirketler arasındaki ilişkilere radikal değişiklikler getirecek olan Basel-II düzenlemelerine hazır olabilmek için, proaktif davranarak nerede eksiklikleri bulunduğunu analiz etmeli ve uyum planlarını hazırlamalıdır. Özellikle de KOBİ’lerimiz, kendi mali yapılarını, muhasebe sistemlerini ve organizasyonlarını, günün şartlarına göre yenileyecek çalışmalara ivedilikle başlamalıdırlar. TÜRKİYE’DE BASEL-II UYGULANMA AMACI • Risklerin daha iyi ölçümünü, • Etkin risk yönetimini, • Risk kültürünün yaygınlaşmasını, • Ekonomik sermaye kullanımının özendirilmesini, • Denetim çerçevesinin güçlendirilmesini, • Banka üst yönetiminin sorumluluk çerçevesinin belirginleştirilmesini, • Sektörle daha yakın işbirliğini, • Kamuoyunun daha fazla bilgilendirilmesini, • Şeffaflık tabanına dayalı piyasa disiplininin sağlanmasıyla rekabetin artmasını, • Borçlu kalitesine verilen önemin artmasıyla kurallara uygun kredi kültürünün yaygınlaştırılmasını, • Kaynakların etkin dağılımını, • Krizlerin önlenmesini, • Finansal sisteme olan güvenin azamileştirilmesini, sağlamaktır. 3 DMF SYSTEM INTERNATIONAL AUDITING, CONSULTING & CPA CO. SİRKÜLER RAPOR (2006-32) BASEL-II’NİN ŞİRKETLERE VE KOBİ’LERE MUHTEMEL ETKİLERİ 9 Derecelendirme gereksinimlerinin artması 9 Bankalarca talep edilen verilerin kapsamında artış 9 Yönetişim yapısındaki değişiklikler 9 Kabul edilen teminat türlerinin değişmesi 9 Borçlanma maliyetlerinin seviyesinde ve oynaklığındaki değişiklikler 9 Kredi kalitesi düşük müşterilerin basit ölçüm yöntemi kullanan banaklarda yoğunlaşması eğilimi 9 Borçlanma maliyetlerindeki değişimler, kullanılan kredinin büyüklüğüne ve kredi veren banka tarafından kullanılan ölçüm yöntemine bağlıdır. BASEL-II’NİN FİNANSAL BİRİMLER ÜZERİNE ETKİLERİ Bankalar • • • Taşıdıkları risklere karşılık “yeterli miktarda” sermaye ayırmak için söz konusu risklere uygun risk yönetim tekniklerinin uygulanması, Kredi ve operasyonel risk yaklaşımlarının belirlenmesi, Kredi müşterisinden yeni tipteki veri/bilginin toplanması, saklanması ve analiz edilmesi. Bu amaçla, bilgi teknolojilerine ve insan kaynaklarına ek yatırımların yapılması. Müşteriler (Bireysel, Kurumsal, KOBİ’ler) • • • • Kredi almak için iç/dış derecelendirmeye ihtiyaç duyulması, Banka’dan daha uygun koşullarda kredi alabilmek için daha fazla,ve güvenilir, kayıtlara dayanan daha şeffaf bilginin sunulması, Basel-II’de kabul edilen teminatlara sahip olunması, Aksi halde, müşterinin derecelendirme notu göreli olarak düşükse (şirket ve kredi notu kötü ise), daha fazla kredi maliyetiyle karşılaşılması. Otorite (BDDK, SPK, TCMB, Hazine vs.) • • • Kamuoyuna yeni “açıklama” standartları sayesinde daha fazla ve zamanında bilgiye erişim imkanı, Finansal istikrara ve şeffaflığa daha fazla katkıda bulunulması, Yeni teknikleri, modelleri inceleme ve onaylama sürecinde daha aktif davranılması. 4 DMF SYSTEM INTERNATIONAL AUDITING, CONSULTING & CPA CO. SİRKÜLER RAPOR (2006-32) Derecelendirme Kuruluşları • • • Basel-II’den etkilenecek finansal birimlerin (para ve sermaye piyasası oyuncularının ve diğer şirketlerin) derecelendirme taleplerini karşılamak için büyüme olanağı, Mevcut derecelendirme kuruluşları açısından daha küçük ve çok sayıda yeni derecelendirme kuruluşuyla rekabet, Derecelendirme bileşenlerinin daha şeffaf olması taleplerine yanıt verilmesi. Sermaye Piyasası • • Menkul kıymetleştirme ve türev piyasalarında büyüme, Borçlanma piyasasının büyümesi. BASEL II’NİN MAKRO-EKONOMİK ETKİLERİ Basel II’nin makro düzeydeki muhtemel etkileri ana başlıkları ile aşağıdaki gibi sıralanabilir: • Ekonominin devresel hareketleri üzerine etkisi; ekonominin canlanma dönemlerinde kötü kredilerin oranı azalacağından (temerrüt olasılığı azalacağından) şirketler daha fazla krediye ulaşabileceklerdir. Daralma dönemlerinde ise temerrüt olasılığı artacağından krediye erişim zayıflayabilecektir. Ancak, otoritelerin ellerinde bu etkilerin şiddetini azaltmak için uygun araçlar olacaktır(PD,EAD ve LGD oranlarında resmi düzeltmeler, risk ağırlıklarında farklılaştırma). • Küçük ve Orta Ölçekli İşletmeler (KOBİ’ler) üzerine etkisi; Basel-II’de KOBİ’ler hem kullandıkları kredi tutarı, hem de satış ciroları açısından dikkate alınmaktadır. Bilanço yapısını daha şeffaf ve muhasebe standartlarına uygun hale getiren KOBİ’ler, kaliteli teminatları da sunabilmeleri halinde, yeni uzlaşıdan olumlu etkilenmeleri mümkündür. Bütün şirketler için geçerli olacak bu hususun aksinin gerçekleşmesi durumunda ise krediye erişim güçleşebileceği gibi daha maliyetli olabilecektir. • Müşteri (Kredi) piyasasının bölünmesinin belirginleşmesi; yüksek derecelendirmeye veya düşük temerrüt olasılığına sahip müşteriler, bankalar açısından daha az maliyetli olacaklarından, krediye daha kolay (daha fazla) ve göreli olarak daha ucuz erişebilirler. Diğer taraftan, düşük derecelendirmeye veya yüksek temerrüt olasılığına sahip olan müşteriler daha pahalı kredi kullanmak durumunda kalabileceklerdir. Dolayısıyla, bankalar “kaliteli” müşteri için aralarında rekabet ederken öncelikle az maliyet gerektiren müşterileri portföylerine almaya öncelik göstereceklerdir. Bu nedenle, kredi piyasasında bir bölünme söz konusu olabilecektir. Ancak, daha kaliteli müşterinin krediye daha kolay erişmesiyle kaynaklar daha etkin kullanılabilecektir. Bu da ekonomik refahı artıracaktır. 5 DMF SYSTEM INTERNATIONAL AUDITING, CONSULTING & CPA CO. SİRKÜLER RAPOR (2006-32) • OECD “klüp” kuralının kaldırılması ve ülke notumuz; Basel-I Sermaye Yönetmeliğine göre Türkiye uluslar arası borçlanmada yüzde sıfır risk ağırlığına tabiidir. OECD üyesi olmayan ülkeler göre avantajlı gibi görülen bu husus, uluslar arası piyasalarda hali hazırda ileri düzey risk ölçüm yöntemlerinin uygulanıyor olmasıyla büyük ölçüde geçerliliğini kaybetmiş gözükmektedir. Öte yandan, yapılan çalışmalar ülke notu B+ ve üzeri olan ülkelerin Basel-II’den olumsuz etkilenmeyeceklerini ima etmektedir. Hatta, BBB ve üzeri notlu ülkelerin daha ucuz kredi bulmaları beklenmektedir. Türkiye’nin halihazırda BB- olan notunun BaselII’den olumsuz etkilenme olasılığını elimine edeceği düşünülmektedir. Kabul Edilen Teminatlar: 9 Nakit, mevduat sertifikası, vb. 9 Altın 9 Borçlanmayı Temsil Eden M.K. – İyi Derece Almış – Derecelendirilmemiş (Belli şartlar dahilinde) 9 Temel Bir Endekse Dahil Hisse Senetleri 9 Belli Şartları Taşıyan UCIT/Yatırım Fonları 9 Endekse Dahil Olmayan Borsaya Kote Olmuş H.S. 9 End. Dah. Olm. Bors. Kote Olm. H.S.ni İçeren UCIT/Yatırım Fonları 9 Diğer Teminatlar 9 Alacaklar 9 Gayrimenkul 9 Diğer IRB Teminatları 9 Diğer Tüm Varlıklar %0 Risk Ağirlikli Aktifler, Gayrinakdi Krediler Ve Yükümlülükler • • • • • • • • • • • • • • Nakit Değerler Bankalar Bankalararası Para Piyasası Ters Repo İşlemlerinden Alacaklar Mevduat Munzam Karşılıkları Krediler Muhtelif Alacaklar Bağlı Menkul Değerler (Net) Finansal Kiralama Amaçlı Varlıklar İçin Verilen Avanslar Sabit Kıymetler (Net) Diğer Aktifler Garanti Ve Kefaletler Taahhütler Döviz Ve Faiz Haddi İle İlgili İşlemler 6 DMF SYSTEM INTERNATIONAL AUDITING, CONSULTING & CPA CO. SİRKÜLER RAPOR (2006-32) %20 Risk Ağirlikli Aktifler, Gayrinakdi Krediler Ve Yükümlülükler • Krediler: Türkiye’de faaliyette bulunan bankaların mukabil kefaletlerine dayanılarak verilen nakdi krediler. • Garanti ve Kefaletler: Türkiye’de faaliyette bulunan bankaların mukabil kefaletlerine dayanılarak verilen garanti ve kefaletler. %50 Risk Ağirlikli Aktifler, Gayrinakdi Krediler Ve Yükümlülükler • Krediler: İkamet amacıyla kullanılan gayrimenkullerin birinci derece ipotek karşılığı verilen nakdi krediler, • Garanti ve Kefaletler: Diğer teminat mektupları (0 ve % 20 risk ağırlığına tabi tutulanlar haricindekiler). %100 risk ağirlikli aktifler, gayrinakdi krediler ve yükümlülükler • • • • • Krediler Diğer nakdi krediler. Takipteki Alacaklar (NET) İştirakler, Bağlı Ortaklıklar ve Bağlı Menkul Değerler (Mali olmayan iştirak ve bağlı ortaklıklara ilişkin hisseler), Garanti ve Kefaletler (Diğer risk gruplarında bir garanti olarak risk ağırlığına tabi tutulmamış “banka kabulleri”). 7 DMF SYSTEM INTERNATIONAL AUDITING, CONSULTING & CPA CO. SİRKÜLER RAPOR (2006-32) SONUÇ • Yapılan tahminler, gelişmekte olan ülkelerin Basel-II’den hiç veya kısmen kısmi etkilenecekleri görüşünü desteklemektedir. • Uluslar arası borçlanma piyasasında yer alan büyük bankaların gelişmekte olan ülkelere borç verirken halihazırda ileri düzey risk ölçüm yöntemlerinden faydalanmaları ve ekonomik sermayelerini dikkate almaları söz konusu etkinin nötr olacağını ya da sınırlı kalacağını desteklemektedir. • Yapılan çalışmalar, Basel-II’nin gelişmekte olan ülkelere düzey etkisinin “ılımlı” kalacağını göstermektedir. Ancak, ülke veya şirket notlarındaki beklenmedik ve ani değişimler dalgalanma etkisi yaratabilir. Bu nedenle derecelendirmenin göreli önemi artabilir. • Büyüme potansiyeli ve Avrupa Birliği gibi bölgesel entegrasyonlar ve ileriye yönelik beklentiler de dikkate alınmaya devam edilebilecektir. • Yapılan tahminlere göre, Türkiye gibi halihazırda BB- notuna sahip ülkelerin Yeni Uzlaşıdan olumsuz anlamda etkilenmeleri beklenmemektedir. • Dolayısıyla Türkiye’nin notunu kısa vadede BB’ye veya BB+’ya orta ve uzun dönemde ise BBB-’ye yükseltmesi halinde Yeni Uzlaşıdan olumlu etkileneceği düşünülmektedir. • Bu çerçevede, Avrupa Birliği ile bütünleşme isteğinde olan Türk finans sektöründe “risk yönetimi kültürü”nü yaygınlaştırması ve AB bankaları ile olan yakınsamanın sağlanması için Basel-II bir fırsat olarak değerlendirilmektedir. Finans sektöründe daha kaliteli risk yönetimini ve buna bağlı olarak sürdürülebilir bir istikrarı hedefleyen BDDK ve Türk bankacılık sektörü açısından, Basel-II’nin “çıpa” görevi görmesi mümkündür. Basel II’nin uygulanmasına ilişkin detaylar, bu konuda daha sonra hazırlayacağımız sirküler raporlarda açıklanacaktır. 8 DMF SYSTEM INTERNATIONAL AUDITING, CONSULTING & CPA CO.