11 Aralık 2015

Eylem planı beklentileri karşılamadı

3. çeyrek büyümesi beklenenden güçlü gelirken ve cari açık düşerken, bu iki durumun yapısal dönüşümden ziyade ana

olarak tek seferlik etkilerden kaynaklandığı görülüyor.

2016 Yılı Eylem Planı hisse senedi yatırımcılarının beklentilerini karşılamadığı için borsada sert düşüş görüldü.

Türkiye ve Euro Bölgesi’nde bugün açıklanması beklenen birinci derece önemde bir veri bulunmuyor. ABD’de haftanın en

önemli verisi bugün 15:30’da açıklanacak olan Kasım perakende satışlar.

BİST 100 endeksinin dünkü düşüş sonrası güne yatay bir başlangıç yapmasını bekliyoruz.

Makro Ekonomik Gelişmeler

Başbakan Ahmet Davutoğlu hükümetin 2016 yılı eylem planını açıkladı. Plan 3 ay, 6 ay, 1 yıl içinde uygulanacak

reformlardan ve 3 ay içinde uygulanması beklenen seçim vaatlerinden oluşuyor. Eylem planında ekonomik reformlar

tarafında taahhüt edilen adımlar genel olarak spesifik adımlardan oluşmazken, ARGE harcamaları için yeni bir fonun

kurulması gibi somut adımların sayısı oldukça az. 25 Yapısal Dönüşüm Programı da 216 maddelik planda tek madde içinde

verilirken, planda bu programların uygulanmasının etkin bir şekilde takip edileceği yazıyor. Aslında dün açıklanan eylem

planında bu 25 Yapısal Dönüşüm Programındakine benzer adımlar bulunuyor. Diğer yandan, vaatler kısmında asgari ücretin

net 1300 liraya yükseltilmesi, işçi ve Bağkur emeklilerine yıllık ilave 1200 TL verilmesi, esnafa 30 bin liraya kadar faizsiz kredi

kullandırılması, 2016 Şubat sonunda 30 bin öğretmen atanması, gençlerin genel sağlık sigortası prim borçlarının sıfırlanması

ve ilk kez iş bulan gençlerin ücretlerinin bir yıl boyunca devlet tarafından karşılanması gibi spesifik adımlar bulunuyor.

Yatırımcı, geçen yıl açıklanan 25 Öncelikli Dönüşüm Programı sonrasında, dün, atılacak adımlar ve reformların yapılacağı

takvim konusunda daha spesifik bir yaklaşım bekliyordu. Örneğin reform tarafında da kesin uygulanma tarihi belli olan kararı

verilmiş birkaç adıma yer verilseydi plan piyasa tarafından olumlu algılanabilirdi. 3. çeyrek büyümesi beklenenden güçlü

gelirken ve cari açık düşerken, bu iki durumun yapısal dönüşümden ziyade ana olarak tek seferlik etkilerden kaynaklandığı

görülüyor. Bu nedenle yatırımcılar artık plan ve programlar yerine bu alanlarda belirtilen adımların uygulanmasını bekliyor.

3. çeyrek büyümesi stok birikimi ve tarımsal üretimin kuvvetli olmasıyla güçlü. Türkiye ekonomisi yılın 3. çeyreğinde

yıllık bazda %4.0 büyüdü. 2. çeyrekte ekonomi yıllık bazda %3.8 büyümüştü. Ekonomi böylece piyasa beklentisi (%2.7) ve

tahminimizin (%2.7) oldukça üzerinde büyümüş oldu. Birinci (%2.5) ve ikinci çeyrek (%3.8) büyüme verileri ile 2014 büyümesi

(%2.9) ana rakamlarda revize edilmedi. Ekonomik aktivitenin yılın ilk dokuz ayında bir önceki yılın aynı ayına göre %3.4

büyüdüğünü belirtelim.

Tüketim tarafından bakıldığında 4 puanlık büyümenin 1 puanı stokların artmasından kaynaklanıyor. Diğer yandan, net dış

talebin büyümeye katkısı yılın ilk iki çeyreğindeki ortalama 1.1 puan negatif katkıdan 0.1 puan pozitif katkıya geçti. Yılın ilk

yarısında ortalamada %5.1 artan özel tüketim büyüme hızı %3.4 olarak gerçekleşirken bu kalem büyümeye 2.2 puan katkı

yaptı. İkinci çeyrekte tek seferlik olduğunu değerlendirdiğimiz şekilde yıllık bazda %11.3 artan özel yatırımlar 3. çeyrekte

%1’lik hafif bir artış gösterdi. Sırasıyla %7.8 ve %0.5 artan kamu harcamaları ve yatırımları ise toplamda çeyreklik büyümeye

0.8 puan katkı yaptı.

Mevsim ve takvim etkisinden arındırılmış verilere göre ise ekonomi ilk çeyrekte bir önceki çeyreğe göre %1.4 büyüne sonrası

üçüncü çeyrekte %1.3 büyüdü. Bu açıdan bakıldığında özel tüketim 2. çeyreğe göre %1.6 artarak 0.9 puan ile büyümeye en

yüksek katkıyı yaptı. İkinci çeyrekte ise %6.8 artan özel yatırımlar ise 3. çeyrekte %6.7 daraldı. Diğer bir ifade ile özel

yatırımlarda gözlenen kuvvetli rakam 3. çeyrekte geri alınmış oldu. Özel yatırımlar altında makine ve ekipman yatırımları

%9.8 daralırken, inşaat yatırımları %0.5 daraldı.

Sektörel bazda bakıldığında tarım sektörü yıllık bazda büyümeye en önemli katkıyı yapmış görünüyor. Sanayi üretimi 2.

çeyrekteki yıllık bazda %4.5 artış sonrası 3. çeyrekte %1.4 artarken büyümeye 0.4 puan katkıda bulundu. 2014 3. çeyrekte

kuraklık etkisiyle %5.1 daralan tarımsal üretim geçtiğimiz çeyrekte %11.1’lik önemli bir artışla 4 puanlık büyümenin 1.6

puanını getirdi. İnşaat sektörü üretimi ikinci çeyrekteki gibi %1.9 gibi ılımlı bir hızda büyürken büyümeye direkt etki olarak

sadece 0.1 puan katkı yaptı. Hizmetler sektörü ise yıllık bazda %5 artarak büyümeye 2.8 puan katkı yaptı. Bu ana grup

altında toptan ve perakende ticaret %0.4 gibi düşük bir hızla büyürken büyümeye katkı yapamadı. Doğrudan ölçülen finansal

ve sigorta hizmetleri %13.8 artarak büyümeye 1.7 puan katkı yaparken, dolaylı olarak ölçülen finansal aracılık hizmetlerinin

%18.3 daralması dikkate alındığında finansal sektörün büyümeye katkısı sadece 0.1 puan oldu.

Beklentilerden güçlü gelen 3. çeyrek büyüme verisi sonrası %2.8 seviyesinde bulunan 2015 büyüme tahminimizi %3.4’e

revize ediyoruz. 3. çeyrekte geçen yılın aynı dönemine göre 2 çalışma günü daha az olduğunu 4. çeyrekte ise 3 gün fazla

olacağını not edelim. 3. çeyrek büyümesi daha az gün çalışılmış olmasına rağmen tarımsal üretim ve stokların desteğiyle

kuvvetli gelmiş görünüyor. Özel tüketimin 2015 yılının ilk yarısında oldukça kuvvetli seyretmesinin yarattığı baz etkisi

nedeniyle 2016 büyüme tahminimizi %2.4’te koruyoruz.

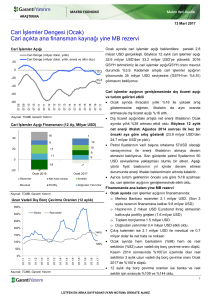

Cari açık düşerken çekirdek cari açık yatay seyrediyor. Ekim’de aylık cari açık 0.2 milyar Usd seviyesindeki piyasa

beklentisi ve tahminimizin hafif altında 0.1 milyar Usd olarak gerçekleşti. 12-aylık birikimli cari açık ise daralmaya devam etti.

Birikimli açık 2.2 milyar Usd düşerek 38.1 milyar Usd’ye indi.

Cari açıktaki düşüş genel olarak altın ticaretindeki yön değişimi ve aylık net enerji faturasındaki düşüşten kaynaklandı.

Geçtiğimiz sene Ekim’de 1.8 milyar Usd olan enerji ve altın hariç cari fazla bu yıl Ekim’de 1.9 milyar Usd oldu. 12-aylık

birikimli cari açık böylece çok ufak bir düşüşle Eylül’deki 3.8 milyar Usd’den Ekim’de 3.7 milyar Usd’ye geriledi. Özetle, cari

açık daralmaya devam ederken enerji ve altın hariç tutulduğunda 12-aylık birikimli cari açık son aylarda yatay seyrediyor.

Finansman tarafında 12-aylık birikimli olarak portföy yatırımları ve mevduat gibi kalemleri içeren kısa vadeli çıkışlar artmaya

devam ederken, DYY ve uzun vadeli girişlerin cari açık finansmanı içindeki payı artıyor. (Kısa vadeli çıkışların Merkez

Bankası’nın zorunlu karşılık değişiklikleri sonucu bankaların bilinçli tercihleriyle kısa vadeli dış kredilerden orta/uzun

vadelilere kaymalarının etkisini de içerdiğini belirtelim. Fakat yine de son 12 ayda yabancı yatırımcıların portföy yatırımlarını

nette 6.1 milyar Usd küçültmeleri durumun ciddiyetini gösteriyor.) Diğer yandan, birikimli olarak bakıldığında kısa vadeli

çıkışların etkisini uzun vadeli krediler dışında Merkez Bankası rezervleri ve net hata noksan kaleminden girişler de

karşılamaya devam ediyor.

Aylık finansman gelişmelerinde Merkez Bankası’nın harcadığı 1.2 milyar Usd döviz rezervi hariç tutulduğunda yurtdışından

sisteme finansal girişlerin 1.1 milyar Usd olduğu görülüyor. Net doğrudan yabancı girişinin 0.4 milyar dolar ile yılın ilk 9

ayındaki ortalama 1milyar dolarlık girişe göre zayıf gerçekleştiği görülüyor. Ekim ayında portföy yatırımları kanalından 428

milyon dolar giriş gerçekleşti. Hisse senetlerine 204 milyon dolar giriş, DİBS’lerden ise 61 milyon dolar çıkış görüldü.

Yurtiçindeki bankalar yurtdışındaki hesaplarındaki mevduatlarını Ekim’de 2.3 milyar Usd artırdı. Bankalar ve diğer sektörler

orta/uzun vadeli kredilerde Ekim’de sırasıyla 1.6 ve 2.1 milyar Usd net borçlanma gerçekleştirdi. İlk dokuz ayda 13.3 milyar

Usd giriş görülen net hata ve noksan kalemi altında Ekim’de 2.1 milyar Usd çıkış görüldü.

Gümrük ve Ticaret Bakanlığı’na ait veriler ihracatta Kasım’da yıllık bazda %8.7 düşüş, ithalatta ise %25.3’lük daha keskin bir

daralmaya işaret ediyor. Aylık dış ticaret açığında 4.3 milyar Usd daralmaya işaret eden veriler 12-aylık birikimli cari açığın 4

milyar Usd civarında bir düşüş göstererek 34 milyar Usd’ye gerileyebileceğine işaret ediyor.

İngiltere Merkez Bankası beklentilere paralel olarak politika faizini %0.5’te tahvil alım programının büyüklüğünü ise

375 milyar sterlinde bıraktı. Karar bu toplantıda da 8’e karşı bir oyla alındı. Ian McCafferty yine faizin 25 baz puan

artırılması yönünde oy kullandı. Toplantı tutanaklarında İngiltere Merkez Bankası’nın faiz artışları ile diğer merkez

bankalarının faiz artışları arasında bire bir bağ olmadığı bir kez daha ifade edildi. İngiltere Merkez Bankası petrol fiyatlarının

düşmeye devam etmesi durumunda 2016’da enflasyonun artış hızını yavaşlayabileceği fakat bunun 2 yıllık projeksiyonları

etkilemeyeceği belirtildi.

Günün veri açıklamaları:

Tarih

Saat

Ülke

Veri

11 Aralık Cuma

15:30

ABD

Perakende satışlar (a.d.)

17:00

ABD

Michigan Üniversitesi tüketici güven endeksi

Dönem

Bekl.

Önceki

Kas

%0.3

%0.1

Ara G

92.0

91.3

G - Geçici, F - Nihai, a.d. - aylık değişim, ç.d. - çeyreklik değişim, y.d. - yıllık değişim, m.a. - mevsimsellikten arındırılmış

Türkiye ve Euro Bölgesi’nde bugün açıklanması beklenen birinci derece önemde bir veri bulunmuyor. ABD’de haftanın en

önemli verisi bugün 15:30’da açıklanacak olan Kasım perakende satışlar. Piyasa beklentisi Ekim’de önceki aya göre %0.1

artan perakende satışların Kasım’da %0.3 arttığı yönünde. Otomobil ve akaryakıt hariç çekirdek perakende satışlarda ise

Ekim’deki %0.3 artış sonrası %0.4 artış bekleniyor. Yine ABD’de 17:00’de Aralık ayı Michigan Üniversitesi tüketici güven

endeksi verileri açıklanacak.

Finansal Piyasalarda Öne Çıkanlar

Global Piyasalar

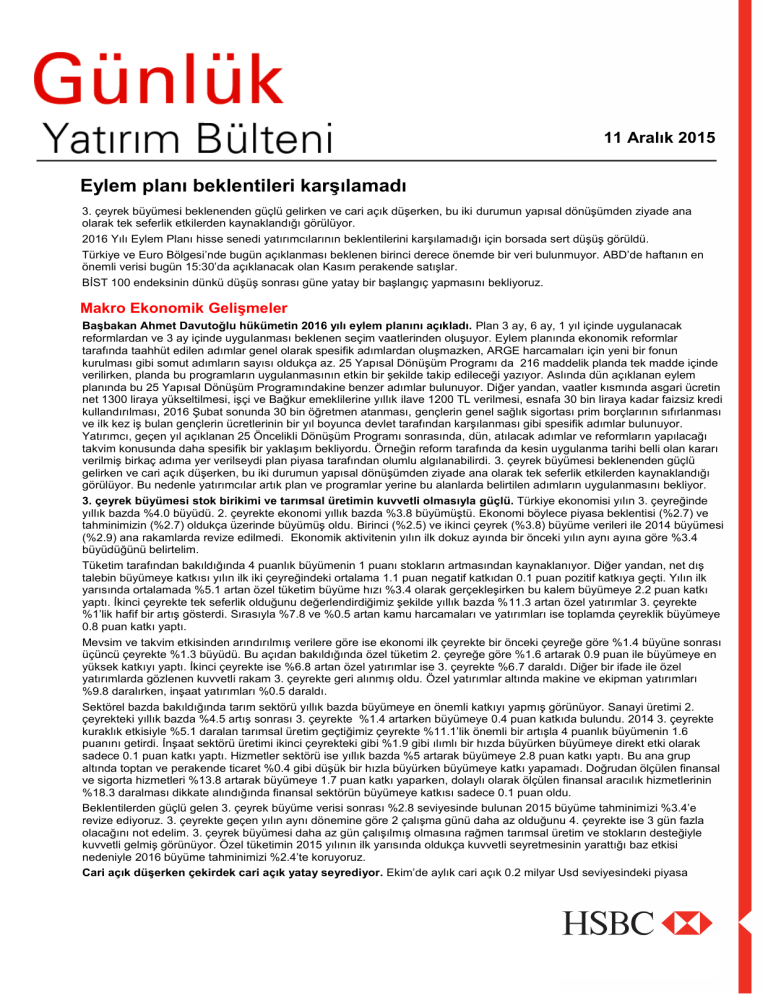

Avrupa borsaları dün genel olarak zayıf bir performans gösterirken EuroSTOXX 50 endeksi %0.2 düştü. ABD hisse

senedi endeksleri ise emtiaya dayalı hisse senetlerinin ikinci gün üst üste yükselmesi ve artan havayolu hisse fiyatları ile

yükseldi. S&P 500 endeksi günü %0.2 artarak 2052’de günü bitirdi. Asya borsaları bugün genel olarak gerilerken Shangai

bileşik endeksi %0.70 ekside. S&P 500 vadeli endeks kontratı bu sabah %0.2 artıda.

Dolar dün küresel olarak güçlüydü. Doların altı gelişmiş piyasa para birimi karşısında değerini ölçen DXY %0.6 artarak

günü 97.9’da bitirdi. EurUsd %0.5 düşerek günü 1.0947’de tamamlarken bu sabah yatay seyrediyor. Paritenin dün

1.1042’ye kadar yükseldiğini de not edelim. ECB’nin piyasaların beklediğinden daha ufak adım atması Euro’nun son

haftalara göre güçlü seyretmesine neden oluyor. JP Morgan GOP para birimleri endeksi ise bu para birimlerinde dün

ortalamada %0.7 düşüşe işaret etti. ABD 2-yıllık tahvil faizi dün 2 baz puan artarak günü %0.94’te tamamlarken, 10-yıllık

faizi 1 baz puan artarak %2.23’te bitirdi.

Dün %0.5 düşerek günü 1072 Usd’de bitiren altının ons fiyatı bu sabah 1071 Usd civarında. Brent petrolü fiyatı ise 39.5

Usd’de.

Yurtiçi Piyasalar

Başbakan Ahmet Davutoğlu'nun 2016 Yılı Eylem Planını açıkladığı saatlerde borsada yön tersine döndü. Plan hisse

senedi yatırımcılarının beklentilerini karşılamadığı için borsada düşüş görüldü. BİST 100 endeksi günü %2.99 düşerek

Kaynak: Bloomberg, HSBC Portföy Yönetimi. 11/12/2015 09:10 itibariyle.

11/12/2015 Günlük Yatırım Bülteni 2

72,354 puanda bitirdi. Bankacılık ve sanayi endeksleri sırasıyla %3.63 ve %2.19 geriledi. BİST 100 endeksinin dünkü

düşüş sonrası güne yatay bir başlangıç yapmasını bekliyoruz.

2-yıllık tahvil faizi dün 2 baz puan artarak günü %10.85’te, 10-yıllık faizi ise 8 baz puan artışla %10.47’de tamamladı.

Türkiye’nin 5 yıllık CDS’i 2 baz puan artarak günü 279 baz puanda bitirdi.

Gelişmekte olan piyasa para birimleri dün dolar karşısnda genel olarak değer kaybederken UsdTry günü %0.3 artarak

2.9239 seviyesinde bitirdi. Döviz kuru sepeti (0.5 Usd + 0.5 Eur) ise günü yatay seviyelerde tamamladı. GOP para

birimlerinde bugün değer kayıpları ağırlıkta görülürken UsdTry 2.9210 civarında yatay. Dolar kurunda 2.9100 ve 2.8900

destek, 29350 ise direnç durumunda. 15-16 Aralık’ta Fed’in faiz artıracağı beklentileri artık Fed funds vadelileri ve 2-yıllık

ABD tahvil faizlerinde de artık fiyatlanmış görünüyor. Bu nedenle dövizde görülen yükselişlerin liraya geçiş için

değerlendirilebileceğine dair görüşümüzü koruyoruz.

Kaynak: Bloomberg, HSBC Portföy Yönetimi. 11/12/2015 09:10 itibariyle.

11/12/2015 Günlük Yatırım Bülteni 3

Piyasa Göstergeleri

Günlük

Değişim

1-Aylik

Değişim

3-Aylik

Değişim

1-Yıllık

Değişim

YBB

Değişim

(% )

(% )

(% )

(% )

(% )

399

-0.1

-1.9

1.9

-3.7

-4.3

444

373

15.1

Kapanış

Hisse Senedi Piyasaları

52-H

Yüksek

52-H

Düşük

Bekl.

F/K

(X)

Dünya

MSCI AC World Index (USD)

ABD

US Dow Jones Industrial Average

17,575

0.5

-1.0

6.9

0.2

-1.4

18,351

15,370

15.2

US S&P 500 Index

2,052

0.2

-1.4

4.6

1.3

-0.3

2,135

1,867

16.3

US NASDAQ Composite Index

5,045

0.4

-0.7

4.6

7.7

6.5

5,232

4,292

20.4

Avrupa Bölgesi

MSCI AC Europe (USD)

Euro STOXX 50 Index

UK FTSE 100 Index

Germany DAX Index

France CAC-40 Index

Spain IBEX 35 Index

411

3,270

6,088

10,599

4,635

9,779

-0.5

-0.2

-0.6

0.1

-0.1

-0.6

-1.7

-4.5

-3.0

-2.2

-5.6

-5.4

-1.4

2.6

-0.5

4.7

1.9

0.4

-7.4

3.8

-6.3

8.2

9.6

-5.9

-5.7

3.9

-7.3

8.1

8.5

-4.9

479

3,836

7,123

12,391

5,284

11,885

393

2,922

5,768

9,219

3,926

9,231

14.4

13.7

14.7

12.9

14.2

13.7

Asya Pasifik

Japan Nikkei-225 Stock Average

Shanghai Stock Exchange Composite Index

Korea KOSPI Index

India SENSEX 30 Index

19,239

3,592

1,946

25,209

1.0

-0.7

-0.3

-0.2

-2.2

-5.8

-2.5

-2.1

5.3

7.1

0.2

-1.6

10.5

16.6

0.0

-9.4

10.2

6.0

1.6

-8.3

20,953

5,423

2,190

30,025

16,593

2,986

1,801

24,834

17.4

13.3

10.0

14.9

Latin Amerika

Argentina Merval Index

Brazil Bovespa Index

13,107

45,631

-1.5

-1.0

0.4

-1.2

20.4

-1.7

58.3

-7.9

52.8

-8.8

14,597

58,575

7,276

42,749

14.6

10.0

1,733

48,985

72,354

0.0

-1.1

-3.0

-0.8

-6.8

-10.9

0.9

0.1

1.4

16.5

0.5

-14.0

24.1

-1.6

-15.6

1,874

55,355

91,806

1,310

46,531

69,797

5.8

14.8

8.3

Gelişmekte Olan Avrupa ve Kuzey Afrika

Russia MICEX Index

South Africa JSE Index

Turkey ISE 100 Index

Döviz Piyasaları (USD'ye karşı)

1-Gün

1-Ay

3-Ay

1-Yıl

Yıl

52-H

52-H

Kapanış

önce

önce

önce

önce

sonu

Yüksek

Düşük

1.094

1.514

0.988

1.36

122.04

1.095

1.517

0.989

1.36

121.45

1.071

1.511

1.007

1.32

123.14

1.134

1.543

0.969

1.33

120.59

1.243

1.571

0.968

1.15

118.50

1.210

1.558

0.994

1.16

119.84

1.257

1.593

1.033

1.37

125.86

1.046

1.457

0.741

1.15

115.57

6.45

66.78

1,179.12

6.44

66.72

1,181.53

6.36

66.31

1,156.82

6.37

66.54

1,184.46

6.18

62.02

1,102.44

6.21

63.04

1,090.98

6.45

67.01

1,208.72

6.18

61.30

1,065.21

3.81

3,248.05

17.21

3.81

3,248.05

17.15

3.75

2,941.66

16.74

3.87

3,043.00

16.84

2.62

2,396.69

14.54

2.66

2,376.51

14.75

4.25

3,327.90

17.34

2.55

2,282.52

14.37

69.39

15.44

2.927

68.98

15.27

2.924

64.57

14.25

2.915

68.00

13.55

3.046

54.85

11.55

2.267

60.74

11.55

2.337

79.17

15.48

3.075

48.14

11.26

2.271

Gelişmiş Ekonomiler

EUR

GBP

CHF

CAD

JPY

Asya

CNY

INR

KRW

Latina Amerika

BRL

COP

MXN

Gelişmekte Olan Avrupa ve Kuzey Afrika

RUB

ZAR

TRY

Kaynak: Bloomberg, HSBC Portföy Yönetimi. 11/12/2015 09:10 itibariyle.

11/12/2015 Günlük Yatırım Bülteni 4

Piyasa Göstergeleri (2)

Bono Piyasaları

1-Gün

1-Ay

3-Ay

1-Yıl

Yıl

Kapanış

önce

önce

önce

önce

sonu

10.82

10.85

10.79

10.80

10.47

10.83

10.83

10.79

10.70

10.39

10.62

10.27

10.22

10.22

9.95

11.16

11.29

11.20

11.03

10.71

8.85

7.98

8.08

8.21

8.22

9.80

8.02

7.98

8.12

8.02

2.23

0.31

1.87

0.57

0.88

1.55

1.62

2.22

0.30

1.88

0.60

0.92

1.57

1.63

2.34

0.31

2.03

0.62

0.95

1.69

1.86

2.19

0.34

1.83

0.65

1.06

1.83

2.11

2.16

0.40

1.91

0.68

0.96

2.06

1.87

2.17

0.32

1.76

0.54

0.82

1.88

1.60

Turkiye bono piyasasi (%)

3-Ay

2-Yil

3-Yil

5-Yil

10-Yil

Gelişmiş ülke faizleri - 10 yıl (%)

ABD

Japonya

Büyük Britanya

Almanya

Fransa

Italya

İspanya

Emtia Piyasaları

Altın

Gümüş

Brent Petrol

ABD Tipi Ham Petrol

R/J CRB Endeksi

LME Bakır

Günlük

1-Aylik

3-Aylik

1-Yıllık

YBB

52-H

52-H

Kapanış

Değişim

(% )

Değişim

(% )

Değişim

(% )

Değişim

(% )

Değişim

(% )

Yüksek

Düşük

1,070

14.10

-0.2

-0.2

-1.8

-2.2

-3.4

-3.5

-12.8

-17.7

-9.7

-10.2

1,308

18.5

1,046

13.8

39

36.48

-0.7

-0.8

-16.9

-17.5

-18.1

-18.3

-38.6

-40.1

-31.2

-31.5

70

62.58

39

36.38

177

4,590

0.0

0.0

-6.5

-6.8

-10.0

-14.5

-28.3

-28.4

-23.0

-27.1

248

6,520

176

4,444

Kaynak: Bloomberg, HSBC Portföy Yönetimi. 11/12/2015 09:10 itibariyle.

11/12/2015 Günlük Yatırım Bülteni 5

Bu rapor HSBC Portföy Yönetimi A.Ş. Stratejisti İbrahim Aksoy tarafından hazırlanmıştır.

“Bu doküman HSBC Portföy Yönetimi A.Ş (HSBC Portföy) Araştırma Birimi tarafından sadece Türkiye’de yerleşik müşterilerini

bilgilendirmek amacıyla düzenlenmiştir ve günlük olarak meydana gelen haber ve olaylar hakkında görüş ve analizler içermektedir. Bu

dokümanda yer alan konular ilgili düzenleyici kurumların belirlediği kurallar çerçevesinde hazırlanmış olup sermaye piyasası araçları,

bunları ihraç eden ortaklık ve kuruluşlar ile piyasa eğilimleri hakkında yönlendirici nitelikte olmayan genel yatırım tavsiyesi ile finansal bilgi

sunulması niteliğinde bilgiler içermektedir.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından

kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali

durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir.

HSBC Portföy bu dokümanda yer alan sermaye piyasası araçlarını kendi adına ve hesabına ticari amaçla alım/satımını yapabilir; son 36 ay içerisinde

satın almayı taahhüt etmiş olabilir; veya yöneticiler ile çalışanlarla birlikte alış ya da satış yönünde bir pozisyon almış bulunabilir. Raporda yer alan

sermaye piyasası araçlarının tamamı veya bir kısmının alış/satışından HSBC Portföy komisyon veya masraf tahsil edebilir.

HSBC Portföy bu dokümanı, güvenilir olduğunu düşündüğü fakat bağımsız olarak doğrulanmamış kaynaklardan alınan bilgilere dayandırmaktadır. Bu

bilgilerin doğruluk ve/veya bütünlüğü konusunda HSBC Portföy sorumluluk almamaktadır. Burada yer alan bilgiler dokümanın yayımlandığı an itibarıyla

görüşleri içermekte olup herhangi bir uyarı yapılmaksızın her an değişebilir. Sunulan göstergesel alım/satım bilgilerinin gerçekte HSBC Portföy’ün

alım/satım yaptığı/yapabileceği alım/satım bilgileri olarak yorumlanmamalıdır. Sunulan tüm tablo ve grafikler HSBC Portföy’ün kendisine ait ya da

kendisinin ulaşımının olduğu kaynaklardan kurumumuzca hazırlanmış tablolardan alınmıştır. Bu dokümanda yer alan rakamlar geçmiş performansla ya

da modellenmiş geçmiş performansla ilişkili olabilir. Geçmiş performans gelecek performansın güvenilir bir göstergesi değildir. Sermaye piyasası

araçlarının değerleri ve getirileri yükselebileceği gibi düşebilir ve yatırımcısına yatırdığı tutarın altında bir değerde de geri dönüşü olabilir.

Bu dokümanın tamamen veya kısmen çoğaltılamaz ya da içeriği HSBC Portföy’ün önceden izni olmaksızın ifşa edilemez. Bu doküman, dağıtımının

hukuka ve ilgili mevzuata aykırı olan herhangi bir ülkedeki herhangi bir kişi veya kuruma dağıtılmak ya da bunlar tarafından kullanılmak amacıyla

oluşturulmamıştır.

Bu dokümanda atıfta bulunulan ürünler, yatırımlar ve işlemlerle ilgili bağımsız bir değerlendirmede bulunmak ya da araştırma yapmak tamamen

okuyucunun sorumluluğundadır. Yatırımcılar, yatırım kararlarını kendi bağımsız değerlendirmelerine dayalı olarak vermelidirler. HSBC hiç bir

müşterisine yasal, vergi ya da yatırım tercihi anlamında tavsiye vermemektedir.

HSBC Portföy ya da herhangi bir çalışanı ya da yöneticisi kasıtlı durumlar hariç olmak üzere bu Dokümanda yer alan bilgilerden kaynaklanacak

herhangi bir zarar ya da kayıptan sorumlu tutulamazlar.

HSBC Portföy Yönetimi A.Ş tarafından yayımlanmıştır.

HSBC Portföy Yönetimi A.Ş. Sermaye Piyasası Kurumu (SPK)'nun denetim ve gözetimi altındadır.

Kaynak: Bloomberg, HSBC Portföy Yönetimi. 11/12/2015 09:10 itibariyle.

11/12/2015 Günlük Yatırım Bülteni 6