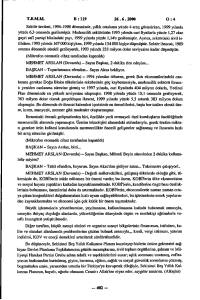

İMKB`de ÖTV İndirimleri Finansman Olanakları

advertisement