T.C.

GAZĠ ÜNĠVERSĠTESĠ

SOSYAL BĠLĠMLER ENSTĠTÜSÜ

MALĠYE ANABĠLĠM DALI

MALĠYE BĠLĠM DALI

TÜRK VERGĠ SĠSTEMĠNDE SERMAYE PĠYASASINA YÖNELĠK

MUAFĠYET VE ĠSTĠSNALARIN ANALĠZĠ

YÜKSEK LĠSANS TEZĠ

Hazırlayan

Ġlhami ÖZTÜRK

Tez DanıĢmanı

Prof. Dr. ġükrü KIZILOT

Ankara–2010

T.C.

GAZĠ ÜNĠVERSĠTESĠ

SOSYAL BĠLĠMLER ENSTĠTÜSÜ

MALĠYE ANABĠLĠM DALI

MALĠYE BĠLĠM DALI

TÜRK VERGĠ SĠSTEMĠNDE SERMAYE PĠYASASINA YÖNELĠK

MUAFĠYET VE ĠSTĠSNALARIN ANALĠZĠ

YÜKSEK LĠSANS TEZĠ

Hazırlayan

Ġlhami ÖZTÜRK

Tez DanıĢmanı

Prof. Dr. ġükrü KIZILOT

Ankara–2010

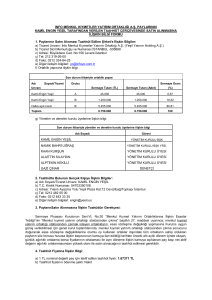

ONAY

Ġlhami ÖZTÜRK tarafından hazırlanan “Türk Vergi Sisteminde Sermaye Piyasasına Yönelik Muafiyet ve İstisnaların Analizi” baĢlıklı bu çalıĢma, 15/10/2010 tarihinde yapılan savunma sınavı sonucunda oybirliği ile

baĢarılı bulunarak jürimiz tarafından Maliye Anabilim dalında Yüksek Lisans

tezi olarak kabul edilmiĢtir.

Prof. Dr. ġükrü KIZILOT (BaĢkan)

Prof. Dr. Murat ÖZDEN

Prof. Dr. Nurettin BĠLĠCĠ

ĠÇĠNDEKĠLER

ĠÇĠNDEKĠLER..........................................................................................................iv

KISALTMALAR .......................................................................................................ix

GĠRĠġ .......................................................................................................................1

BĠRĠNCĠ BÖLÜM

GENEL AÇIKLAMALAR

I. SERMAYE PĠYASASI KAVRAMI VE TÜRLERĠ ....................................................... 5

A. SERMAYE PĠYASASI KAVRAMI ................................................................. 5

B. SERMAYE PĠYASASI TÜRLERĠ .................................................................. 8

1. Birincil Piyasalar ....................................................................................... 8

2. Ġkincil Piyasalar ........................................................................................ 9

II. SERMAYE PĠYASASI ĠLE MALĠ PĠYASA VE PARA PĠYASASI ĠLĠġKĠSĠ ......... 10

III. SERMAYE PĠYASASI KURUMLARI VE ARAÇLARI ........................................... 13

A. SERMAYE PĠYASASI KURUMLARI ...........................................................13

1. Borsalar...................................................................................................14

2. Aracı Kurumlar ........................................................................................15

3. Fonlar ......................................................................................................16

a) Yatırım Fonları ....................................................................................16

b) Konut Finansmanı Fonu ......................................................................18

c) Varlık Finansmanı Fonu ......................................................................19

d) Emeklilik Yatırım Fonu ........................................................................20

4. Ortaklıklar ................................................................................................21

a) Yatırım Ortaklıkları ..............................................................................21

b) GiriĢim Sermayesi Yatırım Ortaklıkları .................................................23

c) Gayrimenkul Yatırım Ortaklığı (GYO) ..................................................24

d) Menkul Kıymet Yatırım Ortaklıkları ......................................................26

5. Ġpotek Finansmanı KuruluĢları .................................................................26

6. Portföy Yönetim ġirketi (PYġ) .................................................................27

7. Gayrimenkul Değerleme ġirketi ...............................................................28

8. Derecelendirme KuruluĢları .....................................................................29

9. Bağımsız Denetim KuruluĢları .................................................................30

B. SERMAYE PĠYASASI ARAÇLARI ..............................................................32

1. Hisse Senetleri ........................................................................................32

2. Tahviller ..................................................................................................35

3. Gelir Ortaklığı Senetleri (GOS) ................................................................38

4. Katılma Ġntifa Senetleri (KĠS) ...................................................................39

5. Kar ve Zarar Ortaklığı Belgeleri ...............................................................40

6. Varlığa Dayalı Menkul Kıymetler (VDMK) ................................................41

7. Ġpotekli Borç Senetleri ve Ġrat Senetleri ....................................................42

8. Gayrimenkul Sertifikaları .........................................................................43

9. Kira Sertifikaları .......................................................................................44

10. Yabancı Sermaye Piyasası Araçları ......................................................44

11. Varlık Teminatlı Menkul Kıymetler .........................................................45

12. Ġpotek Teminatlı Menkul Kıymetler ........................................................46

13. Ġpoteğe Dayalı Menkul Kıymetler ...........................................................48

v

14. Varantlar ...............................................................................................49

IV. MUAFĠYET VE ĠSTĠSNA KAVRAMLARI ĠLE SERMAYE PĠYASALARINA

YÖNELĠK MUAFĠYET VE ĠSTĠSNALARIN GETĠRĠLĠġ AMACI ................................ 51

A. MUAFĠYET VE ĠSTĠSNA KAVRAMI ............................................................51

1. Vergi Muafiyeti ........................................................................................53

2. Vergi Ġstisnası..........................................................................................53

B. SERMAYE PĠYASALARINA YÖNELĠK MUAFĠYET VE ĠSTĠSNALARIN

GETĠRĠLĠġ AMACI ..........................................................................................54

V. BAZI ÜLKELERDE SERMAYE PĠYASALARINA YÖNELĠK MUAFĠYET VE

ĠSTĠSNALAR .................................................................................................................... 61

A. AB ÜYESĠ ÜLKELERDE SERMAYE PĠYASALARINA YÖNELĠK MUAFĠYET

VE ĠSTĠSNALAR .............................................................................................63

1. Ġngiltere ...................................................................................................63

2. Fransa .....................................................................................................64

3. Almanya ..................................................................................................64

4. Yunanistan ..............................................................................................65

5. Ġtalya .......................................................................................................65

B. DĠĞER ÜLKELERDE SERMAYE PĠYASALARINA YÖNELĠK MUAFĠYET VE

ĠSTĠSNALAR ...................................................................................................65

1. Amerika BirleĢik Devletleri .......................................................................65

2. Hong Kong ..............................................................................................67

3. Güney Afrika Cumhuriyeti........................................................................67

4. BirleĢik Arap Emirlikleri ............................................................................67

ĠKĠNCĠ BÖLÜM

TÜRK VERGĠ HUKUKUNDA SERMAYE PĠYASASINA YÖNELĠK GETĠRĠLEN

MUAFĠYET VE ĠSTĠSNALAR

I. SERMAYE PĠYASASINA YÖNELĠK MUAFĠYET VE ĠSTĠSNALARIN GEÇĠRDĠĞĠ

AġAMALAR ..................................................................................................................... 68

A. 1980–1990 DÖNEMĠ ..................................................................................70

1. 2361 sayılı Kanun ...................................................................................70

2. 2362 sayılı Kanun ...................................................................................70

3. 2573 sayılı Kanun ...................................................................................71

4. 2574 sayılı Kanun ...................................................................................71

5. 2772 sayılı Kanun ...................................................................................71

6. 2983 sayılı Kanun ...................................................................................71

7. 3239 sayılı Kanun ...................................................................................71

8. 3332 sayılı Kanun ...................................................................................72

9. 3393 sayılı Kanun ...................................................................................73

10. 3418 sayılı Kanun..................................................................................73

B. 1990–2000 DÖNEMĠ ..................................................................................73

1. 3824 sayılı Kanun ...................................................................................73

2. 3946 sayılı Kanun ...................................................................................74

3. 4108 sayılı Kanun ...................................................................................74

4. 4369 sayılı Kanun ...................................................................................74

5. 4444 sayılı Kanun ...................................................................................75

C. 2001–2010 DÖNEMĠ ..................................................................................75

1. 4697 sayılı Kanun ...................................................................................75

2. 4783 sayılı Kanun ...................................................................................76

vi

3. 4842 sayılı Kanun ...................................................................................76

4. 5035 sayılı Kanun ...................................................................................77

5. 5228 sayılı Kanun ...................................................................................77

6. 5281 sayılı Kanun ...................................................................................78

7. 5436 sayılı Kanun ...................................................................................79

8. 5520 sayılı Kanun ...................................................................................79

9. 5527 sayılı Kanun ...................................................................................80

10. 5582 sayılı Kanun..................................................................................81

11. 5615 sayılı Kanun..................................................................................82

12. 5811 sayılı Kanun..................................................................................82

13. 5917 sayılı Kanun..................................................................................83

14. 6009 sayılı Kanun..................................................................................83

II. GELĠR ÜZERĠNDEN ALINAN VERGĠLERE ĠLĠġKĠN MUAFĠYET VE ĠSTĠSNA

DÜZENLEMELERĠ .......................................................................................................... 84

A. KURUMLAR VERGĠSĠ KANUNU (KVK) ......................................................84

1. Yurtiçi ĠĢtirak Kazançları Ġstisnası ............................................................84

2. Yurt DıĢı ĠĢtirak Kazançları Ġstisnası ........................................................85

3. Yurt dıĢı iĢtirak hisselerinin elden çıkarılmasından kaynaklanan kazanç

istisnası .......................................................................................................89

4. Emisyon Primi Ġstisnası ...........................................................................91

5. Yatırım Fon ve Ortaklıklarının Portföy ĠĢletmeciliği Kazançları .................92

6. ĠĢtirak Hisseleri, Kurucu Senetleri, Ġntifa Senetleri ve Rüçhan Haklarının

SatıĢından Doğan Kazanç Ġstisnası .............................................................95

7. ĠĢtirak Hisseleri, Kurucu Senetleri, Ġntifa Senetleri ve Rüçhan Haklarının

Bankalara veya Tasarruf Mevduatı Sigorta Fonu’na Devrinden Sağlanan

Kazanç Ġstisnası ........................................................................................101

8. Bankaların Alacaklarına KarĢılık Edindikleri Kıymetlerin SatıĢ Kazancı

Ġstisnası .....................................................................................................102

9. YKF Gelirlerine Tanınan Kurumlar Vergisi Ġstisnası ...............................102

B. GELĠR VERGĠSĠ KANUNU (GVK) .............................................................104

1. Bireysel Emeklilik Sisteminden Emeklilik Hakkı Kazananlar Ġle Zorunlu

Nedenlerle Ayrılanlara Yapılan Ödemelerde Ġstisna ..................................104

2. Kar Payı ve ĠĢtirak Hisselerinden Doğan Kazanç Ġstisnası .....................105

3. Ġpoteğe Dayalı Menkul Kıymetlerin Faizlerine ĠliĢkin Ġstisna ...................107

4. Değer ArtıĢ Kazancı Ġstisnası ................................................................108

5. Dar Mükelleflerin Kur Farkı Kazançları Ġstisnası ....................................109

6. 26.7.2001–31.12.2005 Tarihleri Arasında Ġhraç Edilen Devlet Tahvilleri ve

Hazine Bonolarından Sağlanan Kazançlara ĠliĢkin Ġstisna .........................110

7. ĠMKB’de ĠĢlem Gören ve Bir Yıldan Fazla Süreyle Elde Tutulan Hisse

Senetlerinin Elden Çıkarılmasından Sağlanan Gelirlere Tanınan Ġstisna ...111

III. KATMA DEĞER VERGĠSĠNE ĠLĠġKĠN MUAFĠYET VE ĠSTĠSNALAR ............. 112

A. KÜLÇE ALTIN VE KIYMETLĠ TAġLARA ĠLĠġKĠN ĠSTĠSNA .......................112

B. HĠSSE SENEDĠ VE TAHVĠL TESLĠMLERĠ ................................................115

C. ĠġTĠRAK HĠSSESĠ ĠSTĠSNASI ..................................................................117

D. ĠPOTEKLĠ KONUT TESLĠMĠ .....................................................................119

IV. AMME ALACAKLARININ TAHSĠL USULÜ HAKKINDA KANUN (AATUHK)

UYARINCA HACZEDĠLEMEZLĠK ĠSTĠSNASI .......................................................... 120

1. Sermaye Piyasası Kuruluna Ait Malların Haczedilemeyeceği ................122

2. Borsalara Ait Malların Haczedilemeyeceği ............................................122

3. Ġpotek Teminatlı Menkul Kıymetler ........................................................123

vii

4. Varlık Teminatlı Menkul Kıymetler .........................................................123

5. Aracı KuruluĢların Teminatları ...............................................................123

6. Yatırım Fonlarının Malları ......................................................................124

7. Konut Finansmanı Fonu Malvarlığı ........................................................124

8. Varlık Finansmanı Fonu Malvarlığı ........................................................124

9. Ġpotek Finansman KuruluĢlarına Teminat Gösterilen Varlıklar ...............124

10. Sermaye Piyasası Kurulunca Faaliyetleri Sürekli ya da Geçici Olarak

Durdurulan Sermaye Piyasası Kurumlarının Malvarlıkları ..........................125

11. Yatırımcıları Koruma Fonu Malvarlığı ..................................................126

12. Emeklilik Yatırım Fonlarının Malvarlığı ................................................126

V. HARÇLARA ĠLĠġKĠN MUAFĠYET VE ĠSTĠSNA HÜKÜMLERĠ ........................... 127

A. KONUT FĠNANSMANI KAPSAMINDAKĠ ĠġLEMLERE ĠLĠġKĠN HARÇ

ĠSTĠSNASI ....................................................................................................127

B. SERMAYE ARTIRIMI VE KREDĠ ĠġLEMLERĠNE ĠLĠġKĠN HARÇ ĠSTĠSNASI

.....................................................................................................................127

C. SERMAYE PĠYASASI KURULUNA TANINAN YARGI HARCI MUAFĠYETĠ

.....................................................................................................................128

VI. DĠĞER VERGĠLERE ĠLĠġKĠN MUAFĠYET VE ĠSTĠSNA HÜKÜMLERĠ ........... 130

A. DAMGA VERGĠSĠ KANUNU (DVK)...........................................................130

B. GĠDER VERGĠLERĠ KANUNU (GDVK) .....................................................132

C. EMLAK VERGĠSĠ KANUNU (EVK) ...........................................................134

ÜÇÜNCÜ BÖLÜM

SERMAYE PĠYASALARINA YÖNELĠK MUAFĠYET VE ĠSTĠSNALARLA ĠLGĠLĠ

OLARAK KARġILAġILAN SORUNLAR VE ÇÖZÜM ÖNERĠLERĠ

I. SERMAYE PĠYASASINA YÖNELĠK MUAFĠYET VE ĠSTĠSNALARLA ĠLGĠLĠ

OLARAK KARġILAġILAN SORUNLAR .................................................................... 135

A. HALKA AÇIK ġĠRKETLERE ÖZGÜ VERGĠ MUAFĠYET YA DA ĠSTĠSNA

DÜZENLEMESĠNĠN OLMAMASI ...................................................................135

B. KAMU BORÇLANMA ARAÇLARINA TANINAN MUAFĠYET VE

ĠSTĠSNALARIN ÖZEL KESĠM SERMAYE PĠYASASI ARAÇLARINA

TANINMAMIġ OLMASI .................................................................................137

C. MEVCUT MUAFĠYET VE ĠSTĠSNALARIN YENĠ GELĠġTĠRĠLEN SERMAYE

PĠYASASI ARAÇLARINI VE KURUMLARINI KAPSAMAMASI ......................140

D. HACZEDĠLEMEZLĠK ĠSTĠSNASININ YARGI KARARLARININ

UYGULANMASINI ETKĠLEMESĠ VE MKK’YA AĠT MALLARI KAPSAMAMASI

.....................................................................................................................141

E. TAġINMAZLARI DEVLET MALI HÜKMÜNDE OLAN SPK VE BORSALARIN

EMLAK VERGĠSĠ MUAFĠYETĠNDEN YARARLANMAMASI ...........................144

F. BAKANLAR KURULU KARARIYLA SERMAYE PĠYASASI ARAÇLARINA

ĠLĠġKĠN SIFIR ORANLI VERGĠ BELĠRLENMESĠ ...........................................146

G. DENETĠM KURULU ÜYELERĠNE KAR PAYI VERĠLMESĠ DURUMUNDA

VERGĠLENDĠRME BELĠRSĠZLĠĞĠ .................................................................150

H. GAYRĠMENKUL YATIRIM ORTAKLIKLARI KAZANÇ ĠSTĠSNASININ

VERGĠLENDĠRMEDE YASALLIK ĠLKESĠNE UYUMU ...................................158

I. MUAFĠYET VE ĠSTĠSNA HÜKÜMLERĠNE ĠLĠġKĠN GEREKÇELERĠN

YETERSĠZ OLUġU .......................................................................................164

viii

II. SERMAYE PĠYASASINDA MUAFĠYET VE ĠSTĠSNALARA ĠLĠġKĠN

UYGULAMADA KARġILAġILAN SORUNLARIN ÇÖZÜMÜNE YÖNELĠK

ÖNERĠLER ..................................................................................................................... 167

A. HALKA AÇIK ġĠRKETLERE ÖZGÜ VERGĠ MUAFĠYET YA DA ĠSTĠSNA

DÜZENLEMESĠ YAPILMASI .........................................................................167

B. KAMU BORÇLANMA ARAÇLARINA TANINAN MUAFĠYET VE

ĠSTĠSNALARIN ÖZEL KESĠM SERMAYE PĠYASASI ARAÇLARINA DA

TANINMASI ..................................................................................................169

C. MEVCUT VERGĠ MUAFĠYET VE ĠSTĠSNA DÜZENLEMELERĠNĠN YENĠ

GELĠġTĠRĠLEN SERMAYE PĠYASASI ARAÇLARI ĠLE KURUMLARINI

KAPSAYABĠLMESĠ .......................................................................................171

D. HACZEDĠLEMEZLĠK ĠSTĠSNASININ YARGI KARARLARININ GEREĞĠNĠN

YERĠNE GETĠRĠLMESĠNĠ ENGELLEMEMESĠ VE KANUN DÜZENLEMESĠ

YAPILARAK MKK MALLARINA HACZEDĠLEMEZLĠK ĠSTĠSNASI TANINMASI

.....................................................................................................................172

E. TAġINMAZLARI DEVLET MALI HÜKMÜNDE OLAN KURUMLARIN

DEVLETE AĠT TAġINMAZLARA TANINAN MUAFĠYETTEN YARARLANMASI

.....................................................................................................................174

F. SERMAYE PĠYASASI ARAÇLARININ VERGĠLENDĠRĠLMESĠNDE SIFIR

ORANININ BAKANLAR KURULU KARARI YERĠNE KANUNLA

BELĠRLENMESĠ ............................................................................................175

H. GAYRĠMENKUL YATIRIM ORTAKLIKLARININ KAZANÇLARINA ĠLĠġKĠN

ĠSTĠSNADAN YARARLANACAKLARA ĠLĠġKĠN ġARTLARIN KANUNLA

BELĠRLENMESĠ ............................................................................................178

I. MUAFĠYET VE ĠSTĠSNA HÜKÜMLERĠNE ĠLĠġKĠN GEREKÇELERĠN

MEVZUATA UYGUN OLARAK HAZIRLANMASI VE ANAYASANIN DAYANAK

MADDELERĠNĠN GEREKÇELERDE BELĠRTĠLMESĠ ....................................179

SONUÇ ................................................................................................................ 182

KAYNAKÇA ......................................................................................................... 187

ÖZET .................................................................................................................... 198

ABSTRACT .......................................................................................................... 200

KISALTMALAR

AB

: Avrupa Birliği

a.g.e.

: Adı Geçen Eser

a.g.m.

: Adı Geçen Makale

a.g.t.

: Adı Geçen Tebliğ

A.ġ.

: Anonim ġirket

AATUHK

: Amme Alacaklarının Tahsil Usulü Hakkında Kanun

DĠBS

: Devlet Ġç Borçlanma Senetleri

DVK

: Damga Vergisi Kanunu

EVK

: Emlak Vergisi Kanunu

GdVK

: Gider Vergileri Kanunu

GOS

: Gelir Ortaklığı Senetleri

GVK

: Gelir Vergisi Kanunu

GYO

: Gayrimenkul Yatırım Ortaklıkları

HDT

: Hisse Senetleriyle DeğiĢtirilebilir Tahviller

ĠAB

: Ġstanbul Altın Borsası

ĠDMK

: Ġpoteğe Dayalı Menkul Kıymetler

ĠMKB

: Ġstanbul Menkul Kıymetler Borsası

x

ĠTMK

: Ġpotek Teminatlı Menkul Kıymetler

KDVK

: Katma Değer Vergisi Kanunu

KVK

: Kurumlar Vergisi Kanunu

md.

: Madde

MKK

: Merkezi Kayıt KuruluĢu

Mük.

: Mükerrer

NO

: Numara

ODTÜ

: Orta Doğu Teknik Üniversitesi

PYġ

: Portföy Yönetim ġirketi

RG

: Resmi Gazete

S

: Sayı

s.

: Sayfa

sy

: Sayılı

SPK

: Sermaye Piyasası Kurulu

SPKn

: Sermaye Piyasası Kanunu

TCMB

: Türkiye Cumhuriyet Merkez Bankası

TDUB

: Türkiye Değerleme Uzmanları Birliği

TL

: Türk Lirası

TMSF

: Tasarruf Mevduatı Sigorta Fonu

xi

TOKĠ

: Toplu Konut Ġdaresi

TSPAKB

: Türkiye Sermaye Piyasası Aracı KuruluĢları Birliği

TTK

: Türk Ticaret Kanunu

TUSĠAD

: Türkiye Sanayici ve ĠĢadamları Derneği

ÜFE

: Üretici Fiyat Endeksi

VDMK

: Varlığa Dayalı Menkul Kıymetler

VOB

: Vadeli ĠĢlem ve Opsiyon Borsası

VTMK

: Varlık Teminatlı Menkul Kıymetler

VUK

: Vergi Usul Kanunu

YKF

: Yatırımcıları Koruma Fonu

YTL

: Yeni Türk Lirası

GĠRĠġ

Günümüzde sermaye piyasalarının tüm ülkeler için giderek artan bir

önem kazandığı açıktır. GeliĢmekte olan ülkeler için hayati önem taĢıyan

ekonomik büyüme ve kalkınma ve bunu sağlamada sermaye piyasalarının

gerek yurt içinden gerek yurt dıĢından kaynak teminindeki önemi göz ardı

edilemez. Tek baĢına ekonomiye katkı sağlamayan ya da sınırlı katkı sağlayabilen küçük tasarrufların büyük yatırımlara dönüĢmesinde sermaye arz ve

talebinin karĢılaĢtığı sermaye piyasaları büyük önem taĢırlar. Bu öneme paralel olarak, özellikle son yıllarda ülkemizde sermaye piyasası ciddi bir geliĢim içinde olmakla birlikte mevcut durumu yeterli saymak mümkün değildir.

Ülkemizde sermaye piyasalarının büyüklüğü ve önemi para piyasalarının oldukça gerisindedir. Mali kaynakların önemli bir bölümü bankalar tarafından toplanmakta ve kullandırılmaktadır. Benzer Ģekilde, yurtdıĢı kaynakların da büyük bölümü bankalar aracılığıyla temin edilmektedir. Bu durum sermaye piyasalarına yönelik daha yapılması gereken çok iĢ olduğunu, bir baĢka ifadeyle mali piyasalar içinde sermaye piyasasının geliĢim potansiyeli taĢıdığını göstermektedir. Sermaye piyasalarının geliĢiminde siyasi ve ekonomik istikrarın yanı sıra vergi politikaları da etkilidir. Sermaye piyasası kurumları, menkul kıymetler ve diğer sermaye piyasası araçlarının vergilendirilmesi,

bunlara yönelik muafiyet ve istisna düzenlemeleri bireysel ve kurumsal yatırımcıların tercihlerinde, iĢlem hacminde ve yatırımların yurt dıĢına yönelmesinde etkilidir. Bu sebeple vergi sadece kamu harcamalarının finansmanı

amacıyla sınırlı olarak ele alınmamalı, mali amaçların dıĢında ekonomik hatta

sosyal amaçları da gözetilerek uygulamaya yön verilmelidir. Sermaye piyasalarının kendinden beklenen fonksiyonları yerine getirebilmesinde vergi muafiyet ve istisnaları ile desteklenmesi gerektiği hususu, özellikle yurt dıĢı tasarrufların ülkeye kazandırılmasında artan rekabet ortamı da dikkate alındığında

daha da önem kazanmaktadır. KüreselleĢen bir ekonomik düzenin giderek

güçlenmekte olduğu günümüzde sermaye piyasası araçlarının ve iĢlemlerinin

2

vergilendirilmesinde uluslararası uygulamalarla uyumlu bir vergileme rejiminin mevcudiyeti son derece önemlidir.

Bu nedenle sermaye piyasası iĢlemlerinde vergisel istikrarın sağlanması ve vergileme rejiminin diğer ülkelerin vergi mevzuatından önemli farklılıklar göstermemesi bu piyasanın geliĢimi açısından önemlidir.

Sermaye piyasasının geliĢiminde hem arz hem de talep yönlü vergi

politikaları ve teĢvikleri söz konusudur. Arz yönlü teĢvikler; halka açık Ģirketlerin sayısının artırılması, daha fazla çeĢit ve miktarda sermaye piyasası aracının yeterli derinliğe sahip bir sermaye piyasasından temin edilebilmesi, özel

sektörün fon ihtiyacını karĢılamasında kamu sektörüyle arasındaki rekabet

eĢitsizliğinin giderilmesi ve dolaylı finansman yöntemleri yerine sermaye piyasalarından fon teminini amaçlamaktadır. Talep yönlü teĢvikler doğrudan

yatırımcılara yönelik olup, bireysel ve kurumsal yatırımcı yetersizliğinin aĢılması amaçlanmıĢtır. Tasarrufların sermaye piyasası araçlarına yatırılarak

küçük tasarruf sahiplerinin iktisadi kalkınmaya etkin ve yaygın bir Ģekilde katılmasını sağlamaya yönelik vergisel teĢviklerin yanında, küçük tasarruf sahiplerinin daha etkin korunabilmesi için yatırım fon ve ortaklıkları gibi kollektif

yatırım araçlarını teĢvik edici muafiyet ve istisna düzenlemeleri ülkemiz sermaye piyasalarının rekabet halinde bulunduğu diğer geliĢmekte olan ülkeler

ile bu alandaki rekabetini sürdürebilmesi açısından ayrı bir önem arz etmektedir.

Her geçen gün yeni sermaye piyasası kurumlarının ve sermaye piyasası araçlarının ortaya çıktığı teknolojik yeniliklerin kolayca uygulama imkânı

bulduğu sermaye piyasalarının geliĢim hızı vergi düzenlemeleri ile her zaman

örtüĢmemekte genellikle yeni finansal enstrümanlar nedeniyle vergi kanunlarında değiĢiklik yapma ihtiyacı doğmaktadır.

Tasarrufların güvenli bir Ģekilde ekonomik yaĢama katkı sağlar hale

getirilebilmesi için sermaye piyasalarının oluĢması ve geliĢmesi vazgeçilmez

bir hedef olmalıdır. Bunu sağlamak için hukuki, idari, ekonomik çeĢitli teĢvik

3

mekanizmaları devreye sokulabilir. Söz konusu teĢvik ve destek mekanizmaları içinde vergilendirme alanındaki baĢlıca araçlar ise istisna ve muafiyet

uygulamalarıdır. Vergi muafiyet ve istisnaları tasarruf sahiplerine belli fırsatlar

yaratırken getirilen bu düzenlemeler sermaye piyasası alanındaki geliĢmeleri

çok yönlü etkileyebilmektedir. Sermaye piyasası kurumlarının ve araçlarının

vergilendirilmesi, doğurduğu ekonomik etkiler ve sermaye piyasalarına iliĢkin

muafiyet ve istisnaların ilgilendirdiği kesimin geniĢliği dolayısıyla her zaman

ilgi ve tartıĢma odağı olmuĢtur.

ĠĢte bu nedenle çalıĢmamızın konusunu; Türk vergi sisteminde sermaye piyasasına yönelik muafiyet ve istisnalar oluĢturmaktadır. Bu çalıĢmanın

amacı ise; istisna ve muafiyet hükümleri ile bu hükümlerin uygulamada karĢılaĢılan sorunlar yönünden analizini gerçekleĢtirmektir.

ÇalıĢmamızda teorik esasların genel olarak tanıtılmasının ardından

halen uygulanmakta olan muafiyet ve istisna hükümlerinin analizi ve uygulamada karĢılaĢılan sorunlar irdelenecektir. Bu aynı zamanda çalıĢmamızın

sınırlarını oluĢturmaktadır.

ÇalıĢmamız üç bölümden oluĢmaktadır. Birinci bölümde; sermaye piyasası kurum ve araçları; muafiyet ve istisna kavramları ile bunların gerekçeleri genel olarak tanıtılacaktır. Mali piyasa, para ve sermaye piyasalarına yönelik hatırlatma amaçlı giriĢ yapılmasının ardından sermaye piyasalarında

yer alan kurum ve kuruluĢlar ile muafiyet ve istisna konusu olan sermaye piyasası araçlarının neler olduğu konusunda teorik tartıĢmaya girmeksizin bilgi

verilecektir. Daha sonra, vergilendirmede muafiyet ve istisna kavramlarının

anlamı ile sermaye piyasasına yönelik olarak getirilen muafiyet ve istisna düzenlemelerinin getiriliĢ amaçlarına yer verilecektir. Diğer bir alt baĢlıkta sermaye piyasalarına muafiyet ve istisna getiren diğer ülke uygulamaları ana

hatlarıyla seçilen ülke örnekleri kapsamında irdelenecektir.

Ġkinci bölümde ise bir önceki bölümde tanıdığımız sermaye piyasası

kurumları ile sermaye piyasası araçlarına yönelik olarak baĢta vergi kanunları

4

olmak üzere çeĢitli kanunlarla getirilen muafiyet ve istisna düzenlemelerine

yer verilecektir. Sermaye Piyasası Kanunu’nun (SPKn) yayım yılı olan 1981

den günümüze değin muafiyet ve istisna hükümlerinin geçirdiği aĢamalar ile

mevzuatın taranması suretiyle Türk vergi sisteminde düzenlenen muafiyet ve

istisna hükümlerinin neler olduğu ortaya konulacaktır. Doğal olarak bu bölüm

daha çok mevzuat hükümleri ağırlıklı olacaktır.

Üçüncü ve son bölümde ikinci bölümde açıklanacak olan muafiyet ve

istisna hükümlerine iliĢkin uygulamada ortaya çıkan sorunlar irdelenecek,

çözüm ve öneri getirilmeye çalıĢılacaktır.

Sermaye piyasalarının bir bütün olarak irdelenmesi, tarafları, kurumları

ve araçları ile piyasanın çalıĢma sistemi ve fonksiyonları hacim itibariyle müstakil bir çalıĢma gerektireceğinden çalıĢmada sermaye piyasası kurum ve

araçları bunlara yönelik vergi muafiyet ve istisnalarının anlaĢılabilmesini

teminen kısaca açıklanmıĢtır. Sermaye piyasası kurum ve araçlarına özgü

muafiyet ve istisnalar, konunun hem vergi hukuku hem de sermaye piyasası

hukuku ile olan alakası dikkate alınarak bu iki alanın özel bir kesiĢimi perspektifinde irdelenmiĢtir. Sermaye piyasalarını konu alan çalıĢmaların çoğunda SPKn sistematiği izlenmek suretiyle açıklamalar yapıldığı görülmektedir.

Benzer Ģekilde Vergi Usul Kanunu (VUK) ve çeĢitli vergi kanunları ile ilgili

genel açıklama çalıĢmalarında da anılan vergi kanunlarının sistematiği esas

alınır. Bu çalıĢma bir vergi türüne ve sermaye piyasalarının bütününe iliĢkin

olmadığından anılan kanunların sistematiğinin izlenmesi yerine sermaye piyasalarına yönelik muafiyet ve istisna getiren baĢta vergi kanunları olmak

üzere ilgili tüm kanunların taranması yoluyla baĢka bir sistematik benimsenmiĢtir.

BĠRĠNCĠ BÖLÜM

GENEL AÇIKLAMALAR

I. SERMAYE PĠYASASI KAVRAMI VE TÜRLERĠ

A. SERMAYE PĠYASASI KAVRAMI

Ġktisadi açıdan piyasayı, alıcı ve satıcıların birbirleri ile karĢılıklı iletiĢim

içinde oldukları, mübadelenin meydana geldiği yer,1 bir baĢka ifadeyle alıcı

ve satıcıların oluĢturduğu mübadele ağı olarak tanımlayabiliriz.2 Piyasanın en

can alıcı görevi; satıma konu olan Ģeyin arz ve talebini bir araya getirerek bu

unsurların değiĢimlerine uygun ortam hazırlamaktır.3

Sermaye piyasası4 orta ve uzun vadeli fon arz ve talebinin karĢılaĢtığı

piyasa olarak ifade edilir.5

Dar anlamda sermaye piyasası hisse senedi ve tahvillerin alınıp satıldığı piyasayı ifade ederken, geniĢ anlamda sermaye piyasası tasarrufların

yatırımlara dönüĢtürülmesini sağlayan mekanizmayı ifade etmektedir. 6

En genel tanımıyla sermaye piyasası orta ve uzun vadeli fon arz ve talebinin karĢılaĢtığı piyasalardır. Sermaye piyasalarının temel iĢlevi, tasarruf

sahipleri tarafından sunulan fonların, fon talep eden kiĢi ve kuruluĢlara akta-

1

2

3

4

5

6

Mehmet ĠNAM, Sermaye Piyasası, Seçkin, Ankara, 2007, s.45; Sermaye Piyasası ve Borsa Temel Bilgiler Kılavuzu, ĠMKB Yayınları, Ġstanbul, Nisan 2008, s.1; Oğuz KürĢat ÜNAL, Sermaye

Piyasası Hukuku ve Mevzuatı, Asil Yayın ve Dağıtım, Ankara, 2005, s.2.

Zeynel DĠNLER, İktisada Giriş, Ekin Yayınları, Bursa, 1998, s.69

Gültekin RODOPLU, Türkiye’de Sermaye Piyasası ve İşlemleri, Yayın No: 459 – 692, Marmara

Üniversitesi Yayınları, Ġstanbul, 1993, s.1.

SPKn gerekçesinde sermaye piyasası; orta ve uzun vadeli ödünç verilebilir fonların, menkul kıymetlerin alım satımı, dolayısıyla tasarruf sahiplerinden yatırımcılara aktarılmasını sağlayan ortamın,

baĢka bir ifade ile yatırımcılar, tasarruf sahipleri ve bunlar arasındaki fon akımını sağlayan kurum

ve bankalar, yatırım ortaklıkları ve yatırım fonları gibi aracı kurum ve yardımcı kuruluĢlarda oluĢan

modern finansman sistemi olarak tanımlanmıĢtır.

Ġlker PARASIZ, Para ve Banka, Murat Matbaacılık, Bursa, 1982, s.72.

Ġbrahim ÖNGÜT, Türkiye’de Sermaye Piyasası Konusunda Yapılan Çalışmalar, Ġstanbul,

2000, s.4 – 5.

6

rılmasıdır.7 Sermaye piyasaları, sermaye birikimi sorunlarının aĢılmasında

son derece önemli iĢlevler üstlenmektedirler. Özellikle geliĢmekte olan ülkelerde para piyasalarının yeterince geliĢmemesi nedeniyle mali aracılık süreci

maliyetli bir Ģekilde oluĢmaktadır. Bu bağlamda sermaye piyasaları, ekonomik etkinliği artırıcı görev yapmaktadır.8 Temeli sermaye birikimine ve bu birikimin müteĢebbisler aracılığı ile yatırıma aktarılmasına dayanan bir ekonomide tasarrufların yatırıma yöneltilmesini sağlayan kanalların eksik olması,

ekonominin geliĢmesini engelleyen ve kendi iç dinamiğini iĢlemez hale getiren bir eksikliktir. Bu görevi yerine getiren kanallar sermaye piyasalarıdır. 9

Uzun vadeli kaynak arz ve talebinin karĢılaĢtığı ve temel taĢı olan

“menkul kıymetleĢtirme” yoluyla bu kaynaklara geleneksel sistemden daha

kolay, daha yaygın ve daha ucuza el değiĢtirme olanakları veren bu piyasa,

kendisine ilk baĢlarda hayli mesafeli duran bankaların da zaman içinde ilgisini

çekerek hızla geliĢmiĢ ve para piyasasıyla giderek artan biçimde iç içe geçerek finansal piyasalar bütünü içinde önemli bir konuma gelmiĢtir. Ana hatlarıyla kısa vadeli kaynak değiĢ tokuĢunun yapıldığı ortam olarak tanımlanan

“para piyasası” ile orta ve uzun vadeli kaynak aktarımına sahne olduğu söylenen “sermaye piyasası” arasındaki bu klasik tanım ayrılığı günümüzde giderek netliğini yitirmekte, “vade”yi ön plana çıkaran ayırım yerini daha çok

toplumsal ve ekonomik açılardan iĢlevsel olarak ortaya çıkan farklılıklara bırakmaktadır. Sermaye piyasasının en önemli iĢlevi, borçlanmaya dayalı ekonomide taĢların yeniden yerine oturtulmasına olanak vermiĢ olmasında

aranmalıdır. Bu sayede sermaye piyasası aracı çıkaran kuruluĢların hisse

senetlerine ya da tahvil ve diğer sermaye piyasası araçlarına yatırım yapan

özellikle küçük tasarruf sahiplerinin bir “ekonomik değer”e ortak ya da alacaklı sıfatıyla doğrudan ve yaygın biçimde katılmaları, bu birikimcilerin tasarruflarıyla yaratılan ve büyütülen reel ekonomik değerlerin en demokratik ve adil

7

8

9

Berna TANER, Lale POLAT, Sermaye Piyasası Faaliyet Alanı ve Menkul Kıymetler, Serdar

Ofset, Ġzmir, 1992, s.31.

HurĢit GÜNEġ, Burak SALTOĞLU, Getiri Volatilitesinin Makroekonomik Konjonktür Bağlamında İrdelenmesi, ĠMKB Yayınları, 1998, s.1.

“1982 Yılında Sermaye Piyasasının Yasal Düzeni ve Sorunları”, Konferans, Tebliğler ve TartıĢmalar, Meban Sermaye Piyasası AraĢtırma Merkezi, 15-16 Ocak 1982, Ġstanbul, s.81.

7

yöntemlerle topluma geri dönüĢüne olanak sağlamaktadır. Öte yandan, kaynakların daha verimli kullanımına ve kamuya açık denetim yöntemleri yoluyla,

kuruluĢların da saydamlık ve disiplin içinde daha verimli çalıĢmalarına ortam

hazırlayan sermaye piyasası bu iĢletmelerin gelecekteki değerlerinin önceden ölçülebilmesinin de yolunu açmıĢ bulunmaktadır.10

GeliĢmekte olan ülkelerin ortak sorunu, yatırımların finansmanı için gerekli olan kaynağın sağlanmasında yaĢanan güçlüklerdir. Ekonomik büyüme

ve kalkınma için ihtiyaç duyulan bu fonların esas kaynağı ise ulusal tasarruflardır.11 Sermaye piyasasının ekonomik kalkınmaya ilk etkisi, tasarrufları

üretken yatırımlara kanalize etmesi ve tasarrufların ulusal gelir içerisindeki

payını arttırmasıyla görülmektedir.

Yaygın ve etkili bir sermaye piyasası Ģahısların tüketim eğilimlerini

azaltır. Tasarruf eğilimini artırarak ekonomide gereksinim duyulan sermayenin birikmesine sebep olur.12

Sermaye piyasası beĢ ana unsurdan oluĢur. Bunlar;

a) Fon arz edenler (Yatırımcılar),

b) Fon talep edenler (Ġhraççılar),

c) Fon arz ve talep araçları (Sermaye piyasası araçları),

d) Fon arz ve talebinin karĢılaĢmasına yardım eden kuruluĢlar

(Sermaye piyasası kurumları),

e) Fon arz ve talebinin karĢılaĢtığı piyasalar (Sermaye Piyasaları)

olarak sıralanabilir.13

10

Reha TANÖR, Türk Sermaye Piyasası, 1. Cilt, Taraflar, Beta, Ġstanbul, 1999, s.2-3.

Ġlkay ARIKAN, Para ve Sermaye Piyasalarının Vergilendirilmesi, Vergi Konseyi, Ġstanbul,

Ekim 2004, s.114 – 115.

12

Servet EYÜPGĠLLER, Banka ve Mali Kuruluşlar, Yargı Yayınevi, Ankara, 1988, s.73.

13

AyĢe SÜMER, Türk Sermaye Piyasası Hukuku ve Seçilmiş Mevzuat, Alfa, Ġstanbul, 2002, s.1-2.

11

8

Sermaye piyasaları yeni ihraç edilen menkul kıymetlerle ilgili bütün iĢlemlerin yapıldığı birincil piyasa ve daha önceden ihraç edilmiĢ sermaye piyasası araçlarının iĢlem gördüğü ikincil piyasalardan oluĢmaktadır.14

B. SERMAYE PĠYASASI TÜRLERĠ

Sermaye piyasaları; yeni kurulan, sermaye artırımı yapan ya da tahvil

çıkaran kuruluĢların, hisse senetleriyle tahvillerinin alınıp satıldığı birincil piyasa ile daha önce çıkarılmıĢ bulunan tahvil ve hisse senetlerinin alınıp satıldığı ikincil piyasalardan oluĢur.15

Birincil piyasalar daha çok sermaye piyasası bilinciyle, ikincil piyasalar

ise menkul kıymetler piyasası bilinciyle iĢlemektedir.

1. Birincil Piyasalar

Sermaye piyasasında alıcı ile finansal aracı çıkaran gerçek ya da tüzel

kiĢinin doğrudan doğruya karĢılaĢtıkları piyasalara birincil piyasalar denmektedir.16

Birincil piyasalar; hisse senetleri ile tahvillerin ilk kez piyasaya sürülüp

“ihraç”tan alındığı piyasa olarak da ifade edilmektedir.17 Bu piyasalar, hisse

senedi ve tahvil gibi menkul değerleri ihraç eden Ģirketler ile alıcıların yani

tasarruf sahiplerinin doğrudan doğruya karĢılaĢtıkları piyasadır. Arada Ģirketin bizzat bulunmayıp bir banka ya da aracı kurumun bulunması bu alımın

birincil piyasadan olmasına engel değildir.

14

15

16

17

Nihal KARGI, Ekonomik Kalkınma, Tasarruf ve Sermaye Piyasası İlişkileri: Türkiye Örneği,

Yayın No: 115, SPK Yayınları, Ankara, Mart 1998, s.37.

Uçar DEMĠRKAN, Sermaye Piyasaları ve Türkiye’deki Uygulamaları, Maliye Bakanlığı Tetkik

Kurulu Yayın No:1981/229, BaĢbakanlık Basımevi, Ankara, 1981, s.10.

Mehmet Baha KARAN, Ali Argun KARACABEY, Türkiye’de Sermaye Piyasasının Mali Sistem İçindeki Yeri, Sorunları ve Geleceği, Yayın No:140, SPK Yayınları, Ankara, Ocak 2003,

s.44.

Muharrem KARSLI, Sermaye Piyasası - Borsa-Menkul Kıymetler, Kral Matbaası, 1989, s.31.

9

2. Ġkincil Piyasalar

Yeni kurulmuĢ veya daha önceden kurulmuĢ iĢletmelere ait olan hisse

senedi ve tahvillerin alınıp satıldığı piyasalara ikincil piyasalar denmektedir.

Daha önce birincil piyasalarda iĢlem görmüĢ menkul kıymetlerin alınıp satıldığı bu piyasaların en önemli kurumları menkul kıymet borsaları ve aracı kurumlardır.18

Ġkincil piyasalar menkul kıymetlerin likiditesinin arttırılmasını sağlayarak birincil piyasaya talep yaratır ve geliĢmesine yardımcı olur. Birincil piyasada uzun vadeli fonların, fon arz edenlerden firmalara aktarımı söz konusudur ve menkul kıymet satıĢları neticesinde Ģirkete yeni sermaye giriĢi sağlanmaktadır. Oysa ikincil piyasalarda değiĢime konu olan menkul kıymetlerden elde edilen fonların bunları çıkaran firmayla bir ilgisi söz konusu değildir.19 Bu piyasalar sermaye piyasasına yeni bir finansal varlık sunulması sonucu değil, daha önce birincil piyasaya sunulmuĢ varlıkların satılması ile oluĢur.20

Menkul kıymetleri ihraçtan alanlar, bunları tekrar paraya çevirmek istediklerinde hisse senetlerinde hiçbir zaman, tahvillerde ise vadeden önce

bunları ihraç eden kuruluĢlara müracaat edemezler. Ġkincil piyasa bu durumdaki menkul kıymetlerin paraya çevrilmesini sağlayan, daha önce halka arz

edilmiĢ olan menkul kıymetlerin alınıp satıldığı piyasalardır. Menkul kıymet

borsaları bu piyasayı tanımlamada en iyi örnektir. Ġkincil piyasalar, birincil

piyasalara likidite sağlayarak bu piyasaların iĢlemesini ve geliĢmesini sağlar.21

18

19

20

21

Yılmaz KARAKOYUNLU, Kamu Kesiminin Sermaye Piyasası’ndan Bekleyişleri, ODTÜ Semineri, Ankara, 1975, s.4.

Sermaye Piyasası ve Borsa Temel Bilgiler Kılavuzu, s.3.

Cevat SARIKAMIġ, Sermaye Pazarları, Alfa Basım Yayım, Ġstanbul, 2000, s.4.

ġerife PALLI, Sermaye Piyasası İşlemlerinin Vergilendirilmesi ve Sermaye Piyasası Üzerine

Etkileri, Ġstanbul Üniversitesi Sosyal Bilimler Enstitüsü Yüksek Lisans Tezi, Ġstanbul, 2007, s.3.

10

II. SERMAYE PĠYASASI ĠLE MALĠ PĠYASA VE PARA PĠYASASI

ĠLĠġKĠSĠ

Sermaye piyasası mali piyasa kavramından daha dar ve teknik bir nitelik taĢır ve genellikle mali piyasa kavramı içinde yer alır. Sermaye piyasasının tipik özelliği ve mali piyasanın bir alt dalı olan para piyasasından ayrıldığı

en belirgin niteliği bu piyasaların orta ve uzun vadeli fonlardan oluĢmasıdır. 22

Zaman içerisinde krediye dayalı finansman modelinin yerine daha nitelikli ve zengin kaynaklara ulaĢma isteğinin güvenilir ve çekici yatırım olanaklarıyla yatırımcıya sunulduğu bu yeni ve özgün piyasa, her gün değiĢen ve

geliĢen görüntüsüyle para piyasasının yanında yerini almıĢtır. 23

Bir ülkenin ekonomisinde fon kullananlar ile fon arz edenler arasında

fon akımını düzenleyen kurumlar, bu fon akımını sağlayan araçlar ve tüm bu

bahsedilen unsurları düzenleyen ve denetleyen hukuki ve idari kurallar bütününün oluĢturduğu yapıya mali piyasa denmektedir.24 Bundan da anlaĢılacağı üzere mali piyasa para ve sermaye piyasalarından daha geniĢ ve bu piyasaları da kapsamına alan bir kavramdır.25

Mali piyasalar tasarruf fazlası olan kiĢilerin, tasarruflarını tasarruf açığı

olan kiĢilerin kullanımına sundukları,26 finansal varlık olarak ifade edilen kıymetli evrak niteliğindeki belgelerin alınıp satıldığı piyasalardır. 27 Mali piyasaların temel fonksiyonları; fon arz ve talep edenleri karĢı karĢıya getirmek, fonları en etkin kullanım alanlarına aktarmak, riski fiyatlandırarak piyasa mekanizması içinde risk bölüĢümünü sağlamak, varlık sahiplerinin portföylerinin

yapısını değiĢtirmek için gerekli imkânları ve altyapıyı temin etmek, uzmanlık

22

23

24

25

26

27

Niyazi TELÇEKEN, “Türk Sermaye Piyasasında İhraççılar ve Yaratılan Kaynaklar”, SPK

Yeterlik Etüdü, Ġstanbul, Nisan 2003, s.4

TANÖR, a.g.e., s.3.

KARGI, a.g.e., s.12.

RODOPLU, a.g.e., s.5, Sermaye Piyasası ve Borsa Temel Bilgiler Kılavuzu, s.1.

Ahmet EROL, A.Ercan YILDIRIM, Menkul Kıymetlerin Vergilendirilmesi, YaklaĢım Yayınları,

2001, s.31.

Ali CEYLAN, Turhan KORKMAZ, Sermaye Piyasası ve Menkul Değer Analizi, Ekin Kitapevi,

Bursa, 2000, s.1.

11

hizmeti gereken durumlarda bu hizmetleri sunmak, tasarrufların yatırımlara

kanalize olmasını, dolayısıyla da sermaye birikimini sağlamak olarak sayılabilir.28

Mali piyasalar fon ihtiyaçlarının karĢılanabileceği konusunda gerekli

güven ortamını sağlayıp tasarrufların yatırımlara kanalize olmasını sağlayarak ekonomik büyümenin gerçekleĢmesinde etkin rol oynamaktadırlar.29 Bireysel tasarrufların kendiliğinden yatırıma dönüĢmemesi, tasarruf hacminin

küçük olması ve tasarruf sahiplerinin fonlarını verimli alanlara aktaracak bilgi,

alıĢkanlık ve güdüye sahip olmamaları mali piyasalara ihtiyacı doğurmuĢtur.30

1980’li yılların baĢından itibaren devletlerce uygulanan finansal liberalizasyon

politikalarının giderek yaygınlaĢması, teknoloji ve haberleĢmede yaĢanan

geliĢmeler, dünya üzerindeki mali piyasaların entegrasyonuna, uluslararası

sermayenin yüksek getiri beklentisiyle bir ülkeden diğerine hızla yönelmesine

neden olmuĢ, yüksek getiriye odaklı uluslararası sermayenin global finans

piyasalarında bu derece akıĢkan hale gelmesi, özellikle sermaye birikimi yetersiz olan ve kalkınmasını tamamlayamamıĢ geliĢmekte olan ülkeleri portföy

yatırımlarından daha fazla pay alma yarıĢına sevk etmiĢtir. Bu geliĢme mali

piyasaların, özellikle sermaye piyasalarının ekonomilerdeki önemini ön plana

taĢımıĢtır.31

Reel birikimlerinden daha az yatırım yapan ekonomik birimler, ellerinde arta kalan birikimlerini diğer ekonomik birimlere borç vererek, ya da onların sermayelerinin bir bölümüne sahip olma anlamına gelen katılma (iĢtirak)

veya ortaklık kurma biçiminde değerlendirmek isterler. Bu gereksinim, reel

birikim açığı bulunan ekonomik birimler ile fazlası bulunanları bir araya getiren, arzla talebi karĢılaĢtıran araç ve kurumları, mali piyasaları ortaya çıkarmıĢtır. Görülüyor ki, mali piyasalarda alınıp satılan, borç olarak ya da kulla28

29

30

31

Atilla UYANIK, Finansal Ürünlerin Vergilendirme ve Yasal Düzenlemeler Açısından Değerlendirilmesi, Yayın No: 79, SPK Yayınları, Ankara,1997, s.4.

KARGI, a.g.e., s.36.

TANER/POLAT, a.g.e., s.3.

Çağrı Selim VURAL, Sermaye Piyasalarında Vergi Teşvikleri Türkiye Uygulamaları, Sermaye

Piyasası Kurulu Yeterlik Etüdü, Ġstanbul, 2004, s.1.

12

nılmak üzere baĢkalarına verilen bir baĢka deyiĢle alım satıma konu olan Ģey

sermayedir.32

Mali piyasanın alt piyasalarından birisi olan para piyasası kısa vadeli,

yani bir yıldan az vadeye sahip fon arz ve talebinin karĢılaĢtığı piyasadır. 33

Tanımdan da anlaĢılacağı üzere para piyasası, paranın alınıp satıldığı bir

piyasadır. Para piyasası araçları para, döviz, altın, kambiyo senetleri (poliçe,

bono, çek) ile bir yıla kadar kısa vadeli senetlerdir.34 Bu piyasadan sağlanan

fonlar kısa sürede paraya çevrilmesi mümkün olan varlıkların finansmanında

kullanılır. Para piyasasında süre, sermaye piyasasına göre daha kısa, risk ve

de buna bağlı olarak da faiz oranı daha düĢüktür.35 Para piyasasının tipik

özelliği kısa vadeli fonlardan oluĢmasıdır. Para piyasalarında vade genellikle

bir yılı aĢmaz.

Siyasi olaylara, faiz oranlarına, Türkiye Cumhuriyet Merkez Bankası

(TCMB) müdahalelerine, kısacası ekonomik ve sosyal hayattaki geliĢmelere

karĢı hassas olan para piyasası, kısa sürede netice almaya yönelik iktisat

politikalarının uygulandığı ilk piyasa olma özelliğine sahiptir.36 Para piyasasından sağlanan fonlar daha çok iĢletmelerin dönen varlıklarının finansmanında kullanılır.

Sermaye piyasasından sağlanan krediler genellikle, iĢletmelerin bina,

makine ve teçhizat gibi duran varlıklarının finansmanında kullanılır. Para piyasasında olduğu gibi sermaye piyasasının kaynakları da tasarruf sahiplerinin birikimleridir.

32

33

34

35

36

Ali Sait YÜKSEL, Gültekin RODOPLU, Sermaye Piyasası, Filiz Kitabevi, Ġstanbul, 1980, s.1.

Zeyyat HATĠPOĞLU, İktisada Giriş, Beta Yayıncılık, Ġstanbul, 2000, s.258.

Sermaye Piyasası ve Borsa Temel Bilgiler Kılavuzu, s.1.

Muhsin ÇELĠK, Seçkin GÖREN, “Sermaye Piyasası Kanunu ve Vergi Usul Kanunu Açısından

Menkul Kıymetlerin Ġncelenmesi”, Vergi Sorunları Dergisi, S:210, Mart 2006, s.143.

KARGI, a.g.e., s.37

13

III. SERMAYE PĠYASASI KURUMLARI VE ARAÇLARI

A. SERMAYE PĠYASASI KURUMLARI

Sermaye piyasası hukukunun, sermaye piyasasının iĢlevinin korunması, etkin bir sermaye piyasasının temini ve yatırımcının korunması Ģeklindeki amaçlarının gerçekleĢebilmesi için, piyasanın da buna uygun olarak

yönlendirilmesi, yönetilmesi Ģarttır. ĠĢte bu noktada belirli yetki ve iĢlevlere

sahip birtakım kurumların varlığı gerekli olmaktadır.37

Ekonomide tam rekabetçi bir ortama ulaĢmanın sağlanarak, sistem

için gerekli bilgi akımının fiyatlarla sağlanabilmesi için bireylerin tercihleri

hakkında gerçeğe uygun bilgi vermelerini sağlayacak ve yatırımcıya gerekli

tüm bilgileri aktaracak düzenleme mekanizmasına ihtiyaç vardır. Piyasa ekonomisinin ve toplumsal yaĢamın hassas sektörleri olarak nitelenen alanlardan

biri olan mali piyasaların iĢlemesinde düzenleme daima önemli bir unsur olmuĢtur. Bu çerçevede mali piyasalara iliĢkin düzenleme gerekliliği ön plana

çıkarak bu düzenlemeyi sağlayacak, düzenleyici ve denetleyici iĢlevleri üstlenecek olan kuruluĢların yapıları, yetkileri, ekonomiye sağladıkları yararlar

veya neden olabilecekleri ilave maliyetler yoğun araĢtırmalara konu olmuĢtur.38

Menkul kıymet değiĢiminin yasal ve düzenleyici tasnifi ve alım-satım

sistemleri güncel piyasa yapısının düzenlenmesiyle ayrılmaz bir Ģekilde bağlantılıdır.39 Her ülkede sermaye piyasalarının düzenlenmesi ve denetlenmesi

ile ilgili kanunla kurulmuĢ ve yetkilerini kamu gücünden alan kurum ve kuruluĢlar mevcuttur. Bu kuruluĢlar genellikle bağımsız idari otorite niteliğinde

olmakla beraber sermaye piyasalarına iliĢkin olarak Bakanlar Kuruluna ya da

37

38

39

Selman DURSUN, Sermaye Piyasasında Gerçeğe Aykırılıktan Doğan Suçlar, Oniki Levha

Yayıncılık, Ġstanbul, 2010, s.67.

Rüya ESER, Finansal Piyasalarda Düzenleme ve Sermaye Piyasasında Düzenleyici Kurumlar,

Sermaye Piyasası Kurulu Araştırma Raporu, 2001, s.2.

Ruben LEE, What İs An Exchange?, Oxford University Press, New York, 1998, s.117.

14

çeĢitli bakanlıklara tanınmıĢ yetki ve görevlerin varlığı da söz konusu olabilmektedir.

Sermaye piyasalarına yön veren, denetleyici ve düzenleyici kuruluĢlar

ile birlikte, sermaye piyasası araçlarının alınıp satıldığı borsalar, bu alım satıma yardımcı olan takas, saklama ve kayıt kuruluĢları ile alım satıma aracılık

eden aracı kurumlar gibi bu piyasada faaliyet gösteren diğer sermaye piyasası kurumları sermaye piyasasının kurumsal yapısını oluĢtururlar.

Bazıları kamu tüzel kiĢiliğini haiz, bazıları ise özel hukuk tüzel kiĢisi

olan bu kurumlar vergi muafiyet ve istisnalarıyla olan iliĢkileri nedeniyle aĢağıda ele alınacaktır.

1. Borsalar

Organize ve esas itibariyle ikincil piyasaların kurumsal temeli olan borsalar ve sermaye piyasası açısından özellikle menkul kıymetler borsaları,

ülke ekonomisiyle yakından iliĢkili olup genel ekonomik durumun temel göstergesi niteliğindedir. ĠĢlem hacmi itibariyle de ilgili borsalar, sermaye piyasasının en önemli alanını oluĢtururlar.40

Menkul kıymetlerin ve diğer sermaye piyasası araçlarının güven ve istikrar içinde, serbest rekabet Ģartları altında kolayca alınıp satılabilmesini

sağlamak ve oluĢan fiyatları tespit ve ilan etmekle yetkili menkul kıymetler

borsalarının yanısıra, ekonomik ve finansal göstergelere, sermaye piyasası

araçlarına, mala, kıymetli madenlere ve dövize dayalı vadeli iĢlem ve opsiyon

sözleĢmeleri ile her türlü türev araçlardan oluĢan sermaye piyasası araçlarının iĢlem göreceği vadeli iĢlem ve opsiyon borsları ile kambiyo ve kıymetli

madenler borsalarının varlığı da söz konusudur.

Borsalarda genellikle üye aracı kurumlar aracılığıyla iĢlem yapılır.

40

DURSUN, a.g.e., s.75-76.

15

Borsaların mevzuatla kendilerine bırakılan konularda genel düzenleme

yapma, uyuĢmazlık çözümü ve borsa üyelerine disiplin yaptırımı uygulayabilme gibi yetkileri vardır.

Bugün birçok ülkede faaliyet gösteren menkul kıymet borsalarının bazıları yerel bazıları ulusal, bazıları da uluslararası özellik göstermektedir.

Dünyanın önde gelen menkul kıymet borsalarından olan New York Borsası

1792 tarihinde kurulmuĢtur.

2. Aracı Kurumlar

Aracı kurumlar, sermaye piyasası araçlarının ihraç veya halka arz yoluyla satıĢına aracılık yapmak ya da daha önce ihraç edilmiĢ olanların aracılık

amacıyla alım satımıyla uğraĢmak için yetki belgesi almıĢ olan aracı kurum

ve bankalardır.

Aracı kurumların kuruluĢuna izin verilebilmesi için, gerekli Ģartları 41 taĢımaları, ödenmiĢ sermayelerinin belirlenen tutardan az olmaması, gerekli

teminatların yatırılmıĢ olması ve kurucularının aracı kurum kurucusu ve ortağı

olmanın gerektirdiği mali güç ve itibara sahip olmaları gerekmektedir.

Aracılık Faaliyetleri ve Aracı KuruluĢlara ĠliĢkin Esaslar Hakkında Tebliğ’in42 (Seri:V, No:46) 4 ve 4/A maddeleri uyarınca aracı kurumlar aracılık

faaliyetleri kapsamında; sermaye piyasası araçlarının ihracına veya halka arz

yoluyla satıĢına, daha önce ihraç edilmiĢ olan sermaye piyasası araçlarının

alım satımına, ekonomik ve finansal göstergelere, sermaye piyasası araçlarına, mala, kıymetli madenlere ve dövize dayalı vadeli iĢlem ve opsiyon sözleĢmeleri dâhil türev araçların dayandığı kategoriler itibariyle ayrı ayrı veya

bütün olarak türev araçların alım satımına aracılık edebilirler. Aracı kurumlar

41

42

SPKn’nın 33’üncü maddesi uyarınca aracı kurumların kuruluĢuna izin verilebilmesi için; anonim

ortaklık Ģeklinde kurulmaları, hisse senetlerinin tamamının nama yazılı olması, hisse senetlerinin

nakit karĢılığı çıkarılması, sermayelerinin Kurulca belirlenen miktardan az olmaması, esas sözleĢmelerinin SPKn’ya uygun olması, kurucularının müflis olmaması ve sayılan bazı suçlardan mahkûm olmaması gerekir.

7.9.2000 tarih ve 24163 sayılı RG’de yayımlanmıĢtır.

16

ayrıca; sermaye piyasası araçlarının geri alım veya satım taahhüdüyle alım

satımı (repo-ters repo), yatırım danıĢmanlığı, portföy yöneticiliği faaliyetlerini

yapabilirler. Aracı kurumlar sayılan bu faaliyetlerin yanı sıra SPK’nın uygun

görüĢü alınmak suretiyle diğer finansal ürün ve hizmetleri de sunabilirler.

Vadeli ĠĢlemler Aracılık ġirketi43 münhasıran; borsada iĢlem gören mala dayalı vadeli iĢlem ve opsiyon sözleĢmeleri veya kıymetli maden ve dövize

dayalı vadeli iĢlem ve opsiyon sözleĢmeleri ya da her türlü türev araçların

alım satımına aracılık faaliyetinde bulunmak üzere belirlenen Ģartları yerine

getirerek SPK’dan yetki belgesi almıĢ anonim ortaklık Ģeklindeki Ģirkettir. Kuruldan yetki belgesi alan Ģirketler ilgili borsaya veya borsalara borsa üyelik

belgesi almak üzere baĢvurmak zorundadır. Bu Ģirketler yurt dıĢındaki piyasalarda türev araçların alım satımına aracılık faaliyetinde bulunabilir. SPK,

sermaye piyasasında aracılık faaliyetinde bulunmaya yetkili kılınmıĢ olan vadeli iĢlemler aracılık Ģirketlerinin TSPAKB üyeliği bakımından “aracı kurum”

statüsünde sayılmasına karar vermiĢtir.44

3. Fonlar

a) Yatırım Fonları

Yatırım fonları, daha çok hisse senetlerinden oluĢan bir portföyü, ortaklar adına bir tür ―yed-i emin‖ sıfatıyla iĢleten kuruluĢlardır.45

Yatırım fonlarında katılma belgesi sahiplerinin kurucunun yönetimine

devrettiği Ģey, menkul kıymetler portföyünde bulunan finansal varlıklardır.

Devredilen haklar ise, fon iç tüzüğünde belirtilen riskin dağıtılması, kar payı

elde etme ve basiretli bir tacir gibi yönetim ve benzeri haklardır. 46 Yatırım fon-

43

44

45

46

6.4.2007 tarih ve sayılı RG’de yayımlanan Vadeli ĠĢlemler Aracılık ġirketlerinin KuruluĢ ve Faaliyet Esasları Hakkında Tebliğ (Seri:V, No:90) ile düzenlenmiĢtir.

SPK’nın 19.02.2010 tarih ve 4/126 sayılı kararı.

Selahattin TUNCER, “Yatırım Fonları-Katılma Belgeleri”, Mükellefin Dergisi, Sayı:84, Aralık

1999, s.44.

Gürman TEVFĠK, Dünyada ve Türkiye’de Yatırım Fonları, Türkiye ĠĢ Bankası Kültür Yayınları,

Ankara, 1995, s.33.

17

ları aynı finansal amaç ve hedefleri benimsemiĢ kiĢiler adına yatırım yapan

kuruluĢlardır.

SPKn’nın 37’inci maddesinde bu Kanun hükümleri uyarınca halktan

katılma belgeleri karĢılığında toplanan paralarla, belge sahipleri hesabına,

riskin dağıtılması ilkesi ile inançlı mülkiyet esaslarına göre sermaye piyasası

araçları, gayrimenkul, altın ve diğer kıymetli madenler portföyü iĢletmek amacıyla kurulan malvarlığına yatırım fonu adı verileceği hükme bağlanmıĢtır.

Yatırım Fonlarına ĠliĢkin Esaslar Tebliği’nin47 (Seri: VII, No:10) “Fon

türleri” baĢlığını taĢıyan 5’inci maddesi uyarınca yatırım fonları fon portföyünün içeriğine göre; tahvil ve bono fonu, hisse senedi fonu, sektör fonu, iĢtirak

fonu, yabancı menkul kıymetler fonu, altın fonu, karma fon, likit fon, değiĢken

fon, endeks fon, fon sepeti, garantili fon ve koruma amaçlı fon olarak adlandırılır. Katılma belgeleri önceden belirlenmiĢ kiĢi veya kuruluĢlara tahsis edilmiĢ

fonlar “özel fon” olarak, katılma payları sadece nitelikli yatırımcılara satılmak

üzere kurulmuĢ olan fonlar ise “serbest yatırım fonları” olarak adlandırılır.

Kurucu kendi adına fonla ilgili iĢlemleri yürütmek üzere her bir fon için

en az üç kiĢiden oluĢan bir fon kurulu ve en az bir denetçi atar. Kurucu, fon

kurmak için hazırlayacağı fon içtüzüğü taslağı ve anılan Tebliğ ile belirlenen

bilgi ve belgelerle SPK’ya baĢvurarak kuruluĢ izni alır. Banka ve sigorta Ģirketlerinin fon kurmak veya fon tutarını artırmak üzere Kurul’a baĢvurmaları

halinde Kanun’un 38’inci maddesi gereğince Hazine MüsteĢarlığı’nın görüĢü

alınır.

Fon içtüzüğü, katılma belgesi sahipleri ile kurucu, saklayıcı ve yönetici

arasında fon portföyünün inançlı mülkiyet esaslarına göre saklanmasını, vekâlet akdi hükümlerine göre yönetimini ve garantili fonlarda kurucunun kurduğu fona garantör olması halinde garantiye iliĢkin esasları konu alan genel

iĢlem Ģartlarını içeren iltihakı bir sözleĢmedir.

47

Gayrimenkul yatırım fonları hariç, yatırım fonlarının kuruluĢlarına, faaliyet ilke ve kurallarına,

katılma belgeleri ile bunların halka arzına ve kamunun aydınlatılmasına iliĢkin esasların düzenlendiği bu Tebliğ 19.12.1996 tarih ve 22852 sayılı RG’de yayımlanmıĢtır.

18

Katılma paylarının halka arz edilmesi veya belirli kiĢi ve kuruluĢlara ya

da nitelikli yatırımcılara tahsisli satılması zorunludur. Kurucu, fon içtüzüğünün

tescilinden itibaren en geç üç ay içinde gerekli koĢulları sağlayarak katılma

belgelerinin kayda alınması için Kurul’a baĢvurur.

Katılma belgesi, belge sahibinin, kurucuya karĢı sahip olduğu hakları

taĢıyan ve fona kaç pay ile katıldığını gösteren kıymetli evrak niteliğinde bir

senet olup, kaydi değer olarak tutulur. Ġçtüzüğünde kurucu dıĢındaki aracı

kuruluĢlarca serbestçe alım satımı öngörülen A tipi fonların katılma belgeleri

menkul kıymet sayılır. Katılma belgelerinin itibari değeri yoktur. Fon pay değeri, fon toplam değerinin tedavüldeki katılma belgelerinin kapsadığı pay sayısına bölünmesiyle elde edilir. Katılma belgesi sahipleri, belgelerini fon içtüzüklerinde belirlenen esaslara göre fona iade etmek suretiyle paraya çevirebilirler. Ayrıca içtüzüğünde hüküm bulunmak Ģartıyla kurucunun talebi ve

borsanın uygun görmesi üzerine menkul kıymet niteliği verilen fonların katılma belgeleri borsada iĢlem görebilir.48

Yatırım fonunun mal varlığı, kurcunun mevzuattan ve fon içtüzüğünden doğan yükümlülüklerini yerine getirmesi ve sorumluluğunu karĢılaması

dıĢında hiçbir amaçla kullanılamaz. Fon malvarlığı rehnedilemez, teminat

gösterilemez ve üçüncü Ģahıslar tarafından haczedilemez.

b) Konut Finansmanı Fonu

SPKn’nın 38/B maddesi uyarınca, Konut Finansmanı Fonu, ihraç edilen ipoteğe dayalı menkul kıymetler karĢılığında toplanan paralarla, ipoteğe

48

Borsa yatırım fonlarının kuruluĢlarına, faaliyet ilke ve kurallarına, katılma belgeleri ile bunların

halka arzına ve kamunun aydınlatılmasına iliĢkin esasları düzenlemek amacıyla çıkarılan ve

13.4.2004 tarih ve 25432 sayılı RG’de yayımlanan Borsa Yatırım Fonlarına ĠliĢkin Esaslar Tebliği’nin (Seri:VII, No:23) 4’üncü maddesinde borsa yatırım fonu; katılma belgeleri borsa pazarlarında iĢlem gören, fonun oluĢturulma sürecine doğrudan katılan yetkilendirilmiĢ katılımcıların fon

portföyünün kompozisyonunu yansıtacak Ģekilde, portföyde yer alan menkul kıymet ve nakdi bir

araya getirerek karĢılığında fon katılma belgesi alabildiği ya da söz konusu kurumların en az asgari

iĢlem birimine tekabül eden fon katılma belgelerini saklamacı kuruluĢa iade edip karĢılığında fonun

içindeki menkul kıymetlerin payına düĢen kısmını alabildiği, riskin dağıtılması ilkesi ve inançlı

mülkiyet esaslarına göre portföy iĢletmek amacıyla kurulan malvarlığı olarak tanımlanmıĢ olup

SPKn’da düzenlenen yatırım fonlarının bir alt türüdür.

19

dayalı menkul kıymet sahipleri hesabına inançlı mülkiyet esaslarına göre

oluĢturulan malvarlığıdır.49

Fonun tüzel kiĢiliği yoktur, ancak malvarlığı kurucunun mal varlığından

ayrıdır. Fon malvarlığı, ihraç edilen ipoteğe dayalı menkul kıymetler itfa edilinceye kadar, baĢka bir amaçla tasarruf edilemez, rehnedilemez, teminat

gösterilemez, kamu alacaklarının tahsil amacı da dâhil olmak üzere haczedilemez, ihtiyati tedbir kararı verilemez ve iflas masasına dâhil edilemez.

Fon kurulu, ihraç edilen ipoteğe dayalı menkul kıymetlerin sahiplerinin

haklarını koruyacak Ģekilde fonu temsil eder ve yönetir.

Fon portföyü farklı sınıflara ayrılarak bu sınıflar üzerine farklı haklar

içeren ipoteğe dayalı menkul kıymetler ihraç edilebilir. Farklı ipoteğe dayalı

menkul kıymet ihraçları ile ihraç edilen ipoteğe dayalı menkul kıymetlerin sahiplerine verdiği haklara iliĢkin esasların fon içtüzüğünde belirlenmesi Ģarttır.

Konut finansmanı fonu kurucularının anılan Tebliğ ile düzenlenen Ģartları taĢımaları gerekir. Ayrıca bu Tebliğ ile fonun organizasyonu, kuruluĢu,

ipoteğe dayalı menkul kıymetlerin kayda alınması ve fon portföyüne iliĢkin

ayrıntılı düzenlemeler yapılmıĢtır.

c) Varlık Finansmanı Fonu

SPKn’nın 38/C maddesi ile varlık finansmanı fonu, ihraç edilen VDMK

karĢılığında toplanan paralarla, varlığa dayalı menkul kıymet sahipleri hesabına inançlı mülkiyet esaslarına göre oluĢturulan malvarlığı olarak tanımlanmıĢtır.

Fonun tüzel kiĢiliği yoktur. Fon malvarlığı kurucunun, hizmet sağlayıcının ve kaynak kuruluĢunun malvarlığından ayrıdır. Fon süreli ya da süresiz

49

Konut finansmanı fonlarının kuruluĢ ve faaliyetlerine ve ipoteğe dayalı menkul kıymetlere iliĢkin

esasları düzenlemek amacıyla Konut Finansmanı Fonlarına ve Ġpoteğe Dayalı Menkul Kıymetlere

ĠliĢkin Esaslar Hakkında Tebliğ (Seri:III, No:34) 4.8.2007 tarih ve 26603 sayılı RG’de yayımlanmıĢtır.

20

kurulur. Fon kurucusu olmak için Tebliğle50 belirlenen niteliklere sahip olmak

gerekir. Anılan Tebliğ uyarınca, kurucu her fon için üç kiĢiden oluĢan bir Fon

Kurulu atar. En az bir fon kurulu üyesinin bağımsız üye olması zorunludur. Ġç

kontrol sistemi; fonun faaliyetlerinin verimliliğinin ve etkinliğinin, finansal ve

idari konulara ait bilgilerin güvenilirliğinin ve zamanında elde edilebilirliğinin

sağlanması, fon faaliyetlerinin ilgili mevzuata, sözleĢmelere, fon içtüzüğüne,

izahnameye uygun yürütülmesini, hata, hile ve usulsüzlüklerin önlenmesini

ve tespitini, muhasebe kayıtlarının doğru ve eksiksiz olmasını ve finansal bilgilerin doğru ve güvenilir olarak zamanında hazırlanmasını temin eder. Hizmet sağlayıcı, fon portföyünde yer alan varlıkların günlük idaresinden sorumlu olan, kurucu veya kurucu niteliğini haiz diğer bir kuruluĢtur. Hizmet sağlayıcının fon portföyünde yer alan varlıkların idaresi için gerekli olan deneyim,

insan kaynağı, yönetim ve biliĢim teknolojilerine sahip olması Ģarttır.

d) Emeklilik Yatırım Fonu

4632 sayılı Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu’nun51 15’inci maddesinde emeklilik yatırım fonu emeklilik Ģirketi tarafından

emeklilik sözleĢmesi çerçevesinde alınan ve katılımcılar adına bireysel emeklilik hesaplarında izlenen katkıların riskin dağıtılması ve inançlı mülkiyet esaslarına göre iĢletilmesi amacıyla oluĢturulan malvarlığı olarak tanımlanmıĢtır.

Buna göre, fonun tüzel kiĢiliği yoktur. Fon anılan Kanunda yer alan amaçlar

50

51

Varlık finansmanı fonlarının kuruluĢ ve faaliyetleri ile VDMK’in SPK kaydına alınmasına, ihracına

ve kamunun aydınlatılmasına iliĢkin esasları düzenlemek üzere çıkarılan Varlık Finansmanı Fonlarına ve Varlığa Dayalı Menkul Kıymetlere ĠliĢkin Esaslar Hakkında Tebliğ (Seri:III, No:35)

27.8.2008 tarih ve 26980 sayılı RG’de yayımlanmıĢtır.

7.4.2001 tarih ve 24366 sayılı RG’de yayımlanan Kanun’un “Amaç ve kapsam” baĢlıklı 1’inci

maddesinde; bu Kanunun amacının; kamu sosyal güvenlik sisteminin tamamlayıcısı olarak, bireylerin emekliliğe yönelik tasarruflarının yatırıma yönlendirilmesi ile emeklilik döneminde ek bir gelir

sağlanarak refah düzeylerinin yükseltilmesi, ekonomiye uzun vadeli kaynak yaratarak istihdamın

artırılması ve ekonomik kalkınmaya katkıda bulunulmasını teminen, gönüllü katılıma dayalı ve belirlenmiĢ katkı esasına göre oluĢturulan bireysel emeklilik sisteminin düzenlenmesi ve denetlenmesi

ile “emeklilik yatırım fonlarının” kuruluĢuna, katkıların bu fonlarda toplanmasına ve değerlendirilmesine iliĢkin usul ve esasları düzenlemek olduğu belirtilmiĢtir. Ayrıca, bu Kanuna istinaden

8.1.2008 tarih ve 26750 sayılı RG’de yayımlanan Emeklilik ġirketleri KuruluĢ ve ÇalıĢma Esaslarına ĠliĢkin Yönetmelik ile emeklilik Ģirketlerinin kuruluĢ, faaliyet ve teĢkilat esasları düzenlenmiĢ,

emeklilik Ģirketleri tarafından katılımcılara sunulan emeklilik sözleĢmelerine aracılık eden veya

bunları emeklilik Ģirketi adına yapan kiĢilerde aranacak niteliklere, bu kiĢilerin faaliyetlerine ve çalıĢma esaslarına iliĢkin düzenlemeleri içeren Bireysel Emeklilik Aracıları Hakkında Yönetmelik

29.08.2009 tarih ve 27334 sayılı RG’de yayımlanmıĢtır.

21

dıĢında kullanılamaz. Fon içtüzüğü, katılımcı ile emeklilik Ģirketi, saklayıcı ve

portföy yöneticisi arasında fon portföyünün inançlı mülkiyet esaslarına göre

yönetimini konu alan ve genel iĢlem Ģartlarını içeren iltihakî bir sözleĢmedir.

Anılan Kanun’un 17’nci maddesi uyarınca, fonun mal varlığı, emeklilik

Ģirketinin bu Kanun’dan, SPKn’dan, emeklilik sözleĢmesinden, fon içtüzüğünden ve ilgili mevzuattan doğan yükümlülüklerini yerine getirmesi ve sorumluluğunu karĢılaması dıĢında hiçbir amaçla kullanılamaz. Fon malvarlığı

rehnedilemez, teminat gösterilemez, üçüncü Ģahıslar tarafından haczettirilemez ve iflas masasına dâhil edilemez.

Emeklilik Yatırım Fonlarının KuruluĢ ve Faaliyetlerine ĠliĢkin Esaslar

Hakkında Yönetmelik’in52 5’inci maddesinde emeklilik yatırım fonunun

SPKn’nın 32’nci maddesi uyarınca sermaye piyasası kurumu niteliğinde olduğu düzenlenmiĢtir. Fon portföyü; nakit, mevduat, borçlanma araçları, hisse

senetleri, kıymetli madenlere ve gayrimenkullere dayalı varlıklar, repo iĢlemleri, vadeli iĢlem ve opsiyon sözleĢmeleri, borsa para piyasası iĢlemleri, yatırım fonu katılma belgeleri ile diğer para ve sermaye piyasası araçlarından

oluĢur.

4. Ortaklıklar

a) Yatırım Ortaklıkları

Yatırım ortaklıkları, sermaye piyasası araçları ile ulusal ve uluslararası

borsalarda veya borsa dıĢı organize piyasalarda iĢlem gören altın ve diğer

kıymetli madenler portföyü iĢletmek üzere anonim ortaklık Ģeklinde ve kayıtlı

sermaye esasına göre kurulan sermaye piyasası kurumlarıdır.

SPKn’nın 35’inci maddesi uyarınca yatırım ortaklıkları sermaye piyasası araçları, gayrimenkul, altın ve diğer kıymetli madenler portföylerini iĢlet-

52

28.2.2002 tarih ve 24681 sayılı RG’de yayımlanmıĢtır.

22

mek amacıyla kurulan anonim ortaklıklar olup bu portföyler müstakilen bu

unsurlardan oluĢabileceği gibi karma da olabilir.

Yatırım ortaklıkları, küçük fonlara sahip yatırımcıların, bu fonlarla tek

baĢlarına portföy oluĢturma yerine, bu fonları bir anonim Ģirket bünyesinde bir

araya getirerek menkul kıymetler ve diğer sermaye piyasası araçlarına yatırım yapmak üzere ortak bir portföy oluĢturma tercihi sonucunda meydana

getirilen yapıdır.

Yatırım Ortaklıklarına ĠliĢkin Esaslar Tebliği’nde53 yatırım ortaklıklarının baĢlıca iĢlevleri; ortaklık portföyünü oluĢturmak, yönetmek ve gerektiğinde portföyde değiĢiklik yapmak, portföy çeĢitlendirmesiyle yatırım riskini, faaliyet alanlarına ve ortaklıklarının durumuna göre en aza indirecek bir biçimde

dağıtmak, menkul kıymetlere, mali piyasa ve kurumlara, ortaklıklara iliĢkin

geliĢmeleri sürekli izlemek ve portföy yönetimiyle ilgili olarak gerekli önlemleri

almak, portföyün değerinin korumaya ve artırmaya yönelik araĢtırmalar yapmak olarak sayılmıĢtır.

Yatırım ortaklıklarının kayıtlı sermayeli54 olarak anonim ortaklık Ģeklinde ve hisse senetlerini halka arz etmek üzere kurulmaları, baĢlangıç sermayelerinin belirlenen tutardan az olmaması, hisse senetlerinin nakit karĢılığı

çıkarılması, ticaret unvanlarında “Yatırım Ortaklığı” ibaresinin bulunması,

esas sözleĢmelerinin kanun hükümlerine uygun olması, kurucularının müflis

olmadığının ve yüz kızartıcı bir suçtan dolayı hükümlülüklerinin bulunmadığının tespit edilmiĢ olması gerekir.

53

54

GYO hariç, yatırım ortaklıklarının kuruluĢlarına, faaliyet ilke ve kurallarına, hisse senetlerini halka

arz etmelerine iliĢkin esasları düzenlemek üzere çıkarılan bu Tebliğ 31.7.1992 tarih ve 21301 sayılı

mükerrer RG’de yayımlanmıĢtır.

Ortaklıkların kayıtlı sermaye sistemine geçiĢ ve sistem içinde uymaları gereken esaslar ile kayıtlı

sermaye sisteminden çıkma ve çıkarılma esaslarını düzenlemek amacıyla çıkarılan Kayıtlı Sermaye

Sistemine ĠliĢkin Esaslar Tebliği (Seri:IV, No:38) 23.01.2008 tarih ve 26765 sayılı RG’de yayımlanmıĢtır.

23

Yatırım ortaklıkları; ödünç para verme iĢleriyle uğraĢamazlar, mevduat

toplayamazlar ve mevduat toplama sonucunu verebilecek iĢ ve iĢlemler yapamazlar, ticari, sınaî ve zirai faaliyette ve aracılık faaliyetinde bulunamazlar.

Yatırım ortaklıkları hiç bir ortaklıkta sermayenin ya da tüm oy haklarının % 9’undan fazlasına sahip olamazlar. Bu ortaklıklar portföy değerlerinin

% 10’undan fazlasını bir ortaklığın menkul kıymetlerine yatıramazlar. Kurucu

intifa senedi, oydan yoksun hisse senedi, yönetim kurulu üyelerinin seçiminde oyda imtiyaz hakkı tanıyan hisse senetleri dıĢında imtiyaz veren hisse senedi ve 360 gün ve daha uzun vadeli borçlanma senedi ihraç edemezler. Faaliyetlerinin gerektirdiği miktar ve değerden fazla taĢınır ve taĢınmaz mal edinemezler. Borsada veya borsa dıĢı teĢkilatlanmıĢ piyasalarda iĢlem gören

kıymetlerin portföye alımlarının ve satımlarının borsa veya bu piyasalar kanalıyla yapılması zorunludur.

Yatırım ortaklıklarının varlık nedeni, yatırım fonlarında olduğu gibi yatırımcıların bireysel tasarruflarını bir araya toplayıp, oluĢacak güçle modern

portföy yönetim kurallarına uyarak verimli bir iĢletmecilik ortaya koymaktır. Bu

nedenle, hisse senetlerini satın aldıkları ortaklıkların sermayelerine ya da

yönetimlerine egemen olmak gibi amaçlar güdemezler.55

b) GiriĢim Sermayesi Yatırım Ortaklıkları

GiriĢim sermayesi yatırım ortaklığı, GiriĢim Sermayesi Yatırım Ortaklıklarına ĠliĢkin Esaslar Tebliği’nin56 (Seri: III, No:35) 3/h maddesi uyarınca

kayıtlı sermayeli olarak kurulan ve çıkarılmıĢ sermayelerini esas olarak giriĢim sermayesi yatırımlarına yönelten ve SPKn’da risk sermayesi yatırım ortaklığı olarak ifade edilen ortaklıklardır. Aynı Tebliğ ile giriĢim Ģirketi; Türki-

55

56

TANÖR, a.g.e., s.217.

GiriĢim sermayesi yatırım ortaklıklarının kurucularına ve kuruluĢ usullerine, hisse senetlerinin

Kurul kaydına alınması ve halka arzına, yönetimine ve yöneticilerinde aranacak niteliklere, faaliyet

konuları ve portföy sınırlamaları ile kamuyu aydınlatma yükümlülüklerine iliĢkin esasları düzenlemek üzere SPKn’nın 22’nci maddesinin 1’inci fıkrasının (o) bendine, 36’ncı maddesine ve 39’uncu

maddesine dayanılarak hazırlanan bu Tebliğ 27.8.2008 tarih ve 26980 sayılı RG’de yayımlanmıĢtır.

24

ye’de kurulmuĢ veya kurulacak olan, geliĢme potansiyeli taĢıyan ve kaynak

ihtiyacı olan Ģirket olarak tanımlanmıĢtır.

Bu ortaklıklar; giriĢim Ģirketlerine yatırım yapabilirler. GiriĢim Ģirketlerinin yönetimine katılabilir, bu Ģirketlere danıĢmanlık hizmeti verebilir, portföylerini çeĢitlendirmek amacıyla ikinci el piyasalarda iĢlem gören sermaye piyasası araçlarına yatırım yapabilir, belirli Ģarlar altında borçlanabilir, yurtiçinde

kurulan giriĢim sermayesi fonlarına yatırım yapabilirler. Ayrıca danıĢmanlık

Ģirketlerine ve portföy yönetim Ģirketlerine ortak olabilirler.

GiriĢim sermayesi yatırım ortaklıklarının giriĢim Ģirketlerine yapacağı

giriĢim sermayesi yatırımları taraflar arasında imzalanacak bir sözleĢme çerçevesinde yapılır. Söz konusu sözleĢmede giriĢim Ģirketinin yönetimi hususu

baĢta olmak üzere ortaklığın ve giriĢim Ģirketinin hak ve yükümlülüklerine yer

verilmesi zorunludur.

GiriĢim Ģirketlerinin, sınaî, zirai uygulama ve ticari pazar potansiyeli

olan araç, gereç, malzeme, hizmet veya yeni ürün, yöntem, sistem ve üretim

tekniklerinin meydana getirilmesini veya geliĢtirilmesini amaçlamaları ya da

yönetim, teknik veya sermaye desteği ile bu amaçları gerçekleĢtirebilecek

durumda olmakları gereklidir.

c) Gayrimenkul Yatırım Ortaklığı (GYO)

Gayrimenkul yatırım ortaklıkları gayrimenkuller ve gayrimenkule dayalı

sermaye piyasası araçlarından oluĢan portföyü iĢleten ve gayrimenkule dayalı projelere yatırım yapan sermaye piyasası kurumlarıdır.

SPKn’nın 35 ve 36’ncı maddelerinde yatırım ortaklıklarına iliĢkin genel

düzenlemelere yer verilmiĢ, 36’ncı maddenin 3’üncü fıkrasında ise GYO’nun

kuruluĢlarında ve sermaye artırımlarında, Türk Ticaret Kanunu (TTK) hükümleri çerçevesinde ayni sermaye konulabileceği, ayni sermaye karĢılığı çıkarılacak senetlerin halka arz esaslarının Kurulca düzenleneceği ve bunların

25

devrinde TTK’nın 404’üncü maddesi hükmünün uygulanmayacağı kurala

bağlanmıĢtır.

Gayrimenkul Yatırım Ortaklıklarına ĠliĢkin Esaslar Tebliği’nin57 (Seri:

VI, No:11) 4/a maddesinde gayrimenkul yatırım ortaklığı; bu Tebliğ ile belirlenmiĢ usul ve esaslar dâhilinde, gayrimenkullere, gayrimenkule dayalı sermaye piyasası araçlarına, gayrimenkul projelerine, gayrimenkule dayalı haklara ve sermaye piyasası araçlarına yatırım yapabilen, belirli projeleri gerçekleĢtirmek üzere adi ortaklık kurabilen ve bu Tebliğ’de izin verilen diğer faaliyetlerde bulunabilen sermaye piyasası kurumları olarak tanımlanmıĢtır.58

GYO, ortaklık portföyünü oluĢturmak, gerektiğinde portföyde değiĢiklikler yapmak, ortaklık portföyünü çeĢitlendirerek yatırım riskini en aza indirecek

Ģekilde dağıtmak, gayrimenkuller, gayrimenkule dayalı iĢlemler ve menkul

kıymetler hakkındaki geliĢmeleri sürekli olarak izleyerek ortaklık portföyünün

yönetimine iliĢkin gerekli tedbirleri almak, portföyün değerini korumaya ve

artırmaya yönelik araĢtırmalar yapmak veya yaptırmak kapsamında faaliyet

gösterirler. Ayrıca, ortaklık portföyünü oluĢturan veya portföye alınması planlanan varlıklar hakkında bu Tebliğ uyarınca gerekli hukuki Ģartların sağlanıp

sağlanmadığını araĢtırmak, portföydeki varlıkların değerini tespite iliĢkin raporların hazırlanmasını temin etmek de bu ortaklıkların faaliyetleri arasındadır.

GYO mevduat toplayamazlar, anılan Tebliğ ile izin verilen iĢlemler dıĢında ticari, sınaî veya zirai faaliyette bulunamazlar. Hiçbir surette otel, hastane, alıĢveriĢ merkezi, iĢ merkezi, ticari parklar, ticari depolar, konut siteleri,

57

58

GYO’nın kurucularına ve kuruluĢ usullerine, paylarının Kurul kaydına alınması ve halka arzına,

yönetimine ve yöneticilerinde aranacak niteliklere, faaliyet konuları ve portföy sınırlamaları ile kamuyu aydınlatma kapsamında periyodik olarak açıklayacakları bilgilere iliĢkin esasları düzenlemek

amacıyla çıkarılan bu Tebliğ 8.11.1998 tarih ve 23517 sayılı RG’de yayımlanmıĢtır.

Gayrimenkul Yatırım Ortaklıklarına ĠliĢkin Esaslar Tebliği ile SPKn’nın 22, 35 ve 36’ncı maddelerine dayanılarak çıkarılan ve 29.1.2009 tarih ve 27125 sayılı RG’de yayımlanan Altyapı GYO’ya

ĠliĢkin Esaslar Tebliği ile altyapı GYO’nun kurucularına ve kuruluĢ usullerine, portföy iĢletmeciliği

faaliyet izinlerine, organizasyon yapılarına, ihraç edecekleri sermaye piyasası araçlarının kayda

alınmasına, yatırım faaliyetlerine, kamuyu aydınlatma ve yatırımcıların bilgilendirilmesi yükümlülüklerine iliĢkin esas ve usuller düzenlenmiĢ olup GYO’nun bir benzeri olan alt yapı GYO ihdas

edilmiĢtir.

26

süper marketler ve bunlara benzer nitelikteki gayrimenkulleri ticari maksatla

iĢletemez ve bu amaçla personel istihdam edemezler.

GYO; sermaye piyasası araçlarını alabilir satabilir, borsa para piyasası

ve ters repo iĢlemi yapabilir. Alım satım karı ve kira geliri elde etmek için ofis,