ARAŞTIRMA BÖLÜMÜ

21 Ocak 2016

Sabah Bülteni

BIST 100

71.062

BIST 30

88.073

F_XU030

88.175

USD/TRY

#YOK

2Y Gösterge

Dikkat Çekenler ;

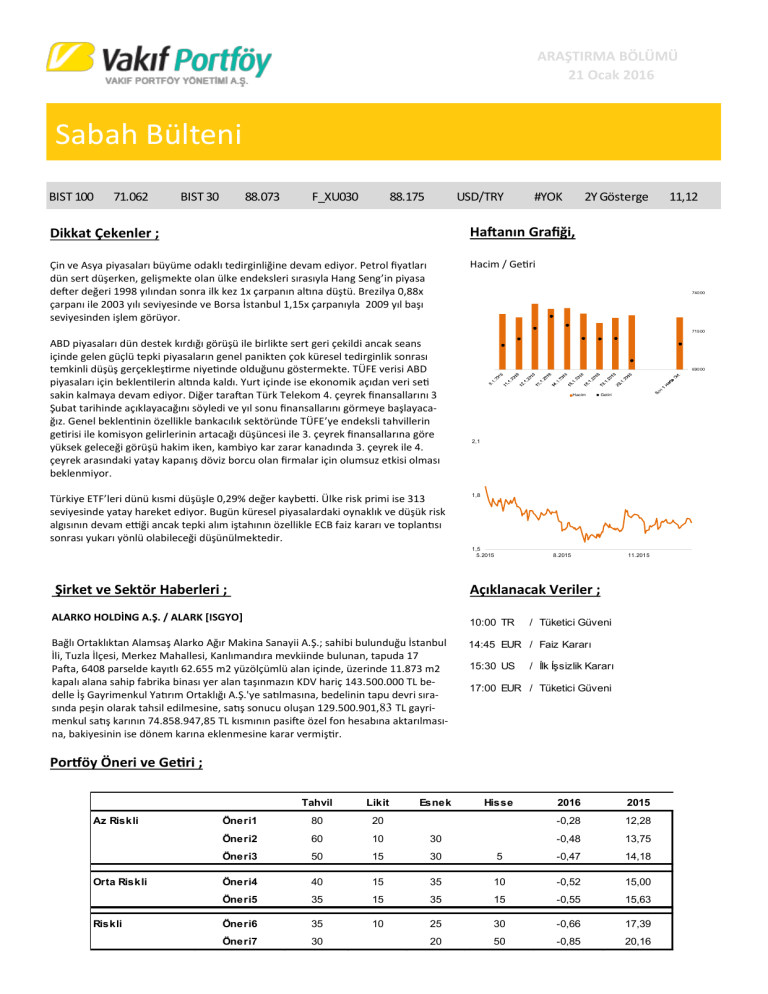

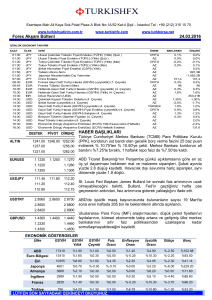

Haftanın Grafiği,

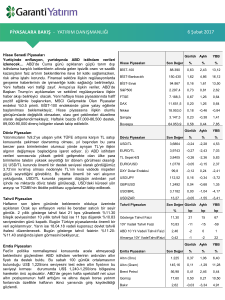

Çin ve Asya piyasaları büyüme odaklı tedirginliğine devam ediyor. Petrol fiyatları

dün sert düşerken, gelişmekte olan ülke endeksleri sırasıyla Hang Seng’in piyasa

defter değeri 1998 yılından sonra ilk kez 1x çarpanın altına düştü. Brezilya 0,88x

çarpanı ile 2003 yılı seviyesinde ve Borsa İstanbul 1,15x çarpanıyla 2009 yıl başı

seviyesinden işlem görüyor.

Hacim / Getiri

1E+09

740 00

900 00000 0

800 00000 0

700 00000 0

600 00000 0

500 00000 0

ABD piyasaları dün destek kırdığı görüşü ile birlikte sert geri çekildi ancak seans

içinde gelen güçlü tepki piyasaların genel panikten çok küresel tedirginlik sonrası

temkinli düşüş gerçekleştirme niyetinde olduğunu göstermekte. TÜFE verisi ABD

piyasaları için beklentilerin altında kaldı. Yurt içinde ise ekonomik açıdan veri seti

sakin kalmaya devam ediyor. Diğer taraftan Türk Telekom 4. çeyrek finansallarını 3

Şubat tarihinde açıklayacağını söyledi ve yıl sonu finansallarını görmeye başlayacağız. Genel beklentinin özellikle bankacılık sektöründe TÜFE’ye endeksli tahvillerin

getirisi ile komisyon gelirlerinin artacağı düşüncesi ile 3. çeyrek finansallarına göre

yüksek geleceği görüşü hakim iken, kambiyo kar zarar kanadında 3. çeyrek ile 4.

çeyrek arasındaki yatay kapanış döviz borcu olan firmalar için olumsuz etkisi olması

beklenmiyor.

Türkiye ETF’leri dünü kısmi düşüşle 0,29% değer kaybetti. Ülke risk primi ise 313

seviyesinde yatay hareket ediyor. Bugün küresel piyasalardaki oynaklık ve düşük risk

algısının devam ettiği ancak tepki alım iştahının özellikle ECB faiz kararı ve toplantısı

sonrası yukarı yönlü olabileceği düşünülmektedir.

715 00

400 00000 0

300 00000 0

200 00000 0

100 00000 0

0

690 00

Hacim

Şirket ve Sektör Haberleri ;

Getiri

2,1

1,8

1,5

5.2015

8.2015

11.201 5

Açıklanacak Veriler ;

ALARKO HOLDİNG A.Ş. / ALARK [ISGYO]

10:00 TR

Bağlı Ortaklıktan Alamsaş Alarko Ağır Makina Sanayii A.Ş.; sahibi bulunduğu İstanbul

İli, Tuzla İlçesi, Merkez Mahallesi, Kanlımandıra mevkiinde bulunan, tapuda 17

Pafta, 6408 parselde kayıtlı 62.655 m2 yüzölçümlü alan içinde, üzerinde 11.873 m2

kapalı alana sahip fabrika binası yer alan taşınmazın KDV hariç 143.500.000 TL bedelle İş Gayrimenkul Yatırım Ortaklığı A.Ş.'ye satılmasına, bedelinin tapu devri sırasında peşin olarak tahsil edilmesine, satış sonucu oluşan 129.500.901,83 TL gayrimenkul satış karının 74.858.947,85 TL kısmının pasifte özel fon hesabına aktarılmasına, bakiyesinin ise dönem karına eklenmesine karar vermiştir.

/ Tüketici Güveni

14:45 EUR / Faiz Kararı

15:30 US

/ İlk İşsizlik Kararı

17:00 EUR / Tüketici Güveni

Portföy Öneri ve Getiri ;

Az Riskli

Orta Riskli

Riskli

11,12

Tahvil

Likit

Esnek

Öneri1

80

20

Öneri2

60

10

30

Öneri3

50

15

30

Öneri4

40

15

Öneri5

35

Öneri6

35

Öneri7

30

Hisse

2016

2015

-0,28

12,28

-0,48

13,75

5

-0,47

14,18

35

10

-0,52

15,00

15

35

15

-0,55

15,63

10

25

30

-0,66

17,39

20

50

-0,85

20,16

ARAŞTIRMA BÖLÜMÜ

21 Ocak 2016

Sabah Bülteni

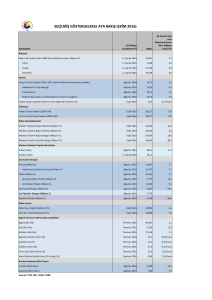

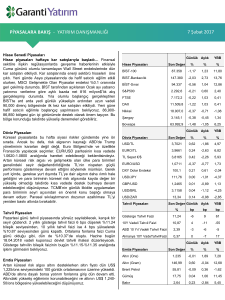

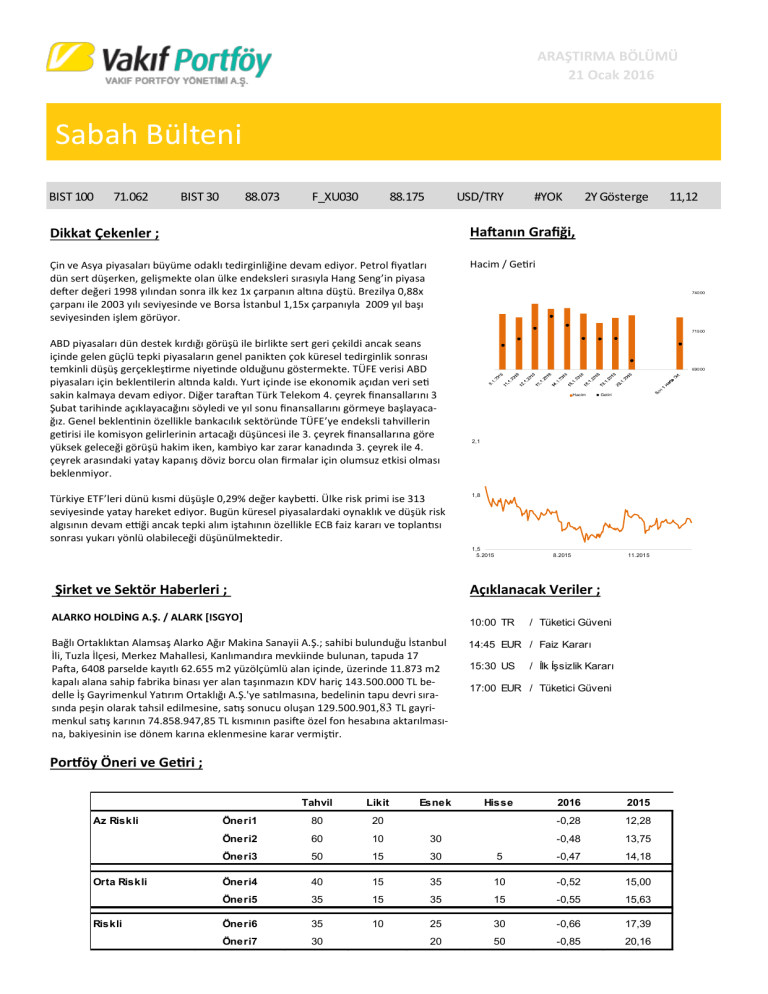

Tahvil, Bono ve Para Piyasaları ;

ABD piyasalarında VIX ve MOVE oynaklık endeksleri yukarı yönlü olmakla birlikte küresel piyasalarda yaşanan tedirginlik güvenli liman çerçevesinde 2 yıllık ve 10 yıllık tahvillerinde yaşanan alım ile birlikte aşağı yönlü hareket yaşanıyor. Dolar endeksi güçlenmeye devam ediyor.

Almanya tarafında ise ekonomik görünüm ABD’ye göre daha baskılı olması nedeniyle yatay seyrini sürdürüyor.

Yurt içinde ise 2 yıllık gösterge tahvil faizi yatay hareket ederek 11,18% seviyesine geldi. 10 yıllık faizler ise 11,18% seviyesinde ve uzun vadeli risklerin kısa vadeye göre daha yüksek fiyatlandığı görülmekte. TCMB net fonlama maliyet ise 8,93 seviyesinde hareket etti. Aşağı yönlü

potansiyelin kısa vadede sınırlı kalmaya devam edeceği ve düşüş eğilimi için daha çok sinyal görülmesi beklenmekte.

12

250

12

200

10

11,5

11

10,5

150

10

100

6

9,5

8

4

50

9

8,5

8

2

0

9.2014

18.01.201 6 V erim E ğrisi

11.01.201 6 V erim E ğrisi

0

12.2014

TL/USD 3 Aylık Forward Oranı

3.2015

TL/USD 3 Aylık Swap

3M 1Y 2Y 3Y 5Y 7Y 8Y 9Y 10Y

Yurt Dışı Piyasalar ve Emtia ;

SnP endeksinde düşüş baskısının devam ettiği ancak seans içinde tepki alımları görüldü. Kritik destek seviyesi olan 1878’in altına sarkmış

durumda tedirginliği arttırırken 2 gün kuralı sebebiyle gelen tepkinin boyutu önem arz etmekte. Oynaklığın arttığı görülürken 200-100 ve

50 günlük ortalamanın altında hareket ediyor. Bugün veri seti açısından sakin olması nedeniyle kısmi tepki alımı görülmesi olası.

Altın tarafında 1100 Ons/USD direnç seviyesi aşıldı ancak net bir hareket için üzerine kalması gerekmekte. Küresel piyasalarda enflasyon

baskısı bulunmadığı sürece yaşanan tepkinin güvenli liman beklentisiyle risk iştahının artmasına karşın sınırlı kalması beklenmekte. Gümüş Altın rasyosunda yatay hareket ediyor. CFTC pozisyonları sınırlı tepki alma iştahındayken yükseliş için daha çok sebep ve tetikleyici

görmemiz gerekmekte. Ciddi bir veri setinin bulunmaması sebebiyle yatay eğilimin korunması beklenmektedir.

Dikkat: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti;

aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

VAKIF PORTFÖY YÖNETİMİ A.Ş.

Araştırma

e-mail: arastirma@vakifportfoy.com.tr