güçbirliği liderlik

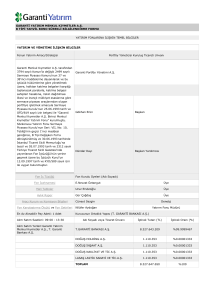

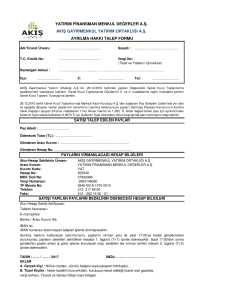

advertisement