ABN AMRO Bank NV İstanbul Şubesi

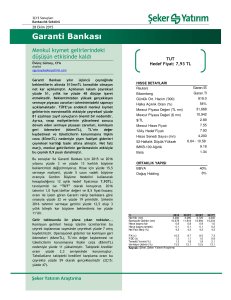

advertisement