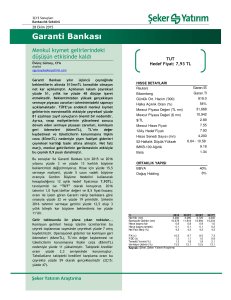

31 Mart 2005 Ara Hesap Dönemine İlişkin Olarak

advertisement