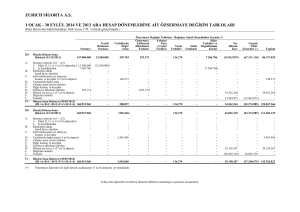

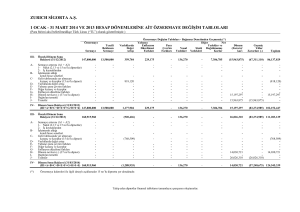

Finansal Tablolar Hakkında Bağımsız Denetçi Raporu

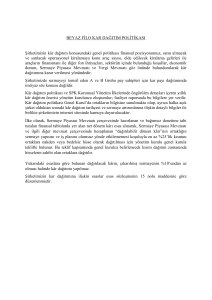

advertisement