Türkiye’nin HAZİNESİZ Forex Markası

24.12.2015

Günlük Piyasa Analizi

Piyasalarda Erken Kapanış ve

Tatil Fiyatlaması

A

BD'de Noel tatili öncesinde hareketlenen veri

takviminde volatilitenin yükseldiği dün

sonrasında bugün veri akışı zayıf. ABD'de

kişisel gelirler kasım ayında beklentileri aşarak %3

yükselirken yeni konut satışları %4.3 arttı. Ülkedeki

yüksek tüketici harcamaları Fed'in faiz artırımı ile

birlikte, büyümeyi desteklemeye devam edeceğini

gösteriyor. Euro Bölgesi’nin risk algısının dışında

2015’te güçlü performans sergileyen İngiltere'de 3.

çeyrekte ekonomi bir önceki çeyreğe göre %0.5’lik

büyüme beklentisine rağmen %0.4 büyüdü. İkinci

çeyrek büyümesi ise %0.5'ten %0.2 seviyesine revize

edildi. Büyüme verileri iç talebin güçlü seyrettiğini

gösterirken üçüncü çeyrekteki finans sektörünün aşağı

yönlü revizyonları, ikinci çeyrekte ise stoklar büyüme

rakamlarında revizyona neden oldu. Asya’da Japonya

Kabinesi tarafından Japonya Merkez Bankası’nın %2

olan enflasyon hedefine ulaşmak için çabalarını

sürdürmesi gerektiğini ve BOJ üzerindeki siyasi

kontrolü artırmak için yasanın değiştirilmesine gerek

olmadığını açıklanırken Başkan Kuroda, genişlemenin

enflasyona ulaşmak için gerekli olduğu sürece devem

edeceğini açıkladı. Para politikasındaki son

değişikliklerin ek genişleme olmadığı, enflasyonun

ancak ücret artışıyla desteklenirse sürdürülebilir

olacağını, işgücündeki daralmanın ise diğer ülkelere

göre daha hızlı ve acilen düzeltilmesi gereken en

önemli sorunlardan olduğu açıklandı. BOJ’un son

yılardaki tüm önlemlerine rağmen ülke ekonomisi

halkın ve şirketlerin yüksek tasarruf eğilimi ile

deflasyon sürecinden çıkmakta 2016 yılında da

zorlanacaktır. 2020'ye kadar petrol talebinin

düşeceğini ancak rakip ürünlerin arzının artması

nedeniyle düşüşün önceki beklentilerden daha

yumuşak olacağını açıklayan OPEC’e rağmen petrol

dört günlük yükselişini sürdürdü ve özellikle küresel

hisse senedi piyasalarını pozitif yönde etkiledi. WTI ile

Brent arasındaki makasın kapanması ve fiyatların

birbirine yaklaşması ise yakından takip edilmeli.

ABD'de sütün galonunun 3 dolar seviyesindeyken,

benzinin galonunun 2 doların altına indiği dikkatlerden

kaçmamalı. Teşviklerin kaldırılması, bazı ülkelerde

petrol ürünlerinde fiyat denetimleri ve verimlilikte

artışın devam etmesi petrol talebindeki büyümeyi

kısıtlamaya devam ederken beklentimiz Brent petrol

vadelilerinin 21 Aralık'ta 11 yılın en düşük seviyesi

olan 36.04 doları test etmesinin ardından 38.40

direncini zorlaması yönünde.

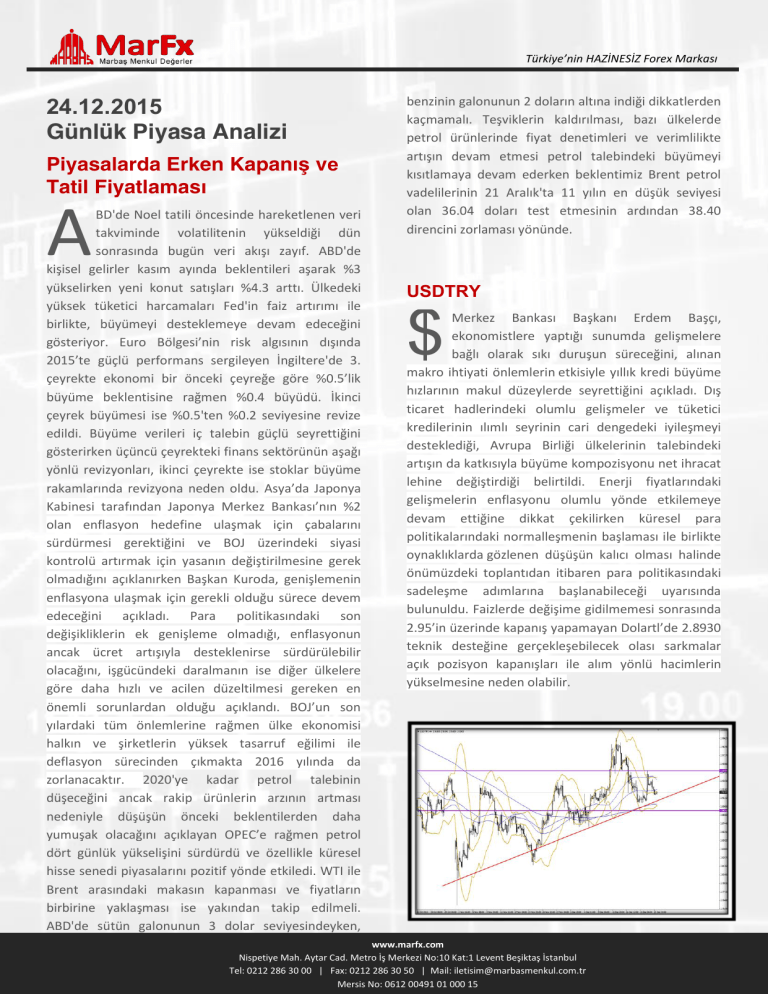

USDTRY

$

Merkez Bankası Başkanı Erdem Başçı,

ekonomistlere yaptığı sunumda gelişmelere

bağlı olarak sıkı duruşun süreceğini, alınan

makro ihtiyati önlemlerin etkisiyle yıllık kredi büyüme

hızlarının makul düzeylerde seyrettiğini açıkladı. Dış

ticaret hadlerindeki olumlu gelişmeler ve tüketici

kredilerinin ılımlı seyrinin cari dengedeki iyileşmeyi

desteklediği, Avrupa Birliği ülkelerinin talebindeki

artışın da katkısıyla büyüme kompozisyonu net ihracat

lehine değiştirdiği belirtildi. Enerji fiyatlarındaki

gelişmelerin enflasyonu olumlu yönde etkilemeye

devam ettiğine dikkat çekilirken küresel para

politikalarındaki normalleşmenin başlaması ile birlikte

oynaklıklarda gözlenen düşüşün kalıcı olması halinde

önümüzdeki toplantıdan itibaren para politikasındaki

sadeleşme adımlarına başlanabileceği uyarısında

bulunuldu. Faizlerde değişime gidilmemesi sonrasında

2.95’in üzerinde kapanış yapamayan Dolartl’de 2.8930

teknik desteğine gerçekleşebilecek olası sarkmalar

açık pozisyon kapanışları ile alım yönlü hacimlerin

yükselmesine neden olabilir.

www.marfx.com

Nispetiye Mah. Aytar Cad. Metro İş Merkezi No:10 Kat:1 Levent Beşiktaş İstanbul

Tel: 0212 286 30 00 | Fax: 0212 286 30 50 | Mail: iletisim@marbasmenkul.com.tr

Mersis No: 0612 00491 01 000 15

Türkiye’nin HAZİNESİZ Forex Markası

EURUSD

€

ALTIN

Bugün piyasada erken kapanış öncesinde Euro

Bölgesi’nde Fransa’nın istihdam verisi ve

ABD’de İşsizlik sigortası başvurularını takip

edeceğiz. FED’in faiz hamlesi sonrasında Avrupa

Merkez Bankası’nın 2016 yılındaki politikası paritede

belirleyici olacak. Beklentimiz Draghi’nin büyüme ve

enflasyon hedefleri gerçekleşene dek genişlemeci

politikalarını sürdürmesi yönünde. Zayıf Euro’nun

ekonomik faydaları ise son istihdam, imalat ve

enflasyon göstergelerinde kendisini hissettiriyor.

Bölge’nin sorunlu ekonomilerinden İtalya’da aylık

perakende

satışlar

beklentileri

karşılamazken

İspanya’da siyasi belirsizlik not tehdidini beraberinde

getiriyor. Hollanda ve Fransa’daki gün içi veriler veri

bazında

paritede

önemli

değişime

neden

olmayacaktır. 1.1040 direncine yaklaşıldıkça satışların

güçlenmesini öngörüyoruz.

ABD ve Çin’de beklentileri aşan tüketici güven

endeksleri ve FOMC belirsizliğinin ortadan

kalkması altında fiziki alımları güçlendirirken

mevcut fiyat seviyesinde ETF’ler bekleyişini

sürdürüyor.1060-1080 bandında çift yönlü sıkışmanın

önümüzdeki hafta kırılmasını öngörüyoruz. 2015’in en

güçlü destek seviyesi olan 1045 Dolar’a olası

yaklaşmalar üretim kanalında önemli değişimlerin

olmaması ve yeni faiz artırımı için ilk çeyreğin daha

sakin geçecek olması orta vadede 1100 Dolar’ın

üzerinin test edilmesini sağlayabilir. Küresel

piyasaların noel tatili nedeniyle erken kapanışı ve

ABD’deki işsizlik sigortası haricindeki zayıf gün içi veri

akışı fiyat dalga aralığını sınırlandıracaktır. 1084 gün

içerisindeki en güçlü direnç seviyesi olarak takip

edilebilir.

A

Ekonomik Takvim

Bu analizde yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir. Bu tavsiyeler genel nitelikte olup, özel olarak sizin mali durumunuz

ile risk ve getiri tercihlerinize uygun olarak hazırlanmamıştır. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun

sonuçlar doğurmayabilir. Yapılan tüm yorumlar analizler ve öneriler, analistlerin deneyim ve bilgisi dâhilinde yapabileceği en iyi ve en doğru araştırmaların bütünüyle

iyi niyetli bir ürünüdür. Yorumlar ve bilgiler birer AL veya SAT önerisi teşkil etmezler. Daha önce paylaşılan piyasa analizlerinin, bilgilerin ve önerilerin geçmişte

başarılı olmuş olması ileri yönelik kesin başarı anlamına gelmemektedir, bu veriler neticesinde pozisyon almak tamamen yatırımcının kendi kararıdır. Marbaş Menkul

Değerler A.Ş. olası zararlardan sorumlu tutulamaz.

www.marfx.com

Nispetiye Mah. Aytar Cad. Metro İş Merkezi No:10 Kat:1 Levent Beşiktaş İstanbul

Tel: 0212 286 30 00 | Fax: 0212 286 30 50 | Mail: iletisim@marbasmenkul.com.tr

Mersis No: 0612 00491 01 000 15