faiz oranı geçiş etkisinin ekonometrik analizi

advertisement

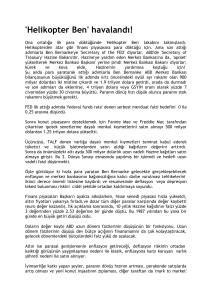

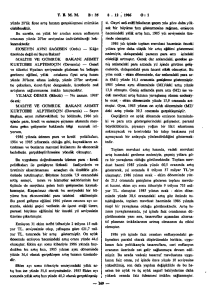

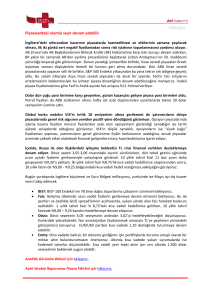

İnönü Üniversitesi Uluslararası Sosyal Bilimler Dergisi İdari Bilimler, ISSN: 2147-0936 Cilt. 2, Say. 1, 2013, 70-90. www.inijoss.com FAİZ ORANI GEÇİŞ ETKİSİNİN EKONOMETRİK ANALİZİ: TÜRKİYE ÜZERİNE AMPİRİK BİR ÇALIŞMA Güller ŞAHİN İnönü Üniversitesi İktisadi ve İdari Bilimler Fakültesi İktisat Bölümü guller.sahin@inonu.edu.tr Esra CANPOLAT İnönü Üniversitesi İktisadi ve İdari Bilimler Fakültesi Ekonometri Bölümü esra.canpolat@inonu.edu.tr Mübeyna DOĞAN İnönü Üniversitesi İktisadi ve İdari Bilimler Fakültesi İktisat Bölümü mubeyna.dogan@inonu.edu.tr Özet Bu çalışmanın amacı, Türkiye ekonomisinde örtük enflasyon hedeflemesi stratejisine geçildiği tarihten 01:2002, 08:2012 dönemine ait faiz oranı geçiş etkisini vektör otoregresyon modelleri çerçevesinde etki-tepki fonksiyonu, varyans ayrıştırması ve Granger nedensellik testi ile analiz etmektir. Ekonometrik modellerle yapılan uygulamalar sonucunda; Türkiye ekonomisinde politika faiz oranı, nakit krediler, taşıt kredileri, konut kredileri ve ticari kredilere uygulanan faiz oranları arasındaki ilişkinin pozitif yönlü ve anlamlı olduğu, kısmi faiz oranı geçiş etkisinin varlığı bulgularına ulaşılmıştır. Türkiye’de faiz oranı geçiş etkisini konu alan araştırmaların oldukça kısıtlı olması nedeniyle, çalışmanın iktisat literatürüne önemli katkı sağlayacağı düşünülmüştür. Anahtar Kelimeler: Etki-Tepki Fonksiyonu, Faiz Oranı Geçiş Etkisi, Granger Nedensellik, Varyans Ayrıştırması, Vektör Otoregresyon JEL Sınıflama Kodları: E43, H81 Sorumlu Yazar 71 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… Abstract The aim of this study is to analyze the pass-through effect of interest rate over the period 01:2002 to 08:2012. The analysis is done within the framework of vector autoregression models: impulse-response functions, variance decomposition, and Granger causality. According to the results, there is a positive and significant relationship between political interest rate and interet rates on housing loans, car loans, cash loans and commercial loan. In addition partial pass-through effect is detected. As there are only a few studies related with pass-through effect in Turkey, this study will substantially contribute to the economics literature. Key Words: Impulse-response Function, Interest Rate Pass-through, Granger Causality, Variance Decomposition, Vector Auto Regression JEL Classifications Codes: E43, H81 Şahin, Canpolat ve Doğan 1. 72 GİRİŞ İnsanların cari gelirinin bir kısmından vazgeçmesi için, kendilerine bir fiyatın ödenmesi gerekir ve bu fiyata faiz denir. Toplumun bugünkü tüketiminin gelecekteki tüketimi için fırsat maliyeti, faiz oranının yeteri kadar yüksek olmasına bağlıdır. Faiz oranı; gelirleri, tasarruflar ve yatırımlar arasında ulusal gelir düzeyini değiştirmeksizin paylaştırmak olduğu için politika yapıcılar açısından son derece önemlidir. Çalışmanın amacı; 2002-2012 yılları arasına ait politika faiz oranı, konut kredileri, ticari krediler, taşıt kredileri ve nakit kredi faiz oranları değişkenlerini kullanarak Türkiye’de faiz oranlarının geçiş etkisini incelemektir. Politika yapıcılarına -özellikle de Merkez Bankası uygulamaları için- para politikası aktarım mekanizması içerisinde faiz oranları arasındaki geçiş etkisinin incelenmesi sonucu elde edilen bulguların faiz oranlarını belirleme açısından gösterge olması yapılan çalışmanın önemini ortaya koymaktadır. Çalışmanın motivasyon kaynağı, Türkiye’de faiz oranları arasındaki geçiş etkisinin incelendiği araştırmaların oldukça sınırlı olmasıdır. Yabancı literatürde önemli bir yere sahip olan çalışmaların, ülkemizdeki uygulama azlığı ve faiz oranları konusunun önemi çalışmamızın çıkış noktasını oluşturmuştur. Çalışmanın birinci bölümünde, araştırmada kullanılan VAR (Vektör Otoregresyon) ekonometrik modelinin teorik çerçevesi ve iktisat literatürün de geçiş etkisini inceleyen çalışmalara yer verilecektir. Literatür incelemesinden sonraki bölümde ise, Türkiye ekonomisinde geçiş etkisinin test edilmesine yönelik olarak uygulanan metodoloji ve deneysel bulgular değerlendirilecektir. 2. Teorik Çerçeve ve Literatür İncelemesi Para piyasası ( iIR ), nakit ( iCA ), taşıt ( iV ), konut ( iH ) ve ticari ( iCO ) kredilere uygulanan faiz oranları olmak üzere, faiz oranı geçiş etkisi VAR süreci ile şu şekilde ifade edilmektedir [41]: p p p p p i 1 i 1 i 1 i 1 i 1 iIR 1 1i iIRti 1i iCAti 1i iVti 1i iHti 1i iCOti 1t p p p p p i 1 i 1 i 1 i 1 i 1 p p p p p i 1 i 1 i 1 i 1 i 1 iCA 2 2i iCAti 2i iIRti 2i iVti 2i iHti 2i iCOti 2t iIV 3 3i iIVti 3i iIRti 3i iCAti 3i iHti 3i iCOti 3t (1) (2) (3) 73 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… p p p p p i 1 i 1 i 1 i 1 i 1 iH 4 4i iHti 4i iIRti 4i iCAti 4i iVti 4i iCOti 4t p p p p p i 1 i 1 i 1 i 1 i 1 iCO 5 5i iCOti 5i iIRti 5i iCAti 5i iHti 5i iVti 5t (4) (5) Matematiksel formülasyonlarda, sabit terimi ve t ise beyaz gürültü özelliği gösteren hata terimini ifade etmektedir. Faiz oranı geçiş etkisi , , , ve katsayılarının bire eşit olması şeklinde test edilmektedir. Literatürde yansıma yada oynaklık olarak da ifade edilen geçiş etkisinin incelendiği çalışmalarda; etkinin hızına, süresine ve tam olup olmamasına odaklanılmıştır. Geçiş etkisi ile ilgili olan çalışmaların çoğunda mevduat faizi, kredi faizi, piyasa faizi, ticari kredi faizi, döviz kuru, enflasyon, gayrisafi yurt içi hasıla ve endüstriyel üretim değişkenleri kullanılmıştır. Yapılan araştırmalarda ağırlıklı olarak döviz kurunun geçiş etkisi üzerine yoğunlaşıldığı görülmektedir. Yapılan çalışmalarda Eşbütünleşme (Cointegration), ECM (Error Correction Model), VECM (Vector Error Correction Model), VAR (Vector Auto Regressive), SVAR (Structural Vector Auto Regressive), TAR (Threshold Auto Regressive), MTAR (Momentum Threshold Auto Regressive), DOLS (Dynamic Ordinary Least Squares), ARDL (Auto Regressive Distributed Lag), DSGE (Dynamic Stochastic General Equilibrium), OLS (Ordinary Least Squares) ve ADF (Augmented Dickey–Fuller) ekonometrik modelleri kullanılmıştır. Kullanılan bu ekonometrik modeller arasında geçiş etkisi, çoğunlukla VAR ve ECM yöntemleriyle test edilmiştir. Yabancı literatürde geçiş etkisi ile ilgili yapılan çalışmalarda; [41] Euro Bölgesi’nde 1993-2002 yılları arasına ait mevduat faizi ve kredi faizi değişkenleriyle VAR yöntemini; [10] Yunanistan’da 1996-2004 yılları arasına ait kredi faizi ve mevduat faizi değişkenleriyle Eşbütünleşme Testi ve ECM yöntemini; [14] CEE-5 ülkeleri ve 3 Euro Bölgesi ülkesi (Avustralya, Almanya ve İspanya)’nde 1980-1990 yılları arasına ait piyasa faiz oranları ve mevduat faizikredi faizi oranları değişkenleriyle DOLS ve ARDL yöntemlerini; [37] Japonya, Hong Kong ve Çin’de 1990-2000 yılları arasına ait döviz kuru oranları ve faiz oranları değişkenleriyle SVAR yöntemini; [16] Belçika’da 1993-2002 yılları arasına ait piyasa faiz oranları ve mevduat faizi-kredi faizi oranları değişkenleriyle Eş bütünleşme Testi ve Dickey-Fuller yöntemini; [43] Euro Bölgesi’nde piyasa faiz oranları, mevduat faizi-kredi faizi oranları ve enflasyon oranı değişkenleriyle kısıtlandırılmamış VAR ve Yeni Keynesyen Konjüktür Modeli yöntemlerini; [13] USA’da 1990-2006 yılları arasına ait federal fon oranları, reel efektif döviz kuru, tüketici fiyat enflasyonu ve reel gelir değişkenleriyle Yeni Keynesyen Philips Eğrisi ve VAR yöntemlerini; [31] Yeni Zelanda’da 1994-2004 yılları arasına ait mevduat faizi-kredi faizi ve para piyasası değişkenleriyle EG, OLS ve ECM Şahin, Canpolat ve Doğan 74 yöntemlerini; [24] Euro Bölgesi’nde GSYİH, TÜFE, ücret enflasyonu, para piyasası oranları, kredi oranları ve ticari mal fiyat enflasyonu değişkenleriyle Yeni Keynesyen DSGE ve VAR yöntemlerini; [47] Asya Ülkeleri ve U.S.’de mevduat faizi, kredi faizi ve para piyasası değişkenleriyle Eşbütünleşme Testi ve ECEGARCH yöntemini; [36] Hollanda, Avusturya, Almanya, Portekiz, İrlanda, İspanya, Fransa, İtalya ve Belçika’da 1993-2002-2003 yıllarına ait ulusal kısa dönem ticari kredi oranları ve ulusal mevduat faizi-kredi faizi değişkenleriyle ADF ve ECM yöntemlerini; [7] 14 ülkeye ait uzun dönemli piyasa faiz oranları ve kısa dönemli piyasa faiz oranları değişkenleriyle EG ve Dickey Fuller yöntemlerini; [26] küçük açık ekonomide iç doğal faiz oranı, piyasa faiz oranı ve TÜFE oranı değişkenleriyle Yeni Keynesyen yöntemini; [46] küçük açık ekonomide döviz kuru oranları ve faiz oranları değişkenleriyle DSGE yöntemini; [27] Euro Bölgesi (1994:1-2007:9) ve Amerika (1998:1-2003:9)’da para piyasası faizi ve mevduat faizi-kredi faizini değişkenleriyle GETS yöntemini; [11] Hong Kong’ta 1982-2007 yılları arasına ait mevduat faizi-kredi faizi ve piyasa faizi değişkenleriyle ECM yöntemini; [9] Birleşik Krallık’ta piyasa faizi ve banka kredileri değişkenleriyle OLS yöntemini; [8] Makedonya’da 2002-2010 yılları arasına ait para piyasası faizi ve kredi faizi değişkenleriyle DOLS ve ARDL yöntemlerini; [39] Bulgaristan, Hırvatistan ve Makedonya’da 2000-2010 yılları arasına ait kredi faizi, paranın maliyeti oranı ve para piyasası oranı değişkenleriyle DOLS, ARDL ve VECM yöntemlerini; [51] Malezya’da 1983-2005 yılları arasına ait para piyasası oranı ve mevduat faizi-kredi faizi değişkenleriyle ECM yöntemini; [40] Portekiz’de 1991-1992-1998 yıllarına ait kredi faizi, mevduat faizi ve bankalar arası oran değişkenleriyle ECM yöntemini; [6] Birleşik Krallık’ta 1995-2008 yılları arasına ait faiz oranları değişkenleriyle ECM yöntemini; [23] OECC ve CSME ülkelerinde 1995-2010 yılları arasına ait mevduat faizi ve kredi faizi değişkenleriyle TAR ve MTAR yöntemlerini; [1] faiz oranı değişkenleriyle MIPF yöntemini kullanmıştır. Yabancı literatürde mevduat faizi ve kredi faizi geçişkenliğinin incelendiği çalışmalarda; Euro Bölgesi’nde fon maliyeti yaklaşımı ve para politikası arasındaki farkları açıkça belirlemenin önemli olduğu; mevduat faizi ve kredi faizi oranlarının tüm süreçler için optimum geçiş etkisi gösterdiği; geçiş etkisinin, fon maliyetlerindeki değişimlere tepki vermektense ani para politikalarına tepki verme de daha hızlı olduğu; Yunanistan’da faiz oranlarının çok farklı hızlarda olmasına rağmen düşüş eğiliminde ve faiz oranlarının uzun dönem de para piyasası ile ilişkili olduğu; OECS’deki tüm gelişmiş ülkeler tarafından -St.Lucia, Trinidad ve Tobago Cumhuriyeti kredi oranları hariç- CSME’deki tüm ülkeler için geçiş etkisinin tamamlanmadığı; fiyatlardaki dalgalanmaların, Trinidad ve Tobago Cumhuriyeti, Guyana Haiti ve Barbados mevduat faizi oranları üzerinde negatif, Jamaika için mevduat faizi oranları üzerinde pozitif, Guyana kredi faizi oranı üzerinde negatif, St.Lucia için mevduat faizi oranı ve kredi faizi oranı üzerinde hiçbir etkiye sahip olmadığı bulgulanmıştır. 75 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… Mevduat faizi, kredi faizi ve piyasa faiz oranları geçişkenliğinin incelendiği çalışmalarda; CEE-5 ülkeleri, Avustralya, Almanya ve İspanya’da geniş faiz oranları serisi için eşbütünleşme yokluğu; geçiş etkisinin CEE-5 ülkelerinde çoğu kez düşüş eğiliminde ve bunun gelecekte daha da çok düşmesinin muhtemel olduğu; CEE-5 ülkelerindeki geçiş etkisinin, İspanya’dakine benzer göründüğü ve merkez Euro Bölge ülkelerinden yüksek olduğu; Belçika’da mevduat faizi-kredi faizi oranlarının fiyat belirleme davranışının, heterojenliğin önemli bir derecesiyle özdeşleştirildiği; geçiş etkisinin uzun dönemde tamamlanmadığı; kredi eğilimi uyumunun simetrik davrandığı; mevduat faizi uyum oranlarının düşüşünün, yükselişinden hızlı olduğu; Euro Bölgesi’nde ve Amerika’da para politikası geçiş etkisinin bozulduğu ve bunun Merkez Bankası politika oranları ve para piyasası oranları arasına, mevduat faizi ve kredi faizinin geniş bir alana yansıtıldığı; Hong Kong’ta faiz oranları düzenlemesinin mevduat faizi ve kredi faizi oranlarının, banka mevduat faiz oranları için uzun dönem geçiş oranları üzerinde önemli ve olumlu bir etkiye sahip olduğu; oldukça seyrek olan politika oranlarındaki geniş artışlar için, kısa dönem geçiş oranının faiz oranları düzenlemesinden sonra düştüğü; faiz oranı düzenlemesinin, mevduat faizi ve kredi faizi, banka mevduat faiz oranları için uzun dönem geçiş etkisini artırırken, piyasa faiz oranları ve banka mevduat faiz oranları arasındaki gelişen ilişki tarafından para politikasının etkisini artırdığı; Makedonya’da geçiş süreci boyunca katı döviz kurları ile küçük açık bir ekonomideki iç para politikasında, faiz oranları kanalı ilgisinin etkisiz olduğu; hemen hemen tamamlanmış uzun dönem uyumuyla faiz oranları serisi arasındaki eşbütünleşme ilişkisinin varlığı; Malezya’da kısa dönemde asimetrik faiz oranları varlığının uyumu; faiz oranı uyum sürecinin, para piyasalarının rahatlamasının sıkı para politikasından daha hızlı olduğu; mevduat faizi ve kredi faiz oranı geçişlerinin tamamlanmadığı; uyumun hızı ve geçiş etkisinin mevduat faizi-kredi faizi oranları ve finansal oluşumlar boyunca değiştiği; faiz oranı uyumlarının, sıkı para politikası altından para piyasasında rahatlama altında meydana gelen daha önemli uyumlarla asimetrik olduğu; para politikasının faiz oranları kanalının varlığını desteklediği; Yeni Zelanda’da mevduat faizi ve kredi faizi oranlarının uzun dönem geçiş etkisinin, finansal ürünler arasında çeşitlilik gösterdiği; kısa dönem oranlarının, uzun dönem oranlarından uyum hızının daha fazla olduğu ve geçiş etkisi derecesinin daha yüksek olduğu; para politikası oranlarının, kısa dönem faiz oranlarından daha etkili olduğu; para politikasının şeffaflığı artarken, faiz oranlarının düşüşü azalırken, gelecek kısa dönem oranlarının değişiminin daha belirsiz hale gelmesi; Birleşik Krallık’ta bankaların bazı boyuttaki kredi verme uyumuna rağmen, talep içindeki değişikliklere uyarlandığı; bankaların likidite şoklarına karşı güvenlik sağladığı; Bulgaristan, Hırvatistan ve Makedonya’da bazı faiz oranları arasında eşbütünleşme ilişkisinin varlığı; uzun dönemdeki geçiş etkisinin, Makedonya hariç tamamlanmadığı; kredi faiz oranlarının kısa dönem uyumunun, faiz oranı kanalı üzerinde sınırlı bir etkiye sahip olabilen iç para politikasını göstererek, yavaş ve durgun olduğu; faiz oranları kanalı boyunca iç para politikasının etkililiği, katı döviz kuru oranlarıyla açık küçük ekonomilerin oldukça sınırlı olduğu; Portekiz’de para politikası Şahin, Canpolat ve Doğan 76 hareketlerinin, banka mevduat faizi ve kredi faizi oranları boyunca yavaşça geçiş yaptığı; uzun dönemde, geçiş etkisinin mevduat faiz oranları için tamamlanmamışken, bazı kredi faizi oranlarından daha orantılı olduğu; Japonya, Hong Kong ve Çin’de yapılan araştırmada Japonya ve Hong Kong için, günlük etkili döviz kuru oranlarındaki değer şokunun, Hong Kong ekonomisi üzerinde daha büyük etki yaratmasına rağmen, istatistiksel olarak fiyat düzeyinde önemli bir gerilemeye yol açtığı; ne döviz kuru oranının, ne de faiz oranı şoklarının Çin’deki fiyat gelişmelerini önemli ölçüde etkilemediği; Asya ülkeleri ve U.S.’de piyasa bilgisi, faiz oranı geçiş etkisi mekanizmasının hızının çeşitliliğini ve asimetrik uyum sürecini anlamayı sağladığı; Hollanda, Avusturya, Almanya, Portekiz, İrlanda, İspanya, Fransa, İtalya ve Belçika’da tek para politikasının azalan etkisini ima ederek, son kırılmanın olmadığı süreçteki tahmin edilen geçiş etkisinin ortalama olarak tamamlanmamışın üzerinde olduğu; para piyasası oranlarındaki azalan dalgalanmanın, hafifletmeye ve belirsizliği azaltmaya sıçratıldığı, bununla birlikte politika oranları geçişinin mevduat faizi-kredi faizi oranlarına değiştiği; Basel II’ye erişim ve kredi piyasasındaki rekabetin bozulmasının motive edici olabileceği bulgulanmıştır. Mevduat faizi, kredi faizi ve enflasyon oranı geçişkenliğinin incelendiği çalışmalarda; Euro Bölgesi’nde sınırlı faiz oranları geçişliliğinin üretim fiyatlarındaki dalgalanmayı, en azından uzun dönemde geçişi tamamlama boyunca ılımlı bir boyuta indirgediği; Euro Bölgesi’nde finansal maliyetlerin, fiyat değişimleri üzerinde önemli bir faktör olduğu; kredi piyasasındaki sürtünmelerin, para piyasası oranlarındaki değişimden kredi oranlarına geçişi tamamlamadığı için para politikası şoklarındaki çoğalma üzerinde etkiye sahip olduğu; maliyet kanalının gücünün, yumuşatılmış kredi oranları tarafından para politikası şoklarından bankaların firmalardan destek aldığı; küçük açık bir ekonomideki günlük faiz oranlarında olumlu ve güçlü oto korelasyon gözlemlenmesinin, Merkez Bankası yumuşak faiz oranlarına uygun keyfi sosyal yetkilendirmeyle açıklandığı; en uygun para politikasını belirlemek için yükselen ve düşen değer yapışkanlığı, yükseliş ve düşüş geçişleri, enflasyonun ağır ilişkileri ve toplumsal işlev kaybındaki üretim boşluğu gibi ekonominin parametrelerini bilmenin önemli olduğu bulgulanmıştır. Döviz kuru ve faiz oranları geçişkenliğinin incelendiği çalışmalarda; değerlendirme parametreleri altında döviz kuru oranı, ekonomi açık yüksek bir derece aldığında enflasyon faiz oranı kuralı ile karşılaştırıldığında GDP’nin daha düşük standart sapmalarını verdiği; Birleşik Krallık’ta ipotekli piyasada görülen asimetrilerin, ipotek piyasasından çok para piyasasının başlıca bir özelliği olduğu; resmi kur değişiklikleri tarafından olumlu etkilendiği ve para piyasası oranlarındaki geçmiş değişimlere dayanan asimetrilerle sürecin her iki adımında önemli asimetrilerin varlığını gösterdiği; uyumların, son süreçlerdeki ipotek piyasaları ve bankalar arası durumlarla tutarlı bir durumda faiz oranı değişikliklerinin büyüklüğünün ve işaretinin ilişkisiyle farklı olduğu; faiz oranı kurallarının, açık ekonomilerin belirli özelliklerine dayanan karmaşık 77 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… dinamiklerin ve iç kaynaklı dairelerin, likidite tuzaklarına neden olarak bir araya gelmiş hareketlilik oluşturduğu; gelecek enflasyona tepki vermesi beklenen kuralların, içsel daireye neden olmaya daha eğilimli olduğu; karışık dinamiklerin ekonomi ticaretine açık olduğu; kısa ve uzun dönem faiz oranlarının incelendiği 14 ülkenin 10’unda eşbütünleşme varlığını desteklediği; eşbütünleşme vektörünün ülkeler arasında benzer olduğu; gelişmiş ülkeler arasında, eşbütünleşmenin geçerli olmadığı ABD, İsviçre, İsveç, Yeni Zelanda, Kanada, Avustralya tarafından reddedildiği; eşbütünleşmenin geçerli olmamasının, Güney Afrika, Hindistan, Birleşik Devletler, Japonya için reddedilemeyeceği; Japonya için bulguların, bozulmuş Japon ekonomisine benzer karışık günlük problemler vermesi açısından şaşırtıcı olmadığı, ancak Birleşik Devletler için eşbütünleşmenin olmamasının şaşırtıcı olduğu bulgulanmıştır. Türkiye’de geçiş etkisi ile ilgili yapılan çalışmalarda; [50] 1994-2000 yılları arasına ait ihracat fiyat endeksi, ithalat fiyat endeksi ve döviz kuru değişkenleriyle Granger Nedensellik Testi ve VAR yöntemini; [38] 1987-2006 yılları arasına ait döviz kuru ve enflasyon oranı değişkenleriyle VAR yöntemini; [42] 1986-2006 yılları arasına ait döviz kuru ve faiz oranı değişkenleriyle ADF ve PP yöntemlerini; [3] 1989-2007 yılları arasına ait döviz kuru ve enflasyon oranı değişkenleriyle Eşbütünleşme Testi ve ARDL yöntemini; [5,4] 2001-2005 yılları arasına ait kurumsal kredi, konut kredisi, taşıt ve nakit kredi değişkenleriyle ARDL yöntemini; [2] kısa dönem faiz oranları, endüstriyel üretim, döviz kuru oranı ve Euro Bölgesi faiz oranları değişkenleriyle OLS yöntemini; [49] taşıt kredisi, konut kredisi, kurumsal krediler ve nakit kredi değişkenleriyle TAR ve MTAR yöntemlerini kullanmıştır. Türkiye’de faiz oranı geçişkenliğinin incelendiği çalışmalarda; sektörel heterojenliğin varlığı, Merkez Bankası’nın kredi piyasası üzerinde iyileştirici bir etkiye sahip olduğu, para piyasasında hızlı kredi vermenin uzun dönemli negatif uyumsuzluklardaki artıştan daha hızlı yanıt verdiği, kurumsal kredilerin faiz değişikliklerine karşı duyarlı olmadığı, nakit ve taşıt kredilerinin faiz değişikliklerine karşı duyarlı olduğu, ancak faize karşı en fazla duyarlılığın konut kredilerinde olduğu bulgulanmıştır. Türkiye’de döviz kuru geçişkenliğinin incelendiği çalışmalarda; döviz kurunun enflasyonun tahmin hata varyansının önemli bir kaynağı olduğu (0.72); eşbütünleşmenin bulunduğu; uzun dönemde döviz kurunun enflasyon üzerinde geçiş etkisinin anlamlı fakat 1’den (0.86 ve 0.94) küçük olduğu; kısa dönemdeki dengesizliğin uzun dönemde düzeltilebileceği; kurdaki değişmelerin yurtiçi fiyatları etkilediği ancak bu etkinin derecesinin birçok faktöre bağlı olduğu; enflasyon hedeflemesi öncesi 0.60-0.90 olan PT’nin enflasyon hedeflemesiyle birlikte 0.15-0.30’lara düştüğü; geçiş etkisinin döviz kurundaki yükselmenin kalıcı olması durumuyla, pek çok faktöre bağlı olduğu; etkinin enflasyon hedeflemesi ile birlikte zayıflamamasının en büyük sebebinin Türkiye’nin ithalat bileşiminin genel olarak sermaye malları ve ara mallarından oluştuğu; imalat sektörünün faiz geçiş etkisinden çok, döviz kuru geçiş etkisinden etkilendiği; Şahin, Canpolat ve Doğan 78 ihracat ve ithalat fiyat endekslerinden, reel döviz kurlarına doğru nedensellik ilişkisinin ve geçiş etkisinin olduğu; döviz kurlarından, ithalat fiyat endeksine doğru direkt bir etkinin görüldüğü, ihracat fiyat endeksine doğru ise aynı etkinin görülmediği bulgulanmıştır. 3. Metodoloji Ampirik analizde değişkenlerin önce durağan olup olmadıkları incelenmiş, daha sonra VAR modeli için Granger Nedensellik testi uygulanmıştır. Sonrasında etkitepki fonksiyonlarına yer verilmiş; değişkenlerin varyans ayrıştırmaları yapılmıştır. VAR modelleri son zamanlarda, zaman serisi verilerine en çok uygulanan yöntemdir. [45], [25], [29], [33] VAR modelleri ile ilgili literatürün örnekleridir. İktisadi olayların çözümünde her zaman tek denklemli modellerin kullanılması yeterli olmamaktadır. İktisadi değişkenler çoğu zaman birbirlerinden karşılıklı olarak etkilenmektedir. İktisadi değişkenlerin bu karşılıklı etkileşimlerinden dolayı eşanlı denklem sistemlerine başvurulmalıdır. Eşanlı denklem sistemlerindeki içsel ya da dışsal değişken sorununa ve eşanlı sistem üzerindeki kısıtlamalara çözüm bulmak adına vektör otoregresif modeller (VAR) kullanılmaktadır. VAR tekniği, ekonometrik modelin kurulması sırasında, modeli kısıtlayan çeşitli varsayımların mutlaka kullanılmasını gerektirmez. VAR modelleri yapısal model üzerinde herhangi bir kısıtlama getirmeksizin, değişkenler arasındaki dinamik ilişkileri verebilmekte ve bu sebeple zaman serileri üzerinde sıklıkla kullanılmaktadır [28]. VAR modelleri, değişkenlerin içsel dışsal ayrımını gerektirmediği için eşanlı denklem sistemlerinden ayrılmaktadır[48].Var modellerinde bağımlı değişkenin gecikmeli değerlerinin yer alması, geleceğe yönelik gerçeğe yakın tahminlerin yapılmasını güçlü kılmaktadır [30]. VAR modelinde uygun gecikme uzunluğu, Akaike, Schwartz, HannanQuinn vb. gibi kriterlerle belirlenir. VAR analizi için “Granger Nedensellik Testi”, “değişkenler arasındaki etkileşimi gösteren Varyans Ayrıştırması” ve “Etki-Tepki fonksiyonları” sonuç alma yöntemleridir. İktisat teorisinde değişkenler arasındaki ilişkinin belirlenmesi ve test edilmesi, öncelikle değişkenlerin içsel mi yoksa dışsal mı olduğunun belirlenmesine bağlıdır. [20] ve [44], bu tür ilişkilerden yola çıkarak, nedenselliği öne sürmüşlerdir [18]. Eğer iki zaman serisi karşılıklı olarak birbirlerinin sebebi ise nedensellik karşılıklı olacaktır [19]. Bu ilişkiyi araştırmak üzere aşağıdaki model ileri sürülmüştür: Yt 1iYt i 1i X t i u1t X t 2i X t i 2iYt i u2t Model sadece gecikmeli değerler üzerine kurulmuş bir yapıdadır. Nedensellik Testi için kurulan hipotezler ise şöyledir: 79 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… H0: β1i=0, H1: β1i≠0 Eğer H0 reddedilirse X’den Y’ye granger nedenselliği vardır denir. Eğer H0’ı reddedemezsek Xt, Yt’nin granger nedeni olmayacaktır [35]. VAR modelinin tahmini sonucunda elde edilen parametreleri yorumlamak yerine sistemin tahmini sonucunda elde edilen artıkların analizine geçilerek geleceğe yönelik yorumlar yapılabilir. Modelde yer alacak değişkenlerin hata terimlerinde meydana gelecek şokların, diğer değişkenler üzerindeki etkisi etki-tepki fonksiyonları ile ölçülmektedir. Etki-tepki fonksiyonları rassal hata terimlerinden birindeki bir standart sapmalık şokun, içsel değişkenlerin şimdiki ve gelecekteki değerlerine olan etkisini yansıtır. Bağımlı bir değişken üzerinde en etkili değişkenin hangisi olduğu varyans ayrıştırması ile, etkili bulunan bu değişkenin politika aracı olarak kullanılıp kullanılamayacağı da etki-tepki fonksiyonları ile belirlenir. Etki tepkiler, VAR modelinin katsayılarının doğrusal olmayan bir fonksiyonu olmalarından dolayı, bunların gerçek değeri hesaplanamaz. Ancak etki-tepki fonksiyonlarının gerçek değerleri belli bir olasılıkla güven aralıklarının içinde yer alırlar. Monte Carlo ve Bootstrap yöntemleri etki-tepki fonksiyonlarının katsayılarının güven aralıklarının hesaplanmasında kullanılan yöntemlerdir. Modelin tahmini ile belirlenen ve öngörü hata varyansını ölçen varyans ayrıştırması, artıkların analizinde kullanılan bir diğer tekniktir [15]. Varyans ayrıştırması; içsel değişkenlerden birindeki değişimi, tüm içsel değişkenleri etkileyen ayrı ayrı şoklar olarak ayırır. Varyans ayrıştırmasının amacı her bir rassal şokun, gelecek dönemler için öngörünün hata varyansına olan etkisini ortaya çıkarmaktır. Bir değişkenin hata teriminde meydana gelecek şokun diğer değişkenler tarafından açıklanma oranı hesaplanarak, değişkenler arasındaki ilişkiler daha iyi açıklanabilmektedir. Eğer bir değişkenin hata terimine ilişkin şok, diğer değişkenini ileriye yönelik tahmin hatası varyansını açıklayabiliyorsa ilgili değişken içsel olarak değerlendirilebilir [34]. 4. Data ve Ampirik Sonuçları Çalışmada Türkiye’nin enflasyon hedeflemesi stratejisine geçtiği 2002:012012:08 dönemine ait aylık para piyasası ( iIR ), nakit ( iCA ), taşıt ( iV ), konut ( iH ) ve ticari ( iCO ) kredilere uygulanan faiz oranları 1 kullanılmıştır. Analizlerde kullanılan para piyasası gösterge faiz oranı Uluslar arası Para Fonu (IMF) veri tabanından (IFS), diğer veriler ise Türkiye Cumhuriyeti Merkez Bankası (TCMB) Elektronik Veri Dağıtım Sisteminden (EVDS) elde edilmiş ve Tromo-Seats yöntemine göre mevsimsellikten arındırılmıştır. 1 Nakit, taşıt, konut ve ticari kredilere ilişkin faiz oranları bankalarca Türk Lirası üzerinden verilen ağırlıklı ortalama faiz oranlarıdır. Veriler TCMB tarafından haftalık yayınlanmakta olup, analizlerde aritmetik ortalaması alınarak aylık veriler haline getirilmiştir. Şahin, Canpolat ve Doğan 80 Faiz oranları arasındaki ilişkiyi incelemeye başlamadan önce, faiz oranları serilerinin durağan olup olmadığının araştırılması gerekmektedir. Durağan olmayan serilerin kullanıldığı analizlerde sahte regresyon problemi ortaya çıkabilmekte, seriler arasındaki gerçek ilişkiyi yansıtmayan anlamlı t ve F değerleri ile yüksek R2 değeri elde edilmektedir. Serilerdeki geçici şokların etkilerinin sürekli hale gelmesini önlemek amacıyla; değişkenler arasında VAR ve Granger Nedensellik Testi yapılmadan önce, durağanlık derecelerini bulmak için Dickey ve Fuller (1979, 1981, ADF), Phillips ve Perron (1988, PP) tarafından geliştirilen birim kök testleri yapılmıştır. Tablo 1. ADF ve PP Birim Kök Testi Sonuçları ADF SERILER Sabitsiz ve Trendsiz Değerleri Farklar Birinci Düzey Model Sabit Terim PP Sabit ve Sabitsiz ve Trendli Trendsiz Model Model Sabit Terim Sabit ve Trendli Model iIR -4.182 (1)* -3.851 (1) -3.18 (2) -4.752 (4)* -3.981 (4)* -3.190 (4) iCA -3.627 (2)* -3.966 (2)* -3.248 (2) -4.077 (1)* -4.12 (2)* -3.201 (1) iV -3.781 (1)* -4.273 (2)* -3.893 (2)* -4.033 (0)* -4.052 (1)* -3.695 (5)* iH -3.496 (1)* -3.738 (1)* -3.563 (1)* -3.137 (8)* -2.666 (8) -1.996 (7) iCO -3.913 (1)* -3.995 (1)* -2.712 (1) -4.085 (4)* -3.864 (4)* -2.238 (4) iIR -4.777 (1)* -6.817 (0)* -7.287 (0)* -6.41 (3)* -6.796 (2)* -7.229 (1)* iCA -7.302 (0)* -7.684 (1)* -8.24 (1)* -7.227 (2)* -7.429 (3)* -7.745 (6)* iV -8.14 (1)* -8.486 (1)* -8.998 (1)* -8.794 (1)* -8.827 (3)* -9.037 (5)* iH -8.171 (0)* -8.457 (0)* -8.787 (0)* -8.298 (1)* -8.563 (1)* -8.743 (4)* iCO -7.855 (0)* -8.266 (0)* -9.006 (0)* -8.065 (5)* -8.421 (5)* -9.049 (3)* Not: parantez içindeki değerler Schwarz Bilgi Kriterine ve Bartlett çekirdeği kullanılarak tahmin edilen, Newey-West’e göre seçilen optimal gecikme uzunluklarını göstermektedir. ADF ve PP birim kök testleri için MacKinnon kritik değerleri %1, %5 ve %10 anlam seviyesinde; Sabit terimli model için -3.49, -2.88 ve -2.58, Sabit terimli ve trendli model için -4.04, -3.45 ve -3.15, Sabit terimsiz ve trendsiz model için -2.58, -1.94 ve -1.61’dir. Değişkenlere ait ADF ve PP birim kök testi sonuçları Tablo 1’de yer almaktadır. Sabitsiz-Trendsiz ve Sabit terimin dahil edildiği modellerde, değişkenler düzey değerlerinde durağan çıkmaktadır. Ancak, analiz periyodu içerisinde faiz oranlarının genellikle yatay veya aşağı doğru eğilim göstermesi, bununla birlikte 81 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… serilerin muhtemelen uzun hafıza yaşaması nedeniyle, analize değişkenlerin birinci farkları alınarak devam edilmiştir. Oluşturulan VAR modelinin optimal gecikme uzunluğunun belirlenmesi için 1-12 arası gecikme uzunlukları denenmiş, Akaike ve Schwarz bilgi kriterlerine göre otokorelasyonun olmadığı uygun gecikme uzunluğu 12 seçilmiştir. Grafik 1. Değişkenlere Ait Etki-Tepki Fonksiyonları IR=>IR IR=>ICA IR=>IV IR=>IH IR=>ICO 1 1 1 1 1 0 0 0 0 0 -1 -1 2 4 6 8 10 -1 2 4 ICA=>IR 6 8 10 -1 2 4 ICA=>ICA 6 8 10 -1 2 4 ICA=>IV 6 8 10 2 2 2 2 1 1 1 1 1 0 0 0 0 0 -1 -1 -1 -1 -1 -2 2 4 6 8 10 -2 2 4 IV=>IR 6 8 10 -2 2 4 6 8 10 4 6 8 10 2 1.0 1.0 1.0 1.0 0.5 0.5 0.5 0.5 0.0 0.0 0.0 0.0 0.0 -0.5 -0.5 -0.5 -0.5 -0.5 -1.0 4 6 8 10 -1.0 2 4 IH=>IR 6 8 10 -1.0 2 4 IH=>ICA 6 8 10 4 IH=>IV 6 8 10 2 1.0 1.0 1.0 0.5 0.5 0.5 0.5 0.0 0.0 0.0 0.0 0.0 -0.5 -0.5 -0.5 -0.5 -0.5 -1.0 6 8 10 -1.0 2 4 ICO=>IR 6 8 10 -1.0 2 4 6 8 10 4 6 8 10 2 1 1 1 1 0 0 0 0 -1 4 6 8 10 -1 2 4 6 8 10 -1 2 4 6 8 10 6 8 10 6 8 10 8 10 ICO=>ICO 0 2 4 ICO=>IH 1 -1 10 -1.0 2 ICO=>IV ICO=>ICA 8 IH=>ICO 1.0 4 4 IH=>IH 0.5 2 6 -1.0 2 1.0 -1.0 10 IV=>ICO 0.5 2 4 IV=>IH 1.0 -1.0 8 -2 2 IV=>IV IV=>ICA 6 ICA=>ICO 2 -2 4 ICA=>IH 2 -1 2 4 6 8 10 2 4 6 Etki-tepki fonksiyonlarına ait grafik 1 incelendiğinde; politika ve nakit kredi faiz oranlarının, sadece kendilerinden gelen şoka anlamlı tepkiler verdiği ve tepki sürelerinin de sırayla yaklaşık 6 ve 4 ay sürdüğü görülmektedir. Taşıt kredi faiz oranından; nakit kredi faiz oranına gelen bir şok yaklaşık 4 ay, değişkenin kendisinden kaynaklı şok ise yaklaşık 3 ay sürmektedir. Konut kredi faiz oranından; nakit kredilere, taşıt kredilerine ve kendisine olan tepkiler sırasıyla yaklaşık olarak 4 ay, 2.5 ay ve 6 ay sürmektedir. Konut kredi faiz oranının, uzun bir süre kendinden gelen şoku yaşaması, değişkenin uzun hafıza gösterdiğinin önemli bir kanıtıdır. Ticari kredi faiz oranından, nakit kredi faiz oranına gelen bir şokun etkisi yaklaşık 6 ay, kendisine olan etkisi ise yaklaşık 5 ay sürmektedir. Şahin, Canpolat ve Doğan 82 Tablo 2. Politika Faizi İçin Varyans Ayrıştırması PERIYOT S.E. iIR iCA iV iH iCO 1 0,713953 100 0 0 0 0 2 1,044822 94,44759 3,484428 0,562555 0,000769 1,504661 3 1,387982 88,68888 3,174767 5,316754 1,165726 1,653874 8 2,382764 48,71476 7,91886 36,64059 3,462047 3,26374 9 2,539259 43,00108 9,999109 38,47339 3,060628 5,465789 10 2,662301 39,14881 10,92846 40,33465 2,825887 6,762196 Politika faiz oranı için varyans ayrıştırılması sonuçlarının yer aldığı Tablo 2’ye göre; ilk dönemde politika faiz oranındaki tüm değişmeler kendinden kaynaklıdır. Buna karşın politika faiz oranı 10. dönem sonunda nakit ve taşıt kredilerinden büyük ölçüde etkilenmekte, konut ve ticari kredi faiz oranlarından nispeten daha az etkilenmektedir. Politika faiz oranını dönemler itibariyle en çok etkileyen değişken, taşıt kredisidir. Tablo 3. Nakit Kredi Faiz Oranı İçin Varyans Ayrıştırması PERIYOT S.E. iIR iCA iV iH iCO 1 0,914384 0,099883 99,90012 0 0 0 2 1,4872 1,332549 90,91333 2,085281 4,802204 0,866632 3 1,740793 3,052325 83,94364 1,544119 6,717498 4,742416 8 2,916699 4,01071 60,6796 15,78639 13,22214 6,301157 9 3,094889 3,569607 59,60447 17,66879 12,98239 6,174744 10 3,209435 3,367044 58,54175 19,64936 12,30321 6,138639 Nakit kredi faiz oranındaki değişmeleri gösteren Tablo 3’teki sonuçlara göre, ilk dönemde bu değişken önemli ölçüde kendinden etkilenmektedir. 10. dönem sonunda ise nakit kredi faiz oranı sırasıyla; taşıt kredi, konut kredi ve ticari kredi faiz oranlarından etkilenmektedir. Etkilenme derecesi dönemler itibariyle artmaktadır. 83 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… Tablo 4. Taşıt Kredi Faiz Oranı İçin Varyans Ayrıştırması PERIYOT S.E. iIR iCA iV iH iCO 1 0,862297 0,014182 55,6038 44,38201 0 0 2 1,394923 2,45844 54,59253 40,77519 1,076763 1,097075 3 1,702721 5,591214 50,35321 33,03667 2,989138 8,029771 8 2,462004 12,09561 39,71271 27,67884 10,17889 10,33395 9 2,575763 11,34883 38,43555 30,57712 10,0304 9,60809 10 2,669871 10,56334 37,49108 33,02863 9,369893 9,547046 Tablo 4’e göre taşıt kredi faiz oranları, ilk ve son dönemde önemli oranda nakit kredilerden etkilenmektedir. Nakit kredi faiz oranlarından etkilenme derecesi dönemler itibariyle azalmaktadır. Son dönemde ise politika faizi, ticari kredi ve konut kredi faiz oranlarının taşıt kredi faiz oranındaki değişime katkıları hemen hemen aynı olmaktadır. Tablo 5. Konut Kredi Faiz Oranı İçin Varyans Ayrıştırması PERIYOT S.E. iIR iCA iV iH iCO 1 0,742499 0,428093 62,90703 11,69855 24,96633 0 2 1,276388 1,914283 58,64642 10,21342 26,91929 2,306581 3 1,548785 2,328103 52,23375 7,692205 29,94103 7,804911 8 2,508201 2,911645 36,66587 14,41441 32,11274 13,89534 9 2,626595 2,655081 35,26417 16,28623 30,94611 14,84841 10 2,720439 2,485465 34,51285 17,32208 29,53643 16,14318 Tablo 5’e göre ilk dönemde nakit kredi faiz oranı, önemli derecede konut kredi faiz oranlarını etkilemektedir. Ancak dönemler ilerledikçe nakit kredi faiz oranının, konut kredileri üzerindeki geçiş etkisi azalmakta, buna karşılık taşıt kredilerinin ve ticari kredilerin etkisi artmaktadır. Şahin, Canpolat ve Doğan 84 Tablo 6. Ticari Kredi Faiz Oranı İçin Varyans Ayrıştırması PERIYOT S.E. iIR iCA iV iH iCO 1 0,79966 0,574495 40,94246 3,731761 0,001269 54,75002 2 1,279171 3,998449 46,08505 2,139143 2,40606 45,3713 3 1,597448 6,274134 43,50445 1,372803 2,509747 46,33887 8 2,554663 6,703576 39,55977 16,01414 7,657068 30,06544 9 2,697975 6,062329 38,40027 19,50857 8,838055 27,19077 10 2,852737 5,579048 38,03047 22,89355 8,680855 24,81607 Ticari kredi faiz oranına ilişkin varyans ayrıştırması sonucunun yer aldığı Tablo 6’ya göre; değişken ilk dönemde önemli ölçüde nakit kredi faiz oranından etkilenmektedir. Dönemler ilerledikçe, nakit kredilerin azalan geçiş etkisi devam etmekle birlikte, taşıt kredi ve konut kredi faizlerinin etkisi artmaktadır. Tablo 7. Granger Nedensellik Testi Sonuçları Not: H0 MWALD ASYMPTOTIC P-VALUE iIR ≠> iCA 14.988 0.2421 iIR ≠> iV 19.354 0.0803** iIR ≠> iH 26.821 0.0082* iIR ≠> iCO 19.24 0.0829** iCA ≠> iIR 19.675 0.0735** iV ≠> iIR 26.354 0.0096* iH ≠> iIR 18.588 0.099** iCO ≠> iIR 20.488 0.058** iIR ≠> iC notasyonu “politika faizi, nakit kredi faiz oranının Granger nedeni değildir.” ifade etmektedir. * ve ** sırasıyla %1 ve %10 anlam seviyelerinde anlamlılığı göstermektedir. Teorik altyapının verildiği ikinci bölümdeki matematiksel formülasyonda ifade edildiği üzere vektör oto regresyon (1)’de yer alan sıfır hipotezinde: 85 p 1i 0 , i 1 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… p p 1i 0 , 1i 0 , i 1 i 1 p p 1i 0 ve i 1 i 1 1i 0 olması ilgili faiz oranından, politika faiz oranına nedenselliğin olmadığı anlamına gelmektedir. Değişkenler arasında nedenselliğin olmaması durumu, karşılıklı olarak birbirlerini etkilemediklerini gösterir. Alternatif hipotezin kabul edilmesi yani: p 1i 0 , i 1 p p p i 1 i 1 i 1 1i 0 , 1i 0 , 1i 0 ve p i 1 1i 0 olması durumunda ise, faiz oranı geçiş etkisinin olduğu sonucu ortaya çıkmaktadır. Granger nedensellik testi sonuçlarının yer aldığı Tablo 7 incelendiğinde: politika faizi ve konut kredilerinin, taşıt kredileri ve politika faizinin %1 anlam seviyesinde; politika faizi ve taşıt kredilerin, politika faizi ve ticari kredilerin, konut kredileri ve politika faizinin, ticari krediler ve politika faizinin ise %10 anlam seviyesinde çift yönlü nedenselliğe sahip oldukları görülmektedir. Politika faiz oranı ile nakit kredi faiz oranları, ne %1 ne de % 10 anlam seviyelerinde iki yönlü nedenselliğe sahiptir. iCA ≠> iIR , H0 hipotezinde nakit kredi faiz oranlarından politika faiz oranlarına doğru tek yönlü nedenselliğin olduğu (%10 anlam seviyesinde), nakit kredilerin politika faiz oranlarını etkilediğini gösterir. 5. SONUÇ VE GENEL DEĞERLENDİRME Para politikası faiz oranında yapılan değişiklikler öncelikle finansal piyasaları etkilemekte, daha sonra parasal aktarım kanalları aracılığıyla reel kesimin yatırım, tasarruf ve tüketim kararlarına yansımaktadır. Bu nedenle para politikası uygulamalarının, faiz oranlarını etkileme gücü ve süresi parasal aktarım mekanizmasının etkin işlerliği için son derece önemlidir. Etkin bir para politikası için, politika faiz oranı değişikliklerinin faiz oranlarına hızlı ve tam olarak yansıması beklenir. Ancak makroekonomik koşullar, para politikası uygulamaları, finansal sistemin yapısına özgü faktörler geçişkenliğin hızını ve düzeyini etkilemektedir. Literatürde faiz oranı geçişkenliğini etkileyen faktörler konusunda ortak bir payda da birleşilememiş olmakla beraber, çalışmalarda aracı kurumlar arasındaki rekabet, para piyasalarının ve finansal sistemin gelişmişliği, finansal açıklık, asimetrik bilgi, ayarlama ve geçiş maliyetleri, bankacılık sisteminin sahiplik özelliği, bilanço yapısı gibi pek çok faktörden bahsedilmektedir [12] . Dünyada birçok ülkede uygulanmaya başlanan enflasyon hedeflemesi rejimiyle birlikte kısa vadeli faiz oranları temel politika aracı olarak kullanılmaya başlanmış ve faiz oranlarıyla ilgili geniş bir literatür oluşmuştur. Konuyla ilgili olarak Şahin, Canpolat ve Doğan 86 ampirik çalışmalardan elde edilen temel sonuç, faiz oranlarının kısa dönemde katılığı yani değişikliklere hemen ve tam olarak cevap verememesidir. Beklentilerin faiz oranlarındaki kısa dönemli geçiş etkisi üzerine yoğunlaşmasına rağmen, geçişkenlik uzun dönemde daha yüksek düzeyde gerçekleşmektedir [12]. Bu çalışmada, Türkiye ekonomisinde örtük enflasyon hedeflemesine geçilerek TCMB gecelik borçlanma faiz oranının referans politika faiz oranı olarak kullanılmaya başlandığı 01:2002-08:2012 dönemine ait faiz oranı geçiş etkisi araştırılmıştır. İlk olarak değişkenlerin durağanlık derecelerini bulmak amacıyla Dickey ve Fuller (1979, 1981, ADF), Phillips ve Perron (1988, PP) tarafından geliştirilen doğrusal birim kök testleri yapılmıştır. Faiz oranlarının analiz periyodu içerisinde genellikle yatay veya aşağı yönlü ilerlemesinden dolayı sabitsiz-trendsiz ve sabit terimli modellerde düzey değerlerinde durağan çıkmıştır. Ancak faiz oranının hem içsel hem de dışsal değişkenlere bağlı olması -özellikle 2008 krizi ile birlikte düşünüldüğünde- uzun hafıza yaşıyor olabileceği için analize değişkenlerin birinci farkları alınarak devam edilmiştir. ADF ve PP birim kök testlerinden sonra, değişkenlere ait oluşturulan etki-tepki fonksiyonlarının sonuçlarına göre, politika ve nakit kredi faiz oranları sadece kendilerinden gelen şoka anlamlı tepkiler vermekte; taşıt kredi faiz oranı kendini ve nakit kredi faiz oranını etkilemekte; konut kredi faiz oranı nakit kredilerini, taşıt kredilerini ve kendisini etkilemekte; ticari kredi faiz oranı ise nakit kredi faiz oranını etkilemektedir. Varyans ayrıştırması sonuçlarına göre; TCMB politika faiz oranını belirlerken, büyük ölçüde nakit ve taşıt kredilerinden etkilenmektedir. Politika faiz oranlarını en çok etkileyen değişken, taşıt kredileridir. Granger nedensellik test sonuçlarına göre; nakit krediler hariç diğer alternatif kredi faiz oranları ile politika faiz arasında iki yönlü nedensellik ilişkisi mevcuttur. Çalışmamızdan elde edilen bulgular, literatür çalışmalarından elde edilen bulgularla birlikte değerlendirildiğinde sonuçların benzeştiği görülmektedir. Özellikle konut kredi faiz oranlarında görülen, uzun hafıza özelliği araştırmadaki sonuçlarla birebir örtüşmektedir. TCMB, likidite yönetimi genel çerçevesini belirlerken; kısa vadeli faiz oranlarının para politikası kurulu tarafından belirlenen düzeyde yada bu düzeye yakın oluşmasını ve kısa vadeli para piyasası faiz oranlarındaki aşırı oynaklıkların önlenerek, para piyasalarının etkin ve istikrarlı çalışmasını hedeflemektedir. Bu çerçevede, TCMB’nin etkin ve esnek likidite yönetimi, piyasadaki gecelik faizlerin TCMB borçlanma faizine yakın seviyelerde oluşmasını ve borçlanma faizinin para politikası açısından referans faiz oranı niteliği taşımasını sağlamıştır. TCMB’nin etkin likidite yönetimi, dalgalanmaları azaltarak kısa vadeli para piyasası faiz oranlarının politika faiz oranlarına yakın düzeyde gerçekleşmesini 87 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… sağlarken, etkin iletişim politikası, beklenti yönetimi ve risk algılamalarındaki iyileşmede getiri eğrisinin yataylaşmasını sağlayarak uzun vadeli faizlerin politika faizlerini daha yakından takip etmesini kolaylaştırmıştır. Böylece politika faiz oranları fon maliyetinin önemli bir belirleyicisi haline gelmiştir [12]. Çalışmadan elde edilen bulgular ışığında, Merkez Bankası’nın finansal sistemdeki faiz oranları üzerinde kontrol gücünün yüksek olduğu değerlendirmesini yapmakla beraber, faiz oranları arasındaki geçiş etkisi süresinin çeşitlilik göstermesi nedeniyle TCMB, para politikasının etkinliğini artırmak için ekonomideki olağanüstü makroekonomik koşullar hariç- kısa dönemde faiz oranı değişiklikleri yapmaması öngörülebilir. Değişikliklerin kısa dönemli olması ayrıca reel kesimde beklentilerin aşağıya doğru çekilmesini, dolayısıyla piyasalarda güven zedelenmesine neden olacaktır. En uygun para politikasını belirleyebilmek için, ekonometrinin parametrelerini bilmek sistemin işlerliğini artıracaktır. KAYNAKÇA [1]AIRAUDO, M. and ZANNA, L., “Interest Rate Rules, Endogenous Cycles, and Chaotic Dynamicsin Open Economies”, Journal of Economic Dynamics & Control, 36 (2012), pp.1566-1584. [2]AKYUREK, C., KUTAN, A. M. and YILMAZKUDAY, H. “Can Inflation Targeting Regimes be Effective in Developing Countries? The Turkish experience”, Journal of Asian Economics, 22 (2011), s.343-355. [3]ALTINTAŞ, H., “Türkiye’de Döviz Kurunun Enflasyon Üzerine Geçiş Etkisinin Ekonometrik Analizi: 1989-2007”, Anadolu Uluslararası İktisat Kongresi’nde sunulmuş tebliğ, 17-19 Haziran 2009, Eskişehir. [4]AYDIN, H. İ., “Interest Rate Pass-Through in Turkey”, Research and Monetary Policy Department Working Paper, No:07/05, June 2007. [5]AYDIN, H. İ., “Interest Rate Pass-Through in Turkey”, International Research Journal of Finance and Economics, Issue 57 (2010). [6]BECKER, R., OSBORN, D. R. and YILDIRIM, D., “A Threshold Cointegration Analysis of Interest Rate Pass-Through to UK Mortgage Rates”, Economic Modelling, 29 (2012), pp.2504-2513. [7]BEECHEY, M., HJALMARSSON, E. and ÖSTERHOLM, P., “Testing the Expectations Hypothesis When Interest Rates are Near İntegrated”, Journal of Banking & Finance, 33 (2009), pp.934-943. [8]BOGOEV, J. and PETREVSKI, G., “Interest Rate Pass-Through in a Small Open Economy with a Fixed Exchange Rate-The Case of Macedonia”, Procedia-Social and Behavioral Sciences, 44 ( 2012 ), pp.125-133. Şahin, Canpolat ve Doğan 88 [9]BURGSTALLER, J. and SCHARLER, J., “How Do Bank Lending Rates and the Supply of Loan Sreact to Shifts in Loan Demand in the U.K.?”, Journal of Policy Modeling, 32 (2010), pp.778-791. [10]CHIONIS, D. P. and LEON, C. A., “Interest Rate Transmission in Greece: Did EMU Cause a Structural Break?”, Journal of Policy Modeling, 28 (2006), pp.453-466. [11]CHONG, B. S., “Interest Rate Deregulation: Monetary Policy Efficacy and Rate Rigidity”, Journal of Banking & Finance, 34 (2010), pp.1299-1307. [12]ÇAVUŞOĞLU, F., “Para Politikası Faiz Oranlarından Mevduat ve Kredi Faiz Oranlarına Geçişkenlik: Türkiye Örneği”, Uzmanlık Tezi. [13]DOBRYNSKAYA, V. V., “Asymmetric Price Rigidity and the Optimal Interest Rate Defense of the Exchange Rate: Some Evidence for the US”, Journal of Policy Modeling, 30 (2008), pp.713-724. [14]EGERT, B., CRESPO-CAURESMA, J. and REININGER, T., “Interest Rate Pass-Through in Central and Eastern Europe: Reborn from Ashes Merely to Pass Away?”, Journal of Policy Modeling, 29 (2007), pp.209-225. [15]ENDERS, W., “Applied Econometrics Time Series”, Iowa State University, John Wiley&Sons, Inc, (1995). [16]GRAEVE, F., JONGHE, O. and VENNET, R. V., “Competition, Transmission and Bank Pricing Policies: Evidence from Belgian Loan and Deposit Markets”, Journal of Banking & Finance, 31 (2007), pp.259-278. [17]GRANGER, C. and NEWBOLD, P., “Spurious Regression in Econometrics”, Journal of Econometrics, (1974), 2, pp.111-120. [18]GRANGER, C. W. J. and JOYEUX, R., “An Introduction to Long-Memory Time Series Models and Fractional Differencing”, Journal of Time Series Analysis 1: 1980, pp.15-30. [19]GRANGER, C., and NEWBOLD, P., “Forecasting Economic Time Series, Second edition”, Academic Press, Orlando, 1986. [20]GRANGER, C. W. J., “Investigating Causal Relations by Econometric Models and Cross-Spectral Methods”, Econometrica, 37(1969), pp.553-560. [21]Granger, C. W. J., “Some Recent Developments in a Concept of Causality”, Journal of Econometrics, 39 (1-2), September-October 1988, pp.199-211. [22]GREENE, W. H., “Econometric Analysis, Second Edition”, Prentice-Hall Publication, 1993. [23]HAUGHTON, A. Y. and IGLESIAS, E. M., “Interest Rate Volatility, Asymmetric Interest Rate Pass Through and the Monetary Transmission Mechanism in the Caribbean Compared to US and Asia”, Economic Modelling, 29 (2012), pp.2071-2089. 89 Faiz Orani Geçiş Etkisinin Ekonometrik Analizi… [24]HÜLSEWING O., MAYER, E., and WOLLMERSHäUSE, T., “Bank Behavior, Incomplete Interest Rate Pass-Through, and the Cost Channel of Monetary Policy Transmission”, Economic Modelling, 26 (2009), pp.13101327. [25]JOHANSEN, S., “Modelling of Cointegration in the Vector Auto regressive Model”, Economic Modelling, 17(2000), pp.359-373. [26]KAM, T., “Gains From Interest-Rate Smoothing in a Small Open Economy with Zero-bound a Version”, North American Journal of Economics and Finance, 20 (2009), pp.24-45. [27]KARAGIANNIS, S., PANAGOPOULOS, Y. and VLAMİS, P., “Interest Rate Pass-Through in Europe and the US: Monetary Policy after the Financial Crisis”, Journal of Policy Modeling, 32 (2010), pp.323–338. [28]KEATING, J.W., “Identifying VAR Models Under Rational Expectations”, Journal of Monetary Economics, 25, 1990. [29]KILIAN, L. and CHANG, P. L., “How Accurateare Confidence Intervals for Impulse Responses in Large VAR Models”, Economics Letters, 69 (2000), pp.299-307. [30]KUMAR, V., LEONA, R. P., and GASKİNG, J. N., “Aggregate and Disaggregate Sector Forecasting Using Consumer Confidence Measures”, International Journal of Forecasting, 1995. [31]LIU, M., MARGARITIS, D. and TOURANI-RAD, A., “Monetary Policy Transparency and Pass-Through of Retail Interest Rates”, Journal of Banking & Finance, 32 (2008), pp.501-511. [32]LUTKEPOHL, H., “Non-Causality Due to Omited Variables”, Journal of Econometrics, 19 (1982), pp.367-378. [33] LUTKEPOHL, H., “Boots Trapping Impulse Responses in VAR Analyses”, Humboldt University, Quantification and Simulation of Economic Processes, National Research Center Discussion Papers, Sfb 373, No 22, (2000), pp.1-11. [34] LUTKEPOHL, H., “Introduction to Multiple Time Series Analysis”, Berlin, Springer-Verlag, (1993). [35]MADDALA, G. S., “Introduction to Econometrics”, New York, Macmillan Publishing Company, (1989). [36]MAROTTA, G., “Structural Breaks in the Lending Interest Rate PassThrough and the Euro”, Economic Modelling, 26 (2009), pp.191-205. [37]MEHROTRA, A. N., “Exchange and Interest Rate Channels during a Deflationary Era-Evidence from Japan, Hong Kong and China”, Journal of Comparative Economics, 35 (2007), pp.188–210. Şahin, Canpolat ve Doğan 90 [38]PEKER, O. ve GÖRMÜŞ, Ş., “Türkiye’de Döviz Kurunun Enflasyonist Etkileri”, Süleyman Demirel Üniversitesi İktisadi ve İdari Bilimler Fakültesi Dergisi, c.13, s.2, (2008), s.187-202. [39]PETREVSKI, G. and BOGOEV, J., “Interest Rate Pass-Through in South East Europe: an Empirical Analysis”, Economic Systems, (2012). [40]ROCHA, M. D., “Interest Rate Pass-Through in Portugal: Interactions, Asymmetries And Heterogeneities”, Journal of Policy Modeling, 34 (2012), pp.64-80. [41]SANDER, H. and KLEIMEIER, S., “Convergence in Euro-Zone Retail Banking? What Interest Rate Pass-Through Tells us About Monetary Policy Transmission, Competition and Integration”, Journal of International Money and Finance, 23 (2004), pp.461-492. [42]SARI, A., “Çıktıya (GSMH) Para Arzındaki Büyümenin, Faiz Oranı Oynaklığı ve Döviz Kuru Oynaklığının Etkileri: Türkiye Örneği”, Afyon Kocatepe Üniversitesi İ.İ.B.F. Dergisi, (2009), C.11, s.2. [43]SCHARLER, J., “Do Bank-Based Financial Systems Reduce Macroeconomic Volatility by Smoothing Interest Rates?”, Journal of Macroeconomics, 30 (2008), pp.1207-1221. [44]SIMS, C. A., “Money Income and Causality”, The American Economic Review, 62, (1972), pp.540-552. [45]SIMS, C. A., “Macroeconomics and Reality”, Econometrica, 48, (1980), pp.1-47. [46]TEO, L. W., “Can Exchange Rate Rules be Better Than Interest Rate Rules?”, Japan and the World Economy, 21 (2009), pp.301-311. [47]WANG, K. and LEE, Y., “Market Volatility and Retail Interest Rate PassThrough”, Economic Modelling, 26 (2009), pp.1270-1282. [48]WOJCIECH, C., and DEREK, D., “New Directions in Econometric Practice”, Edward Elgar Publishing Limited, 1992, Aldershot, England. [49]YILDIRIM, D., “Interest Rate Pass-Through to Turkish Lending Rates: A Threshold Cointegration Analysis”, ERC Working Papers in Economics 12/07, September/ 2012. [50]ZENGİN, A., “Reel Döviz Kuru Hareketleri ve Dış Ticaret Fiyatları (Türkiye Ekonomisi Üzerine Ampirik Bulgular)”, Cumhuriyet Üniversitesi İktisadi ve İdari Bilimler Dergisi, c.2, s.2, (2000), pp.27-41. [51]ZULKHIBRI, M., “Policy Rate Pass-Through and the Adjustment of Retail Interest Rates: Empirical Evidence from Malaysian Financial Institutions”, Journal of Asian Economics, 23 (2012), pp.409-422.