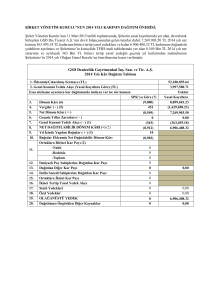

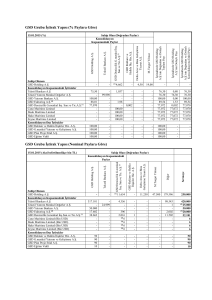

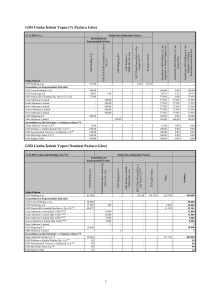

30.09.2015 Tarihli Mali Tablolar

advertisement