Güne Başlarken

advertisement

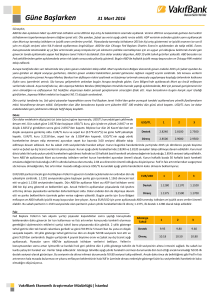

Güne Başlarken 01 Haziran 2016 Günaydın, ABD’de dün açıklanan veriler karışık bir görünüm çizdi. Nisan ayında tüketim harcamaları %1 artış ile son 7 yılın en yüksek seviyesinde gerçekleşti. Çekirdek kişisel tüketim harcamaları da yıllık bazda %1.6 artarak beklentileri karşıladı. 20 şehirdeki konut fiyatları baz alınarak hesaplanan S&P Case-Shiller konut fiyatları endeksi Mart ayında %0.85 ile beklentilerin üzerinde arttı. Öte yandan, tüketici güven endeksi ve Chicago PMI endeksinin beklentileri karşılamadığı görüldü. Dün dolar endeksi yükselirken, ABD 10 yıllık tahvil getirileri düştü. Faiz artırımı ile ilgili fiyatlamaların devam ettiği ABD borsaları ise günü yönsüz tamamladı. ABD’de bugün imalat PMI, ISM imalat endeksi ve Fed Bej Kitap raporu takip edilecek. Dün Avrupa tarafında, Euro Bölgesi Mayıs ayı enflasyon verisi takip edildi. Bir önceki ayda açıklanan enflasyon verisinin yıllık bazda beklentilere paralel olarak düşüş göstermesi Avrupa Merkez Bankası (ECB)’nın %2 enflasyon hedefinden uzaklaştığına işaret etmişti. Enflasyon Mayıs ayında da yıllık bazda düşüş göstermeye devam etti ve böylece son dört aydır üst üste negatif bölgede açıklandı. Enflasyondaki düşüşün devam etmesi ile birlikte Euro Bölgesi’nde son dönemde olumsuz görünüm çizen verilere bir yenisi eklenmiş oldu. Avrupa ekonomisinde istenen toparlanmanın henüz başlamamış olması ve enflasyonun hedefin çok altında seyrediyor olması nedeniyle Nisan ayı toplantısında bekle-gör stratejisi izlemeyi tercih eden ECB’nin yarın yapılacak olan Haziran ayı toplantısından gelecek sinyaller önem taşıyor. ECB’nin faiz kararının yanı sıra yarın toplantı sonrası konuşma yapacak olan Başkan Mario Draghi’nin açıklamaları yakından takip edilecek. Asya tarafında, Japonya’da Başbakan Shinzo Abe’nin satış vergisi artışının 2.5 yıl ertelendiğini açıklamasının dikkat çekici bir gelişme olduğunu görüyoruz. Söz konusu erteleme tüketici harcamalarının artmasına yardımcı olması açısından önemli. Ancak bu kararın bazı riskleri de bulunuyor. Özellikle dünyanın en hızlı yaşlanan nüfusuna sahip Japonya'da sosyal güvenlik maliyetlerindeki artışı fonlamada kullanılacak kaynağın azalması ve borç stokunu azaltılmasına yönelik çabaların olumsuz etkilenmesi gibi sıkıntılar gündeme gelebilir. Öte yandan, Çin'de resmi imalat PMI verisinin üst üste üç aydır sektörde genişlemeyi işaret eden seviyenin üzerinde açıklanması dünyanın ikinci en büyük ekonomisinde son dönemde görülen istikrar sinyallerini pekiştirdi. Asya borsaları bu sabah satıcılı seyrediyor Japonya Nikkei endeksi de günü %1.62 düşüşle tamamladı. Dün yurtiçinde Nisan ayı dış ticaret dengesi verisi takip edildi. Nisan ayında dış ticaret açığı 2015 yılının aynı dönemine göre %16.3 azalışla 4.2 milyar dolar olarak açıklandı. 2015 yılı Nisan ayında 80.2 milyar dolar olan yıllık dış ticaret açığı ise 2016 yılı Nisan ayında 59.4 milyar dolar seviyesine geriledi. Nisan ayında hem ihracatta hem de ithalatta düşüş yaşanmasına karşın ithalatın ihracata göre daha fazla düşmesi nedeniyle dış ticaret açığında da düşüş görüldü. USD/TL’nin dün bir miktar geri çekildiği günde, BİST 100 endeksi ise günü satıcılı tamamladı. Yellen’ın geçtiğimiz haftaki konuşması sonrasında Fed’in Haziran ve Temmuz ayında faiz artırımı yapacağına ilişkin beklentiler bir miktar artsa da Haziran ve Temmuz ayında faiz artırımı yapılıp yapılmayacağı piyasalarda tam olarak fiyatlanmış değil. Bu bağlamda gözler bu haftaki istihdam verilerine çevrilmiş durumda. Tarımdışı istihdamın beklentilerin çok altında gelmezse Fed’in Haziran ayında olmasa bile Temmuz ayında faiz artımına gidebileceği beklentileri artabilir ve bu durum yurtiçi piyasalarda hareketliliğin artmasında etkili olabilir. Bugün ABD’de yurtiçi piyasalar kapandıktan sonra yayımlanacak olan ve iş dünyasının nabzını tutan Fed Bej Kitap Raporu Fed’in faiz artımına dair sinyaller bulmak açısından takip edilecek. Döviz Dün güne 2.9543’ten başlayan USD/TL kuru gün içinde en yüksek 2.9583 ve en düşük 2.9437’yi USD/TL 1 2 3 gördükten sonra günü 2.9494’ten kapattı. Yurtiçinde dün Nisan ayı dış ticaret dengesi verisinin takip edildiği günde, ABD’de açıklanan verilerin karışık bir görünüm çizdiği görüldü. EUR/TL kuru 2.9300 2.9150 2.9000 3.2839’dan ve sepet kur (0.5*€+0.5*$) 3.1164’ten düşüşle kapandı. Bu sabah 2.94 seviyelerinde Destek hareket eden kur 2.90 - 2.9750 aralığındaki hareketini sürdürebilir. Cuma günü açıklanacak olan Direnç 2.9750 3.0000 3.0500 istihdam verileri kurun hareketleri açısından önemli görünüyor. Tarımdışı istihdamın yumuşak gelip gelmeyeceği önemli olacak. Tarımdışı istihdamın yumuşak gelmesi halinde kurda bir miktar düşüş olabilir. Ancak Fed’in faiz artırımları masada olduğu sürece kurun 50 haftalık basit hareketli ortalama değerinin bulunduğu 2.8960 seviyesinin altına kalıcı olarak çekilmesini beklemiyoruz. Tarımdışı istihdamın beklentileri karşılaması halinde ise kurda yukarı yönlü hareketler görülebilir. Kurun 2.9750 seviyesinin üzerindeki hareketlerinde 3.00 ve 3.05 seviyeleri önemli direnç seviyeleri olarak karşımıza çıkıyor. Bugün yurtiçi ve yurtdışında imalat PMI verileri takip edilecekken, ABD’de yurtiçi piyasalar kapandıktan sonra yayımlanacak olan ve iş dünyasının nabzını tutan Fed Bej Kitap Raporu Fed’in faiz artımına dair sinyaller bulmak açısından takip edilecek. Bugün kurun aşağı yönlü hareketlerinde ilk destek seviyesi olarak 2.93 seviyesi öne çıkıyor. Kurun yukarı yönlü hareketlerinde ise 2.9750 seviyesi ilk direnç seviyesi olarak takip edilebilir. EUR/USD paritesi dün günü düşüşle tamamladı. Güne 1.1138 seviyesinden başlayan parite gün içerisinde EUR/USD 1 2 3 100 günlük hareketli ortalaması olan 1.1170 seviyelerinde kadar yükseldi ancak günü 1.1132 seviyesinden kapandı. Dün ABD’de konut ve kişisel tüketim harcamaları verilerinin beklentilerin karşılaması ancak Chicago PMI ile tüketici güveninin beklentilerin altında kalması nedeniyle veriler karışık bir görünüm çizdi. Destek 1.1150 1.1060 1.0880 Avrupa tarafında ise Euro Bölgesi’nde enflasyon oranın yıllık bazda gerileme gösterdiği görüldü. Bugün ABD’de Fed Bej Kitap raporu ve imalat PMI ve ISM imalat verileri, Avrupa tarafında ise imalat PMI verileri Direnç 1.1150 1.1300 1.1450 takip edilecek. Teknik olarak baktığımızda paritenin 55 haftalık hareketli ortalaması ile 200 günlük hareketli ortalamasının 1.11seviyesinde kesiştiğini görüyoruz. Paritenin aşağı yönlü hareketlerinde 1.11 seviyesini kırması durumunda satışların hızlanması ve paritenin 1.08 seviyelerine kadar gerilemesi söz konusu olabilir. Ancak Cuma günü ABD’de açıklanacak olan Mayıs ayı tarımdışı istihdam verileri öncesinde paritenin 1.1170-1.11 seviyelerinde hareket edebileceğini düşünüyoruz. Bu bağlamda, bu sabah 1.1133 seviyelerinde olan paritenin aşağı yönlü hareketlerinde 200 günlük ve 55 haftalık hareketli ortalaması olan 1.11 desteği, yukarı yönlü hareketlerinde ise önce 1.1150 direnci ardından da 55 günlük hareketli ortalaması olan 1.13 direnci önemli görünüyor. VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul Faiz Dolar endeksinin ve buna paralel USD/TL kurunun yükseldiği seviyelerden geri çekilmesinin etkisiyle dün Gösterge 1 2 3 yurtiçi tahvil bono piyasasına da alım geldi. Böylece 2 yıllık gösterge tahvil getirisi dün açılışına göre 5 baz Tahvil puan düşüşle %9.29’dan kapandı. 10 yıllık tahvil getirisinde ise 14 baz puanlık bir düşüş yaşandı ve 10 yıllık gösterge faiz günü %9.92’den sonlandırdı. Bugün hem yurtiçi hem de yurtdışı gelişmeler izlenmeye Destek 9.20 9.00 8.80 devam edecek. Yurtdışında PMI verileri bugünün en önemli verisi olacak. Bu haftanın en önemli verisi ise Cuma günü açıklanacak ABD istihdam verileri. Fed yetkililerinden gelen açıklamalar Haziran toplantısında Direnç 9.50 9.80 10.00 olmasa bile Fed’in Temmuz ayında faiz artırımına gitme ihtimalinin arttığını gösteriyor. Ancak piyasada faiz artırımı henüz tam olarak fiyatlanmış değil. Dün de belirttiğimiz gibi bu durumu Cuma günü açıklanacak istihdam verileri değiştirebilir. Eğer istihdam verileri 150 binin üzerinde gelirse Fed’in faiz artırımına gideceği beklentilerini artırarak piyasadaki fiyatlamaları değiştirebilir. Bu nedenle daha önce de belirttiğimiz gibi Fed’in atacağı adımlara ilişkin belirsizlik sona ermedikçe gösterge faizin geldiği seviyelerin de kalıcı olduğu söylenemez. Bu dönemde Fed’le ilgili gelişmeler izlenmeye devam edilmeli. Hisse Senedi ABD piyasalarının işleme açılmasının ardından dün, BIST 100 endeksinde işlem hacmi artış gösterdi BİST-100 1 2 3 ancak gün içerisinde 79,000 seviyelerini görülse de ikinci seansta gelen satışların etkisiyle endeks günü satıcılı tamamladı. Gelişmekte olan ülke borsa performanslarını gösteren MSCI endeksinin %1.12 düşüş gösterdiği, piyasalardaki endişeye işaret eden VIX endeksinin %8.2 artış gösterdiği günde endeks ise Destek 77,600 75,000 73,560 %0.93 değer kaybı ile 77,803 seviyesinden günü tamamladı. Dün ABD’de açıklanan veriler karışık bir görünüm çizmesine rağmen dolar endeksindeki yükselişin devam ettiği, gelişmekte olan ülke hisse Direnç 80,000 83,500 85,000 endekslerinde ise satış yaşandığı dikkat çekti. Cuma günü ABD’de açıklanacak olan istihdam verileri öncesinde yatırımcıların temkinli tutumları sonucunda endeksin sıkışık bir bantta hareket ettiğine şahit olabiliriz. Diğer yandan, bugün ve yarın ABD’de açıklanacak olan verilerin seyri piyasalardaki volatiliteyi etkileyebilecek olmasına karşın, piyasalarda asıl belirleyici olan Cuma günkü veriler olacak. Dünkü değer kaybının ardından 100 günlük hareketli ortalama değerine yakınsamış olan endeksin bu sabaha ise alıcılı bir başlangıç yaptığı görülüyor. Endeksteki yukarı yönlü hareketlerde 80,000 direnci önemini koruyorken, gelişmekte olan ülke piyasalarından çıkışların devam etmesi halinde ise 77,600 desteği ilk etapta önemli olacaktır. Emtia Yaklaşık bir aylık düşüşün ardından tekrar yükseliş denemelerinde bulunduğu görülen altın fiyatları, dün Altın 1 2 3 günü %0.86 artışla günü 1,215 dolar/ons seviyesinden sonlandırdı. Fed’in önümüzdeki aylarda faiz artırımına gidebileceğine ilişkin beklentilerin son dönemde ağırlık kazanmasıyla satış baskısı altında seyir 1,200 1,165 1,150 Destek izleyen altın fiyatları, dün küresel hisse senedi piyasalarında risk iştahının azalmasından ve altına dayalı varlık fonlarına yaşanan girişlerden destek aldı. Fed’in faiz artırım kararları açısından yakından takip Direnç 1,250 1,285 1,305 ettiği veriler arasında yer alan ve Cuma günü açıklanacak olan ABD istihdam verileri öncesinde gelen alımlara rağmen altının temkinli hareket ettiğini görüyoruz. İstihdam verilerinin toparlanmanın sürdüğü sinyali vermesi ve dolar endeksinde yükselişin sürmesi halinde altında satış baskısı yoğunlaşabilir. Söz konusu verilerden özellikle ortalama saatlik ücretler verisinin olumlu bir görünüm çizmesi enflasyon üzerinde yukarı yönlü baskısı oluşabileceğine işaret etmesi bakımından önemli olacaktır. Altın fiyatlarının 1,200 dolar/ons desteğinin üzerindeki konumunu korumasını düşüş rallisinin devam edip etmemesi açısından kritik gördüğümüzü önceki raporlarımızda ifade etmiştik. Bu desteğin altına doğru kalıcı sarkmalarda yeni destek olarak 1,170 dolar/ons seviyesi izlenebilir. Öte yandan altın fiyatları söz konusu desteğin üzerinde tutunmaya devam ederse yükseliş girişimleri sürebilir. Dün Birleşik Arap Emirlikleri (BAE) Petrol Bakanı küresel arz fazlasının düzelmeye başladığını açıkladı. Bu açıklama yarın Viyana’da yapılacak OPEC toplantısında üretimin azaltılmasına yönelik herhangi bir karar Petrol 1 2 3 alınmayacağı beklentilerini kuvvetlendirdi ve petrol fiyatlarında düşüşe neden oldu. ABD ham petrol fiyatları dün gün içinde 50 dolar/varil seviyesinin üzerini test etse de bu seviyelerde tutunamadı ve günü 47.60 45.00 40.00 Destek %0.9 değer kaybıyla 48.87 dolar/varil seviyesinden kapattı. Bu sabah da ABD ham petrol fiyatları 49 dolar/varil seviyesinin altında hareket etmeye devam ediyor. Petrol piyasasında arz fazlası olduğu Direnç 50.00 52.00 55.00 endişeleri petrol fiyatlarında yaşanan düşüşün temel sebebi. ABD’de üretimin azaldığına yönelik gelen haberler ve Kanada’daki yangın gibi geçici nedenlerle fiyatlarda yükseliş yaşansa da en önemli üretici olan OPEC’ten üretimin azaltılmasına yönelik bir karar çıkmadıkça, küresel ekonomiye ilişkin görünümün olumsuz olduğu bir ortamda petrol fiyatlarında kalıcı sert yükselişler göremeyebiliriz. ABD ham petrol fiyatlarının aşağı yönlü hareketlerinde 47.60 dolar/varil ilk destek seviyesi olarak takip edilmeli. Açıklanacak Veriler Ülke Açıklanacak Veriler Türkiye ABD İmalat PMI (Mayıs) İmalat PMI (Mayıs) ISM İmalat Endeksi (Mayıs) Fed Bej Kitap Raporu İmalat PMI (Mayıs) İmalat PMI (Mayıs) İmalat PMI (Mayıs) İmalat PMI (Mayıs) Bütçe Dengesi (Mayıs) İmalat PMI (Mayıs) M4 Para Arzı (Nisan, a-a) İmalat PMI (Mayıs) Euro Bölgesi Almanya Fransa İtalya İngiltere Japonya VakıfBank Ekonomik Araştırmalar Müdürlüğü| İstanbul Önceki Beklenti 48.9 50.5 50.8 -51.5 52.4 48.3 53.9 -8.2 Milyar Dolar 49.2 -%0.4 47.6 -50.5 50.4 -51.5 52.4 48.3 53.0 -49.6 --- FİNANSAL GÖSTERGELER VERİ Kapanış G.D. H.D. Y.B.D. YURT İÇİ DÖVİZ USD/TRY EUR/TRY Sepet (0.5$+0.5€) USD/TRY 3M Imp. Vol. USD/TRY Future -0.17 -0.26 -0.21 -0.95 -0.17 0.11 0.02 0.06 -4.74 -0.11 -0.50 2.27 0.94 -12.30 -1.43 -0.08 -0.02 -0.13 -0.05 -1.74 -0.46 -0.44 -1.32 -2.63 -0.93 -0.92 -0.21 -1.11 -2.05 -2.07 -1.20 -2.06 10.33 11.07 9.30 10.34 0.39 -0.05 -0.35 -1.07 0.17 -0.42 0.33 -0.08 0.67 -1.05 0.05 0.58 -3.01 2.78 -7.29 -1.58 -0.82 -4.73 -0.03 -0.01 0.00 -0.03 -0.03 -0.02 -0.01 -0.04 -0.16 -0.40 -0.16 -0.43 1.41 0.00 -2.10 -0.05 -0.66 0.67 3.68 0.91 0.00 3.35 -0.67 1.70 -1.05 -3.91 0.00 -5.71 5.54 -8.79 -1.30 0.44 0.91 0.00 1.91 -0.83 1.09 -1.08 -5.96 11.84 43.30 57.59 59.16 29.97 4.91 54.61 63.39 -27.76 -17.45 -7.59 -13.21 -0.48 -0.10 0.29 -0.68 -0.53 0.98 3.34 -1.01 -1.12 8.16 0.46 1.01 1.79 2.04 1.67 4.46 3.37 -1.77 0.60 -1.60 3.72 4.19 0.92 -0.20 -0.37 -6.59 -11.52 15.02 7.83 -31.45 0.86 -0.47 -0.93 0.21 -0.97 0.99 1.44 0.53 13.09 33.57 34.04 10.03 FAİZ Gösterge Tahvil Getirisi* Gösterge Eurobond Getirisi(2030)* 5Y CDS BİST-100 BİST-30 BİST-Bankacılık BİST-30 Future Dolar Endeksi EUR/USD USD/JPY GBP/USD USD/CHF EUR/JPY 2Y ABD Hazine Tahvil Getirisi 10Y ABD Hazine Tahvil Getirisi 2Y Almanya Hazine Tahvil Getirisi 10Y Almanya Hazine Tahvil Getirisi YURT DIŞI 2.9494 3.2839 3.1167 11.9625 2.9723 iTraxx Crossover ABD 5Y CDS Almanya 5Y CDS Fransa 5Y CDS İngiltere 5Y CDS İtalya 5Y CDS İspanya 5Y CDS Portekiz 5Y CDS İrlanda 5Y CDS Brezilya 5Y CDS Rusya 5Y CDS Güney Afrika 5Y CDS Macaristan 5Y CDS Dow Jones S&P500 Nasdaq DAX CAC40 Nikkei Shanghai Bovespa MSCI GOÜ VIX Altın ($/ons) ABD Ham Petrolü ($/varil) Brent Petrol ($/varil) Emtia Endeksi 9.29 4.93 273.31 HİSSE SENEDİ 77803.41 95501.38 128618.30 96.05 DÖVİZ 95.89 1.11 110.73 1.45 0.99 123.25 FAİZ* 0.88 1.85 -0.52 0.14 KREDİ 309.78 19.89 18.27 40.46 31.05 127.20 95.04 263.57 64.71 362.62 260.45 318.47 142.17 HİSSE SENEDİ 17787.20 2096.96 4948.06 10262.74 4505.62 17234.98 2916.62 48471.71 471.46 14.19 EMTİA 1215.32 49.10 49.89 412.30 *: Puan Değişim LİBOR TL USD EUR ON 1 Hafta 1 Ay 2 Ay 3 Ay 6 Ay 1 Yıl 9.7350 9.7826 9.8886 9.9440 10.0250 10.1948 10.2490 0.3850 0.4070 0.4567 0.5580 0.6731 0.9781 1.3167 -0.3971 -0.3800 -0.3529 -0.3121 -0.2817 -0.1613 -0.0339 Vakıfbank Ekonomik Araştırmalar ekonomik.arastirmalar@vakifbank.com.tr Cem Eroğlu Müdür cem.eroglu@vakifbank.com.tr 0212-398 18 98 Fatma Özlem Kanbur Uzman fatmaozlem.kanbur@vakifbank.com.tr 0212-398 18 91 Bilge Pekçağlayan Uzman bilge.pekcaglayan@vakifbank.com.tr 0212-398 19 02 Elif Engin Uzman elif.engin@vakifbank.com.tr 0212-398 18 92 Sinem Ulusoy Uzman Yardımcısı sinem.ulusoy@vakifbank.com.tr 0212-398 19 05 Ezgi Şiir Kıbrıs Uzman Yardımcısı ezgisiir.kibris@vakifbank.com.tr 0212-398 19 03 Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır. Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir. Vakıfbank Ekonomik Araştırmalar