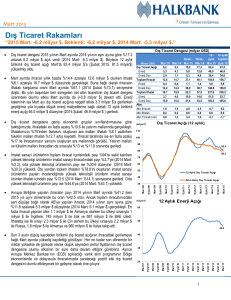

tütün, tütün mamülleri ve alkollü içkiler piyasası

advertisement