güne başlarken - Garanti Yatırım

advertisement

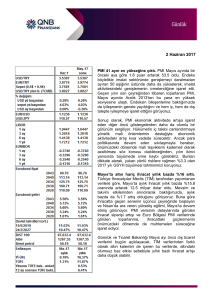

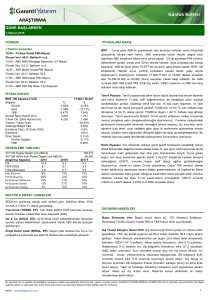

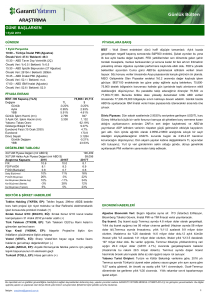

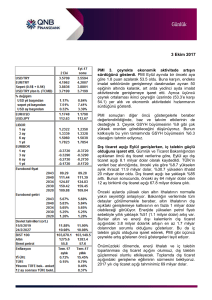

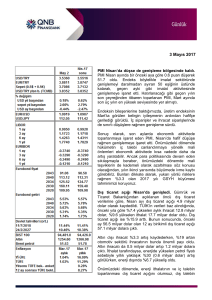

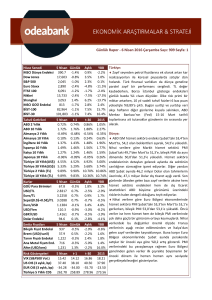

GÜNE BAŞLARKEN 1 Ağustos 2016 GÜNDEM PİYASALARA BAKIŞ 1 Ağustos Pazartesi BİST : ABD hisse endeksleri Temmuz ayını yükselişle tamamlarken, S&P500 ve 10:00 – Türkiye İmalat PMI (Temmuz) Dow Jones Sanayi endeksleri ard arda beşinci ayında yükseliş kaydetti. Cuma Önceki Veri: 47.4 / Beklenti: m.d. akşamı Avrupa Birliği bankacılık stres testi sonuçları açıklanırken, açıklanan 10:55 – Almanya İmalat PMI (Temmuz) sonuçlar korkulan kadar kötü bir görünüme işaret etmiyor. Haftanın son işlem Önceki Veri: 53.7 / Beklenti: 53.7 gününde Türkiye ETF’i BİST kapanışı sonrasında %1 değer kazandı. Haftaya 11:30 – İngiltere İmalat PMI (Temmuz) başlarken Asya borsaları genel olarak yükselişte, MSCI Gelişmekte Olan Piyasalar Önceki Veri: 52.1 / Beklenti: m.d. endeksi %1 oranında primli. BİST100 endeksinde haftaya alıcılı eğilimle 16:45 – ABD İmalat PMI (Temmuz) başlanmasını öngörürken, Borsa İstanbul’a ilişkin görüşlerimizde bu aşamada Önceki Veri: 52.9 / Beklenti: 52.9 değişiklik yok. Günlük bazda ise 74,500-74,000 destek olmak üzere 76,500-77,000 17:00 – ABD ISM İmalat (Temmuz) bölgesine yönelik tepki alımlarının devamı görülebilir. Günün ajandasında global tarafta ABD’de açıklanacak ISM İmalat, lokal tarafta ise İstanbul enflasyon verisi ve PİYASA EKRANI BİST-100 Kapanış (TL/$) Değişim Günlük Aylık YBB Günlük İşlem Hacmi (mn) 3 Aylık Ort. İşlem Hacmi (mn) Yabancı Takas Oranı Gösterge Bileşik Faiz Eurobond Faizi (15 Ocak 2030) Eurobond Döviz Sepeti Günlük Değişim YBB Halkbank’ın 2.çeyrek finansalları takip edilecekler arasında yer alıyor. TL 0.21% -1.91% 5.13% 2,988 3,600 75,406 / 25,031 $ 0.35% -5.92% 1.83% 992 1,227 62.91% 9.24% 4.8% 170.2 3.1602 -0.10% 24.79% DEĞERLEME TABLOSU XUTUM Piyasa Değeri (mlr ABD $) XUTUM Halka Açık Piyasa Değeri (mlr ABD $) Araştırma Kapsamı 2015 2016T F/K 10.5 9.3 FD/FVAÖK 8.0 7.5 F/DD (Bankalar) 0.8 0.7 Satış Büyümesi 10% 13% FVAÖK Büyümesi 26% 6% Kar Büyümesi (Banka dışı) 10% 5% Kar Büyümesi (Banka) -3% 25% Kar Büyümesi (Toplam) 5% 13% Döviz Piyasası: USD/TL kuru Cuma günü ABD’de yayımlanan 2. çeyrek GSYH büyümesinin piyasanın ortalama beklentisinin altında bir değer almasının etkisiyle 3.00 seviyesinin altına geriledi. Zayıf ABD verisinin ardından piyasada görülen tepki oldukça tanıdık: Fed’in faiz artırımına gideceği tarihe ilişkin beklentiler ötelenirken USD baskı altında kaldı. Zayıf ABD verisine ek olarak bu sabah Çin’de yayımlanan Caixin PMI (imalat) verisinin ülkede imalat sektörünün bir yılı aşkın süredir ilk defa genişlediğine işaret etmesi gelişmekte olan ülke varlıkları açısından son dönemde oluşan destekleyici ortamın haftanın ilk günlerinde korunacağını düşündürüyor. TL’de geçen hafta gözlenen değerlenme eğiliminin bu hafta da korunabileceğini ve USD/TL kurunun 2.95 seviyesine doğru hareket edebileceğini düşünüyoruz. Kurda 2.98 ve 2.95 seviyeleri destek, 3.01 ve 3.04 ise direnç. Zayıf ABD büyüme verisi USD’nin Cuma günü gelişmiş ülke para birimleri karşısında da baskı altında 186,111 57,475 2017T 8.2 6.6 0.6 15% 15% 14% 12% 13% kalmasına neden oldu. Akşam saatlerinde EUR/USD paritesinin 1.12, USD/JPY paritesinin ise 102 seviyesini test ettiği gözlendi. Bugün Euro Bölgesi ve ABD’de yayımlanacak imalat PMI/ISM endekslerinden çıkacak bir sürpriz EUR/USD paritesinde gün içi dalgalanmalara yok açabilir. Ancak beklentimiz EUR/USD paritesinin bugün ağırlıklı olarak 1.1150-1.1200 aralığında işlem göreceği yönünde. Cuma günü 1.33 seviyesine kadar yükselen GBP/USD paritesinin ise 4 Ağustos’ta yapılacak BoE toplantısı öncesinde bu hafta baskı altında kalacağını düşünüyoruz. SEKTÖR & ŞİRKET HABERLERİ İndeks Bilgisayar (INDES, EÜ): Artım Bilişim’in geri kalan %49’luk hisselerinin satın alınması EKONOMİ HABERLERİ Hayatdışı Sigorta Sektörü: Başbakan Yardımcısı Mehmet Şimşek zorunlu trafik sigortasında yeni bir düzenleme üzerinde çalıştıklarını açıkladı. Arçelik (ARCLK, EP): Arçelik 2Ç16’da beklentilerin üzerinde 652mn TL net kar açıkladı. (+) Yapı Kredi (YKBNK, EP): Yapı Kredi 2Ç16’da 848mn TL net kar elde etti. Açıklanan net kar, bizim beklentimiz olan 824mn TL ve konsensüs beklentisi olan 825mn TL ile uyumlu oldu (nötr) Anadolu Hayat (ANHYT, EÜ): İş Bankası dün 5.01-5.08TL fiyattan 47,476 adet Anadolu Hayat hissesi satın aldı TAV Havalimanları (TAVHL, EP): BTA, Zagreb Havalimanı’nda yiyecek içecek alanları ve uçak içi yiyecek içecek hizmeti vermeye başladı. Temmuz Ekonomik Veri: Bugün Temmuz ayına ait İTO (İstanbul) Enflasyon, Bloomberg Tüketici Güveni, İmalat PMI ve TİM İhracat verisi yayınlanacak. Dış Ticaret Dengesi, Haziran 2016: Dış ticaret açığı Haziran ayında 6.6 milyar dolar olarak gerçekleşti. Yıllık dış ticaret açığımız ise 58 milyar civarında – Mayıs 57.5 milyar dolar civarı olmuştu.Haziran ayında ihracatımız, yıllık %8 artarak 12.9 milyar dolar olurken, ithalatımızda %7 artarak 19.5 milyar dolar oldu.12 aylık kümüle ihracat yıllık %6 azalarak 142 milyar dolar olurken, ithalat yıllık %13 daralarak 200 yıllıklandırılmış milyar cari dolar açığın oluyor. 28.5 Veriler milyar dolar ışığında, (GSYH Haziran itibariyle 4.0%) civarında gerçekleşmesini bekleriz (Mayıs ayında bu rakam 27.2 milyar dolardı). AB bölgesine ihracatımız altın ihracatın da katkısıyla beraber Haziran’da yıllık %14 yükseliyor (ABD doları cinsinden). Bölgeye altın-dışı EUR cinsinden ihracatımız yıllık %10 civarında artıyor. Turizm Gelirleri, 2Ç16: Turizm verilere göre yabancı turist gelirleri Haziran ayında yaklaşık %50 civarında daralıyor. 2Ç16’daki yıllık daralma ise %40. Yabancı turist başına gelir düşüşü stabilize olmuş durumda. Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.‘nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. İletişim : arastirma@garanti.com.tr 1 GÜNE BAŞLARKEN 1 Ağustos 2016 PİYASALARA BAKIŞ BİST : ABD hisse endeksleri Temmuz ayını yükselişle tamamlarken, S&P500 ve Dow Jones Sanayi endeksleri ard arda beşinci ayında yükseliş kaydetti. Cuma akşamı Avrupa Birliği bankacılık stres testi sonuçları açıklanırken, açıklanan sonuçlar korkulan kadar kötü bir görünüme işaret etmiyor. Haftanın son işlem gününde Türkiye ETF’i BİST kapanışı sonrasında %1 değer kazandı. Haftaya başlarken Asya borsaları genel olarak yükselişte, MSCI Gelişmekte Olan Piyasalar endeksi %1 oranında primli. BİST100 endeksinde haftaya alıcılı eğilimle başlanmasını öngörürken, Borsa İstanbul’a ilişkin görüşlerimizde bu aşamada değişiklik yok. Günlük bazda ise 74,500-74,000 destek olmak üzere 76,500-77,000 bölgesine yönelik tepki alımlarının devamı görülebilir. Günün ajandasında global tarafta ABD’de açıklanacak ISM İmalat, lokal tarafta ise İstanbul enflasyon verisi ve Halkbank’ın 2.çeyrek finansalları takip edilecekler arasında yer alıyor. Tahvil Piyasası: Cuma günü TL’de görülen değer kazancı ile faizlerde 10 baz puana varan düşüş gerçekleşti. Böylece önceki haftaki satışlar sonrası faizlerde toplam düşüş gösterge tahvil faizinde 35, 10 yıllık tahvil faizinde 60 baz puan civarında oldu. Cuma günü gösterge tahvil bileşik faizi ortalama %9.24 (-4bps); 10 yıllık tahvil bileşik faizi ise ortalama %9.76 seviyesinde (-3bps) işlem gördü. Ertesi gün valörlü işlemlerde gösterge tahvilde işlem gerçekleşmezken, 10 yıllık tahvilde ortalama faiz %9.70 seviyesine geriledi. TCMB piyasayı dün 110.9 milyar TL fonlarken, ortalama fonlama maliyeti %8.06 idi. Fonlamadaki artışın ay sonu ödemelerine bağlı olduğunu söyleyebiliriz. TCMB’nin bugün 12 milyar TL repo dönüşü bulunuyor. Küresel piyasalardaki getiri arayışı ile Türk tahvillerinin cazip olduğunu düşünmeye devam ediyoruz. Ayrıca TL’deki değer kazancının da bu hafta tahvil piyasasını olumlu etkilemesini bekliyoruz. TCMB’nin ortalama fonlama maliyetinde gevşemeye devam etme ihtimali ve fonlama maliyeti ile gösterge tahvil faizi arasındaki fark, özellikle 5 yıla kadar vadeli tahvil faizlerine destek verecektir. Gösterge tahvil bileşik faizinin bugün %9.10-%9.30 aralığında işlem görmesini bekliyoruz. Eurobond Piyasası: Türkiye’nin 5 yıllık CDS primi 274 baz puanda. 2030 vadeli USD cinsi Eurobond bu sabah 169.7$ fiyatla işlem görüyor. Cuma günü ABD’de beklentilerin oldukça altında açıklanan büyüme verisi sonrası FED faiz artırım beklentilerinin daha da zayıflaması ile ABD 10 yıllık tahvil faizi yeniden %1.45 seviyesine kadar geriledi, bu sabah %1.48 seviyesinde; Almanya 10 yıllık tahvil faizi de bu sabah -%0.12 seviyesinde. Tarihi düşük ve eksi faiz seviyelerinin devam ettiği küresel ortamda, CDS’teki düşüş eğilimi devam ettiği takdirde, Eurobond fiyatlarında toparlanma eğiliminin de devam edeceği görüşündeyiz. Döviz Piyasası: USD/TL kuru Cuma günü ABD’de yayımlanan 2. çeyrek GSYH büyümesinin piyasanın ortalama beklentisinin altında bir değer almasının etkisiyle 3.00 seviyesinin altına geriledi. Zayıf ABD verisinin ardından piyasada görülen tepki oldukça tanıdık: Fed’in faiz artırımına gideceği tarihe ilişkin beklentiler ötelenirken USD baskı altında kaldı. Zayıf ABD verisine ek olarak bu sabah Çin’de yayımlanan Caixin PMI (imalat) verisinin ülkede imalat sektörünün bir yılı aşkın süredir ilk defa genişlediğine işaret etmesi gelişmekte olan ülke varlıkları açısından son dönemde oluşan destekleyici ortamın haftanın ilk günlerinde korunacağını düşündürüyor. TL’de geçen hafta gözlenen değerlenme eğiliminin bu hafta da korunabileceğini ve USD/TL kurunun 2.95 seviyesine doğru hareket edebileceğini düşünüyoruz. Kurda 2.98 ve 2.95 seviyeleri destek, 3.01 ve 3.04 ise direnç. Zayıf ABD büyüme verisi USD’nin Cuma günü gelişmiş ülke para birimleri karşısında da baskı altında kalmasına neden oldu. Akşam saatlerinde EUR/USD paritesinin 1.12, USD/JPY paritesinin ise 102 seviyesini test ettiği gözlendi. Bugün Euro Bölgesi ve ABD’de yayımlanacak imalat PMI/ISM endekslerinden çıkacak bir sürpriz EUR/USD paritesinde gün içi dalgalanmalara yok açabilir. Ancak beklentimiz EUR/USD paritesinin bugün ağırlıklı olarak 1.1150-1.1200 aralığında işlem göreceği yönünde. Cuma günü ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 2 GÜNE BAŞLARKEN 1 Ağustos 2016 1.33 seviyesine kadar yükselen GBP/USD paritesinin ise 4 Ağustos’ta yapılacak BoE toplantısı öncesinde bu hafta baskı altında kalacağını düşünüyoruz. Emtia: Cuma günkü zayıf ABD büyüme verisinin ardından US$ 1,355/ons seviyesine kadar yükselen altın fiyatı bu sabah US$ 1,350 seviyesinin hemen altında seyrediyor. Cuma günü CFTC tarafından yayımlanan veriler spekülatörlerin geçtiğimiz hafta altındaki uzun pozisyonlarını azaltmaya devam ettiğini gösterdi. Öte yandan yatırımcılar geçen haftanın son günlerinde altına dayalı borsa yatırım fonlarına yeniden giriş yapmaya başladı. Altın fiyatının bugün US$ 1,350 seviyesine yakın, yatay seyredebileceğini düşünüyoruz. TEKNİK ANALİZ Tepki alımları sürüyor, 76,500 direnç bölgesi ön plana çıkabilir… Cuma gününe hafif alıcılı eğilimle başlayan BİST100 endeksinde dalgalı eğilimle geçen günün ardından kapanış %0.2’lik yükselişle 75,405 seviyesinden gerçekleşti. İşlem hacmi önceki güne göre %6 azalarak 2.987 milyon TL olarak gerçekleşti. BİST100 endeksine dahil 60 hisse değer kazanırken, 34 hisse değer kaybetti. BIST100 endeksinin güne hafif alıcılı eğilimle başlamasını bekliyoruz. Kısa vadeli görünümde endekste oluşan dip formasyonu dikkat çekiyor. Bu aşamada dip formasyonu içindeki hareketine devam eden endekste 75.500-76.000 direnç bölgesi yukarı aşılması halinde 76.500 -78.000 bölgelerine yönelik hareketler görülebilir. Söz konusu direnç bölgelerin yukarı yönlü aşılması halinde mevcut kısa vadeli oynaklığın ivme kaybedebileceğini ve tepki alımlarının hız kazanabileceğini düşünüyoruz. Haftanın ilk işlem gününde 75.000 - 74.400-ve 74.000 destek bölgeleri olarak izlemeye devam ediyoruz. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 3 GÜNE BAŞLARKEN 1 Ağustos 2016 VİOP TEKNİK ANALİZ VİOP Endeks30 Ağustos Kontratı Güne tepki alımlarıyla başlayan kontrat gün içinde de iyimser seyretti ve günü %0.6 artışla 93.425 seviyesinden kapattı. Kısa vadeli yükselen kanal içinde kalmayı başaran kontratta seans içi oluşan sıkışma da yukarı tamamlandı. Bu aşamada 93.500-94.000 direnç bölgesi iken bu bölge üzerinde 95.300 direnci hedeflenebilir. Kontratta 92.500 kısa vadeli destek ve long pozisyonlar için stop-loss seviyesidir. Kontratın güne hafif pozitif seyirle başlamasını bekliyoruz. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 4 GÜNE BAŞLARKEN 1 Ağustos 2016 EKONOMİ HABERLERİ Temmuz Ekonomik Veri: Bugün Temmuz ayına ait İTO (İstanbul) Enflasyon, Bloomberg Tüketici Güveni, İmalat PMI ve TİM İhracat verisi yayınlanacak. Dış Ticaret Dengesi, Haziran 2016: Dış ticaret açığı Haziran ayında 6.6 milyar dolar olarak gerçekleşti. Yıllık dış ticaret açığımız ise 58 milyar civarında – Mayıs 57.5 milyar dolar civarı olmuştu. Haziran ayında ihracatımız, yıllık %8 artarak 12.9 milyar dolar olurken, ithalatımızda %7 artarak 19.5 milyar dolar oldu.12 aylık kümüle ihracat yıllık %6 azalarak 142 milyar dolar olurken, ithalat yıllık %13 daralarak 200 milyar dolar oluyor. Veriler ışığında, Haziran itibariyle yıllıklandırılmış cari açığın 28.5 milyar dolar (GSYH 4.0%) civarında gerçekleşmesini bekleriz (Mayıs ayında bu rakam 27.2 milyar dolardı). AB bölgesine ihracatımız altın ihracatın da katkısıyla beraber Haziran’da yıllık %14 yükseliyor (ABD doları cinsinden). Bölgeye altın-dışı EUR cinsinden ihracatımız yıllık %10 civarında artıyor. Güçlü gelen Mayıs ayına paralel. Dış denge ve büyüme açısından AB bölgesine ihracat (ihracatın yaklaşık yarısı) bu sene ihracat performansını destekleyen en önemli faktör. Yakın ve Ortadoğu ülkelerine ihracatımız zayıf seyretmeye devam etse de toparlama sinyalleri güçleniyor. Yıllık bazda %20 civarında yükseliyor. 12 aylık kümüle ihracatımızdaki daralma ise yıllık %10 civarına geriliyor. 1Ç16’da yıllık %5.6 büyüyen sanayi üretimi, Nisan’da duraklamamıştı. Mayıs ayında ise yıllık %7 büyümüştü. 2Ç16’da sanayi üretiminin %4 civarında büyümesini bekleriz. Enerji ve altın dışı ithalat yaklaşık yıllık %13 artıyor. Nispeten güçlü seyreden iç talebe işaret ediyor. Turizm Gelirleri, 2Ç16: Turizm verilere göre yabancı turist gelirleri Haziran ayında yaklaşık %50 civarında daralıyor. 2Ç16’daki yıllık daralma ise %40. Yabancı turist başına gelir düşüşü stabilize olmuş durumda. ŞİRKET VE SEKTÖR HABERLERİ Hayatdışı Sigorta Sektörü: Başbakan Yardımcısı Mehmet Şimşek zorunlu trafik sigortasında yeni bir düzenleme üzerinde çalıştıklarını açıkladı. Buna göre şirketler primlerini günlük bazda belirleyebilecek. Yorum: Şu anki uygulamada, şirketler primleri serbestçe belirliyor, ancak 30 gün boyunca değişiklik yapamıyorlar. Böylece fiyatlama ve pazar payları açısından şirketler için verimsizlikler ortaya çıkmaktadır. Fiyatlama sisteminin daha esnek ve görünür olması hayatdışı sigorta sektörü şirketleri için olumludur. Öte yandan, yeni olası düzenleme prim fiyatlarında gerilemeye yol açacağı için şirketlerin gelirlerini olumsuz etkileyecektir. Bu nedenle Mehmet Şimşek’in belirttiği düzenlemenin araştırma kapsamımızdaki hayatdışı sigorta şirketleri (AKGRT, EÜ; ANSGR, EP) toplam etkisinin nötr olmasını bekliyoruz. İndeks Bilgisayar (INDES, EÜ, Fiyat:8.30TL, Piyasa Değeri TL465mn): İndeks Bilgisayar, Artım Bilişim’in geri kalan %49’luk hissesini 2.45mn ABD$’ına (7.39mn TL) satın alındığını açıklamıştır. Yorum: İndeks Bilgisayar Artım Bilişim’in %51’ine sahip olup tam konsolide etmektedir. Bu satın alma ile şirketin tamamına sahip olmaktadır. Artım, 2003 yılında kurulmuş olup bilgisayar, bilgisayar çevre birimleri ve yazılımlarının dağıtımını yapmaktadır. Artım 2015 yılında 103mn TL gelir elde etmiş olup 2016’da 137mn TL gelir hedeflemektedir. Artım’ın tamamına sahip olmak Indeks için operasyonel anlamda daha fazla esneklik sağlayabilir . Öte yandan haber Cuma günü seans için açıklandığı için nötr olarak değerlendiriyoruz. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 5 GÜNE BAŞLARKEN 1 Ağustos 2016 ŞİRKET VE SEKTÖR HABERLERİ Arçelik (ARCLK, EP, Fiyat:20.42TL, Piyasa Değeri TL13,798mn): Arçelik 2Ç16’da beklentilerin üzerinde 652mn TL net kar açıkladı. Beklentilerin üzerinde gelen net karda, Koç Finansal Hizmetler hisse satışı etkili olmuştur. Arçelik, 2Ç16’da %18 satış büyümesi gerçekleştirmiştir. Şirket’in brüt kar marjı tüm zamanların en yüksek seviyesinde %34.2 olarak gerçekleşirken, FVAÖK marjı beklentilerin hafif altında %10.6 seviyesinde gerçekleşmiştir.Güçlü ilk yarı sonuçları sonrasında Şirket yılsonu büyüme beklentisini %10 üzerinden %13 üzerine revize etti. 2Ç16'da Arçelik'in yurtdışı satış büyümesi 19% seviyesinde gerçekleşirken, yurtiçi satışları ise %17 satış büyümesi kaydetmiştir. Beyaz eşya satışları ilk çeyrekte %14 büyümüş ve brüt kar marjı hammadde maaliyet avantajıyla 3.8 puan iyileşmiştir. Elektronik segmenti 25% oranında artarken, diğer segment klima satışlarının etkisiyle %30 oranında büyümüştür. Aynı şekilde elektronik segmentinin brüt kar marjı yıllık bazda 2.7 puan iyileşmiştir. Şirket'in hammadde maliyetinin aşağı gelmesi, kur avantajı ve ürün karmasının etkisiyle, ikinci çeyrekte brüt kar marjı yıllık bazda 1.9 puan iyileşmiştir. FVAÖK marjı ise 2Ç16'da beklentimizin biraz altında 0.6 puanlık iyileşme kaydetmiştir. Arçelik’in işletme sermayesi ihtiyacının satışlara oranını ilk çeyrek sonundaki %30.9 seviyesinden daha da iyileşerek %30.3 olarak gerçekleşmiştir. 2016 sonunda %30 seviyesine gerilemesi hedeflenmektedir. Bununla birlikte, 1Ç16 sonunda 1.8x seviyesinde gerçekleşen net borç/FVAÖK oranı, 2Ç16 sonunda 1.5x seviyesine gerilemiştir. Pakistan'daki Dawlance beyaz eşya firmasının satın alınması sonrasında, Şirket'in net borç/FVAÖK oranı tekrar yaklaşık 2.0x seviyesine yükselmiştir. Raporun Linki: http://www.garantiyatirim.com.tr/arastirma/ARCLK2C16.pdf Yapı Kredi (YKBNK, EP, Fiyat:3.45TL, Piyasa Değeri TL14,997mn): Yapı Kredi 2Ç16’da 848mn TL net kar elde etti. Açıklanan net kar, bizim beklentimiz olan 824mn TL ve konsensüs beklentisi olan 825mn TL ile uyumlu oldu. Banka’nın net karı çeyreksel bazda %20, yıllık bazda ise %108 arttı. Yapı Kredi’nin özkaynak karlılığı 1Y16 itibariyle %13.1 oldu. (2015: %8.7) Visa gelirleri beklentilerimizin üzerinde olsa da, yüksek genel karşılık giderleri net kar üzerinde baskı yarattı. Raporun Linki: http://www.garantiyatirim.com.tr/arastirma/YKBNK2C16.pdf Anadolu Hayat (ANHYT, EÜ, Son Fiyat: TL5.01; Piyasa Değeri: TL2,154mn): İş Bankası dün 5.01-5.08TL fiyattan 47,476 adet Anadolu Hayat hissesi satın aldı. Dün satın alınan hisselerin hacmi Anadolu Hayat’ın günlük işlem hacminin ise %43’üne tekabül etmektedir. TAV Havalimanları (TAVHL, EP, Fiyat:10.94TL, Piyasa Değeri TL3,974mn): TAV Havalimanları’nın bağlı ortaklıklarından BTA Yiyecek İçecek Hizmetleri A.Ş, Hırvatistan'ın'ın başkenti Zagreb'te bulunan, Zagreb Uluslararası Havalimanı'nda yer alan yiyecek içecek alanlarının işletmesine ve uçak içi (inflight) yiyecek içecek hizmeti vermeye 1 Ağustos 2016 tarihi itibariyle başlayacaktır. İşletme hakkı 13 yıllık süreyi kapsamaktadır. Havalimanında toplam 16 adet noktada hizmet verilecek olup, uçak içi (inflight) yiyecek içecek hizmeti kapsamında başta Hırvatistan'ın bayrak taşıyıcısı Croatia Airlines olmak üzere havalimanını kullanan yaklaşık 90 havayolu firmasına hizmet verilecektir. TAV Havalimanları, 2013 yılından bu yana havalimanının işletmesini üstlenen konsorsiyumda %15 oranında paya sahiptir. 2015 yılında yaklaşık 2,6 milyon yolcuya hizmet veren Zagreb Havalimanı'nın kapasitesi, 2017'de yeni yolcu terminalinin tamamlanmasıyla birlikte yıllık 8 milyon yolcuya ulaşacak. Nötr ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 6 GÜNE BAŞLARKEN 1 Ağustos 2016 KURUMSAL İŞLEMLER Serm aye Artırım ı 01.08.2016 1 2 3 4 5 6 7 8 9 10 11 12 13 Şirket Isbir Holding Aselsan Cemtas San-El Elektrik Bim Birlesik Magazalar Alarko Carrier Hektas Aselsan Ulusoy Elektrik Bastas Baskent Cimento Garanti Y.O. Aksu Enerji Avod Gida BIST Kodu ISBIR ASELS CEMTS SANEL BIMAS ALCAR HEKTS ASELS ULUSE BASCM GRNYO AKSUE AVOD Tarih 01.09.2016 26.09.2016 30.09.2016 30.09.2016 07.11.2016 30.11.2016 30.11.2016 01.12.2016 15.12.2016 Hisse Başına Brüt (TL) 1.00 0.03 0.04 0.05 0.50 4.12 0.27 0.02 0.17 0.18 0.01 Brüt Tem ettü Brüt Tem ettü Verim i Dağıtım ı (TL) 1% 0% 2% 2% 1% 10% 7% 0% 2% 7% 1% Bedelli (%) 55 Bedelsiz Mevcut Serm aye (m n Kapanış (%) TL) (TL) 0.6 117.00 1000.0 9.45 101.0 2.11 13.2 1.82 303.6 55.20 10.8 39.40 75.9 3.91 1000.0 9.45 40.0 7.76 131.6 2.45 32.0 0.59 100 8.4 9.51 45.0 1.14 Referans Fiyat (TL) AÇIKLANAN KARLAR ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 7 GÜNE BAŞLARKEN 1 Ağustos 2016 TAVSİYE LİSTESİ 28.07.2016 Hisse Temel Kapanış Tavsiye (TL) EÜ EP EÜ EÜ EP EP 7.60 7.29 7.81 4.57 4.31 3.40 1.27 EÜ EP EÜ EP 5.09 18.75 1.99 1.71 Özkaynak Get. Artış Piyasa Değeri Potansiyeli (mn ABD$) Ort. Hacim** 2016T 9.80 9.90 5.30 5.50 4.50 1.47 29% 27% 16% 28% 32% 16% 10,077 10,150 3,236 6,817 3,572 4,899 863 70.7 293.0 103.4 65.5 46.9 33.5 3.5 5.6 7.0 3.5 5.8 4.9 6.0 5.9 5.0 6.3 3.2 5.2 4.3 5.2 5.1 0.66 1.00 0.45 0.59 0.57 0.58 0.91 0.59 0.88 0.40 0.54 0.51 0.53 0.78 12.6% 15.0% 13.4% 10.6% 12.4% 10.0% 16.4% 6.20 22.00 2.40 2.00 22% 17% 21% 17% 726 733 202 283 0.2 0.3 0.1 0.1 14.6 20.1 8.5 11.1 11.8 14.1 6.3 8.9 2.88 5.17 1.45 0.67 2.57 4.45 1.30 0.62 20.8% 23.0% 27.4% 29.7% 19.0% 22.0% 6.0% 7.0% Hedef Fiyat* F/K F/DD 2017T 2016T 2017T 2016T 2017T FİNANSAL Bankalar Akbank Garanti Bankası Halk Bankası İş Bankası Vakıfbank YKB TSKB Sigorta ve Emeklilik Anadolu Hayat Avivasa Aksigorta Anadolu Sigorta Banks AKBNK GARAN HALKB ISCTR VAKBN YKBNK TSKB Banks ANHYT AVISA AKGRT ANSGR Hisse Holdingler Koç Holding Sabancı Holding Şişe Cam KCHOL SAHOL SISE Hisse GYO Emlak GYO Halk GYO İş GYO Özak GYO Sinpaş GYO Torunlar GYO EKGYO HLGYO ISGYO OZKGY SNGYO TRGYO Hisse SANAYİ Adana Çimento Anadolu Efes Akçansa Ak Enerji Aksa Enerji Anadolu Cam Arçelik Aselsan Aygaz Bagfaş Banvit BİM Bizim Toptan Brisa Bolu Çimento Coca-Cola İçecek Çelebi Çimsa Datagate Bilgisayar Doğuş Otomotiv DO&CO Eczacıbaşı İlaç Enka İnşaat Ereğli Demir Çelik Ford Otosan Gübretaş Indeks Kardemir (D) Kordsa Global Logo Lokman Hekim Mardin Çimento Migros Otokar Petkim Pegasus Soda Sanayii Tat Konserve TAV Havalimanları Tekfen Holding Turkcell Türk Hava Yolları Tümosan Tofaş Trakya Cam Türk Telekom Türk Traktör Tüpraş Ülker Ünye Çimento Vestel Elektronik Yatas Zorlu Enerji ADANA AEFES AKCNS AKENR AKSEN ANACM ARCLK ASELS AYGAZ BAGFS BANVT BIMAS BIZIM BRISA BOLUC CCOLA CLEBI CIMSA DGATE DOAS DOCO ECILC ENKAI EREGL FROTO GUBRF INDES KRDMD KORDS LOGO LKMNH MRDIN MGROS OTKAR PETKM PGSUS SODA TATGD TAVHL TKFEN TCELL THYAO TMSN TOASO TRKCM TTKOM TTRAK TUPRS ULKER UNYEC VESTL YATAS ZOREN BİST-100 XU100 Temel Kapanış Artış Piyasa Değeri Ort. Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EP EÜ EP 12.56 8.87 3.31 14.81 12.05 3.57 18% 36% 8% 10,558 5,999 2,249 20.3 22.6 5.8 Temel Kapanış Artış Piyasa Değeri Ort. Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EÜ EÜ EÜ EÜ EP EÜ 2.68 0.85 1.61 2.46 0.61 4.66 3.50 1.31 2.00 3.50 0.70 5.88 31% 54% 24% 42% 15% 26% 3,376 223 454 204 121 772 34.5 0.8 1.2 0.4 0.5 1.0 Ort. Temel Kapanış Artış Piyasa Değeri Hedef Fiyat* Hacim** Tavsiye (TL) Potansiyeli (mn ABD$) EP EP EÜ EA EP EP EP EP EÜ EÜ EP EP EP EP EÜ EÜ EÜ EÜ EÜ EP EP EÜ EP EP EP EÜ EÜ EP EP EÜ EÜ EP EÜ EP EÜ EP EÜ EÜ EP EP EP EP EA EP EÜ EP EÜ EÜ EÜ EP EÜ EÜ EP F/K 2016T 2017T 9.1 6.2 10.5 7.9 5.3 9.0 Düz. NAD (mnTL) Düz. NAD prim / iskonto 35,390 30,829 7,135 -10% -41% -5% F/K FD/FVAÖK 2016T 2017T 2016T 2017T 6.0 11.2 2.7 5.3 3.6 5.6 13.2 2.0 6.5 1.7 2.2 6.5 9.2 13.9 12.9 55.4 6.6 F/DD Trailing 6.0 10.0 10.7 18.3 3.7 3.9 FD/FVAÖK F/K 2016T 12.7% 15.0% 13.2% 10.9% 12.5% 11.0% 16.5% 1.1 0.8 0.6 0.6 0.3 0.5 FD/Satış 2017T 2016T 2017T 2016T 2017T 6.10 21.00 13.27 0.91 2.23 2.06 20.08 9.48 11.26 11.42 2.23 55.85 14.06 7.25 5.55 36.66 22.30 15.15 16.24 10.50 241.50 3.30 4.44 4.67 32.22 5.49 8.14 1.31 6.52 48.60 3.27 4.01 16.00 102.60 4.15 11.46 4.02 5.13 11.00 7.16 10.43 5.15 7.16 23.88 2.41 6.16 83.80 64.15 19.75 3.53 6.17 3.42 1.60 6.80 22.31 16.75 1.00 2.70 2.30 20.90 10.70 13.50 15.90 2.80 60.25 17.60 8.78 6.95 45.89 34.20 19.00 26.40 13.34 315.00 4.20 5.31 5.14 38.60 7.30 10.40 1.51 6.84 61.70 5.03 4.75 20.60 115.25 4.54 16.00 4.83 6.45 14.50 8.57 12.90 7.25 6.60 26.60 2.74 6.65 100.00 77.50 24.00 4.20 7.80 4.04 1.90 11% 6% 26% 10% 21% 12% 4% 13% 20% 39% 26% 8% 25% 21% 25% 25% 53% 25% 63% 27% 30% 27% 20% 10% 20% 33% 28% 15% 5% 27% 54% 19% 29% 12% 9% 40% 20% 26% 32% 20% 24% 41% -8% 11% 14% 8% 19% 21% 22% 19% 26% 18% 19% 178 4,122 842 220 453 303 4,498 3,143 1,120 170 74 5,621 186 733 264 3,091 180 678 54 766 780 600 6,182 5,418 3,748 608 151 339 420 403 26 146 944 816 2,064 389 999 231 1,325 878 7,606 2,356 273 3,958 743 7,147 1,483 5,325 2,239 145 686 49 398 0.3 1.8 0.5 2.5 2.1 1.6 11.9 4.1 1.6 3.0 0.7 17.9 1.6 0.9 0.5 6.3 1.0 0.7 0.4 5.6 0.8 3.4 7.4 23.6 6.2 12.7 0.5 20.3 4.3 1.0 0.6 0.3 2.9 4.2 18.0 7.8 7.3 1.8 12.5 11.4 15.4 165.1 11.4 9.1 4.3 8.2 1.7 42.8 6.5 0.1 17.5 0.5 10.4 12.2 7.6 37.6 9.1 44.5 2.1 16.8 14.8 5.7 8.9 31.9 24.6 28.1 10.3 7.2 30.4 8.9 8.7 6.5 8.3 24.0 9.0 14.4 13.3 13.1 8.5 9.2 18.6 8.5 23.5 9.8 10.5 32.7 24.2 15.0 17.5 6.8 10.0 8.5 6.4 10.0 10.4 17.0 13.7 5.1 12.8 13.8 7.6 28.4 8.3 28.7 13.9 - 10.6 7.5 29.0 8.5 8.3 11.3 14.6 13.2 8.0 6.6 18.6 19.8 19.4 8.7 6.6 24.7 7.7 7.0 5.3 7.8 20.6 13.7 14.3 13.1 12.9 7.8 2.5 14.8 9.9 18.2 8.7 8.0 20.8 24.0 16.0 9.0 6.3 8.8 5.0 5.5 8.9 5.4 12.5 11.5 7.6 10.3 12.1 7.3 24.8 7.6 28.7 8.3 - 75,244 90,952 21% 158,796 1,372 9.3 8.2 7.5 7.3 8.8 6.4 12.9 7.9 5.4 9.7 14.5 10.5 7.3 4.8 15.9 6.3 8.7 6.0 9.8 5.1 7.1 11.3 10.4 7.6 13.8 5.8 6.9 8.5 3.9 5.6 7.8 6.3 16.7 4.2 9.3 7.6 16.1 9.4 10.5 5.2 8.7 4.7 4.7 5.8 7.0 10.9 10.7 7.4 5.1 9.6 7.2 16.0 5.3 5.1 5.3 13.3 6.6 6.9 8.4 6.2 11.3 5.8 4.9 8.7 11.9 10.2 6.1 3.9 12.9 5.3 7.7 5.4 8.4 4.6 5.1 9.1 10.3 6.3 11.5 5.8 6.5 7.6 3.6 5.0 6.7 5.7 13.4 3.6 7.3 6.4 15.1 9.6 6.5 4.7 7.6 3.8 4.7 5.2 5.8 9.3 8.1 6.1 4.8 8.5 6.1 13.7 5.0 4.8 4.3 10.5 1.0 2.2 1.5 1.7 2.1 1.1 0.9 1.0 2.8 0.5 1.0 0.3 0.8 0.2 1.7 1.9 1.5 1.0 2.0 0.3 0.5 0.7 1.0 0.8 1.3 0.7 0.6 0.1 1.2 0.9 7.1 0.6 2.7 0.4 2.0 1.4 0.5 1.3 0.7 1.9 0.5 1.9 0.8 1.5 1.0 1.2 1.8 1.4 0.6 2.1 1.6 0.4 0.6 5.6 0.9 2.1 1.3 1.6 2.0 0.8 0.9 0.9 2.5 0.5 0.9 0.3 0.7 0.2 1.5 1.8 1.3 0.9 1.7 0.2 0.4 0.6 0.9 0.8 1.2 0.6 0.5 0.1 1.1 0.8 5.9 0.6 2.2 0.4 1.9 1.3 0.4 1.2 0.6 1.7 0.5 1.7 0.8 1.3 0.8 1.0 1.7 1.2 0.5 1.9 1.5 0.4 0.5 4.5 *: 12 Aylık, **: 6 aylık, (mn ABD$), GG: Gözden Geçiriliyor ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 8 GÜNE BAŞLARKEN 1 Ağustos 2016 VERİ AKIŞI 1 Ağustos Pazartesi HALKB 2Ç16 Kar Açıklaması – GY Tahmini: 824mn TL; Konsensus: 816mn TL 10:00 – Türkiye İmalat PMI (Temmuz) – Önceki Veri: 47.4 / Beklenti: 48.0 10:50 – Fransa İmalat PMI (Temmuz) – Önceki Veri: 48.6 / Beklenti: 48.6 10:55 – Almanya İmalat PMI (Temmuz) – Önceki Veri: 53.7 / Beklenti: 53.7 11:30 – İngiltere İmalat PMI (Temmuz) – Önceki Veri: 52.1 / Beklenti: 49.1 16:45 – ABD İmalat PMI (Temmuz) – Önceki Veri: 52.9 / Beklenti: 52.9 17:00 – ABD ISM İmalat Endeksi (Temmuz) – Önceki Veri: 53.2 / Beklenti: 53.0 2 Ağustos Salı ADANA 2Ç16 Kar Açıklaması – GY Tahmini: 33mn TL; Konsensus: 33mn TL BOLUC 2Ç16 Kar Açıklaması – GY Tahmini: 28mn TL; Konsensus: 32mn TL MRDIN 2Ç16 Kar Açıklaması – GY Tahmini: 6mn TL; Konsensus: m.d. UNYEC 2Ç16 Kar Açıklaması – GY Tahmini: 16mn TL; Konsensus: m.d. 02:50 – Japonya Parasal Taban (Yıllık) (Temmuz) – Önceki Veri: %25.4 / Beklenti: m.d. 08:00 – Japonya Tüketici Güven Endeksi (Temmuz) – Önceki Veri: 41.8 / Beklenti: m.d. 12:00 – AB ÜFE (Aylık) (Haziran) – Önceki Veri: %0.6 / Beklenti: %0.4 13:15 – FED Üyesi Kaplan Konuşacak 15:30 – ABD Kişisel Gelir (Haziran) – Önceki Veri: %0.2 / Beklenti: %0.3 15:30 – ABD Kişisel Tüketim (Haziran) – Önceki Veri: %0.4 / Beklenti: %0.3 15:30 – ABD Çekirdek PCE (Aylık) (Haziran) – Önceki Veri: %0.2 / Beklenti: %0.1 15:30 – ABD Çekirdek PCE (Yıllık) (Haziran) – Önceki Veri: %1.6 / Beklenti: %1.6 3 Ağustos Çarşamba FROTO 2Ç16 Kar Açıklaması – GY Tahmini: 206mn TL; Konsensus: 225mn TL 04:45 – Çin Caixin Hizmet PMI (Temmuz) – Önceki Veri: 52.7 / Beklenti: m.d. 05:00 – Japonya Hizmet PMI (Temmuz) – Önceki Veri: 49.4 / Beklenti: m.d. 10:00 – Türkiye TÜFE (Aylık) (Temmuz) – Önceki Veri: %0.47 / Beklenti: %0.60 10:00 – Türkiye TÜFE (Yıllık) (Temmuz) – Önceki Veri: %7.64 / Beklenti: %8.11 10:00 – Türkiye Çekirdek TÜFE (Yıllık) (Temmuz) – Önceki Veri: %8.67 / Beklenti: %8.47 10:00 – Türkiye ÜFE (Aylık) (Temmuz) – Önceki Veri: %0.41 / Beklenti: %0.20 10:00 – Türkiye ÜFE (Yıllık) (Temmuz) – Önceki Veri: %3.41 / Beklenti: %3.93 10:50 – Fransa Hizmet PMI (Temmuz) – Önceki Veri: 50.3 / Beklenti: m.d. 10:55 – Almanya Hizmet PMI (Temmuz) – Önceki Veri: 54.6 / Beklenti: 54.6 11:00 – AB Hizmet PMI (Temmuz) – Önceki Veri: 52.7 / Beklenti: 52.7 11:30 – İngiltere Hizmet PMI (Temmuz) – Önceki Veri: 47.4 / Beklenti: 47.4 14:00 – ABD MBA Mortgage Başvuruları (29 Temmuz) – Önceki Veri: %-11.2 / Beklenti: m.d. 15:15 – ABD ADP İstihdam Değişimi (Temmuz) – Önceki Veri: 172bin / Beklenti: 170bin 16:45 – ABD Hizmet PMI (Temmuz) – Önceki Veri: 50.9 / Beklenti: 51.0 17:00 – ABD ISM İmalat-Dışı PMI (Temmuz) – Önceki Veri: 56.5 / Beklenti: 56.0 17:30 – ABD DOE Ham Petrol Stoğu (29 Temmuz) – Önceki Veri: 1.7M / Beklenti: m.d. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 9 GÜNE BAŞLARKEN 1 Ağustos 2016 UYARI NOTU Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez, alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır. Garanti Yatırım Etiler Mahallesi Tepecik Yolu Demirkent Sokak No.1 34337 Beşiktaş, İstanbul Telefon: 212 384 11 21 Faks: 212 352 42 40 E-mail: arastirma@garanti.com.tr Tavsiye Tanımları EÜ Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin üzerinde olması beklenmektedir. EP Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisine yakın olması beklenmektedir. EA Hisse senedinin önümüzdeki 12 ay sonundaki getirisinin, BİST 100 endeksinin getirisinin altında olması beklenmektedir. ARAŞTIRMA LÜTFEN EN ARKA SAYFADAKİ UYARI NOTUNU DİKKATE ALINIZ 10