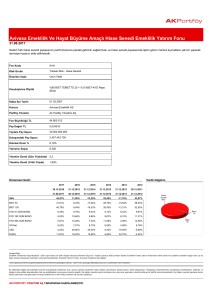

AvivaSA Emeklilik ve Hayat Anonim Şirketi

advertisement